ಫಿನ್ಕಾಶ್ »ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಸ್ ಇಂಡಿಯಾ »ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ವಿರುದ್ಧ ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್

Table of Contents

- ತ್ವರಿತ ನೋಟ: ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ವಿರುದ್ಧ ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು

- ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳ ವೈಶಿಷ್ಟ್ಯಗಳು

- ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದನ್ನು ಯಾರು ಪರಿಗಣಿಸಬೇಕು?

- ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳ ವೈಶಿಷ್ಟ್ಯಗಳು

- Flexi-Cap vs ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು: SEBI ಯ ಆದೇಶ

- ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಫಂಡ್ ಅನ್ನು ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ನಿಂದ ಏನು ವಿಭಿನ್ನಗೊಳಿಸುತ್ತದೆ?

- ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ vs ಮಲ್ಟಿ-ಕ್ಯಾಪ್: ಅವುಗಳ ನಡುವಿನ ಕ್ಲಾಸಿಕ್ ಗೊಂದಲ

- ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ vs ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಫಂಡ್: ಯಾವುದನ್ನು ಆರಿಸಬೇಕು?

- ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಮತ್ತು ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳನ್ನು ಆಯ್ಕೆ ಮಾಡಲು ಸಲಹೆಗಳು

- ತೀರ್ಮಾನ

ಮಲ್ಟಿ-ಕ್ಯಾಪ್ vs ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್: ಯಾವುದು ನಿಮಗೆ ಹೆಚ್ಚು ಸರಿಹೊಂದುತ್ತದೆ?

ಈಕ್ವಿಟಿ-ಆಧಾರಿತಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ನಿಮ್ಮ ಮೌಲ್ಯಯುತವಾಗಿರಬಹುದುಬಂಡವಾಳ ನೀವು ಕಾಲಾನಂತರದಲ್ಲಿ ಸಂಪತ್ತನ್ನು ಸೃಷ್ಟಿಸಲು ಬಯಸಿದರೆ. ಅವರು ನಿಮ್ಮನ್ನು ಸೋಲಿಸಲು ಸಹಾಯ ಮಾಡಬಹುದುಹಣದುಬ್ಬರ ಮತ್ತು ನೀವು ಸ್ವಲ್ಪ ಅಪಾಯವನ್ನು ತೆಗೆದುಕೊಳ್ಳಲು ಮತ್ತು ಸ್ವೀಕರಿಸಲು ಸಿದ್ಧರಿದ್ದರೆ ನಿಮ್ಮ ಗುರಿಗಳನ್ನು ತಲುಪಿಮಾರುಕಟ್ಟೆ- ಲಿಂಕ್ಡ್ ರಿಟರ್ನ್ಸ್.

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು (MF) ಯಾವಾಗ ಪರಿಗಣಿಸಲು ಅದ್ಭುತ ಮಾರ್ಗವಾಗಿದೆಹೂಡಿಕೆ ಒಳಗೆಈಕ್ವಿಟಿಗಳು, ವಿಶೇಷವಾಗಿ ಹೆಚ್ಚಿನ ಜ್ಞಾನ ಅಥವಾ ಸಮಯವಿಲ್ಲದ ವ್ಯಕ್ತಿಗಳಿಗೆ ಯಾವ ಷೇರುಗಳನ್ನು ಖರೀದಿಸಬೇಕು ಎಂದು ಸಂಶೋಧಿಸಲು. ಈಕ್ವಿಟಿ ವರ್ಗದಲ್ಲಿ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳ ಹಲವಾರು ಉಪವರ್ಗಗಳಿವೆ.

ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಮತ್ತು ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಅವುಗಳಲ್ಲಿ ಎರಡು. ಎರಡೂ ರೀತಿಯ ನಿಧಿಗಳು ವಿವಿಧ ಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳೀಕರಣಗಳೊಂದಿಗೆ ಸಂಸ್ಥೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವಾಗ, ಅವರು ಅದನ್ನು ಹೇಗೆ ಮಾಡುತ್ತಾರೆ ಎಂಬುದು ಬದಲಾಗುತ್ತದೆ. ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳ ವಿರುದ್ಧ ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳ ಕುರಿತು ಹೆಚ್ಚು ವಿವರವಾದ ಮಾರ್ಗದರ್ಶಿ ಇಲ್ಲಿದೆ ಮತ್ತು ಯಾವುದನ್ನು ಆರಿಸಬೇಕು.

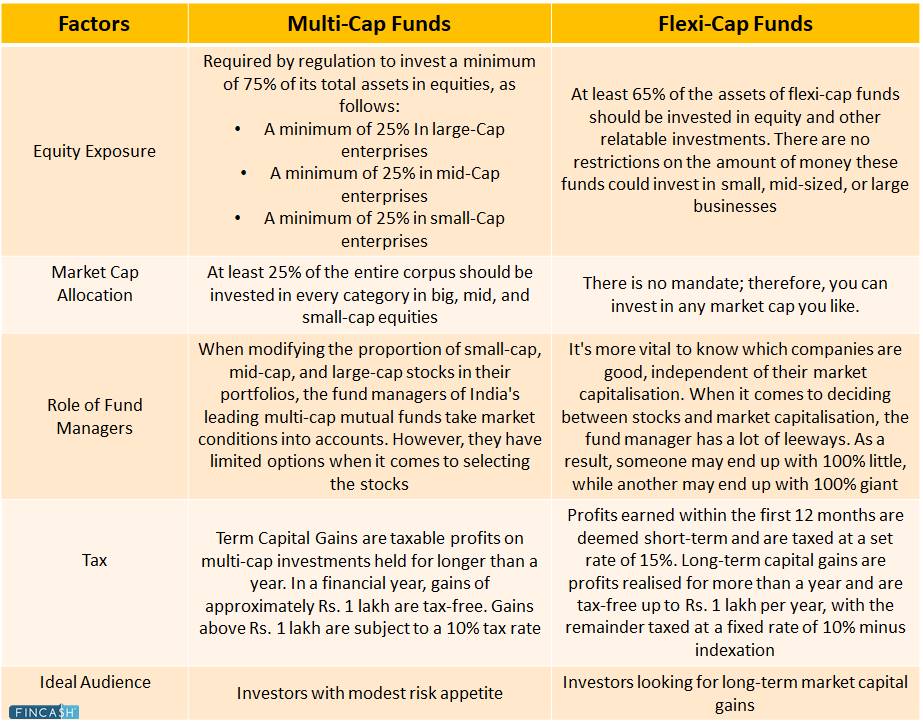

ತ್ವರಿತ ನೋಟ: ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ವಿರುದ್ಧ ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು

ಹೆಸರೇ ಸೂಚಿಸುವಂತೆ, ಬಹು-ಕ್ಯಾಪ್ ಫಂಡ್ನ ಪ್ರಮುಖ ಗುರಿಯು ದೊಡ್ಡ, ಸಣ್ಣ-ಕ್ಯಾಪ್ ಮತ್ತು ಮಿಡ್-ಕ್ಯಾಪ್ ಕಂಪನಿಗಳ ವೈವಿಧ್ಯಮಯ ಪೋರ್ಟ್ಫೋಲಿಯೊವನ್ನು ಹಿಡಿದಿಟ್ಟುಕೊಳ್ಳುವುದು. ಇದಕ್ಕೆ ವಿರುದ್ಧವಾಗಿ, ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ ಡೈನಾಮಿಕ್ ಇಕ್ವಿಟೀಸ್ ಓಪನ್-ಎಂಡೆಡ್ ಫಂಡ್ ಆಗಿದೆ. ಇದು ವಿಶಾಲವಾದ ಸಂಸ್ಥೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆಶ್ರೇಣಿ ಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳೀಕರಣಗಳು.

ವಿಭಿನ್ನ ಕೋಷ್ಟಕದ ಮೂಲಕ ಅವುಗಳ ಬಗ್ಗೆ ಇನ್ನಷ್ಟು ತಿಳಿದುಕೊಳ್ಳೋಣ:

ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳ ವೈಶಿಷ್ಟ್ಯಗಳು

ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳ ಕೆಲವು ಪ್ರಮುಖ ವೈಶಿಷ್ಟ್ಯಗಳು ಇಲ್ಲಿವೆ:

- ಮಾರುಕಟ್ಟೆಯ ಪರಿಸ್ಥಿತಿಗಳ ಹೊರತಾಗಿಯೂ, ಬಹು-ಕ್ಯಾಪ್ ಫಂಡ್ ತನ್ನ ಇಕ್ವಿಟಿ ಹಂಚಿಕೆಯನ್ನು ನಿರ್ವಹಿಸಬೇಕು

- ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳೊಂದಿಗೆ, ನೀವು ಎರಡೂ ಪ್ರಪಂಚಗಳ ಅತ್ಯುತ್ತಮ ಅನುಭವವನ್ನು ಪಡೆಯುತ್ತೀರಿ: ದೊಡ್ಡ ಕ್ಯಾಪ್ ಸ್ಥಿರತೆ ಮತ್ತು ಮಿಡ್-ಕ್ಯಾಪ್ ಮತ್ತು ಸ್ಮಾಲ್-ಕ್ಯಾಪ್ ಹೆಚ್ಚಿನ-ರಿಟರ್ನ್ ಸಾಮರ್ಥ್ಯ

- ಇದರಲ್ಲಿ ನಿರ್ದಿಷ್ಟ ಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳೀಕರಣ ವಲಯಕ್ಕೆ ಹಂಚಿಕೆಯನ್ನು ಬದಲಾಯಿಸುವಲ್ಲಿ ನಿಧಿ ವ್ಯವಸ್ಥಾಪಕರು ಸಾಕಷ್ಟು ನಮ್ಯತೆಯನ್ನು ಹೊಂದಿಲ್ಲ. ಆದಾಗ್ಯೂ, ದೊಡ್ಡ ಕ್ಯಾಪ್ ಪೋರ್ಟ್ಫೋಲಿಯೊ ಆರೋಗ್ಯಕರವಾಗಿದ್ದರೆ, ಅದು ಸ್ವಲ್ಪ ಸ್ಥಿರತೆಯನ್ನು ಒದಗಿಸುತ್ತದೆ

- ಬಹು-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳ ಈಕ್ವಿಟಿ ಪೋರ್ಟ್ಫೋಲಿಯೊಗಳು ದೊಡ್ಡ ಕ್ಯಾಪ್ ಕಾರ್ಪೊರೇಷನ್ಗಳ ಕಡೆಗೆ ತಿರುಗುತ್ತವೆ, ಉಳಿದವು ಮಿಡ್-ಕ್ಯಾಪ್ ಮತ್ತು ಸ್ಮಾಲ್-ಕ್ಯಾಪ್ ಎಂಟರ್ಪ್ರೈಸ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತವೆ.

ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದನ್ನು ಯಾರು ಪರಿಗಣಿಸಬೇಕು?

ಸಾಧಾರಣ ಅಪಾಯ-ತೆಗೆದುಕೊಳ್ಳುವ ಹೂಡಿಕೆದಾರರು ಮತ್ತು ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ಒಂದೇ ನಿಧಿಯನ್ನು ಸಂಶೋಧಿಸಲು ಹೆಚ್ಚು ಸಮಯ ಕಳೆಯಲು ಬಯಸದ ಹೂಡಿಕೆದಾರರು ದೀರ್ಘಕಾಲೀನ ಸಂಪತ್ತು ಸೃಷ್ಟಿಗಾಗಿ ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಯೋಜನೆಗಳನ್ನು ಪರಿಗಣಿಸಬಹುದು. ಈ ನಿಧಿಗಳು ಮೇಲುಗೈ ಸಾಧಿಸಬಹುದುದೊಡ್ಡ ಕ್ಯಾಪ್ ನಿಧಿಗಳು ಆದರೆ ಸಣ್ಣ ಕ್ಯಾಪ್ ಅಥವಾಮಿಡ್ ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು.

ಹೀಗಾಗಿ, ದೊಡ್ಡ ಲಾಭಗಳಿಗೆ ಬದಲಾಗಿ ಹೆಚ್ಚಿನ ಅಪಾಯವನ್ನು ತೆಗೆದುಕೊಳ್ಳಲು ಸಿದ್ಧರಿರುವ ವ್ಯಕ್ತಿಗಳಿಗೆ ಬಹು-ಕ್ಯಾಪ್ ನಿಧಿಗಳು ಸೂಕ್ತವಾಗಿವೆ. ಹೆಚ್ಚಿನ ಮಿಡ್-ಕ್ಯಾಪ್ ಮತ್ತು ಸ್ಮಾಲ್-ಕ್ಯಾಪ್ ಘಟಕಗಳ ಕಾರಣದಿಂದಾಗಿ ನೀವು ಕನಿಷ್ಟ 5-7 ವರ್ಷಗಳ ದೀರ್ಘ ಹೂಡಿಕೆಯ ಹಾರಿಜಾನ್ ಅನ್ನು ಹೊಂದಿರಬೇಕು.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Motilal Oswal Multicap 35 Fund Growth ₹57.0416

↓ -0.36 ₹12,267 1.9 -6 15.4 21 23 45.7 Mirae Asset India Equity Fund Growth ₹106.786

↓ -1.24 ₹37,778 4.8 -0.9 10.2 12 21 12.7 Kotak Standard Multicap Fund Growth ₹79.005

↓ -1.22 ₹49,130 5.5 0.1 9.3 15.7 23 16.5 BNP Paribas Multi Cap Fund Growth ₹73.5154

↓ -0.01 ₹588 -4.6 -2.6 19.3 17.3 13.6 IDFC Focused Equity Fund Growth ₹81.249

↓ -1.25 ₹1,685 0.2 -3.1 12.9 16.2 22.4 30.3 Aditya Birla Sun Life Equity Fund Growth ₹1,690.55

↓ -19.68 ₹21,668 4.8 -2.2 11.2 15.4 24.3 18.5 Principal Multi Cap Growth Fund Growth ₹353.321

↓ -4.64 ₹2,615 2 -3.9 9.2 15 26.2 19.5 JM Multicap Fund Growth ₹93.9682

↓ -1.59 ₹5,263 -0.6 -7.7 6.7 23.6 28.8 33.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 25 Apr 25

ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳ ವೈಶಿಷ್ಟ್ಯಗಳು

ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳ ಕೆಲವು ಪ್ರಮುಖ ಲಕ್ಷಣಗಳು ಇಲ್ಲಿವೆ:

- ದೊಡ್ಡ, ಮಧ್ಯಮ, ಮತ್ತು ಕನಿಷ್ಠ ಹೂಡಿಕೆ ಮಿತಿ ಇಲ್ಲಸಣ್ಣ ಕ್ಯಾಪ್ ನಿಧಿಗಳು, ಮಲ್ಟಿ ಕ್ಯಾಪ್ ಫಂಡ್ಗಳಂತಲ್ಲದೆ

- ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳಲ್ಲಿ, ಮಾನ್ಯತೆಯನ್ನು ಕ್ರಿಯಾತ್ಮಕವಾಗಿ ಮಾರ್ಪಡಿಸಬಹುದು

- ಮೌಲ್ಯ ಮತ್ತು ಬೆಳವಣಿಗೆ ಎರಡನ್ನೂ ಬೆನ್ನಟ್ಟುವ ಮೂಲಕ, ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ ತನ್ನ ನಿಧಿ ನಿರ್ವಹಣೆಗೆ ದೊಡ್ಡ, ಮಧ್ಯಮ ಮತ್ತು ಸಣ್ಣ-ಕ್ಯಾಪ್ ಸಂಸ್ಥೆಗಳಲ್ಲಿ ಹೂಡಿಕೆಯ ಸಾಧ್ಯತೆಗಳನ್ನು ತನಿಖೆ ಮಾಡಲು ಹೆಚ್ಚಿನ ಸ್ವಾತಂತ್ರ್ಯವನ್ನು ನೀಡುತ್ತದೆ.

ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ vs ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು: SEBI ಯ ಆದೇಶ

ಹಿಂದೆ, ಫಂಡ್ ಮ್ಯಾನೇಜರ್ಗಳು ತಮ್ಮ ಆದ್ಯತೆಗಳಿಗೆ ಅನುಗುಣವಾಗಿ ಯೋಜನೆಯ ಹಣವನ್ನು ವಿತರಿಸಲು ಅನುಮತಿಸುತ್ತಿದ್ದರು ಮತ್ತು ಫಂಡ್ ಮ್ಯಾನೇಜರ್ಗಳು ಮತ್ತು ಹೂಡಿಕೆದಾರರು ದೊಡ್ಡ ಕ್ಯಾಪ್ ಇಕ್ವಿಟಿಗಳಿಗೆ ಹೆಚ್ಚಿನ ಮಾನ್ಯತೆ ನೀಡುತ್ತಿದ್ದರು. ಆದಾಗ್ಯೂ, ಪ್ರಸ್ತುತ ಆದೇಶವನ್ನು ನೀಡಿದರೆ, ಫಂಡ್ ಮ್ಯಾನೇಜರ್ಗಳು ವ್ಯಾಪಕ ಶ್ರೇಣಿಯ ಮಾರುಕಟ್ಟೆ ಕ್ಯಾಪ್ ಸ್ಟಾಕ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬೇಕು.

ಈ ನಿರ್ದೇಶನವನ್ನು ಅನುಸರಿಸಿ, ಸೆಕ್ಯುರಿಟೀಸ್ ಮತ್ತು ಎಕ್ಸ್ಚೇಂಜ್ ಬೋರ್ಡ್ ಆಫ್ ಇಂಡಿಯಾ (SEBI) ಫ್ಲೆಕ್ಸ್-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳೆಂದು ಕರೆಯಲ್ಪಡುವ ಹೊಸ ವರ್ಗಕ್ಕೆ ಪರಿಚಯಿಸಲು ಅನುಮತಿಸಲಾದ ನಿಧಿಗಳು. ಈ ಫಂಡ್ ಪ್ರಕಾರವು ಷೇರು ಮಾರುಕಟ್ಟೆಯ ನಿರ್ದಿಷ್ಟ ವಿಭಾಗದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಸ್ವಾತಂತ್ರ್ಯವನ್ನು ಹೊಂದಿದೆ.

SEBI ಯ ಘೋಷಣೆಯ ನಂತರ, ಅನೇಕಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಮನೆಗಳು, ನಿರ್ದಿಷ್ಟವಾಗಿ ನಿರ್ವಹಣೆಯ ಅಡಿಯಲ್ಲಿ ಹೆಚ್ಚಿನ ಆಸ್ತಿ ಹೊಂದಿರುವವರು (AUM), ತಮ್ಮ ಅಸ್ತಿತ್ವದಲ್ಲಿರುವ ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳನ್ನು ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ವರ್ಗಕ್ಕೆ ವರ್ಗಾಯಿಸಿದ್ದಾರೆ. ಎಲ್ಲಾ ಸಮಯದಲ್ಲೂ ಕನಿಷ್ಠ 65% ಇಕ್ವಿಟಿ ಹೂಡಿಕೆಯನ್ನು ನಿರ್ವಹಿಸುವವರೆಗೆ SEBI ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳ ಮೇಲೆ ಯಾವುದೇ ನಿರ್ಬಂಧಗಳನ್ನು ಹಾಕುವುದಿಲ್ಲ.

Talk to our investment specialist

ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಫಂಡ್ ಅನ್ನು ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ನಿಂದ ಯಾವುದು ವಿಭಿನ್ನಗೊಳಿಸುತ್ತದೆ?

ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು 25-25-25 ನಿಯಮಕ್ಕೆ ಬದ್ಧರಾಗಿರಬೇಕು, ಇದು ಅವರು 25% ಅನ್ನು ದೊಡ್ಡ ಕ್ಯಾಪ್ ಸಂಸ್ಥೆಗಳಲ್ಲಿ, 25% ಮಿಡ್-ಕ್ಯಾಪ್ ಕಂಪನಿಗಳಲ್ಲಿ ಮತ್ತು 25% ಸ್ಮಾಲ್-ಕ್ಯಾಪ್ ಕಂಪನಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದನ್ನು ಕಡ್ಡಾಯಗೊಳಿಸಬೇಕು, ಕನಿಷ್ಠ ಹೂಡಿಕೆಯ ಅಗತ್ಯತೆಗಳೊಂದಿಗೆ ಮಾರುಕಟ್ಟೆ ಕ್ಯಾಪ್ ವಿಭಾಗಗಳು.

ಕಲ್ಪಿಸಲುAMC ಗಳು ಹೆಚ್ಚಿನ ನಮ್ಯತೆ, SEBI "ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್" ಎಂಬ ಹೊಸ ವರ್ಗವನ್ನು ಪ್ರಸ್ತಾಪಿಸಿತು. ಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳೀಕರಣದ ವಿಷಯದಲ್ಲಿ ಯಾವುದೇ ನಿರ್ಬಂಧಗಳು ಅಥವಾ ಪಕ್ಷಪಾತಗಳಿಲ್ಲದೆ ಈ ನಿಧಿಯನ್ನು ಡೈನಾಮಿಕ್ ಇಕ್ವಿಟೀಸ್ ಫಂಡ್ನಂತೆ ರಚಿಸಲಾಗುತ್ತದೆ.

ಹೊಸ ವರ್ಗದ ಅಡಿಯಲ್ಲಿ, ಈ ನಿಧಿಗಳು ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದನ್ನು ಮುಂದುವರೆಸುತ್ತವೆ, ಇದು ಮಾರುಕಟ್ಟೆ ಕ್ಯಾಪ್ ವರ್ಗಗಳಾದ್ಯಂತ ಹೂಡಿಕೆ ಮಾಡುವಾಗ ಸಂಪೂರ್ಣ ನಿಧಿಗೆ ನಮ್ಯತೆಯನ್ನು ನೀಡುತ್ತದೆ.

ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ vs ಮಲ್ಟಿ-ಕ್ಯಾಪ್: ಅವುಗಳ ನಡುವಿನ ಕ್ಲಾಸಿಕ್ ಗೊಂದಲ

ಸೆಬಿ ಆದೇಶದ ನಂತರ, ಇವೆರಡರ ನಡುವೆ ಅಪಾರ ಅನಿಶ್ಚಿತತೆ ಇದೆ. ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಮತ್ತು ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಯಾವಾಗಲೂ ಒಂದೇ ರೀತಿಯ ಹೂಡಿಕೆ ಉದ್ದೇಶವನ್ನು ಹೊಂದಿವೆ ಏಕೆಂದರೆ ಅವು ವಿಭಿನ್ನ ಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳೀಕರಣಗಳನ್ನು ಹೊಂದಿರುವ ಷೇರುಗಳಲ್ಲಿ ಹೂಡಿಕೆಗೆ ಅವಕಾಶ ನೀಡುತ್ತವೆ.

ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಫಂಡ್ ಈಕ್ವಿಟಿಯ ಆಸ್ತಿ ವರ್ಗದೊಂದಿಗೆ ಅತ್ಯುತ್ತಮ ವೈವಿಧ್ಯತೆಯನ್ನು ಒದಗಿಸುತ್ತದೆ. ಆದರೆ ಸ್ಟಾಕ್ ಆಯ್ಕೆಯು ಕಷ್ಟಕರವಾಗಿರುತ್ತದೆ, ವಿಶೇಷವಾಗಿ ಸ್ಮಾಲ್-ಕ್ಯಾಪ್ ವಿಭಾಗದಲ್ಲಿ, ಮತ್ತು ಮಾರುಕಟ್ಟೆಯ ಕುಸಿತದ ಸಮಯದಲ್ಲಿ ಮಾನ್ಯತೆ ದುಬಾರಿಯಾಗಬಹುದು.

ಮತ್ತೊಂದೆಡೆ, ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ತಮ್ಮ ಸ್ವತ್ತುಗಳ ಕನಿಷ್ಠ 65% ಅನ್ನು ಷೇರುಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬೇಕಾಗುತ್ತದೆ, ಯಾವುದೇ ಮಾರುಕಟ್ಟೆ-ಕ್ಯಾಪ್ ಮಾನ್ಯತೆ ನಿರ್ಬಂಧಗಳಿಲ್ಲ. ಇದು ಫಂಡ್ ಮ್ಯಾನೇಜರ್ಗಳಿಗೆ ತಮ್ಮ ಪೋರ್ಟ್ಫೋಲಿಯೊಗಳನ್ನು ಮಾರುಕಟ್ಟೆಯ ಚಲನೆಯ ಆಧಾರದ ಮೇಲೆ ತಮ್ಮ ನೆಚ್ಚಿನ ವಿಭಾಗದೊಂದಿಗೆ ಜೋಡಿಸುವಲ್ಲಿ ಅನಿಯಮಿತ ನಮ್ಯತೆಯನ್ನು ನೀಡುತ್ತದೆ.

ಆದಾಗ್ಯೂ, ನಿಧಿಯ ನಿರ್ವಹಣೆಯು ಮಾರುಕಟ್ಟೆಯ ಬೆಳವಣಿಗೆಗಳನ್ನು ನಿಖರವಾಗಿ ಊಹಿಸಲು ಸಾಧ್ಯವಾಗದಿದ್ದರೆ, ಗಮನಾರ್ಹವಾದ ತೊಂದರೆಯ ಅಪಾಯವಿರಬಹುದು.

ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ vs ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಫಂಡ್: ಯಾವುದನ್ನು ಆರಿಸಬೇಕು?

ಈ ಪ್ರತಿಯೊಂದು ವಿಭಾಗಗಳು ಮಾರುಕಟ್ಟೆಯ ಹಂತವನ್ನು ಅವಲಂಬಿಸಿ ನಿರ್ದಿಷ್ಟ ರೀತಿಯಲ್ಲಿ ಕಾರ್ಯನಿರ್ವಹಿಸಲು ಉದ್ದೇಶಿಸಲಾಗಿದೆ. ಬುಲ್ ಮತ್ತು ಕರಡಿ ಮಾರುಕಟ್ಟೆ ಚಕ್ರಗಳಲ್ಲಿ ಈ ಫಂಡ್ಗಳು ಹೇಗೆ ಕಾರ್ಯನಿರ್ವಹಿಸಬಹುದು ಎಂಬುದರ ಕುರಿತು ಸಂಕ್ಷಿಪ್ತವಾಗಿ ಇಲ್ಲಿದೆ.

ಬುಲ್ ಹಂತ

ಮಾರುಕಟ್ಟೆಗಳು ಏರುತ್ತಿರುವಾಗ ಮತ್ತು ಅನುಕೂಲಕರವಾದ ಸ್ಥೂಲ ಆರ್ಥಿಕ ದೃಷ್ಟಿಕೋನವು ಬುಲ್ ಹಂತದಲ್ಲಿದೆ ಎಂದು ಹೇಳಲಾಗುತ್ತದೆ. ಮಿಡ್-ಕ್ಯಾಪ್ ಮತ್ತು ಸ್ಮಾಲ್-ಕ್ಯಾಪ್ ಈಕ್ವಿಟಿಗಳು ತ್ವರಿತವಾಗಿ ಏರಿದಾಗ ಮತ್ತು ಅಸಾಧಾರಣ ಲಾಭಗಳನ್ನು ನೀಡುತ್ತವೆ. ಬಹಳಷ್ಟು ಇದೆದ್ರವ್ಯತೆ, ಮತ್ತು ಈ ವ್ಯವಹಾರಗಳು ಹೆಚ್ಚಿನ ನಿರ್ಬಂಧಗಳನ್ನು ಹೊಂದಿಲ್ಲ.

ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು a ನಲ್ಲಿ ಉತ್ತಮವಾಗಿ ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತವೆರ್ಯಾಲಿ ಈ ಹಂತದಲ್ಲಿ ಅವರು ಮಿಡ್-ಕ್ಯಾಪ್ನಲ್ಲಿ 25% ಮತ್ತು ಸ್ಮಾಲ್-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳಲ್ಲಿ 25% ಹೂಡಿಕೆ ಮಾಡಬೇಕಾಗುತ್ತದೆ. ಆದಾಗ್ಯೂ, ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳ ಸಂದರ್ಭದಲ್ಲಿ, ಮಿಡ್ ಮತ್ತು ಸ್ಮಾಲ್-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳಲ್ಲಿ ಕನಿಷ್ಠ 50% ಮಾನ್ಯತೆ ಅಗತ್ಯವಿಲ್ಲದ ಕಾರಣ ನಿಧಿ ನಿರ್ವಹಣೆಯ ವಿವೇಚನೆಗೆ ಹಂಚಿಕೆಯಾಗಿದೆ. ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಸಾಮಾನ್ಯವಾಗಿ ಬುಲ್ ಮಾರುಕಟ್ಟೆಯ ಸಮಯದಲ್ಲಿ ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳನ್ನು ಮೀರಿಸುತ್ತವೆ.

ಕರಡಿ ಹಂತ

ಮಾರುಕಟ್ಟೆಯು ಕೆಳಮುಖವಾದ ಸುರುಳಿಯಲ್ಲಿದ್ದಾಗ ಕರಡಿ ಹಂತವು ಸಂಭವಿಸುತ್ತದೆ; ಈ ಸಮಯದಲ್ಲಿ ಮಿಡ್-ಕ್ಯಾಪ್ ಮತ್ತು ಸ್ಮಾಲ್-ಕ್ಯಾಪ್ ಈಕ್ವಿಟಿಗಳು ಹೆಚ್ಚಾಗಿ ಬಳಲುತ್ತವೆ. ಈ ಷೇರುಗಳು ಅಥವಾ ಕಂಪನಿಗಳು ತೀವ್ರತೆಯನ್ನು ಎದುರಿಸಬಹುದುಚಂಚಲತೆ ಮತ್ತು ಈ ಅವಧಿಯಲ್ಲಿ ದ್ರವ್ಯತೆ ನಿರ್ಬಂಧಗಳು, ಸ್ಥಾನಗಳಿಂದ ನಿರ್ಗಮಿಸಲು ಕಷ್ಟವಾಗುತ್ತದೆ.

ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಈ ಹಂತದಲ್ಲಿ ಸಣ್ಣ ಮತ್ತು ಮಧ್ಯಮ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳಿಗೆ ತಮ್ಮ ಒಡ್ಡಿಕೊಳ್ಳುವಿಕೆಯನ್ನು ಕಡಿಮೆ ಮಾಡಬಹುದು ಏಕೆಂದರೆ ಅವುಗಳು ಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳೀಕರಣದಾದ್ಯಂತ ಹಂಚಿಕೆ ಮಾಡುವ ಆಯ್ಕೆಯನ್ನು ಹೊಂದಿರುತ್ತವೆ. ಇದು ಕಡಿದಾದ ಕುಸಿತದ ವಿರುದ್ಧ ನಿಧಿಯನ್ನು ರಕ್ಷಿಸಬಹುದು. ಆದಾಗ್ಯೂ, ಕರಡಿ ಮಾರುಕಟ್ಟೆಯ ಸಮಯದಲ್ಲಿ ಸಹ, ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ತಮ್ಮ ಸ್ವತ್ತುಗಳ ಕನಿಷ್ಠ 25% ಅನ್ನು ಮಧ್ಯಮ ಮತ್ತು ಸಣ್ಣ-ಕ್ಯಾಪ್ ಇಕ್ವಿಟಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬೇಕಾಗುತ್ತದೆ, ಇದು ಫಂಡ್ನ ಆದಾಯವನ್ನು ಕಡಿಮೆ ಮಾಡುತ್ತದೆ. ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಸಾಮಾನ್ಯವಾಗಿ ಕುಸಿತದ ಮಾರುಕಟ್ಟೆಯ ಸಮಯದಲ್ಲಿ ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳನ್ನು ಮೀರಿಸುತ್ತವೆ.

ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಕೆಟ್ಟ ಮಾರುಕಟ್ಟೆಯ ಸಮಯದಲ್ಲಿ ತಮ್ಮ ಮಿಡ್-ಕ್ಯಾಪ್ ಅಥವಾ ಸ್ಮಾಲ್-ಕ್ಯಾಪ್ ಕಂಪನಿಯ ಮಾನ್ಯತೆಯನ್ನು ಶೂನ್ಯಕ್ಕೆ ತಗ್ಗಿಸಬಹುದು. ಮತ್ತೊಂದೆಡೆ, ಬುಲ್ ಮಾರುಕಟ್ಟೆಯ ಸಮಯದಲ್ಲಿ ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಉತ್ತಮ ಸ್ಥಾನದಲ್ಲಿರಬಹುದು ಏಕೆಂದರೆ ಅವುಗಳು ಮಿಡ್ ಮತ್ತು ಸ್ಮಾಲ್-ಕ್ಯಾಪ್ ಸ್ಟಾಕ್ಗಳಿಗೆ ಕನಿಷ್ಠ 25% ಒಡ್ಡಿಕೆಯನ್ನು ಒಳಗೊಂಡಿರುತ್ತವೆ.

ಕರಡಿ ಮಾರುಕಟ್ಟೆಯ ಸಮಯದಲ್ಲಿ ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳನ್ನು ಮೀರಿಸಬಹುದು, ಆದರೆ ಬುಲ್ ಮಾರುಕಟ್ಟೆಯ ಸಮಯದಲ್ಲಿ ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳನ್ನು ಮೀರಿಸಬಹುದು. ಇದರ ಪರಿಣಾಮವಾಗಿ, ಬಹು-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಹೆಚ್ಚಿನ ಅಪಾಯದ ಹಸಿವು ಮತ್ತು ಐದು ವರ್ಷಗಳಿಗಿಂತ ಹೆಚ್ಚಿನ ಹೂಡಿಕೆಗೆ ದೀರ್ಘವಾದ ಹಾರಿಜಾನ್ ಹೊಂದಿರುವ ಹೂಡಿಕೆದಾರರಿಗೆ ಹೆಚ್ಚು ಸೂಕ್ತವಾಗಿರುತ್ತದೆ.

ಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳೀಕರಣದಾದ್ಯಂತ ತಮ್ಮ ಮಾನ್ಯತೆಯನ್ನು ವೈವಿಧ್ಯಗೊಳಿಸಲು ಬಯಸುವ ಹೂಡಿಕೆದಾರರಿಗೆ ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಉತ್ತಮ ಆಯ್ಕೆಯಾಗಿದೆ. ಇವೆರಡರ ನಡುವೆ ನಿರ್ಧರಿಸುವ ಮೊದಲು, ಹೂಡಿಕೆದಾರರು ತಮ್ಮ ಪ್ರಸ್ತುತ ಪೋರ್ಟ್ಫೋಲಿಯೊ ಮಾರುಕಟ್ಟೆ-ಕ್ಯಾಪ್ ಹಂಚಿಕೆಯನ್ನು ಪರಿಗಣಿಸಬೇಕು,ಅಪಾಯದ ಪ್ರೊಫೈಲ್, ಹೂಡಿಕೆ ಹಾರಿಜಾನ್, ಮತ್ತು ಹೂಡಿಕೆ ಉದ್ದೇಶ.

ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಮತ್ತು ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳನ್ನು ಆಯ್ಕೆ ಮಾಡಲು ಸಲಹೆಗಳು

ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಮತ್ತು ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳ ನಡುವಿನ ಉತ್ತಮ ಆಯ್ಕೆಯನ್ನು ನಿರ್ಧರಿಸುವಾಗ ನೀವು ಪರಿಗಣಿಸಬೇಕಾದ ಕೆಲವು ಅಂಶಗಳು ಇಲ್ಲಿವೆ:

ಅಪಾಯದ ಅಂಶ

ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳಿಗಿಂತ ಅಪಾಯಕಾರಿ ಏಕೆಂದರೆ ಅವರು ತಮ್ಮ ಸ್ವತ್ತುಗಳ ಕನಿಷ್ಠ 50% ಅನ್ನು ಸಣ್ಣ ಮತ್ತು ಮಧ್ಯಮ-ಕ್ಯಾಪ್ ವಲಯಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬೇಕು. ಮತ್ತೊಂದೆಡೆ, ಸ್ಮಾಲ್ ಮತ್ತು ಮಿಡ್-ಕ್ಯಾಪ್ ವಿಭಾಗಗಳು ಕಳಪೆಯಾಗಿ ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತಿದ್ದರೆ ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಆಸ್ತಿಗಳ ಗಣನೀಯ ಭಾಗವನ್ನು ದೊಡ್ಡ ಕ್ಯಾಪ್ ಫಂಡ್ಗಳಿಗೆ ಬದಲಾಯಿಸಬಹುದು. ಸ್ವಲ್ಪ ಮಟ್ಟಿಗೆ, ಇದು ತೊಂದರೆಯನ್ನು ತಗ್ಗಿಸಬಹುದು.

ವೈವಿಧ್ಯೀಕರಣ

ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳ ಮೇಲೆ ಪ್ರಯೋಜನವನ್ನು ಹೊಂದಿವೆ, ಅವುಗಳು ಮಿಡ್ ಮತ್ತು ಸ್ಮಾಲ್ ಕ್ಯಾಪ್ ವರ್ಗಗಳಲ್ಲಿ ತಮ್ಮ ಪ್ರವೇಶ ಮತ್ತು ನಿರ್ಗಮನದ ಸಮಯವನ್ನು ಹೊಂದಿರುವುದಿಲ್ಲ. ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಮಿಡ್ ಮತ್ತು ಸ್ಮಾಲ್-ಕ್ಯಾಪ್ ಕಂಪನಿಗಳಲ್ಲಿ ತ್ವರಿತ ಏರಿಕೆಯಿಂದ ಲಾಭ ಪಡೆಯುತ್ತವೆ ಏಕೆಂದರೆ ಅವರು ತಮ್ಮ ಆದೇಶದ ಹಂಚಿಕೆಗೆ ಅಂಟಿಕೊಳ್ಳಬೇಕು.

ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ದೊಡ್ಡ, ಮಧ್ಯಮ ಮತ್ತು ಸಣ್ಣ-ಕ್ಯಾಪ್ ಷೇರುಗಳ ನಡುವೆ ಹೆಚ್ಚು ಸುಲಭವಾಗಿ ಬದಲಾಯಿಸಲು ಸಾಧ್ಯವಾಗುತ್ತದೆ ಮತ್ತು ಅವರು ಉತ್ಪಾದಿಸಲು ಶ್ರಮಿಸುತ್ತಾರೆಆಲ್ಫಾ ಷೇರು ಮತ್ತು ಮಾರುಕಟ್ಟೆ ಕ್ಯಾಪ್ ಆಯ್ಕೆ ಎರಡರಿಂದಲೂ. ಮಲ್ಟಿಕ್ಯಾಪ್ ಹೆಚ್ಚು ಕಟ್ಟುನಿಟ್ಟಾದ ಆದೇಶವನ್ನು ಹೊಂದಿರುತ್ತದೆ, ಪೂರ್ವ ನಿರ್ಧಾರಿತ ಕ್ಯಾಪ್ನೊಂದಿಗೆ ಸ್ಟಾಕ್ ಆಯ್ಕೆಗೆ ಹೆಚ್ಚಿನ ಒತ್ತು ನೀಡುತ್ತದೆ. ಮ್ಯಾಂಡೇಟ್ ಸ್ಥಿರತೆಯ ವಿಷಯದಲ್ಲಿ ಮಲ್ಟಿ-ಕ್ಯಾಪ್ಗಳು ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಅನ್ನು ಮೀರಿಸುತ್ತದೆ.

ಸಾಧನೆಯ ದಾಖಲೆ

ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಹೊಸದಾಗಿ ಸ್ಥಾಪಿಸಲಾದ ವರ್ಗವಾಗಿದ್ದರೂ ಸಹ, ಇದು ಮೂಲಭೂತವಾಗಿ ಹಿಂದಿನ ಬಹು-ಕ್ಯಾಪ್ ಫಂಡ್ನಂತೆಯೇ ಇರುತ್ತದೆ, ಅದೇ ನಮ್ಯತೆಯೊಂದಿಗೆ. ಪರಿಣಾಮವಾಗಿ, ಈ ವರ್ಗವು ಸಾಕಷ್ಟು ವಿಂಟೇಜ್ ಮತ್ತು ಕಾರ್ಯಕ್ಷಮತೆಯ ಇತಿಹಾಸವನ್ನು ಹೊಂದಿದೆ.

ಮತ್ತೊಂದೆಡೆ, ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಕೆಲವೇ ವರ್ಷಗಳಷ್ಟು ಹಳೆಯವು ಮತ್ತು ಅವುಗಳ ಮೌಲ್ಯವನ್ನು ಇನ್ನೂ ಪ್ರದರ್ಶಿಸಬೇಕಾಗಿಲ್ಲ. ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ನವೆಂಬರ್ 22, 2021 ರಂದು ಒಂದು ವರ್ಷದಲ್ಲಿ 55.85% ಅನ್ನು ವಿತರಿಸಿದರೆ, ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು 44.63% ಅನ್ನು ವಿತರಿಸಿವೆ.

ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಸ್ಮಾಲ್ ಮತ್ತು ಮಿಡ್-ಕ್ಯಾಪ್ಗಳಿಗೆ 50% ರಷ್ಟು ಹಂಚಿಕೆಯನ್ನು ಹೊಂದಿರುವುದರಿಂದ, ವಿಭಿನ್ನ ಮಾರುಕಟ್ಟೆ ಚಕ್ರಗಳಲ್ಲಿ ಅವು ಹೇಗೆ ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತವೆ ಎಂಬುದನ್ನು ಪರಿಶೀಲಿಸುವುದು ಆಸಕ್ತಿದಾಯಕವಾಗಿದೆ.

ಸೂಕ್ತತೆಯನ್ನು ಆರಿಸುವುದು

ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ವರ್ಗವು ಫಂಡ್ ಮ್ಯಾನೇಜರ್ಗಳು ತಮ್ಮ ಸ್ಟಾಕ್-ಪಿಕ್ಕಿಂಗ್ ಸಾಮರ್ಥ್ಯಗಳನ್ನು ಪ್ರದರ್ಶಿಸಲು ಅನುಮತಿಸುತ್ತದೆ ಮತ್ತು ಆಲ್ಫಾವನ್ನು ಉತ್ಪಾದಿಸುವ ಸಾಮರ್ಥ್ಯವನ್ನು ಸಹ ಹೊಂದಿದೆ. ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಬಂಡವಾಳೀಕರಣದಾದ್ಯಂತ ತಮ್ಮ ಅತ್ಯುತ್ತಮವಾದ ಮಾನ್ಯತೆಯಾಗಿ ಸೆಟ್ ಹಂಚಿಕೆಯನ್ನು ಆದ್ಯತೆ ನೀಡುವ ಹೂಡಿಕೆದಾರರಿಗೆ ಸೂಕ್ತವಾಗಿದೆ ಮತ್ತು ಹೆಚ್ಚಿನ ಅಪಾಯದ ಹಸಿವನ್ನು ಹೊಂದಿರುತ್ತದೆ.

ಪ್ರತಿಫಲಗಳನ್ನು ಉತ್ಪಾದಿಸಲು ನಿಧಿಯ ಉಪಕ್ರಮಗಳಿಗೆ, ಈ ಹೂಡಿಕೆದಾರರಿಗೆ ದೀರ್ಘ ಹೂಡಿಕೆಯ ಹಾರಿಜಾನ್ ಅಗತ್ಯವಿರುತ್ತದೆ. ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ವಿಭಾಗದಲ್ಲಿ ಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳೀಕರಣದಾದ್ಯಂತ ಯಾವುದೇ ನಿಗದಿತ ಕನಿಷ್ಠ ಹಂಚಿಕೆ ಇಲ್ಲದ ಕಾರಣ, ಫಂಡ್ ಮ್ಯಾನೇಜರ್ನ ಕನ್ವಿಕ್ಷನ್ ಮತ್ತು ಸೂಕ್ತವಾದ ಹಂಚಿಕೆಯನ್ನು ನಿರ್ಣಯಿಸುವ ಸಾಮರ್ಥ್ಯವು ನಿರ್ಣಾಯಕವಾಗಿದೆ.

ಮಾರುಕಟ್ಟೆ ವಲಯವು ಅನಾಕರ್ಷಕವಾದಾಗ, ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಮ್ಯಾನೇಜರ್ಗಳು ಇತ್ತೀಚೆಗೆ ಉತ್ತಮವಾಗಿ ಕಾರ್ಯನಿರ್ವಹಿಸಿದ ಮತ್ತೊಂದು ಮಾರುಕಟ್ಟೆ ವಿಭಾಗಕ್ಕೆ ಹಂಚಿಕೆಯನ್ನು ವರ್ಗಾಯಿಸಬಹುದು. ಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳೀಕರಣದಾದ್ಯಂತ ತಮ್ಮ ಮಾನ್ಯತೆಯನ್ನು ವೈವಿಧ್ಯಗೊಳಿಸಲು ಬಯಸುವ ಹೂಡಿಕೆದಾರರಿಗೆ ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಉತ್ತಮ ಆಯ್ಕೆಯಾಗಿದೆ.

ತೀರ್ಮಾನ

5 ವರ್ಷಗಳ ಹೂಡಿಕೆಯ ಹಾರಿಜಾನ್ ಮತ್ತು ಸಂಪತ್ತಿನ ಅನ್ವೇಷಣೆಯಲ್ಲಿ ಗಣನೀಯ ಅಪಾಯವನ್ನು ತಡೆದುಕೊಳ್ಳುವ ಸಾಮರ್ಥ್ಯವನ್ನು ಹೊಂದಿರುವ ಹೂಡಿಕೆದಾರರಿಗೆ ಈ ಎರಡೂ ಉಪವರ್ಗಗಳ ಈಕ್ವಿಟಿಗಳು ಸೂಕ್ತವಾಗಿವೆ. ನೀವು ಆಯ್ಕೆಮಾಡುವ ಯಾವುದೇ ರೀತಿಯ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್, ಅದು ನಿಮ್ಮ ಅಪಾಯದ ಪ್ರೊಫೈಲ್, ಹೂಡಿಕೆ ಉದ್ದೇಶಗಳಿಗೆ ಸರಿಹೊಂದುತ್ತದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಿ,ಹಣಕಾಸಿನ ಗುರಿಗಳು, ಮತ್ತು ಆ ಗುರಿಗಳನ್ನು ಸಾಧಿಸಲು ಸಮಯದ ಚೌಕಟ್ಟು.

ಅಂತಿಮವಾಗಿ, ಆಯ್ಕೆಮಾಡಿದ ಯೋಜನೆಯು ನಿಮ್ಮ ಅಗತ್ಯಗಳನ್ನು ಪೂರೈಸಿದರೆ, ನೀವು ವ್ಯವಸ್ಥಿತವಾಗಿ ಹೂಡಿಕೆ ಮಾಡಬಹುದುಹೂಡಿಕೆ ಯೋಜನೆ (SIP) ಈಕ್ವಿಟಿ ಮಾರುಕಟ್ಟೆಗಳು ಬಾಷ್ಪಶೀಲವಾಗಿರುತ್ತವೆ ಎಂದು ಊಹಿಸಿದಾಗ, SIP ಗಳು ತಮ್ಮ ಅಂತರ್ನಿರ್ಮಿತ ರೂಪಾಯಿ-ವೆಚ್ಚದ ಸರಾಸರಿ ವೈಶಿಷ್ಟ್ಯದೊಂದಿಗೆ ಅಪಾಯವನ್ನು ಮಿತಿಗೊಳಿಸುತ್ತವೆ ಮತ್ತು ಕಾಲಾನಂತರದಲ್ಲಿ ನಿಮ್ಮ ಸಂಪತ್ತನ್ನು ಸಂಯೋಜಿಸುತ್ತವೆ, ನಿಮ್ಮ ಹಣಕಾಸಿನ ಉದ್ದೇಶಗಳನ್ನು ಸಾಧಿಸಲು ನಿಮಗೆ ಅನುವು ಮಾಡಿಕೊಡುತ್ತದೆ.

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.