Table of Contents

ഡിസ്കൗണ്ടിന്റെ അക്രിഷൻ

എന്താണ് ഡിസ്കൗണ്ടിന്റെ അക്രിഷൻ?

അക്രിഷൻകിഴിവ് കാലക്രമേണ, മെച്യൂരിറ്റി തിയതി അടുത്തുവരുന്നതനുസരിച്ച് കിഴിവുള്ള ഉപകരണത്തിന്റെ മൂല്യത്തിലുണ്ടായ വർദ്ധനവാണിത്. ഡിസ്കൗണ്ട് ഇഷ്യൂസ് വില, മെച്യൂരിറ്റി സമയത്തെ മൂല്യം, മെച്യൂരിറ്റി ടേം എന്നിവ സൂചിപ്പിക്കുന്ന പലിശ നിരക്കിൽ ഉപകരണത്തിന്റെ മൂല്യം വർദ്ധിക്കും.

ഡിസ്കൗണ്ട് ബ്രേക്കപ്പിന്റെ അക്രിഷൻ

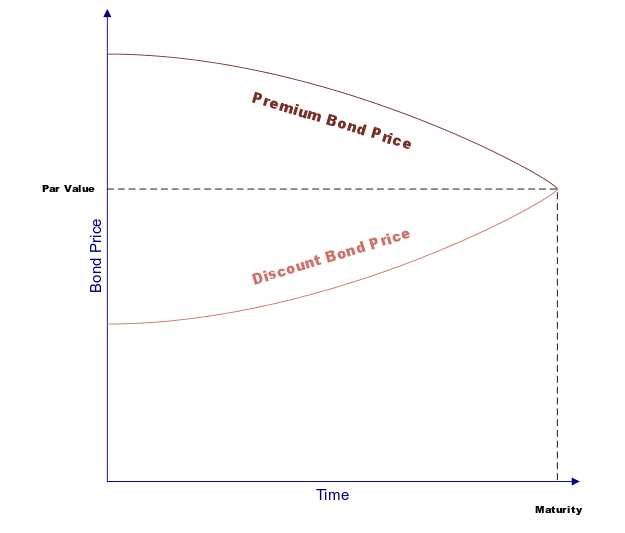

ഒരു ബോണ്ട് വാങ്ങാംപ്രീമിയം, ഒരു കിഴിവ്, അല്ലെങ്കിൽവഴി. വാങ്ങൽ വില പരിഗണിക്കാതെ, എല്ലാംബോണ്ടുകൾ at പക്വത പ്രാപിച്ചുമൂല്യം പ്രകാരം. ഇതാണ് പണത്തിന്റെ തുകനിക്ഷേപകൻ പക്വതയുടെ സമയത്ത് തിരികെ ലഭിക്കുന്നു.

പ്രീമിയം തുകയ്ക്കാണ് ബോണ്ട് വാങ്ങിയതെങ്കിൽ, അതിനേക്കാൾ കൂടുതൽ മൂല്യമുണ്ട്വഴി. ഈ ബോണ്ട് അതിന്റെ മെച്യൂരിറ്റി തീയതിയോട് അടുക്കുമ്പോൾ, മെച്യൂരിറ്റി തീയതിയിൽ തുല്യമാകുന്നതുവരെ മൂല്യം കുറയുന്നു. മൂല്യത്തിലുണ്ടായ ഈ കുറവ് പ്രീമിയത്തിന്റെ അമോർട്ടൈസേഷൻ എന്നറിയപ്പെടുന്നു.

കൂടാതെ, ബോണ്ട് കിഴിവിൽ വാങ്ങുകയാണെങ്കിൽ, അതിന് തുല്യമായ മൂല്യത്തേക്കാൾ കുറവായിരിക്കും. ബോണ്ട് മെച്യൂരിറ്റി തീയതി അടയ്ക്കുമ്പോൾ, അത് തുല്യ മൂല്യവുമായി സംയോജിക്കുന്നത് വരെ മൂല്യത്തിൽ വർദ്ധിക്കുന്നു. ഈ മൂല്യവർദ്ധനയെ ഡിസ്കൗണ്ടിന്റെ വർദ്ധനവ് എന്ന് വിളിക്കുന്നു.

ഡിസ്കൗണ്ട് ഉദാഹരണം ശേഖരിക്കൽ

ഇപ്പോൾ, നമുക്ക് ഇവിടെ ഒരു അക്രിഷൻ ഉദാഹരണം എടുക്കാം. മൂന്ന് വർഷത്തെ മെച്യൂരിറ്റി തീയതിയും എയും ഉള്ള ഒരു ബോണ്ട് ഉണ്ടെന്ന് നമുക്ക് അനുമാനിക്കാംമുഖവില രൂപയുടെ. 1,000. ഈ ബോണ്ട് ഇഷ്യൂ ചെയ്യുന്നത് രൂപ 975. കാലാവധി പൂർത്തിയാകുന്നതിനും ഇഷ്യു ചെയ്യുന്നതിനും ഇടയിൽ, ബോണ്ടിന്റെ മൂല്യം 100 രൂപയിൽ എത്തുന്നതുവരെ വർദ്ധിക്കും. 1,000, ഇത് തുല്യ മൂല്യമാണ്, കാലാവധി പൂർത്തിയാകുമ്പോൾ നിക്ഷേപകന് ഈ തുക തിരികെ ലഭിക്കും.

Talk to our investment specialist

ഇവിടെ, അക്രിഷൻ തുക കണക്കാക്കാൻ, ഇനിപ്പറയുന്ന ഫോർമുല ഉപയോഗിക്കുന്നു:

അക്രിഷൻ തുക = വാങ്ങൽഅടിസ്ഥാനം x (ytm / പ്രതിവർഷം അക്രുവൽ കാലയളവുകൾ) - കൂപ്പൺ പലിശ

യീൽഡ് ടു മെച്യുരിറ്റി (YTM) മനസ്സിലാക്കുക എന്നതാണ് ഇവിടെ ആദ്യ പടി, ഇത് കാലാവധി പൂർത്തിയാകുന്നതുവരെ ബോണ്ട് കൈവശം വച്ചുകൊണ്ട് നിക്ഷേപകൻ നേടുന്ന വരുമാനമാണ്. ഈ തുക സംയുക്ത വിളവിന്റെ ആവൃത്തിയെ ആശ്രയിച്ചിരിക്കുന്നു.

ഉദാഹരണത്തിന്, ഒരു രൂപ തുല്യ മൂല്യമുള്ള ഒരു ബോണ്ട് ഉണ്ടെന്ന് കരുതുക. 100 ഉം എകൂപ്പൺ നിരക്ക് 2%. ഇത് Rs. 75, 10 വർഷത്തെ മെച്യൂരിറ്റി കാലയളവ്.

ഇപ്പോൾ, ഈ ബോണ്ട് വർഷം തോറും കൂട്ടിച്ചേർക്കുകയാണെങ്കിൽ, YTM ഇതായി കണക്കാക്കാം:

- രൂപ. 100 തുല്യ മൂല്യം = രൂപ. 75 x (1 + r)10

- രൂപ. 100/ രൂപ. 75 = (1 + r)10

- 1.3333 = (1 + r)10

r = 2.92%

കൂപ്പൺ പലിശ 2% x രൂപ ആയതിനാൽ. 100 തുല്യ മൂല്യം = രൂപ. 2. അങ്ങനെ,

- അക്രിഷൻ = (രൂപ. 75 x 2.92%) - കൂപ്പൺ പലിശ

- അക്രിഷൻ = രൂപ. 2.19 - രൂപ. 2

- അക്രിഷൻ = രൂപ. 0.19

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.

Thanks for the detailed guide and examples of discount calculations!