Table of Contents

ബോണ്ട്

എന്താണ് ബോണ്ട്?

ഒരു ബോണ്ട് സ്ഥിരമാണ്വരുമാനം ഇതിൽ നിക്ഷേപം ഒരുനിക്ഷേപകൻ ഒരു വേരിയബിളിൽ ഒരു നിശ്ചിത സമയത്തേക്ക് ഫണ്ട് കടമെടുക്കുന്ന ഒരു സ്ഥാപനത്തിന് (സാധാരണയായി കോർപ്പറേറ്റ് അല്ലെങ്കിൽ സർക്കാർ) പണം വായ്പ നൽകുന്നുസ്ഥിര പലിശ നിരക്ക്. കമ്പനികളും മുനിസിപ്പാലിറ്റികളും സംസ്ഥാനങ്ങളും പരമാധികാര ഗവൺമെന്റുകളും പണം സ്വരൂപിക്കുന്നതിനും വിവിധ പദ്ധതികൾക്കും പ്രവർത്തനങ്ങൾക്കും ധനസഹായം നൽകുന്നതിനും ബോണ്ടുകൾ ഉപയോഗിക്കുന്നു. ബോണ്ടുകളുടെ ഉടമകൾ ഇഷ്യൂ ചെയ്യുന്നയാളുടെ കടക്കാരോ കടക്കാരോ ആണ്.

ഉദാഹരണം

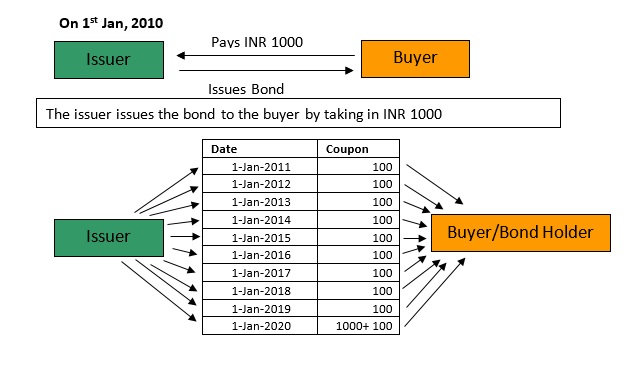

അതിനാൽ, 2010 ജനുവരി 1-ന് 10% നിരക്കിൽ 1000 രൂപ ഇഷ്യൂ ചെയ്ത 10 വർഷത്തെ ബോണ്ടിന്റെ ഒരു ഉദാഹരണം എടുക്കാം.

ലളിതമായി പറഞ്ഞാൽ, ഒരു ബോണ്ട് ഒരു ലോൺ പോലെയാണ്: ഇഷ്യൂ ചെയ്യുന്നയാൾ കടം വാങ്ങുന്നയാൾ (കടക്കാരൻ), ഉടമ കടം കൊടുക്കുന്നവൻ (കടക്കാരൻ), കൂപ്പൺ പലിശയാണ്.

ബോണ്ടുകൾ എങ്ങനെ പ്രവർത്തിക്കുന്നു

കമ്പനികൾക്കോ മറ്റ് സ്ഥാപനങ്ങൾക്കോ പുതിയ പ്രോജക്റ്റുകൾക്ക് ധനസഹായം നൽകുന്നതിനും നിലവിലുള്ള പ്രവർത്തനങ്ങൾ നിലനിർത്തുന്നതിനും അല്ലെങ്കിൽ നിലവിലുള്ള കടങ്ങൾ റീഫിനാൻസ് ചെയ്യുന്നതിനും പണം സ്വരൂപിക്കേണ്ടിവരുമ്പോൾ, നിക്ഷേപകർക്ക് വായ്പ ലഭിക്കുന്നതിന് പകരം അവർ നേരിട്ട് ബോണ്ടുകൾ നൽകിയേക്കാം.ബാങ്ക്. കടബാധ്യതയുള്ള സ്ഥാപനം (ഇഷ്യൂവർ) ഒരു ബോണ്ട് ഇഷ്യു ചെയ്യുന്നു, അത് അടയ്ക്കേണ്ട പലിശ നിരക്കും ലോൺ ചെയ്ത ഫണ്ടുകൾ (ബോണ്ട് പ്രിൻസിപ്പൽ) തിരികെ നൽകേണ്ട സമയവും (മെച്യൂരിറ്റി തീയതി) കരാർ പ്രകാരം പ്രസ്താവിക്കുന്നു. പലിശ നിരക്ക്, എന്ന് വിളിക്കുന്നുകൂപ്പൺ നിരക്ക് അല്ലെങ്കിൽ പേയ്മെന്റ്, ബോണ്ട് ഹോൾഡർമാർ അവരുടെ ഫണ്ടുകൾ ഇഷ്യൂ ചെയ്യുന്നയാൾക്ക് വായ്പയായി നൽകുന്നതിന് നേടുന്ന വരുമാനമാണ്.

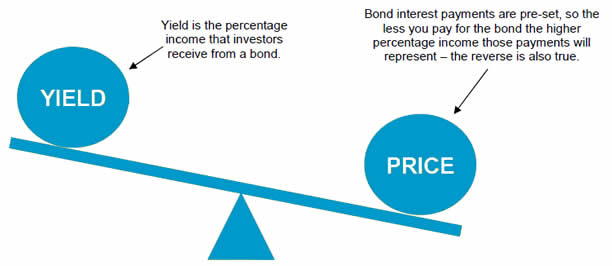

ഒരു ബോണ്ടിന്റെ ഇഷ്യൂസ് വില സാധാരണയായി സജ്ജീകരിച്ചിരിക്കുന്നുവഴി, സാധാരണയായി Rs. 100 അല്ലെങ്കിൽ രൂപ. 1,000 മുഖവില വ്യക്തിഗത ബോണ്ടിന്. ശരിയായവിപണി ഒരു ബോണ്ടിന്റെ വില, ഇഷ്യൂ ചെയ്യുന്നയാളുടെ ക്രെഡിറ്റ് ഗുണനിലവാരം, കാലഹരണപ്പെടുന്നതുവരെയുള്ള സമയ ദൈർഘ്യം, അക്കാലത്തെ പൊതു പലിശ നിരക്ക് പരിസ്ഥിതിയുമായി താരതമ്യപ്പെടുത്തുമ്പോൾ കൂപ്പൺ നിരക്ക് എന്നിവ ഉൾപ്പെടെ നിരവധി ഘടകങ്ങളെ ആശ്രയിച്ചിരിക്കുന്നു.

ബോണ്ടുകളുടെ സവിശേഷതകൾ

മിക്ക ബോണ്ടുകളും ചില പൊതു അടിസ്ഥാന സവിശേഷതകൾ പങ്കിടുന്നു:

- ബോണ്ട് കാലാവധി പൂർത്തിയാകുമ്പോൾ മൂല്യമുള്ള തുകയാണ് മുഖവില, കൂടാതെ പലിശ പേയ്മെന്റുകൾ കണക്കാക്കുമ്പോൾ ബോണ്ട് ഇഷ്യൂവർ ഉപയോഗിക്കുന്ന റഫറൻസ് തുകയും കൂടിയാണ്. ഉദാഹരണത്തിന്, ഒരു നിക്ഷേപകൻ ഒരു ബോണ്ട് വാങ്ങുന്നുവെന്ന് പറയുകപ്രീമിയം രൂപ. 1,090, മറ്റൊരാൾ അതേ ബോണ്ട് വാങ്ങുന്നുകിഴിവ് രൂപ. 980. ബോണ്ട് കാലാവധി പൂർത്തിയാകുമ്പോൾ, രണ്ട് നിക്ഷേപകർക്കും Rs. ബോണ്ടിന്റെ മുഖവില 1,000.

- കൂപ്പൺ നിരക്ക് എന്നത് ബോണ്ട് ഇഷ്യൂവർ ബോണ്ടിന്റെ മുഖവിലയ്ക്ക് നൽകുന്ന പലിശ നിരക്കാണ്, അത് ശതമാനമായി പ്രകടിപ്പിക്കുന്നു. ഉദാഹരണത്തിന്, 5% കൂപ്പൺ നിരക്ക് അർത്ഥമാക്കുന്നത് ബോണ്ട് ഹോൾഡർമാർക്ക് 5% x Rs. 1000 മുഖവില = രൂപ. എല്ലാ വർഷവും 50.

- ബോണ്ട് ഇഷ്യു ചെയ്യുന്നയാൾ പലിശ പേയ്മെന്റുകൾ നടത്തുന്ന തീയതികളാണ് കൂപ്പൺ തീയതികൾ. വാർഷിക അല്ലെങ്കിൽ അർദ്ധ വാർഷിക കൂപ്പൺ പേയ്മെന്റുകളാണ് സാധാരണ ഇടവേളകൾ.

- മെച്യൂരിറ്റി ഡേറ്റാണ് ബോണ്ട് കാലാവധി പൂർത്തിയാകുന്നതും ബോണ്ട് ഇഷ്യൂവർ ബോണ്ട് ഉടമയ്ക്ക് ബോണ്ടിന്റെ മുഖവില നൽകുന്നതുമായ തീയതി.

- ബോണ്ട് ഇഷ്യൂ ചെയ്യുന്നയാൾ യഥാർത്ഥത്തിൽ ബോണ്ടുകൾ വിൽക്കുന്ന വിലയാണ് ഇഷ്യൂ വില.

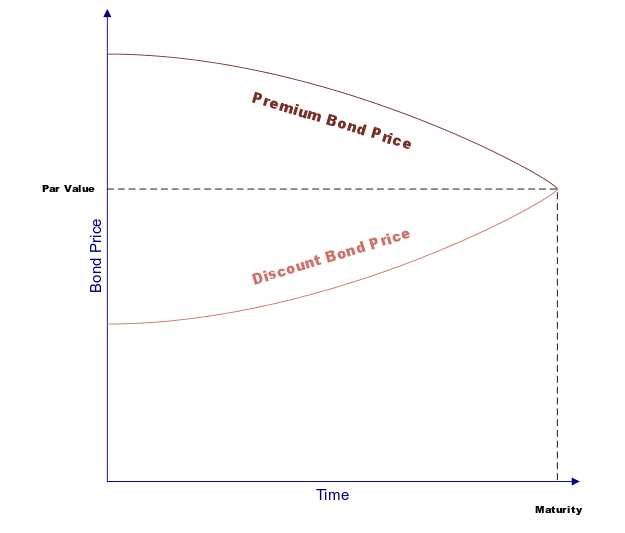

ഒരു ബോണ്ടിന്റെ രണ്ട് സവിശേഷതകൾ - ക്രെഡിറ്റ് ഗുണനിലവാരവും കാലാവധിയും - ഒരു ബോണ്ടിന്റെ പലിശനിരക്കിന്റെ പ്രധാന നിർണ്ണയങ്ങളാണ്. ഇഷ്യൂ ചെയ്യുന്നയാൾക്ക് മോശം ക്രെഡിറ്റ് റേറ്റിംഗ് ഉണ്ടെങ്കിൽ, അപകടസാധ്യതസ്ഥിരസ്ഥിതി വലുതാണ്, ഈ ബോണ്ടുകൾ ഒരു കിഴിവ് ട്രേഡ് ചെയ്യാൻ പ്രവണത കാണിക്കും. കൂടാതെ, ഒരു ഉയർന്ന കൂടെ ബോണ്ടുകൾഡിഫോൾട്ട് റിസ്ക്, ജങ്ക് ബോണ്ടുകൾ പോലെയുള്ള, സർക്കാർ ബോണ്ടുകൾ പോലെയുള്ള സ്ഥിരതയുള്ള ബോണ്ടുകളേക്കാൾ ഉയർന്ന പലിശനിരക്കുകൾ ഉണ്ട്.

ക്രെഡിറ്റ് റേറ്റിംഗുകൾ ക്രെഡിറ്റ് വഴി കണക്കാക്കുകയും വിതരണം ചെയ്യുകയും ചെയ്യുന്നുറേറ്റിംഗ് ഏജൻസികൾ. ബോണ്ട് കാലാവധി കഴിയുംപരിധി ഒരു ദിവസം അല്ലെങ്കിൽ അതിൽ കുറവ് മുതൽ 30 വർഷത്തിൽ കൂടുതൽ. ബോണ്ട് മെച്യൂരിറ്റി അല്ലെങ്കിൽ ദൈർഘ്യം കൂടുന്നതിനനുസരിച്ച് പ്രതികൂല ഇഫക്റ്റുകൾ ഉണ്ടാകാനുള്ള സാധ്യത കൂടുതലാണ്. ദൈർഘ്യമേറിയ ബോണ്ടുകളും കുറവായിരിക്കുംദ്രവ്യത. ഈ ആട്രിബ്യൂട്ടുകൾ കാരണം, മെച്യൂരിറ്റിക്ക് കൂടുതൽ സമയമുള്ള ബോണ്ടുകൾ സാധാരണയായി ഉയർന്ന പലിശ നിരക്ക് കൽപ്പിക്കുന്നു.

ബോണ്ട് പോർട്ട്ഫോളിയോകളുടെ അപകടസാധ്യത കണക്കിലെടുക്കുമ്പോൾ, നിക്ഷേപകർ സാധാരണയായി കാലാവധിയും (പലിശ നിരക്കുകളിലെ മാറ്റങ്ങളോടുള്ള വില സംവേദനക്ഷമത) കൺവെക്സിറ്റി (ദൈർഘ്യത്തിന്റെ വക്രത) എന്നിവ പരിഗണിക്കുന്നു.

ബോണ്ട് വിതരണക്കാർ

ബോണ്ടുകളിൽ മൂന്ന് പ്രധാന വിഭാഗങ്ങളുണ്ട്.

- കോർപ്പറേറ്റ് ബോണ്ടുകൾ കമ്പനികളാണ് ഇഷ്യൂ ചെയ്യുന്നത്.

- മുനിസിപ്പൽ ബോണ്ടുകൾ നൽകുന്നത് സംസ്ഥാനങ്ങളും മുനിസിപ്പാലിറ്റികളും ആണ്. മുനിസിപ്പൽ ബോണ്ടുകൾക്ക് ആ മുനിസിപ്പാലിറ്റികളിലെ താമസക്കാർക്ക് നികുതി രഹിത കൂപ്പൺ വരുമാനം വാഗ്ദാനം ചെയ്യാൻ കഴിയും.

- ട്രഷറി/സർക്കാർ ബോണ്ടുകൾ (1-10 വർഷത്തെ കാലാവധി), ബില്ലുകൾ (മെച്യൂരിറ്റി മുതൽ ഒരു വർഷത്തിൽ താഴെ) എന്നിവയെ മൊത്തത്തിൽ ട്രഷറികൾ അല്ലെങ്കിൽ സർക്കാർ ബോണ്ട് എന്ന് വിളിക്കുന്നു.

ബോണ്ടുകളുടെ വകഭേദങ്ങൾ

- സീറോ-കൂപ്പൺ ബോണ്ടുകൾ പതിവ് കൂപ്പൺ പേയ്മെന്റുകൾ നൽകില്ല, പകരം ഒരു ഡിസ്കൗണ്ടിൽ ഇഷ്യൂ ചെയ്യുകയും അവയുടെ മാർക്കറ്റ് വില മെച്യൂരിറ്റിക്ക് ശേഷം മുഖവിലയായി മാറുകയും ചെയ്യുന്നു. ഒരു സീറോ-കൂപ്പൺ ബോണ്ട് വിൽക്കുന്ന കിഴിവ് സമാനമായ കൂപ്പൺ ബോണ്ടിന്റെ വരുമാനത്തിന് തുല്യമായിരിക്കും.

- കൺവേർട്ടബിൾ ബോണ്ടുകൾ ഒരു ഉൾച്ചേർത്ത കടം ഉപകരണങ്ങളാണ്കോൾ ഓപ്ഷൻ അത്തരമൊരു പരിവർത്തനം ആകർഷകമാക്കുന്നതിന് ഓഹരി വില ഉയർന്ന തലത്തിലേക്ക് ഉയരുകയാണെങ്കിൽ, ബോണ്ട് ഹോൾഡർമാർക്ക് അവരുടെ കടം ഒരു ഘട്ടത്തിൽ സ്റ്റോക്ക് (ഇക്വിറ്റി) ആക്കി മാറ്റാൻ അനുവദിക്കുന്നു.

- ചില കോർപ്പറേറ്റ് ബോണ്ടുകൾ വിളിക്കാവുന്നതാണ്, അതായത് ഇഷ്യൂ ചെയ്യുന്നയാൾക്ക് കഴിയുംവിളി പലിശ നിരക്ക് വേണ്ടത്ര കുറയുകയാണെങ്കിൽ കടക്കാരിൽ നിന്ന് ബോണ്ടുകൾ തിരികെ നൽകുക. ഈ ബോണ്ടുകൾ സാധാരണഗതിയിൽ പ്രീമിയത്തിൽ ട്രേഡ് ചെയ്യുന്നത് വിളിക്കാനാകാത്ത കടത്തിലേക്ക് വിളിക്കപ്പെടാനുള്ള സാധ്യതയും ബോണ്ട് വിപണിയിലെ അവയുടെ ആപേക്ഷിക ദൗർലഭ്യവും കാരണം. മറ്റ് ബോണ്ടുകൾ നിക്ഷേപിക്കാവുന്നവയാണ്, അതായത് പലിശനിരക്ക് വേണ്ടത്ര ഉയരുകയാണെങ്കിൽ കടക്കാർക്ക് ബോണ്ട് ഇഷ്യൂ ചെയ്യുന്നയാൾക്ക് തിരികെ നൽകാം. ഇന്നത്തെ വിപണിയിലെ ഭൂരിഭാഗം കോർപ്പറേറ്റ് ബോണ്ടുകളും ബുള്ളറ്റ് ബോണ്ടുകൾ എന്ന് വിളിക്കപ്പെടുന്നവയാണ്, ഉൾച്ചേർത്ത ഓപ്ഷനുകളൊന്നുമില്ലാതെ, മെച്യൂരിറ്റി തീയതിയിൽ ഉടനടി നൽകപ്പെടുന്ന മുഖവില.

Talk to our investment specialist

ബോണ്ട് കാൽക്കുലേറ്റർ

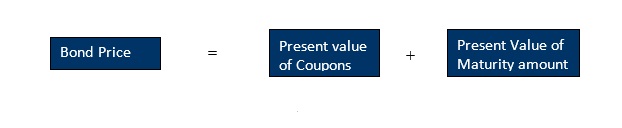

ബോണ്ട് അടിസ്ഥാനപരമായി കൂപ്പൺ പേയ്മെന്റുകളുടെയും (പലിശ) ഒരു അന്തിമ മെച്യൂരിറ്റി തുകയും അടങ്ങിയതാണ്. അതിനാൽ ബോണ്ടിന്റെ വില ഇതിന്റെ ആകെത്തുകയാണ്:

അപ്പോൾ നമ്മൾ എങ്ങനെ ബോണ്ട് വില കണക്കാക്കും? ഇത് കാണുന്നത് പോലെ സങ്കീർണ്ണമല്ല.

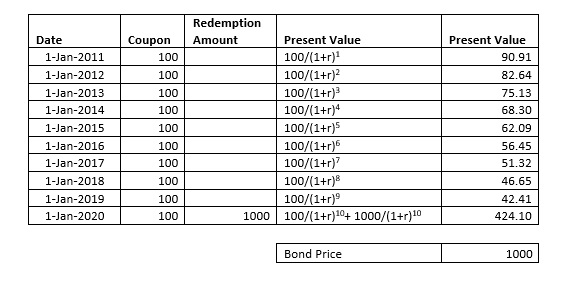

കൂട്ടുപലിശയ്ക്കുള്ള ഫോർമുല എടുക്കാം:

തുക = പ്രിൻസിപ്പൽ (1 + r/100)t

r = പലിശ നിരക്ക് %

t = വർഷങ്ങളിലെ സമയം

അല്ലെങ്കിൽ പ്രിൻസിപ്പൽ = തുക / (1 + r/100)t

ഇപ്പോൾ ഓരോ വർഷവും അടച്ച കൂപ്പൺ കിഴിവ് നൽകുന്നതിന് ഇത് പ്രയോഗിക്കുന്നുമോചനം തുക ഞങ്ങൾക്ക് ഇനിപ്പറയുന്ന പട്ടികയുണ്ട്:

കിഴിവ് നിരക്ക് 10% ആയി സജ്ജീകരിക്കുന്നു (ഇഷ്യു ചെയ്യുന്നയാൾ ഈ സമയത്ത് ഫണ്ട് സ്വരൂപിക്കുന്നതിനാൽ ഇത് നിലവിൽ നിലവിലുള്ള നിരക്കായിരിക്കും). കണക്കുകൂട്ടൽ പ്രകാരം ബോണ്ടിന്റെ വില 100 രൂപയാണ്. 1000 (ഞങ്ങൾ അതിന് നൽകിയതിന് തുല്യമാണ്).

അതിനാൽ, ഒരു ബോണ്ട് വാങ്ങുന്നത് വായ്പ നൽകുന്നത് പോലെയാണ്, നിങ്ങൾക്ക് ഒരു പ്രതീക്ഷിക്കാംസ്ഥിര വരുമാനം പ്രായപൂർത്തിയാകുന്നതുവരെ മടങ്ങുക. ഓരോ ബോണ്ടും അതിന്റെ മുഖവില, മെച്യൂരിറ്റി കാലയളവ്, പലിശ നിരക്ക്, ഇഷ്യൂവർ എന്നിവയാൽ വിശേഷിപ്പിക്കപ്പെടുന്നു. ഒരു ബോണ്ട് വാങ്ങുന്നത് നിങ്ങളുടെ നിക്ഷേപ പോർട്ട്ഫോളിയോയെ വൈവിധ്യവൽക്കരിക്കുന്നു.

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.

So nice information about bonds,in marathi,I like it