Table of Contents

शाश्वत बंध म्हणजे काय?

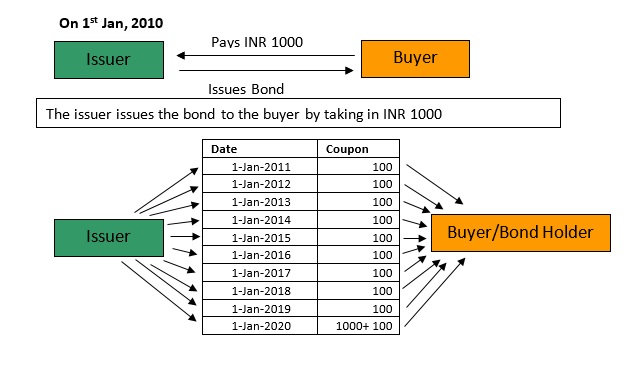

शाश्वतबंध या बॉण्ड्सवरील कूपन पेमेंट संभाव्यतः नेहमीच शाश्वत केले जातील या कल्पनेचा संदर्भ घ्या. अशा प्रकारच्या बाँडला इक्विटी म्हणून ओळखले जाते. शाश्वत परिपक्वता असलेल्या बाँड्सची कालबाह्यता तारीख नसते. ते सहसा कन्सोल बाँड्स किंवा फक्त पर्प्स म्हणून ओळखले जातात. बहुसंख्य रोख्यांप्रमाणे, ते व्याज भरण्याचे साधन म्हणून गुंतवणूकदारांना कूपन जारी करतात. तथापि, बाँडच्या प्रिन्सिपलची व्याख्या नाहीविमोचन किंवा परतफेड तारीख.

15 मे 1648 रोजी जारी केलेले लेक्डिजक बोव्हनडॅम्सचे डच वॉटर बोर्ड हे सर्वात प्राचीन शाश्वत बंध उदाहरणांपैकी एक आहे.

कॉल करण्यायोग्य शाश्वत बंध

विशिष्ट मुदतीत जारीकर्त्याद्वारे पूर्तता करता येण्याजोग्या बाँड्सना कॉल करण्यायोग्य शाश्वत बॉण्ड्स म्हणून ओळखले जाते.

शाश्वत रोखे कोठे खरेदी करावे?

हे रोखे सामान्यत: बँका किंवा सरकारी संस्थांद्वारे निर्धारित व्याज किंवा कूपन दरांवर पैसे उभारण्यासाठी जारी केले जातात. रोखे गुंतवणूकदार खरेदी करतात जेणेकरून त्यांना हमी मिळू शकेलउत्पन्न जोपर्यंत जारीकर्ता बाँड्स रिडीम करण्याचा निर्णय घेत नाही तोपर्यंत कायमचे. जारीकर्त्याला मूळ रक्कम परत देण्यापासून देखील सूट आहे.

शाश्वत बाँड सूत्र

ची गणना कशी करायची ते शिकूयावर्तमान मूल्य शाश्वत बंधनाचे:

सध्याचे मूल्य = d/r

कुठे,

- d नियतकालिक बाँड कूपन पेमेंटचे प्रतिनिधित्व करते

- आर बाँडचे प्रतिनिधित्व करतेसवलत दर

टीप: शाश्वत बाँडचे सध्याचे मूल्य दिलेल्या सवलतीच्या दरासाठी अत्यंत संवेदनशील असते.

उदाहरणार्थ, कायमस्वरूपी बाँडने INR 15 भरल्यास,000 सर्व काळासाठी एक वर्ष आणि 5% सवलत दर वापरला जातो, सध्याचे मूल्य असे असेल:

INR 15,000 / 0.05 = INR 3,000,000

Talk to our investment specialist

शाश्वत बाँडचे फायदे आणि तोटे

शाश्वत बाँड गुंतवणूक तुम्हाला स्थिर उत्पन्न देऊ शकते. या बाँड्सची मुदतपूर्ती तारीख नसल्यामुळे, उत्पन्न दीर्घ कालावधीसाठी प्राप्त होईल. इतर काहींच्या तुलनेतगुंतवणूक करत आहे वर साधनेबाजार, दगुंतवणुकीवर परतावा या बंधांसह चांगले आहे. तथापि, जर तुम्ही अजूनही गोंधळात असाल तर, शाश्वत बाँडमध्ये गुंतवणूक करण्याचे काही फायदे आणि तोटे जाणून घेऊया.

साधक

- साठी भारताची ओळख आहेअर्पण शाश्वत बाँडद्वारे व्याजाच्या स्वरूपात गुंतवणुकीवर लक्षणीयरीत्या जास्त परतावा. शाश्वत बाँडच्या मालकासाठी, कूपन पेमेंट अनिश्चित काळासाठी सुरू राहू शकते

- गुंतवणूक करणाऱ्यांसाठीनिश्चित उत्पन्न, शाश्वत बंध हे उत्पन्नाचे स्रोत आहेत. गुंतवणुकीची कोणतीही परिपक्वता तारीख नाही; म्हणून शाश्वत बंधांचे स्वारस्य निसर्गात पुनरावृत्ती होत आहे

- जरी शाश्वत रोखे व्याज दर आणि क्रेडिट जोखमीसाठी असुरक्षित असले तरीही, एकूण गुंतवणुकीची जोखीम अनेकदा संबंधित जोखमीपेक्षा कमी असतेइक्विटी. च्या बाबतीतदिवाळखोरी, शाश्वत बॉण्डधारकांच्या हितसंबंधांना प्राधान्य दिले जातेभागधारक

बाधक

- शाश्वत बाँड गुंतवणुकीशी संबंधित संधीची किंमत आहे कारण तुम्ही इतर, कदाचित अधिक फायदेशीर, संधी सोडू शकता

- एकॉल करा तरतूद, जी जारीकर्त्याला विशिष्ट कालावधीनंतर बाँडची पूर्तता करण्यास सक्षम करते, सामान्यत: शाश्वत बाँडमध्ये असते

- महागाई जोखीम, किंवा तुमच्या गुंतवणुकीतून चलनवाढ टिकवून ठेवण्यासाठी पुरेसे उत्पन्न मिळणार नाही, ही शक्यता कायमस्वरूपी रोख्यांमध्ये गुंतवणूक करण्याशी संबंधित जोखीम आहे. जेव्हा असे होते तेव्हा तुमचे पैसे खरेदी करण्याची शक्ती गमावतात

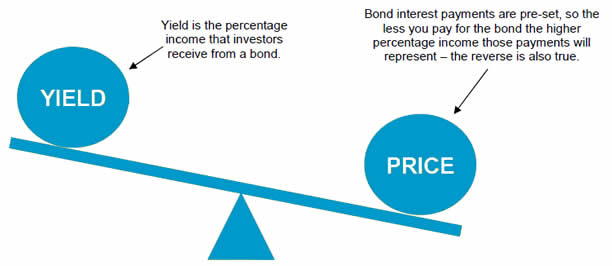

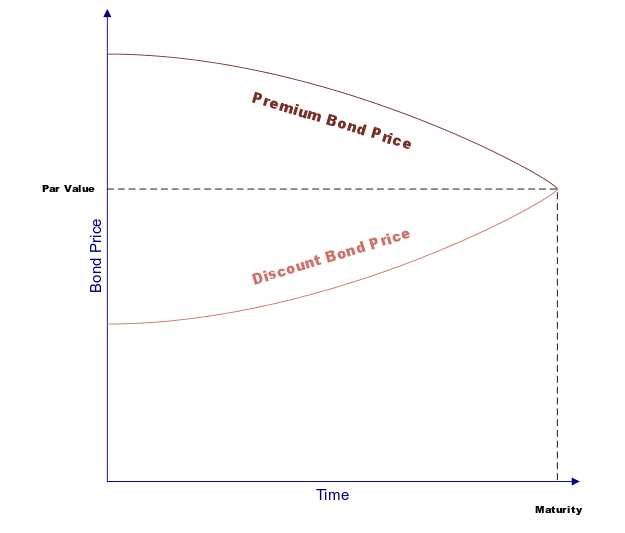

शाश्वत बंधनाचा कालावधी

बॉण्डचा कार्यकाळ बाजार व्याजदरांमधील तफावतीसाठी बाँडची किंमत किंवा मूल्य किती संवेदनशील आहे हे निर्धारित करते. (1+उत्पन्न)/उत्पन्न हे शाश्वत बाँडचा कार्यकाळ निश्चित करण्यासाठी वापरलेले सूत्र आहे. हे वर्षांमध्ये सांगितले आहे.

शाश्वत रोख्यांची कर आकारणी

शाश्वत रोख्यांचे वार्षिक कूपन यामध्ये जोडले जाईलगुंतवणूकदारचे एकूण उत्पन्न आणि त्यानुसार कर आकारला जातोआयकर कंसात व्यक्ती येते. तथापि, जर बाँड दुय्यम बाजारात विकला गेला आणि गुंतवणूकदाराला दीर्घकालीन अनुभव आलाभांडवली लाभ (एक वर्षाच्या होल्डिंग कालावधीनंतर), दीर्घकालीनभांडवल नफा कर, जो अनुक्रमित नाही, 10% दराने लागू केला जाईल.

भारतात शाश्वत रोख्यांमध्ये गुंतवणूक का करावी?

तुम्ही भारतात शाश्वत रोख्यांमध्ये गुंतवणूक करून निश्चित उत्पन्न मिळवू शकता. कारण या बाँड्सना मुदतपूर्तीची तारीख नसते, गोळा केलेले पैसे जास्त काळ टिकतात. बाजारातील काही इतर गुंतवणूक साधनांच्या तुलनेत, गुंतवणुकीवर परतावा चांगला आहे.

तळ ओळ

बँका, कॉर्पोरेशन,म्युच्युअल फंड, आणि वैयक्तिक गुंतवणूकदार शाश्वत रोख्यांमध्ये गुंतवणूक करतात. हे तुम्हाला तुमच्या जीवनातील काही आर्थिक उद्दिष्टे साध्य करण्यात आणि व्याजाच्या स्वरूपात पैसे निर्माण करण्यात मदत करू शकते. गुंतवणुकीची रक्कम निवडण्यापूर्वी, तुम्ही तुमची जोखीम आणि नफ्याची क्षमता विचारात घेतली पाहिजे. काही अर्थतज्ञ शाश्वत बाँड्सचे अविचल समर्थक आहेत कारण ते आर्थिकदृष्ट्या अडचणीत आलेल्या सरकारांना रोख रक्कम निर्माण करण्यास मदत करू शकतात, तर इतर कर्जे तयार करण्याच्या संकल्पनेला विरोध करतात ज्याची परतफेड केली जाऊ शकत नाही. एखाद्याला कायमस्वरूपी पैसे देण्यास सरकारला बंधनकारक असणे ही एक स्मार्ट वित्तीय धोरण आहे यावरही ते असहमत आहेत.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.