Table of Contents

गुंतवणूकीची मूलतत्त्वे

गुंतवणुकीचा अर्थ असा आहे की तुमचे पैसे एखाद्या मालमत्तेत किंवा ज्या गोष्टींचे मूल्य वाढेल किंवा भविष्यात मोठी वाढ होईल असे तुम्हाला वाटते अशा गोष्टींमध्ये ठेवण्याची योजना आहे. गुंतवणुकीमागील मुख्य कल्पना म्हणजे नियमित उत्पन्न करणेउत्पन्न किंवा विशिष्ट कालावधीत परत येतो. बरेच लोक बचत आणि गुंतवणुकीत गोंधळ घालतात.

गुंतवणूक हा मालमत्ता किंवा परतावा सुरक्षित करण्याचा एक आक्रमक मार्ग आहे, तर बचत करणे आवश्यक असताना उपलब्ध होऊ शकणार्या द्रव पैशाशी संबंधित आहे. गुंतवणुकीचे अनेक मार्ग आहेत जसे स्टॉक्स,बंध,म्युच्युअल फंड, फिक्स्ड डिपॉझिट्स इ. पण, गुंतवणूक सुरू करण्यासाठी आधी बचत करावी लागेल!

गुंतवणूक का महत्त्वाची आहे?

तुम्हाला आर्थिकदृष्ट्या सुरक्षित व्हायचे असेल, संपत्ती निर्माण करायची असेल, आणीबाणीसाठी तयार राहा, सुरक्षित राहामहागाई किंवा भेटा तुमच्याआर्थिक उद्दिष्टे, मग तुम्ही आता गुंतवणूक करायला सुरुवात केली पाहिजे! गुंतवणूक करण्यास कधीही उशीर किंवा उशीर होत नाही. एक महत्त्वाची गोष्ट जी तुम्ही सराव केली पाहिजे ती म्हणजे तुमचा सशक्त उत्पादक वापर करणेकमाई. कालांतराने तुमची गुंतवणूक वाढते आणि तुमचे पैसेही. उदाहरणार्थ, चे मूल्यINR 500 पुढील 5 वर्षांत (गुंतवणूक केल्यास!) असे होणार नाही आणि ते आणखी वाढू शकते! म्हणून, प्रत्येकासाठी गुंतवणूक करणे खूप महत्वाचे आहे.

लवकर गुंतवणूक सुरू करा

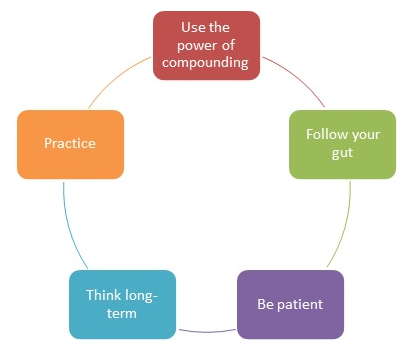

पैशाचे इच्छित ध्येय साध्य करण्याचा सर्वोत्तम मार्ग म्हणजे बचत करणे! लक्षात ठेवा, श्रीमंत होणे म्हणजे तुम्ही किती पैसे कमावता हे नसून तुम्ही किती पैसे वाचवता हे आहे. बचत केली तरच गुंतवणूक सुरू करता येते. तुमच्या इच्छित उद्दिष्टांच्या जवळ जाण्याचा एक मार्ग म्हणजे चक्रवाढ व्याजाची शक्ती समजून घेणे. चक्रवाढ व्याज म्हणजे व्याज ज्याची गणना केवळ प्रारंभिक मुद्दलावरच केली जात नाही तर त्यापूर्वी जमा केलेले व्याज देखील.

चक्रवाढ व्याजाचे समीकरण P=C(1+r/n)nt आहे;

*P हे भविष्यातील मूल्य आहे *C ही वैयक्तिक ठेव आहे *r हा व्याज दर आहे *n म्हणजे व्याजदर प्रति वर्ष किती वेळा चक्रवाढ केला जातो *t म्हणजे वर्षांची संख्या

स्पष्ट करणे-

आपण गुंतवणूक केल्यास

INR 5000च्या वार्षिक व्याज दरासह मासिक५% जे आहेकंपाउंडिंग त्रैमासिक, नंतर 5 वर्षांनी तुमची एकूण गुंतवलेली रक्कम INR 3,00,000 पर्यंत वाढेलINR 3,56,906.तुमची एकूण कमाई असेलINR 56,906सरासरी सहINR 11,381 वार्षिक

Talk to our investment specialist

गुंतवणुकीचे प्रकार

गुंतवणुकीचे दोन वेगळे प्रकार पारंपारिक आणि पर्यायी आहेत. पारंपारिक गुंतवणूक गुंतवणूकदारांमध्ये लोकप्रिय आहे आणि ती मूलत: म्युच्युअल फंड, शेअर्स, बाँड्स इत्यादी साधनांसह केली जाते. तर, पर्यायी गुंतवणूक ही अशी कोणतीही गोष्ट आहे जी इक्विटी किंवा निश्चित उत्पन्नाच्या मुख्य प्रवाहातील श्रेणींमध्ये बसत नाही. सोने, हेज फंड इत्यादींमध्ये पर्यायी गुंतवणूक केली जाते, ज्यातून परतावा देखील अपेक्षित असतो.

पारंपारिक गुंतवणूक

1. साठा

समभागांमध्ये गुंतवणूक करणे किंवा सामान्यतः इक्विटी म्हणून ओळखले जाणारे गुंतवणूक हा सर्वात सामान्य प्रकारचा गुंतवणूक आहे. स्टॉक हे कंपन्यांमधील मालकीचे प्रतिनिधित्व करतात आणि कंपनी सुरू न करता किंवा गुंतवणूक न करता व्यवसाय मालकीचा सर्वोत्तम मार्ग मानला जातो. शेअर्समध्ये गुंतवणुकीची योजना आखणाऱ्या गुंतवणूकदारांनी प्रथम त्याची प्रक्रिया समजून घेणे आवश्यक आहे.

3. म्युच्युअल फंड

म्युच्युअल फंड म्हणजे सिक्युरिटीज खरेदी करण्याच्या सामान्य उद्दिष्टासह पैशांचा एकत्रित संग्रह.म्युच्युअल फंडात गुंतवणूक इक्विटी, कर्ज आणि इतर बाजारांद्वारे केले जाऊ शकते. हे विविध आहेतम्युच्युअल फंडाचे प्रकार की एकगुंतवणूकदार मध्ये गुंतवणूक करू शकतात. किरकोळ गुंतवणूकदारांसाठी, म्युच्युअल फंडामध्ये गुंतवणूक करणे हा सिक्युरिटीज मार्केटमध्ये एक्सपोजर घेण्याचा सर्वात सोपा मार्ग आहे. काही प्रसिद्ध म्युच्युअल फंडांमध्ये लोक गुंतवणूक करतात:

a बंध

बाँड ही कर्ज सुरक्षा असते जिथे बाँड जारीकर्ता धारकास नियमित अंतराने व्याज (किंवा सामान्यतः "कूपन" असे म्हटले जाते) देते आणि मुदतपूर्तीच्या तारखेला मूळ रक्कम अदा करते. बाँड खरेदीदार/धारक सुरुवातीला जारीकर्त्याकडून बाँड खरेदी करण्यासाठी मूळ रक्कम भरतो. सरकारी बाँड्स, कॉर्पोरेट बॉण्ड्स आणि टॅक्स सेव्हिंग बॉण्ड्स यांसारखे विविध प्रकारचे बाँड आहेत. काहीसर्वोत्तम बाँड फंड गुंतवणूक करण्यासाठी आहेतः

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Aditya Birla Sun Life Corporate Bond Fund Growth ₹111.856

↑ 0.13 ₹25,293 3.3 4.8 9.9 7.6 8.5 7.48% 3Y 9M 14D 5Y 8M 19D Corporate Bond ICICI Prudential Long Term Plan Growth ₹36.6335

↑ 0.04 ₹14,049 3.5 5.1 10.2 8.1 8.2 7.82% 4Y 4M 2D 8Y 11M 5D Dynamic Bond HDFC Corporate Bond Fund Growth ₹32.2227

↑ 0.04 ₹32,191 3.2 4.7 9.7 7.5 8.6 4.03% 3Y 9M 19D 5Y 11M 12D Corporate Bond UTI Dynamic Bond Fund Growth ₹30.8

↑ 0.04 ₹626 3.7 4.6 10.2 9.8 8.6 7.09% 6Y 5M 5D 14Y 7M 13D Dynamic Bond ICICI Prudential Corporate Bond Fund Growth ₹29.4756

↑ 0.03 ₹29,290 3 4.7 9.2 7.7 8 7.63% 2Y 7M 28D 4Y 8M 8D Corporate Bond Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

b इक्विटी फंड

इक्विटी फंड प्रामुख्याने स्टॉक्स/शेअर्समध्ये गुंतवणूक करतो. इक्विटी फर्म्समधील मालकी दर्शवते (सार्वजनिक किंवा खाजगीरित्या व्यापार) आणि स्टॉक मालकीचे उद्दिष्ट ठराविक कालावधीत व्यवसायाच्या वाढीमध्ये भाग घेणे आहे. शिवाय, इक्विटी फंड खरेदी करणे हा एखाद्या कंपनीमध्ये थेट सुरुवात न करता किंवा गुंतवणूक न करता व्यवसाय (लहान प्रमाणात) घेण्याचा एक उत्तम मार्ग आहे. हे फंड दीर्घकाळापर्यंत परतावा मिळविण्यासाठी एक चांगला पर्याय आहेत, परंतु हे देखील जाणून घेतले पाहिजे की हे धोकादायक फंड आहेत. विविध प्रकार आहेतइक्विटी फंड जसेलार्ज कॅप फंड,मिड कॅप फंड,वैविध्यपूर्ण इक्विटी फंड,केंद्रित निधी, इत्यादी काही नावे. काहीसर्वोत्तम इक्विटी फंड खालीलप्रमाणे गुंतवणूक करणे आवश्यक आहे:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Sub Cat. DSP BlackRock Natural Resources and New Energy Fund Growth ₹82.886

↑ 0.55 ₹1,125 -3.2 -12 -3.7 11.9 28.4 13.9 Sectoral DSP BlackRock Equity Opportunities Fund Growth ₹586.037

↑ 6.48 ₹12,598 1.1 -6.1 13.8 18.9 25.9 23.9 Large & Mid Cap DSP BlackRock US Flexible Equity Fund Growth ₹50.0438

↓ -0.07 ₹876 -15.8 -10.7 -2.5 6.6 14.1 17.8 Global L&T Emerging Businesses Fund Growth ₹73.438

↑ 0.18 ₹13,334 -11.3 -18.5 1.6 16.5 34.3 28.5 Small Cap L&T India Value Fund Growth ₹100.954

↑ 0.93 ₹11,580 -1 -8.6 9 19.9 29.9 25.9 Value Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

c हायब्रीड फंड

हायब्रीड फंड या नावानेही ओळखले जातातसंतुलित निधी. हे फंड इक्विटी आणि दोन्हीमध्ये गुंतवणूक करतातडेट म्युच्युअल फंड. दुसऱ्या शब्दांत, हा फंड कर्ज आणि इक्विटी या दोन्हींचे संयोजन म्हणून कार्य करतो. ज्या गुंतवणूकदारांना इक्विटी फंडांमध्ये गुंतवणूक करण्याची भीती वाटते त्यांच्यासाठी हे फंड उत्तम पर्याय आहेत. हा फंड जोखमीचा भाग कमी करेल आणि कालांतराने इष्टतम परतावा मिळण्यास मदत करेल. गुंतवणुकीसाठी सर्वोत्तम कामगिरी करणारे हायब्रिड फंड आहेत:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Sub Cat. Aditya Birla Sun Life Regular Savings Fund Growth ₹65.1082

↑ 0.27 ₹1,374 2.7 2.1 10.6 8.2 12.2 10.5 Hybrid Debt Aditya Birla Sun Life Equity Hybrid 95 Fund Growth ₹1,433.24

↑ 16.83 ₹6,874 0 -4.8 8.6 9.5 18.2 15.3 Hybrid Equity SBI Debt Hybrid Fund Growth ₹70.7157

↑ 0.27 ₹9,580 2.3 0.7 9.5 9.8 12.4 11 Hybrid Debt ICICI Prudential MIP 25 Growth ₹73.6523

↑ 0.28 ₹3,086 2.2 2.4 9.9 9.6 10.8 11.4 Hybrid Debt Principal Hybrid Equity Fund Growth ₹154.881

↑ 1.80 ₹5,236 1.4 -3.9 9.3 11.8 18.6 17.1 Hybrid Equity Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

4. मुदत ठेवी

मुदत ठेव (एफडी) ही गुंतवणुकीची सर्वात जुनी पद्धत आहे. एक निश्चित रक्कम एका वित्तीय संस्थेसह निश्चित वेळेसाठी जतन केली जाते, यामुळे गुंतवणूकदाराला पैशावर व्याज मिळू शकते. एफडीमध्ये गुंतवणूक करण्याचे कारण म्हणजे ए पेक्षा जास्त व्याज मिळवणेबचत खाते. तपासामुदत ठेवी दर

पर्यायी गुंतवणूक

1. रिअल इस्टेट

गेल्या काही दशकांमध्ये रिअल इस्टेटमधील गुंतवणूक गुंतवणूकदारांमध्ये लोकप्रिय झाली आहे. रिअल इस्टेट गुंतवणुकीचा अर्थ सामान्यतः नफा किंवा स्थिर उत्पन्नासाठी मालमत्ता खरेदी करणे, भाडेपट्टीवर देणे किंवा विक्री करणे असा होतो. बहुतेक गुंतवणूकदार एबँक रिअल इस्टेटमध्ये गुंतवणूक करण्यासाठी कर्ज.

2. खाजगी इक्विटी/व्हेंचर कॅपिटल

ही असूचीबद्ध कंपन्यांमध्ये केलेली गुंतवणूक आहे. या कंपन्या मध्यम आकाराच्या ते मोठ्या आकाराच्या स्टार्ट-अप असू शकतात. तसेच, कंपन्या एकतर विशिष्ट क्षेत्रातील किंवा विस्तृत स्पेक्ट्रमवर असू शकतात.

3. व्युत्पन्न

व्युत्पन्न हा एक आर्थिक करार आहे जो खरेदीदाराला भविष्यात निश्चित किंमतीवर मालमत्ता खरेदी करण्याच्या वचनबद्धतेसाठी दिला जातो. डेरिव्हेटिव्ह्जचे सर्वात सामान्य प्रकार म्हणजे फ्युचर्स, ऑप्शन्स, स्वॅप आणि फॉरवर्ड्स. फ्युचर्स कॉन्ट्रॅक्ट यावर आधारित आहेतअंतर्निहित जसे की बाँड, स्टॉक, विदेशी चलने इ.

4. संरचित उत्पादने

संरचित उत्पादन ही स्टॉकच्या कामगिरीशी जोडलेली निश्चित मुदतीची गुंतवणूक असतेबाजार किंवा इतर निर्देशांक. संरचित उत्पादनांमधील परतावा एका शी जोडलेला आहेअंतर्निहित मालमत्ता परिपक्वता तारखेसारख्या पूर्व-परिभाषित वैशिष्ट्यांसह,भांडवल संरक्षण पातळी, कूपन तारीख इ.

5. हेज फंड

एहेज फंड हा गुंतवणुकदारांचा एक गट आहे जो जास्त परतावा मिळवून देण्यासाठी किचकट गुंतवणुकीत गुंतवण्यासाठी प्रचंड निधी जमा करतो. हेज फंड आक्रमक रणनीती वापरण्याची परवानगी देतात जी म्युच्युअल फंडांसाठी अनुपलब्ध आहेत ज्यात स्वॅप, शॉर्ट, लीव्हरेज, डेरिव्हेटिव्ह्ज इत्यादींचा समावेश आहे.

इतर पर्यायी गुंतवणूक

वाईन, कला आणि पुरातन वास्तू, वस्तू, खरंच कोणतेही व्यावसायिक मूल्य, पर्यायी गुंतवणूक पद्धत म्हणून देखील मानले जाऊ शकते.

म्युच्युअल फंडात ऑनलाइन गुंतवणूक कशी करावी?

Fincash.com वर आजीवन मोफत गुंतवणूक खाते उघडा.

तुमची नोंदणी आणि KYC प्रक्रिया पूर्ण करा

दस्तऐवज अपलोड करा (PAN, आधार इ.).आणि, तुम्ही गुंतवणूक करण्यास तयार आहात!

गुंतवणुकीचे नियोजन ही केवळ एक वेळची प्रक्रिया नसून ती सतत चालणारी प्रक्रिया आहे. कोणत्याही गोष्टीत उडी मारण्यापूर्वी, तुमची ध्येये आणि स्वप्ने निश्चित करा आणि प्राधान्य द्या.लवकर गुंतवणूक करा, आता गुंतवणूक करा!

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.