Table of Contents

बाँड

बाँड म्हणजे काय?

बाँड हे निश्चित आहेउत्पन्न गुंतवणूक ज्यामध्ये अगुंतवणूकदार एखाद्या संस्थेला (सामान्यत: कॉर्पोरेट किंवा सरकारी) पैसे कर्ज देते जे व्हेरिएबल किंवा परिभाषित कालावधीसाठी निधी घेतेस्थिर व्याज दर. रोखे कंपन्या, नगरपालिका, राज्ये आणि सार्वभौम सरकारे पैसे उभारण्यासाठी आणि विविध प्रकल्प आणि क्रियाकलापांना वित्तपुरवठा करण्यासाठी वापरतात. बाँडचे मालक हे जारीकर्त्याचे कर्जधारक किंवा कर्जदार असतात.

उदाहरण

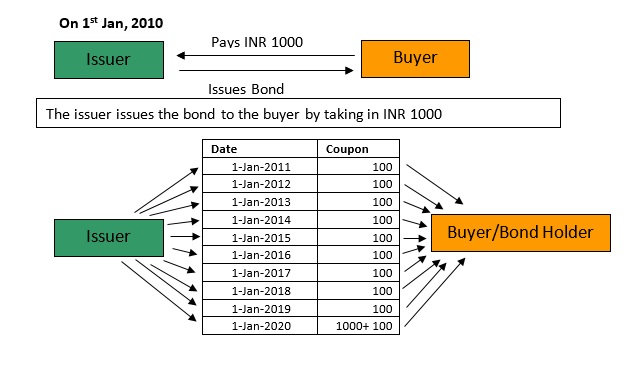

तर 1 जानेवारी 2010 रोजी 10% दराने INR 1000 जारी केलेल्या 10 वर्षांच्या बाँडचे उदाहरण घेऊ.

तर सोप्या भाषेत सांगायचे तर, बॉण्ड हे कर्जासारखे असते: जारीकर्ता कर्जदार (कर्जदार), धारक कर्जदार (कर्जदार) असतो आणि कूपन हे व्याज असते.

बाँड्स कसे कार्य करतात

जेव्हा कंपन्या किंवा इतर संस्थांना नवीन प्रकल्पांना वित्तपुरवठा करण्यासाठी, चालू ऑपरेशन्स राखण्यासाठी किंवा विद्यमान कर्जांचे पुनर्वित्त करण्यासाठी पैसे उभे करावे लागतील, तेव्हा ते कर्ज मिळवण्याऐवजी थेट गुंतवणूकदारांना रोखे जारी करू शकतात.बँक. कर्जदार संस्था (जारीकर्ता) एक बाँड जारी करते जे करारानुसार दिले जाणारे व्याज दर आणि कर्ज दिलेला निधी (बॉंड मुद्दल) परत करणे आवश्यक आहे (परिपक्वता तारीख) नमूद करते. व्याज दर, म्हणतातकूपन दर किंवा पेमेंट, हा परतावा आहे जो बाँडधारकांना त्यांचे फंड जारीकर्त्याला कर्ज देण्यासाठी कमावतात.

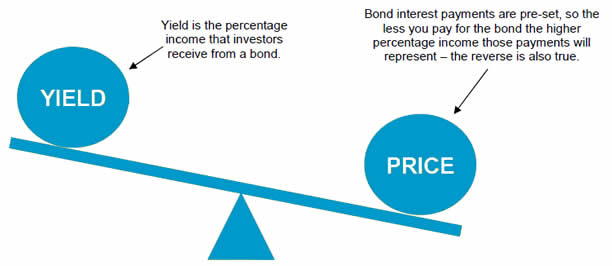

बाँडची जारी करण्याची किंमत सामान्यत: सेट केली जातेद्वारे, सहसा रु. 100 किंवा रु. १,000 दर्शनी मूल्य प्रत्येक वैयक्तिक बाँड. प्रत्यक्षबाजार बॉण्डची किंमत अनेक घटकांवर अवलंबून असते ज्यामध्ये जारीकर्त्याची क्रेडिट गुणवत्ता, कालबाह्य होईपर्यंतचा कालावधी आणि त्यावेळच्या सामान्य व्याजदर वातावरणाच्या तुलनेत कूपन दर यांचा समावेश होतो.

बंधांची वैशिष्ट्ये

बर्याच बाँड्समध्ये काही सामान्य मूलभूत वैशिष्ट्ये सामायिक करतात यासह:

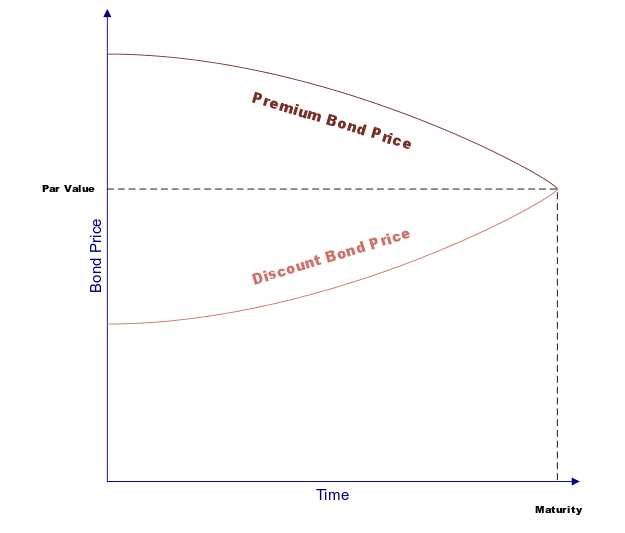

- फेस व्हॅल्यू म्हणजे रोख रक्कम त्याच्या मॅच्युरिटीवर मूल्य असेल आणि बॉण्ड जारीकर्ता व्याज पेमेंटची गणना करताना वापरतो ती संदर्भ रक्कम देखील आहे. उदाहरणार्थ, एखादा गुंतवणूकदार बॉण्ड खरेदी करतो असे म्हणाप्रीमियम रु. 1,090 आणि दुसरा समान बाँड खरेदी करतोसवलत रु. 980. बाँड परिपक्व झाल्यावर, दोन्ही गुंतवणूकदारांना रु. रोख्याचे दर्शनी मूल्य 1,000.

- कूपन दर म्हणजे बॉण्ड जारीकर्ता बॉण्डच्या दर्शनी मूल्यावर व्याजाचा दर, टक्केवारी म्हणून व्यक्त करतो. उदाहरणार्थ, 5% कूपन दर म्हणजे बाँडधारकांना 5% x रु. 1000 दर्शनी मूल्य = रु. दरवर्षी 50.

- कूपन तारखा म्हणजे ज्या तारखा बाँड जारीकर्ता व्याज देयके देईल. ठराविक अंतराल वार्षिक किंवा अर्ध-वार्षिक कूपन देयके असतात.

- मॅच्युरिटी तारीख ही ती तारीख आहे ज्या दिवशी बाँड परिपक्व होईल आणि बाँड जारीकर्ता बाँडधारकाला बाँडचे दर्शनी मूल्य देईल.

- इश्यू प्राईस ही बॉण्ड जारीकर्ता मूळत: बाँड्स विकतो ती किंमत.

बाँडची दोन वैशिष्ट्ये – क्रेडिट गुणवत्ता आणि कालावधी – हे बाँडच्या व्याजदराचे प्रमुख निर्धारक आहेत. जारीकर्त्याचे क्रेडिट रेटिंग खराब असल्यास, जोखीमडीफॉल्ट जास्त आहे आणि हे बाँड्स सवलतीचा व्यापार करतात. याव्यतिरिक्त, उच्च सह बंधअविचल जोखीम, जंक बॉण्ड्स सारख्या, स्थिर रोख्यांपेक्षा जास्त व्याजदर आहेत, जसे की सरकारी रोखे.

क्रेडिट रेटिंगची गणना केली जाते आणि क्रेडिटद्वारे जारी केली जातेरेटिंग एजन्सी. बाँड मॅच्युरिटी होऊ शकतातश्रेणी एक दिवस किंवा कमी ते 30 वर्षांपेक्षा जास्त. बाँडची परिपक्वता किंवा कालावधी जितका जास्त असेल तितका प्रतिकूल परिणाम होण्याची शक्यता जास्त असते. दीर्घ-तारीख असलेल्या बाँड्समध्ये देखील कमी असतेतरलता. या गुणधर्मांमुळे, मॅच्युरिटीसाठी जास्त वेळ असलेले बॉण्ड्स सामान्यत: जास्त व्याजदर देतात.

बाँड पोर्टफोलिओच्या जोखमीचा विचार करताना, गुंतवणूकदार विशेषत: कालावधी (व्याजदरातील बदलांसाठी किंमत संवेदनशीलता) आणि उत्तलता (कालावधीची वक्रता) विचारात घेतात.

बाँड जारी करणारे

बाँडचे तीन मुख्य प्रकार आहेत.

- कॉर्पोरेट बाँड कंपन्यांद्वारे जारी केले जातात.

- म्युनिसिपल बॉण्ड्स राज्ये आणि नगरपालिकांद्वारे जारी केले जातात. म्युनिसिपल बॉण्ड्स त्या नगरपालिकांमधील रहिवाशांसाठी करमुक्त कूपन उत्पन्न देऊ शकतात.

- ट्रेझरी/सरकारी रोखे (1-10 वर्षे मॅच्युरिटी) आणि बिले (मॅच्युरिटी ते एक वर्षापेक्षा कमी) यांना एकत्रितपणे फक्त ट्रेझरी किंवा सरकारी बाँड असे संबोधले जाते.

बाँडचे प्रकार

- झिरो-कूपन बॉण्ड्स नियमित कूपन पेमेंट देत नाहीत, आणि त्याऐवजी सवलतीने जारी केले जातात आणि त्यांची बाजार किंमत अखेरीस मॅच्युरिटीनंतर फेस व्हॅल्यूमध्ये बदलते. शून्य-कूपन बाँडसाठी विकली जाणारी सवलत समान कूपन बाँडच्या उत्पन्नाच्या समतुल्य असेल.

- परिवर्तनीय रोखे ही एम्बेडेड कर्जाची साधने आहेतकॉल पर्याय जे बॉण्डधारकांना त्यांचे कर्ज स्टॉक (इक्विटी) मध्ये रूपांतरित करण्यास अनुमती देते जर शेअरची किंमत अशा रूपांतरणाला आकर्षक बनवण्यासाठी पुरेशा उच्च पातळीवर वाढली तर.

- काही कॉर्पोरेट बाँड्स कॉल करण्यायोग्य असतात, म्हणजे जारीकर्ता करू शकतोकॉल करा व्याजदर पुरेसे कमी झाल्यास कर्जधारकांकडून रोखे परत करा. हे बाँड्स सामान्यत: प्रिमियम ते नॉन-कॉलेबल डेटवर व्यापार करतात कारण ते परत बोलावले जाण्याच्या जोखमीमुळे आणि बाँड मार्केटमधील त्यांच्या सापेक्ष टंचाईमुळे. इतर रोखे ठेवण्यायोग्य आहेत, याचा अर्थ व्याजदर पुरेशा प्रमाणात वाढल्यास कर्जदार हे बाँड जारीकर्त्याकडे परत ठेवू शकतात. आजच्या बाजारपेठेतील बहुतेक कॉर्पोरेट बाँड्स तथाकथित बुलेट बॉण्ड्स आहेत, ज्यामध्ये कोणतेही एम्बेड केलेले पर्याय नाहीत आणि मॅच्युरिटी तारखेला ताबडतोब अदा केले जाते.

Talk to our investment specialist

बाँड कॅल्क्युलेटर

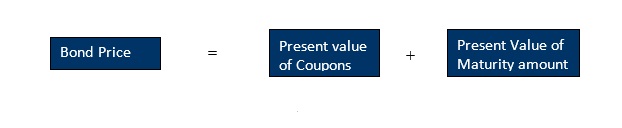

बॉण्ड हे मूलत: कूपन पेमेंट (व्याज) आणि अंतिम परिपक्वता रकमेच्या मालिकेची रचना आहे. म्हणून बाँडची किंमत ही बेरीज आहे:

मग आम्ही रोख्यांच्या किंमतीची गणना कशी करू? ते दिसते तितके गुंतागुंतीचे नाही.

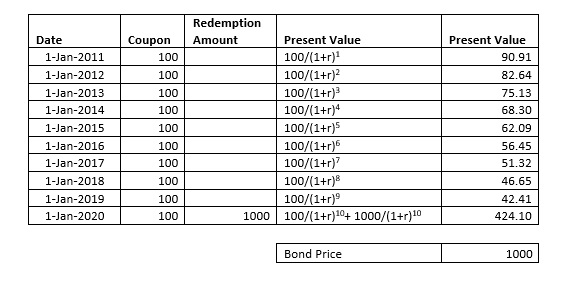

चक्रवाढ व्याजाचे सूत्र घेऊ:

रक्कम = मुद्दल (1 + r/100)t

r = व्याज दर % मध्ये

t = वर्षांमध्ये वेळ

किंवा प्रिन्सिपल = रक्कम / (1 + r/100)t

आता प्रत्येक वर्षी भरलेल्या कूपनवर सूट देण्यासाठी हे लागू करत आहे आणिविमोचन आमच्याकडे खालील सारणी आहे:

सवलत दर 10% वर सेट करणे (हा सध्या प्रचलित दर असेल कारण जारीकर्ता यावेळी निधी उभारत आहे). मोजणीनुसार बाँडची किंमत रु. 1000 (आम्ही त्यासाठी जे पैसे दिले त्याप्रमाणेच).

अशा प्रकारे, रोखे खरेदी करणे हे कर्ज देण्यासारखे आहे आणि तुम्ही अपेक्षा करू शकतानिश्चित उत्पन्न परिपक्वतेपर्यंत परत या. प्रत्येक रोखे त्याचे दर्शनी मूल्य, परिपक्वता कालावधी, व्याज दर आणि जारीकर्ता द्वारे वैशिष्ट्यीकृत आहे. रोखे खरेदी केल्याने तुमच्या गुंतवणूक पोर्टफोलिओमध्ये विविधता येते.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.

So nice information about bonds,in marathi,I like it