Table of Contents

कूपन दर

कूपन दर म्हणजे काय?

कूपन दर म्हणजे निश्चित-उत्पन्न सुरक्षा; aनिश्चित-उत्पन्न सुरक्षाचे कूपन दर म्हणजे फक्त बॉण्डच्या चेहऱ्याशी संबंधित किंवा जारीकर्त्याने दिलेली वार्षिक कूपन देयकेमूल्यानुसार. कूपन दर म्हणजे रोखे जारी करण्याच्या तारखेला दिलेले उत्पन्न. बाँडचे मूल्य जसे बदलते तसे हे उत्पन्न बदलते, त्यामुळे बॉण्ड मिळतातपरिपक्वता उत्पन्न.

कूपन दराचा तपशील

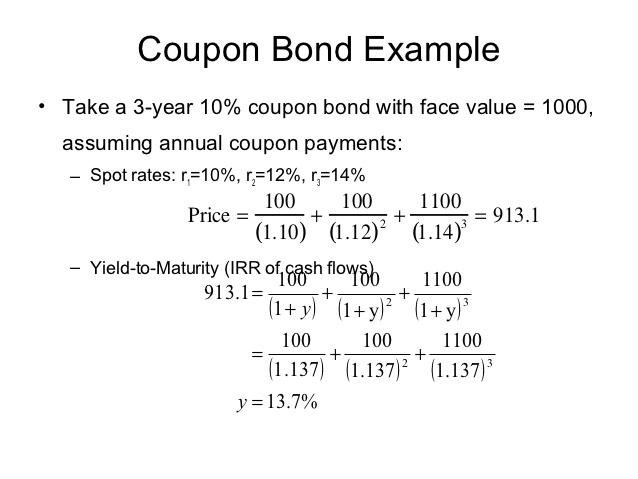

बॉण्डचा कूपन दर सिक्युरिटीच्या वार्षिक कूपन पेमेंटची बेरीज भागून आणि बाँडच्याच्या माध्यमातून मूल्य. उदाहरणार्थ, ए सह जारी केलेले बाँडदर्शनी मूल्य च्या रु. १,000 जे रु. 25 कूपन अर्धवार्षिक 5% कूपन दर आहे. बाकी सर्व समान मानले,बंध कमी कूपन दरांपेक्षा जास्त कूपन दर गुंतवणूकदारांसाठी अधिक इष्ट आहेत.

व्याज दर

कूपन रेट हा रोख्याच्या मुदतीसाठी त्याच्या जारीकर्त्याद्वारे रोख्यावर दिलेला व्याज दर आहे. "कूपन" हा शब्द नियतकालिक व्याज देयक संकलनासाठी वास्तविक कूपनच्या ऐतिहासिक वापरातून आला आहे. एकदा जारी केल्याच्या तारखेला सेट केल्यावर, बाँडचा कूपन दर अपरिवर्तित राहतो आणि बॉंडच्या धारकांना पूर्वनिर्धारित वेळेत निश्चित व्याज देयके मिळतात. बॉण्ड जारीकर्ता प्रचलित कूपन दरावर आधारित निर्णय घेतोबाजार जारी करताना व्याजदर, इतरांसह. बाजारातील व्याजदर कालांतराने बदलतात, आणि ते बाँडच्या कूपन दरापेक्षा जास्त किंवा कमी होत असताना, बॉण्डचे मूल्य अनुक्रमे वाढते किंवा कमी होते.

Talk to our investment specialist

बाजार दर

बाजारातील व्याजदर बदलल्याने बाँड गुंतवणूक परिणामांवर परिणाम होतो. बाँडच्या मॅच्युरिटी दरम्यान बॉण्डचा कूपन रेट निश्चित केला जात असल्याने, बॉण्डधारकाला बाजारामध्ये तुलनेने कमी व्याज देयके मिळतात.अर्पण उच्च व्याज दर. एक तितकाच अवांछनीय पर्याय म्हणजे रोखे त्याच्या दर्शनी मूल्यापेक्षा कमी किंमतीला तोट्यात विकणे. जर बाजाराचा दर बाँडच्या कूपन दरापेक्षा कमी झाला, तर बाँड धारण करणे फायदेशीर आहे, कारण इतर गुंतवणूकदारांना बाँडच्या तुलनेने उच्च कूपन दरासाठी दर्शनी मूल्यापेक्षा जास्त पैसे द्यावे लागतील. अशा प्रकारे, उच्च कूपन दरांसह बाँड प्रदान करतातसुरक्षिततेचा मार्जिन वाढत्या बाजार व्याजदरांच्या विरोधात.

परिपक्वता उत्पन्न

जेव्हा गुंतवणूकदार प्रारंभी दर्शनी मूल्यावर बाँड खरेदी करतात आणि नंतर बॉण्ड मॅच्युरिटीपर्यंत धरून ठेवतात, तेव्हा त्यांना बाँडवर मिळणारे व्याज जारी करताना नमूद केलेल्या कूपन दरावर आधारित असते. दुय्यम बाजारपेठेत बाँड मिळवणाऱ्या गुंतवणूकदारांसाठी, त्यांनी भरलेल्या किमतींवर अवलंबून, त्यांना बाँडच्या व्याज देयकेतून मिळणारा परतावा हा बाँडच्या कूपन दरापेक्षा जास्त किंवा कमी असू शकतो. हा परिणामकारक परतावा आहे ज्याला परिपक्वतेपर्यंत उत्पन्न म्हणतात. उदाहरणार्थ, रु.च्या सममूल्याचे रोखे. 100 पण रु. वर व्यापार झाला. 90 खरेदीदाराला कूपन दरापेक्षा जास्त परिपक्वतेसाठी उत्पन्न देते. याउलट, रु.च्या सममूल्याचे रोखे. 100 पण रु. वर व्यापार झाला. 110 खरेदीदाराला कूपन दरापेक्षा कमी परिपक्वतेवर उत्पन्न देते.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.