Table of Contents

- GSTR-5 म्हणजे काय?

- अनिवासी करपात्र व्यक्ती कोण आहे?

- GSTR 5 फॉर्म भरण्यासाठी देय तारखा

- जीएसटीआर-5 दाखल करण्याचा तपशील

- 1. GSTIN

- 2. करदात्याचे नाव

- 3. परदेशातून मिळालेल्या निविष्ठा/भांडवली वस्तू (माल आयात)

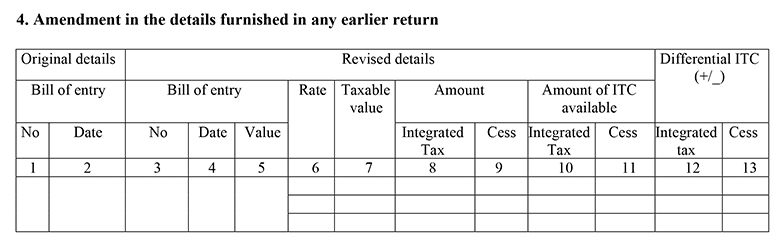

- 4. पूर्वीच्या कोणत्याही रिटर्नमध्ये सादर केलेल्या तपशिलांमध्ये सुधारणा

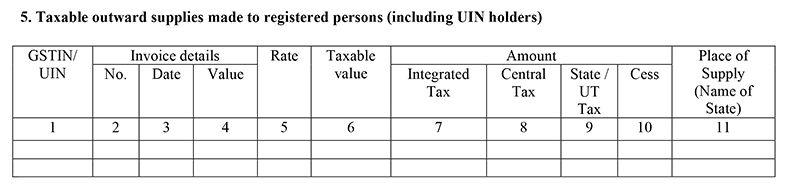

- 5. नोंदणीकृत व्यक्तींना (यूआयएन धारकांसह) करपात्र बाह्य पुरवठा

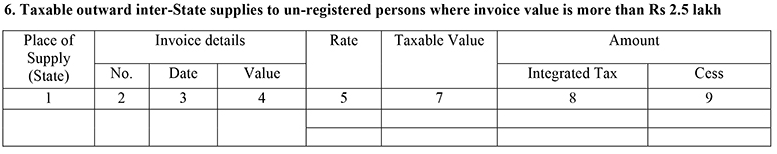

- 6. नोंदणी नसलेल्या व्यक्तींना करपात्र आंतरराज्यीय पुरवठा जेथे बीजक मूल्य रु. पेक्षा जास्त आहे. 2.5 लाख

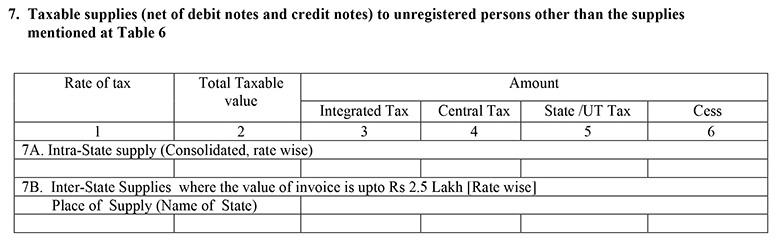

- 7. तक्ता 6 मध्ये नमूद केलेल्या पुरवठ्यांव्यतिरिक्त नोंदणी नसलेल्या व्यक्तींना करपात्र पुरवठा (नेट डेबिट आणि क्रेडिट नोट्स)

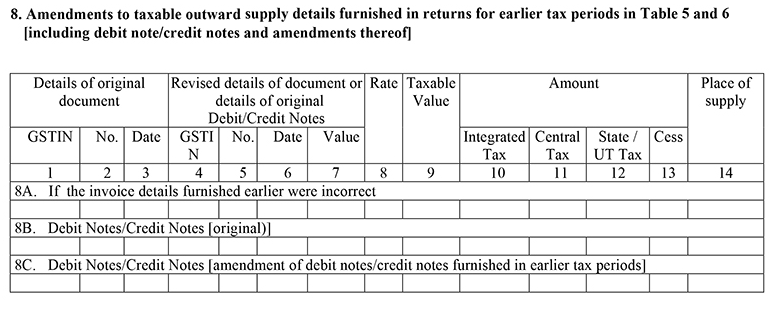

- 8. तक्ता 5 आणि 6 मधील पूर्वीच्या कर कालावधीसाठी रिटर्नमध्ये सादर केलेल्या करपात्र बाह्य पुरवठा तपशीलांमध्ये सुधारणा (डेबिट नोट्स/क्रेडिट नोट्स आणि त्यातील सुधारणांसह)

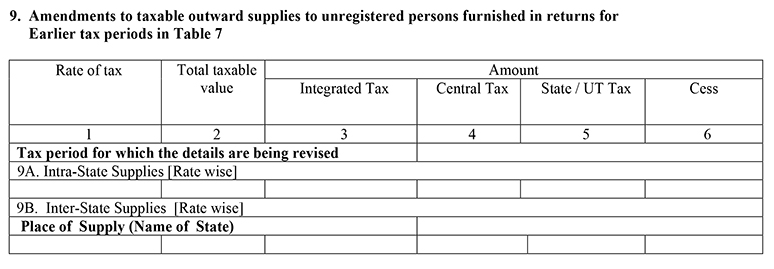

- 9. तक्ता 7 मधील पूर्वीच्या कर कालावधीसाठी रिटर्नमध्ये भरलेल्या नोंदणीकृत नसलेल्या व्यक्तींना करपात्र बाह्य पुरवठ्यामध्ये सुधारणा

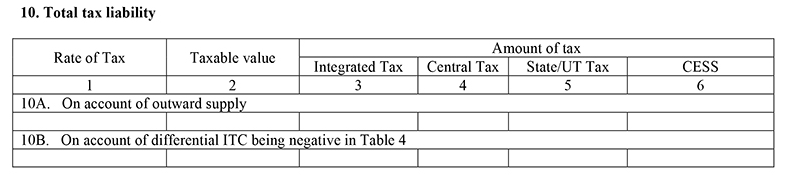

- 10. एकूण कर दायित्व

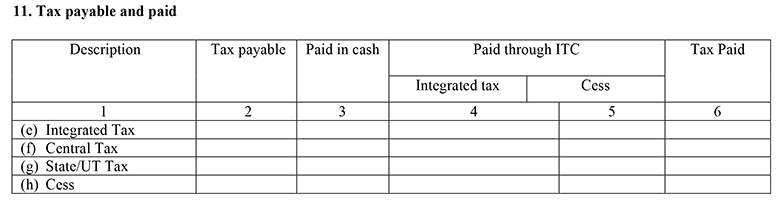

- 11. कर देय आणि अदा

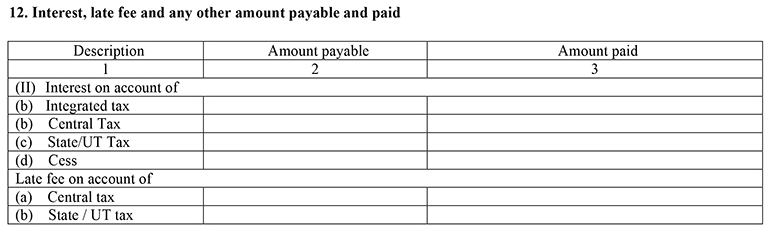

- 12. व्याज, विलंब शुल्क आणि इतर कोणतीही देय आणि देय रक्कम

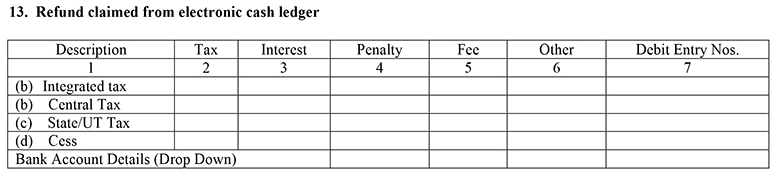

- 13. इलेक्ट्रॉनिक कॅश लेजरमधून परताव्याचा दावा केला आहे

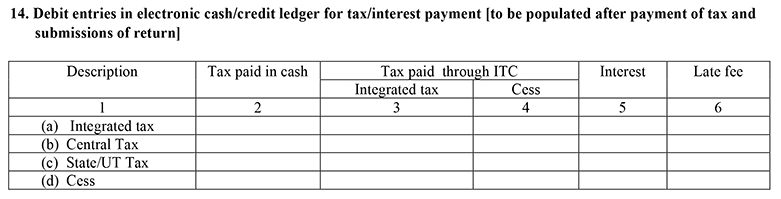

- 14. कर/व्याज पेमेंटसाठी इलेक्ट्रॉनिक कॅश/क्रेडिट लेजरमध्ये डेबिट नोंदी (कर भरल्यानंतर आणि रिटर्न सबमिट केल्यानंतर)

- GSTR 5 उशीरा भरल्याबद्दल दंड

- निष्कर्ष

GSTR-5 फॉर्म: अनिवासी करपात्र व्यक्तीसाठी परतावा

GSTR-5 हे विशेष रिटर्न आहे जे अंतर्गत भरावे लागतेजीएसटी शासन या विशिष्ट रिटर्नला खास बनवणारी वस्तुस्थिती ही आहे की ते नोंदणीकृत 'अनिवासी' करपात्र व्यक्तींना भरावे लागते. हा एक अनिवार्य मासिक परतावा आहे.

GSTR-5 म्हणजे काय?

GSTR-5 हे मासिक रिटर्न आहे जे प्रत्येक नोंदणीकृत 'अनिवासी' करदात्याने भारताच्या GST प्रणाली अंतर्गत भरावे लागते. या विशिष्ट रिटर्नमध्ये ‘अनिवासी’ परदेशी करदात्यांच्या विक्री आणि खरेदीचे सर्व तपशील असतील. त्यांनी या फॉर्ममध्ये सर्व तपशील द्यावा.

अनिवासी करपात्र व्यक्ती कोण आहे?

अनिवासी करपात्र व्यक्ती अशी कोणतीही व्यक्ती आहे जिची भारतात व्यवसायिक प्रतिष्ठान नाही परंतु तो पुरवठा किंवा खरेदी किंवा दोन्ही करण्यासाठी अल्प कालावधीसाठी येथे आला आहे.

कलम २४ जीएसटी कायद्यानुसार ‘अनिवासी’ करपात्र व्यक्तीची नोंदणी अनिवार्य आहे. जरी भारतातील व्यावसायिक व्यवहार फारसा वारंवार होत नसले तरी, प्रत्येक अनिवासी व्यक्ती किंवा कंपनीला GST नियमांतर्गत नोंदणी करावी लागते.

विक्रेत्याच्या GSTR-5 मधील माहिती खरेदीदाराच्या संबंधित विभागांमध्ये दिसून येईल.GSTR-2.

GSTR 5 फॉर्म भरण्यासाठी देय तारखा

अनिवासी करपात्र व्यक्तीने दर महिन्याच्या 20 तारखेपर्यंत GSTR-5 दाखल करणे आवश्यक आहे.

येथे आगामी देय तारखा आहेत:

| कालावधी (मासिक) | देय तारीख |

|---|---|

| जानेवारी २०२० परतावा | 20 फेब्रुवारी 2020 |

| फेब्रुवारी 2020 परतावा | 20 मार्च 2020 |

| मार्च 2020 परतावा | 20 एप्रिल 2020 |

| एप्रिल २०२० परत | 20 मे 2020 |

| मे 2020 परत | 20 जून 2020 |

| जून 2020 परतावा | 20 जुलै 2020 |

| जुलै 2020 परतावा | 20 ऑगस्ट 2020 |

| ऑगस्ट 2020 परतावा | 20 सप्टेंबर 2020 |

| सप्टेंबर 2020 परतावा | 20 ऑक्टोबर 2020 |

| ऑक्टोबर 2020 परतावा | 20 नोव्हेंबर 2020 |

| नोव्हेंबर 2020 परतावा | 20 डिसेंबर 2020 |

| डिसेंबर 2020 परतावा | 20 जानेवारी 2021 |

Talk to our investment specialist

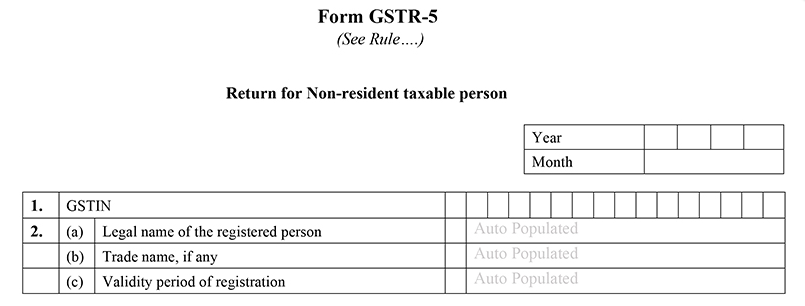

जीएसटीआर-5 दाखल करण्याचा तपशील

1. GSTIN

प्रत्येक नोंदणीकृत करदात्याला 15-अंकी जीएसटी ओळख क्रमांक दिला जातो. हे ऑटो-पॉप्युलेट आहे.

2. करदात्याचे नाव

येथे अनिवासी करदात्याचे नाव टाकले जाईल. हे ऑटो-पॉप्युलेट आहे.

- महिना आणि वर्ष- करदाता अर्ज भरताना महिना आणि वर्ष निवडतो.

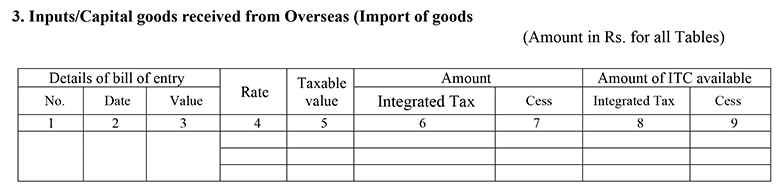

3. परदेशातून मिळालेल्या निविष्ठा/भांडवली वस्तू (माल आयात)

करदात्याला भारतात आयात केलेल्या सर्व वस्तूंचे तपशील प्रविष्ट करावे लागतात. करदात्याला विचारल्यानुसार हार्मोनाइज्ड सिस्टम नामांकन (HSN) कोड आणि इतर तपशील देखील भरावे लागतील.

4. पूर्वीच्या कोणत्याही रिटर्नमध्ये सादर केलेल्या तपशिलांमध्ये सुधारणा

पूर्वीच्या फाइलिंगमधून आयात केलेल्या मालाशी संबंधित कोणतेही बदल येथे अद्यतनित केले जावेत.

5. नोंदणीकृत व्यक्तींना (यूआयएन धारकांसह) करपात्र बाह्य पुरवठा

यामध्ये अनिवासी करदात्यांनी भारताबाहेर केलेल्या पुरवठा/विक्रीचा तपशील समाविष्ट आहे.

6. नोंदणी नसलेल्या व्यक्तींना करपात्र आंतरराज्यीय पुरवठा जेथे बीजक मूल्य रु. पेक्षा जास्त आहे. 2.5 लाख

या शीर्षकामध्ये नोंदणीकृत व्यक्तींद्वारे नोंदणीकृत नसलेल्या व्यक्तीला केलेल्या सर्व आंतर-राज्य पुरवठ्यांचा समावेश आहे.

7. तक्ता 6 मध्ये नमूद केलेल्या पुरवठ्यांव्यतिरिक्त नोंदणी नसलेल्या व्यक्तींना करपात्र पुरवठा (नेट डेबिट आणि क्रेडिट नोट्स)

व्यवसायाकडून ग्राहकांना पुरवठा जो रु.च्या वर आहे. 2.5 लाख या शीर्षकाखाली कळवावे.

तसेच रु.पेक्षा कमी पुरवठा होतो. नोंदणीकृत करपात्र व्यक्तीपासून ते नोंदणीकृत नसलेल्या व्यक्तीपर्यंत 2.5 लाख या शीर्षकाखाली समाविष्ट केले जावे.

8. तक्ता 5 आणि 6 मधील पूर्वीच्या कर कालावधीसाठी रिटर्नमध्ये सादर केलेल्या करपात्र बाह्य पुरवठा तपशीलांमध्ये सुधारणा (डेबिट नोट्स/क्रेडिट नोट्स आणि त्यातील सुधारणांसह)

मागील कर कालावधीपासून तक्ता 5 आणि 6 मध्ये कोणत्याही फाइलिंगबाबत काही बदल असल्यास, ते बदल येथे अद्यतनित केले जातात.

9. तक्ता 7 मधील पूर्वीच्या कर कालावधीसाठी रिटर्नमध्ये भरलेल्या नोंदणी नसलेल्या व्यक्तींना करपात्र बाह्य पुरवठ्यामध्ये सुधारणा

मागील कर कालावधीतील तक्ता 7 मधील नोंदींसह कोणतेही बदल येथे अद्यतनित केले जाऊ शकतात.

10. एकूण कर दायित्व

येथे माहिती स्वयंचलित आहे आणि अंतिम GST दायित्व दर्शवते.

11. कर देय आणि अदा

या शीर्षकामध्ये कर कालावधीसाठी IGST, CGST आणि SGST अंतर्गत भरलेला एकूण कर समाविष्ट आहे.

12. व्याज, विलंब शुल्क आणि इतर कोणतीही देय आणि देय रक्कम

यामध्ये कोणतेही स्वारस्य किंवालेट फी जी IGST, CGST आणि SGST अंतर्गत देय आहे.

13. इलेक्ट्रॉनिक कॅश लेजरमधून परतावा दावा केला

इलेक्ट्रॉनिक कॅश लेजरमधून कोणतीही रक्कम प्राप्त झाल्यास हा विभाग स्वयंचलितपणे भरलेला आहे.

14. कर/व्याज पेमेंटसाठी इलेक्ट्रॉनिक कॅश/क्रेडिट लेजरमध्ये डेबिट नोंदी (कर भरल्यानंतर आणि रिटर्न सबमिट केल्यानंतर)

कर भरल्यानंतर आणि विवरणपत्र सादर केल्यानंतर, माहिती येथे स्वयंचलितपणे पॉप्युलेट केली जाते.

GSTR 5 उशीरा भरल्याबद्दल दंड

विवरणपत्र उशिरा भरल्यास विलंब शुल्क आणि व्याज आकारले जाते.

व्याज

एक 18%कर दर नियोजित तारखेपासून प्रत्यक्ष दाखल करण्याच्या तारखेपर्यंत वार्षिक शुल्क आकारले जाईल. अद्याप भरलेल्या थकबाकीच्या रकमेवर याची गणना केली जाईल. देय तारखेच्या दुसऱ्या दिवसापासून म्हणजेच महिन्याच्या २१ तारखेपासून फाइल भरण्याच्या तारखेपर्यंत कालावधी सुरू होईल.

लेट फी

उशीरा भरण्यासाठी करदात्याकडून दररोज 50 रुपये आकारले जातील. शून्य रिटर्नच्या बाबतीत दररोज 20 रुपये आकारले जातील. विलंब शुल्काची कमाल रक्कम रु.5000 मध्ये.

निष्कर्ष

अनिवासी करपात्र व्यक्तींसाठी GSTR-5 हा अत्यंत महत्त्वाचा परतावा आहे. तुम्ही एक असल्यास, तुमचे रिटर्न मासिक भरण्याचे लक्षात ठेवा आणि तुमचे रिटर्न भरण्यासाठी आवश्यक प्रक्रियेचे अनुसरण करा.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.

You Might Also Like