Table of Contents

- GSTR 7 म्हणजे काय?

- GSTR-7 कोणी फाइल करावे?

- GSTR-7 भरण्यासाठी देय तारखा

- GSTR-7 भरण्यासाठी तपशील

- 1. GSTIN

- 2. वजा करणार्याचे कायदेशीर नाव

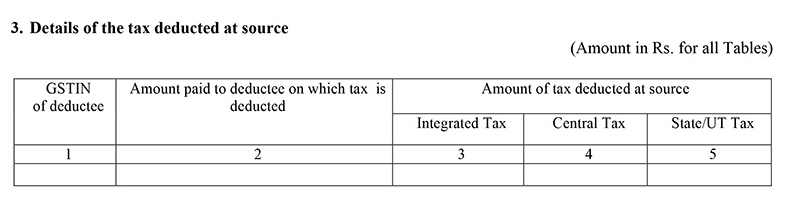

- 3. स्त्रोतावर कापलेल्या कराचा तपशील

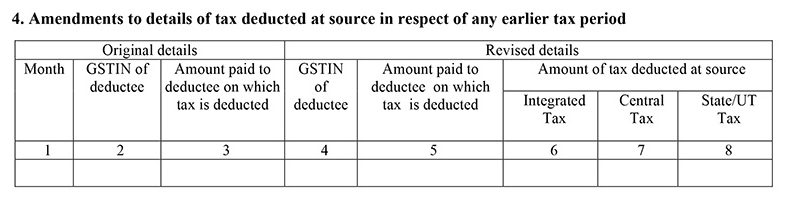

- 4. कोणत्याही पूर्वीच्या कर कालावधीच्या संदर्भात स्त्रोतावर कपात केलेल्या कराच्या तपशीलांमध्ये सुधारणा

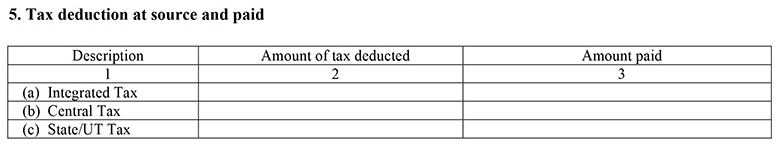

- 5. स्त्रोतावर कर कपात आणि देय

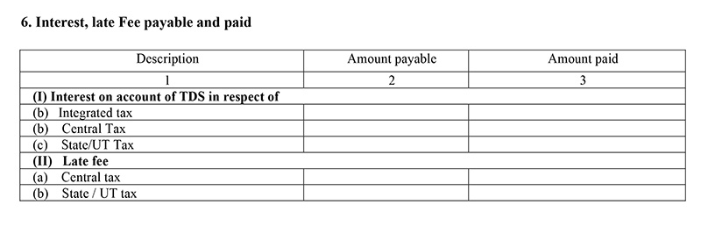

- 6. व्याज, विलंब शुल्क देय आणि अदा

- 7. इलेक्ट्रॉनिक कॅश लेजरमधून परताव्याचा दावा केला आहे

- 8. TDS/व्याज पेमेंटसाठी इलेक्ट्रॉनिक कॅश लेजरमध्ये डेबिट नोंदी [कर भरल्यानंतर आणि रिटर्न सबमिट केल्यानंतर भरल्या जातील]

- उशीरा दाखल केल्याबद्दल दंड

- निष्कर्ष

GSTR-7 फॉर्म बद्दल सर्व

GSTR-7 अंतर्गत भरले जाणारे महत्त्वाचे मासिक रिटर्न आहेजीएसटी शासन तथापि, सर्व करदात्यांनी हे विवरणपत्र भरणे अपेक्षित नाही. जीएसटी नियमांतर्गत ज्यांना टीडीएस (स्रोत कर वजा) करायचा आहे त्यांच्यापुरता मर्यादित आहे.

GSTR 7 म्हणजे काय?

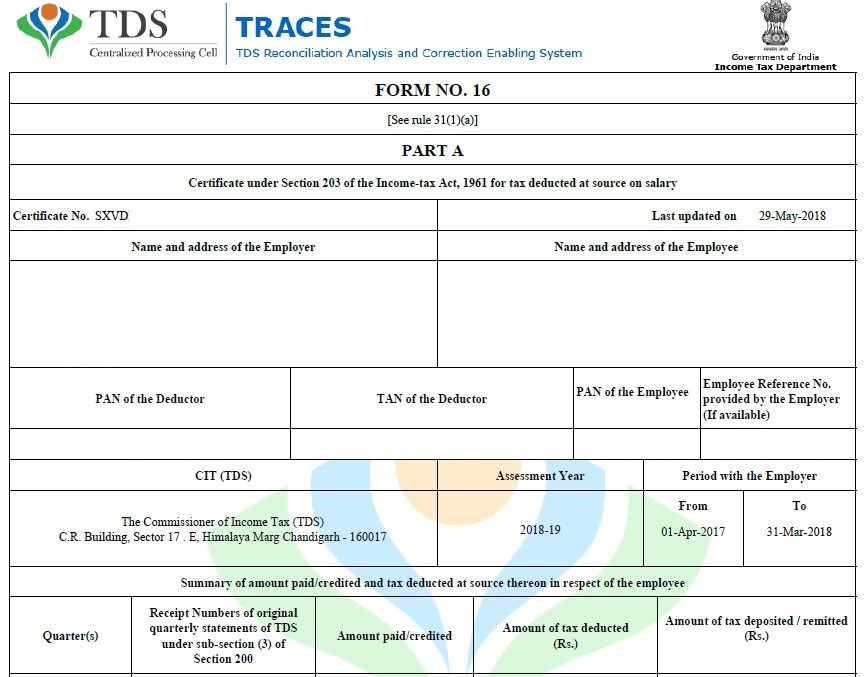

GSTR-7 हे TDS कापणाऱ्यांनी भरले जाणारे अनिवार्य मासिक रिटर्न आहे. त्यात कपात केलेल्या टीडीएसचा तपशील आहे,TDS परतावा दावा, TDS देय किंवा देय, इ.

हा एक महत्त्वाचा परतावा आहे कारण ज्या व्यक्तीचा TDS कापला गेला आहे ती इनपुट क्रेडिटचा दावा करू शकते. व्यक्ती नंतर आउटपुट पेमेंटसाठी वापरू शकतेकर दायित्व. हे तपशील GSTR-2A च्या 'भाग C' मध्ये GSTR-7 भरण्याच्या देय तारखेनंतर वजा करणार्यांना (ज्याचा TDS कापला गेला आहे) उपलब्ध करून दिला जातो. शिवाय, वजावटीला GSTR-7 वर आधारित GSTR-7A फॉर्ममध्ये अशा TDS साठी प्रमाणपत्र देखील मिळू शकेल.

लक्षात ठेवा की एकदा फॉर्म सबमिट केल्यानंतर कोणतीही चूक सुधारली जाऊ शकत नाही. आवश्यक असलेले कोणतेही बदल पुढील फाइलिंगमध्येच केले जाऊ शकतात.

GSTR-7 कोणी फाइल करावे?

TDS कापणाऱ्यांची ही यादी आहे:

- केंद्र किंवा राज्य सरकारचे विभाग/आस्थापना

- स्थानिक प्रशासन

- सरकारी एजन्सी

- कौन्सिलच्या शिफारशींवर केंद्र/राज्य सरकारने अधिसूचित केलेल्या व्यक्ती किंवा व्यक्तींची श्रेणी

अधिसूचना क्रमांक 33/2017- केंद्रीय कर, 15 सप्टेंबर 2017 नुसार

TDS कापण्यासाठी खालील नमूद संस्था आवश्यक आहेत:

- कोणतेही प्राधिकरण किंवा मंडळ किंवा इतर कोणतीही संस्था जी संसद किंवा राज्य विधानमंडळ किंवा सरकारने स्थापन केली आहे, जिथे 51% इक्विटी सरकारच्या मालकीची आहे

- केंद्र किंवा राज्य सरकार किंवा कोणत्याही स्थानिक प्राधिकरणाने स्थापन केलेली सोसायटी आणि सोसायटी 1860 च्या सोसायटी नोंदणी कायद्यांतर्गत नोंदणीकृत आहे.

- कोणतेही सार्वजनिक क्षेत्रातील उपक्रम

जेव्हा एकूण पुरवठा मूल्य रु. पेक्षा जास्त असेल तेव्हा या व्यक्ती किंवा संस्था TDS कपात करू शकतात. 2.5 लाख. शिवाय, राज्यांतर्गत पुरवठ्याच्या बाबतीत, TDS चा दर 2% आहे, म्हणजे CGST 1% आणि SGST 1%. आंतरराज्यीय पुरवठ्याच्या बाबतीत, TDS चा दर 2% म्हणजेच IGST 2% आहे.

नोंद: पुरवठादाराचे स्थान आणि पुरवठा ठिकाण प्राप्तकर्त्याच्या नोंदणी स्थानापेक्षा वेगळे असल्यास TDS कापला जाणार नाही.

Talk to our investment specialist

GSTR-7 भरण्यासाठी देय तारखा

GSTR-7 हे मासिक रिटर्न आहे आणि ते प्रत्येक महिन्याच्या 10 तारखेपर्यंत भरावे लागते.

2020 च्या देय तारखांची यादी येथे आहे.

| कालावधी (मासिक) | देय तारीख |

|---|---|

| फेब्रुवारी परतावा | 10 मार्च 2020 |

| मार्च रिटर्न | 10 एप्रिल 2020 |

| एप्रिल परतावा | 10 मे 2020 |

| मे रिटर्न | 10 जून 2020 |

| जून परतावा | 10 जुलै 2020 |

| जुलै परतावा | 10 ऑगस्ट 2020 |

| ऑगस्ट रिटर्न | 10 सप्टेंबर 2020 |

| सप्टेंबर परतावा | 10 ऑक्टोबर 2020 |

| ऑक्टोबर परतावा | 10 नोव्हेंबर 2020 |

| नोव्हेंबर परतावा | 10 डिसेंबर 2020 |

| डिसेंबर परतावा | 10 जानेवारी 2021 |

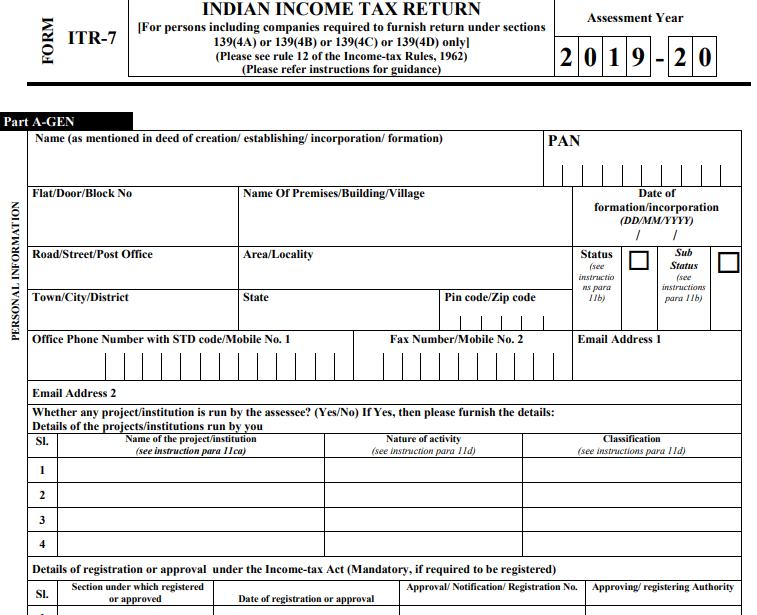

GSTR-7 भरण्यासाठी तपशील

सरकारने GSTR-7 फॉर्ममध्ये एकूण 8 हेडिंग नमूद केले आहेत.

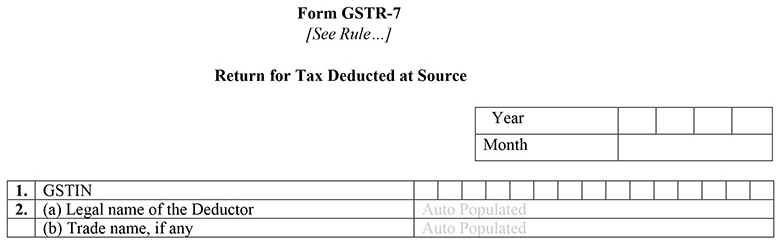

1. GSTIN

हा 15-अंकी ओळख क्रमांक आहे जो GST प्रणाली अंतर्गत प्रत्येक नोंदणीकृत करदात्याला दिला जातो. ते स्वयं-लोकसंख्या आहे.

2. वजा करणार्याचे कायदेशीर नाव

वजा करणाऱ्याने त्यांचे नाव टाकायचे आहे.

महिना, वर्ष: संबंधित महिना आणि वर्ष प्रविष्ट करा

3. स्त्रोतावर कापलेल्या कराचा तपशील

या विभागात वजावटीचा तपशील, एकूण TDS रक्कम (केंद्र/राज्य/एकात्मिक) असेल.

4. कोणत्याही पूर्वीच्या कर कालावधीच्या संदर्भात स्त्रोतावर कपात केलेल्या कराच्या तपशीलांमध्ये सुधारणा

मागील फाइलिंगमध्ये प्रविष्ट केलेल्या डेटाच्या संदर्भात तुम्हाला काही सुधारणा करायची असल्यास, तुम्ही या विभागात बदल करू शकता. ही दुरुस्ती TDS प्रमाणपत्र GSTR-7A मध्ये सुधारणा करेल.

5. स्त्रोतावर कर कपात आणि देय

या विभागात कपात केलेल्या (केंद्र/राज्य/एकात्मिक) आणि सरकारला (केंद्र/राज्य/एकात्मिक) भरलेल्या कराच्या रकमेचा तपशील असेल.

6. व्याज, विलंब शुल्क देय आणि अदा

या विभागात TDS रकमेवर लागू होणारे व्याज किंवा विलंब शुल्क आणि आजपर्यंत किती रक्कम भरली गेली याचा तपशील आहे.

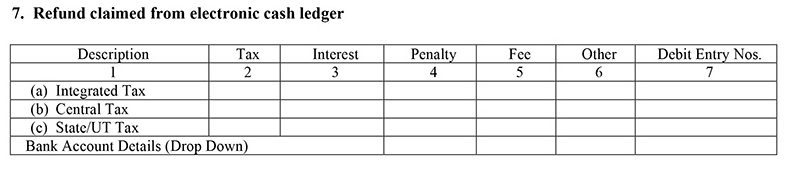

7. इलेक्ट्रॉनिक कॅश लेजरमधून परताव्याचा दावा केला आहे

या विभागात इलेक्ट्रॉनिक कॅश लेजरमधून टीडीएस परताव्याचा दावा केला जाऊ शकतो. त्यासाठी तपशील नमूद करा आणि प्रदान कराबँक परताव्याच्या हस्तांतरणासाठी तपशील.

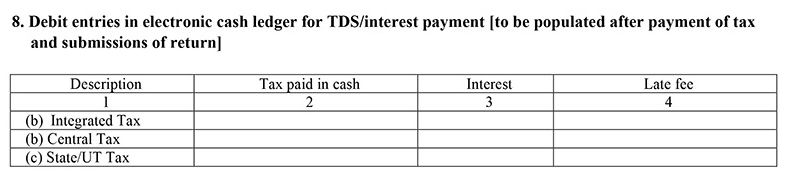

8. TDS/व्याज पेमेंटसाठी इलेक्ट्रॉनिक कॅश लेजरमध्ये डेबिट नोंदी [कर भरल्यानंतर आणि रिटर्न सबमिट केल्यानंतर भरल्या जातील]

तुम्ही इतर विभागांतर्गत फाइलिंग पूर्ण केल्यानंतर येथील नोंदी स्वयं-पॉप्युलेट केल्या जातात.

उशीरा दाखल केल्याबद्दल दंड

उशीरा दाखल केल्यास व्याज आणि विलंब शुल्क दोन्ही लागू होतील.

व्याज

प्रत्येक उशीरा फायलींगवर भरल्या जाणार्या करावर दरवर्षी 18% व्याज मिळेल. हे देय तारखेपासून वास्तविक पेमेंटच्या तारखेपर्यंत मोजले जाईल.

लेट फी

करदात्याला रु. 25 CGST आणि रु. रिटर्न भरण्याच्या तारखेपर्यंत दररोज 25 SGST. जास्तीत जास्त रु. 5000 शुल्क आकारले जाईल.

निष्कर्ष

जीएसटीआर-7 भरणे हे इतर कोणत्याही रिटर्न फाइलिंगप्रमाणेच महत्त्वाचे आहे. रिटर्नवरील व्याज आणि विलंब शुल्क जमा केल्याने करदात्याच्या स्थितीवर परिणाम होऊ शकतो आणि अनावश्यक आर्थिक नुकसान देखील होऊ शकते.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.

You Might Also Like