Table of Contents

- GSTR-9 म्हणजे काय?

- GSTR-9 कोणी फाइल करावे?

- GSTR-9 भरण्यासाठी देय तारखा

- GSTR-9 फॉर्मचे प्रकार

- GSTR-9 फॉर्मचे तपशील

- भाग 1: मूलभूत तपशील

- भाग २: आर्थिक वर्षात जाहीर केलेल्या जावक आणि आवक पुरवठ्याचे तपशील

- भाग 3: आर्थिक वर्षात दाखल केलेल्या रिटर्नमध्ये घोषित केल्याप्रमाणे ITC चे तपशील

- भाग 4: आर्थिक वर्षात दाखल केलेल्या रिटर्नमध्ये घोषित केल्यानुसार भरलेल्या कराचा तपशील

- भाग 5: चालू आर्थिक वर्षाच्या एप्रिल ते सप्टेंबरच्या रिटर्नमध्ये घोषित केलेल्या मागील आर्थिक वर्षातील व्यवहारांचे तपशील किंवा मागील आर्थिक वर्षाचे वार्षिक विवरणपत्र भरण्याच्या अद्ययावत, यापैकी जे आधी असेल.

- भाग 6: इतर माहिती

- उशीरा दाखल केल्याबद्दल दंड

- निष्कर्ष

GSTR-9: करदात्यांना वार्षिक परतावा

च्या खालीजीएसटी कर प्रणाली, GSTR-9 हे अनिवार्य 'वार्षिक रिटर्न' आहे जे भारतातील सर्व नोंदणीकृत करदात्यांनी भरले पाहिजे.

GSTR-9 म्हणजे काय?

GSTR-9 हा एक दस्तऐवज आहे जो करदात्यांना दरवर्षी भरावा लागतोआधार. या दस्तऐवजात विविध कर श्रेणींमध्ये वर्षभरात केलेल्या पुरवठा आणि खरेदीशी संबंधित सर्व डेटा आहे जसे की केंद्रीय वस्तू आणि सेवा कर (CGST), राज्य वस्तू आणि सेवा कर (SGST), एकात्मिक वस्तू आणि सेवा कर (IGST) आणि HSN कोड. वर्षाची उलाढाल आणि लेखापरीक्षण तपशील देखील दाखल करायचे आहेत.

चे हे एकीकरण आहेGSTR-1, GSTR-2A आणिGSTR-3B दाखल हे पारदर्शकता राखण्यास मदत करते आणिजबाबदारी.

GSTR-9 कोणी फाइल करावे?

सर्व जीएसटी-नोंदणीकृत करदात्यांनी वर्षातून एकदा जीएसटीआर-9 दाखल करावे.

तथापि, येथे त्यांची यादी आहे ज्यांना GSTR-9 दाखल करण्याची आवश्यकता नाही.

- प्रासंगिक कर व्यक्ती

- इनपुट सेवा वितरक

- अनिवासी करपात्र व्यक्ती

- TDS भरणाऱ्या व्यक्ती

GSTR-9 भरण्यासाठी देय तारखा

सामान्यतः, तुम्हाला आगामी आर्थिक वर्षाच्या ३१ डिसेंबर रोजी किंवा त्यापूर्वी GSTR-9 दाखल करावा लागतो. मात्र, सरकारला गरज वाटल्यास तारीख वाढवता येईल.

GSTR-9 फॉर्मचे प्रकार

GSTR-9

ज्यांनी जीएसटीआर-१ आणि जीएसटीआर-३बी दाखल केले आहेत त्यांनी हे दाखल केले पाहिजे.

GSTR-9A

ज्यांनी जीएसटी कंपोझिशन स्कीम हाती घेतली आहे त्यांना हे दाखल करायचे आहे.

GSTR-9B

हे आर्थिक वर्षात GSTR-8 दाखल केलेल्या ई-कॉमर्स ऑपरेटर्सनी दाखल केले पाहिजे.

GSTR-9C

रु.ची एकूण उलाढाल असलेल्या करदात्यांनी हे दाखल करायचे आहे. आर्थिक वर्षात 2.5 कोटी.

Talk to our investment specialist

GSTR-9 फॉर्मचे तपशील

GSTR-9 हा करदात्यांसाठी सर्वात महत्त्वाचा परतावा आहे. हे करदात्याच्या आवक आणि जावक पुरवठा, आयटीसी पेड आणि इतर घटकांवर परिणाम करणारे संपूर्ण तपशील रेकॉर्ड करतेकर दायित्व आर्थिक वर्षासाठी.

या फॉर्ममध्ये एकूण 6 भाग आहेत.

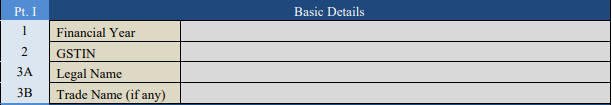

भाग 1: मूलभूत तपशील

हा विभाग तुमचा जीएसटीआयएन, नाव, व्यापार नाव आणि आर्थिक वर्ष यासारखे तपशील विचारतो.

भाग २: आर्थिक वर्षात जाहीर केलेल्या जावक आणि आवक पुरवठ्याचे तपशील

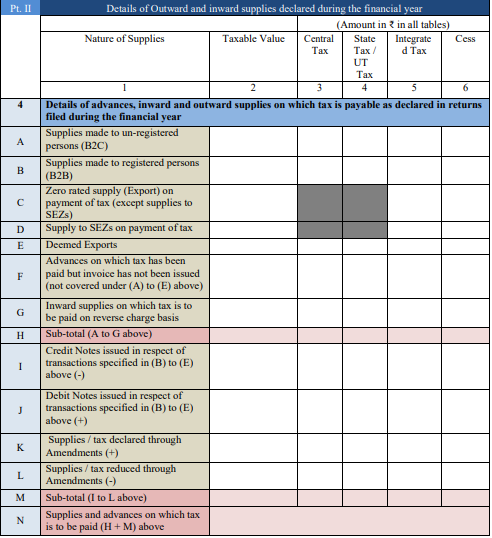

विविध तपशिलांच्या संकलनासाठी हा भाग दोन विभागात विभागलेला आहे.

कलम ४

यामध्ये खरेदी, विक्री, अॅडव्हान्स यांसारख्या तपशीलांची नोंद समाविष्ट आहे ज्यावर कर देय आहे. करपात्र मूल्य, IGST, SGST, CGST आणि उपकर मूल्य प्रविष्ट करा.

A. नोंदणी नसलेल्या व्यक्तींना (B2C) पुरवठा.

B. नोंदणीकृत व्यक्तींना (B2B) पुरवठा.

C. निर्यात केलेले शून्य-रेटेड पुरवठा ज्यासाठी कर आधीच भरला गेला आहे (SEZ ला केलेला पुरवठा वगळता).

D. कर भरल्यावर SEZ ला पुरवठा.

E. डीम्ड निर्यात.

F. आगाऊ ज्यावर कर भरला गेला आहे परंतु बीजक जारी केले गेले नाही (वरील (A) ते (E) अंतर्गत समाविष्ट नाही)

G. रिव्हर्स चार्ज टॅक्ससाठी जबाबदार असलेल्या पुरवठा खरेदी करा.

H. ओळींमध्ये नमूद केलेल्या व्यवहारांची बेरीज (वर A ते G).

I. वर नमूद केलेल्या व्यवहारांसाठी जारी केलेल्या कोणत्याही क्रेडिट नोट्स.

J. वर नमूद केलेल्या व्यवहारांसाठी जारी केलेल्या कोणत्याही डेबिट नोट्स.

K. कोणत्याही दुरुस्तीद्वारे घोषित पुरवठा किंवा कर.

L. कोणत्याही सुधारणांद्वारे पुरवठा किंवा कर कमी केला जातो.

M. ओळीत नमूद केलेल्या व्यवहारांची बेरीज (वरील I ते L).

N. पुरवठा आणि अॅडव्हान्स जे ओळींमधून करासाठी जबाबदार आहेत (वरील H आणि M)

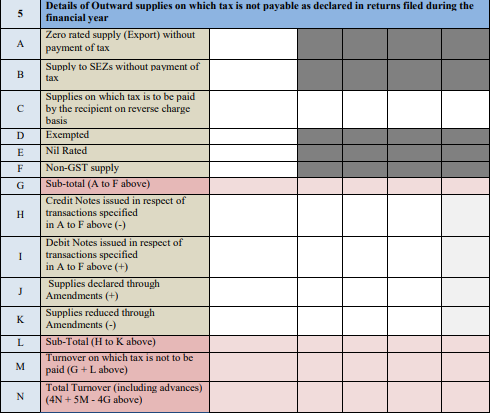

कलम 5

यामध्ये विक्रीचा तपशील समाविष्ट आहे ज्यासाठी कर देय नाही. आर्थिक वर्षात दाखल केलेल्या रिटर्न्समध्ये हे घोषित केले आहे.

A. कर भरल्याशिवाय शून्य-रेटेड पुरवठा निर्यात केला.

B. कर भरल्याशिवाय SEZ ला केलेला पुरवठा.

C. पुरवठा ज्यासाठी रिव्हर्स चार्ज कर प्राप्तकर्त्याने भरावा.

D. मुक्त विक्री पुरवठा.

E. शून्य-रेट विक्री पुरवठा.

F. नॉन-जीएसटी पुरवठा.

G. वरील ओळी A ते F मध्ये नमूद केलेल्या व्यवहारांची बेरीज.

H. वर नमूद केलेल्या व्यवहारांसाठी जारी केलेल्या कोणत्याही क्रेडिट नोट्स.

I. वर नमूद केलेल्या व्यवहारांसाठी जारी केलेल्या कोणत्याही डेबिट नोट्स.

J. कोणत्याही दुरुस्तीद्वारे घोषित पुरवठा.

K. कोणत्याही दुरुस्तीद्वारे कमी केलेला पुरवठा.

L. वरील H ते K या ओळींमध्ये नमूद केलेल्या व्यवहारांची बेरीज.

M. उलाढालीची रक्कम जी वरील G आणि L मधून करमुक्त आहे.

N. एकूण उलाढालीची रक्कम, सर्व ऍडव्हान्ससह (4N + 5M - 4G वर)

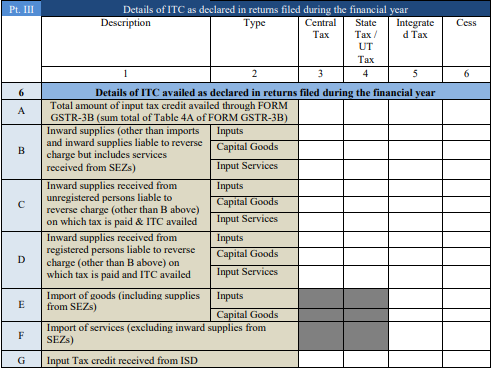

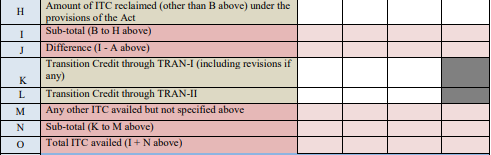

भाग 3: आर्थिक वर्षात दाखल केलेल्या रिटर्नमध्ये घोषित केल्याप्रमाणे ITC चे तपशील

तिसरा भाग तीन प्रश्नांमध्ये विभागलेला आहे. हे प्रश्न तुमच्या ITC शिल्लकबद्दल विचारतात.

कलम 6

त्यासाठी घेतलेल्या ITC च्या तपशीलांची नोंद करणे आवश्यक आहे. आर्थिक वर्षात दाखल केलेल्या रिटर्न्समध्ये हे घोषित केले आहे.

A. GSTR-3B द्वारे ITC ची एकूण रक्कम.

B. निविष्ठांसाठी केलेला खरेदी पुरवठा,भांडवल वस्तू, आणि इनपुट सेवा (आयात आणि त्या खरेदी पुरवठा वगळून जे रिव्हर्स चार्जसाठी जबाबदार आहेत, परंतु SEZ कडून प्राप्त झालेल्या सेवांचा समावेश आहे).

C. नोंदणी नसलेल्या व्यक्तींकडून इनपुट्स, भांडवली वस्तू आणि इनपुट सेवांसाठी मिळालेला खरेदी पुरवठा, ज्यासाठी रिव्हर्स चार्ज लागू आहे, ज्यासाठी कर भरला गेला आहे आणि ITC चा लाभ घेतला गेला आहे, वरील ओळी B मध्ये नमूद केल्याशिवाय.

D. नोंदणीकृत व्यक्तींकडून इनपुट, भांडवली वस्तू आणि इनपुट सेवांसाठी प्राप्त झालेला खरेदी पुरवठा, ज्यासाठी रिव्हर्स चार्ज लागू आहे, ज्यासाठी कर भरला गेला आहे आणि ITC चा लाभ घेतला गेला आहे, वरील बिंदू B मध्ये नमूद केल्याशिवाय.

ई. इनपुट आणि भांडवली वस्तूंसाठी SEZ मधून पुरवठ्यासह आयात केलेल्या वस्तू.

F. SEZ मधून खरेदी पुरवठा वगळून आयात केलेल्या सेवा.

ISD कडून प्राप्त झालेले G. ITC.

H. CGST कायद्याच्या तरतुदींतर्गत ITC ची रक्कम (वरील ओळी B मध्ये नमूद केल्याशिवाय) पुन्हा दावा केली आहे.

I. ओळींसाठी उप बेरीज (वर B ते H).

J. रेषा I आणि A (I - A) मधील फरक.

K. TRAN-I मध्ये नमूद केलेले संक्रमण क्रेडिट, कोणत्याही पुनरावृत्तीसह.

L. TRAN-II मध्ये नमूद केलेले संक्रमण क्रेडिट.

M. इतर कोणत्याही आयटीसीचा लाभ घेतला गेला आहे, परंतु वरीलपैकी कोणत्याही ओळींमध्ये उल्लेख नाही.

N. ओळींसाठी उप बेरजा (वर K ते M).

ओ. ओळींसाठी (I आणि N) एकूण आयटीसीचा लाभ घेतला.

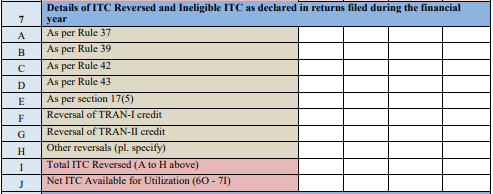

कलम 7

CGST, IGST, SGST आणि उपकर मूल्यावर उलट ITC आणि अपात्र ITC संबंधित माहिती भरा. A. मोबदला न देण्याच्या प्रकरणांमध्ये ITC च्या बदलानुसार (नियम 37).

B. ISD द्वारे ITC वितरणाच्या प्रक्रियेनुसार (नियम 39).

C. इनपुट किंवा इनपुट सेवा आणि रिव्हर्सल (नियम 42) संदर्भात ITC नुसार.

D. भांडवली वस्तू आणि उलटसुलट (नियम 43) संदर्भात ITC नुसार.

E. GST (कलम 17(5)) अंतर्गत ब्लॉक केलेल्या क्रेडिट्सच्या संदर्भात.

F. TRAN-I मध्ये उल्लेखित क्रेडिट रिव्हर्सल.

G. TRAN-II मध्ये उल्लेखित क्रेडिटचे रिव्हर्सल.

H. इतर कोणत्याही रिव्हर्सल्सचे तपशील.

I. वरील ओळी A ते H मध्ये नमूद केलेले एकूण उलट ITC.

J. वापरासाठी उपलब्ध निव्वळ ITC (विभाग 6 ओळ O वजा विभाग 7 ओळ I)

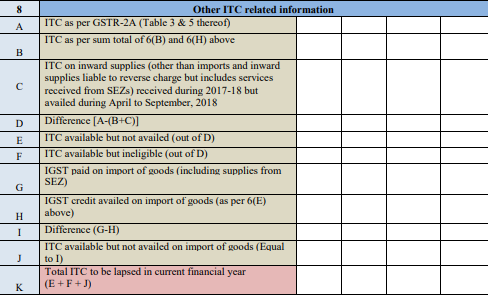

कलम 8

यासाठी तुम्ही इतर ITC-संबंधित माहिती प्रदान करणे आवश्यक आहे. A. GSTR-2A मध्ये दिलेल्या ITC.

B. ओळ 6B आणि 6H मध्ये नमूद केलेल्या ITC ची एकूण बेरीज.

C. आयात आणि आवक पुरवठा व्यतिरिक्त विक्री पुरवठ्यावरील ITC रिव्हर्स चार्जसाठी जबाबदार आहे. 2017-2018 या कालावधीत SEZ मधून मिळालेल्या परंतु एप्रिल ते सप्टेंबर, 2018 दरम्यान मिळालेल्या सेवांचा समावेश करा.

D. रेषा A आणि B अधिक C मधील फरक. [A - (B + C)]

E. वरील D ओळीवरून उपलब्ध आहे, परंतु त्याचा लाभ घेतलेला नाही.

F. वरील D ओळीवरून ITC उपलब्ध आहे, परंतु अपात्र आहे.

G. IGST भरलाआयात करा एसईझेडच्या पुरवठ्यासह वस्तूंचा.

H. ओळी 6E मध्ये आधी नमूद केल्याप्रमाणे, वस्तूंच्या आयातीवर IGST क्रेडिट मिळाले.

I. रेषा G आणि H (G - H) मधील फरक

J. ITC उपलब्ध आहे परंतु वस्तूंच्या आयातीवर त्याचा लाभ घेतला जात नाही (ओळ I च्या समान असावा).

K. संपुष्टात आलेले किंवा चालू आर्थिक वर्षासाठी वैध नसलेले एकूण ITC मूल्य. (E + F + J)

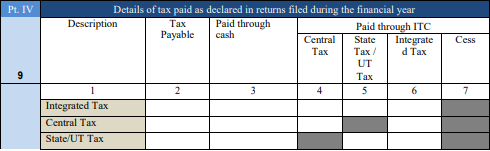

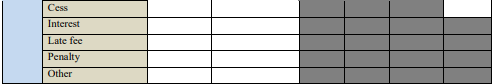

भाग 4: आर्थिक वर्षात दाखल केलेल्या रिटर्नमध्ये घोषित केल्यानुसार भरलेल्या कराचा तपशील

आर्थिक वर्षात भरलेल्या आणि रिटर्नमध्ये घोषित केलेल्या कराशी संबंधित तपशील निर्दिष्ट करा.

भाग 5: चालू आर्थिक वर्षाच्या एप्रिल ते सप्टेंबरच्या रिटर्नमध्ये घोषित केलेल्या मागील आर्थिक वर्षातील व्यवहारांचे तपशील किंवा मागील आर्थिक वर्षाचे वार्षिक विवरणपत्र भरण्याच्या अद्ययावत, यापैकी जे आधी असेल.

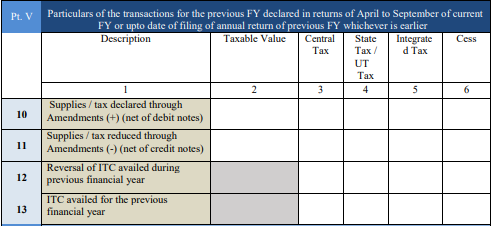

कलम 10 ते 14

त्यात मागील आर्थिक वर्षात झालेल्या व्यवहारांशी संबंधित सर्व तपशील आहेत.

A. सुधारणांद्वारे घोषित केलेला पुरवठा किंवा कर.

B. सुधारणांद्वारे पुरवठा किंवा कर कमी केला.

C. मागील आर्थिक वर्षात आयटीसीचे रिव्हर्सल लाभ घेतले.

D. मागील आर्थिक वर्षासाठी आयटीसीचा लाभ घेतला.

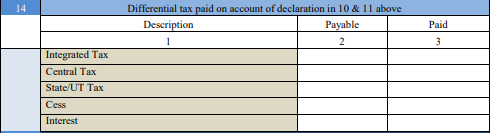

वरील ओळी भरल्यानंतर, देय आणि देय असलेला विभेदक कर प्रविष्ट करा: देय आणि भरलेला विभेदक कर येथे प्रविष्ट करा:

A. एकात्मिक कर मूल्य (IGST).

B. केंद्रीय कर मूल्य (CGST).

C. राज्य (SGST) किंवा UT कर मूल्य.

D. उपकराची रक्कम.

E. व्याज मूल्य.

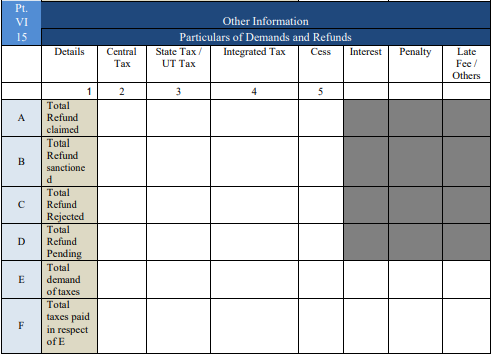

भाग 6: इतर माहिती

या भागामध्ये मागण्या, परतावा, विशेष पुरवठा, HSN आणि विलंब शुल्क समाविष्ट आहे.

कलम १५

त्यात मागण्या आणि परतावा याविषयी तपशील प्रविष्ट करणे आवश्यक आहे.

A. दावा केलेला एकूण परतावा.

B. एकूण परतावा मंजूर.

C. एकूण परतावा नाकारला.

D. एकूण परतावा प्रलंबित.

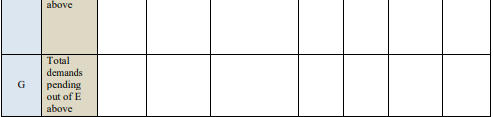

E. एकूण मागणीकर.

F. वरील ओळी E साठी भरलेले एकूण कर.

G. वरील ओळी E पासून प्रलंबित एकूण मागण्या.

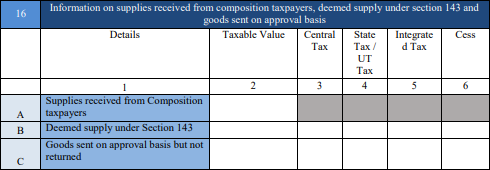

कलम 16

यात रचना करदात्यांकडून मिळालेल्या पुरवठा, डीम्ड सप्लाय आणि मंजुरीच्या आधारावर पाठवलेल्या वस्तूंची माहिती समाविष्ट आहे.

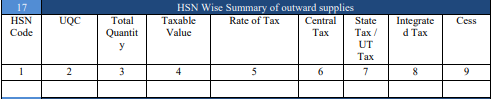

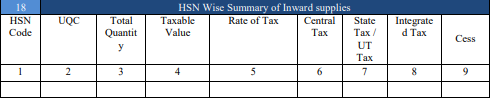

कलम 17 आणि 18

हे विक्री आणि खरेदी पुरवठ्यासाठी HSN-निहाय तपशील सूचीबद्ध करते. या सोबतच त्यांच्या संबंधित कर तपशील आणि HSN कोडची नोंद करणेही तितकेच महत्त्वाचे आहे.

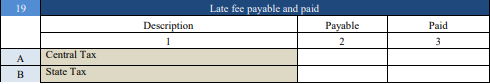

कलम 19

हे केंद्रीय आणि राज्य करांशी संबंधित देय आणि देय विलंब शुल्काच्या तपशीलांसाठी आहे.

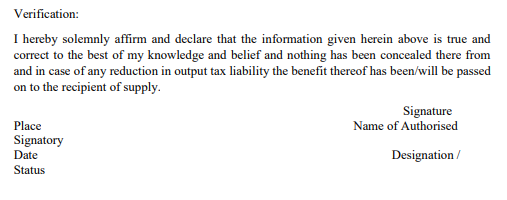

पडताळणी रिटर्न सबमिट करण्यापूर्वी महत्वाचे आहे. करदात्याने डिजिटल स्वाक्षरी प्रमाणपत्र (DSC) किंवा आधार-आधारित स्वाक्षरी पडताळणीद्वारे रिटर्न प्रमाणित करणे आवश्यक आहे.

उशीरा दाखल केल्याबद्दल दंड

GSTR-9 उशीरा भरल्यास CGST अंतर्गत रु.100 आणि रु. 100 SGST. म्हणजे करदात्याला रु. देय तारखेच्या दुसर्या दिवसापासून ते प्रत्यक्ष दाखल करण्याच्या दिवसापर्यंत दररोज 200.

निष्कर्ष

GSTR-9 हे एक महत्त्वाचे रिटर्न आहे आणि अत्यंत सावधगिरीने आणि तपशीलांची छाननी करून दाखल केले पाहिजे. सद्भावना किंवा आर्थिक नुकसान टाळण्यासाठी एखाद्याने ते वेळेवर दाखल करण्याकडे लक्ष दिले पाहिजे.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.

You Might Also Like