Table of Contents

- GSTR-8 म्हणजे काय?

- GSTR-8 कोणी फाइल करावे?

- ई-कॉमर्स ऑपरेटर कोण आहेत?

- GSTR-8 फॉर्म भरण्यासाठी देय तारखा

- GSTR-8 फॉर्मचे तपशील

- 1. GSTIN

- 2. करदात्याचे नाव आणि व्यापाराचे नाव

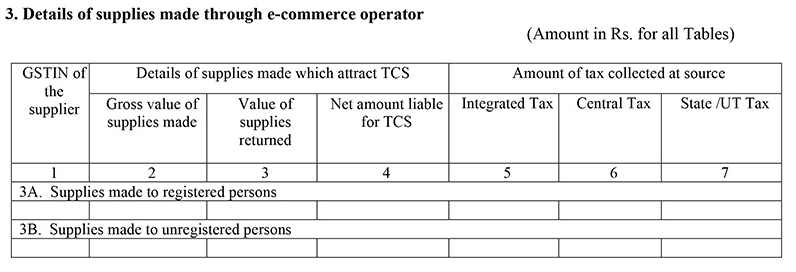

- 3. ई-कॉमर्स ऑपरेटरद्वारे केलेल्या पुरवठ्याचा तपशील

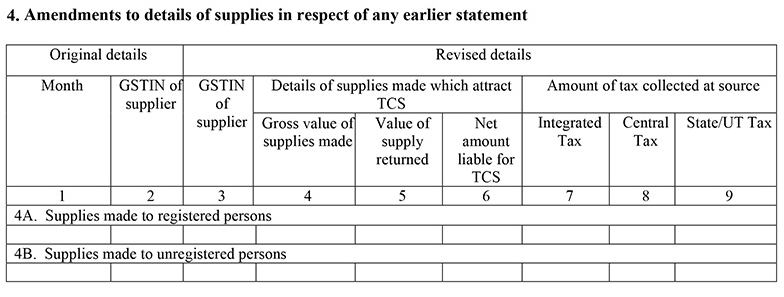

- 4. कोणत्याही पूर्वीच्या विधानाच्या संदर्भात पुरवठ्याच्या तपशीलांमध्ये सुधारणा

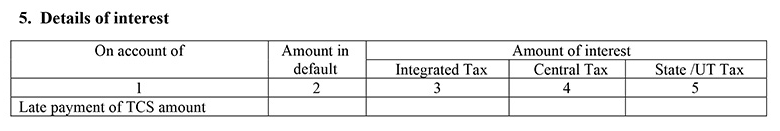

- 5. स्वारस्य तपशील

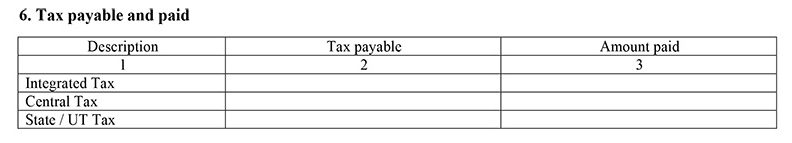

- 6. कर देय आणि अदा

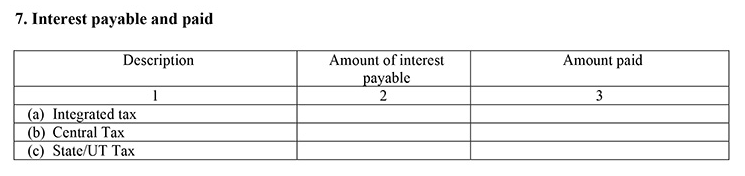

- 7. देय आणि देय व्याज

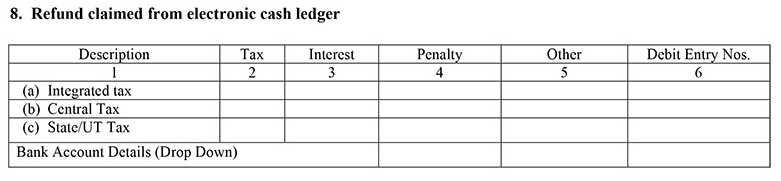

- 8. इलेक्ट्रॉनिक कॅश लेजरमधून परताव्याचा दावा केला आहे

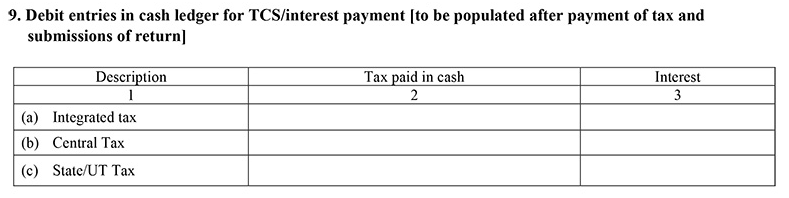

- 9. टीसीएस/व्याज पेमेंटसाठी कॅश लेजरमध्ये डेबिट नोंदी [कर भरल्यानंतर आणि रिटर्न सबमिट केल्यानंतर भरल्या जातील

- GSTR 8 उशीरा भरल्याबद्दल दंड

- निष्कर्ष

GSTR-8: ई-कॉमर्स ऑपरेटर्ससाठी परतावा

GSTR-8 हे मासिक रिटर्न आहे जे नोंदणीकृत करदात्यांनी अंतर्गत भरावे लागतेजीएसटी शासन तथापि, GSTR-8 हा जनतेने भरला जाणार नाही, तर लोकांच्या विशिष्ट श्रेणीने दाखल केला पाहिजे. ई-कॉमर्स ऑपरेटरना दर महिन्याला रिटर्न भरावे लागतात.

GSTR-8 म्हणजे काय?

GSTR-8 हा एक रिटर्न आहे जो ई-कॉमर्स ऑपरेटर्सनी मासिक भरावा लागतोआधार. हे ई-कॉमर्स ऑपरेटर ते आहेत ज्यांना GST अंतर्गत TCS (टॅक्स कलेक्टेड अॅट सोर्स) कापून घेणे आवश्यक आहे. GSTR-8 फॉर्ममध्ये ई-कॉमर्स प्लॅटफॉर्मवर केलेल्या विक्रीचे सर्व तपशील आणि त्या विक्रीद्वारे गोळा केलेली रक्कम/महसूल देखील समाविष्ट आहे.

GSTR-8 मध्ये झालेल्या कोणत्याही चुका सबमिट केल्यानंतर सुधारल्या जाऊ शकत नाहीत. ते फक्त पुढील महिन्यात फाइलिंग दरम्यान बदलले जाऊ शकते. साठी उदा. जर तुम्ही फेब्रुवारी महिन्यासाठी GSTR-8 रिटर्न सबमिट केले असेल आणि त्यात सुधारणा करायची असेल, तर तुम्ही मार्चमध्ये फाइल करतानाच ते करू शकता.

GSTR-8 कोणी फाइल करावे?

GSTR-8 केवळ ई-कॉमर्स ऑपरेटरद्वारे दाखल केले जावे. त्यांना GST आणि TCS अंतर्गत नोंदणीकृत करणे आवश्यक आहे.

ई-कॉमर्स ऑपरेटर कोण आहेत?

जीएसटी कायद्याने ई-कॉमर्स ऑपरेटर अशी व्याख्या केली आहे जी कॉमर्सच्या उद्देशाने डिजिटल प्लॅटफॉर्मची मालकी किंवा व्यवस्थापन करते. अॅमेझॉन आणि फ्लिपकार्ट ही ई-कॉमर्सच्या अनेक उदाहरणांपैकी दोन आहेतसुविधा. ते व्यावसायिक हेतूंसाठी व्यवसाय आणि ग्राहकांना भेटण्यासाठी एक व्यासपीठ प्रदान करतात. खरेदी-विक्रीची प्रक्रिया जीएसटी व्यवसायाच्या अंतर्गत येते.

GSTR-8 फॉर्म भरण्यासाठी देय तारखा

GSTR-8 हे मासिक रिटर्न आहे आणि ते दर महिन्याच्या 10 तारखेला भरावे लागते.

2020 मध्ये GSTR-8 भरण्याच्या नियत तारखा खालीलप्रमाणे आहेत.

| कालावधी (मासिक) | देय तारीख |

|---|---|

| फेब्रुवारी परतावा | 10 मार्च 2020 |

| मार्च रिटर्न | 10 एप्रिल 2020 |

| एप्रिल परतावा | 10 मे 2020 |

| मे रिटर्न | 10 जून 2020 |

| जून परतावा | 10 जुलै 2020 |

| जुलै परतावा | 10 ऑगस्ट 2020 |

| ऑगस्ट रिटर्न | 10 सप्टेंबर 2020 |

| सप्टेंबर परतावा | 10 ऑक्टोबर 2020 |

| ऑक्टोबर परतावा | 10 नोव्हेंबर 2020 |

| नोव्हेंबर परतावा | 10 डिसेंबर 2020 |

| डिसेंबर परतावा | 10 जानेवारी 2020 |

Talk to our investment specialist

GSTR-8 फॉर्मचे तपशील

सरकारने GSTR-8 फॉर्मसाठी नऊ शीर्षके नमूद केली आहेत.

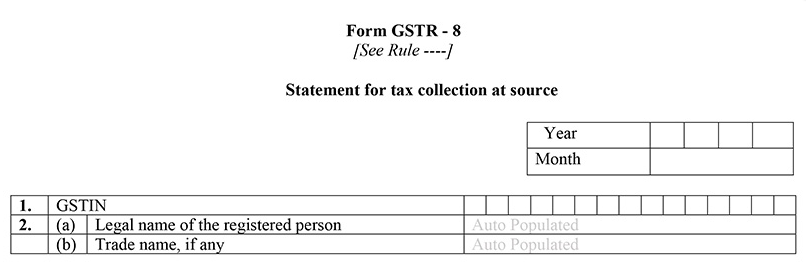

1. GSTIN

हा 15-अंकी ओळख क्रमांक आहे जो देशातील प्रत्येक नोंदणीकृत करदात्याला प्रदान केला जातो. ते स्वयं-लोकसंख्या आहे.

2. करदात्याचे नाव आणि व्यापाराचे नाव

करदात्याने ज्या व्यवसायात गुंतलेले आहे त्याचे नाव आणि नाव दोन्ही नमूद करणे आवश्यक आहे.

महिना, वर्ष: संबंधित महिना आणि वर्ष प्रविष्ट करा.

3. ई-कॉमर्स ऑपरेटरद्वारे केलेल्या पुरवठ्याचा तपशील

या विभागात डिजिटल प्लॅटफॉर्मद्वारे केलेल्या B2B पुरवठ्यांचे तपशील आहेत.

नोंदणीकृत व्यक्तींना पुरवठा: करदाता नोंदणीकृत पुरवठादाराचा तपशील दाखल करेल जो ग्राहकांना वस्तू आणि सेवा पुरवतो. यामध्ये पुरवठादाराचा GSTIN, केलेल्या पुरवठ्याचे एकूण एकूण मूल्य, परत केलेल्या पुरवठ्याचे मूल्य आणि निव्वळ कराची रक्कम समाविष्ट आहे.

नोंदणी नसलेल्या व्यक्तींना पुरवठा: नोंदणीकृत नसलेल्या व्यक्तींना वस्तू आणि सेवा वितरीत करणार्या नोंदणीकृत पुरवठादाराचे तपशील करदाता फाइल करेल. यामध्ये पुरवठादाराचा जीएसटीआयएन, केलेल्या पुरवठ्याचे एकूण मूल्य, परत केलेल्या पुरवठ्याचे मूल्य आणि इतरकर.

4. कोणत्याही पूर्वीच्या विधानाच्या संदर्भात पुरवठ्याच्या तपशीलांमध्ये सुधारणा

करदात्याने मागील रिटर्नमध्ये सादर केलेल्या डेटामधील कोणतीही दुरुस्ती येथे केली जाऊ शकते.

5. स्वारस्य तपशील

ई-कॉमर्स ऑपरेटरने TCS ची रक्कम वेळेवर न भरल्यास ते व्याज आकर्षित करण्यास जबाबदार आहेत.

6. कर देय आणि अदा

या विभागात CGST, IGST आणि SGST श्रेणी अंतर्गत भरावयाच्या कराचा तपशील समाविष्ट आहे. त्यात भरलेल्या कराच्या रकमेचा तपशील देखील समाविष्ट आहे.

7. देय आणि देय व्याज

करदात्याला जीएसटीच्या उशीरा पेमेंटवर 18% व्याजदर लागू होईल. हे व्याज कराच्या थकित रकमेवर मोजले जाईल.

8. इलेक्ट्रॉनिक कॅश लेजरमधून परताव्याचा दावा केला आहे

त्या कालावधीसाठी TCS वरील सर्व दायित्व मुक्त झाल्यानंतरच यावर दावा केला जाऊ शकतो.

9. टीसीएस/व्याज पेमेंटसाठी कॅश लेजरमध्ये डेबिट नोंदी [कर भरल्यानंतर आणि रिटर्न सबमिट केल्यानंतर भरल्या जातील

GSTR-8 भरल्यानंतर TCS रक्कम करदात्याच्या GSTR-2A च्या 'भाग C' मध्ये दर्शविली जाईल.

GSTR 8 उशीरा भरल्याबद्दल दंड

दोन्ही व्याज आणि अलेट फी जीएसटीआर-8 उशीरा दाखल करण्यासाठी लागू होईल.

व्याज

करदात्याला दरवर्षी 18% भरावे लागेल. याची गणना करदात्याला करावयाच्या करावर करावी लागेल. देय तारखेच्या दुस-या दिवसापासून प्रत्यक्ष पेमेंट केल्याच्या तारखेपर्यंत व्याज आकारले जाईल.

विलंब शुल्क

रु.चा दंड. CGST अंतर्गत 100 आणि SGST अंतर्गत रु. 100 करदात्यावर आकारले जातील. करदात्याकडून एकूण रु. दररोज 200. आकारली जाऊ शकणारी कमाल रक्कम रु. 5000.

निष्कर्ष

GSTR-8 केवळ ई-कॉमर्स ऑपरेटरसाठी आहे. कराच्या भरणासह मासिक वेळेवर भरणे त्यांना सद्भावना मिळविण्यात आणि राखण्यात मदत करू शकतेबाजार. हे तुम्हाला व्यवसायात चांगला नफा मिळविण्यात देखील मदत करेल.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.