Table of Contents

ਇਕੱਤਰ ਫੰਡ ਬਨਾਮ ਮਿਆਦ ਫੰਡ

ਇਕੱਤਰ ਫੰਡ ਅਤੇ ਮਿਆਦ ਫੰਡ ਕਰਜ਼ੇ ਦੀ ਸ਼੍ਰੇਣੀ ਦੇ ਅਧੀਨ ਆਉਂਦੇ ਹਨ। ਇਹ ਅਸਲ ਵਿੱਚ ਦੋ ਰਣਨੀਤੀਆਂ ਵਿੱਚੋਂ ਇੱਕ ਹਨ ਜੋਕਰਜ਼ਾ ਫੰਡ ਦੀ ਪਾਲਣਾ ਕਰੋ ਆਉ ਇਹਨਾਂ ਰਣਨੀਤੀਆਂ ਬਾਰੇ ਸਿੱਖੀਏ, ਇਹ ਕਿਵੇਂ ਇੱਕ ਦੂਜੇ ਤੋਂ ਵੱਖ ਹਨ ਅਤੇਸਰਬੋਤਮ ਇਕੱਤਰ ਫੰਡ ਅਤੇ 2022 ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਮਿਆਦ ਫੰਡ।

ਪ੍ਰਾਪਤੀ ਅਧਾਰਤ ਰਣਨੀਤੀ

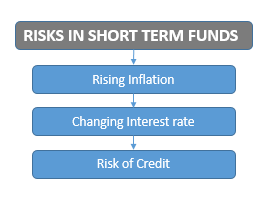

ਇਕੱਤਰ ਫੰਡ ਆਦਰਸ਼ਕ ਤੌਰ 'ਤੇ ਵਿਆਜ ਕਮਾਉਣ ਲਈ ਫੋਕਸ ਕਰਦੇ ਹਨਆਮਦਨ ਦੁਆਰਾ ਪੇਸ਼ ਕੀਤੇ ਕੂਪਨ ਦੇ ਰੂਪ ਵਿੱਚਬਾਂਡ. ਇਹ ਇੱਕ ਕਿਸਮ ਦੇ ਕਰਜ਼ੇ ਫੰਡ ਹਨ ਜੋ ਆਮ ਤੌਰ 'ਤੇ ਛੋਟੇ ਤੋਂ ਦਰਮਿਆਨੇ ਪਰਿਪੱਕਤਾ ਕਾਗਜ਼ਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨ। ਮਿਆਦ ਪੂਰੀ ਹੋਣ ਤੱਕ ਪ੍ਰਤੀਭੂਤੀਆਂ ਨੂੰ ਰੱਖਣ 'ਤੇ ਧਿਆਨ ਕੇਂਦਰਿਤ ਕਰਦੇ ਹੋਏ ਇਹ ਕਾਗਜ਼ਾਤ ਮੱਧ ਤੋਂ ਉੱਚ ਗੁਣਵੱਤਾ ਦੇ ਹੁੰਦੇ ਹਨ। ਐਕਰੂਅਲ ਫੰਡ ਖਰੀਦੋ ਅਤੇ ਹੋਲਡ ਰਣਨੀਤੀਆਂ ਨੂੰ ਅਪਣਾਉਂਦੇ ਹਨ ਅਤੇ ਦੇ ਮੁਕਾਬਲੇ ਬਿਹਤਰ ਰਿਟਰਨ ਪ੍ਰਦਾਨ ਕਰਨ 'ਤੇ ਧਿਆਨ ਦਿੰਦੇ ਹਨਬੈਂਕ ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ

ਇਹ ਫੰਡ ਉੱਚ ਉਪਜ ਪੈਦਾ ਕਰਨ ਲਈ, ਇੱਕ ਕ੍ਰੈਡਿਟ-ਜੋਖਮ ਲੈਂਦੇ ਹਨ ਅਤੇ ਥੋੜ੍ਹਾ ਘੱਟ-ਰੇਟਡ ਪ੍ਰਤੀਭੂਤੀਆਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨ। ਐਕਰੂਅਲ ਫੰਡ ਵੀ ਤੋਂ ਰਿਟਰਨ ਕਰ ਸਕਦੇ ਹਨਪੂੰਜੀ ਲਾਭ, ਪਰ ਇਹ ਉਹਨਾਂ ਦੇ ਕੁੱਲ ਰਿਟਰਨ ਦਾ ਇੱਕ ਛੋਟਾ ਜਿਹਾ ਹਿੱਸਾ ਹੁੰਦਾ ਹੈ। ਆਮ ਤੌਰ 'ਤੇ, ਫੰਡ ਜੋ ਇਕੱਠਾ ਕਰਨ ਦੀ ਰਣਨੀਤੀ ਦਾ ਪਾਲਣ ਕਰਦੇ ਹਨ ਉਹ ਆਮ ਤੌਰ 'ਤੇ ਛੋਟੀ ਮਿਆਦ ਦੇ ਯੰਤਰ ਖਰੀਦਦੇ ਹਨ ਅਤੇ ਮਿਆਦ ਪੂਰੀ ਹੋਣ ਤੱਕ ਰੱਖਣ ਨੂੰ ਤਰਜੀਹ ਦਿੰਦੇ ਹਨ। ਇਹ ਇਸ ਲਈ ਹੈ ਕਿਉਂਕਿ ਇਹ ਵਿਆਜ ਦਰ ਦੇ ਜੋਖਮ ਨੂੰ ਘੱਟ ਕਰਦਾ ਹੈ। ਕਾਰਪੋਰੇਟ ਬਾਂਡ ਫੰਡ ਉੱਚ ਉਪਜ ਵਾਲੇ ਕਾਰਪੋਰੇਟ ਬਾਂਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨ ਜਿਨ੍ਹਾਂ ਦੀ ਮਿਆਦ ਘੱਟ ਹੁੰਦੀ ਹੈ।

ਐਕਰੂਅਲ ਫੰਡ ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਇੱਕ ਆਦਰਸ਼ ਨਿਵੇਸ਼ ਵਿਕਲਪ ਹਨ ਜਿਨ੍ਹਾਂ ਦਾ ਵਿਆਜ ਦਰ ਦੀਆਂ ਗਤੀਵਿਧੀਆਂ ਬਾਰੇ ਇੱਕ ਨਜ਼ਰੀਆ ਹੈ।

ਅਲਟ੍ਰਾਛੋਟੀ ਮਿਆਦ ਦੇ ਬਾਂਡ ਫੰਡ, ਐਫਐਮਪੀ, ਅਤੇ ਸ਼ਾਰਟ ਟਰਮ ਬਾਂਡ ਫੰਡ ਇਸ ਰਣਨੀਤੀ ਦਾ ਪਾਲਣ ਕਰਦੇ ਹਨ। ਜੇਕਰ ਏਨਿਵੇਸ਼ਕ ਆਪਣੇ ਕਰਜ਼ੇ ਦੇ ਪੋਰਟਫੋਲੀਓ ਤੋਂ ਸਥਿਰ ਵਾਪਸੀ ਦੀ ਲੋੜ ਹੈ ਅਤੇ ਉੱਚ ਜੋਖਮ ਲੈਣ ਲਈ ਤਿਆਰ ਨਹੀਂ ਹੈ, ਆਦਰਸ਼ਕ ਤੌਰ 'ਤੇ ਐਕਰੂਅਲ ਅਧਾਰਤ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨਾ ਚਾਹੀਦਾ ਹੈ।

ਇਹ ਫੰਡ ਉਹਨਾਂ ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਢੁਕਵੇਂ ਹਨ ਜੋ ਸਥਿਰ ਰਿਟਰਨ ਕਮਾਉਣਾ ਚਾਹੁੰਦੇ ਹਨ। ਪਰ, ਇੱਕ ਨਿਵੇਸ਼ਕ ਨੂੰ ਵਿਆਜ ਦਰ ਦੀਆਂ ਗਤੀਵਿਧੀਆਂ 'ਤੇ ਇੱਕ ਨਜ਼ਰੀਆ ਹੋਣਾ ਚਾਹੀਦਾ ਹੈ।

ਇਹ ਸਲਾਹ ਦਿੱਤੀ ਜਾਂਦੀ ਹੈ ਕਿ ਘੱਟੋ-ਘੱਟ 1-3-ਸਾਲ ਲਈ ਐਕਰੂਅਲ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰੋ।

Talk to our investment specialist

ਮਿਆਦ ਆਧਾਰਿਤ ਰਣਨੀਤੀ

ਆਦਰਸ਼ਕ ਤੌਰ 'ਤੇ, ਮਿਆਦ ਅਧਾਰਤ ਰਣਨੀਤੀ ਦੀ ਪਾਲਣਾ ਕਰਨ ਵਾਲੇ ਫੰਡ ਲੰਬੇ ਸਮੇਂ ਦੇ ਬਾਂਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨ ਅਤੇ ਵਿਆਜ ਦਰਾਂ ਵਿੱਚ ਗਿਰਾਵਟ ਤੋਂ ਲਾਭ ਪ੍ਰਾਪਤ ਕਰਦੇ ਹਨ। ਉਹ ਬਾਂਡ ਦੇ ਕੂਪਨ ਦੇ ਨਾਲ ਪੂੰਜੀ ਪ੍ਰਸ਼ੰਸਾ ਤੋਂ ਕਮਾਈ ਕਰਦੇ ਹਨ। ਪਰ, ਇਹ ਫੰਡ ਵਿਆਜ ਦਰ ਜੋਖਮ ਦੇ ਸੰਪਰਕ ਵਿੱਚ ਹਨ ਅਤੇ ਇਹ ਫੰਡ ਪੂੰਜੀ ਘਾਟੇ ਨੂੰ ਸਹਿ ਸਕਦੇ ਹਨ, ਜੇਕਰ ਵਿਆਜ ਦਰਾਂ ਵਧਦੀਆਂ ਹਨ।

ਇਸ ਰਣਨੀਤੀ ਵਿੱਚ, ਫੰਡ ਮੈਨੇਜਰ ਵਿਆਜ ਦਰ ਦੀਆਂ ਗਤੀਵਿਧੀਆਂ ਦੀ ਭਵਿੱਖਬਾਣੀ ਕਰਦਾ ਹੈ। ਮਿਆਦ ਫੰਡ ਮੈਨੇਜਰ ਆਪਣੇ ਦ੍ਰਿਸ਼ਟੀਕੋਣ ਦੇ ਅਨੁਸਾਰ ਫੰਡ ਦੀ ਮਿਆਦ ਅਤੇ ਔਸਤ ਪਰਿਪੱਕਤਾ ਨੂੰ ਅਕਸਰ ਵਧਾਉਂਦਾ ਜਾਂ ਘਟਾਉਂਦਾ ਹੈ। ਫੰਡ ਮੈਨੇਜਰ ਦੀਆਂ ਗਲਤ ਭਵਿੱਖਬਾਣੀਆਂ ਅਵਧੀ ਅਧਾਰਤ ਕਰਜ਼ੇ ਫੰਡਾਂ ਨੂੰ ਨੁਕਸਾਨ ਪਹੁੰਚਾ ਸਕਦੀਆਂ ਹਨ।

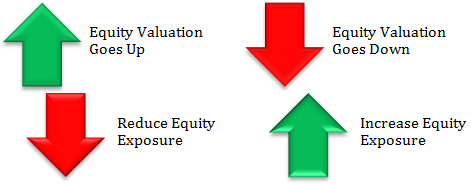

ਇੱਕ ਫੰਡ ਪ੍ਰਬੰਧਕ ਮਿਆਦ ਦੇ ਪ੍ਰਬੰਧਨ 'ਤੇ ਬਹੁਤ ਜ਼ਿਆਦਾ ਧਿਆਨ ਦਿੰਦੇ ਹਨ ਤਾਂ ਜੋ ਰਿਟਰਨ ਨੂੰ ਵੱਧ ਤੋਂ ਵੱਧ ਕੀਤਾ ਜਾ ਸਕੇ। ਆਮ ਤੌਰ 'ਤੇ, ਜਦੋਂ ਵਿਆਜ ਦਰਾਂ ਹੇਠਾਂ ਜਾ ਰਹੀਆਂ ਹਨ, ਮਿਆਦ ਫੰਡ ਮੈਨੇਜਰ ਇੱਕ ਮੁਕਾਬਲਤਨ ਉੱਚ ਮਿਆਦ ਚੁਣਦਾ ਹੈ, ਤਾਂ ਜੋ, ਵੱਧ ਤੋਂ ਵੱਧਪੂੰਜੀ ਲਾਭ ਵਧ ਰਹੇ ਬਾਂਡ ਦੀਆਂ ਕੀਮਤਾਂ ਤੋਂ. ਅਤੇ ਇਸਦੇ ਉਲਟ ਸਥਿਤੀ 'ਤੇ, ਅਰਥਾਤ, ਜਦੋਂ ਵਿਆਜ ਦਰਾਂ ਵੱਧ ਰਹੀਆਂ ਹਨ, ਫੰਡ ਦੀ ਮਿਆਦ ਨੂੰ ਘੱਟ ਕੀਤਾ ਜਾਵੇਗਾ, ਤਾਂ ਜੋ ਪੋਰਟਫੋਲੀਓ 'ਤੇ ਪੂੰਜੀ ਘਾਟੇ ਤੋਂ ਬਚਾਅ ਕੀਤਾ ਜਾ ਸਕੇ।

ਲੰਬੇ ਸਮੇਂ ਦੀ ਆਮਦਨੀ ਫੰਡ ਅਤੇਗਿਲਟ ਫੰਡ ਮਿਆਦ ਅਧਾਰਤ ਰਣਨੀਤੀ ਦੀ ਪਾਲਣਾ ਕਰੋ। ਇਸ ਲਈ, ਇਹ ਫੰਡ ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਸਲਾਹ ਦਿੱਤੀ ਜਾਂਦੀ ਹੈ ਜੋ ਫੰਡ ਨਾਲ ਜੁੜੀ ਅਸਥਿਰਤਾ ਨਾਲ ਸਵਾਰ ਹੋ ਸਕਦੇ ਹਨ।

ਇਹ ਫੰਡ ਅਜਿਹੇ ਸਮੇਂ ਵਿੱਚ ਇੱਕ ਬਿਹਤਰ ਰਿਟਰਨ ਪੈਦਾ ਕਰ ਸਕਦੇ ਹਨ ਜਦੋਂ ਵਿਆਜ ਦਰਾਂ ਹੇਠਾਂ ਵੱਲ ਜਾਣ ਲਈ ਸੈੱਟ ਕੀਤੀਆਂ ਜਾਂਦੀਆਂ ਹਨ।

ਫੈਸਲਾ ਕਿਵੇਂ ਕਰੀਏ?

ਕਿਉਂਕਿ ਉਹਨਾਂ ਵਿੱਚੋਂ ਹਰੇਕ ਦਾ ਆਪਣਾ ਜੋਖਮ ਹੁੰਦਾ ਹੈ, ਇਸ ਲਈ ਇੱਕ ਨਿਵੇਸ਼ਕ ਆਪਣੇ ਕਰਜ਼ੇ ਦੇ ਪੋਰਟਫੋਲੀਓ ਵਿੱਚ ਦੋਵਾਂ ਕਿਸਮਾਂ ਦੇ ਫੰਡਾਂ ਦੇ ਸੁਮੇਲ ਨੂੰ ਵੀ ਅਪਣਾ ਸਕਦਾ ਹੈ.ਜੋਖਮ ਪ੍ਰੋਫਾਈਲ.

ਇੱਕ ਸੰਪੱਤੀ ਰਣਨੀਤੀ ਫੰਡ, ਜੇਕਰ ਬਹੁਤ ਹਮਲਾਵਰ ਢੰਗ ਨਾਲ ਚਲਾਇਆ ਜਾਂਦਾ ਹੈ, ਤਾਂ ਪੋਰਟਫੋਲੀਓ ਵਿੱਚ ਕ੍ਰੈਡਿਟ-ਜੋਖਮ ਵਿੱਚ ਵਾਧਾ ਹੋ ਸਕਦਾ ਹੈ। ਦੂਜੇ ਪਾਸੇ, ਇੱਕ ਮਿਆਦ ਦੀ ਰਣਨੀਤੀ ਵਿਆਜ ਦਰ ਦੇ ਜੋਖਮ ਜਾਂ ਅਸਥਿਰਤਾ ਦੇ ਜੋਖਮ ਦਾ ਸਾਹਮਣਾ ਕਰ ਸਕਦੀ ਹੈ ਜੇਕਰਕਾਲ ਕਰੋ ਫੰਡ ਮੈਨੇਜਰ ਦੀ ਵਿਆਜ ਦਰ ਦੀ ਗਤੀ ਗਲਤ ਹੋ ਜਾਂਦੀ ਹੈ, ਆਦਿ।

ਇਸ ਲਈ, ਦੋਵਾਂ ਰਣਨੀਤੀਆਂ ਦੇ ਆਪਣੇ ਗੁਣ ਹਨ ਅਤੇ ਨਿਵੇਸ਼ਕ ਲਈ ਇੱਕ ਵੱਖਰਾ ਜੋਖਮ-ਇਨਾਮ ਪ੍ਰਸਤਾਵ ਹੈ।

ਸਿਖਰ ਦੇ 5 ਐਕਰੂਅਲ ਮਿਉਚੁਅਲ ਫੰਡ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity IDFC Corporate Bond Fund Growth ₹19.0437

↑ 0.03 ₹14,114 3.2 4.9 9.7 6.7 7.7 7.33% 3Y 3Y 10M 28D ICICI Prudential Corporate Bond Fund Growth ₹29.5203

↑ 0.04 ₹29,929 3.1 4.8 9.4 7.7 8 7.37% 2Y 11M 5D 4Y 11M 26D BNP Paribas Corporate Bond Fund Growth ₹27.1713

↑ 0.04 ₹196 3.3 5 10.1 7.1 8.3 7.4% 3Y 5M 12D 4Y 8M 26D Franklin India Corporate Debt Fund Growth ₹97.275

↑ 0.20 ₹759 2.8 4.5 8.9 6.6 7.6 7.41% 3Y 4M 10D 5Y 4M 10D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 21 Apr 25

ਚੋਟੀ ਦੇ 5 ਅਵਧੀ ਮਿਉਚੁਅਲ ਫੰਡ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Franklin India Corporate Debt Fund Growth ₹97.275

↑ 0.20 ₹759 2.8 4.5 8.9 6.6 7.6 7.41% 3Y 4M 10D 5Y 4M 10D Aditya Birla Sun Life Corporate Bond Fund Growth ₹112.055

↑ 0.20 ₹24,570 3.3 5.1 10.2 7.6 8.5 7.31% 3Y 5M 16D 4Y 9M 14D ICICI Prudential Corporate Bond Fund Growth ₹29.5203

↑ 0.04 ₹29,929 3.1 4.8 9.4 7.7 8 7.37% 2Y 11M 5D 4Y 11M 26D Aditya Birla Sun Life Short Term Opportunities Fund Growth ₹47.0937

↑ 0.07 ₹8,068 3.1 4.8 9.4 7.2 7.9 7.49% 2Y 9M 7D 3Y 8M 1D ICICI Prudential Short Term Fund Growth ₹59.5203

↑ 0.10 ₹20,428 3 4.8 9.3 7.6 7.8 7.6% 2Y 9M 29D 4Y 10M 17D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 21 Apr 25

ਸਿੱਟਾ

ਦੋਵੇਂ, ਸੰਪੱਤੀ ਅਤੇ ਮਿਆਦ ਦੀਆਂ ਰਣਨੀਤੀਆਂ ਵੱਖ-ਵੱਖ ਟੀਚਿਆਂ ਅਤੇ ਰਣਨੀਤੀਆਂ ਲਈ ਆਪਣੇ ਉਦੇਸ਼ ਦੀ ਪੂਰਤੀ ਕਰਦੀਆਂ ਹਨ। ਜੇਕਰ ਅਸੀਂ ਪਿਛਲੇ ਇੱਕ ਸਾਲ ਦੇ ਰਿਟਰਨ 'ਤੇ ਨਜ਼ਰ ਮਾਰੀਏ, ਤਾਂ ਅਸੀਂ ਦੇਖਦੇ ਹਾਂ ਕਿ ਦੋਵਾਂ ਸ਼੍ਰੇਣੀਆਂ ਨੇ ਸਮਾਨ ਰਿਟਰਨ ਕਮਾਇਆ ਹੈ। ਪਰ ਜਿਵੇਂ ਕਿ ਅਸੀਂ ਸਭ ਤੋਂ ਅਸਥਿਰ ਅਵਧੀ ਵੱਲ ਵਧਦੇ ਹਾਂ, ਇਹ ਦੇਖਿਆ ਜਾਂਦਾ ਹੈ ਕਿ ਮਿਆਦ ਵਾਲੇ ਫੰਡਾਂ ਦੀ ਤੁਲਨਾ ਵਿੱਚ ਇਕੱਤਰ ਫੰਡ ਚੰਗੀ ਤਰ੍ਹਾਂ ਵਧੇ ਹਨ।

ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਸਾਰੇ ਯਤਨ ਕੀਤੇ ਗਏ ਹਨ ਕਿ ਇੱਥੇ ਦਿੱਤੀ ਗਈ ਜਾਣਕਾਰੀ ਸਹੀ ਹੈ। ਹਾਲਾਂਕਿ, ਡੇਟਾ ਦੀ ਸ਼ੁੱਧਤਾ ਬਾਰੇ ਕੋਈ ਗਾਰੰਟੀ ਨਹੀਂ ਦਿੱਤੀ ਗਈ ਹੈ। ਕਿਰਪਾ ਕਰਕੇ ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਸਕੀਮ ਜਾਣਕਾਰੀ ਦਸਤਾਵੇਜ਼ ਨਾਲ ਤਸਦੀਕ ਕਰੋ।