Table of Contents

ਸਥਾਈ ਬਾਂਡ ਕੀ ਹਨ?

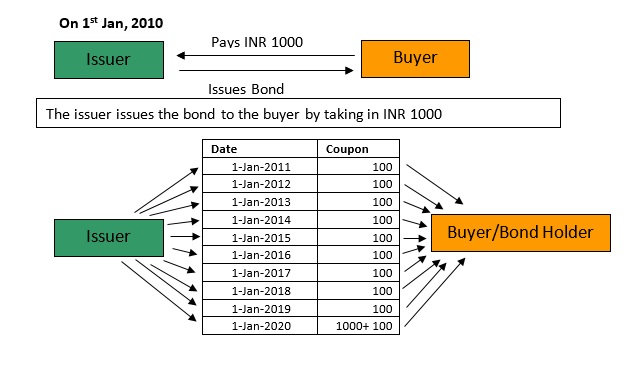

ਸਦੀਵੀਬਾਂਡ ਇਸ ਵਿਚਾਰ ਦਾ ਹਵਾਲਾ ਦਿਓ ਕਿ ਇਹਨਾਂ ਬਾਂਡਾਂ 'ਤੇ ਕੂਪਨ ਭੁਗਤਾਨ ਸੰਭਾਵੀ ਤੌਰ 'ਤੇ ਹਮੇਸ਼ਾ ਲਈ ਕੀਤੇ ਜਾਣਗੇ। ਇਸ ਕਿਸਮ ਦੇ ਬਾਂਡ ਨੂੰ ਅਕਸਰ ਇਕੁਇਟੀ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ। ਸਥਾਈ ਪਰਿਪੱਕਤਾ ਵਾਲੇ ਬਾਂਡ ਦੀ ਕੋਈ ਮਿਆਦ ਪੁੱਗਣ ਦੀ ਮਿਤੀ ਨਹੀਂ ਹੁੰਦੀ ਹੈ। ਉਹਨਾਂ ਨੂੰ ਅਕਸਰ ਕੰਸੋਲ ਬਾਂਡ ਜਾਂ ਬਸ ਪਰਪਸ ਵਜੋਂ ਜਾਣਿਆ ਜਾਂਦਾ ਹੈ। ਜ਼ਿਆਦਾਤਰ ਬਾਂਡਾਂ ਦੀ ਤਰ੍ਹਾਂ, ਉਹ ਵਿਆਜ ਦਾ ਭੁਗਤਾਨ ਕਰਨ ਦੇ ਸਾਧਨ ਵਜੋਂ ਨਿਵੇਸ਼ਕਾਂ ਨੂੰ ਕੂਪਨ ਜਾਰੀ ਕਰਦੇ ਹਨ। ਹਾਲਾਂਕਿ, ਬਾਂਡ ਦੇ ਪ੍ਰਿੰਸੀਪਲ ਦੀ ਕੋਈ ਪਰਿਭਾਸ਼ਾ ਨਹੀਂ ਹੈਛੁਟਕਾਰਾ ਜਾਂ ਮੁੜ ਭੁਗਤਾਨ ਦੀ ਮਿਤੀ।

15 ਮਈ, 1648 ਨੂੰ ਜਾਰੀ ਕੀਤੇ ਗਏ ਲੇਕਡਿਜਕ ਬੋਵੇਂਡਮਜ਼ ਦਾ ਡੱਚ ਵਾਟਰ ਬੋਰਡ, ਸਭ ਤੋਂ ਪੁਰਾਣੀ ਸਦੀਵੀ ਬੰਧਨ ਦੀਆਂ ਉਦਾਹਰਣਾਂ ਵਿੱਚੋਂ ਇੱਕ ਹੈ।

ਕਾਲ ਕਰਨ ਯੋਗ ਸਥਾਈ ਬਾਂਡ

ਬਾਂਡ ਜੋ ਇੱਕ ਖਾਸ ਸਮਾਂ ਸੀਮਾ ਦੇ ਅੰਦਰ ਜਾਰੀਕਰਤਾ ਦੁਆਰਾ ਰੀਡੀਮ ਕੀਤੇ ਜਾ ਸਕਦੇ ਹਨ ਉਹਨਾਂ ਨੂੰ ਕਾਲ ਕਰਨ ਯੋਗ ਸਥਾਈ ਬਾਂਡ ਵਜੋਂ ਜਾਣਿਆ ਜਾਂਦਾ ਹੈ।

ਸਥਾਈ ਬਾਂਡ ਕਿੱਥੇ ਖਰੀਦਣੇ ਹਨ?

ਇਹ ਬਾਂਡ ਆਮ ਤੌਰ 'ਤੇ ਬੈਂਕਾਂ ਜਾਂ ਸਰਕਾਰੀ ਸੰਸਥਾਵਾਂ ਦੁਆਰਾ ਨਿਰਧਾਰਤ ਵਿਆਜ ਜਾਂ ਕੂਪਨ ਦਰਾਂ 'ਤੇ ਪੈਸਾ ਇਕੱਠਾ ਕਰਨ ਲਈ ਜਾਰੀ ਕੀਤੇ ਜਾਂਦੇ ਹਨ। ਬਾਂਡ ਨਿਵੇਸ਼ਕਾਂ ਦੁਆਰਾ ਖਰੀਦੇ ਜਾਂਦੇ ਹਨ ਤਾਂ ਜੋ ਉਹ ਗਾਰੰਟੀ ਨਾਲ ਕਮਾਈ ਕਰ ਸਕਣਆਮਦਨ ਹਮੇਸ਼ਾ ਲਈ ਜਦੋਂ ਤੱਕ ਜਾਰੀਕਰਤਾ ਬਾਂਡ ਨੂੰ ਰੀਡੀਮ ਕਰਨ ਦਾ ਫੈਸਲਾ ਨਹੀਂ ਕਰਦਾ। ਜਾਰੀਕਰਤਾ ਨੂੰ ਮੂਲ ਰਕਮ ਦਾ ਭੁਗਤਾਨ ਕਰਨ ਤੋਂ ਵੀ ਛੋਟ ਹੈ।

ਸਦੀਵੀ ਬਾਂਡ ਫਾਰਮੂਲਾ

ਦੀ ਗਣਨਾ ਕਰਨਾ ਸਿੱਖੋਮੌਜੂਦਾ ਮੁੱਲ ਇੱਕ ਸਦੀਵੀ ਬੰਧਨ ਦਾ:

ਮੌਜੂਦਾ ਮੁੱਲ = d/r

ਕਿੱਥੇ,

- d ਆਵਰਤੀ ਬਾਂਡ ਕੂਪਨ ਭੁਗਤਾਨ ਨੂੰ ਦਰਸਾਉਂਦਾ ਹੈ

- ਆਰ ਬਾਂਡ ਨੂੰ ਦਰਸਾਉਂਦਾ ਹੈਛੋਟ ਦਰ

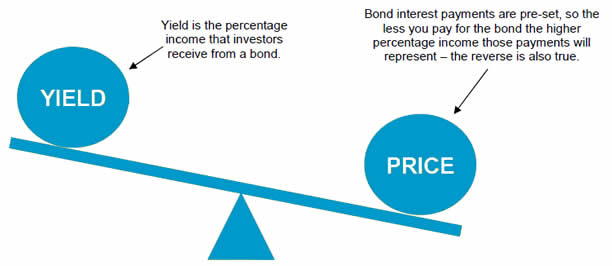

ਨੋਟ: ਇੱਕ ਸਥਾਈ ਬਾਂਡ ਦਾ ਮੌਜੂਦਾ ਮੁੱਲ ਦਿੱਤੀ ਗਈ ਛੂਟ ਦਰ ਲਈ ਕਾਫ਼ੀ ਸੰਵੇਦਨਸ਼ੀਲ ਹੁੰਦਾ ਹੈ।

ਉਦਾਹਰਨ ਲਈ, ਜੇਕਰ ਇੱਕ ਸਥਾਈ ਬਾਂਡ INR 15 ਦਾ ਭੁਗਤਾਨ ਕਰਦਾ ਹੈ,000 ਹਰ ਸਮੇਂ ਲਈ ਇੱਕ ਸਾਲ ਅਤੇ 5% ਦੀ ਛੂਟ ਦਰ ਵਰਤੀ ਜਾਂਦੀ ਹੈ, ਮੌਜੂਦਾ ਮੁੱਲ ਇਹ ਹੋਵੇਗਾ:

INR 15,000 / 0.05 = INR 3,000,000

Talk to our investment specialist

ਸਥਾਈ ਬਾਂਡ ਦੇ ਫਾਇਦੇ ਅਤੇ ਨੁਕਸਾਨ

ਸਥਾਈ ਬਾਂਡ ਨਿਵੇਸ਼ ਤੁਹਾਨੂੰ ਇੱਕ ਸਥਿਰ ਆਮਦਨ ਦੇ ਸਕਦੇ ਹਨ। ਕਿਉਂਕਿ ਇਹਨਾਂ ਬਾਂਡਾਂ ਦੀ ਮਿਆਦ ਪੂਰੀ ਹੋਣ ਦੀ ਮਿਤੀ ਨਹੀਂ ਹੈ, ਆਮਦਨ ਲੰਬੇ ਸਮੇਂ ਲਈ ਪ੍ਰਾਪਤ ਕੀਤੀ ਜਾਵੇਗੀ। ਕੁਝ ਹੋਰ ਦੇ ਮੁਕਾਬਲੇਨਿਵੇਸ਼ 'ਤੇ ਯੰਤਰਬਜ਼ਾਰ, ਦਨਿਵੇਸ਼ ਤੇ ਵਾਪਸੀ ਇਹਨਾਂ ਬਾਂਡਾਂ ਨਾਲ ਬਿਹਤਰ ਹੈ। ਹਾਲਾਂਕਿ, ਜੇਕਰ ਤੁਸੀਂ ਅਜੇ ਵੀ ਉਲਝਣ ਵਿੱਚ ਹੋ, ਤਾਂ ਆਓ ਸਥਾਈ ਬਾਂਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਦੇ ਕੁਝ ਫਾਇਦੇ ਅਤੇ ਨੁਕਸਾਨਾਂ ਬਾਰੇ ਜਾਣੀਏ।

ਪ੍ਰੋ

- ਭਾਰਤ ਲਈ ਮਾਨਤਾ ਪ੍ਰਾਪਤ ਹੈਭੇਟਾ ਸਥਾਈ ਬਾਂਡਾਂ ਦੁਆਰਾ ਵਿਆਜ ਦੇ ਰੂਪ ਵਿੱਚ ਨਿਵੇਸ਼ 'ਤੇ ਕਾਫ਼ੀ ਜ਼ਿਆਦਾ ਰਿਟਰਨ। ਇੱਕ ਸਥਾਈ ਬਾਂਡ ਦੇ ਮਾਲਕ ਲਈ, ਕੂਪਨ ਭੁਗਤਾਨ ਅਣਮਿੱਥੇ ਸਮੇਂ ਲਈ ਜਾਰੀ ਰਹਿ ਸਕਦਾ ਹੈ

- ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਵਾਲੇ ਨਿਵੇਸ਼ਕਾਂ ਲਈਪੱਕੀ ਤਨਖਾਹ, ਸਥਾਈ ਬਾਂਡ ਆਮਦਨ ਦਾ ਇੱਕ ਸਰੋਤ ਹਨ। ਨਿਵੇਸ਼ ਦੀ ਕੋਈ ਨਿਰਧਾਰਤ ਪਰਿਪੱਕਤਾ ਮਿਤੀ ਨਹੀਂ ਹੈ; ਇਸਲਈ ਸਦੀਵੀ ਬਾਂਡ ਦੀ ਦਿਲਚਸਪੀ ਕੁਦਰਤ ਵਿੱਚ ਦੁਹਰਾਈ ਜਾ ਰਹੀ ਹੈ

- ਹਾਲਾਂਕਿ ਸਥਾਈ ਬਾਂਡ ਵਿਆਜ ਦਰ ਅਤੇ ਕ੍ਰੈਡਿਟ ਜੋਖਮ ਲਈ ਕਮਜ਼ੋਰ ਹੁੰਦੇ ਹਨ, ਸਮੁੱਚਾ ਨਿਵੇਸ਼ ਜੋਖਮ ਅਕਸਰ ਇਸ ਨਾਲ ਜੁੜੇ ਜੋਖਮ ਨਾਲੋਂ ਘੱਟ ਹੁੰਦਾ ਹੈਇਕੁਇਟੀ. ਦੀ ਹਾਲਤ ਵਿੱਚਦੀਵਾਲੀਆਪਨ, ਸਥਾਈ ਬਾਂਡਧਾਰਕਾਂ ਦੇ ਹਿੱਤਾਂ ਦੇ ਹਿੱਤਾਂ ਨੂੰ ਤਰਜੀਹ ਦਿੱਤੀ ਜਾਂਦੀ ਹੈਸ਼ੇਅਰਧਾਰਕ

ਵਿਪਰੀਤ

- ਸਥਾਈ ਬਾਂਡ ਨਿਵੇਸ਼ਾਂ ਨਾਲ ਜੁੜੀ ਇੱਕ ਮੌਕਾ ਲਾਗਤ ਹੈ ਕਿਉਂਕਿ ਤੁਸੀਂ ਹੋਰ, ਸ਼ਾਇਦ ਵਧੇਰੇ ਮੁਨਾਫ਼ੇ ਵਾਲੇ, ਮੌਕੇ ਛੱਡ ਸਕਦੇ ਹੋ

- ਏਕਾਲ ਕਰੋ ਵਿਵਸਥਾ, ਜੋ ਜਾਰੀਕਰਤਾ ਨੂੰ ਇੱਕ ਖਾਸ ਸਮੇਂ ਦੇ ਬਾਅਦ ਬਾਂਡ ਨੂੰ ਰੀਡੀਮ ਕਰਨ ਦੇ ਯੋਗ ਬਣਾਉਂਦਾ ਹੈ, ਆਮ ਤੌਰ 'ਤੇ ਸਥਾਈ ਬਾਂਡਾਂ ਵਿੱਚ ਮੌਜੂਦ ਹੁੰਦਾ ਹੈ

- ਮਹਿੰਗਾਈ ਜੋਖਮ, ਜਾਂ ਇਹ ਸੰਭਾਵਨਾ ਕਿ ਤੁਹਾਡਾ ਨਿਵੇਸ਼ ਮਹਿੰਗਾਈ ਨੂੰ ਬਰਕਰਾਰ ਰੱਖਣ ਲਈ ਲੋੜੀਂਦੀ ਆਮਦਨ ਪੈਦਾ ਨਹੀਂ ਕਰੇਗਾ, ਸਥਾਈ ਬਾਂਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਨਾਲ ਜੁੜਿਆ ਇੱਕ ਜੋਖਮ ਹੈ। ਅਜਿਹਾ ਹੋਣ 'ਤੇ ਤੁਹਾਡਾ ਪੈਸਾ ਖਰੀਦਣ ਦੀ ਸ਼ਕਤੀ ਗੁਆ ਦਿੰਦਾ ਹੈ

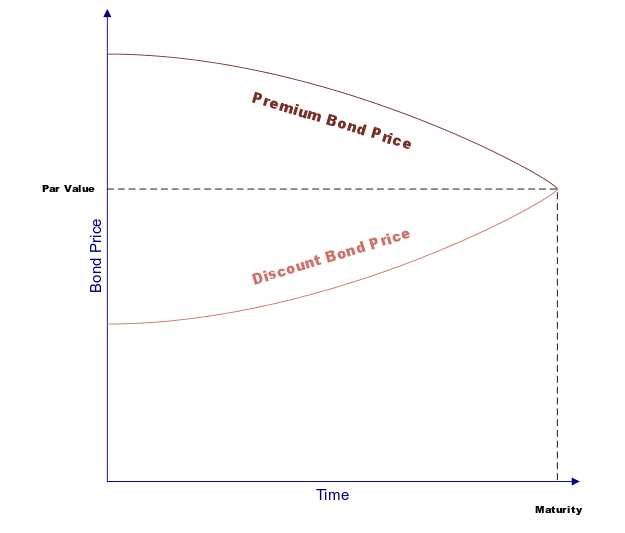

ਸਥਾਈ ਬਾਂਡ ਦੀ ਮਿਆਦ

ਇੱਕ ਬਾਂਡ ਦਾ ਕਾਰਜਕਾਲ ਇਹ ਨਿਰਧਾਰਤ ਕਰਦਾ ਹੈ ਕਿ ਇੱਕ ਬਾਂਡ ਦੀ ਕੀਮਤ ਜਾਂ ਮੁੱਲ ਮਾਰਕੀਟ ਵਿਆਜ ਦਰਾਂ ਵਿੱਚ ਭਿੰਨਤਾਵਾਂ ਲਈ ਕਿੰਨਾ ਸੰਵੇਦਨਸ਼ੀਲ ਹੈ। (1+ਯੀਲਡ)/ਯੀਲਡ ਇੱਕ ਸਥਾਈ ਬਾਂਡ ਦੇ ਕਾਰਜਕਾਲ ਨੂੰ ਨਿਰਧਾਰਤ ਕਰਨ ਲਈ ਵਰਤਿਆ ਜਾਣ ਵਾਲਾ ਫਾਰਮੂਲਾ ਹੈ। ਇਹ ਸਾਲਾਂ ਵਿੱਚ ਦੱਸਿਆ ਗਿਆ ਹੈ.

ਸਥਾਈ ਬਾਂਡਾਂ ਦਾ ਟੈਕਸ

ਸਥਾਈ ਬਾਂਡਾਂ ਤੋਂ ਸਾਲਾਨਾ ਕੂਪਨ ਨੂੰ ਇਸ ਵਿੱਚ ਜੋੜਿਆ ਜਾਵੇਗਾਨਿਵੇਸ਼ਕਦੀ ਕੁੱਲ ਆਮਦਨ ਹੈ ਅਤੇ ਇਸ ਦੇ ਅਨੁਸਾਰ ਟੈਕਸ ਲਗਾਇਆ ਗਿਆ ਹੈਆਮਦਨ ਟੈਕਸ ਬਰੈਕਟ ਜਿਸ ਦੇ ਅਧੀਨ ਵਿਅਕਤੀ ਆਉਂਦਾ ਹੈ। ਹਾਲਾਂਕਿ, ਜੇਕਰ ਬਾਂਡ ਸੈਕੰਡਰੀ ਮਾਰਕੀਟ 'ਤੇ ਵੇਚਿਆ ਜਾਂਦਾ ਹੈ ਅਤੇ ਨਿਵੇਸ਼ਕ ਲੰਬੇ ਸਮੇਂ ਦਾ ਅਨੁਭਵ ਕਰਦਾ ਹੈਪੂੰਜੀ ਲਾਭ (ਇੱਕ ਸਾਲ ਦੀ ਹੋਲਡਿੰਗ ਪੀਰੀਅਡ ਤੋਂ ਬਾਅਦ), ਲੰਬੀ ਮਿਆਦਪੂੰਜੀ ਲਾਭ ਟੈਕਸ, ਜੋ ਕਿ ਸੂਚੀਬੱਧ ਨਹੀਂ ਹੈ, 10% ਦੀ ਦਰ ਨਾਲ ਲਾਗੂ ਕੀਤਾ ਜਾਵੇਗਾ।

ਭਾਰਤ ਵਿੱਚ ਸਥਾਈ ਬਾਂਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਿਉਂ?

ਤੁਸੀਂ ਭਾਰਤ ਵਿੱਚ ਸਥਾਈ ਬਾਂਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਕੇ ਇੱਕ ਨਿਸ਼ਚਿਤ ਆਮਦਨ ਪ੍ਰਾਪਤ ਕਰ ਸਕਦੇ ਹੋ। ਕਿਉਂਕਿ ਇਹਨਾਂ ਬਾਂਡਾਂ ਦੀ ਮਿਆਦ ਪੂਰੀ ਹੋਣ ਦੀ ਮਿਤੀ ਨਹੀਂ ਹੁੰਦੀ ਹੈ, ਇਸ ਲਈ ਇਕੱਠਾ ਕੀਤਾ ਪੈਸਾ ਲੰਬੇ ਸਮੇਂ ਤੱਕ ਚੱਲੇਗਾ। ਮਾਰਕੀਟ 'ਤੇ ਕੁਝ ਹੋਰ ਨਿਵੇਸ਼ ਯੰਤਰਾਂ ਦੀ ਤੁਲਨਾ ਵਿੱਚ, ਨਿਵੇਸ਼ 'ਤੇ ਵਾਪਸੀ ਬਿਹਤਰ ਹੈ।

ਹੇਠਲੀ ਲਾਈਨ

ਬੈਂਕਾਂ, ਕਾਰਪੋਰੇਸ਼ਨਾਂ,ਮਿਉਚੁਅਲ ਫੰਡ, ਅਤੇ ਵਿਅਕਤੀਗਤ ਨਿਵੇਸ਼ਕ ਸਥਾਈ ਬਾਂਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨ। ਇਹ ਤੁਹਾਡੇ ਜੀਵਨ ਵਿੱਚ ਕੁਝ ਵਿੱਤੀ ਉਦੇਸ਼ਾਂ ਨੂੰ ਪ੍ਰਾਪਤ ਕਰਨ ਅਤੇ ਵਿਆਜ ਦੇ ਰੂਪ ਵਿੱਚ ਪੈਸਾ ਪੈਦਾ ਕਰਨ ਵਿੱਚ ਤੁਹਾਡੀ ਮਦਦ ਕਰ ਸਕਦਾ ਹੈ। ਨਿਵੇਸ਼ ਦੀ ਰਕਮ ਦੀ ਚੋਣ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ, ਤੁਹਾਨੂੰ ਜੋਖਮ ਅਤੇ ਲਾਭ ਲਈ ਆਪਣੀ ਸਮਰੱਥਾ 'ਤੇ ਵਿਚਾਰ ਕਰਨਾ ਚਾਹੀਦਾ ਹੈ। ਜਦੋਂ ਕਿ ਕੁਝ ਅਰਥ ਸ਼ਾਸਤਰੀ ਸਥਾਈ ਬਾਂਡਾਂ ਦੇ ਅਟੱਲ ਸਮਰਥਕ ਹਨ ਕਿਉਂਕਿ ਉਹ ਵਿੱਤੀ ਤੌਰ 'ਤੇ ਫਸੀਆਂ ਸਰਕਾਰਾਂ ਨੂੰ ਨਕਦ ਬਣਾਉਣ ਵਿੱਚ ਸਹਾਇਤਾ ਕਰ ਸਕਦੇ ਹਨ, ਦੂਸਰੇ ਕਰਜ਼ੇ ਬਣਾਉਣ ਦੀ ਧਾਰਨਾ ਦਾ ਵਿਰੋਧ ਕਰਦੇ ਹਨ ਜਿਸਦਾ ਭੁਗਤਾਨ ਕਰਨ ਦਾ ਮਤਲਬ ਨਹੀਂ ਹੈ। ਉਹ ਇਸ ਗੱਲ ਨਾਲ ਵੀ ਅਸਹਿਮਤ ਹਨ ਕਿ ਸਰਕਾਰ ਲਈ ਕਿਸੇ ਨੂੰ ਹਮੇਸ਼ਾ ਲਈ ਭੁਗਤਾਨ ਕਰਨ ਲਈ ਜ਼ੁੰਮੇਵਾਰ ਹੋਣਾ ਇੱਕ ਸਮਾਰਟ ਵਿੱਤੀ ਰਣਨੀਤੀ ਹੈ।

ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਸਾਰੇ ਯਤਨ ਕੀਤੇ ਗਏ ਹਨ ਕਿ ਇੱਥੇ ਪ੍ਰਦਾਨ ਕੀਤੀ ਗਈ ਜਾਣਕਾਰੀ ਸਹੀ ਹੈ। ਹਾਲਾਂਕਿ, ਡੇਟਾ ਦੀ ਸ਼ੁੱਧਤਾ ਬਾਰੇ ਕੋਈ ਗਾਰੰਟੀ ਨਹੀਂ ਦਿੱਤੀ ਗਈ ਹੈ। ਕਿਰਪਾ ਕਰਕੇ ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਸਕੀਮ ਜਾਣਕਾਰੀ ਦਸਤਾਵੇਜ਼ ਨਾਲ ਤਸਦੀਕ ਕਰੋ।