Table of Contents

CIBIL ਰੈਂਕ ਅਤੇ CIBIL ਸਕੋਰ ਵਿੱਚ ਕੀ ਅੰਤਰ ਹੈ?

ਜੇਕਰ ਤੁਸੀਂ ਹੁਣੇ-ਹੁਣੇ ਕ੍ਰੈਡਿਟ ਵਰਲਡ ਵਿੱਚ ਕਦਮ ਰੱਖਿਆ ਹੈ, ਤਾਂ ਤੁਹਾਨੂੰ "CIBIL" ਸ਼ਬਦ ਆਇਆ ਹੋਵੇਗਾ। ਇਹ ਤੁਹਾਨੂੰ ਆਪਣੇ ਰੱਖਣ ਲਈ ਹੈ, ਜੋ ਕਿ ਕਾਫ਼ੀ ਸਪੱਸ਼ਟ ਹੈCIBIL ਸਕੋਰ ਜੇ ਤੁਸੀਂ ਕਰਜ਼ਾ ਜਾਂ ਕਰਜ਼ਾ ਲੈਣਾ ਚਾਹੁੰਦੇ ਹੋ ਤਾਂ ਕਾਫ਼ੀ ਚੰਗਾ ਹੈ। ਹਾਲਾਂਕਿ, ਜ਼ਿਆਦਾਤਰ ਲੋਕ ਪੂਰੀ ਤਰ੍ਹਾਂ ਅਣਜਾਣ ਹਨ ਜਦੋਂ ਇਹ CIBIL ਸਕੋਰ ਦੇ ਵੱਖ-ਵੱਖ ਪਹਿਲੂਆਂ ਦੀ ਗੱਲ ਆਉਂਦੀ ਹੈ।

ਉਸ ਦੇ ਸਿਖਰ 'ਤੇ, ਜਦੋਂCIBIL ਰੈਂਕ ਨੂੰ ਵੀ ਉਸੇ ਲੀਗ ਵਿੱਚ ਜੋੜਿਆ ਜਾਂਦਾ ਹੈ, ਉਲਝਣ ਹੋਰ ਵੀ ਵੱਧ ਜਾਂਦਾ ਹੈ। ਕੀ CIBIL ਰੈਂਕ ਅਤੇ CIBIL ਸਕੋਰ ਵਿੱਚ ਕੋਈ ਅੰਤਰ ਹੈ? ਬੇਸ਼ੱਕ, ਉੱਥੇ ਹੈ. ਆਓ ਇਸ ਪੋਸਟ ਵਿੱਚ ਇਹੀ ਪਤਾ ਕਰੀਏ।

CIBIL ਸਕੋਰ ਅਤੇ CIBIL ਰੈਂਕ ਨੂੰ ਪਰਿਭਾਸ਼ਿਤ ਕਰਨਾ

ਇੱਕ CIBIL ਸਕੋਰ ਇੱਕ ਸੰਖਿਆਤਮਕ ਸਮੀਕਰਨ ਹੈ ਜੋ ਤੁਹਾਡੀਆਂ ਕ੍ਰੈਡਿਟ ਫਾਈਲਾਂ ਦੇ ਵਿਸ਼ਲੇਸ਼ਣ 'ਤੇ ਅਧਾਰਤ ਹੈ। ਸਕੋਰ ਤੁਹਾਡੀ ਸਾਧਾਰਨਤਾ ਨੂੰ ਦਰਸਾਉਣ ਲਈ ਹੈ। ਮੁੱਖ ਤੌਰ 'ਤੇ, ਇਹ ਸਕੋਰ ਤੁਹਾਡੇ ਪਿਛਲੇ ਕਰਜ਼ੇ ਦੀ ਮੁੜ ਅਦਾਇਗੀ 'ਤੇ ਅਧਾਰਤ ਹੈ,ਕ੍ਰੈਡਿਟ ਰਿਪੋਰਟ, ਅਤੇ ਤੋਂ ਇਕੱਤਰ ਕੀਤੀ ਜਾਣਕਾਰੀਕ੍ਰੈਡਿਟ ਬਿਊਰੋ. ਇਹ ਸਕੋਰ ਫੈਸਲਾ ਕਰਦਾ ਹੈ ਕਿ ਤੁਸੀਂ ਕਰਜ਼ਾ ਲੈਣ ਦੇ ਯੋਗ ਹੋ ਜਾਂ ਨਹੀਂ।

ਇੱਕ CIBIL ਰੈਂਕ, ਦੂਜੇ ਪਾਸੇ, ਇੱਕ ਨੰਬਰ ਹੈ ਜੋ ਤੁਹਾਡੀ ਕੰਪਨੀ ਦੀ ਕ੍ਰੈਡਿਟ ਰਿਪੋਰਟ (CCR) ਦਾ ਸਾਰ ਦਿੰਦਾ ਹੈ। ਜਦੋਂ ਕਿ CIBIL ਸਕੋਰ ਖਾਸ ਤੌਰ 'ਤੇ ਵਿਅਕਤੀਆਂ ਲਈ ਹੁੰਦਾ ਹੈ, CIBIL ਰੈਂਕ ਕੰਪਨੀਆਂ ਲਈ ਹੁੰਦਾ ਹੈ। ਹਾਲਾਂਕਿ, ਇਹ ਰੈਂਕ ਸਿਰਫ ਉਨ੍ਹਾਂ ਕੰਪਨੀਆਂ ਨੂੰ ਪ੍ਰਦਾਨ ਕੀਤਾ ਜਾਂਦਾ ਹੈ ਜਿਨ੍ਹਾਂ 'ਤੇ 10 ਲੱਖ ਤੋਂ 50 ਕਰੋੜ ਦੇ ਵਿਚਕਾਰ ਕਿਤੇ ਵੀ ਕਰਜ਼ਾ ਹੈ।

Check credit score

CIBIL ਸਕੋਰ ਅਤੇ CIBIL ਰੈਂਕ ਦੇ ਵਿਚਕਾਰ ਅਸਮਾਨਤਾਵਾਂ

ਅੰਤਰ ਦਾ ਪਤਾ ਲਗਾਉਂਦੇ ਸਮੇਂ, ਹੇਠਾਂ ਦਿੱਤੇ CIBIL ਰੈਂਕ ਅਤੇ CIBIL ਸਕੋਰ ਪੈਰਾਮੀਟਰਾਂ ਨੂੰ ਧਿਆਨ ਵਿੱਚ ਰੱਖਣਾ ਚਾਹੀਦਾ ਹੈ:

ਕ੍ਰੈਡਿਟ ਸਕੋਰ ਰੇਂਜ

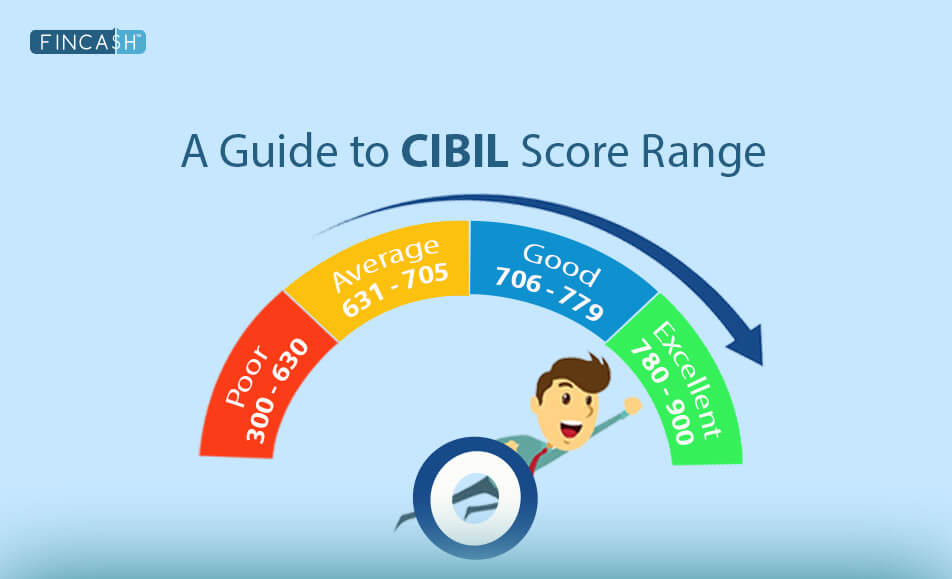

ਜਦੋਂ ਕਿ CIBIL ਰੈਂਕ ਤੁਹਾਡੀ ਕੰਪਨੀ ਦੀ ਕ੍ਰੈਡਿਟ ਰਿਪੋਰਟ (CCR) ਦਾ ਇੱਕ ਸੰਖਿਆਤਮਕ ਸਾਰਾਂਸ਼ ਹੈ, CIBIL ਸਕੋਰ ਤੁਹਾਡੀ CIBIL ਰਿਪੋਰਟ ਦਾ 3-ਅੰਕ ਦਾ ਸੰਖਿਆਤਮਕ ਸੰਖੇਪ ਹੈ। CIBIL ਰੈਂਕ ਨੂੰ 1 ਤੋਂ 10 ਦੇ ਵਿਚਕਾਰ ਕਿਤੇ ਵੀ ਗਿਣਿਆ ਜਾਂਦਾ ਹੈ, ਜਿੱਥੇ 1 ਨੂੰ ਸਭ ਤੋਂ ਵਧੀਆ ਰੈਂਕ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ।

ਅਤੇ, CIBIL ਸਕੋਰ 300 ਤੋਂ 900 ਦੇ ਵਿਚਕਾਰ ਕਿਤੇ ਵੀ ਹੁੰਦਾ ਹੈ। CIBIL ਸਕੋਰ 700 ਜਾਂ ਇਸ ਤੋਂ ਵੱਧ ਹੋਣਾ ਤੁਹਾਨੂੰ ਕਰਜ਼ਿਆਂ ਅਤੇ ਕਰਜ਼ਿਆਂ ਲਈ ਇੱਕ ਤਰਜੀਹੀ ਵਿਅਕਤੀ ਬਣਾਉਂਦਾ ਹੈ।

ਨਿੱਜੀ ਅਤੇ ਕਾਰੋਬਾਰੀ ਸਕੋਰ

ਇੱਕ ਹੋਰ ਪ੍ਰਮੁੱਖਕ੍ਰੈਡਿਟ ਸਕੋਰ ਅਤੇ CIBIL ਸਕੋਰ ਫਰਕ ਇਹ ਹੈ ਕਿ CIBIL ਸਕੋਰ ਸਿਰਫ਼ ਵਿਅਕਤੀਆਂ ਲਈ ਉਪਲਬਧ ਹਨ। ਇਸ ਲਈ, ਜੇਕਰ ਤੁਸੀਂ ਏ ਲੈਣ ਦੀ ਉਮੀਦ ਕਰ ਰਹੇ ਹੋਨਿੱਜੀ ਕਰਜ਼ ਜਾਂ ਕਰਜ਼ਾ, ਤੁਹਾਡੇ CIBIL ਸਕੋਰ ਨੂੰ ਅਰਜ਼ੀ ਦੀ ਮਨਜ਼ੂਰੀ ਜਾਂ ਅਸਵੀਕਾਰ ਕਰਨ ਲਈ ਵਿਚਾਰਿਆ ਜਾਵੇਗਾ।

ਜਦੋਂ ਕਿ ਇੱਕ CIBIL ਰੈਂਕ ਖਾਸ ਤੌਰ 'ਤੇ ਕੰਪਨੀਆਂ ਲਈ ਹੈ। ਨਾਲ ਹੀ, ਜਿਨ੍ਹਾਂ ਕੋਲ ਰੁਪਏ ਦਾ ਕਰਜ਼ਾ ਐਕਸਪੋਜ਼ਰ ਹੈ। ਇਸ ਰੈਂਕ ਨਾਲ 10 ਲੱਖ ਤੋਂ 5 ਕਰੋੜ ਰੁਪਏ ਦਿੱਤੇ ਜਾਂਦੇ ਹਨ।

ਸਿੱਟਾ

ਹਾਲਾਂਕਿ ਪ੍ਰਸਤਾਵ ਤੋਂ ਵੱਖਰਾ ਹੈ, CIBIL ਰੈਂਕ ਅਤੇ CIBIL ਸਕੋਰ ਦੋਵਾਂ ਦਾ ਇੱਕੋ ਹੀ ਉਦੇਸ਼ ਹੈ - ਵਿੱਤੀ ਰਿਪੋਰਟ ਪ੍ਰਦਾਨ ਕਰਨਾ ਤਾਂ ਜੋ ਕਰਜ਼ੇ ਦੀ ਯੋਗਤਾ ਦਾ ਮੁਲਾਂਕਣ ਕੀਤਾ ਜਾ ਸਕੇ। ਇਸ ਲਈ, ਭਾਵੇਂ ਤੁਸੀਂ ਵਿਅਕਤੀਗਤ ਹੋ ਜਾਂ ਕਿਸੇ ਕੰਪਨੀ ਦੇ ਮਾਲਕ ਹੋ, CIBIL ਨੂੰ ਉੱਚਾ ਅਤੇ ਚੰਗੀ ਸਥਿਤੀ 'ਤੇ ਰੱਖਣਾ ਇੱਕ ਬਹੁਤ ਮਹੱਤਵਪੂਰਨ ਕੰਮ ਹੈ। ਆਖ਼ਰਕਾਰ, ਕੌਣ ਜਾਣਦਾ ਹੈ ਕਿ ਤੁਹਾਨੂੰ ਕਰਜ਼ਾ ਲੈਣ ਦੀ ਜ਼ਰੂਰਤ ਕਦੋਂ ਮਹਿਸੂਸ ਹੁੰਦੀ ਹੈ?

ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਸਾਰੇ ਯਤਨ ਕੀਤੇ ਗਏ ਹਨ ਕਿ ਇੱਥੇ ਦਿੱਤੀ ਗਈ ਜਾਣਕਾਰੀ ਸਹੀ ਹੈ। ਹਾਲਾਂਕਿ, ਡੇਟਾ ਦੀ ਸ਼ੁੱਧਤਾ ਬਾਰੇ ਕੋਈ ਗਾਰੰਟੀ ਨਹੀਂ ਦਿੱਤੀ ਗਈ ਹੈ। ਕਿਰਪਾ ਕਰਕੇ ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਸਕੀਮ ਜਾਣਕਾਰੀ ਦਸਤਾਵੇਜ਼ ਨਾਲ ਤਸਦੀਕ ਕਰੋ।