Table of Contents

SIP ਬਨਾਮ STP ਬਨਾਮ SWP

ਕਿਹੜਾ ਚੁਣਨਾ ਹੈ?

SIP, STP, ਅਤੇ SWP ਸਭ ਦੇ ਯੋਜਨਾਬੱਧ ਅਤੇ ਰਣਨੀਤਕ ਢੰਗ ਹਨਨਿਵੇਸ਼ ਅਤੇ ਵਿੱਚ ਵਾਪਸੀਮਿਉਚੁਅਲ ਫੰਡ. ਵਿਅਕਤੀ ਆਪਣੀਆਂ ਲੋੜਾਂ ਦੇ ਆਧਾਰ 'ਤੇ ਹਰੇਕ ਵਿਕਲਪ ਦਾ ਸਹਾਰਾ ਲੈ ਸਕਦੇ ਹਨ। ਸੰਖੇਪ ਰੂਪ ਵਿੱਚ, SIP ਦਾ ਅਰਥ ਹੈ ਇੱਕ ਯੋਜਨਾਬੱਧ ਢੰਗਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨਾ ਜਦੋਂ ਕਿ STP ਦਾ ਅਰਥ ਹੈ ਯੋਜਨਾਬੱਧ ਢੰਗ ਨਾਲ ਪੈਸੇ ਨੂੰ ਇੱਕ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮ ਤੋਂ ਦੂਜੀ ਵਿੱਚ ਟ੍ਰਾਂਸਫਰ ਕਰਨਾ। ਅੰਤ ਵਿੱਚ, SWP ਦਾ ਅਰਥ ਹੈ ਫੰਡਾਂ ਨੂੰ ਕਢਵਾਉਣਾ ਜਾਂਛੁਟਕਾਰਾ ਮਿਉਚੁਅਲ ਫੰਡ ਯੂਨਿਟਾਂ ਦੀ ਇੱਕ ਯੋਜਨਾਬੱਧ ਤਰੀਕੇ ਨਾਲ. ਜਦੋਂ ਕਿ ਪਹਿਲੀਆਂ ਦੋ ਸ਼ਰਤਾਂ ਨਿਵੇਸ਼ ਨਾਲ ਸਬੰਧਤ ਹਨ, ਤੀਜੀ ਮਿਆਦ ਕਢਵਾਉਣ ਦੀ ਚਰਚਾ ਕਰਦੀ ਹੈ। ਇਸ ਲਈ, ਆਓ ਇਸ ਲੇਖ ਦੁਆਰਾ ਵੱਖ-ਵੱਖ ਮਾਪਦੰਡਾਂ ਦੀ ਤੁਲਨਾ ਕਰਕੇ SIP, STP ਅਤੇ SWP ਵਿਚਕਾਰ ਅੰਤਰ ਨੂੰ ਸਮਝੀਏ।

SIP ਜਾਂ ਪ੍ਰਣਾਲੀਗਤ ਨਿਵੇਸ਼ ਯੋਜਨਾ

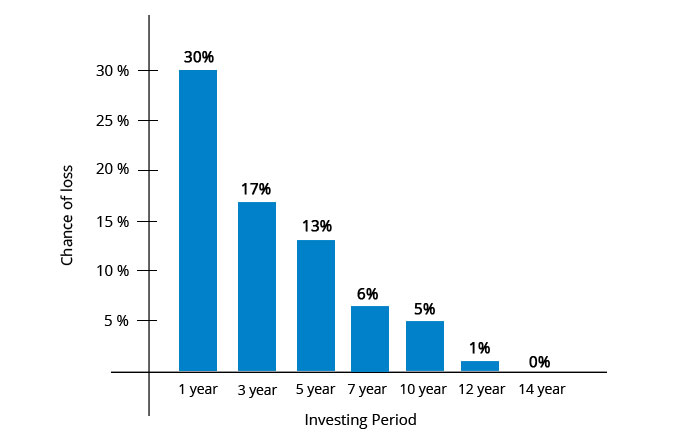

SIP ਜਾਂ ਪ੍ਰਣਾਲੀਗਤਨਿਵੇਸ਼ ਯੋਜਨਾ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਦਾ ਇੱਕ ਢੰਗ ਹੈ। ਇਸ ਵਿਧੀ ਵਿੱਚ, ਵਿਅਕਤੀ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਨਿਯਮਤ ਅੰਤਰਾਲਾਂ 'ਤੇ ਥੋੜ੍ਹੀ ਮਾਤਰਾ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨ। SIP ਨੂੰ ਆਮ ਤੌਰ 'ਤੇ ਦੇ ਸੰਦਰਭ ਵਿੱਚ ਕਿਹਾ ਜਾਂਦਾ ਹੈਇਕੁਇਟੀ ਫੰਡ. SIP ਨੂੰ ਟੀਚਾ-ਅਧਾਰਤ ਨਿਵੇਸ਼ ਵਜੋਂ ਵੀ ਜਾਣਿਆ ਜਾਂਦਾ ਹੈ। SIPs ਵਿੱਚ, ਵਿਅਕਤੀਗਤ ਤੌਰ 'ਤੇ ਮਿਉਚੁਅਲ ਫੰਡ ਯੂਨਿਟਾਂ ਨੂੰ ਨਿਯਮਤ ਅੰਤਰਾਲਾਂ 'ਤੇ ਥੋੜ੍ਹੀ ਮਾਤਰਾ ਵਿੱਚ ਖਰੀਦਦੇ ਹਨ। ਵਿਅਕਤੀ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ SIP ਮੋਡ ਰਾਹੀਂ INR 500 (ਕੁਝ ਮਾਮਲਿਆਂ ਵਿੱਚ INR 100) ਤੋਂ ਘੱਟ ਰਕਮ ਨਾਲ ਨਿਵੇਸ਼ ਕਰਨਾ ਸ਼ੁਰੂ ਕਰ ਸਕਦੇ ਹਨ। SIP ਦੇ ਬਹੁਤ ਸਾਰੇ ਫਾਇਦੇ ਹਨ ਜਿਵੇਂ ਕਿਮਿਸ਼ਰਿਤ ਕਰਨ ਦੀ ਸ਼ਕਤੀ, ਰੁਪਏ ਦੀ ਔਸਤ ਲਾਗਤ, ਅਤੇ ਅਨੁਸ਼ਾਸਿਤ ਬਚਤ ਦੀ ਆਦਤ। SIP ਦੀ ਬਾਰੰਬਾਰਤਾ ਮਾਸਿਕ, ਪੰਦਰਵਾੜਾ, ਜਾਂ ਤਿਮਾਹੀ ਹੋ ਸਕਦੀ ਹੈ।

STP ਜਾਂ ਸਿਸਟਮੈਟਿਕ ਟ੍ਰਾਂਸਫਰ ਪਲਾਨ

STP ਜਾਂਪ੍ਰਣਾਲੀਗਤ ਟ੍ਰਾਂਸਫਰ ਯੋਜਨਾ ਇੱਕ ਤਕਨੀਕ ਹੈ ਜਿਸ ਦੁਆਰਾ ਇੱਕ ਵਿਅਕਤੀ ਮਿਉਚੁਅਲ ਫੰਡ ਕੰਪਨੀ ਨੂੰ ਇੱਕ ਯੋਜਨਾ ਤੋਂ ਦੂਜੀ ਸਕੀਮ ਵਿੱਚ ਇੱਕ ਯੋਜਨਾਬੱਧ ਅਤੇ ਸਮੇਂ-ਸਮੇਂ ਤੇ ਪੈਸੇ ਟ੍ਰਾਂਸਫਰ ਕਰਨ ਲਈ ਸਹਿਮਤੀ ਦਿੰਦਾ ਹੈ। ਐਸਟੀਪੀ ਵਿੱਚ, ਵਿਅਕਤੀ ਆਪਣੇ ਪੈਸੇ ਸਿਰਫ਼ ਇੱਕ ਸਕੀਮ ਤੋਂ ਦੂਜੇ ਫੰਡ ਹਾਊਸ ਵਿੱਚ ਟ੍ਰਾਂਸਫਰ ਕਰ ਸਕਦੇ ਹਨ ਨਾ ਕਿ ਦੂਜੇ ਫੰਡ ਹਾਊਸਾਂ ਵਿੱਚ। STP ਵਿੱਚ, ਟ੍ਰਾਂਸਫਰ ਇੱਕ ਤਰਲ ਜਾਂ ਅਲਟਰਾ ਸ਼ਾਰਟ-ਟਰਮ ਫੰਡ ਤੋਂ ਇੱਕ ਇਕੁਇਟੀ ਫੰਡ ਵਿੱਚ ਕੀਤਾ ਜਾਂਦਾ ਹੈ। ਇਹ ਉਹਨਾਂ ਵਿਅਕਤੀਆਂ ਲਈ ਢੁਕਵਾਂ ਹੈ ਜਿਨ੍ਹਾਂ ਦੇ ਖਾਤੇ ਵਿੱਚ ਵਾਧੂ ਵਿਹਲੇ ਪੈਸੇ ਪਏ ਹਨ ਅਤੇ ਉਹ ਸਾਰੀ ਰਕਮ ਨੂੰ ਇਕੁਇਟੀ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਝਿਜਕਦੇ ਹਨ। ਨਤੀਜੇ ਵਜੋਂ, STP ਰਾਹੀਂ, ਵਿਅਕਤੀ ਪਹਿਲਾਂ ਪੈਸੇ ਦਾ ਨਿਵੇਸ਼ ਕਰ ਸਕਦੇ ਹਨਤਰਲ ਫੰਡ ਅਤੇ ਫਿਰ ਇਸਨੂੰ ਆਪਣੀ ਪਸੰਦ ਦੇ ਇਕੁਇਟੀ ਫੰਡਾਂ ਵਿੱਚ ਟ੍ਰਾਂਸਫਰ ਕਰੋ।

SWP ਜਾਂ ਸਿਸਟਮੈਟਿਕ ਕਢਵਾਉਣ ਦੀ ਯੋਜਨਾ

SWP ਜਾਂ ਸਿਸਟਮੈਟਿਕ ਕਢਵਾਉਣ ਦੀ ਯੋਜਨਾ SIP ਦੇ ਉਲਟ ਹੈ। SWP ਵਿੱਚ, ਵਿਅਕਤੀ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮਾਂ ਤੋਂ ਥੋੜ੍ਹੀ ਮਾਤਰਾ ਵਿੱਚ ਪੈਸੇ ਰਿਡੀਮ ਕਰਦੇ ਹਨ। ਇਸ ਸਥਿਤੀ ਵਿੱਚ, ਵਿਅਕਤੀ ਪਹਿਲਾਂ ਇੱਕ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮ ਵਿੱਚ ਪੈਸੇ ਜਮ੍ਹਾ ਕਰਦੇ ਹਨ ਜਿਸਦੀ ਜੋਖਮ-ਭੁੱਖ ਆਮ ਤੌਰ 'ਤੇ ਘੱਟ ਹੁੰਦੀ ਹੈ ਜਿਵੇਂ ਕਿ ਤਰਲ ਫੰਡ। ਫਿਰ, ਵਿਅਕਤੀ ਆਪਣੀਆਂ ਜ਼ਰੂਰਤਾਂ ਦੇ ਆਧਾਰ 'ਤੇ ਨਿਯਮਤ ਅੰਤਰਾਲਾਂ 'ਤੇ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮ ਤੋਂ ਪੈਸੇ ਨੂੰ ਰੀਡੀਮ ਕਰਨਾ ਸ਼ੁਰੂ ਕਰ ਦਿੰਦੇ ਹਨ। SWP ਦੀ ਬਾਰੰਬਾਰਤਾ ਹਫ਼ਤਾਵਾਰੀ, ਮਾਸਿਕ ਜਾਂ ਤਿਮਾਹੀ ਹੋ ਸਕਦੀ ਹੈ। SWP ਨੂੰ ਨਿਯਮਤ ਸਰੋਤ ਵਜੋਂ ਵਰਤਿਆ ਜਾ ਸਕਦਾ ਹੈਆਮਦਨ ਵਿਅਕਤੀਆਂ ਲਈ, ਖਾਸ ਕਰਕੇ ਸੇਵਾਮੁਕਤ ਲੋਕਾਂ ਲਈ।

Talk to our investment specialist

SIP ਬਨਾਮ STP ਬਨਾਮ SWP: ਅੰਤਰਾਂ ਨੂੰ ਸਮਝਣਾ

ਕਈ ਵਾਰ, ਵਿਅਕਤੀ SIP, STP, ਅਤੇ SWP ਵਿਚਕਾਰ ਚੋਣ ਕਰਦੇ ਸਮੇਂ ਉਲਝਣ ਵਿੱਚ ਪੈ ਜਾਂਦੇ ਹਨ। ਇਸ ਲਈ, ਆਓ ਅਸੀਂ ਸਾਰੀਆਂ ਤਕਨੀਕਾਂ ਵਿਚਕਾਰ ਅੰਤਰ ਨੂੰ ਸਮਝੀਏ।

ਨਿਵੇਸ਼, ਟ੍ਰਾਂਸਫਰ, ਅਤੇ ਕਢਵਾਉਣਾ

SIP ਵਿੱਚ, ਵਿਅਕਤੀ ਇੱਕ ਖਾਸ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮ ਵਿੱਚ ਪੈਸਾ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨ। ਇਹ ਨਿਵੇਸ਼ ਨਿਯਮਤ ਅੰਤਰਾਲਾਂ ਅਤੇ ਨਿਸ਼ਚਿਤ ਰਕਮ 'ਤੇ ਕੀਤਾ ਜਾਂਦਾ ਹੈ। ਨਾਲ ਹੀ, SIP ਆਮ ਤੌਰ 'ਤੇ ਇਕੁਇਟੀ ਫੰਡਾਂ ਅਤੇ ਲੰਬੇ ਕਾਰਜਕਾਲ ਲਈ ਕੀਤੀ ਜਾਂਦੀ ਹੈ। STP ਵਿੱਚ, ਪੈਸਾ ਪਹਿਲਾਂ ਏ ਵਿੱਚ ਨਿਵੇਸ਼ ਕੀਤਾ ਜਾਂਦਾ ਹੈਕਰਜ਼ਾ ਫੰਡ ਆਮ ਤੌਰ 'ਤੇ ਤਰਲ ਫੰਡ ਅਤੇ ਫਿਰ ਇਕੁਇਟੀ ਫੰਡਾਂ ਵਿੱਚ ਨਿਯਮਤ ਅੰਤਰਾਲਾਂ 'ਤੇ ਟ੍ਰਾਂਸਫਰ ਕੀਤਾ ਜਾਂਦਾ ਹੈ। ਇੱਥੇ ਵੀ, ਤਬਾਦਲੇ ਦੀ ਮਿਆਦ ਅਤੇ ਰਕਮ ਨਿਸ਼ਚਿਤ ਕੀਤੀ ਗਈ ਹੈ। ਅੰਤ ਵਿੱਚ, SWP ਵਿੱਚ, ਵਿਅਕਤੀ ਨਿਯਮਤ ਅੰਤਰਾਲਾਂ 'ਤੇ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮ ਤੋਂ ਪੈਸੇ ਕਢਵਾ ਲੈਂਦੇ ਹਨ। ਇੱਥੇ ਵੀ, ਤੁਹਾਨੂੰ ਪਹਿਲਾਂ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮਾਂ ਵਿੱਚ ਪੈਸੇ ਜਮ੍ਹਾ ਕਰਨ ਦੀ ਲੋੜ ਹੁੰਦੀ ਹੈ ਜਿਨ੍ਹਾਂ ਦੀ ਜੋਖਮ-ਭੁੱਖ ਘੱਟ ਹੁੰਦੀ ਹੈ। ਫਿਰ, ਨਿਯਮਤ ਅੰਤਰਾਲਾਂ 'ਤੇ ਇੱਕ ਨਿਸ਼ਚਿਤ ਰਕਮ ਨੂੰ ਰੀਡੀਮ ਕੀਤਾ ਜਾਂਦਾ ਹੈ।

ਅਨੁਕੂਲਤਾ

SIP ਉਹਨਾਂ ਵਿਅਕਤੀਆਂ ਲਈ ਢੁਕਵਾਂ ਹੈ ਜਿਨ੍ਹਾਂ ਦਾ ਨਿਵੇਸ਼ ਕਾਰਜਕਾਲ ਲੰਬਾ ਹੈ ਅਤੇ ਉਹ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਇੱਕਮੁਸ਼ਤ ਰਕਮ ਦਾ ਨਿਵੇਸ਼ ਨਹੀਂ ਕਰ ਸਕਦੇ ਹਨ। ਇਸ ਤੋਂ ਇਲਾਵਾ, SIP ਉਹਨਾਂ ਵਿਅਕਤੀਆਂ ਦੁਆਰਾ ਵੀ ਚੁਣਿਆ ਜਾਂਦਾ ਹੈ ਜੋ ਮਿਉਚੁਅਲ ਫੰਡ ਨਿਵੇਸ਼ ਦੁਆਰਾ ਇੱਕ ਖਾਸ ਉਦੇਸ਼ ਪ੍ਰਾਪਤ ਕਰਨਾ ਚਾਹੁੰਦੇ ਹਨ। STP, ਦੂਜੇ ਪਾਸੇ, ਉਹਨਾਂ ਵਿਅਕਤੀਆਂ ਲਈ ਢੁਕਵਾਂ ਹੈ ਜਿਨ੍ਹਾਂ ਕੋਲ ਬਹੁਤ ਜ਼ਿਆਦਾ ਵਿਹਲੇ ਪੈਸੇ ਹਨ ਪਰ ਉਹ ਪੂਰੀ ਰਕਮ ਨੂੰ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਝਿਜਕਦੇ ਹਨ। ਇਸ ਲਈ, STP ਦੁਆਰਾ, ਉਹ ਇਕੁਇਟੀ-ਅਧਾਰਿਤ ਫੰਡਾਂ ਵਿੱਚ ਨਿਯਮਤ ਅੰਤਰਾਲਾਂ 'ਤੇ ਛੋਟੀਆਂ ਰਕਮਾਂ ਟ੍ਰਾਂਸਫਰ ਕਰ ਸਕਦੇ ਹਨ। SWP, ਇਸਦੇ ਉਲਟ, ਉਹਨਾਂ ਵਿਅਕਤੀਆਂ ਲਈ ਢੁਕਵਾਂ ਹੈ ਜਿਨ੍ਹਾਂ ਨੇ ਵਾਧੂ ਪੈਸਾ ਪ੍ਰਾਪਤ ਕੀਤਾ ਹੈ ਅਤੇ ਇਸ ਤੋਂ ਆਮਦਨੀ ਦੇ ਨਿਯਮਤ ਸਰੋਤ ਦੀ ਭਾਲ ਕਰ ਰਹੇ ਹਨ। ਇਸ ਲਈ, ਉਹ ਪਹਿਲਾਂ ਇੱਕ ਘੱਟ ਪੱਧਰ ਦੇ ਜੋਖਮ ਵਾਲੀ ਸਕੀਮ ਵਿੱਚ ਜਮ੍ਹਾਂ ਕਰ ਸਕਦੇ ਹਨ ਅਤੇ ਫਿਰ ਨਿਯਮਤ ਅੰਤਰਾਲਾਂ 'ਤੇ ਲੋੜੀਂਦੀ ਰਕਮ ਕਢਵਾਉਣਾ ਸ਼ੁਰੂ ਕਰ ਸਕਦੇ ਹਨ।

ਟੈਕਸ ਪ੍ਰਭਾਵ

ਆਮ ਤੌਰ 'ਤੇ, SIPs ਵਿੱਚ, ਕੋਈ ਟੈਕਸ ਲਾਗੂ ਨਹੀਂ ਹੁੰਦਾ ਹੈ ਕਿਉਂਕਿ ਉੱਥੇ ਨਿਵੇਸ਼ ਕੀਤੇ ਜਾਣ ਦੀ ਬਜਾਏ ਫੰਡਾਂ ਦਾ ਟ੍ਰਾਂਸਫਰ ਕਢਵਾਉਣਾ ਹੁੰਦਾ ਹੈ। ਇਸ ਤੋਂ ਇਲਾਵਾ, ਦੇ ਮਾਮਲੇ ਵਿਚ ਐਸ.ਆਈ.ਪੀELSS ਸਕੀਮਾਂ ਵਿਅਕਤੀਆਂ ਨੂੰ ਟੈਕਸ ਦਾ ਦਾਅਵਾ ਕਰਨ ਵਿੱਚ ਮਦਦ ਕਰਦੀਆਂ ਹਨਕਟੌਤੀ INR 1,50 ਤੱਕ,000 ਅਧੀਨਧਾਰਾ 80C ਦੇਆਮਦਨ ਟੈਕਸ ਐਕਟ, 1961। ਹਾਲਾਂਕਿ, STP ਅਤੇ SWP ਦੇ ਮਾਮਲੇ ਵਿੱਚ, ਟੈਕਸ ਸ਼ਾਮਲ ਹੈ। ਕਿਉਂਕਿ, STP ਵਿੱਚ, ਫੰਡਾਂ ਨੂੰ ਤਰਲ ਫੰਡਾਂ ਤੋਂ ਇਕੁਇਟੀ ਫੰਡਾਂ ਵਿੱਚ ਤਬਦੀਲ ਕੀਤਾ ਜਾਂਦਾ ਹੈ, ਉਹ ਟੈਕਸ ਨੂੰ ਆਕਰਸ਼ਿਤ ਕਰਦੇ ਹਨ। ਹਰੇਕ ਟ੍ਰਾਂਸਫਰ ਨੂੰ ਇੱਕ ਰੀਡੈਂਪਸ਼ਨ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ ਅਤੇ ਇੱਕ ਨੂੰ ਆਕਰਸ਼ਿਤ ਕਰਦਾ ਹੈਪੂੰਜੀ ਲਾਭ ਟੈਕਸ. ਇਸੇ ਤਰ੍ਹਾਂ SWP ਦੇ ਮਾਮਲੇ ਵਿੱਚ, ਹਰੇਕ ਨਿਕਾਸੀ 'ਤੇ ਟੈਕਸ ਲੱਗਦਾ ਹੈ। ਇਸ ਸਥਿਤੀ ਵਿੱਚ, ਹਰੇਕ ਨਿਕਾਸੀ ਨੂੰ ਵੀ ਇੱਕ ਛੁਟਕਾਰਾ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ ਅਤੇ ਇਸ ਤਰ੍ਹਾਂ ਲਾਗੂ ਹੁੰਦਾ ਹੈਪੂੰਜੀ ਲਾਭ. ਇਕੁਇਟੀ ਅਤੇ ਕਰਜ਼ੇ ਫੰਡਾਂ ਲਈ STP ਅਤੇ SWP ਲਈ ਪੂੰਜੀ ਲਾਭਾਂ ਦੀ ਵਿਆਖਿਆ ਹੇਠਾਂ ਦਿੱਤੀ ਗਈ ਹੈ।

VALUE AT END OF TENOR:₹5,927SWP Calculator

ਇਕੁਇਟੀ ਫੰਡਾਂ ਦੇ ਮਾਮਲੇ ਵਿੱਚ, ਸ਼ਾਰਟ ਟਰਮ ਕੈਪੀਟਲ ਗੇਨ ਜਾਂ STCG ਲਾਗੂ ਹੁੰਦਾ ਹੈ ਜੇਕਰ ਰੀਡੈਂਪਸ਼ਨ ਖਰੀਦ ਦੀ ਮਿਤੀ ਤੋਂ ਇੱਕ ਸਾਲ ਦੇ ਅੰਦਰ ਕੀਤੀ ਜਾਂਦੀ ਹੈ। STCG ਇਕੁਇਟੀ ਫੰਡਾਂ ਦਾ ਮਾਮਲਾ ਹੈ ਜਿਸ 'ਤੇ ਟੈਕਸ ਲਗਾਇਆ ਜਾਂਦਾ ਹੈਫਲੈਟ 15%। ਜੇਕਰ ਫੰਡਾਂ ਨੂੰ ਇੱਕ ਸਾਲ ਬਾਅਦ ਰੀਡੀਮ ਕੀਤਾ ਜਾਂਦਾ ਹੈ ਤਾਂ ਲੰਬੀ ਮਿਆਦ ਦੀ ਪੂੰਜੀ ਲਾਭ (LTCG) ਲਾਗੂ ਹੁੰਦਾ ਹੈ ਜੋ ਕਿ ਸੂਚਕਾਂਕ ਲਾਭਾਂ ਤੋਂ ਬਿਨਾਂ 10% 'ਤੇ ਚਾਰਜ ਕੀਤਾ ਜਾਂਦਾ ਹੈ। ਹਾਲਾਂਕਿ, ਇਹ LTCG ਲਾਗੂ ਹੁੰਦਾ ਹੈ ਜੇਕਰ ਲਾਭ INR 1 ਲੱਖ ਤੋਂ ਵੱਧ ਹਨ। ਕਰਜ਼ੇ ਦੇ ਫੰਡਾਂ ਲਈ, STCG ਲਾਗੂ ਹੁੰਦਾ ਹੈ ਜੇਕਰ ਫੰਡਾਂ ਨੂੰ ਖਰੀਦ ਦੀ ਮਿਤੀ ਤੋਂ ਤਿੰਨ ਸਾਲਾਂ ਦੇ ਅੰਦਰ ਰੀਡੀਮ ਕੀਤਾ ਜਾਂਦਾ ਹੈ ਜੋ ਕਿਸੇ ਵਿਅਕਤੀ ਦੇ ਅਨੁਸਾਰ ਚਾਰਜ ਕੀਤਾ ਜਾਂਦਾ ਹੈਟੈਕਸ ਦੀ ਦਰ. ਹਾਲਾਂਕਿ, LTCG ਰਿਣ ਫੰਡ ਹੈ ਜੋ ਸੂਚਕਾਂਕ ਲਾਭਾਂ ਦੇ ਨਾਲ 20% 'ਤੇ ਟੈਕਸਯੋਗ ਹੈ।

ਲਾਭ

ਨਿਵੇਸ਼ ਦੇ ਹਰੇਕ ਢੰਗ ਦੇ ਕਈ ਫਾਇਦੇ ਹਨ। SIP ਦੇ ਮਾਮਲੇ ਵਿੱਚ, ਕੁਝ ਪ੍ਰਮੁੱਖ ਫਾਇਦੇ ਹਨ ਰੁਪਏ ਦੀ ਔਸਤ ਲਾਗਤ, ਮਿਸ਼ਰਨ ਦੀ ਸ਼ਕਤੀ, ਅਤੇ ਅਨੁਸ਼ਾਸਿਤ ਨਿਵੇਸ਼ ਪਹੁੰਚ। STP ਦੇ ਮਾਮਲੇ ਵਿੱਚ, ਕੁਝ ਫਾਇਦਿਆਂ ਵਿੱਚ ਇਕਸਾਰ ਰਿਟਰਨ, ਲਾਗਤ ਦਾ ਔਸਤ, ਅਤੇ ਪੋਰਟਫੋਲੀਓ ਨੂੰ ਮੁੜ ਸੰਤੁਲਿਤ ਕਰਨਾ ਸ਼ਾਮਲ ਹੈ। ਅੰਤ ਵਿੱਚ, SWP ਦੇ ਫਾਇਦਿਆਂ ਵਿੱਚ ਨਿਯਮਤ ਆਮਦਨ, ਟੈਕਸ ਲਾਭ, ਅਤੇ ਬਚਣ ਸ਼ਾਮਲ ਹਨਬਜ਼ਾਰ ਉਤਰਾਅ-ਚੜ੍ਹਾਅ

ਹੇਠਾਂ ਦਿੱਤੀ ਗਈ ਸਾਰਣੀ SIP, STP, ਅਤੇ SWP ਵਿਚਕਾਰ ਅੰਤਰਾਂ ਦਾ ਸਾਰ ਦਿੰਦੀ ਹੈ।

| ਪੈਰਾਮੀਟਰ | SIP | ਕ੍ਰਿਪਾ ਕਰਕੇ | SWP |

|---|---|---|---|

| ਨਿਵੇਸ਼, ਟ੍ਰਾਂਸਫਰ, ਅਤੇ ਕਢਵਾਉਣਾ | ਇਸ ਮੋਡ ਵਿੱਚ, ਪੈਸੇ ਨੂੰ ਇੱਕ ਸਕੀਮ ਵਿੱਚ ਨਿਯਮਤ ਅੰਤਰਾਲਾਂ 'ਤੇ ਥੋੜ੍ਹੀ ਮਾਤਰਾ ਵਿੱਚ ਨਿਵੇਸ਼ ਕੀਤਾ ਜਾਂਦਾ ਹੈ | ਇਸ ਮੋਡ ਵਿੱਚ, ਨਿਯਮਤ ਅੰਤਰਾਲਾਂ 'ਤੇ ਇੱਕ ਸਕੀਮ ਤੋਂ ਦੂਜੀ ਸਕੀਮ ਵਿੱਚ ਪੈਸਾ ਟ੍ਰਾਂਸਫਰ ਕੀਤਾ ਜਾਂਦਾ ਹੈ | ਇਸ ਮੋਡ ਵਿੱਚ, ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮ ਤੋਂ ਨਿਯਮਤ ਅੰਤਰਾਲਾਂ 'ਤੇ ਪੈਸੇ ਕਢਵਾਏ ਜਾਂਦੇ ਹਨ |

| ਅਨੁਕੂਲਤਾ | ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਉਚਿਤ ਹੈ ਜੋਪੈਸੇ ਬਚਾਓ ਉਹਨਾਂ ਦੀ ਮਹੀਨਾਵਾਰ ਆਮਦਨ ਤੋਂ | ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਉਚਿਤ ਹੈ ਜੋ ਆਪਣੀ ਮਹੀਨਾਵਾਰ ਆਮਦਨ ਤੋਂ ਪੈਸੇ ਦੀ ਬਚਤ ਕਰਦੇ ਹਨ | ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਉਚਿਤ ਹੈ ਜੋ ਆਪਣੀ ਮਹੀਨਾਵਾਰ ਆਮਦਨ ਤੋਂ ਪੈਸੇ ਦੀ ਬਚਤ ਕਰਦੇ ਹਨ |

| ਟੈਕਸ ਲਾਗੂਕਰਨ | ਟੈਕਸ ਲਾਗੂ ਨਹੀਂ ਹੁੰਦਾ ਕਿਉਂਕਿ ਪੈਸਾ ਕਿਸੇ ਸਕੀਮ ਵਿੱਚ ਨਿਵੇਸ਼ ਕੀਤਾ ਜਾਂਦਾ ਹੈ | ਟੈਕਸ ਲਾਗੂ ਹੁੰਦਾ ਹੈ ਕਿਉਂਕਿ ਟਰਾਂਸਫਰ ਕੀਤੇ ਪੈਸੇ ਨੂੰ ਰਿਡੈਂਪਸ਼ਨ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ | ਟੈਕਸ ਲਾਗੂ ਹੁੰਦਾ ਹੈ ਕਿਉਂਕਿ ਹਰੇਕ ਨਿਕਾਸੀ ਨੂੰ ਰੀਡੈਂਪਸ਼ਨ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ |

| ਲਾਭ | ਮਿਸ਼ਰਨ ਦੀ ਸ਼ਕਤੀ, ਰੁਪਏ ਦੀ ਲਾਗਤ ਔਸਤ, ਅਨੁਸ਼ਾਸਿਤ ਨਿਵੇਸ਼ ਪਹੁੰਚ | ਇਕਸਾਰ ਰਿਟਰਨ, ਪੋਰਟਫੋਲੀਓ ਨੂੰ ਮੁੜ ਸੰਤੁਲਿਤ ਕਰਨਾ, ਲਾਗਤ ਦਾ ਔਸਤ | ਨਿਯਮਤ ਪ੍ਰਵਾਹ ਆਮਦਨੀ ਬਾਜ਼ਾਰ ਦੇ ਉਤਰਾਅ-ਚੜ੍ਹਾਅ ਤੋਂ ਬਚਦੀ ਹੈ |

ਨਿਵੇਸ਼ ਲਈ ਵਧੀਆ SIP

ਇਸ ਤਰ੍ਹਾਂ, ਉਪਰੋਕਤ ਮਾਪਦੰਡਾਂ ਦੇ ਅਧਾਰ ਤੇ, ਕੁਝ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮਾਂ ਜਿਨ੍ਹਾਂ ਲਈ ਵਿਚਾਰ ਕੀਤਾ ਜਾ ਸਕਦਾ ਹੈSIP ਨਿਵੇਸ਼ ਹੇਠ ਲਿਖੇ ਅਨੁਸਾਰ ਹਨ.

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 100 2.9 13.6 38.9 21.9 19.2 Invesco India Growth Opportunities Fund Growth ₹92.57

↑ 0.57 ₹6,432 100 4 -0.6 19.9 22 26.1 37.5 ICICI Prudential Banking and Financial Services Fund Growth ₹129.8

↓ -0.36 ₹9,008 100 11.6 5.2 18.5 16.8 24.3 11.6 Motilal Oswal Multicap 35 Fund Growth ₹58.1072

↑ 0.96 ₹12,267 500 1.3 -5.2 16.8 21.5 22.7 45.7 DSP BlackRock Equity Opportunities Fund Growth ₹602.289

↑ 3.62 ₹13,784 500 4.6 -1.3 15.6 20.6 26.7 23.9 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹59.75

↓ -0.02 ₹3,248 1,000 14.2 6.1 15 17.4 25.3 8.7 Sundaram Rural and Consumption Fund Growth ₹95.7364

↑ 0.91 ₹1,445 100 3.2 -3 15 18.9 22.6 20.1 Mirae Asset India Equity Fund Growth ₹108.459

↑ 0.71 ₹37,778 1,000 4.4 -0.6 10.9 12.2 20.7 12.7 L&T India Value Fund Growth ₹103.547

↑ 0.68 ₹12,600 500 2.1 -3.7 10.4 21.7 30.4 25.9 Tata India Tax Savings Fund Growth ₹42.364

↑ 0.23 ₹4,335 500 1.1 -4.1 10.2 15.2 23.1 19.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Dec 21

ਸਿੱਟਾ

ਇਸ ਤਰ੍ਹਾਂ, ਸਾਰੀਆਂ ਸਕੀਮਾਂ ਵਿੱਚ ਬਹੁਤ ਸਾਰੇ ਅੰਤਰ ਹਨ. ਨਤੀਜੇ ਵਜੋਂ, ਵਿਅਕਤੀਆਂ ਨੂੰ ਸਕੀਮਾਂ ਦੀ ਚੋਣ ਕਰਦੇ ਸਮੇਂ ਸਾਵਧਾਨ ਰਹਿਣਾ ਚਾਹੀਦਾ ਹੈ। ਉਨ੍ਹਾਂ ਨੂੰ ਇਸ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਯੋਜਨਾ ਦੀਆਂ ਰੂਪ-ਰੇਖਾਵਾਂ ਨੂੰ ਪੂਰੀ ਤਰ੍ਹਾਂ ਸਮਝਣਾ ਚਾਹੀਦਾ ਹੈ। ਇਸ ਤੋਂ ਇਲਾਵਾ, ਉਨ੍ਹਾਂ ਨੂੰ ਇਹ ਵੀ ਦੇਖਣਾ ਚਾਹੀਦਾ ਹੈ ਕਿ ਕੀ ਅਜਿਹਾ ਨਿਵੇਸ਼ ਮੋਡ ਉਨ੍ਹਾਂ ਲਈ ਢੁਕਵਾਂ ਹੈ ਜਾਂ ਨਹੀਂ। ਇਹ ਉਹਨਾਂ ਨੂੰ ਸਮੇਂ ਸਿਰ ਆਪਣੇ ਉਦੇਸ਼ਾਂ ਨੂੰ ਪ੍ਰਾਪਤ ਕਰਨ ਵਿੱਚ ਮਦਦ ਕਰੇਗਾ.

ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਸਾਰੇ ਯਤਨ ਕੀਤੇ ਗਏ ਹਨ ਕਿ ਇੱਥੇ ਦਿੱਤੀ ਗਈ ਜਾਣਕਾਰੀ ਸਹੀ ਹੈ। ਹਾਲਾਂਕਿ, ਡੇਟਾ ਦੀ ਸ਼ੁੱਧਤਾ ਬਾਰੇ ਕੋਈ ਗਾਰੰਟੀ ਨਹੀਂ ਦਿੱਤੀ ਗਈ ਹੈ। ਕਿਰਪਾ ਕਰਕੇ ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਸਕੀਮ ਜਾਣਕਾਰੀ ਦਸਤਾਵੇਜ਼ ਨਾਲ ਤਸਦੀਕ ਕਰੋ।

Superb Knowledgeable page.........