Table of Contents

நிகர வட்டி மார்ஜின் வங்கிகள்

ஒரு நிதி நிறுவனத்தின் நிகர வட்டி மார்ஜின் (NIM) கடன்கள் மற்றும் அடமானங்கள் போன்ற கடன் தயாரிப்புகளிலிருந்து கிடைக்கும் நிகர வட்டி வருவாயை சேமிப்புக் கணக்குகள் மற்றும் வைப்புச் சான்றிதழ்கள் (CDகள்) வைத்திருப்பவர்களுக்குச் செலவிடும் வட்டியுடன் ஒப்பிடுகிறது. NIM, ஒரு சதவீதமாக வெளிப்படுத்தப்படும் ஒரு இலாபத்தன்மை மெட்ரிக், சாத்தியக்கூறுகளின் தோராயத்தை வழங்குகிறது.வங்கி அல்லது முதலீட்டு நிறுவனம் நீண்ட காலத்திற்கு முன்னேறும். மூலம்வழங்குதல் அவர்களின் வட்டி வருவாயின் லாபம் மற்றும் அவர்களின் வட்டி செலவுகள் பற்றிய நுண்ணறிவு, ஒரு குறிப்பிட்ட நிதிச் சேவை நிறுவனத்தில் பங்கேற்கலாமா வேண்டாமா என்பதை தீர்மானிக்க இந்த காட்டி சாத்தியமான முதலீட்டாளர்களுக்கு உதவுகிறது.

நேர்மறை நிகர வட்டி வரம்பு என்பது லாபகரமான செயல்பாட்டைக் குறிக்கிறது, அதேசமயம் எதிர்மறை மதிப்பு திறனற்ற முதலீட்டைக் குறிக்கிறது. பிந்தைய வழக்கில், ஒரு நிறுவனம் இன்னும் செலுத்த வேண்டிய கடனை செலுத்த நிதியைப் பயன்படுத்துவதன் மூலம் அல்லது அந்த சொத்துக்களை அதிக லாபகரமான முதலீடுகளுக்கு மாற்றுவதன் மூலம் சரியான நடவடிக்கை எடுக்கலாம்.

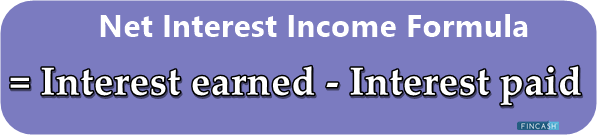

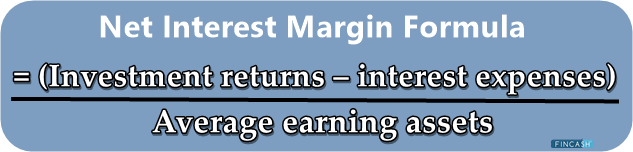

நிகர வட்டி மார்ஜின் ஃபார்முலா

நிகர வட்டி வரம்பு = (முதலீட்டு வருமானம் - வட்டி செலவுகள்) / சராசரி சம்பாதிக்கும் சொத்துகள்

நிகர வட்டி மார்ஜின் உதாரணம்

ABC நிறுவனம் சராசரி வருமானம் ஈட்டும் சொத்துகள் ரூ. 10,000,000, ஏமுதலீட்டின் மீதான வருவாய் ரூ. 1,000,000, வட்டி செலவு ரூ. 2,000,000 மற்றும் பிற ஈர்க்கக்கூடிய எண்கள்.

இந்த வழக்கில், ஏபிசிக்கு நிகர வட்டி வரம்பு = (1,000,000 – 2,000,000) / 10,000,000

நிகர வட்டி வரம்பு = -10%

இதன் பொருள் முதலீட்டை விட வட்டி செலவில் அதிக பணத்தை இழந்ததுவருமானம். இந்த முதலீட்டைச் செய்வதற்குப் பதிலாக கடனைத் தீர்க்க அதன் முதலீட்டு நிதியைப் பயன்படுத்தினால் இந்த நிறுவனம் சிறப்பாகச் செயல்படும்.

Talk to our investment specialist

நிகர வட்டி விளிம்பு விளக்கம்

சேமிப்பு மற்றும் கடன்களுக்கான தேவையை ஆணையிடுவதில் மத்திய வங்கி உத்தரவுகள் முக்கியமானவை என்பதால், அவை வங்கியின் நிகர வட்டி வரம்புகளையும் கணிசமாக பாதிக்கின்றன. நுகர்வோர் பணத்தைக் கடனாகப் பெறுவார்கள் மற்றும் வட்டி விகிதங்கள் குறைவாக இருக்கும்போது அதைச் சேமிப்பது குறைவு. இது நீண்ட காலத்திற்கு அதிக நிகர வட்டி வரம்பில் விளைகிறது. மறுபுறம், வட்டி விகிதங்கள் உயரும்போது, கடன்கள் விலை உயர்ந்ததாகி, சேமிப்பை மிகவும் கவர்ச்சிகரமானதாக ஆக்குகிறது மற்றும் நிகர வட்டி விளிம்புகளைக் குறைக்கிறது.

சில்லறை வங்கி மற்றும் நிகர வட்டி வரம்பு

பெரும்பாலான சில்லறை வங்கிகள் வாடிக்கையாளர் வைப்புகளுக்கு வட்டி செலுத்துகின்றனசரகம் ஆண்டுக்கு சுமார் 1%. இந்த வகையான வங்கி ஐந்து வாடிக்கையாளர்களின் வைப்புத்தொகையைத் திரட்டி, 5% வருடாந்திர வட்டி விகிதத்தில் ஒரு சிறு வணிகத்திற்குக் கடனாகப் பணத்தைப் பயன்படுத்தினால், நிகர வட்டி பரவலானது, இந்த இரண்டு தொகைகளுக்கு இடையிலான 4% வித்தியாசமாகும். முழு வங்கியின் சொத்து அடிப்படையிலும் அந்த விகிதத்தைக் கணக்கிடும்போது, நிகர வட்டி வரம்பு ஒரு படி மேலே செல்கிறது.

ஒரு வங்கியில் ரூ. 1.2 மில்லியன் ஈட்டும் சொத்துக்கள், ரூ. டெபாசிட்டுகளுக்கு ஆண்டுதோறும் 1% வட்டி செலுத்தும் 1 மில்லியன் வைப்புத்தொகை, மற்றும் ரூ. 900,000 கடன்கள் 5% வட்டி விகிதத்தைக் கொண்டுள்ளன. இதன் வட்டி செலவுகள் ரூ. 10,000, மற்றும் அதன் முதலீட்டு வருமானம் ரூ. 45,000. முறையின்படி, மேலே குறிப்பிட்டுள்ளபடி, வங்கியின் நிகர வட்டி வரம்பு 2.92% ஆகும். முதலீட்டாளர்கள் தீவிரமாக பரிசீலிக்க விரும்பலாம்முதலீடு இந்த நிறுவனத்தில், அதன் NIM உறுதியாக கருப்பு நிறத்தில் உள்ளது.

முடிவுரை

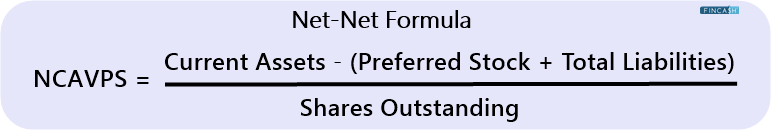

கடன் மற்றும் கடன் விகிதங்களின் பெயரளவு சராசரி நிகர வட்டி பரவலாகும். எவ்வாறாயினும், சொத்துக்கள் மற்றும் கடன் வாங்கிய பணத்தின் கருவியின் அளவு மற்றும் கருவி அமைப்பு மாறக்கூடிய சாத்தியத்தை இது புறக்கணிக்கிறது. நிகர வட்டி வரம்பு என்பது ஒரு வங்கியின் வட்டி வருமானத்தை அதன் வாடிக்கையாளர் கொடுப்பனவுகளுடன் ஒப்பிடும் லாபத்தின் அளவீடு ஆகும்.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவுகளின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.