முதலீட்டின் அடிப்படைகள்

முதலீடு என்பது உங்கள் பணத்தை ஒரு சொத்தில் வைப்பதற்கான திட்டம் அல்லது மதிப்பு அதிகரிக்கும் அல்லது எதிர்காலத்தில் பெரிய வளர்ச்சியைக் கொண்டிருக்கும் என்று நீங்கள் நினைக்கிறீர்கள். முதலீட்டுக்குப் பின்னால் உள்ள முக்கிய யோசனை வழக்கமான ஒன்றை உருவாக்குவதாகும்வருமானம் அல்லது குறிப்பிட்ட காலத்திற்குள் திரும்பும். பலர் சேமிப்பையும் முதலீடுகளையும் குழப்புகிறார்கள்.

முதலீடு என்பது சொத்துக்கள் அல்லது வருமானத்தைப் பாதுகாப்பதற்கான ஒரு தீவிரமான வழியாகும், அதே சமயம் தேவைப்படும் போது கிடைக்கக்கூடிய திரவப் பணத்துடன் சேமிப்பது அவசியம். பங்குகள் போன்ற பல முதலீட்டு வழிகள் உள்ளன,பத்திரங்கள்,பரஸ்பர நிதி, ஃபிக்ஸட் டெபாசிட்கள் போன்றவை. ஆனால், முதலீடு செய்ய முதலில் சேமிக்க வேண்டும்!

முதலீடு செய்வது ஏன் முக்கியம்?

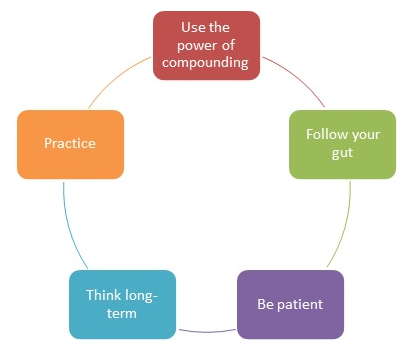

நீங்கள் நிதி ரீதியாக பாதுகாப்பாக இருக்க விரும்பினால், செல்வத்தை கட்டியெழுப்ப வேண்டும், அவசரநிலைக்கு தயாராக இருக்க வேண்டும், பாதுகாப்பாக இருக்க வேண்டும்வீக்கம் அல்லது உங்களை சந்திக்கவும்நிதி இலக்குகள், நீங்கள் இப்போது முதலீடு செய்ய வேண்டும்! முதலீடு செய்வதற்கு இது மிக விரைவில் அல்லது தாமதமாக இல்லை. நீங்கள் பயிற்சி செய்ய வேண்டிய ஒரு முக்கியமான விஷயம், உங்களுடைய வலுவான உற்பத்தியைப் பயன்படுத்துவதாகும்வருவாய். காலப்போக்கில் உங்கள் முதலீடுகள் வளரும் மற்றும் உங்கள் பணமும் வளரும். உதாரணமாக, மதிப்பு500 ரூபாய் அடுத்த 5 ஆண்டுகளில் இதே நிலை இருக்காது (முதலீடு செய்தால்!) மேலும் அது மேலும் வளரலாம்! எனவே, முதலீடு என்பது அனைவருக்கும் மிகவும் முக்கியமானது.

முன்கூட்டியே முதலீடு செய்யத் தொடங்குங்கள்

பணத்தின் விரும்பிய இலக்கை அடைவதற்கான சிறந்த வழி சேமிப்பே! நினைவில் கொள்ளுங்கள், பணக்காரர் என்பது நீங்கள் எவ்வளவு பணம் சம்பாதிக்கிறீர்கள் என்பதல்ல, ஆனால் நீங்கள் எவ்வளவு பணத்தை சேமிக்கிறீர்கள். ஒருவர் சேமித்தால்தான் முதலீடு செய்ய முடியும். நீங்கள் விரும்பிய இலக்குகளை நெருங்குவதற்கான ஒரு வழி கூட்டு வட்டியின் சக்தியைப் புரிந்துகொள்வது. கூட்டு வட்டி என்பது ஆரம்ப அசலில் மட்டும் கணக்கிடப்படாமல், அதற்கு முன் திரட்டப்பட்ட வட்டியையும் குறிக்கும்.

கூட்டு வட்டிக்கான சமன்பாடு P=C(1+r/n)nt;

*P என்பது எதிர்கால மதிப்பு *C என்பது தனிநபர் வைப்புத்தொகை *r என்பது வட்டி விகிதம் *n என்பது ஒரு வருடத்திற்கு எத்தனை முறை வட்டி விகிதம் கூட்டப்படுகிறது *t என்பது வருடங்களின் எண்ணிக்கை

விளக்குவதற்கு-

நீங்கள் முதலீடு செய்தால்

5000 ரூபாய்வருடாந்திர வட்டி விகிதத்துடன் மாதந்தோறும்5% எதுகலவை காலாண்டுக்கு ஒருமுறை, பின்னர் 5 ஆண்டுகளுக்குப் பிறகு நீங்கள் முதலீடு செய்த மொத்தத் தொகை INR 3,00,000 வரை வளரும்இந்திய ரூபாய் 3,56,906.உங்கள் மொத்த வருமானம் இருக்கும்இந்திய ரூபாய் 56,906சராசரியுடன்இந்திய ரூபாய் 11,381 ஆண்டுதோறும்.

Talk to our investment specialist

முதலீட்டு வகைகள்

இரண்டு வெவ்வேறு வகையான முதலீடுகள் பாரம்பரிய மற்றும் மாற்று. பாரம்பரிய முதலீடுகள் முதலீட்டாளர்களிடையே பிரபலமாக உள்ளன, மேலும் அவை முக்கியமாக பரஸ்பர நிதிகள், பங்குகள், பத்திரங்கள் போன்ற கருவிகளைக் கொண்டு செய்யப்படுகின்றன. அதேசமயம், மாற்று முதலீடு என்பது பங்கு அல்லது நிலையான வருமானத்தின் முக்கிய வகைகளுக்குப் பொருந்தாது. தங்கம், ஹெட்ஜ் ஃபண்டுகள் போன்றவற்றில் மாற்று முதலீடுகள் செய்யப்படுகின்றன, அவை வருமானத்தை அளிக்கும் என்று எதிர்பார்க்கப்படுகிறது.

பாரம்பரிய முதலீடு

1. பங்குகள்

பங்குகளில் முதலீடு செய்வது அல்லது பொதுவாக ஈக்விட்டி என அழைக்கப்படுவது மிகவும் பொதுவான வகை முதலீட்டாகும். பங்குகள் நிறுவனங்களில் உரிமையைப் பிரதிபலிக்கிறது மற்றும் ஒரு நிறுவனத்தைத் தொடங்காமல் அல்லது முதலீடு செய்யாமல் ஒரு வணிகத்தை சொந்தமாக்குவதற்கான சிறந்த வழியாகக் கருதப்படுகிறது. பங்குகளில் முதலீடு செய்யத் திட்டமிடும் முதலீட்டாளர்கள் முதலில் அதன் நடைமுறையைப் புரிந்து கொள்ள வேண்டும்.

3. பரஸ்பர நிதிகள்

மியூச்சுவல் ஃபண்ட் என்பது பத்திரங்களை வாங்கும் பொதுவான குறிக்கோளுடன் கூடிய ஒரு கூட்டுப் பணமாகும்.மியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்தல் பங்கு, கடன் மற்றும் பிற சந்தைகள் மூலம் செய்ய முடியும். இவை பலவிதமானவைமியூச்சுவல் ஃபண்டுகளின் வகைகள் என்று ஒருமுதலீட்டாளர் முதலீடு செய்யலாம். சில்லறை முதலீட்டாளர்களுக்கு, மியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்வது பத்திரச் சந்தைகளில் வெளிப்படுவதற்கான எளிதான வழிகளில் ஒன்றாகும். மக்கள் முதலீடு செய்யும் பிரபலமான பரஸ்பர நிதிகளில் சில:

அ. பத்திரங்கள்

ஒரு பத்திரம் என்பது கடன் பாதுகாப்பு ஆகும், அங்கு பத்திரத்தை வழங்குபவர் வழக்கமான இடைவெளியில் வட்டியை (அல்லது பொதுவாக "கூப்பன்" என்று அழைக்கப்படுகிறது) செலுத்துகிறார் மற்றும் முதிர்வு தேதியில் அசல் தொகையை செலுத்துகிறார். பத்திரத்தை வாங்குபவர் / வைத்திருப்பவர் ஆரம்பத்தில் வழங்குபவரிடமிருந்து பத்திரத்தை வாங்குவதற்கான அசல் தொகையை செலுத்துகிறார். அரசாங்கப் பத்திரங்கள், கார்ப்பரேட் பத்திரங்கள் மற்றும் வரி சேமிப்புப் பத்திரங்கள் போன்ற பல்வேறு வகையான பத்திரங்கள் உள்ளன. அவற்றில் சிலசிறந்த பத்திர நிதிகள் முதலீடு செய்ய வேண்டும்:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. UTI Dynamic Bond Fund Growth ₹31.4654

↓ -0.04 ₹456 1.4 1.1 6.1 7 8.6 6.81% 4Y 7M 28D 6Y 6M 11D Dynamic Bond Aditya Birla Sun Life Corporate Bond Fund Growth ₹115.761

↓ -0.21 ₹30,132 1.6 2 7.4 7.8 8.5 7.13% 4Y 10M 13D 7Y 7M 2D Corporate Bond ICICI Prudential Long Term Plan Growth ₹37.6751

↓ -0.07 ₹14,941 1.2 1.6 6.9 7.6 8.2 7.57% 4Y 9M 14D 12Y 4M 24D Dynamic Bond HDFC Corporate Bond Fund Growth ₹33.3637

↓ -0.06 ₹36,134 1.5 1.9 7.4 7.7 8.6 6.97% 4Y 3M 7D 7Y 29D Corporate Bond Nippon India Gilt Securities Fund Growth ₹37.7443

↓ -0.23 ₹1,879 0.1 -1.2 2.8 6.2 8.9 7.25% 9Y 2M 19D 21Y 6M 25D Government Bond Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Dec 25 Research Highlights & Commentary of 5 Funds showcased

Commentary UTI Dynamic Bond Fund Aditya Birla Sun Life Corporate Bond Fund ICICI Prudential Long Term Plan HDFC Corporate Bond Fund Nippon India Gilt Securities Fund Point 1 Bottom quartile AUM (₹456 Cr). Upper mid AUM (₹30,132 Cr). Lower mid AUM (₹14,941 Cr). Highest AUM (₹36,134 Cr). Bottom quartile AUM (₹1,879 Cr). Point 2 Established history (15+ yrs). Oldest track record among peers (28 yrs). Established history (15+ yrs). Established history (15+ yrs). Established history (17+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderate. Point 5 1Y return: 6.06% (bottom quartile). 1Y return: 7.37% (top quartile). 1Y return: 6.90% (lower mid). 1Y return: 7.37% (upper mid). 1Y return: 2.78% (bottom quartile). Point 6 1M return: 0.30% (upper mid). 1M return: 0.31% (top quartile). 1M return: 0.14% (bottom quartile). 1M return: 0.21% (lower mid). 1M return: -0.66% (bottom quartile). Point 7 Sharpe: 0.08 (bottom quartile). Sharpe: 0.79 (top quartile). Sharpe: 0.65 (lower mid). Sharpe: 0.78 (upper mid). Sharpe: -0.40 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 6.81% (bottom quartile). Yield to maturity (debt): 7.13% (lower mid). Yield to maturity (debt): 7.57% (top quartile). Yield to maturity (debt): 6.97% (bottom quartile). Yield to maturity (debt): 7.25% (upper mid). Point 10 Modified duration: 4.66 yrs (upper mid). Modified duration: 4.87 yrs (bottom quartile). Modified duration: 4.79 yrs (lower mid). Modified duration: 4.27 yrs (top quartile). Modified duration: 9.22 yrs (bottom quartile). UTI Dynamic Bond Fund

Aditya Birla Sun Life Corporate Bond Fund

ICICI Prudential Long Term Plan

HDFC Corporate Bond Fund

Nippon India Gilt Securities Fund

பி. ஈக்விட்டி நிதிகள்

ஈக்விட்டி ஃபண்ட் முக்கியமாக பங்குகள்/பங்குகளில் முதலீடு செய்கிறது. ஈக்விட்டி என்பது நிறுவனங்களில் (பொது அல்லது தனிப்பட்ட முறையில் வர்த்தகம் செய்யப்படும்) உரிமையைப் பிரதிநிதித்துவப்படுத்துகிறது மற்றும் பங்கு உரிமையின் நோக்கம் ஒரு குறிப்பிட்ட காலத்திற்கு வணிகத்தின் வளர்ச்சியில் பங்கேற்பதாகும். மேலும், ஒரு நிறுவனத்தை நேரடியாகத் தொடங்காமல் அல்லது முதலீடு செய்யாமல் ஒரு வணிகத்தை (சிறிய விகிதத்தில்) சொந்தமாக்குவதற்கான சிறந்த வழிகளில் ஈக்விட்டி ஃபண்டை வாங்குவதும் ஒன்றாகும். இந்த நிதிகள் நீண்ட காலத்திற்கு வருமானத்தைப் பெற ஒரு நல்ல வழி, ஆனால் இவை ஆபத்தான நிதிகள் என்பதையும் ஒருவர் அறிந்து கொள்ள வேண்டும். பல்வேறு வகைகள் உள்ளனஈக்விட்டி நிதிகள் போன்றவைபெரிய தொப்பி நிதிகள்,நடுத்தர தொப்பி நிதிகள்,பன்முகப்படுத்தப்பட்ட ஈக்விட்டி நிதிகள்,கவனம் செலுத்தும் நிதி, போன்றவை சிலவற்றைக் குறிப்பிடலாம். அவற்றில் சிலசிறந்த பங்கு நிதிகள் முதலீடு செய்வது பின்வருமாறு:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. Sundaram Rural and Consumption Fund Growth ₹97.4809

↑ 0.08 ₹1,643 -3.9 -0.1 -1.7 14.7 15.8 20.1 Sectoral Franklin Asian Equity Fund Growth ₹35.2808

↑ 0.04 ₹297 9.4 17.9 21.6 11.8 3.1 14.4 Global Franklin Build India Fund Growth ₹140.632

↑ 0.63 ₹3,088 0.7 -1.2 -3.4 23.9 26.8 27.8 Sectoral DSP Natural Resources and New Energy Fund Growth ₹94.452

↓ -1.11 ₹1,474 4.5 6.3 3.3 18 21.5 13.9 Sectoral DSP Equity Opportunities Fund Growth ₹632.457

↓ -0.17 ₹16,530 4 1.7 1.7 19.2 19.2 23.9 Large & Mid Cap Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Dec 25 Research Highlights & Commentary of 5 Funds showcased

Commentary Sundaram Rural and Consumption Fund Franklin Asian Equity Fund Franklin Build India Fund DSP Natural Resources and New Energy Fund DSP Equity Opportunities Fund Point 1 Lower mid AUM (₹1,643 Cr). Bottom quartile AUM (₹297 Cr). Upper mid AUM (₹3,088 Cr). Bottom quartile AUM (₹1,474 Cr). Highest AUM (₹16,530 Cr). Point 2 Established history (19+ yrs). Established history (17+ yrs). Established history (16+ yrs). Established history (17+ yrs). Oldest track record among peers (25 yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Point 5 5Y return: 15.82% (bottom quartile). 5Y return: 3.10% (bottom quartile). 5Y return: 26.76% (top quartile). 5Y return: 21.49% (upper mid). 5Y return: 19.22% (lower mid). Point 6 3Y return: 14.67% (bottom quartile). 3Y return: 11.75% (bottom quartile). 3Y return: 23.93% (top quartile). 3Y return: 17.99% (lower mid). 3Y return: 19.20% (upper mid). Point 7 1Y return: -1.67% (bottom quartile). 1Y return: 21.63% (top quartile). 1Y return: -3.41% (bottom quartile). 1Y return: 3.30% (upper mid). 1Y return: 1.73% (lower mid). Point 8 Alpha: -3.88 (bottom quartile). Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: -3.17 (bottom quartile). Point 9 Sharpe: -0.04 (lower mid). Sharpe: 1.41 (top quartile). Sharpe: -0.11 (bottom quartile). Sharpe: 0.14 (upper mid). Sharpe: -0.15 (bottom quartile). Point 10 Information ratio: -0.18 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.21 (top quartile). Sundaram Rural and Consumption Fund

Franklin Asian Equity Fund

Franklin Build India Fund

DSP Natural Resources and New Energy Fund

DSP Equity Opportunities Fund

c. கலப்பின நிதிகள்

கலப்பின நிதிகள் பொதுவாக அறியப்படுகின்றனசமப்படுத்தப்பட்ட நிதி. இந்த நிதிகள் ஈக்விட்டி மற்றும் இரண்டிலும் முதலீடு செய்கின்றனகடன் பரஸ்பர நிதி. வேறு வார்த்தைகளில் கூறுவதானால், இந்த நிதியானது கடன் மற்றும் பங்கு இரண்டின் கலவையாக செயல்படுகிறது. ஈக்விட்டி ஃபண்டுகளில் முதலீடு செய்ய பயப்படும் முதலீட்டாளர்களுக்கு இந்த ஃபண்டுகள் சிறந்த வழி. இந்த நிதியானது அபாயப் பகுதியைக் குறைப்பதோடு, காலப்போக்கில் உகந்த வருமானத்தைப் பெறவும் உதவும். முதலீடு செய்ய சிறந்த செயல்திறன் கொண்ட சில கலப்பின நிதிகள்:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. Aditya Birla Sun Life Regular Savings Fund Growth ₹68.385

↓ -0.11 ₹1,547 1.5 2.5 6.3 8.8 9.5 10.5 Hybrid Debt Aditya Birla Sun Life Equity Hybrid 95 Fund Growth ₹1,560.34

↓ -2.13 ₹7,559 2.5 2.2 3.4 13.5 13.4 15.3 Hybrid Equity SBI Debt Hybrid Fund Growth ₹74.0531

↓ -0.03 ₹9,953 1.5 2 5.4 9.7 9.8 11 Hybrid Debt ICICI Prudential MIP 25 Growth ₹77.6548

↓ -0.08 ₹3,376 1.4 2.9 7.3 10 9.2 11.4 Hybrid Debt Edelweiss Arbitrage Fund Growth ₹19.8555

↓ -0.01 ₹16,687 1.4 2.8 6.4 7.1 5.8 7.7 Arbitrage Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Dec 25 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Regular Savings Fund Aditya Birla Sun Life Equity Hybrid 95 Fund SBI Debt Hybrid Fund ICICI Prudential MIP 25 Edelweiss Arbitrage Fund Point 1 Bottom quartile AUM (₹1,547 Cr). Lower mid AUM (₹7,559 Cr). Upper mid AUM (₹9,953 Cr). Bottom quartile AUM (₹3,376 Cr). Highest AUM (₹16,687 Cr). Point 2 Established history (21+ yrs). Oldest track record among peers (30 yrs). Established history (24+ yrs). Established history (21+ yrs). Established history (11+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderate. Risk profile: Moderately High. Risk profile: Moderately Low. Point 5 5Y return: 9.52% (lower mid). 5Y return: 13.35% (top quartile). 5Y return: 9.82% (upper mid). 5Y return: 9.19% (bottom quartile). 5Y return: 5.85% (bottom quartile). Point 6 3Y return: 8.85% (bottom quartile). 3Y return: 13.48% (top quartile). 3Y return: 9.66% (lower mid). 3Y return: 9.98% (upper mid). 3Y return: 7.13% (bottom quartile). Point 7 1Y return: 6.31% (lower mid). 1Y return: 3.36% (bottom quartile). 1Y return: 5.43% (bottom quartile). 1Y return: 7.26% (top quartile). 1Y return: 6.38% (upper mid). Point 8 1M return: 0.10% (bottom quartile). 1M return: 0.80% (top quartile). 1M return: -0.03% (bottom quartile). 1M return: 0.36% (lower mid). 1M return: 0.51% (upper mid). Point 9 Alpha: 0.61 (top quartile). Alpha: -1.00 (bottom quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: -0.68 (bottom quartile). Point 10 Sharpe: 0.41 (upper mid). Sharpe: 0.00 (bottom quartile). Sharpe: 0.03 (bottom quartile). Sharpe: 0.52 (top quartile). Sharpe: 0.39 (lower mid). Aditya Birla Sun Life Regular Savings Fund

Aditya Birla Sun Life Equity Hybrid 95 Fund

SBI Debt Hybrid Fund

ICICI Prudential MIP 25

Edelweiss Arbitrage Fund

4. நிலையான வைப்பு

நிலையான வைப்பு (FD) முதலீடு செய்வதற்கான பழமையான முறை. ஒரு நிலையான தொகையானது நிதி அமைப்பில் குறிப்பிட்ட காலத்திற்கு சேமிக்கப்படுகிறது, இது முதலீட்டாளர் பணத்தின் மீது வட்டியை சம்பாதிக்க அனுமதிக்கிறது. FD இல் முதலீடு செய்வதற்கான காரணம், a ஐ விட அதிக வட்டி விகிதத்தை ஈட்டுவதாகும்சேமிப்பு கணக்கு. சரிபார்நிலையான வைப்பு விகிதங்கள்

மாற்று முதலீடு

1. ரியல் எஸ்டேட்

கடந்த சில தசாப்தங்களாக ரியல் எஸ்டேட்டில் முதலீடு செய்வது முதலீட்டாளர்கள் மத்தியில் பிரபலமாகி வருகிறது. ரியல் எஸ்டேட் முதலீடுகள் என்பது பொதுவாக லாபம் அல்லது நிலையான வருமானத்திற்காக சொத்தை வாங்குதல், குத்தகைக்கு விடுதல் அல்லது விற்பதைக் குறிக்கும். பெரும்பாலான முதலீட்டாளர்கள் ஒரு எடுக்கிறார்கள்வங்கி ரியல் எஸ்டேட்டில் முதலீடு செய்ய கடன்.

2. தனியார் ஈக்விட்டி/ துணிகர மூலதனம்

இது பட்டியலிடப்படாத நிறுவனங்களில் செய்யப்படும் முதலீடு. இந்த நிறுவனங்கள் ஸ்டார்ட்-அப் முதல் நடுத்தர அளவு முதல் பெரிய அளவு வரை இருக்கலாம். மேலும், நிறுவனங்கள் குறிப்பிட்ட துறைகளாகவோ அல்லது பரந்த அளவிலானதாகவோ இருக்கலாம்.

3. வழித்தோன்றல்கள்

ஒரு வழித்தோன்றல் என்பது எதிர்காலத்தில் ஒரு நிலையான விலையில் ஒரு சொத்தை வாங்குவதற்கான உறுதிப்பாட்டின் மூலம் வாங்குபவருக்கு வழங்கப்படும் நிதி ஒப்பந்தமாகும். மிகவும் பொதுவான வகை வழித்தோன்றல்கள் எதிர்காலங்கள், விருப்பங்கள், இடமாற்றுகள் மற்றும் முன்னோக்கிகள். எதிர்கால ஒப்பந்தங்கள் அடிப்படையாக கொண்டவைஅடிப்படை பத்திரங்கள், பங்குகள், வெளிநாட்டு நாணயங்கள் போன்றவை.

4. கட்டமைக்கப்பட்ட தயாரிப்புகள்

ஒரு கட்டமைக்கப்பட்ட தயாரிப்பு என்பது பங்குகளின் செயல்திறனுடன் இணைக்கப்பட்ட நிலையான கால முதலீடு ஆகும்சந்தை அல்லது பிற குறியீடுகள். கட்டமைக்கப்பட்ட தயாரிப்புகளின் வருமானம் ஒரு உடன் இணைக்கப்பட்டுள்ளதுஅடிப்படை சொத்து முதிர்வு தேதி போன்ற முன் வரையறுக்கப்பட்ட அம்சங்களுடன்,மூலதனம் பாதுகாப்பு நிலை, கூப்பன் தேதி போன்றவை.

5. ஹெட்ஜ் நிதிகள்

ஏஹெட்ஜ் நிதி அதிக வருமானத்தை ஈட்டுவதற்காக சிக்கலான முதலீட்டில் முதலீடு செய்வதற்காக பெரும் நிதியை திரட்டும் முதலீட்டாளர்களின் குழுவாகும். ஹெட்ஜ் ஃபண்டுகள், பரஸ்பர நிதிகளுக்கு கிடைக்காத ஆக்கிரமிப்பு உத்திகளைப் பயன்படுத்த அனுமதிக்கின்றன, இதில் ஸ்வாப்ஸ், ஷார்ட், லெவரேஜ்கள், டெரிவேடிவ்கள் போன்றவை அடங்கும்.

பிற மாற்று முதலீடுகள்

மது, கலை மற்றும் பழங்கால பொருட்கள், பொருட்கள், உண்மையில் எந்தவொரு வணிக மதிப்பும், மாற்று முதலீட்டு முறையாகவும் கருதப்படலாம்.

ஆன்லைனில் மியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்வது எப்படி?

Fincash.com இல் வாழ்நாள் முழுவதும் இலவச முதலீட்டுக் கணக்கைத் திறக்கவும்.

உங்கள் பதிவு மற்றும் KYC செயல்முறையை முடிக்கவும்

ஆவணங்களைப் பதிவேற்றவும் (PAN, ஆதார் போன்றவை).மேலும், நீங்கள் முதலீடு செய்ய தயாராக உள்ளீர்கள்!

முதலீட்டுக்கான திட்டமிடல் என்பது ஒரு முறை மட்டும் அல்ல, அது தொடர்ந்து நடைபெறும் செயலாகும். எதிலும் குதிக்கும் முன், உங்கள் இலக்குகள் மற்றும் கனவுகளை அமைத்து முன்னுரிமை கொடுங்கள்.முன்கூட்டியே முதலீடு செய்யுங்கள், இப்போது முதலீடு செய்யுங்கள்!

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.