Table of Contents

தங்கம் பணமாக்குதல் திட்டம்: தெரிந்து கொள்ள வேண்டிய விஷயங்கள்

தங்கம் பணமாக்குதல் திட்டம் (ஜிஎம்எஸ்) இந்தியப் பிரதமரால் தொடங்கப்பட்டது, இது முதலீட்டாளர்கள் தங்களுடைய சும்மா கிடக்கும் தங்கத்தின் மீது வட்டியைப் பெற உதவும் நோக்கத்துடன்.வங்கி லாக்கர்கள். தங்கத்தை பணமாக்குதல் திட்டம் ஒரு தங்கம் போல் செயல்படுகிறதுசேமிப்பு கணக்கு தங்கத்தின் மதிப்பின் மதிப்புடன் எடையின் அடிப்படையில், நீங்கள் டெபாசிட் செய்யும் தங்கத்தின் மீதான வட்டியைப் பெறும்.

முதலீட்டாளர்கள் தங்கத்தை எந்த வடிவத்திலும் டெபாசிட் செய்யலாம் - நகைகள், பார்கள் அல்லது நாணயங்கள். இந்த புதிய தங்கத் திட்டம், தற்போதுள்ள தங்க உலோகக் கடன் திட்டம் (ஜிஎம்எல்), தங்க வைப்புத் திட்டம் (ஜிடிஎஸ்) ஆகியவற்றின் மாற்றமாகும், மேலும் இது தற்போதுள்ள தங்க வைப்புத் திட்டம் (ஜிடிஎஸ்), 1999ஐ மாற்றும்.

தங்கம் பணமாக்குதல் திட்ட விவரங்கள்

தங்கம் பணமாக்குதல் திட்டம் குடும்பங்கள் மற்றும் இந்திய நிறுவனங்களுக்குச் சொந்தமான தங்கத்தைத் திரட்டுவதை உறுதி செய்வதற்கான ஒரு யோசனையுடன் தொடங்கப்பட்டது. தங்கத்தை பணமாக்குதல் திட்டம் இந்தியாவில் தங்கத்தை உற்பத்திச் சொத்தாக மாற்றும் என்று எதிர்பார்க்கப்படுகிறது.

பொதுவாக, தங்கத்தின் விலை உயர்ந்தால், வங்கி லாக்கர்களில் கிடக்கும் தங்கத்தின் மதிப்பு உயர்கிறது, ஆனால் அது வழக்கமான வட்டி அல்லது ஈவுத்தொகையை வழங்காது. மாறாக, நீங்கள் அதை சுமந்து செல்லும் செலவுகளை (வங்கி லாக்கர் கட்டணங்கள்) பெறுவீர்கள். தங்கம் பணமாக்குதல் திட்டம் தனிநபர்கள் தங்களுடைய தங்கத்தின் மீது குறிப்பிட்ட வழக்கமான வட்டியைப் பெற அனுமதிக்கிறது மற்றும் சுமந்து செல்லும் செலவுகளையும் மிச்சப்படுத்துகிறது. ஒரு வாடிக்கையாளர் கொண்டு வரக்கூடிய தங்கத்தின் குறைந்தபட்ச அளவு 30 கிராமாக நிர்ணயிக்க பரிந்துரைக்கப்படுகிறது.

தங்க பணமாக்குதல் திட்டத்தின் கீழ், ஒருமுதலீட்டாளர் குறுகிய, நடுத்தர மற்றும் நீண்ட காலத்திற்கு தங்கத்தை டெபாசிட் செய்யலாம். ஒவ்வொரு காலத்திற்கான பதவிக்காலம் பின்வருமாறு- குறுகிய கால வங்கி வைப்புத்தொகை (SRBD) 1-3 ஆண்டுகள், இடைக்காலம் 5-7 ஆண்டுகள் மற்றும் நீண்ட கால அரசு வைப்பு (LTGD) 12-15 காலத்தின் கீழ் வரும் ஆண்டுகள்.

இந்த தங்கத் திட்டத்தின் அம்சங்கள்

- தங்கம் பணமாக்குதல் திட்டம் ஒரு நாணயம், பார் அல்லது நகை வடிவத்தில் குறைந்தபட்சம் 30 கிராம் வைப்புத்தொகையை ஏற்றுக்கொள்கிறது.

- இந்தத் திட்டத்தின் கீழ் முதலீடு செய்ய அதிகபட்ச வரம்பு இல்லை.

- அனைத்து நியமிக்கப்பட்ட வணிக வங்கிகளும் இந்தியாவில் தங்கம் பணமாக்குதல் திட்டத்தை செயல்படுத்த முடியும்.

- தங்க பணமாக்குதல் திட்டம் குறைந்தபட்ச லாக்-இன் காலத்திற்குப் பிறகு முன்கூட்டியே திரும்பப் பெற அனுமதிக்கிறது. இருப்பினும், அத்தகைய பணத்தை திரும்பப் பெறுவதற்கு அபராதம் விதிக்கிறது.

- இந்தத் திட்டத்தால் வழங்கப்படும் குறுகிய கால டெபாசிட்டுகளை தங்கமாகவோ அல்லது ரூபாயாகவோ அந்த நேரத்தில் பொருந்தும் தற்போதைய விலையில் மீட்டெடுக்கலாம்.மீட்பு.

- முதலீட்டாளரின் தங்கம் வங்கியால் பத்திரமாகப் பராமரிக்கப்படும்.

Talk to our investment specialist

வட்டி விகிதம் எவ்வாறு கணக்கிடப்படுகிறது?

அசல் வைப்பு மற்றும் வட்டி இரண்டும் தங்கத்தில் மதிப்பிடப்படும். உதாரணமாக, ஒரு வாடிக்கையாளர் 100 கிராம் தங்கத்தை டெபாசிட் செய்து 2% வட்டியைப் பெற்றால், முதிர்ச்சியின் போது அவருக்கு 102 கிராம் கடன் இருக்கும்.

தங்கம் பணமாக்குதல் திட்டத்தில் முதலீடு செய்வதன் நன்மைகள்

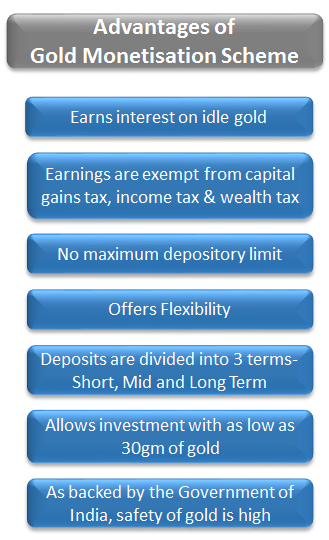

- முதலீட்டாளர்கள் தங்களுடைய செயலற்ற தங்கத்தின் மீது வட்டி சம்பாதிப்பார்கள், இது அவர்களின் சேமிப்பிற்கும் மதிப்பு சேர்க்கும்.

- தங்கம் பணமாக்குதல் திட்டம் நெகிழ்வுத்தன்மையை வழங்குகிறது. முதலீட்டாளர்கள் தங்கள் முதலீடு/தங்கத்தை அவர்களுக்குத் தேவைப்படும்போது திரும்பப் பெறலாம்.

- முதலீட்டாளர்கள் தங்கள் முதலீட்டை 30 கிராம் தங்கத்தில் தொடங்கலாம்.

- நாணயங்கள் மற்றும் பார்கள் மதிப்பின் மதிப்பை தவிர வட்டி சம்பாதிக்க முடியும்

- வருவாய் இருந்து விலக்கு அளிக்கப்படுகிறதுமூலதனம் ஆதாய வரி,வருமான வரி மற்றும் செல்வ வரி. இல்லை இருக்கும்முதலீட்டு வரவுகள் டெபாசிட் செய்யப்பட்ட தங்கத்தின் மதிப்பு அல்லது வட்டியின் மீது நீங்கள் செலுத்தும் வரி.

- தங்கம் பணமாக்குதல் திட்டம் இந்திய அரசாங்கத்தால் ஆதரிக்கப்படுவதால், முதலீடு செய்யப்பட்ட தங்கத்தின் பாதுகாப்பு மற்றும் பாதுகாப்பு அதிகமாக உள்ளது.

தங்க சேமிப்பு கணக்கை எப்படி திறப்பது?

கணக்கைத் திறக்க விரும்பும் நபர்கள், இந்திய ரிசர்வ் வங்கியின் கீழ் பட்டியலிடப்பட்ட ஒரு அட்டவணை வங்கியில் இதைச் செய்யலாம். கணக்கைத் திறக்கத் தேவைப்படும் ஆவணங்கள், எந்தவொரு சேமிப்பு வங்கிக் கணக்கையும் தொடங்குவதற்குத் தேவையான ஆவணங்கள், எடுத்துக்காட்டாக, உங்கள் வாடிக்கையாளரை அறிந்து கொள்ளுங்கள் (KYC) படிவத்துடன் சரியான அடையாளச் சான்று, முகவரிச் சான்று மற்றும் பாஸ்போர்ட் அளவு புகைப்படம்.

தகுதி

உட்பட அறக்கட்டளைகளுடன் அனைத்து குடியுரிமை இந்தியர்கள்பரஸ்பர நிதி/ ETF (செலாவணி வர்த்தக நிதி), கீழ் பதிவுசெபி தங்கம் பணமாக்குதல் திட்டத்தின் கீழ் டெபாசிட் செய்யலாம்.