Table of Contents

இந்தியாவில் வருமான வரி FY 23 - 24: வரி செலுத்துபவர்களுக்கான இறுதி வழிகாட்டி!

யூனியன் பட்ஜெட் 2023 புதுப்பிப்பு

புதிய வரி விதிப்பில், தனிநபர்கள் ரூ.1000 வரையிலான வருமானத்திற்கு வரி செலுத்த வேண்டியதில்லை. ஒரு வருடத்திற்கு 7.5 லட்சம் (நிலையான விலக்குடன்)

உயர் கூடுதல் கட்டண விகிதத்தை 37% இலிருந்து 25% ஆக குறைக்க அரசாங்கம் முன்மொழிந்துள்ளது.

பழைய வரி விதிப்பில் எந்த மாற்றமும் செய்யப்படவில்லை

புதிய வரி விதிப்பு இயல்புநிலை வரி விதியாக மாறியுள்ளது, ஆனால் வரி செலுத்துவோர் பழைய வரி முறையை தேர்வு செய்யலாம்

ஒரு வரி செலுத்துபவர் ஆண்டு வருமானம் ரூ. 9 லட்சம் செலுத்த வேண்டும். 45,000 வரி

வருமானத்தின் மீதான வரி ரூ. 15 லட்சம் என்பது ரூ. 1.5 லட்சத்தில் இருந்து குறைக்கப்பட்டுள்ளது. 1.87 லட்சம்

புதிய ஆட்சியில், நிலையான விலக்கு ரூ. 50,000 அறிமுகப்படுத்தப்பட்டுள்ளது

இலிருந்து வரி விலக்கு நீக்கப்பட்டுள்ளதுபிரீமியம் காப்பீட்டு பாலிசிகள் ரூ. 5 லட்சம்

அதற்காகஓய்வு அரசு சாரா ஊழியர்களுக்கு வரி விலக்கு ரூ. 25 லட்சத்தில் இருந்து ரூ. 3 லட்சம்

கூட்டுறவு சங்கங்களுக்கு, அதிக டிடிஎஸ் வரம்பு ரூ. 3 கோடி பணம் எடுக்க வழங்கப்படுகிறது

வரி செலுத்துவோரின் வசதியை உறுதி செய்வதற்காக, அடுத்த தலைமுறை பொதுவான தகவல் தொழில்நுட்ப அறிக்கை வெளியிடப்பட்டுள்ளது

டிடிஎஸ் விகிதம் ஒரு பகுதியில் குறைக்கப்பட்டுள்ளதுEPF பான் அல்லாத வழக்குகளில் திரும்பப் பெறுதல் 30% முதல் 20% வரை

புதிய ஆட்சியின் கீழ் புதிய வருமான வரி அடுக்குகள் 2023 - 24

நிதியமைச்சர் நிர்மலா சீதாராமன் 2023-24ஆம் ஆண்டுக்கான மத்திய பட்ஜெட்டை வருமானத்தை அதிகரிக்கவும், வாங்கும் திறனை அதிகரிக்கவும் திட்டமிட்டுள்ளார். பேச்சின்படி, அடிப்படை விலக்கு வரம்பு குறைந்துள்ளதுரூ. 2.5 லட்சத்திலிருந்து ரூ. 3 லட்சம். அது மட்டுமின்றி, பிரிவு 87A-ன் கீழ் தள்ளுபடி ரூ. 7 லட்சத்தில் இருந்து ரூ. 5 லட்சம்.

யூனியன் பட்ஜெட் 2023-24ன் படி புதிய வரி அடுக்கு விகிதம் இதோ:

| ஆண்டுக்கு வருமான வரம்பு | புதிய வரி வரம்பு (2023-24) |

|---|---|

| ரூ. 3,00,000 | இல்லை |

| ரூ. 3,00,000 முதல் ரூ. 6,00,000 | 5% |

| ரூ. 6,00,000 முதல் ரூ. 9,00,000 | 10% |

| ரூ. 9,00,000 முதல் ரூ. 12,00,000 | 15% |

| ரூ. 12,00,000 முதல் ரூ. 15,00,000 | 20% |

| மேல் ரூ. 15,00,000 | 30% |

வருமானம் உள்ள நபர்கள்ரூ. 15.5 லட்சம் மற்றும் அதற்கு மேல் உள்ளவர்கள் நிலையான விலக்குக்கு தகுதி பெறுவார்கள்ரூ. 52,000. மேலும், புதிய வரி விதிப்பு முறை இயல்புநிலையாக மாறியுள்ளது. இருப்பினும், மக்கள் பழைய வரி முறையைத் தக்க வைத்துக் கொள்ள விருப்பம் உள்ளது, இது பின்வருமாறு:

| ஆண்டுக்கு வருமான வரம்பு | பழைய வரி வரம்பு (2021-22) |

|---|---|

| ரூ. 2,50,000 | இல்லை |

| ரூ. 2,50,001 முதல் ரூ. 5,00,000 | 5% |

| ரூ. 5,00,001 முதல் ரூ. 10,00,000 | 20% |

| மேல் ரூ. 10,00,000 | 30% |

Talk to our investment specialist

இந்தியாவில் வருமான வரி

வருமான வரி இந்தியாவில் பல செயல்பாடுகளுக்கு நிதியளிக்கும் நோக்கத்திற்காக அரசாங்கம் விதிக்கிறது. அடிப்படையில், இரண்டு முக்கிய உள்ளனவரிகளின் வகைகள் - நேரடி மற்றும் மறைமுக. முந்தைய பிரிவில், வருமான வரி அடங்கும். மற்றும், VAT, கலால், சேவை வரி, அத்துடன் சரக்கு மற்றும் சேவை வரி (GST) அனைத்தும் மறைமுக வரிகளில் வருகின்றன.

அரசாங்க நடவடிக்கைகளுக்கு நிதியளிப்பதுடன், வசூலிக்கப்படும் வரிகள், மக்களிடையே செல்வத்தை போதுமான அளவில் விநியோகிக்க உதவும் நிதி நிலைப்படுத்தியாகவும் பயன்படுத்தப்படுகின்றன. இந்திய வருமான வரிவிதிப்பு முறை பல அம்சங்களை உள்ளடக்கியது. அதைப் பற்றி மேலும் தெரிந்து கொள்வோம்.

இந்தியாவில் வருமான வரி வகைகள்

பணம் செலுத்துபவர் மற்றும் செலுத்தும் நேரத்தின் அடிப்படையில் வருமான வரியை மூன்று வெவ்வேறு வகைகளாகப் பிரிக்கலாம்:

மூலத்தில் வரி விலக்கு (டிடிஎஸ்)

இரண்டாவது நபரால் (வரி செலுத்துவோருக்கு வருமான ஆதாரத்தை உருவாக்கும்) வரி செலுத்துவோரின் சார்பாக கழிக்கப்பட்டு செலுத்தப்படும் எந்த வகையான வருமான வரியும் TDS எனப்படும். இந்த வரியானது சரியான நேரத்தில் வரி செலுத்துவதை உறுதிசெய்ய வருமான வரித்துறை பயன்படுத்தும் அளவீட்டு முறையாகும்.

முன்கூட்டிய வரி

நிதியாண்டு முழுவதும், தொழில் வல்லுநர்கள் மற்றும் வணிகர்கள் நான்கு தவணைகளில் வருமான வரி செலுத்த வேண்டும். அந்த தவணைகள் என அறியப்படுகிறதுமுன்கூட்டிய வரி. இந்த வரிகளைச் செலுத்துவதற்கு சில குறிப்பிட்ட தேதிகள் உள்ளன, அவை:

- ஜூன் 15க்கு முன் அல்லது அதற்கு முன்: 15% கி.பி

- செப்டம்பர் 15க்கு முன் அல்லது அதற்கு முன்: 45% கி.பி

- டிசம்பர் 15க்கு முன் அல்லது அதற்கு முன்: 75% கி.பி

- மார்ச் 15க்கு முன் அல்லது அதற்கு முன்: 100% கி.பி

சுய மதிப்பீட்டு வரி

சுய மதிப்பீட்டு வரி என்பது TDS மற்றும் முன்கூட்டிய வரியை கணக்கில் எடுத்துக்கொண்ட பிறகு கணக்கிடப்பட்ட வருமானத்தின் மீது வரி செலுத்துவோர் செலுத்தும் எந்த வகையான இருப்பு வரியும் ஆகும்.

வருமான ஆதாரம்

இந்திய வருமான வரிச் சட்டங்களின்படி, இந்தியாவில் வருமானம், பின்வரும் ஆதாரங்களில் இருந்து உருவாக்கப்படும் போது, வரி விதிக்கப்பட வேண்டும்:

- சம்பளம்

- வீட்டு சொத்து வருமானம்

- தொழில் அல்லது வியாபாரத்தில் லாபம் மற்றும் லாபம்

- முதலீட்டு வரவுகள்

- பிற ஆதாரங்களில் இருந்து வருமானம்

இந்த ஆதாரங்கள் அனைத்திலிருந்தும் வருமானத் தொகை வருமான வரிச் சட்டத்தின் விதிகளின்படி கணக்கிடப்படுகிறது. வரி விகிதங்கள் தனிநபரின் வருமானத்தின் அடிப்படையில் மாறுபடும் மற்றும் அவை வருமான வரி அடுக்கு விகிதங்கள் என்று அழைக்கப்படுகின்றன. பட்ஜெட்டின் போது, ஒவ்வொரு ஆண்டும், இந்த வருமான வரி விகிதங்கள் திருத்தப்படும்.

நிதி ஆண்டு மற்றும் மதிப்பீட்டு ஆண்டு இடையே உள்ள வேறுபாடு

நிதியாண்டு என்பது நீங்கள் வருமானம் ஈட்டிய ஆண்டாகும். மறுபுறம், மதிப்பீட்டு ஆண்டு, நீங்கள் தாக்கல் செய்ய வேண்டிய அடுத்த ஆண்டாகும்வருமான வரி முந்தைய ஆண்டிற்கு. எனவே, உதாரணமாக, நீங்கள் 2019 இல் உங்கள் வருமானத்தைப் பெற்றுள்ளீர்கள், அது உங்கள் நிதி ஆண்டாகக் கருதப்படும். மேலும், 2019 ஆம் ஆண்டிற்கான வருமானத்தை 2020 இல் தாக்கல் செய்யப் போகிறீர்கள் என்பதால், அது உங்கள் மதிப்பீட்டு ஆண்டாகக் கருதப்படும்.

இந்தியாவில் ஐடிஆர் தாக்கல் செய்ய தேவையான ஆவணங்கள்

தாக்கல் செய்யும்போதுஐடிஆர் ஆன்லைனில், உங்களுக்கு ஒரு குறிப்பிட்ட ஆவணங்கள் தேவைப்படும். இந்த ஆவணங்கள் வருமான மூலத்தைப் பொறுத்து மாறுபடும்.

இது தொடர்பான விவரம் கீழே குறிப்பிடப்பட்டுள்ளது:

| வருமான ஆதாரம் | தேவையான ஆவணங்கள் |

|---|---|

| சம்பளம் வாங்கும் நபர்கள் | படிவம் 16, 16A, 26AS. HRA க்கான வாடகை ரசீது. கட்டணச் சீட்டுகள். கீழ் முதலீடு செய்யப்பட்டதுபிரிவு 80C, 80D, 80E மற்றும் 80G |

| முதலீட்டு வரவுகள் | எஸ்ஐபிகள்,ELSS,பரஸ்பர நிதி அறிக்கை,கடன் நிதி, விற்பனை மற்றும் கொள்முதல்ஈக்விட்டி நிதிகள். கொள்முதல்/விற்பனை விலை, மூலதன ஆதாய விவரங்கள், ஏதேனும் வீட்டுச் சொத்து விற்கப்பட்டால் பதிவு செய்த விவரங்கள். பங்குகளை விற்பது மற்றும் பங்கு வர்த்தகம் மூலம் மூலதன ஆதாயங்களின் அறிக்கை (கிடைத்தால்) |

| வீட்டுச் சொத்து | வீட்டுக் கடன் வட்டிக்கான சான்றிதழ். சொத்து முகவரி. மூலதனப் பங்கு மற்றும் பான் கார்டு விவரங்கள் உட்பட இணை உரிமையாளரின் விவரங்கள் |

| பிற ஆதாரங்கள் | வங்கி விவரங்கள், வட்டி பெற்றால்சேமிப்பு கணக்கு. ஒரு தபால் அலுவலகத்தில் ஒரு கணக்கிலிருந்து பெறப்பட்ட வருமானம். வரி சேமிப்பு மற்றும்/அல்லது கார்ப்பரேட்டிலிருந்து பெறப்பட்ட வட்டி விவரங்கள்பத்திரங்கள் |

மேலே குறிப்பிடப்பட்டவை தவிர, வங்கி கணக்கு விவரங்கள் மற்றும் பான் கார்டு போன்ற சில கட்டாய ஆவணங்களும் உள்ளன.

வருமான வரி படிவங்கள்

வருமான வரிப் படிவங்கள் வருமான வரித் துறையின் அங்கீகரிக்கப்பட்ட படிவங்களாகும். இந்த நிதியாண்டில் ஈட்டிய வருமானம் மற்றும் செலுத்தப்பட்ட வரிகள் பற்றிய தகவல்களை வழங்க வரி செலுத்துவோர் பயன்படுத்துகின்றனர். மொத்தத்தில், ஏழு வெவ்வேறு வடிவங்கள் உள்ளன, மேலும் அவை ஒவ்வொன்றும் வரி செலுத்துவோர் ஒரு குறிப்பிட்ட வகையைச் சேர்ந்தவை.

எனவே, உதாரணமாக, இந்தியாவில் உள்ள தொழில் வல்லுநர்களுக்கான வருமான வரிக்கு அங்கீகரிக்கப்பட்ட படிவத்தை சம்பளம் பெறும் தனிநபர்கள் பயன்படுத்த முடியாது.

| வருமானம்வரி அறிக்கை படிவம் | வரி செலுத்துவோர் வருமான தகுதி |

|---|---|

| ஐடிஆர் 1 (மட்டும்) | ✔ஓய்வூதியம் அல்லது சம்பளம் ✔ஒரு குடியிருப்பு சொத்து ✔இதர ஆதாரங்கள் (லாட்டரி, குதிரைப் பந்தயம் போன்றவை தவிர) ✔மொத்த வருமானம் ரூ. 50 லட்சம் |

| ஐடிஆர் 2 | இந்து பிரிக்கப்படாத குடும்பம் (HUFகள்) மற்றும் ஒரு தொழில் அல்லது வணிகத்தின் ஆதாயங்கள் மற்றும் லாபங்களிலிருந்து வருமானம் இல்லாத தனிநபர்கள் |

| ஐடிஆர் 3 | இந்து பிரிக்கப்படாத குடும்பம் (HUFs) மற்றும் கூட்டு நிறுவனங்கள் உட்பட தொழில் அல்லது வணிகத்தில் வருமானம் ஈட்டும் தனிநபர்கள் |

| ஐடிஆர் 4 (SUGAM) | ஊக வரிக்கு வருமானம் உள்ள எவரும் |

| ஐடிஆர் 5 | தவிர அனைவரும்: ✔தனிநபர்கள் ✔HUFகள் ✔நிறுவனங்கள் ✔தகுதியுள்ளவர்கள்ஐடிஆர் கோப்பு 7 |

| ஐடிஆர் 6 | பிரிவு 11 இன் கீழ் விலக்கு கோரும் நிறுவனங்களைத் தவிர |

| ஐடிஆர் 7 | நிறுவனங்கள் உட்பட மக்கள், கீழ் வருமானத்தை வழங்க வேண்டும்பிரிவு 139 (4A)/ 139 (4B)/ 139 (4C)/ 139 (4D)/ 139 (4E)/ 139 (4F) |

முடிவுரை

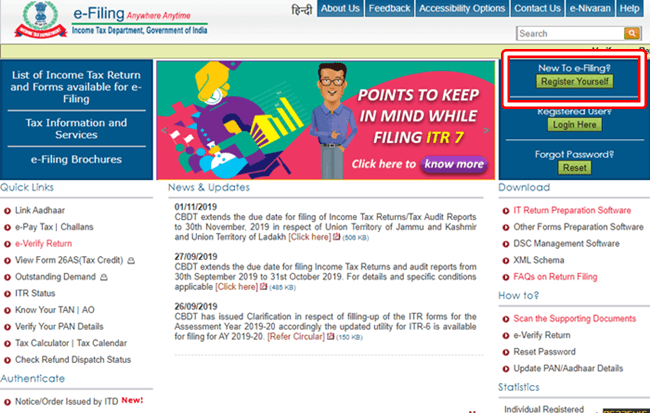

இ-ஃபைலிங் அறிமுகப்படுத்தப்பட்டதன் மூலம், ஐடிஆர் தாக்கல் செய்வது மற்றும் விலக்குகளை கோருவது எளிதான ஒன்றாகிவிட்டது. இளம் வருமானம் ஈட்டும் தனிநபராக இருப்பதால், நீங்கள் இனி ஒரு கடினமான செயல்முறையை தாக்கல் செய்ய வேண்டியதில்லை. இப்போது இந்த இடுகை இந்தியாவில் வருமான வரியின் அனைத்து அம்சங்களையும் உள்ளடக்கியது, உங்கள் பொறுப்புகளைத் தவறவிடாதீர்கள்.

ரோகினி ஹிரேமத் மூலம்

ரோகினி ஹிரேமத் Fincash.com இல் உள்ளடக்கத் தலைவராகப் பணிபுரிகிறார். எளிய மொழியில் நிதி அறிவை மக்களுக்கு வழங்குவதே அவரது விருப்பம். ஸ்டார்ட்-அப்கள் மற்றும் பல்வேறு உள்ளடக்கங்களில் அவருக்கு வலுவான பின்னணி உள்ளது. ரோகினி ஒரு SEO நிபுணர், பயிற்சியாளர் மற்றும் ஊக்கமளிக்கும் குழுத் தலைவர்! நீங்கள் அவளுடன் தொடர்பு கொள்ளலாம்rohini.hiremath@fincash.com

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவுகளின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.