Table of Contents

- ஜிஎஸ்டிஆர்-2 என்றால் என்ன?

- வாங்குபவர்-விற்பவர் சமரசம் என்றால் என்ன?

- GSTR-2 இன் நோக்கம் என்ன?

- GSTR-2A என்றால் என்ன?

- GSTR-2 ஐ யார் தாக்கல் செய்ய வேண்டும்?

- GSTR-2 படிவம்

- 1. ஜிஎஸ்டிஐஎன்

- 2. வரி செலுத்துபவரின் பெயர்

- 3. பதிவுசெய்யப்பட்ட வரிக்கு உட்பட்ட நபரிடமிருந்து உள்நோக்கிய பொருட்கள்

- 4. தலைகீழ் கட்டணத்தில் வரி செலுத்த வேண்டிய உள்நோக்கிய பொருட்கள்

- 5. நுழைவு மசோதாவில் வெளிநாடுகளில் இருந்து அல்லது SEZ யூனிட்களில் இருந்து பெறப்பட்ட உள்ளீடுகள்/மூலதன பொருட்கள்

- 6. அட்டவணைகள் 3, 4 மற்றும் 5 இல் முந்தைய வரிக் காலங்களுக்கான வருமானத்தில் அளிக்கப்பட்ட உள்நோக்கி விநியோக விவரங்களுக்கான திருத்தங்கள்

- 7. கலவை வரி விதிக்கக்கூடிய நபரிடமிருந்து பெறப்பட்ட பொருட்கள் மற்றும் பிற விலக்கு/Nil மதிப்பிடப்பட்ட/GST அல்லாத பொருட்கள் பெறப்பட்டன

- 8. ISD கிரெடிட் பெறப்பட்டது

- 9. TDS மற்றும் TCS கிரெடிட் பெறப்பட்டது

- 10. வழங்கப்பட்ட முன்பணங்களின் ஒருங்கிணைந்த அறிக்கை/அட்வான்ஸ் சப்ளை ரசீது கணக்கில் சரி செய்யப்பட்டது

- 11. உள்ளீட்டு வரிக் கடன் திரும்புதல்/மீட்பு

- 12. பொருத்தமின்மை மற்றும் பிற காரணங்களுக்காக வெளியீட்டு வரியின் அளவைக் கூட்டுதல் மற்றும் குறைத்தல்

- 13. HSN உள்நோக்கிய விநியோகங்களின் சுருக்கம்

- GSTR-2 தாமதமாக தாக்கல் செய்வதற்கு அபராதம்?

ஜிஎஸ்டிஆர்-2 என்றால் என்ன? ஜிஎஸ்டிஆர் 2 படிவத்தை எவ்வாறு தாக்கல் செய்வது?

ஜிஎஸ்டிஆர்-2 முக்கியமானதுவரி அறிக்கை ஒரு வரி செலுத்துவோர் மாதாந்திர அல்லது காலாண்டுக்கு ஒருமுறை தாக்கல் செய்ய வேண்டும்அடிப்படை. இது சரக்கு மற்றும் சேவை வரி வரவுடன் அறிமுகப்படுத்தப்பட்டது (ஜிஎஸ்டி)

குறிப்பு: GSTR-2 தற்காலிகமாக இடைநிறுத்தப்பட்டுள்ளது.

ஜிஎஸ்டிஆர்-2 என்றால் என்ன?

GSTR-2 வேறுபட்டதுஜிஎஸ்டிஆர்-1 வரி விதிக்கக்கூடிய எந்தவொரு நபரும் ஒரு வருடத்தில் அவர்கள் செய்த கொள்முதல்களுக்காக அதை தாக்கல் செய்ய வேண்டும். பதிவுசெய்யப்பட்ட வரிக்கு உட்பட்ட ஒவ்வொரு நபரும் GSTR-2 இல் வரிக் காலத்திற்கான தங்கள் கொள்முதல் விவரங்களை நிரப்ப வேண்டும்.

ஜிஎஸ்டிஆர்-2ஐ தாக்கல் செய்வது மிகவும் முக்கியமானது, ஏனெனில் இது ஒரு குறிப்பிட்ட மாதத்திற்கான பதிவுசெய்யப்பட்ட டீலரின் அனைத்து கொள்முதல் பரிவர்த்தனைகளின் விவரங்களையும் கொண்டுள்ளது. தலைகீழ் கட்டணங்களைக் கொண்ட வாங்குதல்களும் இதில் அடங்கும்.

பதிவுசெய்யப்பட்ட டீலரின் GSTR-2 ஐ விற்பனையாளரின் GSTR-1 உடன் வாங்குபவர்-விற்பவருக்கு அரசாங்கம் சரிபார்க்கிறது.நல்லிணக்கம்.

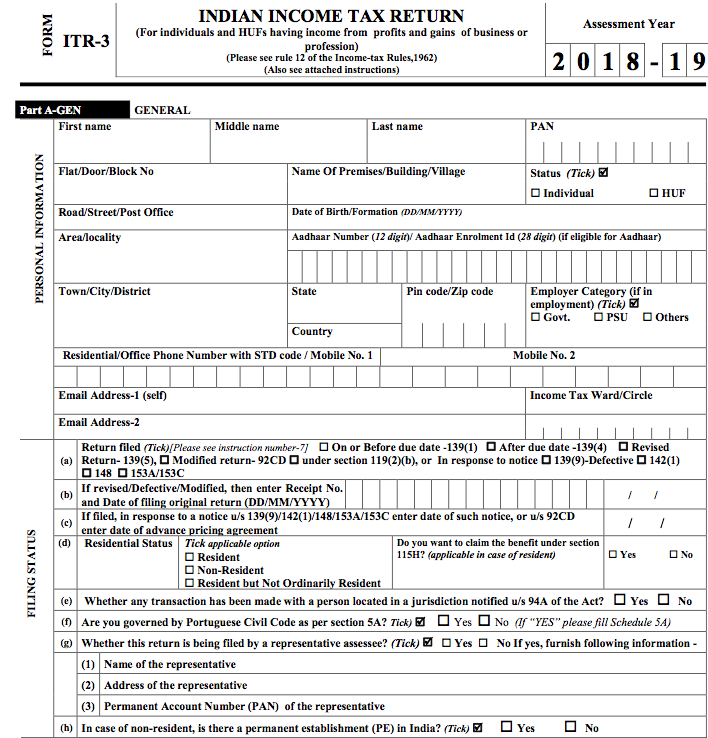

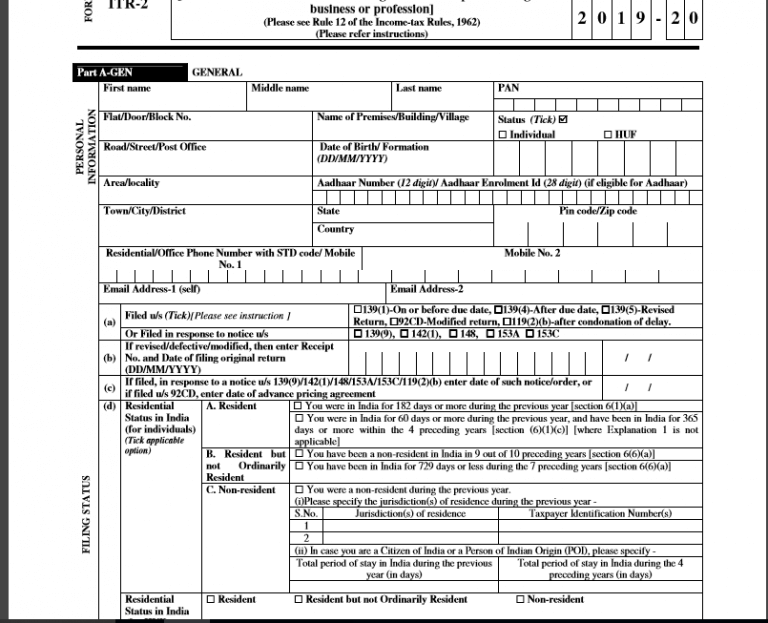

GSTR 2 படிவத்தைப் பதிவிறக்கவும்

வாங்குபவர்-விற்பவர் சமரசம் என்றால் என்ன?

வாங்குபவர்-விற்பவர் சமரசம் விலைப்பட்டியல் பொருத்தம் என்றும் அழைக்கப்படுகிறது. இந்தச் செயல்பாட்டில், விற்பனையாளரின் வரிவிதிப்பு விற்பனையானது வாங்குபவரின் வரிக்கு உட்பட்ட கொள்முதல்களுடன் பொருந்துகிறது.

GSTR-2ன் நோக்கம் என்ன?

GSTR-1 இன் நுழைவைச் சரிபார்க்கும் என்பதால் GSTR-2 தேவைப்படுகிறது. GSTR-2 விவரங்கள் விற்பனையாளரின் GSTR-1 விவரங்களுடன் பொருந்த வேண்டும், பின்னர் விற்பனையாளர் உள்ளீட்டு வரிக் கடன் (ITC) பெறலாம்.

பதிவுசெய்யப்பட்ட விற்பனையாளர் ஜிஎஸ்டிஆர்-1ஐப் பதிவுசெய்ததும், விவரங்கள் தானாக நிரப்பப்பட்டு, ஜிஎஸ்டிஆர்-2ஏ பெறுநருக்குத் தெரிவிக்கப்படும். பெறுநர் விவரங்களை உறுதிப்படுத்துவார். விவரங்கள் உறுதி செய்யப்பட்டால், அது பதிவு செய்யப்பட்டு ஜிஎஸ்டிஆர்-2 தயாரிக்கப்படும்.

ரூ.க்குக் குறைவான விற்றுமுதல் கொண்ட வணிகங்கள். காலாண்டு அடிப்படையில் 1.5 கோடிகள் இந்த வருமானத்தை தாக்கல் செய்ய வேண்டும்.

ஜிஎஸ்டிஆர்-2 ஐ தாக்கல் செய்வது குறைந்த நேரத்தை உள்ளடக்கியது, ஏனெனில் இங்குள்ள பெரும்பாலான வகைகள் எதிர் தரப்பு ஜிஎஸ்டி வருமானத்திலிருந்து தானாக நிரப்பப்படுகின்றன. ஜிஎஸ்டிஆர்-2ஐ தாக்கல் செய்வதும் முக்கியம், ஏனென்றால் உங்களால் ஜிஎஸ்டிஆர்-3ஐ தாக்கல் செய்ய முடியாது, இது அடுத்த ரிட்டர்ன் ஆகும். இது ஜிஎஸ்டி வருமானத்தை தாமதமாக தாக்கல் செய்ய வழிவகுக்கும், இது அபராதத்துடன் எதிர்மறையான விளைவை ஏற்படுத்தும்.

Talk to our investment specialist

GSTR-2A என்றால் என்ன?

GSTR-2A என்பது விற்பனையாளர் GSTR-1 ஐப் பதிவு செய்யும் போது தகவல் கைப்பற்றப்படும். இது GST போர்ட்டலில் ஒவ்வொரு வணிகத்திற்கும் தானாகவே உருவாக்கப்படும் கொள்முதல் தொடர்பான வரி வருமானமாகும்.

பெறுநர் GSTR-2A விவரங்களுடன் உடன்படவில்லை என்றால், அது விற்பனையாளருக்குத் தெரிவிக்கப்பட்டு விற்பனையாளரின் GSTR-1A இல் பிரதிபலிக்கப்படும். இது GSTR-1A இலிருந்து தானாக நிரப்பப்பட்ட GSTR-1 இல் உள்ள விவரங்களை மாற்றுவதற்கான விருப்பத்தை வழங்குநருக்கு வழங்கும்.

GSTR-2 ஐ யார் தாக்கல் செய்ய வேண்டும்?

- குடியுரிமை பெறாத வரி விதிக்கக்கூடிய நபர்

- கலவை விநியோகஸ்தர்கள்

- TCS வசூலிக்க வேண்டிய நபர்கள்

- TDS கழிக்க வேண்டிய நபர்கள்

- உள்ளீட்டு சேவை விநியோகஸ்தர்கள்

- ஆன்லைன் தகவல் மற்றும் தரவுத்தள அணுகல் அல்லது மீட்டெடுப்பு சேவைகளை வழங்குபவர்கள்

GSTR-2 படிவம்

GSTR-2 வடிவமைப்பிற்கு அரசாங்கம் 13 தலைப்புகளை பரிந்துரைத்துள்ளது.

1. ஜிஎஸ்டிஐஎன்

பதிவுசெய்யப்பட்ட ஒவ்வொரு வரி செலுத்துபவருக்கும் 15 இலக்க ஜிஎஸ்டி அடையாள எண் வழங்கப்படும். ஜிஎஸ்டி ரிட்டர்ன் தாக்கல் செய்யும் போது இது தானாக நிரப்பப்படும்.

2. வரி செலுத்துபவரின் பெயர்

உங்கள் சட்டப்பூர்வ பெயர் மற்றும் வர்த்தக பெயரை உள்ளிடவும். மேலும், தாக்கல் செய்த தொடர்புடைய மாதம் மற்றும் ஆண்டை உள்ளிடவும்.

3. பதிவுசெய்யப்பட்ட வரிக்கு உட்பட்ட நபரிடமிருந்து உள்நோக்கிய பொருட்கள்

பதிவுசெய்யப்பட்ட விற்பனையாளரிடமிருந்து வாங்குதல்கள் அவரது GSTR-1 வருமானத்திலிருந்து தானாக நிரப்பப்படும். ஜிஎஸ்டியின் வகை, விகிதம் மற்றும் அளவு போன்ற விவரங்கள் இதில் அடங்கும். தலைகீழ் கட்டணத்தின் கீழ் வாங்குதல்கள் சேர்க்கப்படாது.

4. தலைகீழ் கட்டணத்தில் வரி செலுத்த வேண்டிய உள்நோக்கிய பொருட்கள்

சில பொருட்கள் மற்றும் சேவைகள் தலைகீழ் கட்டணத்தை ஈர்க்கின்றன. இதன் பொருள் வாங்குபவர் பொருட்கள் அல்லது சேவைகளுக்கு ஜிஎஸ்டி செலுத்த வேண்டும். நீங்கள் பதிவுசெய்யப்பட்ட டீலராக இருந்து, பதிவு செய்யப்படாத டீலரிடமிருந்து ஒரு நாளைக்கு ரூ.5000க்கு மேல் எதையும் வாங்கினால், நீங்கள் ரிவர்ஸ் கட்டணத்தைச் செலுத்த வேண்டியிருக்கும்.

5. நுழைவு மசோதாவில் வெளிநாடுகளில் இருந்து அல்லது SEZ யூனிட்களில் இருந்து பெறப்பட்ட உள்ளீடுகள்/மூலதன பொருட்கள்

இந்த தலைப்பு எந்த இறக்குமதியின் விவரங்களையும் கொண்டிருக்க வேண்டும்மூலதனம் நுழைவு மசோதாவிற்கு எதிராக பெறப்பட்ட பொருட்கள். SEZ இலிருந்து பெறப்பட்ட பொருட்களின் விவரங்களும் இங்கே உள்ளிடப்பட வேண்டும்.

இறக்குமதிகள்: நுழைவு மசோதாவிற்கு எதிராக பெறப்பட்ட மூலதனப் பொருட்களின் ஏதேனும் இறக்குமதிகள் உள்ளிடப்படும். நுழைவு மசோதா, 6 இலக்க போர்ட் குறியீடுகள் மற்றும் 7 இலக்க பில் எண்களின் விவரங்களும் தெரிவிக்கப்பட வேண்டும்.

SEZ இலிருந்து பெறப்பட்டது: SEZ இல் விற்பனையாளர்களிடமிருந்து பெறப்பட்ட உள்ளீடுகள் அல்லது மூலதனப் பொருட்கள் இங்கே உள்ளிடப்படும்.

6. அட்டவணைகள் 3, 4 மற்றும் 5 இல் முந்தைய வரிக் காலங்களுக்கான வருமானத்தில் அளிக்கப்பட்ட உள்நோக்கி விநியோக விவரங்களுக்கான திருத்தங்கள்

ஒருமுறை சமர்ப்பித்த ஜிஎஸ்டி ரிட்டனை வரி செலுத்துவோர் திருத்த முடியாது. அதே தலைப்பின் கீழ் அடுத்த மாதத்தில் அதைத் திருத்தலாம். முந்தைய மாதங்களில் பொருட்கள் மற்றும் சேவைகளை வாங்குவது பற்றிய எந்த விவரங்களையும் நீங்கள் திருத்தலாம். விற்பனையாளருக்கும் மாற்றங்கள் குறித்து அறிவிக்கப்படும். விற்பனையாளர் பின்னர் GSTR-1A வருமானத்தில் மாற்றங்களை ஏற்க வேண்டும்.

6A. இது உள்ளீட்டு பொருட்கள்/சேவைகளின் அனைத்து திருத்தங்களையும் கொண்டிருக்கும் (இறக்குமதியைத் தவிர)

6B. SEZ இலிருந்து இறக்குமதி செய்யப்பட்ட பொருட்கள் மற்றும் பொருட்களின் மீது கணக்கிடப்பட்ட தொகை/வரியில் ஏதேனும் மாற்றம் இருக்கும். நுழைவு மசோதாவில் செய்யப்பட்ட மாற்றங்களை வரி செலுத்துவோர் குறிப்பிட வேண்டும்/இறக்குமதி அறிக்கை.

6C. வரி செலுத்துவோர் கொள்முதல் தொடர்பாக வழங்கப்பட்ட அனைத்து டெபிட் மற்றும் கிரெடிட் குறிப்புகளையும் தெரிவிக்க வேண்டும். ரிவர்ஸ் சார்ஜ் மெக்கானிசத்தின் கீழ் வழங்கப்பட்ட டெபிட்/கிரெடிட் நோட், ஜிஎஸ்டிஆர்-1 மற்றும் பிற பொருந்தக்கூடிய ரிட்டர்ன்களில் இருந்து தானாக நிரப்பப்படும்.

6D. முந்தைய மாதங்களில் டெபிட் / கிரெடிட் குறிப்பில் மாற்றங்கள் இங்கே தெரிவிக்கப்படும்.

7. கலவை வரி விதிக்கக்கூடிய நபரிடமிருந்து பெறப்பட்ட பொருட்கள் மற்றும் பிற விலக்கு/Nil மதிப்பிடப்பட்ட/GST அல்லாத பொருட்கள் பெறப்பட்டன

கலவை டீலரிடமிருந்து வாங்குதல் மற்றும் பிற விலக்கு/பூஜ்யம்/ஜிஎஸ்டி அல்லாத பொருட்கள் ஆகியவை இதில் அடங்கும்.பெட்ரோல், ஜிஎஸ்டியின் கீழ் வராத டீசல், ஜிஎஸ்டி அல்லாதவை இங்கே சேர்க்கப்பட்டுள்ளன. மேலும், மாநிலங்களுக்கு இடையேயான மற்றும் மாநிலங்களுக்கு இடையேயான சப்ளைகளை இங்கு உள்ளிட வேண்டும்.

8. ISD கிரெடிட் பெறப்பட்டது

பதிவு செய்யப்பட்ட உள்ளீட்டு சேவையிலிருந்து பெறப்பட்ட உள்ளீட்டு வரிக் கடன் விவரங்கள் இதில் அடங்கும்விநியோகஸ்தர் (ISD). இந்தத் தரவு தானாக நிரப்பப்படும்ஜிஎஸ்டிஆர்-6 ISD ஆல் தாக்கல் செய்யப்பட்டது.

9. TDS மற்றும் TCS கிரெடிட் பெறப்பட்டது

TDS கிரெடிட் பெறப்பட்டது- நீங்கள் அரசாங்க அமைப்புகளுடன் குறிப்பிட்ட ஒப்பந்தங்களில் ஈடுபட்டிருந்தால் இது பொருந்தும். பரிவர்த்தனை மதிப்பில் ஒரு குறிப்பிட்ட சதவீதத்தை அரசாங்கம் கழிக்கும்மூலத்தில் வரி விலக்கு. எல்லா தகவல்களும் இங்கிருந்து தானாக நிரப்பப்படும்ஜிஎஸ்டிஆர்-7 அரசு தாக்கல் செய்தது.

TCS கடன் பெறப்பட்டது- இது ஈ-காமர்ஸ் ஆபரேட்டரில் பதிவுசெய்யப்பட்ட ஆன்லைன் விற்பனையாளர்களுக்குப் பொருந்தும். இ-காமர்ஸ் ஆபரேட்டர் விற்பனையாளர்களுக்கு பணம் செலுத்தும் நேரத்தில் வரியை மூலத்தில் வசூலிப்பார். இ-காமர்ஸ் ஆபரேட்டரின் GSTR-8 இலிருந்து இந்தத் தகவல் தானாக நிரப்பப்படும்.

10. வழங்கப்பட்ட முன்பணங்களின் ஒருங்கிணைந்த அறிக்கை/அட்வான்ஸ் சப்ளை ரசீது கணக்கில் சரி செய்யப்பட்டது

மாதத்தின் போது நீங்கள் முன்கூட்டியே பணம் செலுத்தியிருந்தால், அது இங்கே தோன்றும். தலைகீழ் கட்டணங்களின் கீழ் அட்வான்ஸ் ரசீதுகளும் சேர்க்கப்பட்டுள்ளன.

வழக்கமாக, விற்பனையாளர் மேம்பட்ட ஒன்றை வெளியிடுவார்ரசீது அவர் முன்கூட்டியே பணம் பெறும் போது. வழக்கு தலைகீழ் கட்டணமாக இருந்தால், வாங்குபவர் அவர்/அவள் முன்கூட்டியே பணம் செலுத்தினால் முன்கூட்டியே ரசீது வழங்க வேண்டும்.

11. உள்ளீட்டு வரிக் கடன் திரும்புதல்/மீட்பு

வணிக நோக்கங்களுக்காக வாங்கப்படும் பொருட்கள் மற்றும் சேவைகளுக்கு மட்டுமே ITC உரிமை கோர முடியும். இல்லையெனில், அதைக் கோர முடியாது. இந்தத் தலைப்பின் கீழ், வரி செலுத்துவோர் பல்வேறு ஐடிசி விதிகளின் போது மாதத்தில் கோர முடியாத ஐடிசியின் விவரங்களை நிரப்ப வேண்டும்.

12. பொருத்தமின்மை மற்றும் பிற காரணங்களுக்காக வெளியீட்டு வரியின் அளவைக் கூட்டுதல் மற்றும் குறைத்தல்

இந்த தலைப்பு கூடுதல் எதையும் பிடிக்கும்வரி பொறுப்பு முந்தைய மாதத்தின் GSTR-3 இல் செய்யப்பட்ட திருத்தங்களிலிருந்து இது எழலாம்.

13. HSN உள்நோக்கிய விநியோகங்களின் சுருக்கம்

இந்த தலைப்பின் கீழ் வரி செலுத்துவோரால் உள்ளிடப்படும் வாங்கிய பொருட்களின் HSN வாரியான சுருக்கத்தை பதிவுசெய்யப்பட்ட டீலர் வழங்க வேண்டும்.

GSTR-2 தாமதமாக தாக்கல் செய்வதற்கு அபராதம்?

GSTR-2 ஐ தாமதமாக தாக்கல் செய்வது பின்வரும் அபராதம் மட்டுமே விதிக்கப்படும்:

ஆர்வம்

நீங்கள் என்றால்தோல்வி GSTR-2ஐ நிலுவைத் தேதியில் தாக்கல் செய்ய, நீங்கள் ஆண்டுக்கு 18% வட்டி செலுத்த வேண்டும். செலுத்த வேண்டிய நிலுவைத் தொகையின் அடிப்படையில் வரி செலுத்துவோர் இந்தத் தொகையைக் கணக்கிடுவார். சமர்ப்பித்த நாளிலிருந்து பணம் செலுத்தும் தேதி வரை காலக்கெடு தொடங்கும்.

தாமதக் கட்டணம்

சட்டத்தின்படி, GSTR-2ஐ சரியான நேரத்தில் தாக்கல் செய்யத் தவறினால், அதாமதக் கட்டணம் ரூ.100. நீங்கள் சிஜிஎஸ்டிக்கு ரூ.100 மற்றும் ரூ. எஸ்ஜிஎஸ்டிக்கு 100. இதன் பொருள் நீங்கள் ஒரு நாளைக்கு ரூ.200 செலவிடுவீர்கள். அதிகபட்சமாக ரூ.5000 இருக்கும்.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.

You Might Also Like

very very goog