Table of Contents

- ஜிஎஸ்டிஆர் 7 என்றால் என்ன?

- GSTR-7ஐ யார் தாக்கல் செய்ய வேண்டும்?

- GSTR-7 ஐ தாக்கல் செய்வதற்கான காலக்கெடு தேதிகள்

- GSTR-7ஐ தாக்கல் செய்வதற்கான விவரங்கள்

- 1. ஜிஎஸ்டிஐஎன்

- 2. கழிப்பவரின் சட்டப் பெயர்

- 3. மூலத்தில் கழிக்கப்பட்ட வரி விவரங்கள்

- 4. முந்தைய வரிக் காலத்தைப் பொறுத்து மூலத்தில் கழிக்கப்பட்ட வரி விவரங்களில் திருத்தங்கள்

- 5. மூலத்தில் வரி விலக்கு மற்றும் செலுத்தப்பட்டது

- 6. வட்டி, தாமதக் கட்டணம் செலுத்த வேண்டும் மற்றும் செலுத்த வேண்டும்

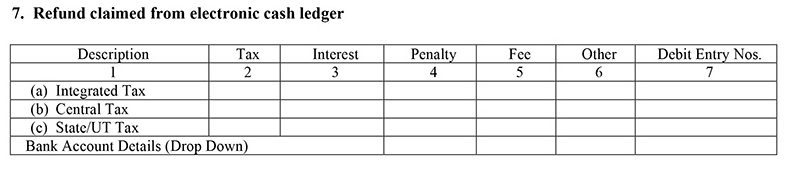

- 7. எலக்ட்ரானிக் கேஷ் லெட்ஜரில் இருந்து திரும்பப் பெறப்பட்டது

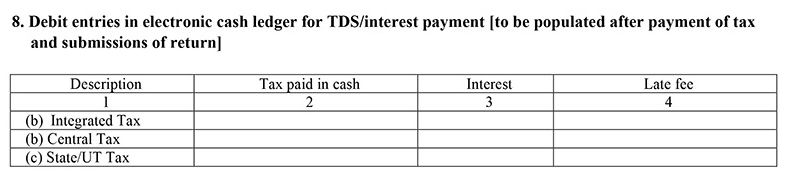

- 8. டிடிஎஸ்/வட்டி செலுத்துதலுக்கான மின்னணு பணப் லெட்ஜரில் டெபிட் உள்ளீடுகள் [வரி செலுத்துதல் மற்றும் வருமானத்தை சமர்ப்பித்த பிறகு மக்கள்தொகைக்கு]

- தாமதமாக தாக்கல் செய்வதற்கு அபராதம்

- முடிவுரை

GSTR-7 படிவம் பற்றி அனைத்தும்

ஜிஎஸ்டிஆர்-7 கீழ் தாக்கல் செய்யப்பட வேண்டிய முக்கியமான மாதாந்திர வருமானமாகும்ஜிஎஸ்டி ஆட்சி. இருப்பினும், அனைத்து வரி செலுத்துபவர்களும் இந்த அறிக்கையை தாக்கல் செய்ய வேண்டியதில்லை. ஜிஎஸ்டி ஆட்சியின் கீழ் டிடிஎஸ் (மூலத்தில் வரி விலக்கு) கழிக்க வேண்டியவர்களுக்கு இது வரையறுக்கப்பட்டுள்ளது.

ஜிஎஸ்டிஆர் 7 என்றால் என்ன?

ஜிஎஸ்டிஆர்-7 என்பது டிடிஎஸ் கழிப்பவர்கள் தாக்கல் செய்ய வேண்டிய கட்டாய மாதாந்திர வருமானமாகும். இதில் டிடிஎஸ் கழிக்கப்பட்ட விவரங்கள் உள்ளன,TDS திரும்பப்பெறுதல் உரிமைகோரல், TDS பொறுப்பு செலுத்த வேண்டிய அல்லது செலுத்தப்பட்ட, முதலியன.

TDS கழிக்கப்பட்ட நபர் உள்ளீட்டு கிரெடிட்டைப் பெற முடியும் என்பதால் இது ஒரு முக்கியமான வருமானமாகும். தனிநபர் அதை வெளியீட்டின் கட்டணத்திற்குப் பயன்படுத்தலாம்வரி பொறுப்பு. இந்த விவரங்கள் GSTR-7ஐ தாக்கல் செய்ய வேண்டிய தேதிக்குப் பிறகு GSTR-2A இன் ‘பகுதி C’ இல் கழிப்பவருக்கு (அவரது TDS கழிக்கப்பட்டது) கிடைக்கும். மேலும், GSTR-7ஐ அடிப்படையாகக் கொண்ட GSTR-7A படிவத்தில் அத்தகைய TDSக்கான சான்றிதழைப் பெறுபவர் அணுக முடியும்.

படிவத்தைச் சமர்ப்பித்தவுடன் எந்தத் தவறையும் திருத்த முடியாது என்பதை நினைவில் கொள்ளவும். தேவையான மாற்றங்கள் அடுத்த பதிவில் மட்டுமே செய்ய முடியும்.

GSTR-7ஐ யார் தாக்கல் செய்ய வேண்டும்?

டிடிஎஸ் கழிப்பவர்களின் பட்டியல் இதோ:

- மத்திய அல்லது மாநில அரசாங்கத்தின் துறை/ஸ்தாபனம்

- உள்ளூர் நிர்வாகம்

- அரசு முகமைகள்

- கவுன்சிலின் பரிந்துரைகள் மீது மத்திய/மாநில அரசால் அறிவிக்கப்படும் நபர்கள் அல்லது நபர்களின் வகை

அறிவிப்பின்படி எண். 33/2017- மத்திய வரி, 15 செப்டம்பர் 2017

TDS-ஐக் கழிக்க பின்வரும் குறிப்பிடப்பட்ட நிறுவனங்கள் தேவை:

- பாராளுமன்றம் அல்லது மாநில சட்டமன்றம் அல்லது அரசாங்கத்தால் அமைக்கப்படும் ஏதேனும் அதிகாரம் அல்லது வாரியம் அல்லது வேறு எந்த அமைப்பும், அங்கு 51% பங்கு அரசாங்கத்திற்கு சொந்தமானது.

- மத்திய அல்லது மாநில அரசாங்கத்தால் நிறுவப்பட்ட சங்கம் அல்லது ஏதேனும் உள்ளாட்சி அமைப்பு மற்றும் சங்கம் 1860 இன் சங்கங்கள் பதிவுச் சட்டத்தின் கீழ் பதிவு செய்யப்பட்டுள்ளது.

- எந்தவொரு பொதுத்துறை நிறுவனங்களும்

இந்த நபர்கள் அல்லது நிறுவனங்கள் மொத்த விநியோக மதிப்பு ரூ. ஐத் தாண்டும்போது TDS-ஐக் கழிக்கலாம். 2.5 லட்சம். மேலும், மாநிலங்களுக்கு இடையேயான விநியோகத்தில், TDS விகிதம் 2% அதாவது CGST 1% & SGST 1%. மாநிலங்களுக்கு இடையேயான விநியோகத்தில், TDS விகிதம் 2% அதாவது IGST 2%.

குறிப்பு: சப்ளையர் மற்றும் சப்ளை செய்யும் இடம் மற்றும் பெறுநரின் பதிவு செய்யும் இடம் வேறுபட்டால் TDS கழிக்கப்படாது.

Talk to our investment specialist

GSTR-7 ஐ தாக்கல் செய்வதற்கான காலக்கெடு தேதிகள்

GSTR-7 என்பது மாதாந்திர வருமானம் மற்றும் ஒவ்வொரு மாதமும் 10 ஆம் தேதிக்குள் தாக்கல் செய்யப்பட வேண்டும்.

2020க்கான நிலுவைத் தேதிகளின் பட்டியல் இதோ.

| காலம் (மாதாந்திரம்) | இறுதி தேதி |

|---|---|

| பிப்ரவரி திரும்புதல் | மார்ச் 10, 2020 |

| மார்ச் திரும்புதல் | ஏப்ரல் 10, 2020 |

| ஏப்ரல் ரிட்டர்ன் | மே 10, 2020 |

| திரும்பலாம் | ஜூன் 10, 2020 |

| ஜூன் திரும்ப | ஜூலை 10, 2020 |

| ஜூலை திரும்புதல் | ஆகஸ்ட் 10, 2020 |

| ஆகஸ்ட் திரும்புதல் | செப்டம்பர் 10, 2020 |

| செப்டம்பர் திரும்ப | அக்டோபர் 10, 2020 |

| அக்டோபர் திரும்புதல் | நவம்பர் 10, 2020 |

| நவம்பர் திரும்புதல் | டிசம்பர் 10, 2020 |

| டிசம்பர் திரும்ப | ஜனவரி 10, 2021 |

GSTR-7ஐ தாக்கல் செய்வதற்கான விவரங்கள்

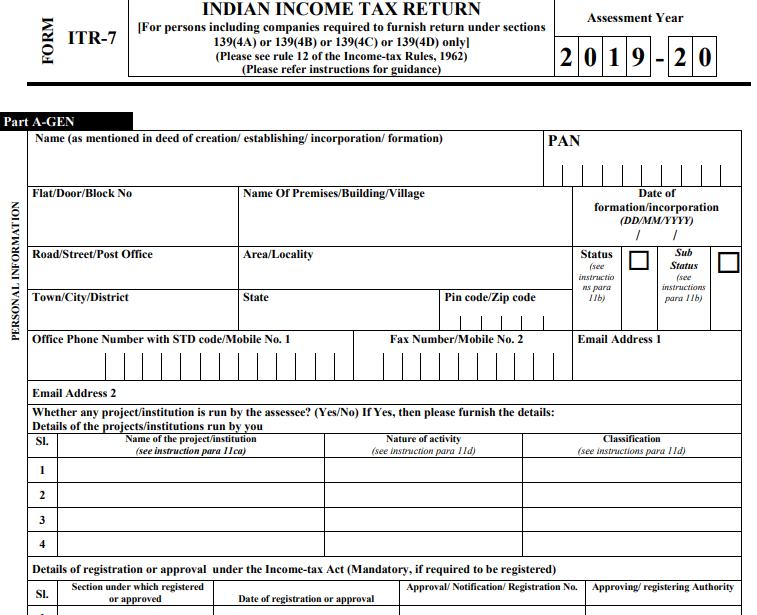

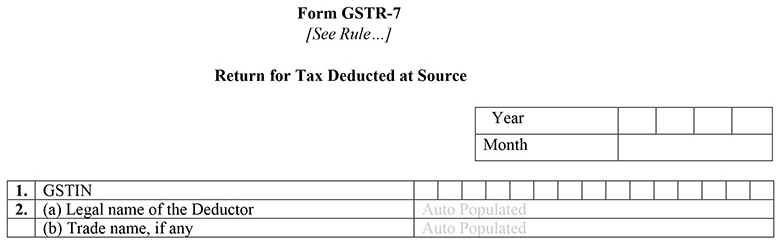

GSTR-7 படிவத்தில் மொத்தம் 8 தலைப்புகளை அரசாங்கம் குறிப்பிட்டுள்ளது.

1. ஜிஎஸ்டிஐஎன்

இது ஜிஎஸ்டி ஆட்சியின் கீழ் பதிவுசெய்யப்பட்ட ஒவ்வொரு வரி செலுத்துபவருக்கும் வழங்கப்படும் 15 இலக்க அடையாள எண். இது தானாக மக்கள்தொகை கொண்டது.

2. கழிப்பவரின் சட்டப் பெயர்

கழிப்பவர் அவர்களின் பெயரை உள்ளிட வேண்டும்.

மாதம் வருடம்: தொடர்புடைய மாதம் மற்றும் ஆண்டை உள்ளிடவும்

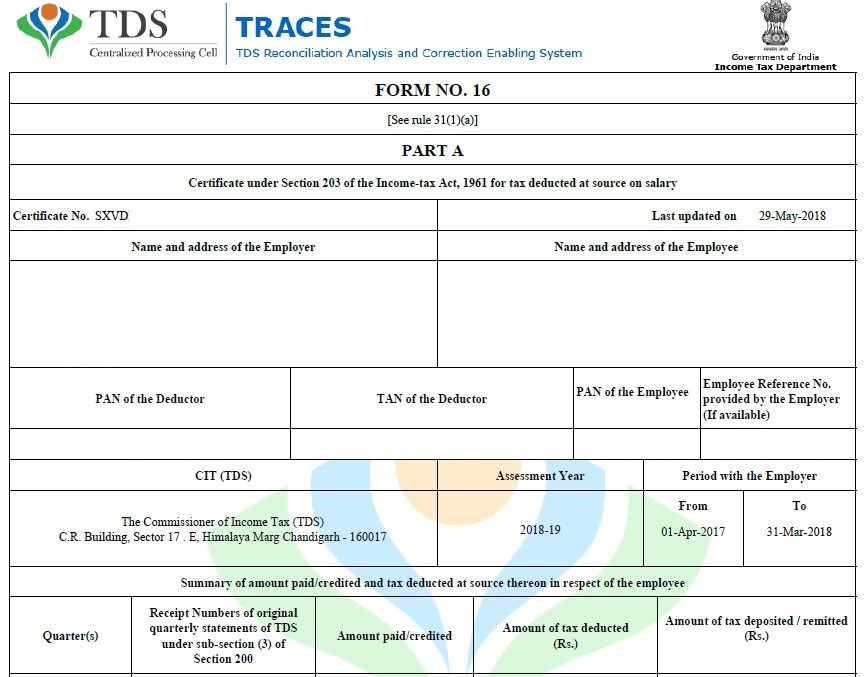

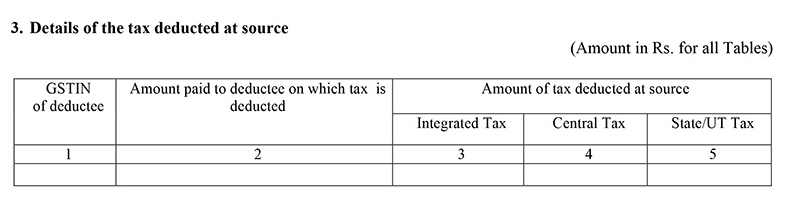

3. மூலத்தில் கழிக்கப்பட்ட வரி விவரங்கள்

இந்தப் பிரிவில் கழிப்பவர்களின் விவரங்கள், மொத்த TDS தொகை (மத்திய/மாநிலம்/ஒருங்கிணைந்தவை) இருக்கும்.

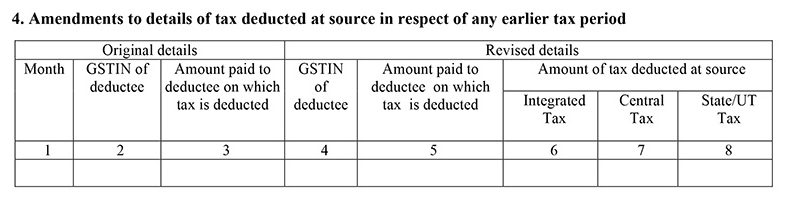

4. முந்தைய வரிக் காலத்தைப் பொறுத்து மூலத்தில் கழிக்கப்பட்ட வரி விவரங்களில் திருத்தங்கள்

முந்தைய பதிவுகளில் உள்ளிடப்பட்ட தரவு தொடர்பாக ஏதேனும் திருத்தங்களைச் செய்ய வேண்டுமெனில், இந்தப் பிரிவில் மாற்றங்களைச் செய்யலாம். இந்த திருத்தம் TDS சான்றிதழை GSTR-7A திருத்தும்.

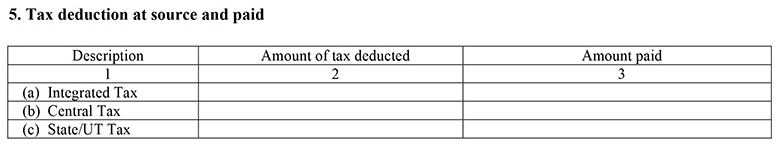

5. மூலத்தில் வரி விலக்கு மற்றும் செலுத்தப்பட்டது

இந்த பிரிவில் கழிப்பவர் (மத்திய/மாநிலம்/ஒருங்கிணைந்தவர்) இருந்து கழிக்கப்பட்ட வரியின் அளவு மற்றும் அரசாங்கத்திற்கு (மத்திய/மாநிலம்/ஒருங்கிணைந்த) செலுத்தப்பட்ட வரி விவரங்கள் இருக்கும்.

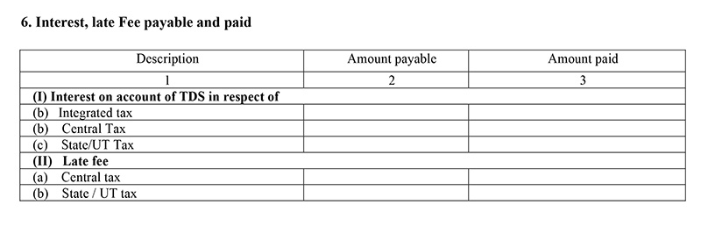

6. வட்டி, தாமதக் கட்டணம் செலுத்த வேண்டும் மற்றும் செலுத்த வேண்டும்

இந்தப் பிரிவில் TDS தொகையின் மீதான வட்டி அல்லது தாமதக் கட்டணம் மற்றும் இதுநாள் வரை எவ்வளவு செலுத்தப்பட்டுள்ளது என்ற விவரங்கள் உள்ளன.

7. எலக்ட்ரானிக் கேஷ் லெட்ஜரில் இருந்து திரும்பப் பெறப்பட்டது

இந்தப் பிரிவில் உள்ள மின்னணு பணப் பேரேட்டில் இருந்து டிடிஎஸ் பணத்தைத் திரும்பப் பெறலாம். அதற்கான விவரங்களைக் குறிப்பிட்டு மேலும் வழங்கவும்வங்கி பணத்தை திரும்பப் பெறுவதற்கான விவரங்கள்.

8. டிடிஎஸ்/வட்டி செலுத்துதலுக்கான மின்னணு பணப் லெட்ஜரில் டெபிட் உள்ளீடுகள் [வரி செலுத்துதல் மற்றும் வருமானத்தை சமர்ப்பித்த பிறகு மக்கள்தொகைக்கு]

மற்ற பிரிவுகளின் கீழ் நீங்கள் தாக்கல் செய்த பிறகு, இங்கே உள்ளீடுகள் தானாக நிரப்பப்படும்.

தாமதமாக தாக்கல் செய்வதற்கு அபராதம்

தாமதமாக தாக்கல் செய்வது வட்டி மற்றும் தாமதக் கட்டணம் ஆகிய இரண்டையும் ஈர்க்கும்.

ஆர்வம்

ஒவ்வொரு தாமதமாக தாக்கல் செய்யும்போதும் செலுத்த வேண்டிய வரிக்கு ஆண்டுக்கு 18% வட்டி விதிக்கப்படும். இது நிலுவைத் தேதியிலிருந்து உண்மையான பணம் செலுத்தும் தேதி வரை கணக்கிடப்படும்.

தாமதக் கட்டணம்

வரி செலுத்துவோர் ரூ. 25 CGST மற்றும் ரூ. வருமானத்தை தாக்கல் செய்யும் தேதி வரை ஒரு நாளைக்கு 25 SGST. அதிகபட்சமாக ரூ. 5000 வசூலிக்கப்படும்.

முடிவுரை

ஜிஎஸ்டிஆர்-7ஐ தாக்கல் செய்வது மற்ற ரிட்டர்ன் தாக்கல் செய்வது போலவே முக்கியமானது. வருமானத்தின் மீதான வட்டி மற்றும் தாமதக் கட்டணங்கள் வரி செலுத்துபவரின் நிலையைப் பாதிக்கும் அதே வேளையில் தேவையற்ற நிதி இழப்பையும் ஏற்படுத்தும்.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவுகளின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.

You Might Also Like