+91-22-48913909

+91-22-48913909

Table of Contents

கோடீஸ்வரன் ஆவது எப்படி?

கோடீஸ்வரனாக வேண்டும் என்று கனவு காண்பவர்களில் நீங்களும் ஒருவரா? சரி, இது எளிதானது அல்ல, ஆனால் அது நிச்சயமாக சாத்தியமாகும். ஆனால் எப்படி? பதில் உள்ளதுபரஸ்பர நிதி, இன்னும் குறிப்பாக சிஸ்டமேட்டிக்கில்முதலீட்டுத் திட்டம் (எஸ்ஐபி) எனவே, SIP என்றால் என்ன, இவ்வளவு பெரிய கார்பஸை எவ்வாறு உருவாக்குவது என்பதைப் புரிந்துகொள்வோம்.

முறையான முதலீட்டுத் திட்டம் அல்லது SIP

முறையான முதலீட்டுத் திட்டம் அல்லது SIP முறைகளில் ஒன்றாகும்முதலீடு மியூச்சுவல் ஃபண்டுகளில். SIP செல்வத்தை உருவாக்கும் செயல்முறையைத் தொடங்குகிறது, அங்கு ஒரு சிறிய அளவு பணம் சீரான இடைவெளியில் முதலீடு செய்யப்படுகிறது. நீங்கள் ஒரு SIP மூலம் ஈக்விட்டி முதலீடு செய்யும் போது, பணம் பங்குகளில் முதலீடு செய்யப்படுகிறதுசந்தை மேலும் இது காலப்போக்கில் வழக்கமான வருமானத்தை உருவாக்குகிறது. காலப்போக்கில் பணம் நன்றாக வளர்வதையும் இது உறுதி செய்கிறது.

Talk to our investment specialist

SIP இல் முதலீடு செய்வதன் நன்மைகள்

SIP களின் சில முக்கிய நன்மைகள்:

ரூபாய் செலவு சராசரி

ஒரு SIP வழங்கும் மிகப்பெரிய நன்மை ரூபாய் செலவு சராசரி ஆகும், இது ஒரு தனிநபருக்கு சொத்து வாங்குவதற்கான செலவை சராசரியாகக் கணக்கிட உதவுகிறது. மியூச்சுவல் ஃபண்டில் மொத்தமாக முதலீடு செய்யும் போது குறிப்பிட்ட எண்ணிக்கையிலான யூனிட்கள் வாங்கப்படுகின்றனமுதலீட்டாளர் ஒரே நேரத்தில், ஒரு SIP விஷயத்தில் அலகுகளை வாங்குவது நீண்ட காலத்திற்கு செய்யப்படுகிறது மற்றும் இவை மாத இடைவெளியில் (பொதுவாக) சமமாக விநியோகிக்கப்படுகின்றன. காலப்போக்கில் முதலீடு பரவி வருவதால், முதலீடு வெவ்வேறு விலை புள்ளிகளில் பங்குச் சந்தையில் செய்யப்படுகிறது, முதலீட்டாளருக்கு சராசரி செலவின் பலனை அளிக்கிறது, எனவே ரூபாய் செலவு சராசரி.

கலவையின் சக்தி

என்ற பலனையும் வழங்குகிறதுகலவையின் சக்தி. நீங்கள் அசல் மீது மட்டும் வட்டி பெறும் போது எளிய வட்டி. கூட்டு வட்டி விஷயத்தில், வட்டித் தொகை அசலில் சேர்க்கப்படும், மேலும் வட்டி புதிய அசலில் (பழைய அசல் மற்றும் ஆதாயங்கள்) கணக்கிடப்படும். இந்த செயல்முறை ஒவ்வொரு முறையும் தொடர்கிறது. SIP இல் உள்ள பரஸ்பர நிதிகள் தவணைகளில் இருப்பதால், அவை கூட்டுத்தொகையாக உள்ளன, இது ஆரம்பத்தில் முதலீடு செய்யப்பட்ட தொகைக்கு மேலும் சேர்க்கிறது.

மலிவு

ஒவ்வொரு தவணைக்கும் தேவைப்படும் குறைந்தபட்சத் தொகை (அதுவும் மாதாந்திரம்!) INR 500 ஆகக் குறைவாக இருக்கும் என்பதால், SIP கள், வெகுஜனங்கள் சேமிப்பைத் தொடங்க மிகவும் மலிவு விருப்பமாகும். சில மியூச்சுவல் ஃபண்ட் நிறுவனங்கள் டிக்கெட் அளவு இருக்கும் இடத்தில் “MicroSIP” என்று அழைக்கப்படும் ஒன்றையும் வழங்குகின்றன. 100 ரூபாய் வரை குறைவாக உள்ளது.

இடர் குறைப்பு

ஒரு SIP நீண்ட காலத்திற்குப் பரவியிருப்பதால், பங்குச் சந்தையின் அனைத்து காலகட்டங்களையும், ஏற்றங்களையும், மிக முக்கியமாக இறக்கங்களையும் ஒருவர் பிடிக்கிறார். வீழ்ச்சியின் போது, பெரும்பாலான முதலீட்டாளர்களுக்கு பயம் ஏற்படும் போது, SIP தவணைகள் முதலீட்டாளர்கள் "குறைவாக" வாங்குவதை உறுதி செய்கின்றன.

ஒரு SIP இல், ஒருவர் ₹ 500க்கு குறைவான தொகையில் முதலீடு செய்யத் தொடங்கலாம். இது பெரும்பாலான மக்களுக்கு மிகவும் மலிவு முதலீட்டு வழிமுறையாக அமைகிறது. இந்த வழியில், எதிர்காலத்தில் ஒரு பெரிய கார்பஸை உருவாக்க சிறு வயதிலிருந்தே சிறிய தொகையை முதலீடு செய்யத் தொடங்கலாம். SIP இலக்கு திட்டமிடலுக்கு மிகவும் பிரபலமானது. சில நீண்ட காலநிதி இலக்குகள் SIP மூலம் திட்டமிடுபவர்கள்:

- வீடு வாங்குவது

- கார் வாங்குவது

- திருமணம்

- ஓய்வூதிய திட்டமிடல்

- சர்வதேச பயணம்

- குழந்தையின் கல்வி

- மருத்துவ அவசரநிலைகள் போன்றவை.

SIP திட்டங்கள் உங்களுக்கு உதவுகின்றனபணத்தை சேமி இந்த முக்கிய நிதி இலக்குகள் அனைத்தையும் ஒரு முறையான முறையில் அடையலாம். ஆனால் எப்படி? இதை சரிபார்ப்போம்!

கோடீஸ்வரன் ஆவது எப்படி?

ஒரு SIP ஐத் தொடங்கவும்

நீங்கள் SIP செய்யும் போது, உங்கள் பணம் வளரும்! நீங்கள் விரும்பிய நீண்ட கால நிதி இலக்குகளை அடைவதற்கான திறவுகோல், ஒரு SIP ஐ தொடங்கி நீண்ட காலத்திற்கு முதலீடு செய்வதாகும். நீங்கள் எவ்வளவு சீக்கிரம் தொடங்குகிறீர்களோ, அவ்வளவு நன்மை பயக்கும். சில உதாரணங்களைப் பார்ப்போம்:

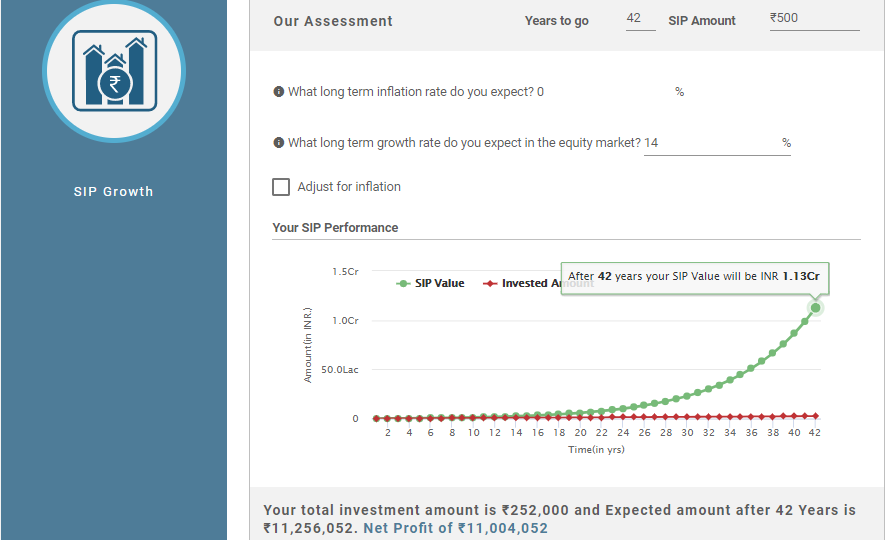

வழக்கு 1- நீங்கள் 25 வயதாக இருந்தால், நீங்கள் ₹1 கோடி நீங்கள் 40 வயதை அடையும் நேரத்தில். நீங்கள் கோடீஸ்வரராக மாறுவதற்கு மாதம் ₹ 500 மட்டும் முதலீடு செய்ய வேண்டும். பங்குச் சந்தையில் 14 சதவீதத்தை நீண்ட கால வளர்ச்சி விகிதமாக நாங்கள் கருதுகிறோம்.

| பதவிக்காலம் | முதலீட்டுத் தொகை | மொத்த முதலீட்டுத் தொகை | 42 வருட எஸ்ஐபிக்குப் பிறகு எதிர்பார்க்கப்படும் தொகை | நிகர லாபம் |

|---|---|---|---|---|

| 42 ஆண்டுகள் | ₹ 500 | ₹2,52,000 | ₹1,12,56,052 | ₹1,10,04,052 |

42 ஆண்டுகளுக்கு SIP மூலம் 500 ரூபாய் முதலீடு செய்தால், ₹1,10,04,052 நிகர லாபம் கிடைக்கும். எண்ணிக்கை ஆச்சரியமாகத் தோன்றலாம், ஆனால் இது கூட்டு சக்தியின் மந்திரம். நீங்கள் எவ்வளவு காலம் முதலீடு செய்தீர்களோ, அவ்வளவு வருமானம் ஈட்டுவீர்கள், இது கார்பஸை விரைவாகக் குவிக்க உதவுகிறது.

உங்கள் மாதாந்திர முதலீட்டுத் தொகையை அதிகப்படுத்தினால், 14 சதவீத வட்டியுடன் 42 ஆண்டுகளுக்கு முன்பே நீங்கள் கோடீஸ்வரராகலாம்.

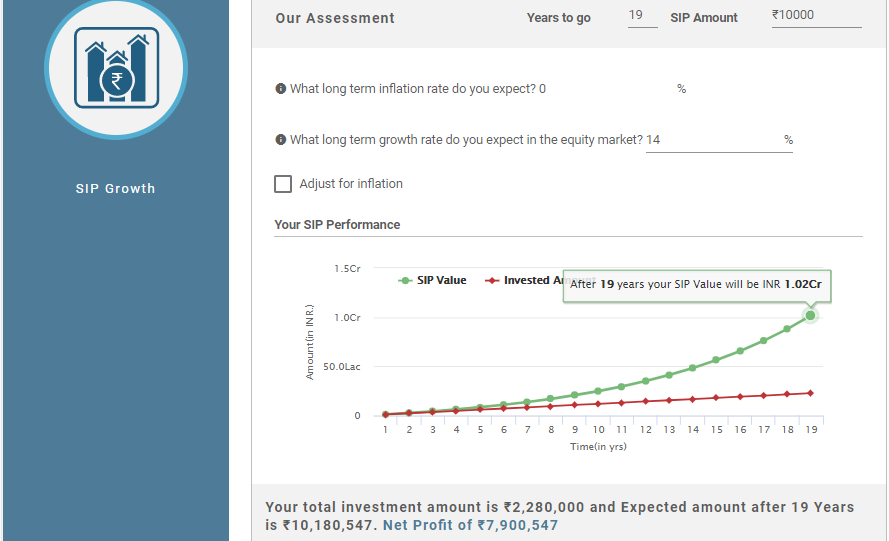

வழக்கு 2- எடுத்துக்காட்டாக, நீங்கள் சுமார் 19 ஆண்டுகளுக்கு மாதாந்திர SIP மூலம் INR 10,000 முதலீடு செய்தால். ஈக்விட்டி சந்தையில் நீண்ட கால வளர்ச்சி விகிதமாக 14 சதவீதம் என நீங்கள் கருதினால், உங்கள் பணம் 1 கோடி ரூபாய்க்கு மேல் உயரும்.

| பதவிக்காலம் | முதலீட்டுத் தொகை | மொத்த முதலீட்டுத் தொகை | SIP இன் 19 ஆண்டுகளுக்குப் பிறகு எதிர்பார்க்கப்படும் தொகை | நிகர லாபம் |

|---|---|---|---|---|

| 19 ஆண்டுகள் | ₹10,000 | ₹22,80,000 | ₹1,01,80,547 | ₹79,00,547 |

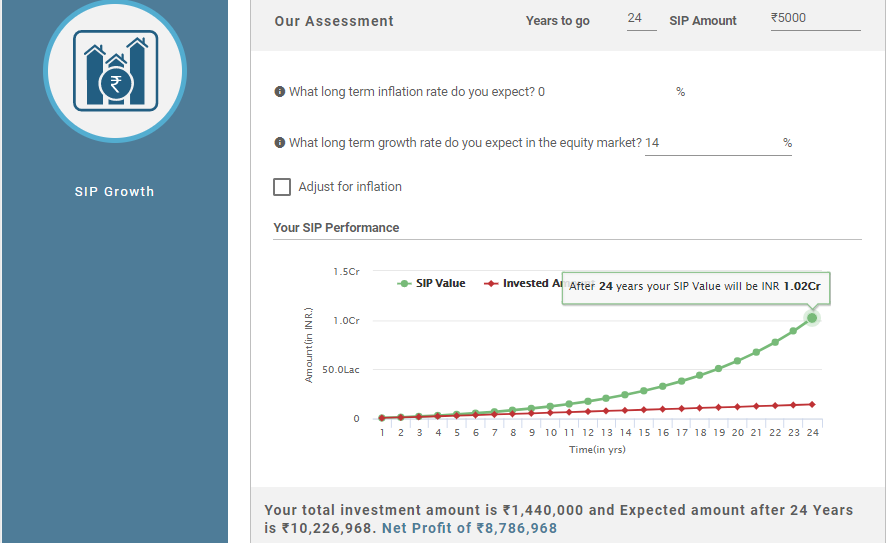

வழக்கு 3- நீங்கள் சுமார் 24 ஆண்டுகளுக்கு மாதாந்திர SIP மூலம் INR 5,000 முதலீடு செய்தால், பங்குச் சந்தையில் 14 சதவிகிதம் நீண்ட கால வளர்ச்சி விகிதமாக நீங்கள் கருதினால், உங்கள் கார்பஸ் 1 கோடி ரூபாயாக உயரும்.

| பதவிக்காலம் | முதலீட்டுத் தொகை | மொத்த முதலீட்டுத் தொகை | 24 வருட எஸ்ஐபிக்குப் பிறகு எதிர்பார்க்கப்படும் தொகை | நிகர லாபம் |

|---|---|---|---|---|

| 24 ஆண்டுகள் | ₹5,000 | ₹14,40,000 | ₹1,02,26,968 | ₹87,86,968 |

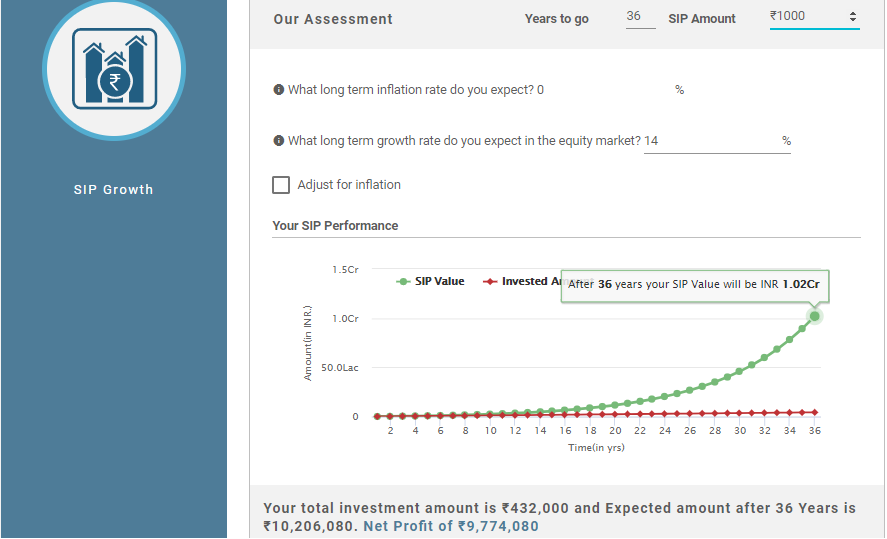

வழக்கு 4- நீங்கள் சுமார் 36 ஆண்டுகளுக்கு மாதாந்திர SIP மூலம் INR 1,000 முதலீடு செய்தால், பங்குச் சந்தையில் நீண்ட கால வளர்ச்சி விகிதமாக 14 சதவிகிதம் என நீங்கள் கருதினால், உங்கள் செல்வம் INR 1 கோடிக்கு மேல் வளரும்.

| பதவிக்காலம் | முதலீட்டுத் தொகை | மொத்த முதலீட்டுத் தொகை | 36 வருட எஸ்ஐபிக்குப் பிறகு எதிர்பார்க்கப்படும் தொகை | நிகர லாபம் |

|---|---|---|---|---|

| 36 ஆண்டுகள் | ₹1,000 | ₹4,32,000 | ₹1,02,06,080 | ₹97,74,080 |

SIP மூலம் உங்கள் பணம் இப்படித்தான் வளரும். ஒரு SIP இன் சிறந்த விஷயம் என்னவென்றால், உங்கள் முதலீடுகளின் SIP வருமானத்தை நீங்கள் முன்கூட்டியே தீர்மானிக்க முடியும்.சிப் கால்குலேட்டர், நாம் மேலே செய்தது போல். நீங்கள் செய்ய வேண்டியது இது போன்ற சில உள்ளீடுகளைச் சேர்த்தால் போதும்--

- எவ்வளவு காலத்திற்கு முதலீடு செய்ய திட்டமிட்டுள்ளீர்கள்?

- SIP இல் மாதந்தோறும் எவ்வளவு முதலீடு செய்ய விரும்புகிறீர்கள்?

- ஈக்விட்டி சந்தையில் என்ன நீண்ட கால வளர்ச்சி விகிதத்தை எதிர்பார்க்கிறீர்கள்?

இந்த உள்ளீடுகள் உங்கள் முடிவுகளைப் பெறும். இது மிகவும் எளிமையானது.

2022 இல் முதலீடு செய்ய சிறந்த SIP மியூச்சுவல் ஃபண்டுகள்

அவற்றில் சிலசிறந்த SIP ஈக்விட்டி நிதிகள் உங்கள் நீண்ட கால இலக்குகளை அடைய உங்களுக்கு உதவக்கூடியது பின்வருமாறு-

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 100 2.9 13.6 38.9 21.9 19.2 Motilal Oswal Multicap 35 Fund Growth ₹56.0418

↓ -1.03 ₹11,172 500 -13.6 -10.5 13.5 19.5 25.1 45.7 ICICI Prudential Banking and Financial Services Fund Growth ₹122.39

↑ 0.15 ₹8,843 100 1.4 -2.1 13.1 14.1 26.5 11.6 Invesco India Growth Opportunities Fund Growth ₹87.28

↓ -0.29 ₹5,930 100 -10.3 -8.9 13 19.4 27.7 37.5 DSP BlackRock Equity Opportunities Fund Growth ₹576.613

↓ -0.37 ₹12,598 500 -5.3 -8.8 12.5 18.7 29.2 23.9 Sundaram Rural and Consumption Fund Growth ₹89.6806

↓ -0.07 ₹1,398 100 -10.9 -14 9.4 16.8 24.1 20.1 Franklin Asian Equity Fund Growth ₹28.3477

↑ 0.21 ₹240 500 -1.5 -5.8 8.2 1.9 7 14.4 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹55.59

↑ 0.22 ₹3,011 1,000 -0.1 -3.8 7.8 13.9 26.5 8.7 Tata India Tax Savings Fund Growth ₹40.9276

↓ -0.03 ₹4,053 500 -8.1 -10.7 7.1 12.8 25.7 19.5 Mirae Asset India Equity Fund Growth ₹103.702

↓ -0.40 ₹35,533 1,000 -4.3 -8.4 6.7 9.9 23.1 12.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Dec 21

மியூச்சுவல் ஃபண்ட் ரிட்டர்ன்கள் திட்டத்திற்குத் திட்டம் மாறுபடும் மற்றும் நீண்ட கால வருமானம்.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.