Table of Contents

படிவம் 16 மற்றும் படிவம் 16A இடையே உள்ள வேறுபாடு

'மூலத்தில் வசூலிக்கப்படும் வரி' (TCS) மற்றும் 'மூலத்தில் கழிக்கப்பட்ட வரி' (TDS) என்ற கருத்து குறிப்பாக மூலத்தில் வருவாயைச் சேகரிப்பதற்காகவே உள்ளது.வருமானம் உருவாக்கப்படுகிறது. கழிக்கப்பட்ட வரி அதிக மற்றும் பரந்த அடிப்படையில் சேகரிக்கப்படுவதை உறுதி செய்வதற்கான குறிப்பிடத்தக்க வழிகளில் இதுவும் ஒன்றாகும். வரி வசூலிப்பதற்கு இது ஒரு வசதியான வழியாகவும் கருதப்படுகிறது.

எனவே, டிடிஎஸ் மற்றும் டிசிஎஸ் குறித்து,படிவம் 16 மற்றும் படிவம் 16A பயன்படுத்தப்படுகிறது. ஆனால், அவை எப்படி, ஏன் பயன்படுத்தப்படுகின்றன என்பது உங்களுக்குத் தெரியுமா? இல்லையென்றால், அதைக் கண்டுபிடிப்போம்படிவம் 16 மற்றும் படிவம் 16a இடையே உள்ள வேறுபாடு இந்த இடுகையில்.

படிவம் 16 என்றால் என்ன?

படிவம் 16 என்பது விவரங்களை வழங்குவதாகும்வரிகள் உங்கள் சம்பளத்தின் பகுதியின்படி உங்கள் முதலாளி உங்கள் சார்பாக பணம் செலுத்தினார். அடிப்படையில், விலக்கு அளிக்கக்கூடிய வரம்பை விட அதிகமாக இருந்தால், உங்கள் வருமானத்தின் மீது அரசாங்கத்திடம் வரிகளைச் சமர்ப்பிக்க முதலாளிகளுக்கு உரிமை வழங்கப்பட்டுள்ளது.

மேலும், உங்கள் சம்பளம் வரி விதிக்கக்கூடிய வரம்புகளின் கீழ் வந்தால்வருமான வரி அந்த குறிப்பிட்ட ஆண்டிற்கான சட்டம், உங்கள் முதலாளி படிவம் 16 ஐ வழங்கக்கூடாது.

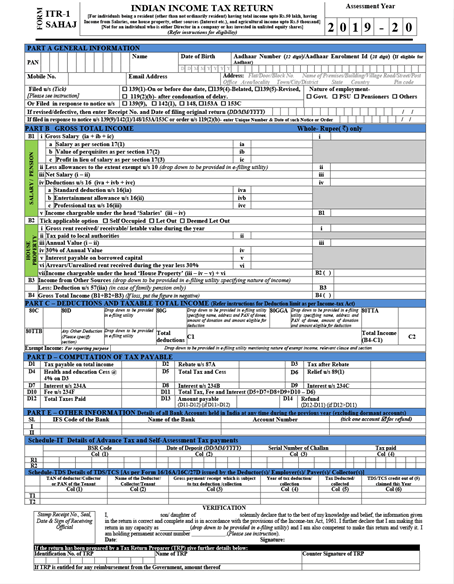

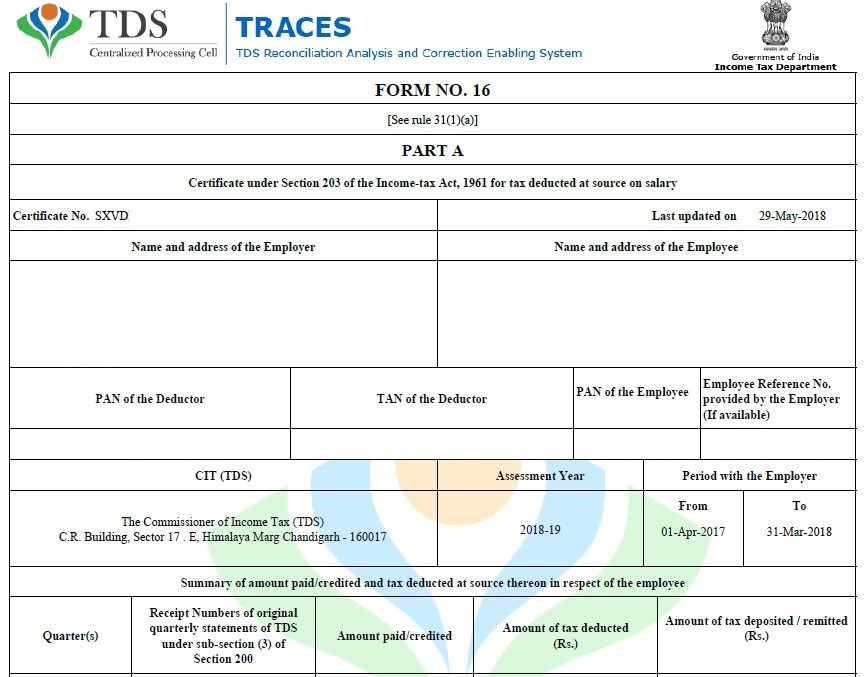

படிவத்திற்கு வரும்போது, இது இரண்டு வெவ்வேறு பகுதிகளாகப் பிரிக்கப்பட்டுள்ளது - பகுதி மற்றும் பகுதி B, இதில், பகுதி A என்பது முதலாளி மற்றும் பணியாளரின் விவரங்களை உள்ளடக்கியது மற்றும் பகுதி B விலக்குகள், செலுத்தப்பட்ட சம்பளம் மற்றும் பலவற்றைக் கொண்டுள்ளது. தாக்கல் செய்யும்போது இந்தத் தகவல்கள் அனைத்தும் முக்கியமானவைஐடிஆர்.

2019 நிதியாண்டின்படி, படிவம் புதிய வடிவத்தைப் பெற்றுள்ளது, இது ஜூலை 10 ஆம் தேதிக்கு முன் உங்கள் முதலாளியால் வழங்கப்படும். அந்த நிதியாண்டில் நீங்கள் வேலை மாறியிருந்தால், படிவம் 16க்குப் பதிலாக படிவம் 16ஐப் பெறுவீர்கள்.

Talk to our investment specialist

படிவம் 16A என்றால் என்ன?

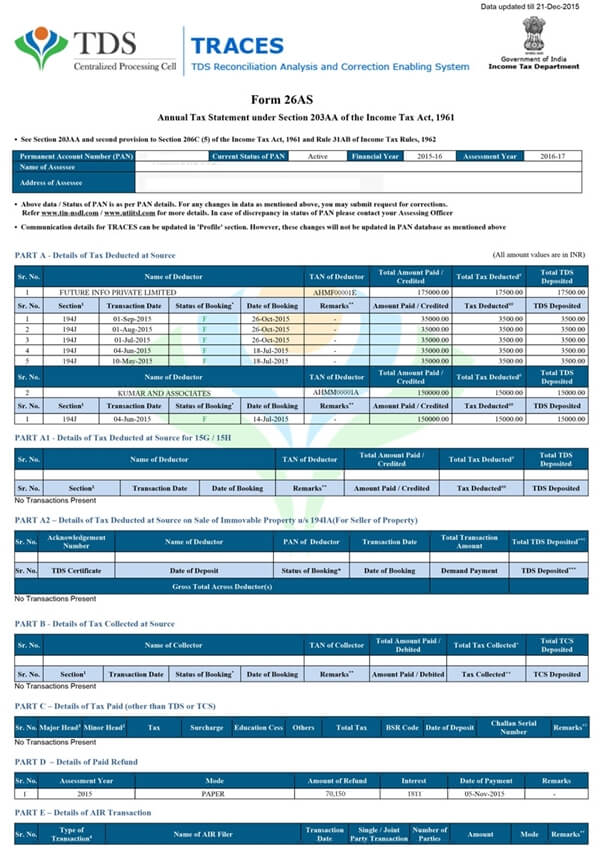

ஒரு நிதியாண்டில் உங்கள் சம்பளத்தைத் தவிர நீங்கள் ஏதேனும் வருமானம் ஈட்டியிருந்தால், படிவம் 16A TDS சான்றிதழாகக் கருதப்படுகிறது. உதாரணமாக, திவங்கி உங்கள் வைப்புத்தொகையில் வட்டி வடிவில் ஏதேனும் சம்பாதித்திருந்தால் படிவம் 16A ஐ வழங்கலாம்.

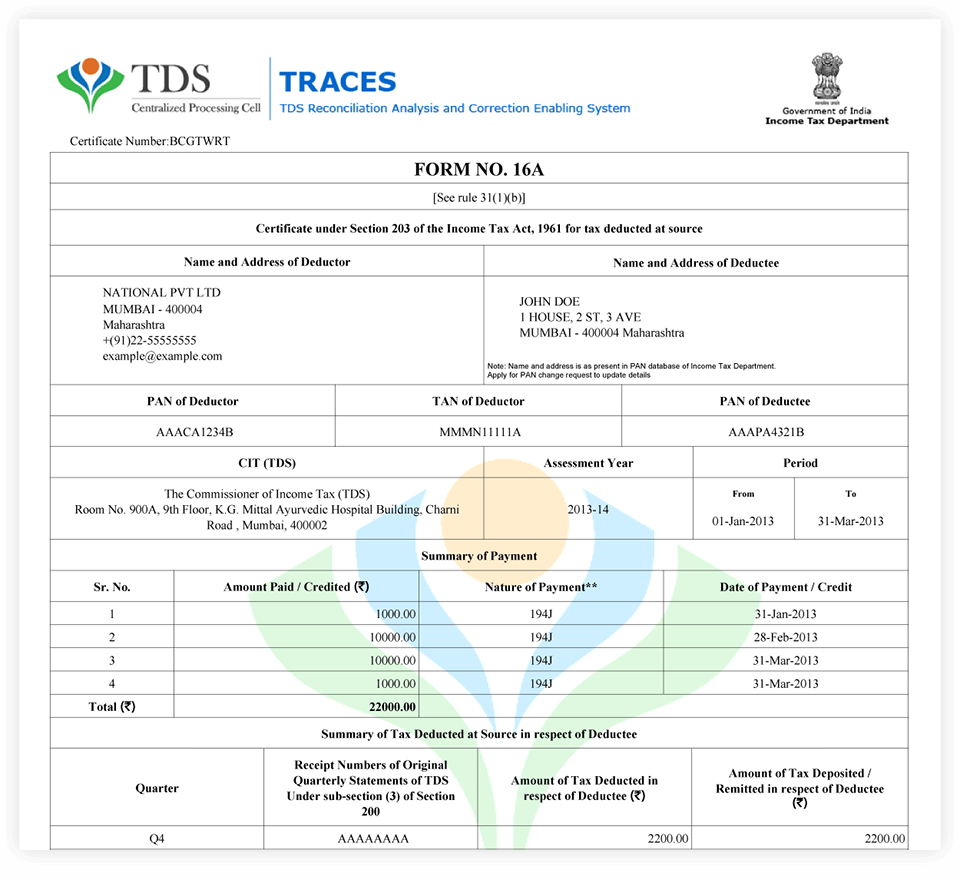

நீங்கள் ஒரு ஃப்ரீலான்ஸராக பணிபுரிந்திருந்தால் மற்றும்சம்பாதித்த வருமானம் வெவ்வேறு வாடிக்கையாளர்களிடமிருந்து, உங்கள் வாடிக்கையாளர்கள் உங்கள் கட்டணத்தில் TDS கழித்திருந்தால் படிவம் 16A ஐ வழங்குவார்கள். உங்கள் சார்பாக வரிகளைக் கழித்து டெபாசிட் செய்த எந்தவொரு நிறுவனத்தாலும் இந்தப் படிவத்தை வழங்க முடியும் என்பதை நினைவில் கொள்ளவும்.

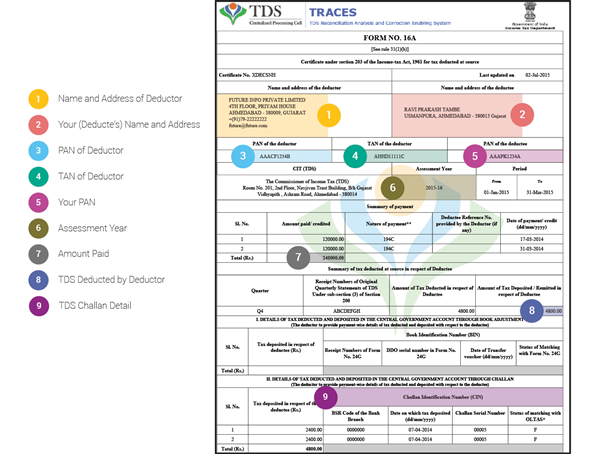

படிவமானது, கழிப்பவர் மற்றும் கழிப்பவரின் பெயர் மற்றும் முகவரி, TAN, PAN, சலான் விவரங்கள் மற்றும் பல போன்ற சில விவரங்களைக் கொண்டுள்ளது. மேலும், நீங்கள் சம்பாதித்த வருமானம் மற்றும் அதன் பிறகு டெபாசிட் செய்யப்பட்ட டிடிஎஸ் பற்றிய விவரங்களைச் சேர்க்க படிவத்தில் இடம் உள்ளது. அதற்கு மேல், படிவம் 16a பதிவிறக்கம் செயல்முறை அவ்வளவு கடினம் அல்ல.

படிவம் 16 மற்றும் படிவம் 16A ஆகியவற்றின் விரிவான ஒப்பீடு

உங்கள் சந்தேகங்களை மேலும் தெளிவுபடுத்த, இரண்டு படிவங்களின் விரிவான ஒப்பீடு இங்கே:

| ஒப்பீட்டு அளவுகோல்கள் | படிவம் 16 | படிவம் 16A |

|---|---|---|

| வருமான ஆதாரம் | சம்பளம் | சம்பளம் தவிர கூடுதல் வருமானம் |

| வருமான வரம்பு | வழக்கமான சம்பளம் ரூ. 2,50,000 | வருமான ஆதாரத்தின் அடிப்படையில் குறைந்தபட்ச வரம்பு மாறுபடும் |

| வழங்குபவர் | முதலாளி | மொத்தத் தொகையில் TDS-ஐக் கழிக்கும் எந்தவொரு நிறுவனம் அல்லது நபர் |

| பெறுபவர் | சம்பளம் வாங்குபவர் | சம்பளம் இல்லாதவர்கள் |

| வெளியீட்டு நேரம் | ஆண்டுதோறும் | காலாண்டு |

| ஆளும் சட்டம் | சம்பளத் தலைப்பின் கீழ் விதிக்கப்படும் வருமானத்தின் மீதான TDSக்கான வருமான வரிச் சட்டத்தின் பிரிவு 203 | வருமான வரிச் சட்டத்தின் பிரிவு 203, சம்பளம் தவிர வருமானத்தின் மீதான டிடிஎஸ் |

முடிவுரை

மூலத்தில் கழிக்கப்பட்ட டெபாசிட் செய்யப்பட்ட வரி முழு வரி சமர்ப்பிப்பு செயல்முறையின் இன்றியமையாத பகுதியாகும். எனவே, நீங்கள் சம்பளம் வாங்குபவராக இருந்தால் அல்லது ஃப்ரீலான்ஸராக பணிபுரிபவராக இருந்தால், எந்தப் படிவத்தை நிரப்ப வேண்டும் என்பதைப் புரிந்துகொள்வது மிகவும் அவசியம்.

படிவம் 16 மற்றும் 16a இடையே உள்ள வித்தியாசத்தை இப்போது நீங்கள் புரிந்துகொண்டுள்ளீர்கள், உங்கள் வருமானத்தில் TDS-ஐக் கழிக்கும் உங்கள் முதலாளி அல்லது வேறு யாரேனும் ஒரு கூட்டாளியிடம் தேவையான சான்றிதழைக் கேட்க மறக்காதீர்கள்.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.