Table of Contents

فاما اور فرانسیسی تھری فیکٹر ماڈل

فاما اور فرانسیسی تینعنصر ماڈل کو مختصراً فاما فرانسیسی ماڈل کے نام سے بھی جانا جاتا ہے۔ یہ اثاثہ جات کی قیمتوں کا ایک مشہور ماڈل ہے جو سال 1992 میں بنایا گیا تھا۔ یہ ماڈل CAPM کے تصور کو پھیلانے کے لیے جانا جاتا ہے۔سرمایہ اثاثوں کی قیمتوں کا تعین کرنے والا ماڈل) متعلقہ میں قدر کے خطرے اور سائز کے خطرے کے عوامل کو شامل کرکےمارکیٹ ایک عام CAPM میں خطرے کا عنصر۔

فاما اور فرانسیسی تھری فیکٹر ماڈل پی ڈی ایف کے مطابق اس حقیقت پر غور کرنے کے لیے جانا جاتا ہے۔چھوٹی ٹوپی اسٹاک اور قدریں روزانہ موجودہ مارکیٹ سے بہتر کارکردگی کے لیے جانے جاتے ہیں۔بنیاد. ان دو بڑے عوامل کی شمولیت کے ذریعے، ماڈل متعلقہ بہتر کارکردگی کے رجحان کے لیے ایڈجسٹ ہونے کے لیے جانا جاتا ہے۔ اس سے متعلقہ انتظامی کارکردگی کی جانچ کے لیے ماڈل کو ایک بہتر ٹول بنانے میں مدد ملتی ہے۔

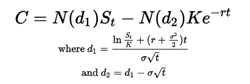

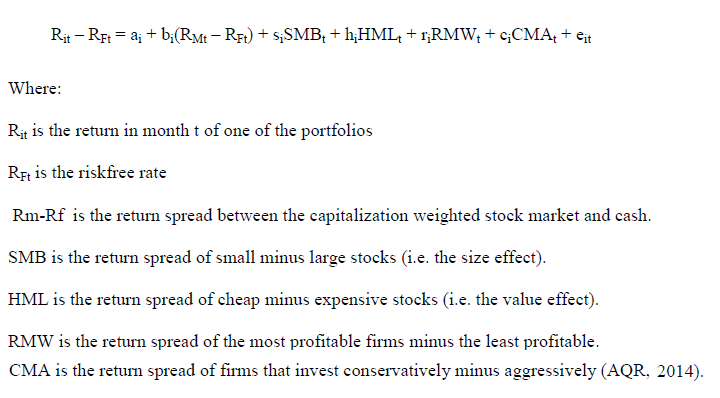

فارمولا

فاما اور فرانسیسی تھری فیکٹر ماڈل کا کام کرنا

کینتھ فرانسیسی - ایک سرکردہ محقق اور یوجین فاما - ایک نوبل انعام یافتہ، نے مارکیٹ کے منافع کی پیمائش کی کوشش کی۔ گہرائی سے تحقیق کے ذریعے، انہوں نے پایا کہ ویلیو سٹاک ترقی کے سٹاک سے بہتر کارکردگی کے لیے جانے جاتے ہیں۔ ایک ہی وقت میں، چھوٹے کیپ اسٹاکس بڑے کیپ اسٹاک سے بہتر کارکردگی کے لیے جانے جاتے ہیں۔ تشخیصی ٹول کے مقصد کے لیے، بڑی تعداد میں ویلیو اسٹاکس یا چھوٹے کیپ اسٹاکس والے پورٹ فولیوز کی کارکردگی CAPM ویلیو سے کم ہوتی ہے۔ اس کی وجہ یہ ہے کہ تھری فیکٹر ماڈل کے لیے نیچے کی طرف ایڈجسٹ ہوتا ہے۔ویلیو اسٹاک اور چھوٹی ٹوپی آؤٹ پرفارمنس۔

Talk to our investment specialist

Fama اور فرانسیسی ماڈل تین اہم عوامل کو نمایاں کرتا ہے - مارکیٹ پر اضافی واپسی، کتاب سے مارکیٹ کی قیمتیں، اور تنظیم کا مجموعی سائز۔ یہ بھی کہا جا سکتا ہے کہ اس کے بعد کے عوامل جو استعمال کیے جاتے ہیں وہ ہیں HML (High Minus Low)، SMB (Small Minus Big)، اور پورٹ فولیو کی واپسی۔ SMB ان کمپنیوں کے اکاؤنٹ کے لیے جانا جاتا ہے جو زیادہ منافع پیدا کرنے کے لیے چھوٹے مارکیٹ کیپس کے ساتھ عوامی طور پر تجارت کرتی ہیں۔ دوسری طرف، HML متعلقہ ویلیو اسٹاکس کے لیے جانا جاتا ہے جس میں مارکیٹ کے مقابلے میں زیادہ منافع پیدا کرنے کے لیے بک ٹو مارکیٹ کے اعلی تناسب کی خاصیت ہوتی ہے۔

اس بارے میں کافی قیاس آرائیاں کی جا رہی ہیں کہ آیا دی گئی آؤٹ پرفارمنس کا رجحان مارکیٹ کی ناکامی یا مارکیٹ کی وجہ سے ہوتا ہے۔کارکردگی. مارکیٹ کی کارکردگی کے حوالے سے، آؤٹ پرفارمنس کی وضاحت عام طور پر اضافی خطرے کی موجودگی سے کی جا سکتی ہے جس کا سامنا چھوٹے کیپ اسٹاکس اور ویلیو اسٹاکس دونوں کو بڑھتے ہوئے سرمائے کی لاگت کے ساتھ ساتھ زیادہ کاروباری خطرات کی وجہ سے کرنا پڑتا ہے۔

مارکیٹ کی غیر موثریت کے حوالے سے، دی گئی آؤٹ پرفارمنس کا تجزیہ مارکیٹ کے شرکاء کے ذریعے کیا جاتا ہے جو متعلقہ کمپنیوں کی قیمتوں کو غلط طریقے سے طے کرتے ہیں۔ یہ قدر کی ایڈجسٹمنٹ کی وجہ سے طویل مدتی بنیادوں پر اضافی واپسی فراہم کرتا ہے۔ سرمایہ کار جو EMH (Efficient Market Hypothesis) کے ذریعہ پیش کردہ شواہد کی باڈی کو سبسکرائب کرنے کا رجحان رکھتے ہیں وہ مارکیٹ کی کارکردگی کے پہلو سے آسانی سے اتفاق کرتے ہیں۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔