Table of Contents

- ہندوستان میں کریڈٹ سکور کیا ہے؟

- ہندوستان میں ایک اچھا کریڈٹ اسکور کیا ہے؟

- ہندوستان میں اپنا کریڈٹ سکور کیسے چیک کریں؟

- کریڈٹ ریمارکس کیا ہے؟

- آپ کی کریڈٹ رپورٹ میں کریڈٹ ریمارکس کیسے شامل کیے جاتے ہیں؟

- کریڈٹ رپورٹ پر "اکاؤنٹ سے ہٹا دیا گیا تبصرہ" کا کیا مطلب ہے؟

- ہندوستان میں اپنے کریڈٹ اسکور کو کیسے بہتر بنایا جائے؟

- نتیجہ

- اکثر پوچھے گئے سوالات (FAQs)

کریڈٹ سکور اور کریڈٹ ریمارکس کے درمیان فرق

آپ کاکریڈٹ سکور اور کریڈٹ ریمارکس دو اہم عوامل ہیں جو آپ کی مالی صحت کو متاثر کرتے ہیں۔ جبکہ کریڈٹ سکور آپ کی کریڈٹ کی اہلیت کی عددی نمائندگی کرتا ہے، کریڈٹ ریمارکس آپ کی کریڈٹ ہسٹری کے بارے میں اضافی معلومات فراہم کرتے ہیں۔

اس آرٹیکل میں، ہم کریڈٹ اسکورز اور کریڈٹ ریمارکس کے معنی، ان کا حساب کیسے لگایا جاتا ہے، اور ہندوستان میں آپ کی مالی صحت پر ان کے اثرات کو تلاش کریں گے۔ آپ یہ بھی جان لیں گے کہ آپ کس طرح کریڈٹ ریمارکس پر تنازعہ کر سکتے ہیں اوراپنے کریڈٹ سکور کو بہتر بنائیں بھارت میں

ہندوستان میں کریڈٹ سکور کیا ہے؟

ہندوستان میں، کریڈٹ سکور ایک تین ہندسوں کا نمبر ہے جو آپ کی ساکھ کی اہلیت کو ظاہر کرتا ہے۔ اس کا حساب آپ کی کریڈٹ ہسٹری کی بنیاد پر لگایا جاتا ہے، جس میں آپ کے شامل ہیں:

- ادائیگی کی تاریخ

- کریڈٹ کا استعمال

- کریڈٹ ہسٹری کی لمبائی

- کریڈٹ کی اقسام

- کریڈٹ کی حالیہ پوچھ گچھ

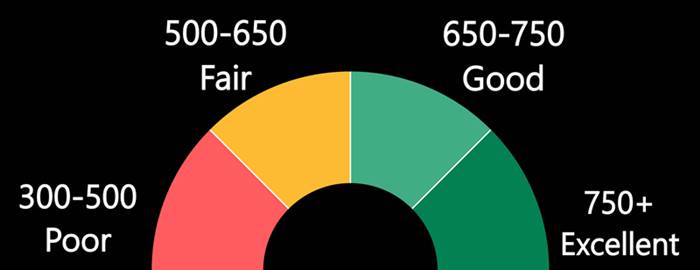

دیCIBIL سکور، جو 300 سے 900 تک مختلف ہو سکتا ہے، سب سے زیادہ استعمال ہونے والا کریڈٹ اسکورنگ ماڈل ہے۔ ہندوستان میں، زیادہ کریڈٹ سکور کم کریڈٹ رسک کو ظاہر کرتا ہے، جو آپ کے کریڈٹ کے لیے مجاز ہونے اور ترجیحی شرائط اور شرح سود حاصل کرنے کے امکانات کو بڑھاتا ہے۔

ہندوستان میں ایک اچھا کریڈٹ اسکور کیا ہے؟

ہندوستان میں 750 یا اس سے زیادہ کا کریڈٹ اسکور عام طور پر بہترین سمجھا جاتا ہے۔ جن کا کریڈٹ اسکور 750 سے کم ہے انہیں کریڈٹ حاصل کرنا مشکل ہو سکتا ہے یا ان کے لیے زیادہ شرح سود وصول کی جا سکتی ہے۔ قرض دہندہ کے لحاظ سے ہندوستان میں کریڈٹ اسکور کی ضروریات ایک قرض دہندہ سے دوسرے میں مختلف ہوسکتی ہیں۔خطرے کی رواداری اور اسٹریٹجک اہداف۔

ہندوستان میں اپنا کریڈٹ سکور کیسے چیک کریں؟

آپ مختلف آن لائن پلیٹ فارمز جیسے CIBIL کے ذریعے اپنا کریڈٹ سکور مفت میں چیک کر سکتے ہیں،تجربہ کار، یاایکو فیکس. یہ پلیٹ فارم آپ کا کریڈٹ سکور فراہم کرتے ہیں۔کریڈٹ رپورٹ، جو آپ کی کریڈٹ ہسٹری، بقایا قرض، اور کریڈٹ کی پوچھ گچھ دکھاتا ہے۔ اپنی کریڈٹ رپورٹ کی درستگی کو یقینی بنانے کے لیے اس کا باقاعدگی سے جائزہ لینا اور کسی بھی غلطی یا دھوکہ دہی کی سرگرمیوں کی نشاندہی کرنا ضروری ہے۔ آپ ہندوستان میں سال میں ایک بار ہر کریڈٹ بیورو سے مفت کریڈٹ رپورٹ کی درخواست بھی کر سکتے ہیں۔

Talk to our investment specialist

کریڈٹ ریمارکس کیا ہے؟

ہندوستان میں کریڈٹ ریمارکس آپ کی کریڈٹ رپورٹ پر ایک اشارہ ہے جو آپ کی کریڈٹ ہسٹری کے بارے میں اضافی معلومات فراہم کرتا ہے۔ سیاق و سباق پر منحصر ہے، یہ مثبت، منفی یا غیر جانبدار ہو سکتا ہے۔ مثال کے طور پر، ایک مثبت کریڈٹ ریمارکس اس بات کی نشاندہی کر سکتا ہے کہ آپ نے قرض ادا کر دیا ہے یا آپ کی کریڈٹ ہسٹری طویل ہے۔ منفی کریڈٹ ریمارکس اس بات کی نشاندہی کر سکتا ہے کہ آپ نے ادائیگی چھوٹ دی ہے، قرض میں ڈیفالٹ کیا ہے، یا آپ پر بہت زیادہ قرض ہے۔آمدنی تناسب غیر جانبدار کریڈٹ ریمارکس اس بات کی نشاندہی کر سکتا ہے کہ آپ نے کریڈٹ کے لیے درخواست دی ہے، لیکن ہندوستان میں آپ کی ساکھ پر کوئی خاص اثر نہیں پڑا ہے۔

آپ کی کریڈٹ رپورٹ میں کریڈٹ ریمارکس کیسے شامل کیے جاتے ہیں؟

قرض دہندگان، قرض دہندگان، یا ہندوستان میں جمع کرنے والی ایجنسیوں کے ذریعہ کریڈٹ ریمارکس آپ کی کریڈٹ رپورٹ میں شامل کیے جاسکتے ہیں۔ وہ آپ کی ادائیگی کی سرگزشت، بدعنوانی، چارج آف، مجموعے، یا دیگر سرگرمیوں کی اطلاع دے سکتے ہیں جو آپ کی ساکھ کو متاثر کرتی ہیں۔ کریڈٹ ریمارکس اس کے بعد مرتب کیے جاتے ہیں۔کریڈٹ بیورو اور آپ کی کریڈٹ رپورٹ میں شامل ہے۔ یہ نوٹ کرنا ضروری ہے کہ کریڈٹ ریمارکس آپ کی کریڈٹ رپورٹ پر سات سال تک رہ سکتے ہیں، ریمارکس کی قسم پر منحصر ہے۔

کریڈٹ رپورٹ پر "اکاؤنٹ سے ہٹا دیا گیا تبصرہ" کا کیا مطلب ہے؟

کریڈٹ رپورٹ پر "اکاؤنٹ سے ریمارک ہٹا دیا گیا" کا مطلب ہے کہ صارف کے کریڈٹ اکاؤنٹ سے متعلق پہلے سے رپورٹ کردہ تبصرہ یا تبصرہ ہٹا دیا گیا ہے۔ اگر کسی اکاؤنٹ سے کوئی تبصرہ ہٹا دیا گیا ہے، تو یہ اس بات کی نشاندہی کر سکتا ہے کہ معلومات غلط یا پرانی تھی اور اسے درست یا اپ ڈیٹ کر دیا گیا ہے۔ اس کا مطلب یہ بھی ہو سکتا ہے کہ صارف نے کریڈٹ بیورو یا اس کی اطلاع دینے والے قرض دہندہ کے ساتھ تبصرے پر کامیابی سے اختلاف کیا ہے۔

کریڈٹ رپورٹ سے منفی ریمارکس کو ہٹانے سے صارف کے کریڈٹ سکور اور کریڈٹ کی اہلیت پر مثبت اثر پڑ سکتا ہے، کیونکہ یہ کسی بھی منفی معلومات کو ختم کر دیتا ہے جو ان کے کریڈٹ کو متاثر کر رہی ہو گی۔ کسی بھی غلطی یا غلط معلومات کے لیے کریڈٹ رپورٹس کو باقاعدگی سے چیک کرنا اور ان کو درست کرنے کے لیے اقدامات کرنا ضروری ہے۔اچھا کریڈٹ تاریخ.

ہندوستان میں اپنے کریڈٹ اسکور کو کیسے بہتر بنایا جائے؟

یہاں کچھ اقدامات ہیں جو آپ ہندوستان میں اپنے کریڈٹ اسکور کو بہتر بنانے کے لیے اٹھا سکتے ہیں:

اپنے بلوں کو وقت پر ادا کریں۔: آپ کی ادائیگی کی تاریخ سب سے اہم ہے۔عنصر آپ کے کریڈٹ سکور میں۔ اپنے کریڈٹ سکور کو بہتر بنانے کے لیے، آپ کو اپنے تمام بلوں کی بروقت ادائیگی کرنی چاہیے، بشمول کریڈٹ کارڈ کے بل، قرض کی ادائیگی، اور یوٹیلیٹی بل

اپنے قرض سے آمدنی کا تناسب کم کریں۔: آپ کے قرض سے آمدنی کا تناسب آپ کی آمدنی کے مقابلے میں قرض کی رقم ہے۔ اپنے کریڈٹ سکور کو بہتر بنانے کے لیے، آپ کو اپنے قرضوں کی ادائیگی یا اپنی آمدنی میں اضافہ کرکے اپنے قرض سے آمدنی کے تناسب کو کم کرنے کی کوشش کرنی چاہیے۔

کریڈٹ کو سمجھداری سے استعمال کریں۔: آپ کو ذمہ داری کے ساتھ کریڈٹ کا استعمال کرنا چاہئے اور اپنے زیادہ سے زیادہ فائدہ اٹھانے سے گریز کرنا چاہئے۔کریڈٹ کارڈ یا بہت زیادہ قرض لینا۔ کریڈٹ کی اقسام، جیسے کہ کریڈٹ کارڈز، پرسنل لونز، اور محفوظ قرضوں کا مرکب رکھنا اچھا خیال ہے۔

اپنی کریڈٹ رپورٹ کی نگرانی کریں۔: آپ کو اپنی کریڈٹ رپورٹ کی درستگی کو یقینی بنانے اور کسی بھی غلطی یا دھوکہ دہی کی سرگرمیوں کی نشاندہی کرنے کے لیے باقاعدگی سے نگرانی کرنی چاہیے۔ آپ اپنی کریڈٹ رپورٹ میں کسی بھی تبدیلی کی اطلاع حاصل کرنے کے لیے الرٹس بھی ترتیب دے سکتے ہیں۔

کریڈٹ انکوائریوں کو محدود کریں۔: بہت زیادہ کریڈٹ انکوائریاں آپ کے کریڈٹ سکور کو کم کر سکتی ہیں۔ اپنے کریڈٹ سکور کو بہتر بنانے کے لیے، آپ کو کریڈٹ انکوائریوں کی تعداد کو محدود کرنا چاہیے اور جب ضروری ہو تو صرف کریڈٹ کے لیے درخواست دیں۔

نتیجہ

آخر میں، ایک اچھا کریڈٹ سکور آپ کو کریڈٹ حاصل کرنے اور بہتر شرائط اور شرح سود حاصل کرنے میں مدد کر سکتا ہے۔ کریڈٹ ریمارکس آپ کی کریڈٹ ہسٹری میں اضافہ کرتے ہیں اور اس بات پر اثر ڈال سکتے ہیں کہ آپ کتنے قابل اعتبار ہیں۔ اپنے بلوں کو وقت پر ادا کریں، اپنے قرض سے آمدنی کے تناسب کو کم کریں، کریڈٹ کو سمجھداری سے استعمال کریں، اپنی کریڈٹ رپورٹ پر نظر رکھیں، اور کریڈٹ انکوائریوں کی تعداد کو محدود کریں جو آپ کرتے ہیں۔ اگر آپ کو اپنی کریڈٹ رپورٹ میں غلطیاں یا غلط معلومات ملتی ہیں، تو آپ ہندوستان میں کریڈٹ بیورو سے اسے تبدیل کرنے یا ہٹانے کے لیے کہہ سکتے ہیں۔ ان چیزوں کو کرنے سے، آپ بہتر کریڈٹ حاصل کر سکتے ہیں اور اپنے تک پہنچ سکتے ہیں۔مالی اہداف.

اکثر پوچھے گئے سوالات (FAQs)

1. ہندوستان میں کریڈٹ سکور کا حساب کیسے لگایا جاتا ہے؟

A: ہندوستان میں کریڈٹ سکور کا حساب لگانے کے لیے استعمال ہونے والے عوامل میں شامل ہیں:

ادائیگی کی تاریخ: اس میں بلوں اور قرضوں کی بروقت ادائیگی کا صارف کا ٹریک ریکارڈ شامل ہے۔ تاخیر سے ادائیگی یا ڈیفالٹس کریڈٹ سکور پر منفی اثر ڈال سکتے ہیں۔

کریڈٹ کا استعمال: یہ کریڈٹ کی وہ مقدار ہے جسے صارف نے دستیاب کل کریڈٹ کے مقابلے میں استعمال کیا ہے۔ زیادہ کریڈٹ کا استعمال زیادہ خطرے کی نشاندہی کر سکتا ہے۔طے شدہ، جو کریڈٹ سکور کو کم کر سکتا ہے۔

کریڈٹ ہسٹری کی لمبائی: اس میں صارف کے کریڈٹ اکاؤنٹس اور ان کی مدت شامل ہے۔ کریڈٹ کی طویل تاریخ زیادہ ساکھ اور استحکام کی نشاندہی کر سکتی ہے۔

کریڈٹ مکس: اس میں صارف کے پاس موجود کریڈٹ اکاؤنٹس کی اقسام شامل ہیں، جیسے کریڈٹ کارڈز، قرضے اور رہن۔ کریڈٹ کی اقسام کا مرکب ذمہ دار کریڈٹ رویے کو ظاہر کر سکتا ہے اور کریڈٹ سکور پر مثبت اثر ڈال سکتا ہے۔

حالیہ کریڈٹ پوچھ گچھ: اس میں صارف نے حال ہی میں کریڈٹ کے لیے درخواست کی تعداد شامل ہے۔ متعدد استفسارات ڈیفالٹ کے زیادہ خطرے کی نشاندہی کر سکتے ہیں، جو کریڈٹ سکور کو کم کر سکتا ہے۔

کریڈٹ بیورو ان عوامل کا تجزیہ کرنے اور ہر صارف کے لیے کریڈٹ سکور بنانے کے لیے پیچیدہ الگورتھم استعمال کرتے ہیں۔ کریڈٹ سکور کو صارف کے کریڈٹ رویے اور تاریخ کی بنیاد پر وقتاً فوقتاً اپ ڈیٹ کیا جاتا ہے۔

2. مجھے اپنا کریڈٹ سکور کتنی بار چیک کرنا چاہیے؟

A: سال میں کم از کم ایک بار یا کسی بڑے قرض یا کریڈٹ کارڈ کے لیے درخواست دینے سے پہلے اپنا کریڈٹ سکور چیک کرنے کی سفارش کی جاتی ہے۔ تاہم، آپ اپنے کریڈٹ سکور کو زیادہ کثرت سے بھی چیک کر سکتے ہیں، کیونکہ کچھ کریڈٹ مانیٹرنگ سروسز کریڈٹ سکور اور رپورٹس تک مفت رسائی فراہم کرتی ہیں۔بنیاد.

3. کریڈٹ سکور اور CIBIL سکور میں کیا فرق ہے؟

A: CIBIL سکور کریڈٹ سکور کی ایک قسم ہے جو خاص طور پر کریڈٹ بیورو CIBIL کے ذریعے فراہم کیا جاتا ہے۔ کریڈٹ سکور ایک زیادہ عام اصطلاح ہے جو کسی فرد کی ساکھ کی کسی بھی عددی نمائندگی کے لیے استعمال ہوتی ہے۔

4. قرضوں کے لیے کریڈٹ سکور کا حساب کیسے لگائیں؟

A: قرضوں کے لیے کریڈٹ سکور واضح طور پر شمار نہیں کیے جاتے ہیں۔ اس کے بجائے، کریڈٹ اسکورز کا حساب کریڈٹ بیورو کے ذریعے صارف کی کریڈٹ ہسٹری اور مالی رویے کی بنیاد پر کیا جاتا ہے، جسے پھر قرض دہندگان مختلف قسم کے قرضوں کے لیے قرض کی اہلیت کا جائزہ لینے کے لیے استعمال کرتے ہیں۔ وہ عوامل جو صارف کے کریڈٹ سکور کو متاثر کرتے ہیں۔ہوم لون کسی دوسرے قسم کے قرض کے لیے وہی ہیں، جیسے ادائیگی کی تاریخ، کریڈٹ استعمال، کریڈٹ ہسٹری کی لمبائی، کریڈٹ مکس، اور حالیہ کریڈٹ پوچھ گچھ۔

5. کیا کریڈٹ ریمارکس میرے قرض پر اثر انداز ہوں گے؟

A: ہاں، کریڈٹ ریمارکس ممکنہ طور پر آپ کی قرض کے لیے منظوری حاصل کرنے کی صلاحیت کو متاثر کر سکتے ہیں، کیونکہ وہ منفی مالی رویے یا قرض دہندہ کے لیے خطرات کی نشاندہی کرتے ہیں۔ قرض دہندگان کریڈٹ ریمارکس کو سرخ جھنڈے کے طور پر دیکھ سکتے ہیں اور قرض کو منظور کرنے میں زیادہ ہچکچاتے ہیں یا کم سازگار شرائط اور زیادہ شرح سود پیش کر سکتے ہیں۔ اچھی کریڈٹ ہسٹری برقرار رکھنے اور قرض کی منظوری کے امکانات کو بڑھانے کے لیے اپنی کریڈٹ رپورٹ کی باقاعدگی سے نگرانی کرنا اور کسی بھی کریڈٹ ریمارکس یا غلطیاں دور کرنا ضروری ہے۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔