Table of Contents

Equifax کریڈٹ سکور- ایک جائزہ

جب بھی آپ نے قرض یا کریڈٹ کارڈ کے لیے درخواست دی ہے، بینکوں نے آپ سے آپ کے بارے میں پوچھا ہوگا۔کریڈٹ سکور. یا بلکہCIBIL سکور? اس کی وجہ یہ ہے کہ آپ کا سکور آپ کی مالی عادات کی وضاحت کرتا ہے۔ یہ ظاہر کرتا ہے کہ بطور قرض لینے والے آپ کتنے ذمہ دار ہیں۔ زیادہ تر لوگ CIBIL سکور کا حوالہ دیتے ہیں کیونکہ یہ سب سے پرانا ہے۔کریڈٹ بیورو بھارت میں مثالی طور پر، ہندوستان میں چار کریڈٹ انفارمیشن کمپنیاں ہیں- CIBIL،CRIF ہائی مارک,تجربہ کار اورایکو فیکس جو کہ ریزرو کے ذریعہ مجاز ہیں۔بینک بھارت کے

Equifax کریڈٹ سکور کیا ہے؟

Equifax صارفین کی کریڈٹ سے متعلق تمام سرگرمیوں کو جمع اور ریکارڈ کرتا ہے اور کریڈٹ سکور اور کریڈٹ انفارمیشن رپورٹ فراہم کرتا ہے۔ یہ رپورٹس قرض دہندگان جیسے بینکوں اور قرض دہندگان کی مدد کرتی ہیں کہ آپ کو قرض دینے سے پہلے آپ کی ساکھ کی اہلیت کی جانچ کریں۔ اس سے انہیں شرح سود، قرض کی رقم، کا فیصلہ کرنے میں بھی مدد ملتی ہے۔ادھار کی حدوغیرہ

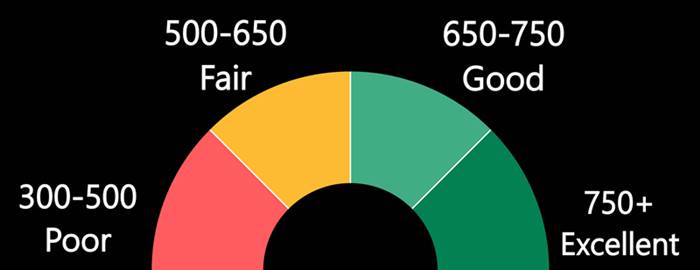

Equifax کریڈٹ سکور 300-850 کے درمیان تین ہندسوں کا نمبر ہے۔ نمبر جتنی زیادہ ہوگی، آپ کی کٹی میں اتنے ہی زیادہ کریڈٹ فوائد ہوں گے۔ قرض دہندگان مثالی طور پر مضبوط کریڈٹ سکور والے صارفین کو ترجیح دیں گے، جو انہیں ایک ذمہ دار قرض لینے والے کو رقم دینے میں اعتماد فراہم کرتا ہے۔

یہاں ہے کیسےکریڈٹ سکور رینجز کے لئے کھڑے-

| کریڈٹرینج | مطلب |

|---|---|

| 300-579 | غریب |

| 580-669 | منصفانہ |

| 670-739 | اچھی |

| 740-799 | بہت اچھا |

| 800-850 | بہترین |

خراب سکور کے ساتھ، ہو سکتا ہے آپ قرض یا کریڈٹ کارڈ حاصل نہ کر سکیں، یہاں تک کہ اگر کچھ قرض دہندہ آپ کو قرض دیتے ہیں، تو یہ بہت زیادہ شرح سود کے ساتھ ہو سکتا ہے۔ لیکن اچھے سکور کے ساتھ، آپ کو کم شرح کے ساتھ آسان قرض کی منظوری مل جاتی ہے۔ اس کے علاوہ، آپ بھی اہل ہوں گے۔بہترین کریڈٹ کارڈز.

Equifax کریڈٹ سکور کا حساب کیسے لگایا جاتا ہے؟

ہر کریڈٹ بیورو کا اپنا اسکورنگ ماڈل ہوتا ہے۔ کریڈٹ سکور کا حساب لگاتے وقت، بہت سے عوامل کو مدنظر رکھا جاتا ہے جیسے ادائیگی کی تاریخ، کریڈٹ کی حد، کریڈٹ اکاؤنٹس کی تعداد، کریڈٹ اکاؤنٹس کی اقسام، موجودہ قرض، عمر،آمدنی، اور اس طرح کے دوسرے ڈیٹا۔ ان تمام معلومات کو Equifax درست فراہم کرنے کے لیے سمجھا جاتا ہے۔کریڈٹ رپورٹ اور کریڈٹ سکور۔

Check credit score

Equifax مفت کریڈٹ رپورٹ کے لیے درخواست کیسے دی جائے؟

Equifax ویب سائٹ پر جائیں اور ڈسپیوٹ ریزولوشن فارم ڈاؤن لوڈ کریں۔ آپ کو مطلوبہ تفصیلات اور تصدیقی دستاویزات کے ساتھ فارم پُر کرنے کی ضرورت ہے۔ ایک بار جب آپ تمام تفصیلات پُر کر لیں، تو فارم اور دستاویزات کو ویب سائٹ پر بتائے گئے Equifax آفس کے پتے پر بھیجیں۔

آپ RBI کے رجسٹرڈ کریڈٹ بیورو کے ذریعہ ہر سال ایک مفت کریڈٹ چیک کے حقدار ہیں۔ لہذا، اپنی رپورٹ کے لیے اندراج کریں اور مستقبل کی مالی ضروریات کے لیے اپنا سکور بنانا شروع کریں۔

آپ کو اپنی کریڈٹ رپورٹس کو باقاعدگی سے کیوں چیک کرنا چاہئے؟

اپنی رپورٹس کو باقاعدگی سے چیک کرنے سے آپ کو اپنی موجودہ کریڈٹ پوزیشن کو سمجھنے میں مدد ملے گی۔ یہ آپ کو مستقبل کی مالی ضروریات کے بارے میں زیادہ آگاہ ہونے میں مدد کرتا ہے۔ یہ اس بات کو بھی یقینی بناتا ہے کہ آپ کی رپورٹ میں موجود تمام معلومات درست اور تازہ ترین ہیں۔

بعض اوقات، کریڈٹ رپورٹ میں آپ کی معلومات درست نہیں ہوسکتی ہیں، جو آپ کے سکور کو متاثر کرتی ہے۔ ایسی غیر ضروری وجوہات سے بچنے کے لیے، یہ ہمیشہ بہتر ہے کہ آپ Equifax سے اپنی مفت سالانہ کریڈٹ رپورٹ لیں اور اس کی نگرانی کریں۔

ٹیکنالوجی کی آمد کی وجہ سے، آپ کے کریڈٹ کارڈ پر دھوکہ دہی کی سرگرمی کسی بھی وقت ہو سکتی ہے۔ اپنی کریڈٹ رپورٹ کی نگرانی آپ کو تمام سرگرمیوں پر نظر رکھنے میں مدد دے سکتی ہے۔ اگر آپ کو رپورٹ میں کوئی ایسی معلومات ملتی ہے جس کا تعلق آپ سے نہیں ہے، تو فوری طور پر کریڈٹ بیورو کو مطلع کریں۔

مضبوط Equifax کریڈٹ سکور کو کیسے برقرار رکھا جائے؟

اپنی کریڈٹ کی رقم ہمیشہ پوری ادا کریں اور صرف کم از کم بقایا رقم ادا کرنے سے گریز کریں۔ صرف کم از کم بیلنس ادا کرنے سے یہ ظاہر ہوتا ہے کہ آپ کا کریڈٹ بھوکا ہے۔

ہمیشہ وقت پر ادائیگی کریں۔ اپنے قرض کے EMIs اور کریڈٹ کارڈ کے واجبات وقت پر ادا کرنا ذمہ دار ہونے کی ایک بڑی علامت ہے۔ یہ آپ کے سکور کو مضبوط بنانے میں بھی مدد کرتا ہے۔

اپنے پرانے اکاؤنٹ کو بند نہ کریں، کیونکہ جب آپ اپنے پرانے اکاؤنٹس کو بند کرتے ہیں، تو اس سے آپ کی کریڈٹ ہسٹری کٹ جاتی ہے۔ یہ آپ کے سکور کو روکتا ہے۔

اپنے کریڈٹ کے بارے میں صرف اس وقت پوچھیں جب اس کی ضرورت ہو۔ جب بھی آپ کریڈٹ کے لیے درخواست دیتے ہیں، قرض دہندگان آپ کی رپورٹ پر سخت جانچ پڑتال کرتے ہیں، جو وقتی طور پر آپ کے سکور کو متاثر کرتی ہے۔ بہت زیادہ کریڈٹ پوچھ گچھ کرنے سے آپ کا سکور کم ہو سکتا ہے۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔

Good Equifax

Civil good

Helpful this report