Table of Contents

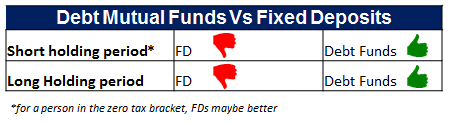

মিউচুয়াল ফান্ড বনাম এফডি (ফিক্সড ডিপোজিট)

মিউচুয়াল ফান্ড বনামFD? অর্থ সঞ্চয় করার কথা ভাবার সময়, প্রথম জিনিসটি যা বেশিরভাগ লোকেরা বিবেচনা করে তা হলবিনিয়োগ স্থায়ী আমানতে (FDs)। এটি সাধারণত কারণ এটি বোঝা সহজ এবং প্রজন্ম থেকে এটি করা হচ্ছে। কিন্তু এটা কি সবচেয়ে উপযুক্ত বিনিয়োগ? এবং এটা কি সেরা রিটার্ন প্রদান করে? নাকি মিউচুয়াল ফান্ড বিনিয়োগের উদ্দেশ্য ভালোভাবে পূরণ করতে পারে? এই প্রশ্নের উত্তর জানতে, নীচে পড়ুন!

এফডি বা ফিক্সড ডিপোজিট

ফিক্সড ডিপোজিট, এফডি নামেও পরিচিত একটি জনপ্রিয়ব্যাংক দীর্ঘমেয়াদী এবং স্বল্পমেয়াদী উভয় বিনিয়োগের জন্য উপযুক্ত বিনিয়োগ বিকল্প। FD সুদের হার ভারত সরকার দ্বারা পূর্ব-নির্ধারিত হওয়ায় FD রিটার্ন স্থির করা হয়। ফিক্সড ডিপোজিটে যে সুদের হার স্থির করা হচ্ছে, তার কোনো প্রভাব নেইমুদ্রাস্ফীতি এই বিনিয়োগের উপর।

এছাড়াও, এফডি রিটার্ন বিনিয়োগকারীদের হাতে করযোগ্য। যাইহোক, FD বিনিয়োগের অধীনে কর কর্তনের জন্য দায়ীধারা 80C এরআয়কর আইন.

যৌথ পুঁজি

মিউচুয়াল ফান্ড তিন প্রকার, ঋণ, ইক্যুইটি এবং ব্যালেন্সডযৌথ পুঁজি.ঋণ মিউচুয়াল ফান্ড যারা সরকারে বেশিরভাগ সম্পদ বিনিয়োগ করেবন্ড, কর্পোরেট বন্ড এবং বাকি ইকুইটি বাজারে। বিপরীতভাবে, ইক্যুইটি মিউচুয়াল ফান্ড তার সম্পদের 65% এর বেশি ইক্যুইটি মার্কেটে এবং বাকিটা সরকারী বন্ড, কর্পোরেট বন্ড এবং সিকিউরিটিজে বিনিয়োগ করে। যদিও ব্যালেন্সড মিউচুয়াল ফান্ড হল সেইগুলি যেগুলি আংশিকভাবে ঋণে এবং আংশিকভাবে বিনিয়োগ করেইক্যুইটি ফান্ড. মিউচুয়াল ফান্ড হল একটি মুদ্রাস্ফীতি মারধর করার যন্ত্র, তাই এটি আরও কর-দক্ষ এবং দীর্ঘমেয়াদী বিনিয়োগে আরও ভাল রিটার্ন দেবে বলে আশা করা হচ্ছে।

কোনটি একটি ভাল দীর্ঘমেয়াদী বিনিয়োগ?

এখন আমরা জানি যে মিউচুয়াল ফান্ড এবং ফিক্সড ডিপোজিট (এফডি) উভয়ইট্যাক্স সেভিং ইনভেস্টমেন্ট, যে প্রশ্ন উঠছে তা হল- কোথায় বিনিয়োগ করা উচিত? যদিও এটি একটি বিষয়ভিত্তিক প্রশ্ন এবং এটির উত্তর ব্যক্তিভেদে পরিবর্তিত হতে পারে, নীচে বিভিন্ন পরামিতির উপর ভিত্তি করে একটি তুলনা উল্লেখ করা হয়েছে যা আপনাকে আরও ভাল চয়ন করতে সহায়তা করতে পারে।

1. মিউচুয়াল ফান্ড রিটার্ন এবং FD রিটার্ন

ফিক্সড ডিপোজিটের আয় পূর্ব-নির্দিষ্ট এবং পুরো মেয়াদ জুড়ে পরিবর্তিত হয় না। মিউচুয়াল ফান্ড, আর্থিক সাথে সংযুক্ত করা হচ্ছেবাজার, দীর্ঘমেয়াদী বিনিয়োগে ভাল রিটার্ন অফার.

2. FD সুদের হার এবং মিউচুয়াল ফান্ড রিটার্ন

FD-এর সুদের হার FD-এর ধরন বা FD-এর সময়কালের উপর নির্ভর করে স্থির করা হয়, তাই কেউ স্থায়ী আমানতে উচ্চ সুদের হার আশা করতে পারে না। অন্যদিকে, মিউচুয়াল ফান্ডের রিটার্ন পরিবর্তিত হয় কারণ বিভিন্ন ধরনের তহবিল উদ্বায়ী রিটার্ন অফার করে। বাজার বেশি হলে রিটার্ন বৃদ্ধি পায় এবং বিপরীতে।

3. ঝুঁকির কারণ

ফিক্সড ডিপোজিট খুব কমই কোনো ঝুঁকি সৃষ্টি করে কারণ রিটার্ন পূর্ব-নির্ধারিত থাকে। এছাড়াও, ব্যাঙ্ক ভাঙা হলে সমস্ত ব্যাঙ্ক অ্যাকাউন্ট 1 লক্ষ টাকা পর্যন্ত বিমা করা হয়। অন্যদিকে, মিউচুয়াল ফান্ডগুলি উচ্চ ঝুঁকি বহন করে কারণ তারা আর্থিক বাজারে তাদের সম্পদ বিনিয়োগ করে। ইক্যুইটি মিউচুয়াল ফান্ড, এর বেশিরভাগ সম্পদ ইকুইটি বাজারে বিনিয়োগ করে, অনেক বেশি ঝুঁকি বহন করে। যদিও ডেট মিউচুয়াল ফান্ডে বিনিয়োগ করা কম ঝুঁকিপূর্ণ, কারণ এই তহবিলের খুব কম অংশই স্টক মার্কেটে বিনিয়োগ করা হয়।

Talk to our investment specialist

4. মুদ্রাস্ফীতির প্রভাব

সুদের হার পূর্ব-নির্ধারিত, স্থায়ী আমানতের উপর মুদ্রাস্ফীতির কোন প্রভাব নেই। যদিও, মিউচুয়াল ফান্ডের জন্য, রিটার্নগুলি মুদ্রাস্ফীতি-সামঞ্জস্যপূর্ণ যা এর আরও ভাল রিটার্ন অর্জনের সম্ভাবনা বাড়ায়।

5. মূলধন লাভ

সেখানে নেইমূলধন FD-এর ক্ষেত্রে লাভ সম্ভব। মিউচুয়াল ফান্ডের জন্য,মূলধন লাভ হোল্ডিং সময়ের উপর নির্ভর করে। বিভিন্ন মিউচুয়াল ফান্ড বিভিন্ন মূলধন লাভ অফার করে।

6. তারল্য

স্থায়ী আমানত হয়ইলিকুইড, যেহেতু বিনিয়োগকৃত পরিমাণ নির্দিষ্ট সময়ের জন্য লক করা থাকে। সেই সময়ের আগে টাকা তোলা হলে একটি নির্দিষ্ট জরিমানা কাটা হয়। যদিও মিউচুয়াল ফান্ডগুলি তরল হয় কারণ সেগুলি খুব বেশি না করে অল্প সময়ের মধ্যে বিক্রি করা যায়অবচয় তহবিলের মূল্যে। যাইহোক, কয়েকটি মিউচুয়াল ফান্ড বিক্রির ক্ষেত্রে প্রযোজ্য এক্সিট লোডগুলি পরীক্ষা করা গুরুত্বপূর্ণ।

7. ট্যাক্সেশন

ফিক্সড ডিপোজিটের সুদের উপর ব্যক্তির ট্যাক্স স্ল্যাব অনুযায়ী কর দেওয়া হয়। অন্য দিকে,মিউচুয়াল ফান্ড ট্যাক্সেশন প্রধানত হোল্ডিং সময়ের উপর নির্ভর করে। শর্ট টার্ম ক্যাপিটাল গেইন (STCG) এবং লং টার্ম ক্যাপিটাল গেইনস (LTCG) উভয়ই আলাদাভাবে ট্যাক্স করা হয়।

8. ট্যাক্স সেভিং FD-এর V/S ইক্যুইটি লিঙ্কড সেভিং স্কিম (ELSS)

বিনিয়োগকারীদের জন্য যারা IT আইনের ধারা 80c এর অধীনে কর সাশ্রয়ের উদ্দেশ্যে FD-এর কথা বিবেচনা করছেন। (5 বছরের লকইন)ইএলএসএস মিউচুয়াল ফান্ডগুলি একটি ভাল বিকল্প কারণ তারা 3 বছরের লক ইন করেছে এবং ঐতিহাসিকভাবে আরও ভাল রিটার্ন অফার করেছে।

কোনটি একটি ভাল বিনিয়োগ পরিকল্পনা?

আসুন সংক্ষেপে দেখিঃ

| প্যারামিটার | পারস্পরিক তহবিল | নির্দিষ্ট পরিমান |

|---|---|---|

| রিটার্নের হার | কোনো নিশ্চিত রিটার্ন নেই | ফিক্সড রিটার্ন |

| মুদ্রাস্ফীতি সমন্বয় রিটার্ন | উচ্চ মুদ্রাস্ফীতি সামঞ্জস্যপূর্ণ রিটার্নের জন্য সম্ভাব্য | সাধারণত নিম্ন মুদ্রাস্ফীতি সমন্বয় রিটার্ন |

| ঝুঁকি | মাঝারি থেকে উচ্চ ঝুঁকি | ঝুঁকি কম |

| তারল্য | তরল | তরল |

| অকাল প্রত্যাহার | এক্সিট লোড/নো লোড সহ অনুমোদিত | পেনাল্টি সহ অনুমোদিত |

| বিনিয়োগের খরচ | ব্যবস্থাপনা খরচ/ব্যয় অনুপাত | কোন খরচ |

| ট্যাক্স স্ট্যাটাস | অনুকূল করের অবস্থা | ট্যাক্স স্ল্যাব অনুযায়ী |

2022 সালে বিনিয়োগের জন্য সেরা মিউচুয়াল ফান্ড

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) ICICI Prudential Infrastructure Fund Growth ₹177.43

↓ -0.97 ₹6,886 -4.7 -12.5 5.7 28 41.1 27.4 Nippon India Small Cap Fund Growth ₹149.529

↓ -0.32 ₹50,826 -15 -18.3 3.7 20.1 41 26.1 IDFC Infrastructure Fund Growth ₹45.875

↓ -0.06 ₹1,400 -12.2 -18.6 3.9 25.7 38.5 39.3 Nippon India Power and Infra Fund Growth ₹315.337

↓ -2.69 ₹6,125 -9.6 -17.2 0.6 27.2 37.9 26.9 HDFC Infrastructure Fund Growth ₹43.239

↓ -0.03 ₹2,105 -7.6 -13.7 2.5 28.7 37.5 23 Motilal Oswal Midcap 30 Fund Growth ₹91.3432

↓ -1.28 ₹23,704 -19 -16 14.2 26.8 37.3 57.1 L&T Emerging Businesses Fund Growth ₹72.186

↓ -0.38 ₹13,334 -19.3 -19.9 1.5 16.6 36.9 28.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 1 Apr 25

*নীচে ৭ জনের তালিকা দেওয়া হলসেরা মিউচুয়াল ফান্ড এর চেয়ে বেশি নেট সম্পদ/AUM থাকা To generate capital appreciation and income distribution to unit holders by investing predominantly in equity/equity related securities of the companies belonging to the infrastructure development and balance in debt securities and money market instruments. ICICI Prudential Infrastructure Fund is a Equity - Sectoral fund was launched on 31 Aug 05. It is a fund with High risk and has given a Below is the key information for ICICI Prudential Infrastructure Fund Returns up to 1 year are on The primary investment objective of the scheme is to generate long term capital appreciation by investing predominantly in equity and equity related instruments of small cap companies and the secondary objective is to generate consistent returns by investing in debt and money market securities. Nippon India Small Cap Fund is a Equity - Small Cap fund was launched on 16 Sep 10. It is a fund with Moderately High risk and has given a Below is the key information for Nippon India Small Cap Fund Returns up to 1 year are on The investment objective of the scheme is to seek to generate long-term capital growth through an active diversified portfolio of predominantly equity and equity related instruments of companies that are participating in and benefiting from growth in Indian infrastructure and infrastructural related activities. However, there can be no assurance that the investment objective of the scheme will be realized. IDFC Infrastructure Fund is a Equity - Sectoral fund was launched on 8 Mar 11. It is a fund with High risk and has given a Below is the key information for IDFC Infrastructure Fund Returns up to 1 year are on (Erstwhile Reliance Diversified Power Sector Fund) The primary investment objective of the scheme is to generate long term capital appreciation by investing predominantly in equity and equity related securities of companies in the power sector. Nippon India Power and Infra Fund is a Equity - Sectoral fund was launched on 8 May 04. It is a fund with High risk and has given a Below is the key information for Nippon India Power and Infra Fund Returns up to 1 year are on To seek long-term capital appreciation by investing predominantly in equity and equity related securities of companies engaged in or expected to benefit from growth and development of infrastructure. HDFC Infrastructure Fund is a Equity - Sectoral fund was launched on 10 Mar 08. It is a fund with High risk and has given a Below is the key information for HDFC Infrastructure Fund Returns up to 1 year are on (Erstwhile Motilal Oswal MOSt Focused Midcap 30 Fund) The investment objective of the Scheme is to achieve long term capital appreciation by investing in a maximum of 30 quality mid-cap companies having long-term competitive advantages and potential for growth. However, there can be no assurance or guarantee that the investment objective of the Scheme would be achieved. Motilal Oswal Midcap 30 Fund is a Equity - Mid Cap fund was launched on 24 Feb 14. It is a fund with Moderately High risk and has given a Below is the key information for Motilal Oswal Midcap 30 Fund Returns up to 1 year are on To generate long-term capital appreciation from a diversified portfolio of predominantly equity and equity related securities, including equity derivatives, in the Indian markets with key theme focus being emerging companies (small cap stocks). The Scheme could also additionally invest in Foreign Securities. L&T Emerging Businesses Fund is a Equity - Small Cap fund was launched on 12 May 14. It is a fund with High risk and has given a Below is the key information for L&T Emerging Businesses Fund Returns up to 1 year are on 100 কোটি. 5 বছরে সাজানো হয়েছেসিএজিআর/বার্ষিক রিটার্ন1. ICICI Prudential Infrastructure Fund

CAGR/Annualized return of 15.8% since its launch. Ranked 27 in Sectoral category. Return for 2024 was 27.4% , 2023 was 44.6% and 2022 was 28.8% . ICICI Prudential Infrastructure Fund

Growth Launch Date 31 Aug 05 NAV (01 Apr 25) ₹177.43 ↓ -0.97 (-0.54 %) Net Assets (Cr) ₹6,886 on 28 Feb 25 Category Equity - Sectoral AMC ICICI Prudential Asset Management Company Limited Rating ☆☆☆ Risk High Expense Ratio 2.22 Sharpe Ratio -0.25 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹18,670 31 Mar 22 ₹25,304 31 Mar 23 ₹30,899 31 Mar 24 ₹50,465 31 Mar 25 ₹54,540 Returns for ICICI Prudential Infrastructure Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 1 Apr 25 Duration Returns 1 Month 8.5% 3 Month -4.7% 6 Month -12.5% 1 Year 5.7% 3 Year 28% 5 Year 41.1% 10 Year 15 Year Since launch 15.8% Historical performance (Yearly) on absolute basis

Year Returns 2024 27.4% 2023 44.6% 2022 28.8% 2021 50.1% 2020 3.6% 2019 2.6% 2018 -14% 2017 40.8% 2016 2% 2015 -3.4% Fund Manager information for ICICI Prudential Infrastructure Fund

Name Since Tenure Ihab Dalwai 3 Jun 17 7.75 Yr. Sharmila D’mello 30 Jun 22 2.67 Yr. Data below for ICICI Prudential Infrastructure Fund as on 28 Feb 25

Equity Sector Allocation

Sector Value Industrials 36.49% Basic Materials 21.39% Financial Services 16.91% Utility 8.65% Energy 7.09% Communication Services 1.63% Consumer Cyclical 0.89% Real Estate 0.35% Asset Allocation

Asset Class Value Cash 5.98% Equity 93.39% Debt 0.62% Top Securities Holdings / Portfolio

Name Holding Value Quantity Larsen & Toubro Ltd (Industrials)

Equity, Since 30 Nov 09 | LT9% ₹649 Cr 2,052,790

↑ 126,940 Adani Ports & Special Economic Zone Ltd (Industrials)

Equity, Since 31 May 24 | ADANIPORTS4% ₹288 Cr 2,695,324 Shree Cement Ltd (Basic Materials)

Equity, Since 30 Apr 24 | 5003874% ₹268 Cr 98,408

↓ -10,339 ICICI Bank Ltd (Financial Services)

Equity, Since 31 Dec 16 | ICICIBANK3% ₹240 Cr 1,990,000 NTPC Ltd (Utilities)

Equity, Since 29 Feb 16 | 5325553% ₹226 Cr 7,260,775 HDFC Bank Ltd (Financial Services)

Equity, Since 31 Jan 22 | HDFCBANK3% ₹212 Cr 1,225,000 NCC Ltd (Industrials)

Equity, Since 31 Aug 21 | NCC3% ₹210 Cr 12,006,117

↑ 1,500,000 Reliance Industries Ltd (Energy)

Equity, Since 31 Jul 23 | RELIANCE3% ₹205 Cr 1,709,486

↑ 100,000 Vedanta Ltd (Basic Materials)

Equity, Since 31 Jul 24 | 5002953% ₹194 Cr 4,923,662

↑ 100,000 Cummins India Ltd (Industrials)

Equity, Since 31 May 17 | 5004803% ₹173 Cr 635,000 2. Nippon India Small Cap Fund

CAGR/Annualized return of 20.4% since its launch. Ranked 6 in Small Cap category. Return for 2024 was 26.1% , 2023 was 48.9% and 2022 was 6.5% . Nippon India Small Cap Fund

Growth Launch Date 16 Sep 10 NAV (01 Apr 25) ₹149.529 ↓ -0.32 (-0.21 %) Net Assets (Cr) ₹50,826 on 28 Feb 25 Category Equity - Small Cap AMC Nippon Life Asset Management Ltd. Rating ☆☆☆☆ Risk Moderately High Expense Ratio 1.55 Sharpe Ratio -0.31 Information Ratio 0.66 Alpha Ratio 3.26 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹21,742 31 Mar 22 ₹31,334 31 Mar 23 ₹33,418 31 Mar 24 ₹51,907 31 Mar 25 ₹55,076 Returns for Nippon India Small Cap Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 1 Apr 25 Duration Returns 1 Month 7.2% 3 Month -15% 6 Month -18.3% 1 Year 3.7% 3 Year 20.1% 5 Year 41% 10 Year 15 Year Since launch 20.4% Historical performance (Yearly) on absolute basis

Year Returns 2024 26.1% 2023 48.9% 2022 6.5% 2021 74.3% 2020 29.2% 2019 -2.5% 2018 -16.7% 2017 63% 2016 5.6% 2015 15.1% Fund Manager information for Nippon India Small Cap Fund

Name Since Tenure Samir Rachh 2 Jan 17 8.16 Yr. Kinjal Desai 25 May 18 6.77 Yr. Data below for Nippon India Small Cap Fund as on 28 Feb 25

Equity Sector Allocation

Sector Value Industrials 22.17% Consumer Cyclical 13.91% Financial Services 13.54% Basic Materials 12.14% Consumer Defensive 8.89% Technology 8.65% Health Care 8.16% Energy 2.03% Utility 1.98% Communication Services 1.54% Real Estate 0.54% Asset Allocation

Asset Class Value Cash 6.04% Equity 93.96% Top Securities Holdings / Portfolio

Name Holding Value Quantity HDFC Bank Ltd (Financial Services)

Equity, Since 30 Apr 22 | HDFCBANK2% ₹1,152 Cr 6,650,000 Multi Commodity Exchange of India Ltd (Financial Services)

Equity, Since 28 Feb 21 | MCX2% ₹924 Cr 1,851,010 Kirloskar Brothers Ltd (Industrials)

Equity, Since 31 Oct 12 | KIRLOSBROS1% ₹714 Cr 4,472,130 Dixon Technologies (India) Ltd (Technology)

Equity, Since 30 Nov 18 | DIXON1% ₹655 Cr 470,144 Karur Vysya Bank Ltd (Financial Services)

Equity, Since 28 Feb 17 | 5900031% ₹639 Cr 31,784,062 State Bank of India (Financial Services)

Equity, Since 31 Oct 19 | SBIN1% ₹627 Cr 9,100,000 Tube Investments of India Ltd Ordinary Shares (Industrials)

Equity, Since 30 Apr 18 | TIINDIA1% ₹615 Cr 2,499,222 NLC India Ltd (Utilities)

Equity, Since 31 Oct 22 | NLCINDIA1% ₹563 Cr 27,190,940 Adani Wilmar Ltd (Consumer Defensive)

Equity, Since 31 Jan 25 | 5434581% ₹553 Cr 22,483,343

↑ 183,343 Apar Industries Ltd (Industrials)

Equity, Since 31 Mar 17 | APARINDS1% ₹521 Cr 899,271 3. IDFC Infrastructure Fund

CAGR/Annualized return of 11.4% since its launch. Ranked 1 in Sectoral category. Return for 2024 was 39.3% , 2023 was 50.3% and 2022 was 1.7% . IDFC Infrastructure Fund

Growth Launch Date 8 Mar 11 NAV (01 Apr 25) ₹45.875 ↓ -0.06 (-0.13 %) Net Assets (Cr) ₹1,400 on 28 Feb 25 Category Equity - Sectoral AMC IDFC Asset Management Company Limited Rating ☆☆☆☆☆ Risk High Expense Ratio 2.33 Sharpe Ratio -0.3 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-365 Days (1%),365 Days and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹20,153 31 Mar 22 ₹24,848 31 Mar 23 ₹27,324 31 Mar 24 ₹47,064 31 Mar 25 ₹50,038 Returns for IDFC Infrastructure Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 1 Apr 25 Duration Returns 1 Month 12.5% 3 Month -12.2% 6 Month -18.6% 1 Year 3.9% 3 Year 25.7% 5 Year 38.5% 10 Year 15 Year Since launch 11.4% Historical performance (Yearly) on absolute basis

Year Returns 2024 39.3% 2023 50.3% 2022 1.7% 2021 64.8% 2020 6.3% 2019 -5.3% 2018 -25.9% 2017 58.7% 2016 10.7% 2015 -0.2% Fund Manager information for IDFC Infrastructure Fund

Name Since Tenure Vishal Biraia 24 Jan 24 1.1 Yr. Ritika Behera 7 Oct 23 1.4 Yr. Gaurav Satra 7 Jun 24 0.73 Yr. Data below for IDFC Infrastructure Fund as on 28 Feb 25

Equity Sector Allocation

Sector Value Industrials 54.7% Utility 13.22% Basic Materials 10.84% Communication Services 4.49% Energy 3.88% Consumer Cyclical 3.46% Financial Services 2.99% Technology 2.07% Health Care 1.9% Asset Allocation

Asset Class Value Cash 2.43% Equity 97.57% Top Securities Holdings / Portfolio

Name Holding Value Quantity Kirloskar Brothers Ltd (Industrials)

Equity, Since 31 Dec 17 | KIRLOSBROS5% ₹71 Cr 443,385 Larsen & Toubro Ltd (Industrials)

Equity, Since 29 Feb 12 | LT4% ₹58 Cr 183,173

↑ 11,726 Reliance Industries Ltd (Energy)

Equity, Since 30 Jun 24 | RELIANCE4% ₹54 Cr 452,706 Bharti Airtel Ltd (Communication Services)

Equity, Since 30 Apr 19 | BHARTIARTL4% ₹52 Cr 330,018

↑ 40,855 UltraTech Cement Ltd (Basic Materials)

Equity, Since 31 Mar 14 | 5325384% ₹51 Cr 50,452

↑ 3,476 GPT Infraprojects Ltd (Industrials)

Equity, Since 30 Nov 17 | GPTINFRA3% ₹45 Cr 4,797,143 Adani Ports & Special Economic Zone Ltd (Industrials)

Equity, Since 31 Dec 23 | ADANIPORTS3% ₹39 Cr 365,137

↓ -69,842 PTC India Financial Services Ltd (Financial Services)

Equity, Since 31 Dec 23 | PFS3% ₹39 Cr 12,400,122 Bharat Electronics Ltd (Industrials)

Equity, Since 31 Oct 19 | BEL3% ₹35 Cr 1,431,700 KEC International Ltd (Industrials)

Equity, Since 30 Jun 24 | 5327143% ₹35 Cr 512,915 4. Nippon India Power and Infra Fund

CAGR/Annualized return of 18% since its launch. Ranked 13 in Sectoral category. Return for 2024 was 26.9% , 2023 was 58% and 2022 was 10.9% . Nippon India Power and Infra Fund

Growth Launch Date 8 May 04 NAV (01 Apr 25) ₹315.337 ↓ -2.69 (-0.85 %) Net Assets (Cr) ₹6,125 on 28 Feb 25 Category Equity - Sectoral AMC Nippon Life Asset Management Ltd. Rating ☆☆☆☆ Risk High Expense Ratio 2.05 Sharpe Ratio -0.55 Information Ratio 1.03 Alpha Ratio 1.38 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹18,563 31 Mar 22 ₹23,186 31 Mar 23 ₹26,891 31 Mar 24 ₹47,550 31 Mar 25 ₹48,861 Returns for Nippon India Power and Infra Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 1 Apr 25 Duration Returns 1 Month 11% 3 Month -9.6% 6 Month -17.2% 1 Year 0.6% 3 Year 27.2% 5 Year 37.9% 10 Year 15 Year Since launch 18% Historical performance (Yearly) on absolute basis

Year Returns 2024 26.9% 2023 58% 2022 10.9% 2021 48.9% 2020 10.8% 2019 -2.9% 2018 -21.1% 2017 61.7% 2016 0.1% 2015 0.3% Fund Manager information for Nippon India Power and Infra Fund

Name Since Tenure Kinjal Desai 25 May 18 6.77 Yr. Rahul Modi 19 Aug 24 0.53 Yr. Data below for Nippon India Power and Infra Fund as on 28 Feb 25

Equity Sector Allocation

Sector Value Industrials 40.77% Utility 19.49% Energy 9.09% Basic Materials 9.08% Communication Services 8.44% Real Estate 3.99% Technology 2.14% Health Care 2.08% Consumer Cyclical 1.96% Financial Services 1.78% Asset Allocation

Asset Class Value Cash 1.18% Equity 98.82% Top Securities Holdings / Portfolio

Name Holding Value Quantity Reliance Industries Ltd (Energy)

Equity, Since 30 Nov 18 | RELIANCE8% ₹480 Cr 4,000,000

↑ 250,000 NTPC Ltd (Utilities)

Equity, Since 31 May 09 | 5325558% ₹480 Cr 15,400,000 Larsen & Toubro Ltd (Industrials)

Equity, Since 30 Nov 07 | LT8% ₹472 Cr 1,492,001 Bharti Airtel Ltd (Communication Services)

Equity, Since 30 Apr 18 | BHARTIARTL7% ₹408 Cr 2,600,000 UltraTech Cement Ltd (Basic Materials)

Equity, Since 31 Oct 19 | 5325384% ₹243 Cr 240,038 Tata Power Co Ltd (Utilities)

Equity, Since 30 Apr 23 | 5004004% ₹237 Cr 6,975,789

↑ 500,000 Kaynes Technology India Ltd (Industrials)

Equity, Since 30 Nov 22 | KAYNES3% ₹176 Cr 423,938 Siemens Ltd (Industrials)

Equity, Since 31 May 21 | 5005503% ₹162 Cr 350,000 CG Power & Industrial Solutions Ltd (Industrials)

Equity, Since 30 Sep 24 | 5000932% ₹151 Cr 2,632,923

↑ 80,000 Carborundum Universal Ltd (Industrials)

Equity, Since 30 Sep 23 | CARBORUNIV2% ₹150 Cr 1,800,000 5. HDFC Infrastructure Fund

CAGR/Annualized return of since its launch. Ranked 26 in Sectoral category. Return for 2024 was 23% , 2023 was 55.4% and 2022 was 19.3% . HDFC Infrastructure Fund

Growth Launch Date 10 Mar 08 NAV (01 Apr 25) ₹43.239 ↓ -0.03 (-0.07 %) Net Assets (Cr) ₹2,105 on 28 Feb 25 Category Equity - Sectoral AMC HDFC Asset Management Company Limited Rating ☆☆☆ Risk High Expense Ratio 2.31 Sharpe Ratio -0.55 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 300 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹17,356 31 Mar 22 ₹21,727 31 Mar 23 ₹25,279 31 Mar 24 ₹45,346 31 Mar 25 ₹47,548 Returns for HDFC Infrastructure Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 1 Apr 25 Duration Returns 1 Month 9.2% 3 Month -7.6% 6 Month -13.7% 1 Year 2.5% 3 Year 28.7% 5 Year 37.5% 10 Year 15 Year Since launch Historical performance (Yearly) on absolute basis

Year Returns 2024 23% 2023 55.4% 2022 19.3% 2021 43.2% 2020 -7.5% 2019 -3.4% 2018 -29% 2017 43.3% 2016 -1.9% 2015 -2.5% Fund Manager information for HDFC Infrastructure Fund

Name Since Tenure Srinivasan Ramamurthy 12 Jan 24 1.13 Yr. Dhruv Muchhal 22 Jun 23 1.69 Yr. Data below for HDFC Infrastructure Fund as on 28 Feb 25

Equity Sector Allocation

Sector Value Industrials 38.42% Financial Services 20.62% Basic Materials 10.93% Utility 7.4% Energy 6.96% Communication Services 3.76% Health Care 1.73% Technology 0.98% Real Estate 0.94% Consumer Cyclical 0.58% Asset Allocation

Asset Class Value Cash 6.48% Equity 92.31% Debt 1.21% Top Securities Holdings / Portfolio

Name Holding Value Quantity ICICI Bank Ltd (Financial Services)

Equity, Since 31 Oct 09 | ICICIBANK7% ₹157 Cr 1,300,000 HDFC Bank Ltd (Financial Services)

Equity, Since 31 Aug 23 | HDFCBANK6% ₹121 Cr 700,000 Larsen & Toubro Ltd (Industrials)

Equity, Since 30 Jun 12 | LT6% ₹120 Cr 380,000

↑ 30,000 J Kumar Infraprojects Ltd (Industrials)

Equity, Since 31 Oct 15 | JKIL5% ₹98 Cr 1,450,000

↓ -50,000 NTPC Ltd (Utilities)

Equity, Since 31 Dec 17 | 5325553% ₹69 Cr 2,200,000 InterGlobe Aviation Ltd (Industrials)

Equity, Since 31 Dec 21 | INDIGO3% ₹67 Cr 150,000 Kalpataru Projects International Ltd (Industrials)

Equity, Since 31 Jan 23 | KPIL3% ₹67 Cr 758,285 Coal India Ltd (Energy)

Equity, Since 31 Oct 18 | COALINDIA3% ₹63 Cr 1,700,000 Reliance Industries Ltd (Energy)

Equity, Since 31 May 24 | RELIANCE3% ₹60 Cr 500,000 Bharti Airtel Ltd (Communication Services)

Equity, Since 30 Sep 20 | BHARTIARTL3% ₹55 Cr 350,000

↓ -50,000 6. Motilal Oswal Midcap 30 Fund

CAGR/Annualized return of 22.1% since its launch. Ranked 27 in Mid Cap category. Return for 2024 was 57.1% , 2023 was 41.7% and 2022 was 10.7% . Motilal Oswal Midcap 30 Fund

Growth Launch Date 24 Feb 14 NAV (01 Apr 25) ₹91.3432 ↓ -1.28 (-1.38 %) Net Assets (Cr) ₹23,704 on 28 Feb 25 Category Equity - Mid Cap AMC Motilal Oswal Asset Management Co. Ltd Rating ☆☆☆ Risk Moderately High Expense Ratio 0.66 Sharpe Ratio 0.43 Information Ratio 0.72 Alpha Ratio 16.87 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹16,888 31 Mar 22 ₹23,342 31 Mar 23 ₹25,677 31 Mar 24 ₹41,172 31 Mar 25 ₹48,151 Returns for Motilal Oswal Midcap 30 Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 1 Apr 25 Duration Returns 1 Month 3% 3 Month -19% 6 Month -16% 1 Year 14.2% 3 Year 26.8% 5 Year 37.3% 10 Year 15 Year Since launch 22.1% Historical performance (Yearly) on absolute basis

Year Returns 2024 57.1% 2023 41.7% 2022 10.7% 2021 55.8% 2020 9.3% 2019 9.7% 2018 -12.7% 2017 30.8% 2016 5.2% 2015 16.5% Fund Manager information for Motilal Oswal Midcap 30 Fund

Name Since Tenure Ajay Khandelwal 1 Oct 24 0.41 Yr. Niket Shah 1 Jul 20 4.67 Yr. Rakesh Shetty 22 Nov 22 2.27 Yr. Sunil Sawant 1 Jul 24 0.67 Yr. Data below for Motilal Oswal Midcap 30 Fund as on 28 Feb 25

Equity Sector Allocation

Sector Value Technology 34.02% Consumer Cyclical 16.09% Industrials 11.09% Health Care 5% Communication Services 3.44% Real Estate 2.8% Basic Materials 2.32% Utility 2.06% Financial Services 0.09% Asset Allocation

Asset Class Value Cash 28.33% Equity 71.67% Top Securities Holdings / Portfolio

Name Holding Value Quantity Coforge Ltd (Technology)

Equity, Since 31 Mar 23 | COFORGE10% ₹2,349 Cr 3,190,000

↑ 340,000 Persistent Systems Ltd (Technology)

Equity, Since 31 Jan 23 | PERSISTENT10% ₹2,254 Cr 4,249,800

↑ 249,800 Kalyan Jewellers India Ltd (Consumer Cyclical)

Equity, Since 29 Feb 24 | KALYANKJIL7% ₹1,619 Cr 35,027,075

↑ 26,975 Dixon Technologies (India) Ltd (Technology)

Equity, Since 31 Mar 23 | DIXON7% ₹1,581 Cr 1,134,324

↑ 134,324 Max Healthcare Institute Ltd Ordinary Shares (Healthcare)

Equity, Since 31 Mar 24 | MAXHEALTH4% ₹975 Cr 9,969,361

↑ 1,913,231 One97 Communications Ltd (Technology)

Equity, Since 30 Sep 24 | 5433964% ₹934 Cr 13,066,359

↑ 3,065,359 Trent Ltd (Consumer Cyclical)

Equity, Since 30 Nov 24 | 5002514% ₹873 Cr 1,800,000

↓ -820,200 Polycab India Ltd (Industrials)

Equity, Since 30 Sep 23 | POLYCAB3% ₹825 Cr 1,750,000

↓ -100,000 Bharti Hexacom Ltd (Communication Services)

Equity, Since 31 Oct 24 | BHARTIHEXA3% ₹815 Cr 6,250,000

↑ 174,429 KEI Industries Ltd (Industrials)

Equity, Since 30 Nov 24 | KEI3% ₹768 Cr 2,500,000

↑ 1,250,000 7. L&T Emerging Businesses Fund

CAGR/Annualized return of 19.9% since its launch. Ranked 2 in Small Cap category. Return for 2024 was 28.5% , 2023 was 46.1% and 2022 was 1% . L&T Emerging Businesses Fund

Growth Launch Date 12 May 14 NAV (01 Apr 25) ₹72.186 ↓ -0.38 (-0.53 %) Net Assets (Cr) ₹13,334 on 28 Feb 25 Category Equity - Small Cap AMC L&T Investment Management Ltd Rating ☆☆☆☆☆ Risk High Expense Ratio 1.73 Sharpe Ratio -0.4 Information Ratio -0.11 Alpha Ratio 1.44 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹20,010 31 Mar 22 ₹29,870 31 Mar 23 ₹31,289 31 Mar 24 ₹46,026 31 Mar 25 ₹48,026 Returns for L&T Emerging Businesses Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 1 Apr 25 Duration Returns 1 Month 7.6% 3 Month -19.3% 6 Month -19.9% 1 Year 1.5% 3 Year 16.6% 5 Year 36.9% 10 Year 15 Year Since launch 19.9% Historical performance (Yearly) on absolute basis

Year Returns 2024 28.5% 2023 46.1% 2022 1% 2021 77.4% 2020 15.5% 2019 -8.1% 2018 -13.7% 2017 66.5% 2016 10.2% 2015 12.3% Fund Manager information for L&T Emerging Businesses Fund

Name Since Tenure Venugopal Manghat 17 Dec 19 5.21 Yr. Cheenu Gupta 1 Oct 23 1.42 Yr. Sonal Gupta 1 Oct 23 1.42 Yr. Data below for L&T Emerging Businesses Fund as on 28 Feb 25

Equity Sector Allocation

Sector Value Industrials 24.78% Consumer Cyclical 15.58% Financial Services 14.01% Basic Materials 10.75% Technology 9.78% Health Care 5.55% Real Estate 4.98% Consumer Defensive 4.06% Energy 1.26% Asset Allocation

Asset Class Value Cash 6.91% Equity 93.09% Top Securities Holdings / Portfolio

Name Holding Value Quantity Neuland Laboratories Limited

Equity, Since 31 Jan 24 | -2% ₹310 Cr 292,479

↓ -6,521 Aditya Birla Real Estate Ltd (Basic Materials)

Equity, Since 30 Sep 22 | 5000402% ₹297 Cr 1,595,574 Suven Pharmaceuticals Ltd (Healthcare)

Equity, Since 31 Mar 20 | SUVENPHAR2% ₹279 Cr 2,298,085 K.P.R. Mill Ltd (Consumer Cyclical)

Equity, Since 28 Feb 15 | KPRMILL2% ₹263 Cr 3,286,897 BSE Ltd (Financial Services)

Equity, Since 29 Feb 24 | BSE2% ₹257 Cr 555,021

↓ -297,579 Time Technoplast Ltd (Consumer Cyclical)

Equity, Since 31 Jan 24 | TIMETECHNO2% ₹243 Cr 6,810,500 Karur Vysya Bank Ltd (Financial Services)

Equity, Since 31 Oct 22 | 5900032% ₹240 Cr 11,912,400 Brigade Enterprises Ltd (Real Estate)

Equity, Since 31 Jul 19 | 5329292% ₹237 Cr 2,499,622 The Federal Bank Ltd (Financial Services)

Equity, Since 30 Sep 22 | FEDERALBNK2% ₹236 Cr 13,286,579 Sumitomo Chemical India Ltd Ordinary Shares (Basic Materials)

Equity, Since 31 Oct 20 | SUMICHEM2% ₹215 Cr 4,672,221

আর্থিক পরিকল্পনা আপনার পরিচালনার চাবিকাঠিআয় এবং ব্যয়। সুতরাং, আপনার কিআর্থিক লক্ষ্য? বিশ্লেষণ করুন এবং বিজ্ঞতার সাথে বিনিয়োগ করুন!

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে স্কিমের তথ্য নথির সাথে যাচাই করুন।

Great Read. Clarified my doubts.