Table of Contents

ভারতে আয়কর FY 23 - 24: করদাতাদের জন্য চূড়ান্ত নির্দেশিকা!

ইউনিয়ন বাজেট 2023 আপডেট

নতুন কর ব্যবস্থায়, ব্যক্তিদের ৫০,০০০ টাকা পর্যন্ত আয়ের উপর কর দিতে হবে না৷ বছরে 7.5 লক্ষ (স্ট্যান্ডার্ড ডিডাকশন অন্তর্ভুক্ত করে)

সরকার উচ্চ সারচার্জের হার 37% থেকে কমিয়ে 25% করার প্রস্তাব করেছে

পুরনো কর ব্যবস্থায় কোনো পরিবর্তন করা হয়নি

নতুন কর ব্যবস্থা ডিফল্ট কর ব্যবস্থায় পরিণত হয়েছে তবে করদাতারা পুরানো কর ব্যবস্থা বেছে নিতে পারেন

একজন করদাতা যার বার্ষিক আয় Rs. 9 লক্ষ টাকা দিতে হবে। 45,000 ট্যাক্স

টাকা আয়ের উপর কর। 15 লক্ষ টাকা হবে 1.5 লক্ষ, যা Rs থেকে কমে হয়েছে 1.87 লাখ

নতুন ব্যবস্থার অধীনে, রুপি স্ট্যান্ডার্ড ডিডাকশন। 50,000 চালু করা হয়েছে

থেকে কর অব্যাহতি বাদ দেওয়া হয়েছেপ্রিমিয়াম বিমা পলিসির পরিমাণ টাকার বেশি। ৫ লাখ

জন্যঅবসর বেসরকারী কর্মচারীদের, কর অব্যাহতি বৃদ্ধি করা হয়েছে Rs. 25 লক্ষ টাকা থেকে ৩ লাখ

কো-অপারেটিভ সোসাইটির জন্য, উচ্চ TDS সীমা Rs. নগদ উত্তোলনের জন্য 3 কোটি টাকা প্রদান করা হয়

করদাতাদের সুবিধা নিশ্চিত করতে, পরবর্তী প্রজন্মের সাধারণ আইটি রিটার্ন ফর্ম প্রকাশ করা হয়েছে

একটি অংশে টিডিএস হার কমানো হয়েছেইপিএফ প্যান-বিহীন ক্ষেত্রে প্রত্যাহার 30% থেকে 20%

নতুন শাসনের অধীনে নতুন আয়কর স্ল্যাব 2023 - 24

অর্থমন্ত্রী নির্মলা সীতারামন আয় বৃদ্ধি এবং ক্রয় ক্ষমতা বাড়ানোর লক্ষ্যে কেন্দ্রীয় বাজেট 2023-24 পেশ করেছেন। বক্তৃতা অনুসারে, মৌলিক ছাড়ের সীমা নেমে এসেছেরুপি 2.5 লক্ষ টাকা থেকে ৩ লাখ. শুধু তাই নয়, ধারা 87A-এর অধীনে রেয়াত বাড়িয়ে টাকা করা হয়েছে। 7 লক্ষ টাকা থেকে ৫ লাখ।

কেন্দ্রীয় বাজেট 2023-24 অনুযায়ী এখানে নতুন ট্যাক্স স্ল্যাব হার রয়েছে:

| বার্ষিক আয়ের পরিসর | নতুন করের পরিসর (2023-24) |

|---|---|

| টাকা পর্যন্ত 3,00,000 | শূন্য |

| রুপি 3,00,000 থেকে টাকা 6,00,000 | ৫% |

| রুপি 6,00,000 থেকে টাকা 9,00,000 | 10% |

| রুপি 9,00,000 থেকে টাকা 12,00,000 | 15% |

| রুপি 12,00,000 থেকে টাকা 15,00,000 | 20% |

| টাকার উপরে 15,00,000 | 30% |

যে ব্যক্তিদের একটি আয় আছেরুপি 15.5 লক্ষ এবং উপরে স্ট্যান্ডার্ড ডিডাকশনের জন্য যোগ্য হবেরুপি 52,000. অধিকন্তু, নতুন কর ব্যবস্থা ডিফল্ট হয়ে গেছে। তবুও, লোকেদের কাছে পুরানো ট্যাক্স ব্যবস্থা বজায় রাখার বিকল্প রয়েছে, যা নিম্নরূপ:

| বার্ষিক আয়ের পরিসর | পুরানো করের পরিসর (2021-22) |

|---|---|

| টাকা পর্যন্ত 2,50,000 | শূন্য |

| রুপি 2,50,001 থেকে টাকা 5,00,000 | ৫% |

| রুপি 5,00,001 থেকে টাকা 10,00,000 | 20% |

| টাকার উপরে 10,00,000 | 30% |

Talk to our investment specialist

ভারতে আয়কর

আয়কর ভারতে সরকার বিভিন্ন ক্রিয়াকলাপের অর্থায়নের উদ্দেশ্যে ধার্য করে থাকে। মূলত, দুটি প্রধান আছেকরের প্রকারভেদ - প্রত্যক্ষ এবং পরোক্ষ। প্রাক্তন ক্যাটাগরিতে আয়করের আওতায় পড়ে। এবং, ভ্যাট, আবগারি, পরিষেবা কর, সেইসাথে পণ্য ও পরিষেবা কর (জিএসটি) সবই পরোক্ষ করের মধ্যে আসে।

সরকারি কর্মকাণ্ডে অর্থায়নের পাশাপাশি, সংগৃহীত করগুলিকে একটি আর্থিক স্থিতিশীলতা হিসাবেও ব্যবহার করা হয় যা জনগণের মধ্যে সম্পদের পর্যাপ্ত বণ্টনে সাহায্য করে। ভারতীয় আয়কর ব্যবস্থার মধ্যে বেশ কিছু দিক রয়েছে। চলুন এটি সম্পর্কে বিস্তারিত জেনে নেওয়া যাক।

ভারতে আয়করের প্রকারভেদ

আয়কর প্রদানকারী এবং অর্থপ্রদানের সময়ের উপর ভিত্তি করে তিনটি ভিন্ন শ্রেণীতে বিভক্ত করা যেতে পারে, যেমন:

উৎসে কর কাটা (TDS)

যে কোনো ধরনের আয়কর যা করদাতার পক্ষ থেকে দ্বিতীয় ব্যক্তি (যিনি করদাতার জন্য আয়ের উৎস তৈরি করেন) দ্বারা কর্তন করা হয় এবং পরিশোধ করা হয় তাকে টিডিএস বলে। এই কর একটি পরিমাপ পদ্ধতি যা আয়কর বিভাগ সময়মত কর পরিশোধ নিশ্চিত করতে ব্যবহার করে।

অগ্রিম কর

পুরো অর্থবছরে পেশাজীবী ও ব্যবসায়ীদের চার কিস্তিতে আয়কর দিতে হয়। সেসব কিস্তি হিসেবে পরিচিতঅগ্রিম কর. এই কর প্রদানের জন্য নির্দিষ্ট নির্দিষ্ট তারিখ রয়েছে, যেমন:

- 15 জুনের আগে বা 15% খ্রি

- 15 সেপ্টেম্বরের আগে বা: 45% খ্রি

- 15 ডিসেম্বরের আগে বা: 75% খ্রি

- 15ই মার্চের আগে বা 100% খ্রি

স্ব-মূল্যায়ন কর

স্ব-মূল্যায়ন কর মানে যে কোনো ধরনের ব্যালেন্স ট্যাক্স যা TDS এবং অগ্রিম ট্যাক্সকে বিবেচনায় নেওয়ার পরে গণনাকৃত আয়ের উপর করদাতা দ্বারা প্রদান করা হয়।

আয়ের উৎস

ভারতীয় আয়কর আইন অনুসারে, ভারতে আয়, যখন নিম্নোক্ত উৎস থেকে উৎপন্ন হয়, তখন করযোগ্য বলে বোঝানো হয়:

- বেতন

- বাড়ির সম্পত্তি আয়

- পেশা বা ব্যবসায় লাভ ও লাভ

- মূলধন লাভ

- অন্যান্য উত্স থেকে আয়

এই সমস্ত উত্স থেকে আয়ের যোগফল আয়কর আইনের বিধান অনুসারে গণনা করা হয়। করের হার ব্যক্তির উপার্জনের উপর ভিত্তি করে পরিবর্তিত হয় এবং একে বলা হয় আয়কর স্ল্যাব হার। বাজেট চলাকালীন, প্রতি বছর, এই আয়কর হার সংশোধিত হয়।

আর্থিক বছর এবং মূল্যায়ন বছরের মধ্যে পার্থক্য

একটি আর্থিক বছর হল সেই বছর যেখানে আপনি আপনার আয় করেছেন। অন্য দিকে, মূল্যায়ন বছর হল পরবর্তী বছর যেখানে আপনাকে ফাইল করতে হবেআয়কর রিটার্ন আগের বছরের জন্য। সুতরাং, উদাহরণস্বরূপ, আপনি 2019 সালে আপনার আয় করেছেন, এটি আপনার আর্থিক বছর হিসাবে বিবেচিত হবে। এবং, যেহেতু আপনি 2020 সালে 2019 এর জন্য রিটার্ন ফাইল করতে যাচ্ছেন, তাই এটি আপনার মূল্যায়ন বছর হিসাবে বিবেচিত হবে।

ভারতে আইটিআর ফাইল করার জন্য প্রয়োজনীয় নথি

এটা ফাইলিং আসে যখনআইটিআর অনলাইনে, আপনার নথির একটি নির্দিষ্ট সেট প্রয়োজন হবে। এই নথিগুলি আয়ের উত্স অনুসারে পরিবর্তিত হয়।

নীচে উল্লিখিত একই বিষয়ে বিস্তারিত:

| আয়ের উৎস | প্রয়োজনীয় কাগজপত্র |

|---|---|

| বেতনভোগী ব্যক্তি | ফর্ম 16, 16A, 26AS। HRA এর জন্য ভাড়ার রসিদ। পেস্লিপ। এর অধীনে বিনিয়োগ করা হয়েছেধারা 80C, 80D, 80E, এবং 80G |

| মূলধন লাভ | এসআইপি,ইএলএসএস,পারস্পরিক তহবিল বিবৃতি,ঋণ তহবিল, বিক্রয় এবং ক্রয়ইক্যুইটি ফান্ড. ক্রয়/বিক্রয় মূল্য, মূলধন লাভের বিবরণ, কোনো বাড়ির সম্পত্তি বিক্রি হলে রেজিস্ট্রেশনের বিবরণ। শেয়ার বিক্রি এবং স্টক ট্রেডিংয়ের মাধ্যমে মূলধন লাভের বিবৃতি (যদি পাওয়া যায়) |

| বাড়ির সম্পত্তি | গৃহঋণের সুদের শংসাপত্র। সম্পত্তি ঠিকানা. মূলধন শেয়ার এবং প্যান কার্ডের বিবরণ সহ সহ-মালিকের বিবরণ |

| অন্যান্য উত্স | ব্যাঙ্কের বিবরণ, যদি সুদ প্রাপ্ত হয়সঞ্চয় অ্যাকাউন্ট. একটি পোস্ট অফিসে একটি অ্যাকাউন্ট থেকে প্রাপ্ত আয়। কর-সঞ্চয় এবং/অথবা কর্পোরেট থেকে প্রাপ্ত সুদের বিবরণবন্ড |

উপরে উল্লিখিতগুলি ছাড়াও, কিছু বাধ্যতামূলক নথিও রয়েছে, যেমন ব্যাঙ্ক অ্যাকাউন্টের বিবরণ এবং প্যান কার্ড৷

আয়কর ফর্ম

আয়কর ফরম হল আয়কর বিভাগ থেকে অনুমোদিত ফর্ম। এইগুলিই করদাতারা সেই আর্থিক বছরের জন্য অর্জিত আয় এবং প্রদত্ত কর সংক্রান্ত তথ্য সরবরাহ করতে ব্যবহার করে। মোট, সাতটি ভিন্ন ফর্ম রয়েছে এবং তাদের প্রত্যেকটি করদাতাদের একটি সেট বিভাগের অন্তর্গত।

সুতরাং, উদাহরণস্বরূপ, ভারতে পেশাদারদের জন্য আয়করের জন্য অনুমোদিত একটি ফর্ম বেতনভোগী ব্যক্তিরা ব্যবহার করতে পারবেন না এবং এর বিপরীতে।

| আয়ট্যাক্স ফেরত ফর্ম | করদাতার আয়ের যোগ্যতা |

|---|---|

| আইটিআর 1 (কেবল) | ✔পেনশন বা বেতন ✔একটি আবাসিক সম্পত্তি ✔অন্যান্য উৎস (লটারি, ঘোড়ার দৌড় ইত্যাদি ছাড়া) ✔মোট আয় রুপি পর্যন্ত। 50 লক্ষ |

| আইটিআর 2 | হিন্দু অবিভক্ত পরিবার (HUFs) এবং ব্যক্তি যাদের পেশা বা ব্যবসার লাভ এবং মুনাফা থেকে কোন আয় নেই |

| আইটিআর 3 | হিন্দু অবিভক্ত পরিবার (HUFs) এবং অংশীদারি সংস্থাগুলি সহ একটি পেশা বা ব্যবসা থেকে আয় উপার্জনকারী ব্যক্তিরা |

| আইটিআর 4 (সুগাম) | অনুমানমূলক করের জন্য আয় সহ যে কেউ |

| আইটিআর 5 | সবাই ব্যতীত: ✔ব্যক্তি ✔HUFs ✔কোম্পানী ✔যারা যোগ্যআইটিআর ফাইল করুন 7 |

| আইটিআর 6 | ধারা 11 এর অধীনে ছাড় দাবি করে এমন কোম্পানিগুলি ছাড়া |

| আইটিআর 7 | কোম্পানি সহ লোকেদের, এর অধীনে রিটার্ন জমা দিতে হবেধারা 139 (4A)/ 139 (4B)/ 139 (4C)/ 139 (4D)/ 139 (4E)/ 139 (4F) |

উপসংহার

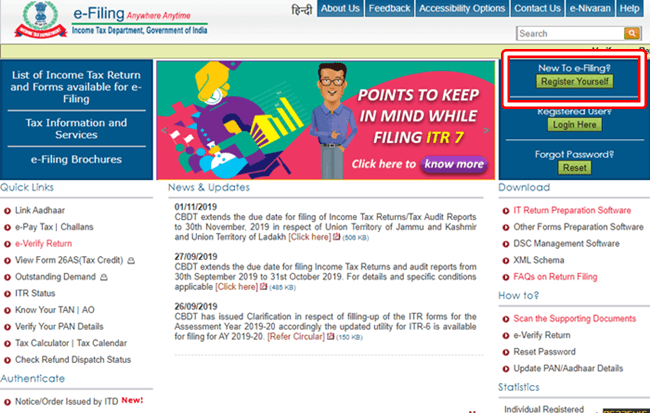

ই-ফাইলিং প্রবর্তনের সাথে, আইটিআর ফাইল করার প্রক্রিয়া এবং কর্তন দাবি করার প্রক্রিয়াটি আরও সহজ হয়ে উঠেছে। একজন তরুণ উপার্জনকারী ব্যক্তি হওয়ার কারণে, আপনাকে আর ফাইল করার একটি কঠিন প্রক্রিয়ার মধ্য দিয়ে যেতে হবে না। এখন যেহেতু এই পোস্টটি ভারতে আয়করের প্রায় প্রতিটি দিককে কভার করে, আপনার দায়িত্বগুলি মিস করবেন না।

লিখেছেন রোহিনী হিরেমঠ

Rohini Hiremath Fincash.com-এ কনটেন্ট হেড হিসেবে কাজ করেন। তার আবেগ হল সহজ ভাষায় আর্থিক জ্ঞান জনসাধারণের কাছে পৌঁছে দেওয়া। স্টার্ট আপ এবং বিভিন্ন বিষয়বস্তুতে তার একটি শক্তিশালী পটভূমি রয়েছে। রোহিণীও একজন এসইও বিশেষজ্ঞ, কোচ এবং দলের প্রধান! আপনি এখানে তার সাথে সংযোগ করতে পারেনrohini.hiremath@fincash.com

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে অনুগ্রহ করে স্কিম তথ্য নথির সাথে যাচাই করুন।