Table of Contents

মিউচুয়াল ফান্ড ট্যাক্সেশন: মিউচুয়াল ফান্ড রিটার্ন কিভাবে ট্যাক্স করা হয়?

মিউচুয়াল ফান্ড ট্যাক্সেশন বা ট্যাক্স অনযৌথ পুঁজি এমন কিছু যা মানুষকে সবসময় কৌতূহলী রাখে। পারস্পরিক তহবিলমূলধন কিছু নিয়ম ও প্রবিধান বিবেচনা করে লাভের উপর কর আরোপ করা হয়। সাধারণত ট্যাক্স বাঁচানোর প্রবণতা থাকে মানুষদেরমিউচুয়াল ফান্ডে বিনিয়োগ করুন. কিন্তু, অনেক লোকই জানেন না যে মিউচুয়াল ফান্ডের রিটার্নের উপরেও কর দেওয়া হয়আয়কর মূলধন লাভ। তাই আগেবিনিয়োগ মিউচুয়াল ফান্ডে, মিউচুয়াল ফান্ড ট্যাক্সেশন বা মিউচুয়াল ফান্ডের ট্যাক্সেশন বোঝা গুরুত্বপূর্ণ।

মিউচুয়াল ফান্ড ট্যাক্সেশন

মিউচুয়াল ফান্ডের ট্যাক্সেশন বা মিউচুয়াল ফান্ড ট্যাক্সেশনকে 2টি বিস্তৃত প্যারামিটার দ্বারা শ্রেণীবদ্ধ করা যেতে পারে:

1. তহবিলের প্রকার:

ক্যাটাগরি 1

ইক্যুইটি ফান্ড (বাইএলএসএস তহবিল)

বিভাগ 2

ঋণ,মানি মার্কেট ফান্ড,তহবিল তহবিল (এফওএফ), আন্তর্জাতিক ইক্যুইটি ফান্ড

2. বিনিয়োগকারীর ধরন

ক ভারতীয় বাসিন্দা

খ. এনআরআই

গ. অ-ব্যক্তি

মিউচুয়াল ফান্ডে ট্যাক্সেশন জানার আগে আপনাকে অবশ্যই মিউচুয়াল ফান্ডে বিনিয়োগের দুটি বিকল্প জানতে হবে। তারা সহ -

বৃদ্ধির বিকল্প বা মিউচুয়াল ফান্ডের মূলধন লাভ

এই বিকল্পের অধীনে, মিউচুয়াল ফান্ড থেকে রিটার্ন স্বয়ংক্রিয়ভাবে পুনরায় বিনিয়োগ করা হয় এবং আপনি যখন মিউচুয়াল ফান্ড ইউনিট বিক্রি করেন তখনই আপনি এই লাভগুলি পান।

মিউচুয়াল ফান্ডের লভ্যাংশের বিকল্প

বিপরীতভাবে, লভ্যাংশ বিকল্পের সাথে, আপনি লভ্যাংশের আকারে নিয়মিত বিরতিতে মিউচুয়াল ফান্ড রিটার্ন অর্জন করতে পারেন। এটি নিয়মিত হিসাবে কাজ করেআয় মিউচুয়াল ফান্ড ইউনিট হোল্ডারদের জন্য।

এখন, মিউচুয়াল ফান্ডের ধরন অনুসারে এই বিভিন্ন বিকল্পের উপর কর দেওয়া হয়। এছাড়াও, মিউচুয়াল ফান্ড ট্যাক্সেশন অ্যাসেট ক্লাসের প্রকারের উপর নির্ভর করে - ইক্যুইটি বা ঋণ, এবং প্রতিটিতে আলাদাভাবে কর দেওয়া হয়।

Talk to our investment specialist

মিউচুয়াল ফান্ডের উপর কর (মিউচুয়াল ফান্ড ট্যাক্সেশন)

1) ইক্যুইটি মিউচুয়াল ফান্ডের উপর কর (সমস্ত ইক্যুইটি ওরিয়েন্টেড স্কিম সহ)

| ইক্যুইটি স্কিম | অধিষ্ঠিত সময়ের | করের হার |

|---|---|---|

| দীর্ঘমেয়াদী মূলধন লাভ (LTCG) | ১ বছরের বেশি | 10% (কোন সূচক ছাড়াই) **** |

| স্বল্পমেয়াদী মূলধন লাভ (STCG) | এক বছরের কম বা সমান | 15% |

| বিতরণকৃত লভ্যাংশের উপর কর | 10%# |

INR 1 লক্ষ পর্যন্ত লাভ করমুক্ত। INR 1 লাখের বেশি লাভের ক্ষেত্রে 10% ট্যাক্স প্রযোজ্য। আগের হার ছিল 0% খরচ 31 জানুয়ারী, 2018-এ সমাপনী মূল্য হিসাবে গণনা করা হয়েছিল। #10% এর লভ্যাংশ কর + সারচার্জ 12% + সেস 4% = 11.648% স্বাস্থ্য ও শিক্ষা কার 4% চালু করা হয়েছে। আগে শিক্ষা শুল্ক ছিল ৩*%

ইক্যুইটি মিউচুয়াল ফান্ড হল সেইসব তহবিল যেগুলি ইক্যুইটি সম্পর্কিত উপকরণগুলিতে 65% এর বেশি বিনিয়োগ করে এবং বাকিগুলি ঋণ সিকিউরিটিজে বিনিয়োগ করে। লভ্যাংশ এবং বৃদ্ধি উভয় বিকল্পের জন্য এই তহবিলের উপর কর পরিবর্তিত হয়।

ইক্যুইটি মিউচুয়াল ফান্ডের বৃদ্ধির বিকল্প - মিউচুয়াল ফান্ডের হোল্ডিং পিরিয়ডের উপর নির্ভর করে, বৃদ্ধির বিকল্পগুলির উপর দুই ধরনের মিউচুয়াল ফান্ড ট্যাক্সেশন রয়েছে-

স্বল্পমেয়াদী মূলধন লাভ - যখন বৃদ্ধির বিকল্প সহ ইক্যুইটি মিউচুয়াল ফান্ডগুলি এক বছরের মধ্যে বিক্রি বা খালাস করা হয়, তখন একজন স্বল্প মেয়াদে অর্থ প্রদানের জন্য দায়ীমূলধন অর্জন রিটার্নের উপর 15% ট্যাক্স।

দীর্ঘমেয়াদী মূলধন লাভ - যখন আপনি এক বছরের বিনিয়োগের পরে আপনার ইক্যুইটি তহবিল বিক্রি করেন বা রিডিম করেন, তখন আপনাকে দীর্ঘমেয়াদী মূলধন লাভ করের অধীনে 10% (কোন সূচক ছাড়াই) ট্যাক্স দেওয়া হয়।

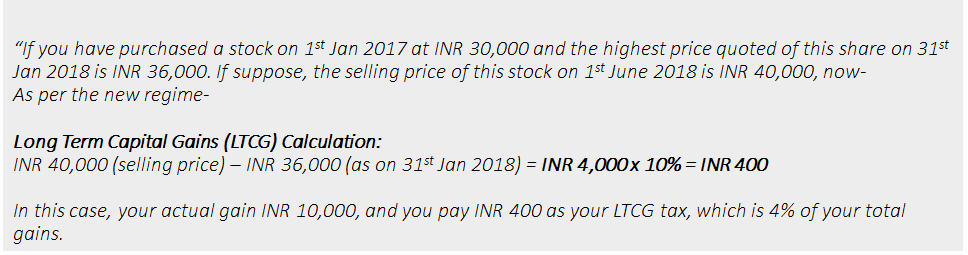

1লা এপ্রিল 2018 থেকে প্রযোজ্য দীর্ঘমেয়াদী মূলধন লাভের উপর নতুন করের নিয়ম

বাজেট 2018 বক্তৃতা অনুসারে, ইক্যুইটি ওরিয়েন্টেড মিউচুয়াল ফান্ড এবং স্টকের উপর একটি নতুন লং টার্ম ক্যাপিটাল গেইনস (LTCG) কর 1লা এপ্রিল থেকে প্রযোজ্য হবে৷ দীর্ঘমেয়াদী মূলধন লাভ INR 1 লক্ষের বেশি যা থেকে উদ্ভূতমুক্তি 1লা এপ্রিল 2018 এর পরে বা তার পরে মিউচুয়াল ফান্ড ইউনিট বা ইক্যুইটিগুলির উপর 10 শতাংশ (প্লাস সেস) বা 10.4 শতাংশ হারে কর ধার্য হবে৷ INR 1 লক্ষ পর্যন্ত দীর্ঘমেয়াদী মূলধন লাভ ছাড় দেওয়া হবে। উদাহরণ স্বরূপ, যদি আপনি একটি আর্থিক বছরে স্টক বা মিউচুয়াল ফান্ড বিনিয়োগ থেকে সম্মিলিত দীর্ঘমেয়াদী মূলধন লাভে INR 3 লক্ষ উপার্জন করেন। করযোগ্য LTCGগুলি হবে INR 2 লক্ষ (INR 3 লক্ষ - 1 লক্ষ) এবং৷ট্যাক্স দায় 20 টাকা হবে,000 (INR 2 লাখের 10 শতাংশ)।

*দৃষ্টান্ত *

| বর্ণনা | INR |

|---|---|

| 1লা জানুয়ারী, 2017 তারিখে শেয়ার ক্রয় | 1,000,000 |

| উপর শেয়ার বিক্রয়1লা এপ্রিল, 2018 | 2,000,000 |

| প্রকৃত লাভ | 1,000,000 |

| ন্যায্য বাজার মূল্য 31শে জানুয়ারী, 2018 তারিখে শেয়ারের | 1,500,000 |

| করযোগ্য লাভ | 500,000 |

| ট্যাক্স | 50,000 |

মেলাবাজার 31 জানুয়ারী, 2018 তারিখে শেয়ারের মূল্য দাদাদারিং বিধান অনুসারে অধিগ্রহণের ব্যয় হতে হবে।

ইক্যুইটির উপর ক্যাপিটাল গেইন ট্যাক্স নির্ধারণের প্রক্রিয়া, যা 1লা এপ্রিল 2018 থেকে প্রযোজ্য হবে

- প্রতিটি বিক্রয়/বিমোচনে সম্পদটি দীর্ঘমেয়াদী বা স্বল্পমেয়াদী মূলধন লাভ কিনা তা খুঁজে বের করুন

- যদি এটি স্বল্পমেয়াদী হয়, তাহলে লাভের উপর 15% কর প্রযোজ্য হবে

- যদি এটি দীর্ঘমেয়াদী হয়, তাহলে এটি 31শে জানুয়ারী 2018 এর পরে অর্জিত হয়েছে কিনা তা খুঁজে বের করুন

- যদি এটি 31শে জানুয়ারী 2018 এর পরে অর্জিত হয় তাহলে:

LTCG = বিক্রয় মূল্য / রিডেম্পশন মূল্য - অধিগ্রহণের প্রকৃত খরচ

- যদি এটি 31শে জানুয়ারী 2018 বা তার আগে অর্জিত হয় তবে নিম্নলিখিত প্রক্রিয়াটি লাভে পৌঁছানোর জন্য ব্যবহার করা হবে:

LTCG = বিক্রয় মূল্য /খালাস মূল্য - অধিগ্রহণের খরচ

আরও ভালোভাবে বোঝার জন্য, আসুন আমরা বাজেট 2018 এর ব্যাখ্যার উপর ভিত্তি করে ইক্যুইটির উপর LTCG ব্যাখ্যা করি-

মূলধন লাভ কিভাবে গণনা করা হয়?

ফাইন্যান্স বিল 2018 অনুযায়ী, মূলধন সম্পদ অধিগ্রহণের খরচ নিম্নরূপ:

- ক) এই ধরনের সম্পদ অধিগ্রহণের প্রকৃত খরচ; এবং

- খ) 31শে জানুয়ারী ন্যায্য বাজার মূল্যের কম এবং বিক্রয় মূল্য/খালান মূল্য।

- i) এই ধরনের সমস্ত দীর্ঘমেয়াদী লাভ যোগ করতে হবে এবং কডিডাকশন INR 1 লক্ষ অনুমোদিত হতে হবে। ii) ব্যালেন্স পরিমাণে (যদি এটি ইতিবাচক হয়) একজনকে @10% ++ ট্যাক্স দিতে হবে।

2) ডেট/মানি মার্কেট ফান্ডের উপর ট্যাক্সেশন

| ঋণ প্রকল্প | অধিষ্ঠিত সময়ের | করের হার |

|---|---|---|

| দীর্ঘমেয়াদী মূলধন লাভ (LTCG) | 3 বছরেরও বেশি | সূচীকরণের পরে 20% |

| স্বল্পমেয়াদী মূলধন লাভ (STCG) | 3 বছরের কম বা সমান | ব্যক্তিগত আয়কর হার |

| লভ্যাংশের উপর কর | ২৫%# |

#লভ্যাংশ কর 25% + সারচার্জ 12% + সেস 4% = 29.12% 4% স্বাস্থ্য ও শিক্ষা সেস চালু করা হয়েছে। আগে শিক্ষা সেস ছিল ৩%

অন্য ধরনের মিউচুয়াল ফান্ড হলঋণ মিউচুয়াল ফান্ড, যা বেশিরভাগই (65% এর কম) ঋণ উপকরণে বিনিয়োগ করে। তাদের মধ্যে কিছু অতি-স্বল্পমেয়াদী মিউচুয়াল ফান্ড,তরল তহবিল, তহবিলের তহবিল ইত্যাদি। ইক্যুইটি তহবিলের জন্য, ঋণের জন্য মিউচুয়াল ফান্ডের কর আরোপ মিউচুয়াল ফান্ডগুলিও পরিবর্তিত হয়।

ডেট মিউচুয়াল ফান্ডের বৃদ্ধির বিকল্প

- স্বল্পমেয়াদী মূলধন লাভ - ঋণ বিনিয়োগের হোল্ডিং পিরিয়ড 3 বছরের কম হলে, 30% এর একটি স্বল্পমেয়াদী মূলধন লাভ কর দায়বদ্ধ।

- দীর্ঘমেয়াদী মূলধন লাভ - যখন ঋণ বিনিয়োগ 3 বছরের বেশি সময় ধরে রাখা হয়, তখন আয়ের উপর 20% ইনডেক্সেশন সুবিধা সহ বা 10% বিনিয়োগের উপর নির্ভর করে কর দেওয়া হয়।

ঋণ মিউচুয়াল ফান্ডের লভ্যাংশ বিকল্প (ঋণমিউচুয়াল ফান্ড লভ্যাংশ ট্যাক্স)

ইক্যুইটি মিউচুয়াল ফান্ডের বিপরীতে, মিউচুয়াল ফান্ড থেকে একটি ডিডিটি (লভ্যাংশ বন্টন কর) কাটা হয়না আপনার ঋণ বিনিয়োগের (নেট সম্পদ মূল্য)।

ইনডেক্সেশনের উপর নমুনা গণনা

2017 সালে বিনিয়োগের ক্রয় মূল্য INR 1 লক্ষ এবং এটি 4 বছর পর 1.5 লক্ষ টাকায় বিক্রি করার একটি সহজ উদাহরণ। সূচক সংখ্যা নীচে দেওয়া হয়েছে (দৃষ্টান্তমূলক)। এখানে জড়িত সবচেয়ে গুরুত্বপূর্ণ পদক্ষেপ হল বিনিয়োগের সূচীকৃত খরচের হিসাব।

- সূচীকৃত খরচ = বিনিয়োগের মূল্য মূল্য গণনায় নেওয়া হবে।

- চূড়ান্ত মূল্য = বিনিয়োগের বিক্রয় মূল্য (উপরের ক্ষেত্রে INR 1.5 লক্ষ)

| ক্রয়ের বছর | সূচক খরচ | বিনিয়োগের মূল্য |

|---|---|---|

| 2017 | 100 | 100,000 |

| 2021 | 130 | 150,000 |

| হোল্ডিং পিরিয়ড - 4 বছর (LTCG এর জন্য যোগ্য) | ||

| বিনিয়োগের সূচক মূল্য = 130/100 * 1,00,000 = 130,000 | ||

| মূলধন লাভ = 150,000 - 130,000 =20,000 | ||

| মূলধন লাভ কর = 20,000 এর 20% =4,000* | ||

| সারচার্জ এবং সেস যোগ করতে হবে |

এখন আপনি জানেন যেকরের বিভিন্ন ধরণের মিউচুয়াল ফান্ডের উপর দায়বদ্ধ, আপনার সঠিক মিউচুয়াল ফান্ড বেছে নেওয়ার মাধ্যমে এটি থেকে সেরাটা পাওয়ার চেষ্টা করা উচিত। উপরের একটি নির্দেশিকাভিত্তি 2017-18 অর্থবছরের কর কাঠামো, একটি বিনিয়োগ বেছে নেওয়ার জন্য প্রাসঙ্গিক কর কাঠামোর দিকে নজর দেওয়া উচিত, যেমন স্বল্পমেয়াদে লভ্যাংশ বিকল্পের জন্য যাওয়া ঋণ প্রকল্পে কম কর আমন্ত্রণ জানাতে পারে। যাইহোক, কোনো সিদ্ধান্ত নেওয়ার আগে একজন স্বাধীন ট্যাক্স উপদেষ্টার কাছ থেকে মতামত নেওয়া উচিত এবং পদক্ষেপ নেওয়া উচিত। আরও ভাল আয় উপার্জন, আরো সংরক্ষণ!

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে স্কিমের তথ্য নথির সাথে যাচাই করুন।

Very good information.

That is the professional way to go. Thorough, easy to understand, illustrations to make an average investor get clear understanding of the subject. Keep it up. Thanks.