+91-22-48913909

+91-22-48913909

Table of Contents

ઉચ્ચ વળતર સાથે શ્રેષ્ઠ રોકાણ વિકલ્પો

આજે, ઘણા લોકો ઉચ્ચ ઉપજના સાધનોમાં રોકાણ કરવા તરફ વલણ ધરાવે છે. પરંતુ, ભારતમાં ઘણા બધા વિકલ્પો પૈકી, આદર્શ માર્ગ પસંદ કરવો ઘણીવાર મુશ્કેલ હોય છે. શરૂઆત કરવા માટે, વ્યક્તિએ હંમેશા નાણાકીય લક્ષ્યોને આધારે રોકાણ કરવું જોઈએ,જોખમની ભૂખ, રોકાણનો કાર્યકાળ, પ્રવાહિતા અને કરવેરા. ઉચ્ચ વળતરના રોકાણો મોટાભાગે ઊંચા જોખમો સાથે આવે છે. આ પ્રાધાન્ય લાંબા ગાળાના રોકાણો છે જેમાં લાંબા હોલ્ડિંગ અવધિ છે. આમ, આવા ઊંચા વળતરના રોકાણના ફાયદા અને ગેરફાયદાથી પરિચિત હોવા જોઈએ. શ્રેષ્ઠ રોકાણ વિકલ્પોની શોધ એ દરેક રોકાણકારની હંમેશા ઈચ્છા હોય છે. તેમાંથી કેટલાકનો ઉલ્લેખ નીચે મુજબ છે-

Talk to our investment specialist

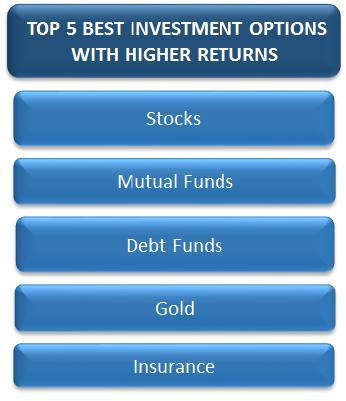

ઉચ્ચ વળતર સાથે ટોચના 5 શ્રેષ્ઠ રોકાણ વિકલ્પો

1. સ્ટોક્સ

ઊંચા વળતર માટે સ્ટોક્સને પ્રાધાન્ય આપવામાં આવે છે, પરંતુ ઘણી વખત, રોકાણકારો વળતરની તુલનામાં જોખમો પર વધુ ધ્યાન આપતા નથી. શેરબજારમાં રોકાણ ત્યારે જ શક્ય બનશે જો તમને ખબર હોય કે કેવી રીતે શરૂઆત કરવી. પરંતુ જ્ઞાન વિના, તમે ખોવાઈ ગયેલા અનુભવી શકો છો. તેથી, શેરોમાં રોકાણ કરવા માંગતા રોકાણકારોએ નીચેના પરિમાણો પર પોતાનું મૂલ્યાંકન કરવું જોઈએ-

- બજારો વિશે ઉંડાણપૂર્વકનું જ્ઞાન

- ખરાબ શેરોમાંથી સારા શેરોનું મૂલ્યાંકન કેવી રીતે કરવું તે અંગેનું જ્ઞાન

- મોનિટર કરવાની ક્ષમતા, કારણ કે બહાર નીકળવું પણ મહત્વપૂર્ણ છે

- ઉચ્ચ જોખમ લેવા માટે તૈયાર

જે રોકાણકારો ઉપરોક્ત બાબતે વિશ્વાસ અનુભવે છે તેઓ શેરોમાં રોકાણ કરવાનો પ્રયાસ કરી શકે છે.

2. ઇક્વિટી મ્યુચ્યુઅલ ફંડ

ઉચ્ચ વળતરના રોકાણો શોધી રહેલા રોકાણકારો માટે, મ્યુચ્યુઅલ ફંડ એ ભારતમાં રોકાણના શ્રેષ્ઠ વિકલ્પોમાંથી એક છે. નામ સૂચવે છે તેમ, મ્યુચ્યુઅલ ફંડ એ સિક્યોરિટીઝ (ફંડ દ્વારા) ખરીદવાના સામાન્ય ઉદ્દેશ્ય સાથે નાણાંનો સામૂહિક પૂલ છે.મ્યુચ્યુઅલ ફંડ દ્વારા નિયમન કરવામાં આવે છેસેબી (સિક્યોરિટીઝ એન્ડ એક્સચેન્જ બોર્ડ ઓફ ઈન્ડિયા) અને એએમસી દ્વારા સંચાલિત થાય છે (એસેટ મેનેજમેન્ટ કંપનીઓ).

રોકાણકારો ઘણા વિકલ્પોમાંથી પસંદ કરી શકે છે જેમ કેલાર્જ કેપ ફંડ્સ, મધ્ય અનેનાની ટોપી અનેવિષયોનું ભંડોળ. લાર્જ-કેપ ફંડ્સની સરખામણીમાં ઓછું જોખમ હોય છેમિડ-કેપ અને વિષયોનું ભંડોળ. થીમેટિક ફંડ્સ ચોક્કસ ઉદ્યોગને એક્સપોઝર આપે છે, તેથી તેઓ તમામ ઇક્વિટી મ્યુચ્યુઅલ ફંડ્સમાં સૌથી વધુ જોખમો ધરાવે છે.

ઇક્વિટી મ્યુચ્યુઅલ ફંડમાં રોકાણ કરવાની યોજના ઘડી રહેલા રોકાણકારોને લાંબા સમય સુધી એટલે કે 5-10 વર્ષથી વધુ સમય માટે રહેવાની સલાહ આપવામાં આવે છે. નીચે BSE સેન્સેક્સ પર 1979 થી 2016 સુધીનું સરેરાશ વળતર અને વિવિધ હોલ્ડિંગ સમયગાળાના કિસ્સામાં આ સરેરાશથી તફાવત દર્શાવતું વિશ્લેષણ છે.

રોકાણની રીત- સિસ્ટમેટિક ઇન્વેસ્ટમેન્ટ પ્લાન (SIP) મ્યુચ્યુઅલ ફંડમાં રોકાણ કરવા માટેના શ્રેષ્ઠ રોકાણ વિકલ્પોમાંથી એક પણ માનવામાં આવે છે. SIP એ નાણાંનું રોકાણ કરવા માટે એક ઉત્તમ સાધન છે, ખાસ કરીને પગાર મેળવનારાઓ માટે. SIP દ્વારા રોકાણ સ્ટોક માર્કેટમાં કરવામાં આવે છે, આમ લાંબા ગાળા માટે રોકાણ કરવામાં આવે ત્યારે સારું વળતર મળે છે.

આ સિવાય રોકાણકારો રોકાણ કરી શકે છેELSS. ઇક્વિટી લિંક્ડ સેવિંગ્સ સ્કીમ્સ (ELSS) ટેક્સ-સેવિંગ મ્યુચ્યુઅલ ફંડ્સ છે. ELSS માં રોકાણ કરીને, વ્યક્તિ તેની કરપાત્ર આવકમાંથી INR 1,50,000 સુધીની કપાત મેળવી શકે છે.કલમ 80C નાઆવક વેરો એક્ટ. આ ફંડ્સનો લોક-ઈન પિરિયડ ત્રણ વર્ષનો હોય છે અને તેઓનો મોટાભાગનો પોર્ટફોલિયો સ્ટોક માર્કેટમાં રોકાણ કરે છે.

રોકાણકારો આ ફંડ્સમાં મ્યુચ્યુઅલ ફંડ કંપનીઓ દ્વારા, મારફતે રોકાણ કરી શકે છેવિતરક સેવાઓ, બ્રોકર્સ (સેબી દ્વારા નિયંત્રિત), સ્વતંત્રનાણાકીય સલાહકારો (IFAs), અથવા વિવિધ ઓનલાઈન પોર્ટલ દ્વારા. રોકાણકારોએ પસંદગી કરવી જોઈએઇક્વિટી ફંડ્સ જે બજારમાં સારી કામગીરી બજાવે છે. બજારની વધઘટ દરમિયાન ફંડ કેવી રીતે વર્તે છે અને પ્રદર્શન કરે છે તે જાણવું જોઈએ.

રોકાણ કરવા માટે શ્રેષ્ઠ ઇક્વિટી ફંડ

કેટલાકશ્રેષ્ઠ ઇક્વિટી ફંડ્સ ભારતમાં રોકાણ કરવા માટે છે:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 2.9 13.6 38.9 21.9 19.2 ICICI Prudential Banking and Financial Services Fund Growth ₹122.12

↓ -0.27 ₹8,843 1.2 -1.5 12 12.5 26.4 11.6 Invesco India Growth Opportunities Fund Growth ₹85.98

↓ -1.30 ₹5,930 -11.6 -9.8 10.9 18.2 27.3 37.5 Motilal Oswal Multicap 35 Fund Growth ₹54.6987

↓ -1.34 ₹11,172 -15.7 -11.7 10.2 17.7 24.5 45.7 DSP BlackRock Equity Opportunities Fund Growth ₹563.692

↓ -12.92 ₹12,598 -7.5 -10.1 9.8 17.1 28.6 23.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Dec 21

3. દેવું ભંડોળ

પ્રમાણમાં ઓછા જોખમો સાથે સ્થિર આવક શોધી રહેલા રોકાણકારો દ્વારા ડેટ ફંડને પ્રાધાન્ય આપવામાં આવે છે, કારણ કે તે ઇક્વિટી ફંડ્સ કરતાં તુલનાત્મક રીતે ઓછા અસ્થિર હોય છે. એડેટ ફંડ નિશ્ચિત આવકના સાધનોમાં રોકાણ કરે છે. કારણ કે આ ફંડ્સ મોટા ભાગના નાણાંનું રોકાણ સરકારી સિક્યોરિટીઝ, કોર્પોરેટ જેવા ડેટ સાધનોમાં કરે છેબોન્ડ,મની માર્કેટ સાધનો વગેરે, તેઓ ઇક્વિટી કરતાં પ્રમાણમાં સુરક્ષિત રોકાણ તરીકે ગણવામાં આવે છે. જો કે, ડેટ ફંડમાં રોકાણ કરવામાં પણ જોખમો છે.

ડેટ ફંડના વિવિધ પ્રકારો છે જેમ કેગિલ્ટ ફંડ્સ,લિક્વિડ ફંડ્સ, અતિ-ટૂંકા ગાળાના ભંડોળ, ટૂંકા ગાળાના ભંડોળ, ડાયનેમિક બોન્ડ્સ અને લાંબા ગાળાના આવક ભંડોળ. ડેટ મ્યુચ્યુઅલ ફંડ મોટાભાગે સરકારી સિક્યોરિટીઝ, કોર્પોરેટ ડેટ વગેરેમાં રોકાણ કરે છે, તેથી તેઓ ઇક્વિટી માર્કેટની અસ્થિરતાથી પ્રભાવિત થતા નથી. જો કે, લાંબા ગાળાના ફંડમાં મધ્યમથી ઉચ્ચ જોખમ હોય છે અને વ્યાજ દરની કોઈપણ પ્રતિકૂળ હિલચાલ નકારાત્મક વળતર આપી શકે છે. પરંતુ તે જ સમયે, જો સમજદારીપૂર્વક પસંદ કરવામાં આવે તો, ડેટ ફંડ્સ મધ્યમથી ઉચ્ચ વળતર આપી શકે છે. આમ, રોકાણકારો ડેટ ફંડ્સને ભારતમાં રોકાણના શ્રેષ્ઠ વિકલ્પોમાંથી એક તરીકે ગણી શકે છે.

રોકાણ કરવા માટે શ્રેષ્ઠ ડેટ ફંડ્સ

ભારતમાં રોકાણ કરવા માટેના કેટલાક શ્રેષ્ઠ ડેટ મ્યુચ્યુઅલ ફંડ આ પ્રમાણે છે:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) ICICI Prudential Long Term Plan Growth ₹36.4156

↑ 0.05 ₹14,049 3.1 4.8 9.4 7.7 7.3 8.2 Aditya Birla Sun Life Corporate Bond Fund Growth ₹111.23

↑ 0.08 ₹25,293 2.9 4.7 9.3 7.3 7.3 8.5 UTI Dynamic Bond Fund Growth ₹30.6098

↑ 0.04 ₹626 3.2 4.4 9.1 9.5 9.3 8.6 HDFC Corporate Bond Fund Growth ₹32.0431

↑ 0.02 ₹32,191 2.9 4.5 9.1 7 7 8.6 HDFC Banking and PSU Debt Fund Growth ₹22.6366

↑ 0.01 ₹5,837 2.8 4.4 8.6 6.7 6.5 7.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 4 Apr 25

4. સોનું

સોનામાં રોકાણ કરવું કારણ કે તે માત્ર શ્રેષ્ઠ રોકાણ વિકલ્પોમાંથી એક માનવામાં આવતું નથી, પરંતુ તે માટે શ્રેષ્ઠ હેજ્સમાંનું એક પણ છેફુગાવો. આજે સોનામાં રોકાણ કરવાના ઘણા વિકલ્પો છે. રોકાણકારો સોનાના સિક્કા અથવા બાર દ્વારા ભૌતિક સોનું ખરીદી શકે છે; તેઓ ભૌતિક સોના (દા.ત. સોનું) દ્વારા સમર્થિત ઉત્પાદનો ખરીદી શકે છેએક્સચેન્જ ટ્રેડેડ ફંડ), જે સોનાના ભાવમાં સીધું એક્સપોઝર ઓફર કરે છે. તેઓ સોના સંબંધિત અન્ય ઉત્પાદનો પણ ખરીદી શકે છે, જેમાં સોનાની માલિકીનો સમાવેશ થતો નથી, પરંતુ તે સોનાની કિંમત સાથે સીધો સંબંધ ધરાવે છે. સોનું, કટોકટીના સમયે, નકારાત્મક લાગણીઓ અને બજારોની મંદીના સમયે પસંદગીનો એસેટ ક્લાસ છે. આ સમયગાળામાં સોનું ખૂબ સારું વળતર આપે છે. લાંબા સમય સુધી, સોનું ફુગાવા સામે ખૂબ જ સારું બચાવ છે અને તમારી મૂડીનું મૂલ્ય અકબંધ રાખે છે.

આ સિવાય ત્રણ નવા છેગોલ્ડ સ્કીમ્સ ભારત સરકાર દ્વારા લોન્ચ કરવામાં આવ્યું છે, જે હાલમાં ભારતીય સોનાના બજારમાં ખીલી રહ્યું છે. તેઓ એટલે કે, સોવરિન ગોલ્ડ બોન્ડ સ્કીમ,ગોલ્ડ મોનેટાઇઝેશન સ્કીમ અને ભારતીય ગોલ્ડ બોન્ડ યોજના. રોકાણકારો આ યોજનાઓમાં રોકાણ કરી શકે છે અને તે મુજબ તેમના સોનાના રોકાણની યોજના બનાવી શકે છે.

રોકાણ કરવા માટે શ્રેષ્ઠ ગોલ્ડ ફંડ્સ

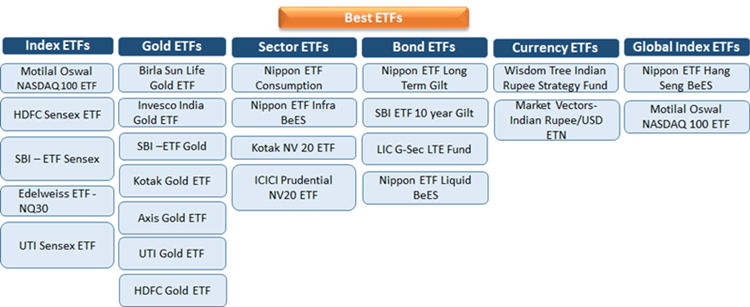

કેટલાક શ્રેષ્ઠ અંતર્ગતગોલ્ડ ઇટીએફ ભારતમાં રોકાણ કરવા માટે છે:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) DSP BlackRock World Gold Fund Growth ₹26.178

↑ 0.07 ₹1,058 26.1 17.2 44.1 11.1 14.3 15.9 Invesco India Gold Fund Growth ₹25.875

↓ -0.12 ₹127 15.9 17.5 27.2 19.1 14.4 18.8 Aditya Birla Sun Life Gold Fund Growth ₹26.2851

↓ -0.33 ₹512 15 16.7 26 18.9 13.6 18.7 SBI Gold Fund Growth ₹26.4369

↓ -0.38 ₹3,225 15.1 17 26.4 19.1 12.9 19.6 Nippon India Gold Savings Fund Growth ₹34.6591

↓ -0.40 ₹2,623 15.1 17 26.2 18.8 13.7 19 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 3 Apr 25

5. વીમો- એન્ડોવમેન્ટ પ્લાન

એનએન્ડોવમેન્ટ પ્લાન જીવન કવર આપે છે અને પોલિસીધારકને ચોક્કસ સમયગાળામાં નિયમિતપણે બચત કરવામાં પણ મદદ કરે છે. પાકતી મુદત પર, વીમાધારકને એક સામટી રકમ મળે છે. આ યોજનામાં અમુક પ્રકારની નીતિઓ છે, જેમ કે; નફા સાથે એન્ડોવમેન્ટ ઈન્સ્યોરન્સ, પ્રોફિટ વિના એન્ડોમેન્ટ ઈન્સ્યોરન્સ, યુનિટ લિંક્ડ એન્ડોમેન્ટ પ્લાન અને સંપૂર્ણ એન્ડોમેન્ટ પ્લાન. વધુમાં, દ્વારા ઓફર કરવામાં આવેલ બોનસ છેવીમા કંપનીઓ ભારતમાં સમયાંતરે આ નીતિઓ પર. બોનસ એ વધારાની રકમ છે જે વચન આપેલી રકમમાં ઉમેરે છે. વીમા કંપની દ્વારા ઓફર કરવામાં આવેલ આ નફો મેળવવા માટે વીમાધારક પાસે નફા સાથે એન્ડોમેન્ટ પોલિસી હોવી આવશ્યક છે.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.