Table of Contents

- સેન્ટ્રલ કેવાયસી રજિસ્ટ્રી

- તમારું સેન્ટ્રલ કેવાયસી (cKYC) કેવી રીતે કરાવવું?

- સેન્ટ્રલ કેવાયસી અથવા સીકેવાયસી સ્ટેટસ ચેક ઓનલાઈન

- સીકેવાયસી અથવા સેન્ટ્રલ કેવાયસી સુસંગત કેવી રીતે બનવું?

- cKYC ફોર્મ સાથે જરૂરી દસ્તાવેજો

- cKYc ફોર્મ કેવી રીતે ભરવું

- ઈમેલ આઈડી કેવી રીતે અપડેટ કરવું?

- મોબાઈલ નંબર કેવી રીતે અપડેટ કરવો?

- KYC માં સરનામું કેવી રીતે બદલવું?

- cKYC એકાઉન્ટ્સના પ્રકાર

- સેન્ટ્રલ KYC(cKYC) ને શા માટે એકશનમાં લાવવામાં આવ્યું?

- સેન્ટ્રલ કેવાયસી (cKYC) માં નવા ધોરણો

- cKYC પાછળ: CERSAI

- સામાન્ય KYC, eKYC અને CKYC વચ્ચે શું તફાવત છે?

- વધુ સારા ભવિષ્ય માટે પરિવર્તન

સીકેવાયસી શું છે અને સેન્ટ્રલ કેવાયસી કેવી રીતે કરાવવું?

cKYC એ સેન્ટ્રલ કેવાયસી માટે વપરાય છે જે એક કેન્દ્રિય ભંડાર છે જે ગ્રાહકની વ્યક્તિગત માહિતીને કેન્દ્રિય રીતે સંગ્રહિત કરવાની મંજૂરી આપે છે. અગાઉ, જ્યારે ગ્રાહક કોઈપણ ઉત્પાદન ખરીદવા માટે નાણાકીય સંસ્થામાં જતો હતો, ત્યારે દરેક ઉત્પાદન માટે અને દરેક સંસ્થા (કંપની) સાથે અલગ-અલગ સમયે KYC (તમારા ગ્રાહકને જાણો) કરવાની જરૂર હતી.

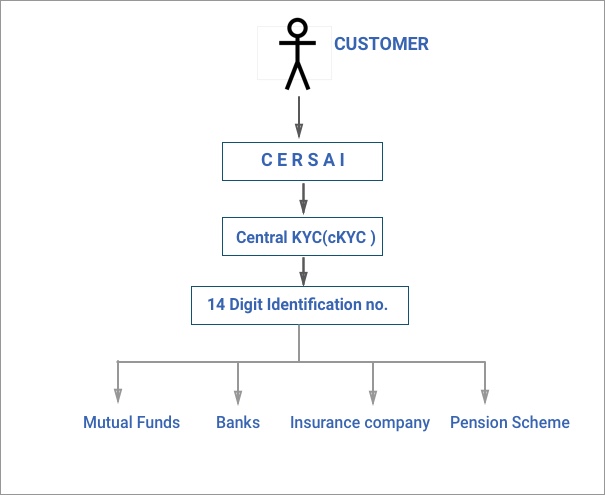

KYC એ એક નિયમનકારી પ્રક્રિયા છે જેમાં ચોક્કસ માહિતી, દસ્તાવેજો અને અનુગામી ચકાસણીની જરૂર હોય છે. આદર્શરીતે, જો એકવાર યોગ્ય રીતે કરવામાં આવે તો, આ KYC ભારતની તમામ નાણાકીય સંસ્થાઓ માટે પૂરતું હોવું જોઈએ. સીકેવાયસી અથવા સેન્ટ્રલ કેવાયસીનો ઉપયોગ બેંકો જેવી નાણાકીય સંસ્થાઓમાં થઈ શકે છે.મ્યુચ્યુઅલ ફંડ,વીમા કંપનીઓ, NBFCs વગેરે. cKYC પ્રોગ્રામની જાહેરાત ભારત સરકાર દ્વારા 2012-13ના કેન્દ્રીય બજેટમાં કરવામાં આવી હતી અને જુલાઈ 2016માં લાઇવ થઈ હતી. સેન્ટ્રલ કેવાયસી (cKYC)નું સંચાલન ભારતમાં સેન્ટ્રલ રજિસ્ટ્રી ઑફ સિક્યોરિટાઇઝેશન અને એસેટ રિકન્સ્ટ્રક્શન એન્ડ સિક્યોરિટી ઇન્ટરેસ્ટ દ્વારા કરવામાં આવે છે. (CERSAI). તેથી, cKYC સાથે, એકવાર તમારું KYC થઈ જાય, તેને ફરીથી કરવાની જરૂર નથી

સેન્ટ્રલ કેવાયસી રજિસ્ટ્રી

CKYC રજિસ્ટ્રી એ નાણાકીય સેવાઓમાં ગ્રાહકો માટે રેકોર્ડનું કેન્દ્રિય ભંડાર છે. સેન્ટ્રલ કેવાયસી અથવા સીકેવાયસી માટેની રજિસ્ટ્રી CERSAI છે. આ એન્ટિટી દરેક KYC માટેના ડેટા રેકોર્ડ રાખવા માટે જવાબદાર છે. આ કેન્દ્રિય રજિસ્ટ્રી ખાતરી કરે છે કે KYC માટેના ધોરણો સમગ્રમાં પ્રમાણિત છેનાણાકીય ક્ષેત્ર ભારતમાં. તે એ પણ સુનિશ્ચિત કરે છે કે કેવાયસી રેકોર્ડ્સ અને ડેટાની આંતર-ઉપયોગીતા એ સુનિશ્ચિત કરે છે કે ગ્રાહકે કોઈ એન્ટિટી સાથે નાણાકીય સંબંધ ખોલતી વખતે દરેક વખતે કેવાયસી કરવાની જરૂર નથી.

તમારું સેન્ટ્રલ કેવાયસી (cKYC) કેવી રીતે કરાવવું?

જ્યારે કેન્દ્રીય કેવાયસી અથવા સીકેવાયસી ભારતમાં ઝડપથી અપનાવવામાં આવી રહ્યું છે, ત્યારે વ્યક્તિ આરબીઆઈ દ્વારા નિયંત્રિત નાણાકીય સંસ્થાઓનો સંપર્ક કરી શકે છે,સેબી,IRDA અથવા પીએફઆરડીએ તે જ કરવા માટે. એક સાથે સીકેવાયસી કરી શકે છેબેંક,વીમા કંપની, મ્યુચ્યુઅલ ફંડ કંપની, સ્ટોક બ્રોકર, એનબીએફસી વગેરે. તમારી સેન્ટ્રલ કેવાયસી પ્રક્રિયા કરવા માટે, તમે કોઈપણ મ્યુચ્યુઅલ ફંડનો સંપર્ક કરી શકો છો.વિતરક (જો તેઓ સેબી દ્વારા નિયંત્રિત હોય), મ્યુચ્યુઅલ ફંડ હાઉસની ઓફિસની મુલાકાત લો અથવા રજિસ્ટ્રારનો સંપર્ક પણ કરી શકો છો. યોગ્ય રીતે ભરેલા cKYC ફોર્મ સાથે, જરૂરી દસ્તાવેજોની ફોટોકોપી જોડવાની જરૂર છે. ફોર્મ અને દસ્તાવેજો પછી ભૌતિક રીતે ચકાસવા અને પ્રમાણિત કરવાના રહેશે. આ માટે, વ્યક્તિગત ચકાસણી (IPV) કરવાની જરૂર છે. NRI (બિન-નિવાસી ભારતીયો) રોકાણકારો માટે, તેઓ KYC દસ્તાવેજોને પ્રમાણિત કરવા અને જ્યારે તેઓ ભારતમાં હોય ત્યારે વ્યક્તિગત ચકાસણી (IPV) કરવા માટે અધિકૃત છે. સબમિટ કરતી વખતે તેઓએ તેમના NRI સ્ટેટસની પુષ્ટિ કરવાની જરૂર છેKYC ફોર્મ.

સેન્ટ્રલ કેવાયસી અથવા સીકેવાયસી સ્ટેટસ ચેક ઓનલાઈન

હાલમાં, KYC સ્ટેટસ ઓનલાઈન તપાસવા માટે કોઈ સંસાધન ઉપલબ્ધ નથી. કાર્વી જેવા ચોક્કસ KRAકેઆરએ KYC સ્ટેટસ વિભાગમાં એક કૉલમ રજૂ કરી છે, જો કે, આ હાલમાં ખાલી છે, અમે અપેક્ષા રાખીએ છીએ કે આ નિયત સમયે cKYC સ્ટેટસ બતાવવાનું શરૂ કરશે. જો તમારા દસ્તાવેજો સબમિટ કર્યા પછી તમને 14 અંકનો KYC આઇડેન્ટિફિકેશન નંબર (KIN) આપવામાં આવે છે, તો આનો અર્થ એ છે કે તમારી cKYC એપ્લિકેશન સફળ રહી હતી અને તમે cKYC સુસંગત છો. CERSAI દ્વારા 4-5 કામકાજના દિવસોમાં પાત્ર અરજીને KIN ફાળવવામાં આવે છે. તમારા KYC એકાઉન્ટ માટે KYC આઇડેન્ટિફિકેશન નંબર અથવા KIN જનરેટ થાય કે તરત જ તમારા રજિસ્ટર્ડ મોબાઇલ નંબર પર ઇમેઇલ સાથે એક SMS મોકલવામાં આવે છે. તમારે cKYC ફોર્મ પર તમારું ઈમેલ આઈડી અને તમારો મોબાઈલ નંબર આપવો આવશ્યક છે કારણ કે CERSAI સફળ નોંધણીની કોઈ ભૌતિક પુષ્ટિ મોકલતું નથી.

તમારી અરજીમાં જોવા મળતી કોઈપણ વિસંગતતાઓના કિસ્સામાં, તે નકારવામાં આવી શકે છે. આવા કિસ્સાઓમાં CERSAI તમને કોઈ સૂચના મોકલશે નહીં. તમારી સેન્ટ્રલ કેવાયસી અરજી પર પ્રક્રિયા કરતી નાણાકીય એન્ટિટીને પરિસ્થિતિથી વાકેફ કરવામાં આવશે અને કોઈપણ પ્રશ્નો અને નિરાકરણ માટે, તમારે એન્ટિટીનો સંપર્ક કરવો જોઈએ.

CKYC નંબર

તમારા દસ્તાવેજો સબમિટ કર્યા પછી 14 અંકનો અનન્ય KYC આઇડેન્ટિફિકેશન નંબર (KIN) પ્રાપ્ત થયો. CERSAI દ્વારા 4-5 કામકાજના દિવસોમાં પાત્ર અરજીને KIN ફાળવવામાં આવે છે. તમારા KYC એકાઉન્ટ માટે KYC આઇડેન્ટિફિકેશન નંબર અથવા KIN જનરેટ થાય કે તરત જ તમારા રજિસ્ટર્ડ મોબાઇલ નંબર પર ઇમેઇલ સાથે એક SMS મોકલવામાં આવે છે.

સીકેવાયસી અથવા સેન્ટ્રલ કેવાયસી સુસંગત કેવી રીતે બનવું?

સેન્ટ્રલ કેવાયસી (cKYC) ગ્રાહકો માટે જીવન સરળ બનાવવા માટે લાવવામાં આવ્યું હતું. કોઈપણ બેંક, મ્યુચ્યુઅલ ફંડ અથવા કોઈપણ વીમા કંપની સાથે cKYC પ્રક્રિયા પૂર્ણ કરવાથી, વ્યક્તિ KYC સુસંગત રહેશે, અને ત્યારબાદ, વ્યક્તિએ આ પ્રક્રિયા ફરીથી ક્યાંય કરવાની જરૂર નથી. સેન્ટ્રલ કેવાયસી (cKYC) ગ્રાહકની તમામ માહિતીને એક કેન્દ્રીય સર્વર પર સંગ્રહિત કરશે જે તમામ નાણાકીય સંસ્થાઓ માટે સુલભ છે. સેન્ટ્રલ KYC (cKYC) પ્રક્રિયા અમલમાં હતી તે પહેલાં, મ્યુચ્યુઅલ ફંડ્સ, બેંકો વગેરે જેવી વિવિધ નાણાકીય સંસ્થાઓ માટે અલગ KYC પ્રક્રિયાઓ હતી. સેન્ટ્રલ KYC (cKYC) ની રજૂઆતનો હેતુ વિવિધ પ્લેટફોર્મ પર આ ભિન્નતાને દૂર કરવાનો છે.

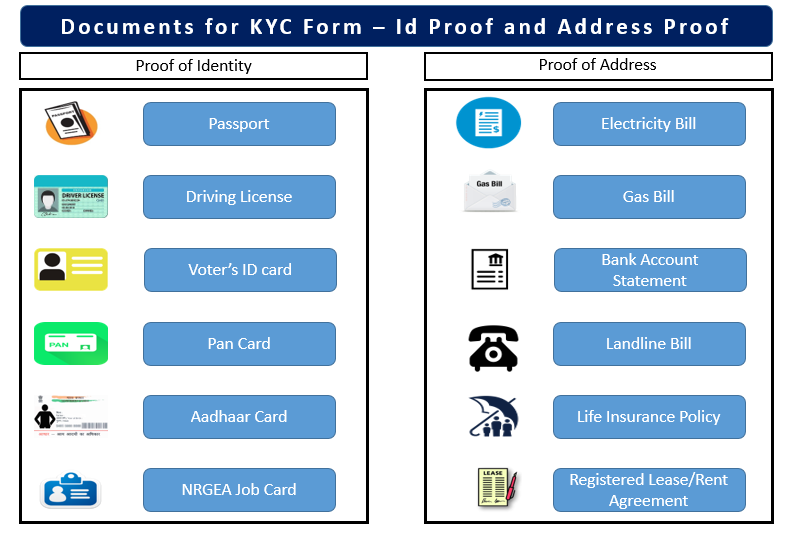

cKYC સુસંગત બનવા માટે તમારે સેન્ટ્રલ KYC(cKYC) ફોર્મ ભરવાની જરૂર છે. યોગ્ય રીતે ભરેલા ફોર્મની સાથે, ગ્રાહકે ઓળખના પુરાવાની સ્વ-પ્રમાણિત નકલ સબમિટ કરવાની રહેશે (પાન કાર્ડ, વગેરે) અને સરનામાનો પુરાવો, આ સાથે સ્કેન કરેલ ફોટો અને સહી પણ સબમિટ કરવાની જરૂર છે. કેવાયસી ફોર્મમાં કેટલાક નવા ક્ષેત્રો છે જેમ કે અરજદારની માતાનું નામ જે અગાઉના કેવાયસી ફોર્મમાં નહોતું. યોગ્ય રીતે ભરેલા cKYC ફોર્મ સાથે, વ્યક્તિ KYC ખાતું ખોલશે. KYC ખાતું ખોલાવ્યા પછી અથવા cKYC પૂર્ણ કર્યા પછી, તમને 14-અંકનો KYC ઓળખ નંબર (KIN) મળશે જે દરેક વ્યક્તિ માટે અનન્ય છે. તેથી, તમારે નવા રોકાણ માટે અથવા કોઈપણ નાણાકીય એન્ટિટીમાં નવું ખાતું ખોલવા માટે દર વખતે આ નંબર દર્શાવવો પડશે. નંબરમાં તમારી બધી વિગતો કેન્દ્રિય રીતે સાચવવામાં આવશે અને તે તમને અને કંપની અથવા બેંકને કેવાયસીની કંટાળાજનક પ્રક્રિયાને ફરીથી પૂર્ણ કરવાથી બચાવશે.

cKYC ફોર્મ સાથે જરૂરી દસ્તાવેજો

સેન્ટ્રલ કેવાયસી ફોર્મ સબમિટ કરતી વખતે વ્યક્તિએ નીચેના દસ્તાવેજોનો સમૂહ સબમિટ કરવાની જરૂર છે:

- cKYC ફોર્મ યોગ્ય રીતે ભરેલ અને સહી કરેલ

- ઓળખના પુરાવાની સ્વ-પ્રમાણિત નકલ

- રહેઠાણના પુરાવાની સ્વ-પ્રમાણિત નકલ

- એક ફોટોગ્રાફ

cKYc ફોર્મ કેવી રીતે ભરવું

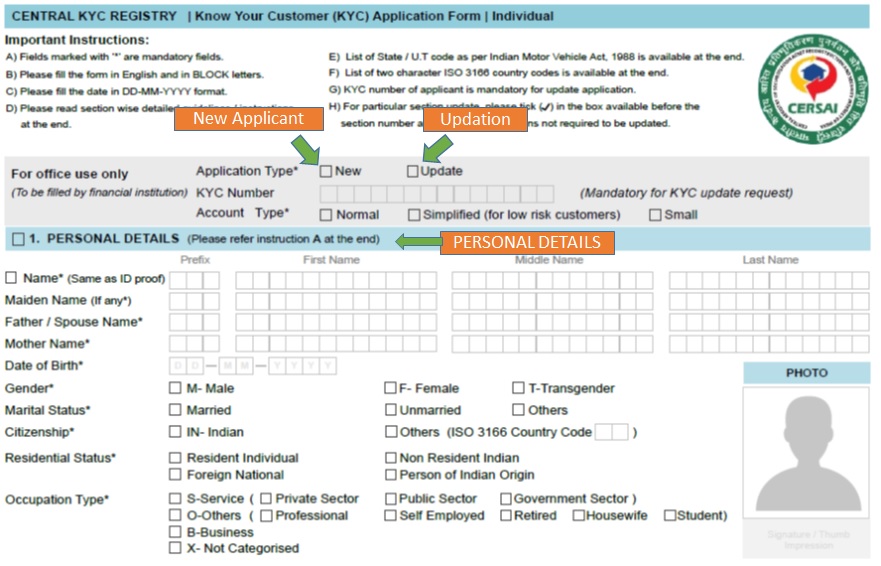

cKYC અથવા કેન્દ્રીય KYC ફોર્મમાં ઘણા વિભાગો છે જે ભરવાની જરૂર છે. ફોર્મમાં વ્યક્તિગત વિગતો, કર અધિકારક્ષેત્ર, ઓળખના પુરાવા માટે સબમિટ કરેલા દસ્તાવેજો અને સરનામાના પુરાવા, સંપર્ક વિગતો, સંબંધિત વ્યક્તિઓ, ઘોષણાઓ અને સહી

આ જ ફોર્મનો ઉપયોગ નવી અરજી ભરવા અથવા હાલના રેકોર્ડની વિગતો અપડેટ કરવા માટે પણ થઈ શકે છે.

ફોર્મ નીચેની જેમ દેખાય છે:

તમામ વિભાગો ભરવા માટે ફોર્મની પાછળ વિવિધ સૂચનાઓ આપવામાં આવી છે.

તમામ વિભાગો ભરવા માટે ફોર્મની પાછળ વિવિધ સૂચનાઓ આપવામાં આવી છે.

ઈમેલ આઈડી કેવી રીતે અપડેટ કરવું?

સેન્ટ્રલ કેવાયસીએ તમારી સંપર્ક વિગતોને ઑનલાઇન અપડેટ કરવાનું સરળ બનાવ્યું છે. ઈમેલ આઈડી ઓનલાઈન અપડેટ કરવા માટે, તમારે પહેલા વેબસાઈટ પર લોગઈન કરવું પડશે, જ્યાં તમે તમારી KYC વિગતો અપડેટ કરવા માંગો છો. પછી, પર ક્લિક કરો'કેવાયસી અપડેટ કરો'. જરૂરી વિસ્તારમાં તમારું ઈમેલ આઈડી ટાઈપ કરો. જો કે, ડેટાબેઝ અપડેટ થાય તે પહેલા, તમારા રજિસ્ટર્ડ મોબાઇલ નંબર પર વન-ટાઇમ પાસવર્ડ અથવા OTP મોકલવામાં આવશે. OTP સબમિટ કરો જેથી કરીને તમારા ઈમેલ આઈડીના અપડેટ પછી ચકાસણી પ્રક્રિયા પૂર્ણ થાય.

મોબાઈલ નંબર કેવી રીતે અપડેટ કરવો?

તમે CAMS, Karvy, CSDL, NSDL વગેરે જેવા અધિકૃત પોર્ટલ દ્વારા તમારી KYC વિગતો અપડેટ કરી શકો છો. પરંતુ આમ કરવા માટે, તમારે કરવું આવશ્યક છે.eKYC અગાઉ આવા એક પ્લેટફોર્મ પર લોગ-ઓન કરો અને ક્લિક કરોKYC અપડેટ કરો. તમારે તમારો મોબાઈલ નંબર અપડેટ કરવાનો રહેશે અને એક OTP મોકલવામાં આવશે, ત્યારબાદ તેના પર ક્લિક કરોસબમિટ કરો. ચકાસણી પૂર્ણ થશે, અને તમારો મોબાઈલ નંબર અપડેટ કરવામાં આવશે.

KYC માં સરનામું કેવી રીતે બદલવું?

તમારી બેંક અથવા નાણાકીય સંસ્થાની વેબસાઇટ પર લૉગ ઇન કરો. ઉપરાંત, તમે કેન્દ્રિય eKYC પ્લેટફોર્મ પર તમારી KYC વિગતો અપડેટ કરી શકો છો. એકવાર તમે આવા એક પ્લેટફોર્મ પર લોગ ઇન કરી લો, તમારે પસંદ કરવું પડશેKYC વિગતો અપડેટ કરો અને એડ્રેસ ચેન્જ વિકલ્પ પસંદ કરો. સામાન્ય રીતે, તમારા રજિસ્ટર્ડ મોબાઇલ નંબર પર મોકલવામાં આવેલ OTP સબમિટ કરીને અપડેટ કરવાની પ્રક્રિયા પૂર્ણ થાય છે. જો કે, પ્રક્રિયા સરળતા સાથે પૂર્ણ થાય તેની ખાતરી કરવા માટે, વ્યક્તિગત વિગતોમાં કોઈ વિસંગતતા ન હોય, તમે પ્લેટફોર્મ પર કોઈપણ KYC ફોર્મમાં ફાઇલ કરી શકો છો.

cKYC એકાઉન્ટ્સના પ્રકાર

cKYC ફોર્મમાં ત્રણ પ્રકારના ખાતા છે:

1. સામાન્ય KYC ખાતું

સામાન્ય KYC એકાઉન્ટ માટે, તમે ઓળખના પુરાવા તરીકે છ સત્તાવાર દસ્તાવેજોમાંથી કોઈપણ સબમિટ કરી શકો છો. તે દસ્તાવેજો છે PAN કાર્ડ, આધાર કાર્ડ, ડ્રાઇવિંગ લાઇસન્સ, મતદાર આઈડી, પાસપોર્ટ અને NREGA જોબ કાર્ડ.

2. સરળ અથવા ઓછા જોખમવાળા KYC એકાઉન્ટ

આ પ્રકારના ખાતાધારકો એવા છે કે જેઓ ઉપરોક્ત છ અધિકૃત રીતે માન્ય દસ્તાવેજો (OVD)માંથી કોઈપણ સબમિટ કરી શકતા નથી અને તેમને બેંકો દ્વારા "ઓછા જોખમ" તરીકે વર્ગીકૃત કરવામાં આવે છે. આવા ગ્રાહકોને KYC પ્રક્રિયા કરતી વખતે ઓળખનો પુરાવો અથવા રહેઠાણનો પુરાવો સબમિટ કરવામાં ઘણીવાર સમસ્યાઓનો સામનો કરવો પડે છે. આવા ગ્રાહકો નીચેનામાંથી કોઈપણ એક સબમિટ કરીને cKYC કરી શકે છે:

રાજ્ય/કેન્દ્ર સરકારના વિભાગો, જાહેર ક્ષેત્રના ઉપક્રમો (પીએસયુ), વૈધાનિક/નિયમનકારી સત્તા, જાહેર નાણાકીય સંસ્થાઓ અને અનુસૂચિત વ્યાપારી બેંકો દ્વારા જારી કરાયેલ ફોટો સાથે ઓળખનો પુરાવો.

ગેઝેટેડ અધિકારી દ્વારા જારી કરાયેલ વ્યક્તિના યોગ્ય પ્રમાણિત ફોટા સાથેનો પત્ર. આવા પ્રકારના ખાતાઓમાં તેનો ઉપસર્ગ 'L' હશે.

3. નાનું ખાતું

જે વ્યક્તિઓ પાસે કોઈપણ પ્રકારના સત્તાવાર રીતે માન્ય દસ્તાવેજો નથી તેઓ બેંકોમાં નાનું ખાતું ખોલાવી શકે છે. આ ખાતાઓ સહી કરેલી અરજી સાથે સ્વ-પ્રમાણિત ફોટોગ્રાફ સબમિટ કરીને ખોલી શકાય છે. આ એકાઉન્ટ્સ શરૂઆતમાં 12 મહિના માટે માન્ય હોય છે અને જો ગ્રાહક કોઈ દસ્તાવેજ બનાવે છે જે દર્શાવે છે કે તેણે સત્તાવાર રીતે માન્ય દસ્તાવેજોમાંથી કોઈપણ એક માટે અરજી કરી છે તો તેને બીજા 12 મહિના માટે લંબાવી શકાય છે. આ પ્રકારના KYC એકાઉન્ટ્સ 'S' ના ઉપસર્ગ સાથે આવે છે. આ પ્રકારના એકાઉન્ટ્સમાં અમુક પ્રતિબંધો છે જેમ કે:

- કુલ ક્રેડિટ્સ INR 1,00 થી વધુ ન હોવી જોઈએ,000 એક વર્ષમાં.

- એક મહિનામાં કુલ ઉપાડ INR 10,000 થી વધુ નહીં.

- એકાઉન્ટ બેલેન્સ કોઈપણ સમયે INR 50,000 થી વધુ નહીં.

સેન્ટ્રલ KYC(cKYC) ને શા માટે એકશનમાં લાવવામાં આવ્યું?

નાણાકીય ઉત્પાદનોના તમામ ગ્રાહકોને એક જ અને સમાન KYC પ્લેટફોર્મ પર મેળવવા માટે કેન્દ્રીય KYC અથવા cKYC પ્રક્રિયાને અમલમાં મૂકવામાં આવી છે. અગાઉ, ગ્રાહકોએ દરેક નાણાકીય સંસ્થા જેમ કે બેંક, મ્યુચ્યુઅલ ફંડ કંપની, વીમા કંપની વગેરે માટે અલગથી KYC ઔપચારિકતા પૂર્ણ કરવાની જરૂર હતી. કેન્દ્રીય KYC અથવા cKYC સાથે એકવાર "તમારા ગ્રાહકને જાણો" (KYC) ધોરણો કેન્દ્રિય રીતે પૂર્ણ થઈ જાય, ત્યારે તમામ નાણાકીય સંસ્થાઓ ઍક્સેસ કરી શકે છે. તેમને અને ઉપયોગ કરો.

સેન્ટ્રલ કેવાયસી (સીકેવાયસી) પ્રક્રિયા ગ્રાહકોના તમામ રેકોર્ડ્સને ડિજિટલી સંગ્રહિત કરવાની મંજૂરી આપે છે જે બદલામાં, દરેક ગ્રાહક માટે ફરીથી KYC કરવાનું ટાળવામાં નાણાકીય સંસ્થાઓને મદદ કરશે. CERSAI પાસે ઉપલબ્ધ ડેટાને ઍક્સેસ કરીને દરેક નાણાકીય સંસ્થા જાણી શકે છે કે ગ્રાહક KYC સુસંગત છે કે નહીં, તેમનો KYC ડેટા પુનઃપ્રાપ્ત કરી શકે છે, અને આમ કરીને આ KYC ડેટા લઈને તેમની આંતરિક પ્રક્રિયાને સીમલેસ બનાવી શકે છે અને ગ્રાહકને તે માટે પૂછતા નથી. આ સુનિશ્ચિત કરે છે કે ગ્રાહક દરેક વખતે સમાન માહિતી અથવા દસ્તાવેજોના સેટને વારંવાર પૂછવાથી પરેશાન ન થાય. RBI, SEBI, IRDA અને PFRDA દ્વારા નિયંત્રિત નાણાકીય સંસ્થાઓ cKYC કરવા માટે CERSAI સાથે જોડાણ કરી શકે છે.

સેન્ટ્રલ કેવાયસી (cKYC) માં નવા ધોરણો

આ નવું KYC પ્લેટફોર્મ સરકાર, PSU બેંકો અને અન્ય નાણાકીય સંસ્થાઓ દ્વારા પ્રમોટ કરવામાં આવે છે. વાસ્તવમાં, RBI, SEBI, IRDA અને PFRDA દ્વારા નિયંત્રિત તમામ સંસ્થાઓ દ્વારા cKYC ને મધર KYC પ્રક્રિયા તરીકે અપનાવવામાં આવી રહી છે. સેબીના પરિપત્ર મુજબ, તમામબજાર તેના દ્વારા નિયમન કરાયેલ મધ્યસ્થીઓએ હવે સેબીના નોંધાયેલા KRAs દ્વારા નોંધણી કરાવવાની ભૂતકાળની પ્રથાની તુલનામાં CERSAIના ઑનલાઇન પ્લેટફોર્મ પર નવા ગ્રાહકની KYC વિગતો રજીસ્ટર કરવી પડશે. આમ, બજારના તમામ મધ્યસ્થીઓએ પહેલા CERSAI સાથે નોંધણી કરાવવી પડે છે - એક ચાલુ પ્રક્રિયા. બેંકો, વીમા કંપનીઓ,એસેટ મેનેજમેન્ટ કંપનીઓ (AMCs) ને હવે તેમના KYC રેકોર્ડ્સ CERSAI ને સોંપવા જરૂરી છે. CERSAI એ તેના એકમાત્ર સંચાલિત સેવા પ્રદાતા તરીકે DotEx ઇન્ટરનેશનલની નિમણૂક કરી છે.

રોકાણકારોના મનમાં ચોક્કસ આશંકા છે કારણ કે આધાર કાર્ડ અને પાન કાર્ડ પર આધારિત કેવાયસી હવે પૂરતું નથી.મ્યુચ્યુઅલ ફંડમાં રોકાણ અને સ્ટોક માર્કેટ. સેન્ટ્રલ કેવાયસી (સીકેવાયસી) ગ્રાહકની અન્ય વિગતો વિશે પૂછે છે જેમ કે લગ્નનું નામ, માતાનું નામ, સંબંધિત વ્યક્તિઓની સગીર વિગતોના કિસ્સામાં, કાયમી સરનામાનો પુરાવો જ્યાં સ્થાનિક અથવા અનુરૂપ સરનામું સરખું ન હોય.

cKYC પાછળ: CERSAI

સેન્ટ્રલ રજિસ્ટ્રી ઑફ સિક્યોરિટાઇઝેશન એસેટ રિકન્સ્ટ્રક્શન એન્ડ સિક્યોરિટી ઇન્ટરેસ્ટ (CERSAI) એ દેશની ઑનલાઇન સિક્યુરિટી ઇન્ટરેસ્ટ રજિસ્ટ્રી છે. તે ભારતની કેન્દ્ર સરકાર દ્વારા સંચાલિત સંસ્થા તરીકે કાર્ય કરવા અને PMLA (પ્રિવેન્શન ઑફ મની-લોન્ડરિંગ) નિયમો, 2005 હેઠળ કેન્દ્રીય KYC રેકોર્ડ્સ રજિસ્ટ્રીની ફરજો કરવા માટે અધિકૃત છે. આમાં નાણાં મેળવવા, સંગ્રહ કરવા, રક્ષણ કરવા અને પુનઃપ્રાપ્ત કરવાનો સમાવેશ થાય છે. ના કેવાયસી રેકોર્ડ્સરોકાણકાર ડિજિટલ સ્વરૂપમાં.

સામાન્ય KYC, eKYC અને CKYC વચ્ચે શું તફાવત છે?

ચાવી

KYC એટલે તમારા ગ્રાહકને જાણો. રોકાણકાર/ગ્રાહકની ઓળખને પ્રમાણિત કરવા માટે મ્યુચ્યુઅલ ફંડ ઉદ્યોગમાં અથવા હકીકતમાં, કોઈપણ નાણાકીય સંસ્થા સાથે આ સામાન્ય અને નિયમિત પ્રક્રિયા છે. પર ચકાસણી કરવામાં આવે છેઆધાર જરૂરી દસ્તાવેજો સાથે યોગ્ય રીતે ભરેલું KYC ફોર્મ સબમિટ કરવું. તે પછી વ્યક્તિગત ચકાસણી (IPV) દ્વારા અનુસરવામાં આવે છે, જે એક પ્રક્રિયા છે જે વ્યક્તિના દસ્તાવેજો અને ઓળખની ચકાસણી કરે છે જેના માટે KYC કરવામાં આવે છે. એકવાર પ્રક્રિયા સફળ થયા પછી, ડેટા KYC નોંધણી એજન્સી (KRA) માં દાખલ કરવામાં આવે છે.

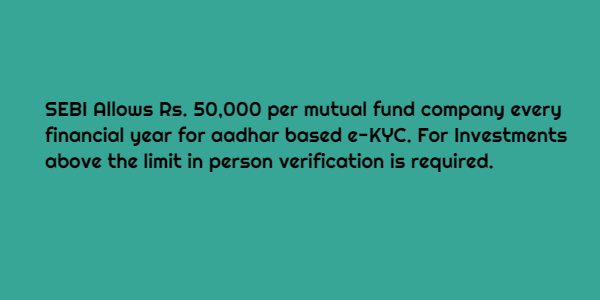

EKYC અથવા ઇલેક્ટ્રોનિક KYC

eKYC એ એક KYC પ્રક્રિયા છે જે ગ્રાહકના આધાર કાર્ડની મદદથી કરવામાં આવે છે. eKYC પ્રક્રિયા દરમિયાન, ગ્રાહકની ઓળખની ચકાસણી નીચેની બે પદ્ધતિઓમાંથી કોઈપણ દ્વારા કરી શકાય છે -

1. વન ટાઈમ પાસવર્ડ (OTP)

રોકાણકારને તેમના રજિસ્ટર્ડ મોબાઈલ નંબર પર એક OTP પ્રાપ્ત થશે. સફળ ચકાસણી પર, રોકાણકાર મ્યુચ્યુઅલ ફંડ હાઉસ દીઠ દર વર્ષે INR 50,000 સુધીનું રોકાણ કરવા માટે હકદાર છે.

2. બાયોમેટ્રિક ચકાસણી

બાયોમેટ્રિક વેરિફિકેશન (અંગૂઠો અથવા રેટિના સ્કેન)ની મદદથી રોકાણકાર કોઈપણ મર્યાદા વિના રોકાણ કરી શકે છે.

સીકેવાયસી અથવા સેન્ટ્રલ કેવાયસી

cKYC એ તમામ નાણાકીય ઉત્પાદનો માટે નવું સિંગલ પ્લેટફોર્મ KYC છે. તે એક વખતની પ્રક્રિયા છે જેમાંથી પસાર થવું જરૂરી છે.

વધુ સારા ભવિષ્ય માટે પરિવર્તન

સેન્ટ્રલ કેવાયસી (cKYC) ની રજૂઆતમાં કેટલીક સમસ્યાઓ છે જેમ કે નોંધણીમાં તકનીકી ખામીઓ, CERSAIને ડેટાનું ધીમી સોંપણી વગેરે. વધુમાં, આ પ્રક્રિયા આધાર અને PAN ઓળખ બંનેને બદલશે તેવું લાગે છે. ઉપરાંત, માતાનું નામ, લગ્નનું નામ વગેરે જેવી માહિતી જાહેર કરવાની જરૂરિયાત સાથે. રોકાણકારોએ ફરીથી સમગ્ર KYC પ્રક્રિયામાંથી પસાર થવાની જરૂર છે. પરંતુ ઉજ્જવળ બાજુ જોવા માટે, સેન્ટ્રલ કેવાયસી (cKYC) રજિસ્ટ્રીની સ્થાપના બચત અને પારદર્શક રોકાણોની સંસ્કૃતિને ફેલાવવા માટે કરવામાં આવી છે. અગાઉની પ્રક્રિયા કે જેમાં દરેક ઉત્પાદન માટે અથવા દરેક સંસ્થા સાથે KYC પૂર્ણ કરવાની જરૂર હતી તે હવે માત્ર એક જ વાર કરવાની જરૂર છે. આનાથી સમય, સંસાધનો, નાણાં અને માનવશક્તિનો બગાડ દૂર થાય છે, જે સિસ્ટમને વધુ કાર્યક્ષમ બનાવે છે. જ્યારે દાંતની કેટલીક પ્રારંભિક સમસ્યાઓ હોઈ શકે છે, સમય જતાં આ બધું ઉકેલાઈ જશે જે ઉદ્યોગ માટે cKYC અથવા કેન્દ્રીય KYC ને ધોરણ બનાવે છે. લાંબા ગાળે, આનાથી ઉદ્યોગને ફાયદો થશે અને હા, ગ્રાહકને સૌથી અગત્યનું!

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.

Good and correct information. At the moment CKYC is nothing but a big propaganda by Govt. My SBI branch manager is not aware of CKYC! I could not find any correct way to register cKYC online. Even the www.ckycindia.in website is totally blank.

Very good kyc

Exellent service

* * * * * EXCELLENT * * * * *