ફિન્કેશ »ક્રેડિટ સ્કોર રેન્જ »ક્રેડિટ સ્કોર વિ ક્રેડિટ રિમાર્કસ

Table of Contents

- ભારતમાં ક્રેડિટ સ્કોર શું છે?

- ભારતમાં સારો ક્રેડિટ સ્કોર શું છે?

- ભારતમાં તમારો ક્રેડિટ સ્કોર કેવી રીતે તપાસવો?

- ક્રેડિટ ટિપ્પણી શું છે?

- તમારી ક્રેડિટ રિપોર્ટમાં ક્રેડિટ રિમાર્કસ કેવી રીતે ઉમેરવામાં આવે છે?

- ક્રેડિટ રિપોર્ટ પર "એકાઉન્ટમાંથી રિમાર્ક દૂર કરવામાં આવે છે" નો અર્થ શું છે?

- ભારતમાં તમારો ક્રેડિટ સ્કોર કેવી રીતે સુધારવો?

- નિષ્કર્ષ

- વારંવાર પૂછાતા પ્રશ્નો (FAQs)

ક્રેડિટ સ્કોર અને ક્રેડિટ રિમાર્કસ વચ્ચેનો તફાવત

તમારાક્રેડિટ સ્કોર અને ક્રેડિટ રિમાર્કસ એ બે મહત્વપૂર્ણ પરિબળો છે જે તમારા નાણાકીય સ્વાસ્થ્યને અસર કરે છે. જ્યારે ક્રેડિટ સ્કોર એ તમારી ક્રેડિટ યોગ્યતાનું સંખ્યાત્મક પ્રતિનિધિત્વ છે, ત્યારે ક્રેડિટ રિમાર્કસ તમારા ક્રેડિટ ઇતિહાસ વિશે વધારાની માહિતી પ્રદાન કરે છે.

આ લેખમાં, અમે ક્રેડિટ સ્કોર્સ અને ક્રેડિટ રિમાર્કસનો અર્થ, તેમની ગણતરી કેવી રીતે કરવામાં આવે છે અને ભારતમાં તમારા નાણાકીય સ્વાસ્થ્ય પર તેમની અસર વિશે જાણીશું. તમે એ પણ જાણી શકશો કે તમે કેવી રીતે ક્રેડિટ રિમાર્કસનો વિવાદ કરી શકો છો અનેતમારો ક્રેડિટ સ્કોર સુધારો ભારતમાં.

ભારતમાં ક્રેડિટ સ્કોર શું છે?

ભારતમાં, ક્રેડિટ સ્કોર એ ત્રણ-અંકનો નંબર છે જે તમારી ક્રેડિટપાત્રતાને દર્શાવે છે. તે તમારા ક્રેડિટ ઇતિહાસના આધારે ગણવામાં આવે છે, જેમાં તમારા નીચેનાનો સમાવેશ થાય છે:

- ચુકવણી ઇતિહાસ

- ક્રેડિટ ઉપયોગ

- ક્રેડિટ ઇતિહાસની લંબાઈ

- ક્રેડિટના પ્રકાર

- તાજેતરની ક્રેડિટ પૂછપરછ

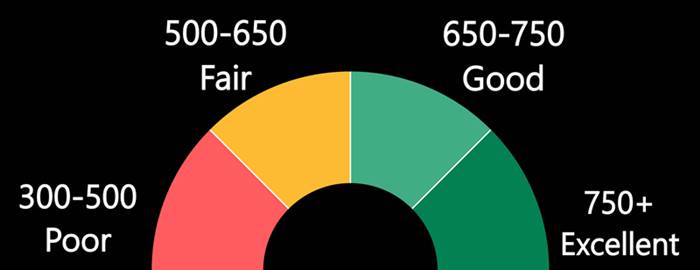

આCIBIL સ્કોર, જે 300 થી 900 સુધી બદલાઈ શકે છે, તે સૌથી વધુ ઉપયોગમાં લેવાતું ક્રેડિટ સ્કોરિંગ મોડલ છે. ભારતમાં, ઉચ્ચ ક્રેડિટ સ્કોર ઓછા ક્રેડિટ જોખમને દર્શાવે છે, જે તમારી ક્રેડિટ માટે અધિકૃત થવાની અને પ્રેફરન્શિયલ શરતો અને વ્યાજ દરો મેળવવાની તકો વધારે છે.

ભારતમાં સારો ક્રેડિટ સ્કોર શું છે?

ભારતમાં 750 કે તેથી વધુનો ક્રેડિટ સ્કોર સામાન્ય રીતે ઉત્તમ ગણાય છે. 750 ની નીચે ક્રેડિટ સ્કોર ધરાવતા લોકો માટે ક્રેડિટ મેળવવામાં મુશ્કેલી પડી શકે છે અથવા તેઓને વધુ વ્યાજ દર વસૂલવામાં આવી શકે છે. ભારતમાં ક્રેડિટ સ્કોરની જરૂરિયાતો ધિરાણકર્તાના આધારે એક ધિરાણકર્તાથી બીજામાં બદલાઈ શકે છેજોખમ સહનશીલતા અને વ્યૂહાત્મક લક્ષ્યો.

ભારતમાં તમારો ક્રેડિટ સ્કોર કેવી રીતે તપાસવો?

તમે CIBIL જેવા વિવિધ ઓનલાઈન પ્લેટફોર્મ દ્વારા તમારો ક્રેડિટ સ્કોર મફતમાં ચકાસી શકો છો.અનુભવી, અથવાઇક્વિફેક્સ. આ પ્લેટફોર્મ તમારો ક્રેડિટ સ્કોર પૂરો પાડે છે અનેક્રેડિટ રિપોર્ટ, જે તમારો ક્રેડિટ ઇતિહાસ, બાકી દેવા અને ક્રેડિટ પૂછપરછ દર્શાવે છે. તમારી ક્રેડિટ રિપોર્ટની ચોકસાઈની ખાતરી કરવા અને કોઈપણ ભૂલો અથવા કપટપૂર્ણ પ્રવૃત્તિઓને ઓળખવા માટે નિયમિતપણે તેની સમીક્ષા કરવી મહત્વપૂર્ણ છે. તમે ભારતમાં વર્ષમાં એકવાર દરેક ક્રેડિટ બ્યુરો પાસેથી મફત ક્રેડિટ રિપોર્ટની વિનંતી પણ કરી શકો છો.

Talk to our investment specialist

ક્રેડિટ ટિપ્પણી શું છે?

ભારતમાં ક્રેડિટ રિમાર્ક એ તમારા ક્રેડિટ રિપોર્ટ પર એક નોટેશન છે જે તમારા ક્રેડિટ ઇતિહાસ વિશે વધારાની માહિતી પ્રદાન કરે છે. સંદર્ભના આધારે, તે હકારાત્મક, નકારાત્મક અથવા તટસ્થ હોઈ શકે છે. ઉદાહરણ તરીકે, હકારાત્મક ક્રેડિટ ટિપ્પણી સૂચવે છે કે તમે લોન ચૂકવી દીધી છે અથવા તમારી પાસે લાંબો ક્રેડિટ ઇતિહાસ છે. નકારાત્મક ક્રેડિટ ટિપ્પણી એ સૂચવી શકે છે કે તમે ચૂકવણી ચૂકી ગયા છો, લોનમાં ડિફોલ્ટ થયા છો અથવા તમારા પર વધુ દેવું છે.આવક ગુણોત્તર તટસ્થ ક્રેડિટ ટિપ્પણી સૂચવે છે કે તમે ક્રેડિટ માટે અરજી કરી છે, પરંતુ ભારતમાં તમારી ક્રેડિટપાત્રતા પર કોઈ નોંધપાત્ર અસર નથી.

તમારી ક્રેડિટ રિપોર્ટમાં ક્રેડિટ રિમાર્કસ કેવી રીતે ઉમેરવામાં આવે છે?

ભારતમાં ધિરાણકર્તાઓ, લેણદારો અથવા કલેક્શન એજન્સીઓ દ્વારા તમારી ક્રેડિટ રિપોર્ટમાં ક્રેડિટ રિમાર્કસ ઉમેરી શકાય છે. તેઓ તમારા ચુકવણી ઇતિહાસ, અપરાધ, ચાર્જ-ઓફ, સંગ્રહ અથવા અન્ય પ્રવૃત્તિઓની જાણ કરી શકે છે જે તમારી ક્રેડિટપાત્રતાને અસર કરે છે. પછી ક્રેડિટ ટિપ્પણીઓ દ્વારા સંકલિત કરવામાં આવે છેક્રેડિટ બ્યુરો અને તમારા ક્રેડિટ રિપોર્ટમાં સામેલ છે. એ નોંધવું અગત્યનું છે કે ક્રેડિટ રિમાર્ક તમારા ક્રેડિટ રિપોર્ટ પર સાત વર્ષ સુધી રહી શકે છે, રિમાર્કના પ્રકાર પર આધાર રાખીને.

ક્રેડિટ રિપોર્ટ પર "એકાઉન્ટમાંથી રિમાર્ક દૂર કરવામાં આવે છે" નો અર્થ શું છે?

ક્રેડિટ રિપોર્ટ પર "એકાઉન્ટમાંથી રિમાર્ક દૂર કરવામાં આવે છે" નો અર્થ છે કે વપરાશકર્તાના ક્રેડિટ એકાઉન્ટને લગતી અગાઉ નોંધાયેલી ટિપ્પણી અથવા ટિપ્પણી દૂર કરવામાં આવી છે. જો એકાઉન્ટમાંથી કોઈ ટિપ્પણી દૂર કરવામાં આવી હોય, તો તે સૂચવી શકે છે કે માહિતી ખોટી અથવા જૂની હતી અને તેને સુધારી અથવા અપડેટ કરવામાં આવી છે. તેનો અર્થ એવો પણ થઈ શકે છે કે વપરાશકર્તાએ ક્રેડિટ બ્યુરો અથવા તેની જાણ કરનાર લેણદાર સાથે સફળતાપૂર્વક ટિપ્પણીનો વિવાદ કર્યો છે.

ક્રેડિટ રિપોર્ટમાંથી નકારાત્મક ટિપ્પણીને દૂર કરવાથી વપરાશકર્તાના ક્રેડિટ સ્કોર અને ક્રેડિટપાત્રતા પર સકારાત્મક અસર પડી શકે છે, કારણ કે તે કોઈપણ નકારાત્મક માહિતીને દૂર કરે છે જે તેમની ક્રેડિટને અસર કરતી હોઈ શકે છે. કોઈપણ અચોક્કસતા અથવા ખોટી માહિતી માટે નિયમિતપણે ક્રેડિટ રિપોર્ટ્સ તપાસવા અને તેને જાળવવા માટે તેને સુધારવા માટે પગલાં લેવા આવશ્યક છે.સારી ક્રેડિટ ઇતિહાસ.

ભારતમાં તમારો ક્રેડિટ સ્કોર કેવી રીતે સુધારવો?

ભારતમાં તમારા ક્રેડિટ સ્કોરને સુધારવા માટે તમે અહીં કેટલાક પગલાં લઈ શકો છો:

તમારા બીલ સમયસર ચૂકવો: તમારો ચુકવણી ઇતિહાસ સૌથી નિર્ણાયક છેપરિબળ તમારા ક્રેડિટ સ્કોરમાં. તમારો ક્રેડિટ સ્કોર બહેતર બનાવવા માટે, તમારે ક્રેડિટ કાર્ડ બિલ્સ, લોન પેમેન્ટ્સ અને યુટિલિટી બિલ્સ સહિત તમારા બધા બિલ સમયસર ચૂકવવા જોઈએ.

તમારા ડેટ-ટુ-ઇન્કમ રેશિયોમાં ઘટાડો કરો: તમારો દેવું-થી-આવકનો ગુણોત્તર એ તમારી આવકની સરખામણીમાં તમે કરેલા દેવાની રકમ છે. તમારો ક્રેડિટ સ્કોર સુધારવા માટે, તમારે તમારા દેવાની ચૂકવણી કરીને અથવા તમારી આવક વધારીને તમારા ડેટ-ટુ-ઇન્કમ રેશિયોને ઘટાડવાનો પ્રયાસ કરવો જોઈએ.

ક્રેડિટનો સમજદારીપૂર્વક ઉપયોગ કરો: તમારે ધિરાણનો જવાબદારીપૂર્વક ઉપયોગ કરવો જોઈએ અને તમારી મહત્તમ રકમ મેળવવાનું ટાળવું જોઈએક્રેડિટ કાર્ડ અથવા ખૂબ દેવું લેવું. ક્રેડિટ કાર્ડ્સ, પર્સનલ લોન અને સિક્યોર્ડ લોન જેવા ક્રેડિટ પ્રકારોનું મિશ્રણ રાખવું એ સારો વિચાર છે

તમારી ક્રેડિટ રિપોર્ટનું નિરીક્ષણ કરો: તમારે તમારા ક્રેડિટ રિપોર્ટની ચોકસાઈની ખાતરી કરવા અને કોઈપણ ભૂલો અથવા કપટપૂર્ણ પ્રવૃત્તિઓને ઓળખવા માટે નિયમિતપણે તેનું નિરીક્ષણ કરવું જોઈએ. તમે તમારી ક્રેડિટ રિપોર્ટમાં કોઈપણ ફેરફારોની સૂચના મેળવવા માટે ચેતવણીઓ પણ સેટ કરી શકો છો

ક્રેડિટ પૂછપરછ મર્યાદિત કરો: ઘણી બધી ક્રેડિટ પૂછપરછો તમારો ક્રેડિટ સ્કોર ઘટાડી શકે છે. તમારો ક્રેડિટ સ્કોર સુધારવા માટે, તમારે ક્રેડિટ પૂછપરછની સંખ્યા મર્યાદિત કરવી જોઈએ અને જ્યારે જરૂરી હોય ત્યારે જ ક્રેડિટ માટે અરજી કરવી જોઈએ

નિષ્કર્ષ

અંતે, સારો ક્રેડિટ સ્કોર તમને ક્રેડિટ મેળવવા અને વધુ સારી શરતો અને વ્યાજ દરો મેળવવામાં મદદ કરી શકે છે. ક્રેડિટ રિમાર્કસ તમારા ક્રેડિટ હિસ્ટ્રીમાં ઉમેરો કરે છે અને તમે કેટલા ક્રેડિટ લાયક છો તેના પર અસર કરી શકે છે. તમારા બિલો સમયસર ચૂકવો, તમારો દેવું-થી-આવક ગુણોત્તર ઘટાડો, ક્રેડિટનો સમજદારીપૂર્વક ઉપયોગ કરો, તમારા ક્રેડિટ રિપોર્ટ પર નજર રાખો અને તમે જે ક્રેડિટ પૂછપરછ કરો છો તેની સંખ્યા મર્યાદિત કરો. જો તમને તમારા ક્રેડિટ રિપોર્ટમાં ભૂલો અથવા ખોટી માહિતી મળે, તો તમે ભારતના ક્રેડિટ બ્યુરોને તેને બદલવા અથવા દૂર કરવા માટે કહી શકો છો. આ વસ્તુઓ કરવાથી, તમે વધુ સારી રીતે ક્રેડિટ મેળવી શકો છો અને તમારા સુધી પહોંચી શકો છોનાણાકીય લક્ષ્યો.

વારંવાર પૂછાતા પ્રશ્નો (FAQs)

1. ભારતમાં ક્રેડિટ સ્કોર કેવી રીતે ગણવામાં આવે છે?

અ: ભારતમાં ક્રેડિટ સ્કોરની ગણતરી કરવા માટે ઉપયોગમાં લેવાતા પરિબળોમાં નીચેનાનો સમાવેશ થાય છે:

ચુકવણી ઇતિહાસ: આમાં સમયસર બિલ અને લોન ચૂકવવાનો વપરાશકર્તાનો ટ્રેક રેકોર્ડ શામેલ છે. મોડી ચૂકવણી અથવા ડિફોલ્ટ ક્રેડિટ સ્કોરને નકારાત્મક અસર કરી શકે છે.

ધિરાણનો ઉપયોગ: આ તે ક્રેડિટની રકમ છે જેનો ઉપયોગ વપરાશકર્તાએ ઉપલબ્ધ કુલ ક્રેડિટની સરખામણીમાં કર્યો છે. ઉચ્ચ ધિરાણનો ઉપયોગ વધુ જોખમ સૂચવી શકે છેડિફૉલ્ટ, જે ક્રેડિટ સ્કોર ઘટાડી શકે છે

ક્રેડિટ ઇતિહાસની લંબાઈ: આમાં વપરાશકર્તાના ક્રેડિટ એકાઉન્ટ્સ અને તેમની અવધિનો સમાવેશ થાય છે. લાંબો ક્રેડિટ ઇતિહાસ વધુ ક્રેડિટપાત્રતા અને સ્થિરતા સૂચવી શકે છે

ક્રેડિટ મિશ્રણ: આમાં વપરાશકર્તા પાસેના ક્રેડિટ એકાઉન્ટ્સના પ્રકારોનો સમાવેશ થાય છે, જેમ કે ક્રેડિટ કાર્ડ, લોન અને ગીરો. ક્રેડિટ પ્રકારોનું મિશ્રણ જવાબદાર ક્રેડિટ વર્તન દર્શાવી શકે છે અને ક્રેડિટ સ્કોરને હકારાત્મક અસર કરી શકે છે

તાજેતરની ક્રેડિટ પૂછપરછ: આમાં વપરાશકર્તાએ તાજેતરમાં કેટલી વખત ક્રેડિટ માટે અરજી કરી છે તેનો સમાવેશ થાય છે. બહુવિધ પૂછપરછ ડિફોલ્ટના ઊંચા જોખમને સૂચવી શકે છે, જે ક્રેડિટ સ્કોર ઘટાડી શકે છે

ક્રેડિટ બ્યુરો આ પરિબળોનું વિશ્લેષણ કરવા અને દરેક વપરાશકર્તા માટે ક્રેડિટ સ્કોર જનરેટ કરવા માટે જટિલ અલ્ગોરિધમનો ઉપયોગ કરે છે. ક્રેડિટ સ્કોર સમયાંતરે વપરાશકર્તાના ક્રેડિટ વર્તન અને ઇતિહાસના આધારે અપડેટ કરવામાં આવે છે.

2. મારે કેટલી વાર મારો ક્રેડિટ સ્કોર તપાસવો જોઈએ?

અ: વર્ષમાં ઓછામાં ઓછા એક વખત અથવા મોટી લોન અથવા ક્રેડિટ કાર્ડ માટે અરજી કરતા પહેલા તમારો ક્રેડિટ સ્કોર તપાસવાની ભલામણ કરવામાં આવે છે. જો કે, તમે તમારા ક્રેડિટ સ્કોરને વધુ વાર તપાસી શકો છો, કારણ કે કેટલીક ક્રેડિટ મોનિટરિંગ સેવાઓ નિયમિતપણે ક્રેડિટ સ્કોર્સ અને રિપોર્ટ્સ માટે મફત ઍક્સેસ પ્રદાન કરે છે.આધાર.

3. ક્રેડિટ સ્કોર અને CIBIL સ્કોર વચ્ચે શું તફાવત છે?

અ: CIBIL સ્કોર એ ક્રેડિટ સ્કોરનો એક પ્રકાર છે જે ખાસ કરીને ક્રેડિટ બ્યુરો CIBIL દ્વારા પ્રદાન કરવામાં આવે છે. ક્રેડિટ સ્કોર એ વધુ સામાન્ય શબ્દ છે જેનો ઉપયોગ વ્યક્તિની ધિરાણપાત્રતાની સંખ્યાત્મક રજૂઆત માટે થાય છે.

4. લોન માટે ક્રેડિટ સ્કોર્સની ગણતરી કેવી રીતે કરવી?

અ: લોન માટે ક્રેડિટ સ્કોર્સ સ્પષ્ટપણે ગણવામાં આવતા નથી. તેના બદલે, ક્રેડિટ સ્કોર્સની ગણતરી ક્રેડિટ બ્યુરો દ્વારા વપરાશકર્તાના ક્રેડિટ ઇતિહાસ અને નાણાકીય વર્તણૂકના આધારે કરવામાં આવે છે, જેનો ઉપયોગ પછી ધિરાણકર્તાઓ દ્વારા વિવિધ પ્રકારની લોન માટે ક્રેડિટ યોગ્યતાનું મૂલ્યાંકન કરવા માટે કરવામાં આવે છે. એ માટે વપરાશકર્તાના ક્રેડિટ સ્કોરને અસર કરતા પરિબળોહોમ લોન ચુકવણી ઇતિહાસ, ક્રેડિટ ઉપયોગિતા, ક્રેડિટ ઇતિહાસની લંબાઈ, ક્રેડિટ મિશ્રણ અને તાજેતરની ક્રેડિટ પૂછપરછ જેવી અન્ય કોઈપણ પ્રકારની લોન માટે સમાન છે.

5. શું ક્રેડિટ ટીકા મારી લોનને અસર કરશે?

અ: હા, ક્રેડિટ રિમાર્કસ લોન માટે મંજૂરી મેળવવાની તમારી ક્ષમતાને સંભવિતપણે અસર કરી શકે છે, કારણ કે તે નકારાત્મક નાણાકીય વર્તન અથવા ધિરાણકર્તા માટેના જોખમો સૂચવે છે. ધિરાણકર્તાઓ ક્રેડિટ રિમાર્કસને લાલ ધ્વજ તરીકે જોઈ શકે છે અને લોન મંજૂર કરવામાં વધુ ખચકાટ અનુભવી શકે છે અથવા ઓછી અનુકૂળ શરતો અને ઊંચા વ્યાજ દરો ઓફર કરી શકે છે. તમારા ક્રેડિટ રિપોર્ટનું નિયમિતપણે નિરીક્ષણ કરવું અને સારી ક્રેડિટ હિસ્ટ્રી જાળવી રાખવા અને તમારી લોન મંજૂરીની તકો વધારવા માટે કોઈપણ ક્રેડિટ ટિપ્પણીઓ અથવા અચોક્કસતાઓને દૂર કરવી આવશ્યક છે.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.