+91-22-48913909

+91-22-48913909

Table of Contents

મ્યુચ્યુઅલ ફંડ્સ સાથે તમારા નાણાકીય લક્ષ્યોની યોજના બનાવો

ઘણી વખત લોકો નાણાકીય લક્ષ્યોને સંચાલિત કરવાના મહત્વને સ્વીકારતા નથી અથવા તેના માટે યોજના પણ બનાવતા નથી! નાણાકીય સેટઅપ તમારા જીવનના દરેક સમયે તમારા માટે મુખ્ય કરોડરજ્જુ બની શકે છે. તમારી ઉંમર ગમે તે હોય; નાણાકીય લક્ષ્યો નક્કી કરવા ખૂબ જ મહત્વપૂર્ણ છે. વ્યક્તિગત નાણાકીય ધ્યેયો નક્કી કરવાનું રહસ્ય એ છે કે તમારી આકાંક્ષાઓ અને ભવિષ્યની જરૂરિયાતો અને સ્માર્ટ ગોલ સેટ કરીને અનુસરવામાં આવે છે. પરંતુ, શા માટેમ્યુચ્યુઅલ ફંડ તમારા નાણાકીય ધ્યેયો પૂરા કરવા માટે શ્રેષ્ઠ માર્ગો પૈકી એક છે?

મ્યુચ્યુઅલ ફંડ્સ ઘણી બધી યોજનાઓ ઓફર કરે છે જે રોકાણકારોની વિશાળ જરૂરિયાતોને પૂરી કરે છે. ભલે કોઈ ટૂંકા ગાળાના લાભો શોધી રહ્યો હોય અથવા લાંબા ગાળાની સંપત્તિ બનાવવા માંગતો હોય, મ્યુચ્યુઅલ ફંડ્સ તેમને બધું પ્રાપ્ત કરવામાં મદદ કરે છે. ઉચ્ચ જોખમ લેનાર માટે સરેરાશ જોખમ-ભૂખ ધરાવતો પ્રથમ વખત રોકાણકાર, મ્યુચ્યુઅલ ફંડ્સ દ્વારા ઓફર કરવામાં આવતી યોજનાઓ તમામ પ્રકારના રોકાણકારો માટે રચાયેલ છે.

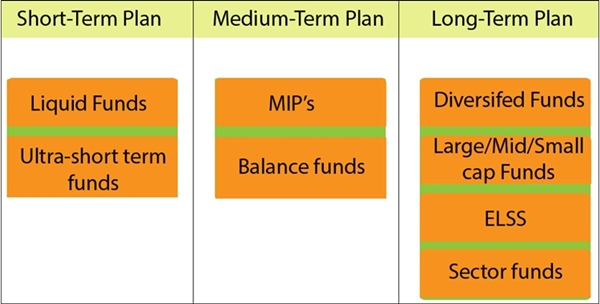

તમે પસંદ કરી શકો તે સમયમર્યાદા અનુસાર અહીં મ્યુચ્યુઅલ ફંડ યોજનાઓ છેરોકાણ તમારા નાણાકીય લક્ષ્યોને સમયસર હાંસલ કરવા.

તમારી સમય ફ્રેમ ઓળખો

નાણાકીય લક્ષ્યો માટેનું આયોજન ખૂબ જ વ્યવસ્થિત હોવું જોઈએ, અને તે જ સમયે, તમારે તમારા મૂળભૂત લક્ષ્યોને સમયની ફ્રેમમાં વર્ગીકૃત કરીને સેટ કરવા પડશે, જેમ કે-

ટૂંકા ગાળાના લક્ષ્યો-1 વર્ષ સુધી

ટૂંકા ગાળાના ધ્યેયો એ કંઈક છે જે તમે નજીકના ભવિષ્યમાં લક્ષ્ય રાખશો. તે ચોક્કસ સમયમર્યાદાઓ અને ગંભીર ઉદ્દેશ્યો સાથે સંકળાયેલું છે જે તમે એક વર્ષ કે બે વર્ષના સમયમાં પૂર્ણ કરવા માગો છો. એવી ઘણી વસ્તુઓ છે જેને તમે તમારી નાની વિશ લિસ્ટ સેટ કરીને તમારા ટૂંકા ગાળાના નાણાકીય લક્ષ્યો તરીકે પસંદ કરી શકો છો. ઉદાહરણ તરીકે, તમે વેકેશન, ગેજેટ્સ, દેવું ચૂકવી શકો છો, કોઈપણ કોર્સ માટે બચત કરી શકો છો, વગેરે. આટલા ઝડપી વિકાસ, ટેક્નોલોજી નવીનતા અને સતત ઈચ્છાઓની સૂચિ સાથે, ટૂંકા ગાળાના લક્ષ્યો એવી વસ્તુ છે જે ક્યારેય અટકતી નથી. તમે ટૂંકા ગાળામાં શ્રેષ્ઠ વળતર મેળવવા માટે રોકાણ કરી શકો છો.

Talk to our investment specialist

તમારા ટૂંકા ગાળાના લક્ષ્યો હાંસલ કરવા માટે, તમે રોકાણ કરી શકો છોલિક્વિડ ફંડ્સ અને અલ્ટ્રાટૂંકા ગાળાના ભંડોળ. આ ભંડોળ એક પ્રકાર છેડેટ ફંડ જે ટૂંકા ગાળાના રોકાણ માટે છે. લિક્વિડ ફંડમાં રોકાણ કરે છેડિપોઝિટનું પ્રમાણપત્ર, ટ્રેઝરી બિલ્સ, કોમર્શિયલ પેપર્સ, વગેરે, જે ખૂબ જ ટૂંકી પરિપક્વતા ધરાવે છે. આમાં રોકાણનો સમયગાળો સામાન્ય રીતે બે દિવસથી લઈને થોડા અઠવાડિયા સુધીનો હોય છે (તે એક દિવસ પણ હોઈ શકે છે!). અલ્ટ્રા શોર્ટ ડેટ ફંડ્સ ખૂબ ઓછી માર્કેટ વોલેટિલિટી સાથે સારું વળતર આપે છે. લિક્વિડ ફંડ્સ કરતાં વધુ સારું વળતર શોધી રહેલા રોકાણકારોએ રોકાણ કરવાનું પસંદ કરવું જોઈએઅલ્ટ્રા શોર્ટ ટર્મ ફંડ, કારણ કે આ ફંડ્સનું વળતર લિક્વિડ ફંડ્સ કરતાં વધુ સારું છે. કેટલાકશ્રેષ્ઠ પ્રવાહી અને કેટેગરી રેન્ક મુજબ અલ્ટ્રા શોર્ટ ટર્મ ફંડ્સ નીચે મુજબ છે:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Indiabulls Liquid Fund Growth ₹2,496.2

↑ 0.51 ₹130 1.9 3.7 7.3 6.7 7.4 7.07% 2M 1D 2M 2D Liquid Fund JM Liquid Fund Growth ₹70.4258

↑ 0.01 ₹2,806 1.8 3.6 7.2 6.7 7.2 7.13% 1M 10D 1M 13D Liquid Fund PGIM India Insta Cash Fund Growth ₹336.025

↑ 0.06 ₹366 1.9 3.7 7.3 6.8 7.3 6.93% 2M 15D 2M 19D Liquid Fund Principal Cash Management Fund Growth ₹2,277.08

↑ 0.39 ₹5,477 1.8 3.6 7.2 6.8 7.3 7.06% 2M 1D 2M 2D Liquid Fund Aditya Birla Sun Life Savings Fund Growth ₹541.303

↑ 0.20 ₹13,294 2.2 4.1 8 7 7.9 7.75% 6M 25D 7M 28D Ultrashort Bond Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

ટૂંકા, મધ્ય અને લાંબા ગાળાના નાણાકીય લક્ષ્યો માટે મ્યુચ્યુઅલ ફંડ વિકલ્પો

મિડ ટર્મ ગોલ્સ -3-5 વર્ષ ક્ષિતિજ માટે

મધ્ય-ગાળાના ધ્યેયો એવી વસ્તુ છે જે તમે આગામી 3 થી 4 વર્ષમાં ઈચ્છો છો. આમાં કાર/મકાન ખરીદવા માટે ડાઉન પેમેન્ટ માટે બચત, લગ્ન માટે બચત, અગાઉની લોન (કોઈપણ) ચૂકવવા અથવા વ્યવસાય માટે પણ આયોજન કરવાની હદ સુધીના મહત્વના લક્ષ્યોનો સમાવેશ થઈ શકે છે. તમે તમારા ટૂંકા ગાળાના નાણાકીય ધ્યેયો પૂર્ણ કરો ત્યાં સુધીમાં, તમે મધ્ય-ગાળાના લક્ષ્યો ઘડવાનું શરૂ કરી શકો છો અને તમે તેને કેવી રીતે સંચાલિત કરી શકો છો તેની પણ યોજના બનાવી શકો છો. પરંતુ, મધ્ય-ગાળાના ધ્યેયો નક્કી કરતા પહેલા, તમારા સપના અને ઈચ્છાઓ જાણવી મહત્વપૂર્ણ છે અને આગામી થોડા વર્ષોમાં તમે તમારી જાતને ક્યાં જોશો!

આદર્શરીતે, મધ્ય-ગાળાના લક્ષ્યો માટે,સંતુલિત ભંડોળ અનેમાસિક આવક યોજના ખૂબ પસંદ કરવામાં આવે છે. સંતુલિત ભંડોળ એ ડેટ અને ઇક્વિટી બંનેનું સંયોજન છે. ફંડ લગભગ 64% ડેટમાં અને બાકીનું ઇક્વિટીમાં રોકાણ કરે છે. જ્યારે માસિક આવક યોજનાઓ (MIP) માં ભંડોળનો ઉચ્ચ ભાગ ડેટ સિક્યોરિટીઝમાં અને નાનો હિસ્સો ઇક્વિટીમાં રોકાણ કરવામાં આવે છે. તેથી, બેલેન્સ્ડ ફંડ્સ દ્વારા ઓફર કરવામાં આવતા વળતર MIP કરતાં વધુ હોઈ શકે છે, પરંતુ તે થોડું જોખમી પણ હોઈ શકે છે.

તેથી, જોખમ-વિરોધી રોકાણકારો MIP માં રોકાણ કરવાનું પસંદ કરી શકે છે અને તેમના કાર્યકાળ દરમિયાન સ્થિર વળતરનો આનંદ માણી શકે છે. આ ભંડોળ મૂડી વૃદ્ધિ માટે પણ આદર્શ હોઈ શકે છે. નીચે આપેલા શ્રેષ્ઠ સંતુલિત ભંડોળ અને માસિક આવક યોજનાઓ (કેટેગરી રેન્ક મુજબ) છે જે તમે તમારા મધ્ય-ગાળાના રોકાણો માટે પસંદ કરી શકો છો.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Edelweiss Arbitrage Fund Growth ₹19.1733

↓ 0.00 ₹14,003 1.8 3.6 7.2 6.7 7.7 7.06% 5M 16D 5M 16D Arbitrage Principal Hybrid Equity Fund Growth ₹157.523

↑ 0.93 ₹5,619 3.7 -1.1 10.4 13 17.1 6.13% 4Y 9M 29D 6Y 8M 23D Hybrid Equity ICICI Prudential MIP 25 Growth ₹74.0662

↑ 0.15 ₹3,127 2.9 3.4 9.9 9.9 11.4 7.9% 2Y 6M 4D 3Y 11M 12D Hybrid Debt Kotak Equity Arbitrage Fund Growth ₹37.0729

↑ 0.00 ₹60,373 1.9 3.7 7.4 6.9 7.8 7.03% 6M 25D 6M 25D Arbitrage Aditya Birla Sun Life Equity Hybrid 95 Fund Growth ₹1,461.35

↑ 10.42 ₹7,193 2.4 -1.4 9.6 10.7 15.3 7.43% 4Y 4D 5Y 7M 28D Hybrid Equity Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

લાંબા ગાળાના લક્ષ્યો -5 વર્ષ અને તેથી વધુ માટે

લાંબા ગાળાના લક્ષ્યો તે છે જે તમને લાગે છે કે તમને પ્રાપ્ત કરવામાં વધુ સમય લાગશે. ઉપરાંત, લાંબા ગાળા માટેનું આયોજન તમારા મુખ્ય નાણાકીય લક્ષ્યોને અસર કરશે, જો કે, તે ખૂબ જ વ્યવસ્થિત અને વ્યવસ્થિત હોવું જોઈએ. આમાં તમારા બાળકોના ભવિષ્ય માટેનું આયોજન, તેમના શિક્ષણ અથવા તમારી નિવૃત્તિ માટે બચત, તમારા પરિવારને વિશ્વ પ્રવાસ પર લઈ જવા વગેરેનો સમાવેશ થઈ શકે છે... વધુમાં, તેમાં તમારું દેવું ચૂકવવું શામેલ હોઈ શકે છે જે તમે મધ્ય-ગાળાના લક્ષ્યો માટે લીધેલું હોઈ શકે છે.

લાંબા ગાળાના ધ્યેયો માટે આયોજન કરતા રોકાણકારોએ ઇક્વિટી મ્યુચ્યુઅલ ફંડમાં જવું જોઈએ. ઐતિહાસિક રીતે, આ ફંડ્સ વધુ વળતર આપવા માટે સાબિત થયા છે, પરંતુ આ અત્યંત જોખમી છે. તેથી, જે રોકાણકાર પાસે ઉચ્ચ-જોખમની ભૂખ માત્ર આ ફંડ્સમાં રોકાણ કરવાનું પસંદ કરવું જોઈએ. વિવિધ પ્રકારના હોય છેઇક્વિટી ફંડ્સ જે તમે પસંદ કરી શકો છો જેમ કે- લાર્જ કેપ/મિડ કેપ/સ્મોલ કેપ ફંડ્સ,ELSS,વૈવિધ્યસભર ભંડોળ અનેક્ષેત્ર ભંડોળ.

લાર્જ કેપ ફંડ્સ મોટા કદની કંપનીઓના શેરોમાં રોકાણ કરો. આ કંપનીઓ અનિવાર્યપણે મોટી કંપનીઓ છે જેમાં મોટા વ્યવસાયો અને વિશાળ કર્મચારીઓ છે. તે એવી કંપનીઓ છે કે જેનું માર્કેટ કેપિટલાઈઝેશન (MC = કંપની X બજાર કિંમત પ્રતિ શેર દ્વારા જારી કરાયેલ શેરની સંખ્યા) INR 1000 કરોડથી વધુ છે. આ શેરો લાંબા સમય સુધી સ્થિર વળતર આપે છે. મિડ કેપ મ્યુચ્યુઅલ ફંડ્સ ફંડ્સનું રોકાણ મધ્યમ કદની કંપનીઓમાં કરે છે. રોકાણકારના દૃષ્ટિકોણથી, મિડ-કેપ્સનો રોકાણનો સમયગાળો લાર્જ-કેપ્સ કરતાં ઘણો ઊંચો હોવો જોઈએ, કારણ કે શેરોના ભાવમાં ઊંચી વધઘટ (અથવા અસ્થિરતા) છે. મિડ કેપ્સ INR 500 Cr થી INR 1000 Cr ની માર્કેટ મૂડી ધરાવતી કંપનીઓ હોઈ શકે છે.

સ્મોલ કેપ ફંડ્સ મુખ્યત્વે સ્ટાર્ટઅપ્સ અથવા પેઢીઓમાં રોકાણ કરે છે જે નાની આવક સાથે વિકાસના પ્રારંભિક તબક્કામાં હોય છે. આ કંપનીઓ પાસે મૂલ્ય શોધવાની મોટી સંભાવના છે અને તે સારું વળતર આપી શકે છે. જો કે, નાના કદને જોતાં, જોખમો ખૂબ ઊંચા છે, તેથી સ્મોલ-કેપ્સમાં રોકાણનો સમયગાળો સૌથી વધુ રહેવાની અપેક્ષા છે. સ્મોલ-કેપ્સ INR 500 અને તેથી વધુની માર્કેટ મૂડી ધરાવતી કંપનીઓ હોઈ શકે છે.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Sub Cat. Tata India Tax Savings Fund Growth ₹42.364

↑ 0.23 ₹4,335 1.1 -4.1 10.2 15.2 23.1 19.5 ELSS IDFC Infrastructure Fund Growth ₹48.045

↑ 0.19 ₹1,563 0.9 -6.6 5.3 25.9 36.1 39.3 Sectoral Sundaram Rural and Consumption Fund Growth ₹95.7364

↑ 0.91 ₹1,445 3.2 -3 15 18.9 22.6 20.1 Sectoral DSP BlackRock Natural Resources and New Energy Fund Growth ₹84.417

↑ 1.53 ₹1,232 -0.4 -7.8 -1.7 12.9 29.9 13.9 Sectoral Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹59.75

↓ -0.02 ₹3,248 14.2 6.1 15 17.4 25.3 8.7 Sectoral Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

ડાઇવર્સિફાઇડ ફંડ્સ માર્કેટ કેપિટલાઇઝેશનમાં રોકાણ કરે છે, એટલે કે, મોટા, મધ્યમ અને નાના કેપમાં. તેઓ સામાન્ય રીતે લાર્જ-કેપ શેરોમાં 40-60% વચ્ચે ગમે ત્યાં રોકાણ કરે છે, 10-40%મિડ-કેપ સ્ટોક્સ અને સ્મોલ-કેપ શેરોમાં લગભગ 10%. જેમ કે આ ફંડ્સ મિશ્ર પોર્ટફોલિયોમાં રોકાણ કરે છે, તેઓ જોખમને સંતુલિત કરવાનું વલણ ધરાવે છે. દાખલા તરીકે, જો એક ફંડ ઓછું પ્રદર્શન કરે છે, તો અન્ય પોર્ટફોલિયોને સંતુલિત કરવા માટે હોય છે. પરંતુ, રોકાણમાં ઇક્વિટીનું જોખમ હજુ પણ રહે છે.

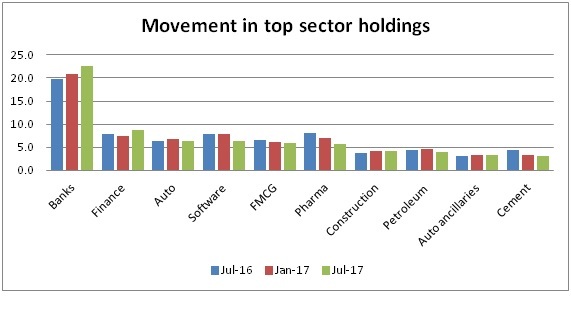

સેક્ટર ફંડ્સ એવી કંપનીઓના શેરમાં રોકાણ કરે છે જે કોઈ ચોક્કસ ક્ષેત્ર અથવા ઉદ્યોગમાં વેપાર કરે છે જેમ કે, ઉદાહરણ તરીકે, ફાર્મા ફંડ માત્ર ફાર્માસ્યુટિકલ કંપનીઓમાં જ રોકાણ કરશે. ક્ષેત્ર-વિશિષ્ટ હોવાને કારણે, આ ભંડોળમાં જોખમ સૌથી વધુ છે.

નાણાકીય સલાહ- તેને સ્માર્ટલી મેનેજ કરો

- શરૂઆતવહેલું રોકાણ કરવું

- તમારી પ્રાથમિકતાઓ વિશે સ્પષ્ટ રહો અને ખાતરી કરો કે તમે બચત કરીને તમારા લક્ષ્યો સુધી પહોંચવા માટે તમારા બજેટમાં જગ્યા બનાવી છે

- તમારા મુખ્ય ધ્યેયો માટે અલગ બચત અને રોકાણ ખાતાઓ સેટ કરો

- તમારા બિલ સમયસર ચૂકવતા રહો

- તમારા લક્ષ્યો માટે આદર્શ સમયમર્યાદા સેટ કરો. દાખલા તરીકે, તમે 2017 ના અંત સુધીમાં આંતરરાષ્ટ્રીય પ્રવાસ કરવા માંગો છો અને તેથી તે મુજબ બચત કરો

- તમારી પ્રગતિનું નિયમિતપણે નિરીક્ષણ કરો

- પર આધારિત તમારા રોકાણ વિકલ્પો પસંદ કરોએસેટ ફાળવણી જે તમને ચોક્કસ સમયમર્યાદામાં તમારા લક્ષ્યો સુધી પહોંચવામાં મદદ કરશે.

આ સિવાય સિસ્ટેમેટિકરોકાણ યોજના (SIP)ને નાણાંનું રોકાણ કરવાની શ્રેષ્ઠ રીતોમાંની એક ગણવામાં આવે છે. પછી ભલે તે ઘર, કાર અથવા કોઈપણ સંપત્તિની ખરીદી હોય,નિવૃત્તિ આયોજન અથવા ઉચ્ચ શિક્ષણ આયોજન, SIPs ખૂબ જ વ્યવસ્થિત માર્ગ પ્રદાન કરે છેનાણાં બચાવવા અને આ લક્ષ્યો સુધી પહોંચો. આજે રોકાણકારો હંમેશા માટે શોધ કરે છેટોચની SIP, અથવા રોકાણ કરવા માટે શ્રેષ્ઠ વ્યવસ્થિત રોકાણ યોજના. બજારમાં વિવિધ SIP કેલ્ક્યુલેટર ઉપલબ્ધ છે જે રોકાણકારોને રોકાણની યોજના બનાવવામાં મદદ કરવાનો પ્રયાસ કરે છે. તમે અહીં એક પ્રયાસ કરી શકો છો:

મ્યુચ્યુઅલ ફંડમાં ઓનલાઈન કેવી રીતે રોકાણ કરવું?

Fincash.com પર આજીવન માટે મફત રોકાણ ખાતું ખોલો.

તમારી નોંધણી અને KYC પ્રક્રિયા પૂર્ણ કરો

દસ્તાવેજો અપલોડ કરો (PAN, આધાર, વગેરે).અને, તમે રોકાણ કરવા માટે તૈયાર છો!

તમારા નાણાકીય લક્ષ્યોને વાસ્તવિક રાખો અને તમારી પ્રગતિની સતત સમીક્ષા કરો. સૌથી અગત્યનું, વિલંબ કરશો નહીં અને હમણાં જ તમારા નાણાકીય લક્ષ્યોને સેટ કરવાનું શરૂ કરો!

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.