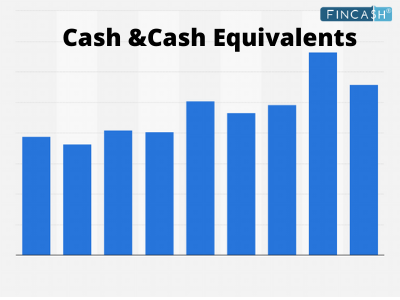

नगदी समकक्ष

नकद समकक्ष क्या हैं?

नकद समकक्ष परिभाषा के अनुसार, ये अत्यधिक हैंचल परिसंपत्ति और व्यावहारिक कारणों से नकदी के रूप में माना जा सकता है। नकद समकक्ष को "नकद और समकक्ष" नाम से भी जाना जाता है। जब वित्तीय की बात आती है तो इन्हें तीन मुख्य घटकों या परिसंपत्ति वर्गों में से एक माना जाता हैनिवेश -के अतिरिक्तबांड और स्टॉक।

दी गई प्रतिभूतियों में कम प्रतिफल, निम्न-जोखिम प्रोफाइल और इसमें बैंकरों की स्वीकृति शामिल हो सकती है,बैंक जमा, ट्रेजरी बिल, कॉर्पोरेट से संबंधित प्रमाण पत्रवाणिज्यिक पत्र, और पैसे के अन्य साधनमंडी.

नकद समकक्षों को समझना

नकद समकक्षों को सबसे महत्वपूर्ण स्वास्थ्य संकेतकों में से एक के रूप में भी जाना जाता हैवित्तीय प्रणाली कम्पनी का। विश्लेषक यह भी अनुमान लगा सकते हैं कि नकद और नकद समकक्ष उत्पन्न करने की क्षमता के माध्यम से विशिष्ट कंपनी में निवेश करना एक अच्छा निर्णय है या नहीं। ऐसा इसलिए है क्योंकि यह यह दर्शाने में मदद करता है कि कंपनी कम समय में संबंधित बिलों का भुगतान करने में कैसे सक्षम है। बड़ी मात्रा में नकद और नकद समकक्ष रखने वाली कंपनियां बड़े पैमाने की कंपनियों का मुख्य लक्ष्य होती हैं जो छोटी-छोटी कंपनियों का अधिग्रहण करने की योजना बना रही हैं।

Talk to our investment specialist

राजकोष चालान

इन्हें "टी-बिल" के रूप में भी जाना जाता है। इन्हें प्रतिभूतियों के रूप में परिभाषित किया जा सकता है-आमतौर पर सरकार द्वारा ट्रेजरी विभाग द्वारा जारी किया जाता है। जब ये संगठनों के लिए मुद्दे होते हैं, तो कंपनियों को आम तौर पर सरकारी धन का एक रूप उधार देने के लिए जाना जाता है। कंपनियां कोई ब्याज नहीं दे रही हैं, लेकिन उन्हें रियायती दर पर राशि उपलब्ध कराई जाती है। टी-बिल की कुल उपज को समग्र के बीच के अंतर के रूप में माना जाता हैमोचन मूल्य और खरीद मूल्य।

वाणिज्यिक पत्र

इन दस्तावेजों का उपयोग बड़े पैमाने की कंपनियों द्वारा निगम के पेरोल जैसे अल्पकालिक ऋण से संबंधित दायित्वों के उत्तर के रूप में धन प्राप्त करने के लिए किया जाता है। ये जारीकर्ता कंपनियों या बैंकों द्वारा समर्थित हैं जो नोट द्वारा प्रदान की गई परिपक्वता तिथि पर संबंधित अंकित राशि को पूरा करते हैं और भुगतान करते हैं।

बिक्री योग्य प्रतिभूतियां

इन्हें के रूप में संदर्भित किया जाता हैवित्तीय संपत्ति साथ ही उपकरण जिन्हें आसानी से नकदी में परिवर्तित किया जा सकता है। इसलिए, ये अत्यधिक तरल हो जाते हैं। विपणन योग्य प्रतिभूतियों को अत्यधिक तरल माना जा सकता है क्योंकि परिपक्वता एक वर्ष के भीतर या उससे कम होने के लिए जानी जाती है। इसके अलावा, जिन दरों पर दी गई प्रतिभूतियों का कारोबार हो सकता है, उनका समग्र कीमतों पर न्यूनतम प्रभाव पड़ता है।

मुद्रा बाजार फंड

ये उच्च ब्याज का भुगतान करने के लिए जिम्मेदार खातों की जांच के रूप में हो सकते हैं जो कि जमा की गई राशि द्वारा प्रदान किए जाते हैं। ये उपकरण संगठनों को अपने संबंधित धन का प्रबंधन करने के लिए एक प्रभावी और कुशल तरीका प्रदान करने के लिए जाने जाते हैं। ऐसा इसलिए है क्योंकि वे फंड के अन्य प्रकारों की तुलना में अत्यधिक स्थिर हैं - जैसेम्यूचुअल फंड्स. शेयर की कीमतमुद्रा बाजार फंड हमेशा एक जैसा रहता है।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।