वित्तीय जोखिम

ऋण वित्तीय जोखिम को व्यक्त करने का एक सामान्य तरीका हैनिवेश industry.नकदी प्रवाह खर्च और भुगतान शामिल हैं, एक व्यवसाय की जीवनरेखा बनाता है। कुछ वित्तीय जोखिमों में अप्रत्याशित नुकसान होने की संभावना होती है, जिससे इसे मुश्किल या असंभव बना दिया जाता हैहैंडल एक कंपनी की वित्तीय प्रतिबद्धताओं।

इन जोखिमों में ऐसे ग्राहक शामिल हैं जोविफल आपको भुगतान करने के लिए, प्रभावशाली स्थानांतरणमंडी परिस्थितियों, और प्रबंधन त्रुटियों या प्रौद्योगिकी दोष जो प्रभावित करते हैंआय. गहरी समझ के लिए, इस लेख में आपको वित्तीय जोखिमों से संबंधित हर चीज मिलेगी।

वित्तीय जोखिम क्या है?

वित्तीय जोखिम को समझने के लिए, आइए इस्तेमाल किए गए दो शब्दों का अर्थ जानते हैं: वित्तीय और जोखिम। वित्तीय शब्द का अर्थ वित्त है। जोखिम को कुछ भी बुरा होने की संभावना के रूप में परिभाषित किया जा सकता है, संभावित जिसके परिणामस्वरूप किसी प्रकार का नुकसान होता है।

वित्तीय जोखिम वह शब्द है जिसका उपयोग व्यवसाय या निवेश करने में शामिल संभावित जोखिम को परिभाषित करने के लिए किया जाता है। सरकारें मौद्रिक नीति को विनियमित करने में असमर्थ हो सकती हैं, जिसके परिणामस्वरूपगहरा संबंध चूक या अन्य वित्तीय समस्याएं। इसी तरह निगमों को उनके द्वारा लिए गए ऋण पर चूक के जोखिम से अवगत कराया जाता है, लेकिन वे एक ऐसे प्रयास में भी विफल हो सकते हैं जो कंपनी पर एक महत्वपूर्ण वित्तीय दबाव डालता है।

Talk to our investment specialist

वित्तीय जोखिम के प्रकार

वित्तीय जोखिम का प्रबंधन हर कंपनी के लिए सर्वोच्च प्राथमिकता है। बाजार की गतिविधियों में व्यापक शामिल हो सकते हैंश्रेणी वित्तीय जोखिम पैदा करने वाले कारक। ये जोखिम नकदी प्रवाह को प्रभावित करते हैं और व्यापार में पैसा कैसे संभाला जाता है। चार प्रमुख प्रकार के जोखिम हैं जिन्हें इस सूची में शामिल किया जा सकता है:

बाजार ज़ोखिम - यह पूरे बाजार या परिसंपत्ति वर्ग को प्रभावित करने वाली घटनाओं के परिणामस्वरूप धन खोने की संभावना है। बाजार जोखिम को दो प्रकारों में वर्गीकृत किया जाता है: दिशात्मक जोखिम और गैर-दिशात्मक जोखिम। स्टॉक की कीमतों, ब्याज दरों और अन्य कारकों में बदलाव से दिशात्मक जोखिम पैदा होता है। दूसरी ओर, गैर-दिशात्मक जोखिम, अस्थिरता से जुड़ा हो सकता है।

परिचालनात्मक जोखिम - ये जोखिम कंपनी के आंतरिक नियंत्रणों की कमी, प्रौद्योगिकी विफलताओं, कुप्रबंधन, मानवीय भूल, या स्टाफ प्रशिक्षण की कमी के परिणामस्वरूप उत्पन्न होते हैं। ऑपरेशनल रिस्क को दो कैटेगरी में बांटा गया है: फ्रॉड रिस्क और मॉडल रिस्क। धोखाधड़ी का जोखिम नियंत्रण की कमी से उत्पन्न होता है, जबकि मॉडल जोखिम अनुचित मॉडल अनुप्रयोग से उत्पन्न होता है।

ऋण जोखिम - यह वह जोखिम है जो भुगतान न करने वाले ग्राहक को ऋण देने से आता है। यह नकदी प्रवाह और व्यवसाय के लाभ को बाधित कर सकता है।

लिक्विडिटी जोखिम - यह किसी कंपनी की अपने भविष्य या मौजूदा वित्तीय दायित्वों को समय पर पूरा करने में असमर्थता को दर्शाता है।

वित्तीय जोखिम के पेशेवरों और विपक्ष

वित्तीय जोखिम को समझने से किसी को बेहतर, अधिक सूचित व्यवसाय या निवेश निर्णय लेने में मदद मिल सकती है। किसी सुरक्षा या परिसंपत्ति से जुड़े वित्तीय जोखिम की डिग्री का उपयोग उस निवेश के मूल्य को निर्धारित करने या स्थापित करने के लिए किया जाता है। विचार करने के लिए यहां सकारात्मक और नकारात्मक हैं।

पेशेवरों

- कंपनी के मूल्यांकन में सहायता करें

- उपकरण पहचान के माध्यम से संभावित विश्लेषण

- अधिक सूचित निर्णय

दोष

- काबू पाना मुश्किल हो सकता है

- विभिन्न क्षेत्रों पर प्रभाव

- असामान्य शक्तियों से उत्पन्न होता है

वित्तीय जोखिम को प्रबंधित करने के लिए उपकरण

व्यक्ति, व्यवसाय और सरकारें विभिन्न प्रकार के उपकरणों का उपयोग यह आकलन करने के लिए कर सकती हैं कि वे कितना वित्तीय जोखिम उठाने को तैयार हैं।मौलिक विश्लेषण,तकनीकी विश्लेषण, और मात्रात्मक विश्लेषण लंबी अवधि के निवेश जोखिमों या समग्र रूप से शेयर बाजार का आकलन करने के लिए निवेश विशेषज्ञों द्वारा उपयोग की जाने वाली सबसे आम तकनीकें हैं।

- मात्रात्मक विश्लेषण विशेष वित्तीय अनुपात गणनाओं का उपयोग करके कंपनी के पिछले प्रदर्शन का मूल्यांकन करने का एक तरीका है।

- तकनीकी विश्लेषण प्रतिभूतियों के मूल्यांकन के लिए एक सांख्यिकीय तकनीक है जो ऐतिहासिक रिटर्न, लेनदेन की मात्रा, शेयर की कीमतों और अन्य प्रदर्शन डेटा को देखती है।

- मौलिक विश्लेषण कंपनी के सभी तत्वों की जांच करके कंपनी के आंतरिक मूल्य का निर्धारण करने का एक तरीका हैआधारभूत फर्म की संपत्ति और मुनाफे सहित व्यवसाय।

वित्तीय जोखिम को प्रबंधित करने के चार तरीके

अधिक खर्च से संबंधित वित्तीय चिंताएं आपकी कंपनी की वित्तीय प्रतिबद्धताओं को पूरा करने की क्षमता के लिए एक बाधा हो सकती हैं। यह आपकी हैबाध्यता एक स्वस्थ नकदी प्रवाह बनाए रखने के लिए वित्तीय जोखिमों को कम करने के लिए। वित्तीय जोखिम को प्रबंधित करने के तरीके नीचे सूचीबद्ध हैं।

1. बचत खाता बनाए रखें

अपनी आय का एक हिस्सा a . में डालने पर विचार करेंबचत खाता. हालांकि आपका बचत खाता लंबी अवधि में आपको ज्यादा कमाई नहीं कर सकता है, फिर भी यह आपके पैसे रखने के लिए सबसे सुरक्षित जगहों में से एक है। इसके अलावा, आपका बचत खाता आपको ऑनलाइन फंड ट्रांसफर करने में मदद कर सकता है, जिससे एक तेज और अधिक आरामदायक वित्तीय लेनदेन प्रक्रिया की अनुमति मिलती है।

2. समझदारी से निवेश करें

इससे पहले कि आप किसी चीज़ में निवेश करने का निर्णय लें, सुनिश्चित करें कि आपके पास पर्याप्त ज्ञान है। इस मामले में, अपने से बात कर रहे हैंमुनीम बेहद फायदेमंद हो सकता है क्योंकि वे आपको अपने मुनाफे को अनुकूलित करने के बारे में अच्छी सलाह दे सकते हैं।

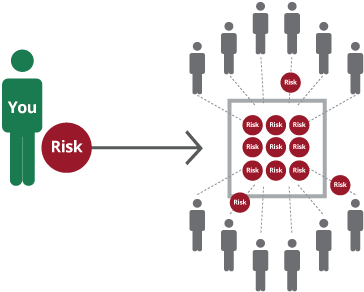

3. विविधीकरण

वित्तीय जोखिमों को कम करने के लिए विविधीकरण महत्वपूर्ण है क्योंकि इसका प्राथमिक लक्ष्य विभिन्न प्रकार के वित्तीय साधनों पर अपनी संपत्ति का वितरण करना है। यह आपको अपना पैसा लगाने के आधार पर विभिन्न प्रकार की निवेश प्रगति करने की अनुमति देता है।

4. किराया प्रबंधन लेखाकार

अपने नकदी प्रवाह को प्रबंधित करना और अच्छे व्यावसायिक वित्तीय निर्णय लेना कठिन हो सकता है; एक एकाउंटेंट का उपयोग करना बेहतर है। एक अनुभवी और विश्वसनीय एकाउंटेंट आपको आपके व्यवसाय वित्त के कई पहलुओं, जैसे कि ऋण चुकौती या निवेश रिटर्न को पूरा करने के लिए उचित सहायता दे सकते हैं।

यहां दी गई जानकारी की सत्यता सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।