Table of Contents

- म्यूचुअल फंड में एकमुश्त निवेश से आप क्या समझते हैं?

- 2022 - 2023 में एकमुश्त निवेश के लिए सर्वश्रेष्ठ म्यूचुअल फंड

- पिछले 1 महीने के आधार पर सर्वश्रेष्ठ म्युचुअल फंड

- एकमुश्त निवेश के दौरान ध्यान रखने योग्य बातें

- म्यूचुअल फंड एकमुश्त रिटर्न कैलकुलेटर

- म्यूचुअल फंड में एकमुश्त निवेश के फायदे और नुकसान

- निष्कर्ष

Top 5 Equity - Sectoral Funds

म्यूचुअल फंड में एकमुश्त निवेश

क्या आप जानते हैं कि आप एकमुश्त राशि का निवेश कर सकते हैंम्यूचुअल फंड्स? अगर हां, तो अच्छा है। हालांकि, अगर नहीं, तो चिंता न करें। यह लेख आपको उसी के माध्यम से मार्गदर्शन करेगा। म्यूचुअल फंड में एकमुश्त निवेश उस स्थिति को संदर्भित करता है जब कोई व्यक्ति एक बार में म्यूचुअल फंड में पैसा निवेश करता है। यहां, जमा कई बार नहीं होता है। में बहुत अंतर हैसिप और निवेश का एकमुश्त तरीका। तो, आइए म्यूचुअल फंड में एकमुश्त निवेश की अवधारणा को समझते हैं,सर्वश्रेष्ठ म्युचुअल फंड एकमुश्त निवेश के लिए, इस लेख के माध्यम से एकमुश्त निवेश के दौरान विचार की जाने वाली बातें, म्यूचुअल फंड एकमुश्त रिटर्न कैलकुलेटर और अन्य संबंधित पहलू।

म्यूचुअल फंड में एकमुश्त निवेश से आप क्या समझते हैं?

म्यूचुअल फंड में एकमुश्त निवेश एक ऐसा परिदृश्य है जहां व्यक्तिम्युचुअल फंड में निवेश केवल एक बार के लिए। हालांकि, निवेश के एसआईपी मोड के विपरीत, जहां व्यक्ति एकमुश्त मोड में छोटी राशि जमा करते हैं, व्यक्ति काफी राशि जमा करते हैं। दूसरे शब्दों में, यह की एक-शॉट तकनीक हैनिवेश म्यूचुअल फंड में। उन निवेशकों के लिए उपयुक्त निवेश का एकमुश्त तरीका जिनके पास अतिरिक्त धन है जो उनके में आदर्श हैंबैंक खाता और अधिक कमाने के लिए चैनलों की तलाश कर रहे हैंआय म्यूचुअल फंड में निवेश करके।

2022 - 2023 में एकमुश्त निवेश के लिए सर्वश्रेष्ठ म्यूचुअल फंड

इससे पहले कि आप एकमुश्त मोड के माध्यम से म्युचुअल फंड में निवेश करें, व्यक्तियों को विभिन्न मापदंडों जैसे कि एयूएम, निवेश राशि और बहुत कुछ पर विचार करने की आवश्यकता है। तो, इन मापदंडों के आधार पर एकमुश्त निवेश के लिए कुछ बेहतरीन म्युचुअल फंड इस प्रकार हैं।

इक्विटी म्युचुअल फंड में सर्वश्रेष्ठ एकमुश्त निवेश

इक्विटी फ़ंड ऐसी योजनाएं हैं जो विभिन्न कंपनियों के इक्विटी और इक्विटी से संबंधित उपकरणों में अपने कोष का निवेश करती हैं। इन योजनाओं को लंबी अवधि के निवेश के लिए एक अच्छा विकल्प माना जाता है। हालांकि व्यक्ति इक्विटी फंड में एकमुश्त राशि का निवेश कर सकते हैं, फिर भी इक्विटी फंड में निवेश की अनुशंसित तकनीक या तो एसआईपी के माध्यम से है याव्यवस्थित स्थानांतरण योजना (एसटीपी) मोड। एसटीपी मोड में, व्यक्ति पहले काफी पैसा जमा करते हैंडेट फंड जैसे किलिक्विड फंड और फिर इक्विटी फंड में नियमित अंतराल पर पैसा ट्रांसफर किया जाता है। कुछ इक्विटी म्यूचुअल फंड जिन्हें निवेश के लिए माना जा सकता है, वे इस प्रकार हैं।

Fund NAV Net Assets (Cr) Min Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) ICICI Prudential Infrastructure Fund Growth ₹178.42

↓ -0.23 ₹6,886 5,000 -4.3 -12 8.1 29.5 40.9 27.4 Nippon India Small Cap Fund Growth ₹149.859

↓ -0.12 ₹50,826 5,000 -14.2 -17.9 6.1 21.7 40.9 26.1 IDFC Infrastructure Fund Growth ₹45.942

↓ -0.12 ₹1,400 5,000 -11.2 -18 6.3 27.2 38 39.3 Nippon India Power and Infra Fund Growth ₹318.077

↓ -0.65 ₹6,125 5,000 -8.5 -17 2.8 29.4 37.8 26.9 L&T Emerging Businesses Fund Growth ₹72.5753

↓ -0.24 ₹13,334 5,000 -18.1 -19 4.3 17.8 37.3 28.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 28 Mar 25

Talk to our investment specialist

डेट म्यूचुअल फंड में सर्वश्रेष्ठ एकमुश्त निवेश

डेट फंड अपने फंड के पैसे को अलग-अलग में निवेश करते हैंनिश्चित आय ट्रेजरी बिल, कॉर्पोरेट जैसे उपकरणबांड, और भी बहुत कुछ। इन योजनाओं को लघु और मध्यम अवधि के लिए एक अच्छा विकल्प माना जाता है। कई व्यक्ति डेट म्यूचुअल फंड में एकमुश्त पैसा निवेश करना चुनते हैं। कुछ केसर्वश्रेष्ठ ऋण निधि जिन्हें एकमुश्त निवेश के लिए चुना जा सकता है, वे इस प्रकार हैं।

Fund NAV Net Assets (Cr) Min Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity BOI AXA Credit Risk Fund Growth ₹11.9635

↑ 0.01 ₹114 5,000 1.3 2.8 4.9 37.3 6 7% 5M 19D 6M 25D DSP BlackRock Credit Risk Fund Growth ₹48.2485

↑ 0.05 ₹192 1,000 15.1 17 21.6 15.9 7.8 7.96% 2Y 2M 12D 3Y 29D Aditya Birla Sun Life Medium Term Plan Growth ₹38.8028

↑ 0.06 ₹2,144 1,000 4.6 7.7 13 13.7 10.5 7.72% 3Y 9M 18D 5Y 1M 20D Franklin India Credit Risk Fund Growth ₹25.3348

↑ 0.04 ₹104 5,000 2.9 5 7.5 11 0% Aditya Birla Sun Life Credit Risk Fund Growth ₹21.7121

↑ 0.03 ₹964 1,000 5.9 10.3 16.1 10.2 11.9 8.24% 2Y 2M 12D 3Y 5M 8D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 28 Mar 25

एकमुश्त निवेश के लिए सर्वश्रेष्ठ हाइब्रिड फंड

हाइब्रिड फंड को के रूप में भी जाना जाता हैबैलेंस्ड फंड इक्विटी और फिक्स्ड इनकम इंस्ट्रूमेंट दोनों में अपना पैसा निवेश करें। ये योजनाएँ उन व्यक्तियों के लिए उपयुक्त हैं जो की तलाश कर रहे हैंराजधानी नियमित आय के साथ पीढ़ी। संतुलित योजनाओं के रूप में भी जाना जाता है, व्यक्ति हाइब्रिड योजनाओं में एकमुश्त राशि का निवेश करना चुन सकते हैं। एकमुश्त निवेश के लिए कुछ बेहतरीन हाइब्रिड फंड नीचे सूचीबद्ध हैं।

Fund NAV Net Assets (Cr) Min Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) HDFC Balanced Advantage Fund Growth ₹490.303

↓ -0.86 ₹90,375 5,000 -1.9 -5.2 8.6 19.8 27 16.7 JM Equity Hybrid Fund Growth ₹113.269

↓ -0.30 ₹729 5,000 -8.8 -12.4 7 19.5 27.8 27 ICICI Prudential Multi-Asset Fund Growth ₹719.348

↑ 2.40 ₹52,257 5,000 3.5 -1.5 13.9 18.6 28.1 16.1 ICICI Prudential Equity and Debt Fund Growth ₹368.69

↓ -0.51 ₹38,507 5,000 1.2 -6 9.4 17.8 28.5 17.2 UTI Multi Asset Fund Growth ₹69.9721

↓ -0.08 ₹4,979 5,000 -2.2 -6.4 8.6 16.9 19.1 20.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 28 Mar 25

एकमुश्त निवेश के लिए सर्वश्रेष्ठ इंडेक्स फंड

इंडेक्स फंड के पोर्टफोलियो में शेयर और अन्य इंस्ट्रूमेंट उसी अनुपात में होते हैं जैसे वे इंडेक्स में होते हैं। दूसरे शब्दों में, ये स्कीमें किसी इंडेक्स के प्रदर्शन की नकल करती हैं। ये निष्क्रिय रूप से प्रबंधित फंड हैं और इन्हें एकमुश्त निवेश के लिए एक अच्छा विकल्प माना जा सकता है। सर्वश्रेष्ठ में से कुछइंडेक्स फंड्स जिन्हें एकमुश्त निवेश के लिए चुना जा सकता है, वे इस प्रकार हैं।

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) LIC MF Index Fund Sensex Growth ₹144.38

↓ -0.36 ₹78 -1.8 -9.7 5.1 10.5 21 8.2 Nippon India Index Fund - Sensex Plan Growth ₹39.1674

↓ -0.10 ₹761 -1.6 -9.5 5.8 11 21.6 8.9 SBI Nifty Index Fund Growth ₹206.738

↓ -0.64 ₹8,409 -1.1 -10 6.1 11.7 22.8 9.5 IDBI Nifty Index Fund Growth ₹36.2111

↓ -0.02 ₹208 9.1 11.9 16.2 20.3 11.7 Franklin India Index Fund Nifty Plan Growth ₹188.772

↓ -0.57 ₹646 -1.1 -10 6 11.5 22.4 9.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 28 Mar 25

पिछले 1 महीने के आधार पर सर्वश्रेष्ठ म्युचुअल फंड

To generate capital appreciation by investing in Equity and Equity Related Instruments of companies where the Central / State Government(s) has majority shareholding or management control or has powers to appoint majority of directors. However, there is no assurance or guarantee that the investment objective of the Scheme will be achieved. The Scheme does not assure or guarantee any returns. Invesco India PSU Equity Fund is a Equity - Sectoral fund was launched on 18 Nov 09. It is a fund with High risk and has given a Below is the key information for Invesco India PSU Equity Fund Returns up to 1 year are on The Scheme seeks to provide long term capital appreciation by investing in a portfolio that is predominantly constituted of equity and equity related instruments of infrastructure companies. However, there can be no assurance that the investment objective of the Scheme will be achieved. Invesco India Infrastructure Fund is a Equity - Sectoral fund was launched on 21 Nov 07. It is a fund with High risk and has given a Below is the key information for Invesco India Infrastructure Fund Returns up to 1 year are on The objective of the scheme would be to provide investors with opportunities for long-term growth in capital along with the liquidity of an open-ended scheme through an active management of investments in a diversified basket of equity stocks of domestic Public Sector Undertakings and in debt and money market instruments issued by PSUs AND others. SBI PSU Fund is a Equity - Sectoral fund was launched on 7 Jul 10. It is a fund with High risk and has given a Below is the key information for SBI PSU Fund Returns up to 1 year are on The investment objective of the scheme is to seek to generate long-term capital growth through an active diversified portfolio of predominantly equity and equity related instruments of companies that are participating in and benefiting from growth in Indian infrastructure and infrastructural related activities. However, there can be no assurance that the investment objective of the scheme will be realized. IDFC Infrastructure Fund is a Equity - Sectoral fund was launched on 8 Mar 11. It is a fund with High risk and has given a Below is the key information for IDFC Infrastructure Fund Returns up to 1 year are on The investment objective of the scheme is to provide long term growth from a portfolio of equity / equity related instruments of companies engaged either directly or indirectly in the infrastructure sector. LIC MF Infrastructure Fund is a Equity - Sectoral fund was launched on 29 Feb 08. It is a fund with High risk and has given a Below is the key information for LIC MF Infrastructure Fund Returns up to 1 year are on 1. Invesco India PSU Equity Fund

CAGR/Annualized return of 12.1% since its launch. Ranked 33 in Sectoral category. Return for 2024 was 25.6% , 2023 was 54.5% and 2022 was 20.5% . Invesco India PSU Equity Fund

Growth Launch Date 18 Nov 09 NAV (28 Mar 25) ₹57.52 ↓ -0.09 (-0.16 %) Net Assets (Cr) ₹1,047 on 28 Feb 25 Category Equity - Sectoral AMC Invesco Asset Management (India) Private Ltd Rating ☆☆☆ Risk High Expense Ratio 2.39 Sharpe Ratio -0.67 Information Ratio -0.53 Alpha Ratio 0.52 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 29 Feb 20 ₹10,000 28 Feb 21 ₹11,266 28 Feb 22 ₹13,191 28 Feb 23 ₹15,226 29 Feb 24 ₹28,692 28 Feb 25 ₹25,610 Returns for Invesco India PSU Equity Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 28 Mar 25 Duration Returns 1 Month 16.6% 3 Month -4.9% 6 Month -14.5% 1 Year 4.6% 3 Year 29.7% 5 Year 31.4% 10 Year 15 Year Since launch 12.1% Historical performance (Yearly) on absolute basis

Year Returns 2024 25.6% 2023 54.5% 2022 20.5% 2021 31.1% 2020 6.1% 2019 10.1% 2018 -16.9% 2017 24.3% 2016 17.9% 2015 2.5% Fund Manager information for Invesco India PSU Equity Fund

Name Since Tenure Dhimant Kothari 19 May 20 4.79 Yr. Data below for Invesco India PSU Equity Fund as on 28 Feb 25

Equity Sector Allocation

Sector Value Industrials 30.21% Utility 24.02% Financial Services 19.87% Energy 18% Basic Materials 6.08% Asset Allocation

Asset Class Value Cash 1.83% Equity 98.17% Top Securities Holdings / Portfolio

Name Holding Value Quantity Bharat Electronics Ltd (Industrials)

Equity, Since 31 Mar 17 | BEL9% ₹114 Cr 3,894,619

↓ -443,636 Power Grid Corp Of India Ltd (Utilities)

Equity, Since 28 Feb 22 | 5328989% ₹109 Cr 3,599,413 State Bank of India (Financial Services)

Equity, Since 28 Feb 21 | SBIN8% ₹97 Cr 1,251,543 Bharat Petroleum Corp Ltd (Energy)

Equity, Since 30 Sep 18 | 5005477% ₹90 Cr 3,445,961 Oil & Natural Gas Corp Ltd (Energy)

Equity, Since 31 Aug 24 | 5003126% ₹75 Cr 2,868,783

↑ 1,206,383 NTPC Green Energy Ltd (Utilities)

Equity, Since 30 Nov 24 | NTPCGREEN6% ₹68 Cr 5,911,723

↑ 521,208 Hindustan Aeronautics Ltd Ordinary Shares (Industrials)

Equity, Since 31 May 22 | HAL5% ₹60 Cr 153,175

↑ 17,924 BEML Ltd (Industrials)

Equity, Since 31 Aug 23 | 5000485% ₹59 Cr 152,998 Hindustan Petroleum Corp Ltd (Energy)

Equity, Since 30 Nov 23 | HINDPETRO5% ₹56 Cr 1,564,169 National Aluminium Co Ltd (Basic Materials)

Equity, Since 31 Aug 24 | 5322344% ₹53 Cr 2,604,332 2. Invesco India Infrastructure Fund

CAGR/Annualized return of 10.6% since its launch. Ranked 24 in Sectoral category. Return for 2024 was 33.2% , 2023 was 51.1% and 2022 was 2.3% . Invesco India Infrastructure Fund

Growth Launch Date 21 Nov 07 NAV (28 Mar 25) ₹57.21 ↑ 0.06 (0.10 %) Net Assets (Cr) ₹1,255 on 28 Feb 25 Category Equity - Sectoral AMC Invesco Asset Management (India) Private Ltd Rating ☆☆☆ Risk High Expense Ratio 2.34 Sharpe Ratio -0.37 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 29 Feb 20 ₹10,000 28 Feb 21 ₹12,627 28 Feb 22 ₹16,217 28 Feb 23 ₹17,572 29 Feb 24 ₹29,218 28 Feb 25 ₹27,836 Returns for Invesco India Infrastructure Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 28 Mar 25 Duration Returns 1 Month 13.2% 3 Month -12.2% 6 Month -16.9% 1 Year 4.6% 3 Year 24.1% 5 Year 33.9% 10 Year 15 Year Since launch 10.6% Historical performance (Yearly) on absolute basis

Year Returns 2024 33.2% 2023 51.1% 2022 2.3% 2021 55.4% 2020 16.2% 2019 6.1% 2018 -15.8% 2017 48.1% 2016 0.8% 2015 -2.6% Fund Manager information for Invesco India Infrastructure Fund

Name Since Tenure Amit Nigam 3 Sep 20 4.49 Yr. Data below for Invesco India Infrastructure Fund as on 28 Feb 25

Equity Sector Allocation

Sector Value Industrials 55.97% Consumer Cyclical 8.55% Utility 8.11% Basic Materials 6.3% Technology 6.02% Communication Services 4.1% Health Care 3.46% Financial Services 1.98% Energy 1.95% Real Estate 1.64% Asset Allocation

Asset Class Value Cash 1.91% Equity 98.09% Top Securities Holdings / Portfolio

Name Holding Value Quantity Larsen & Toubro Ltd (Industrials)

Equity, Since 29 Feb 12 | LT5% ₹78 Cr 218,263 Power Grid Corp Of India Ltd (Utilities)

Equity, Since 30 Apr 22 | 5328984% ₹63 Cr 2,097,430

↓ -221,454 Bharti Airtel Ltd (Communication Services)

Equity, Since 31 Aug 21 | BHARTIARTL4% ₹61 Cr 377,580

↑ 276,336 Jyoti CNC Automation Ltd (Industrials)

Equity, Since 31 Jan 24 | JYOTICNC3% ₹49 Cr 452,265 PTC Industries Ltd (Industrials)

Equity, Since 30 Sep 24 | 5390063% ₹48 Cr 33,576

↑ 23 Dixon Technologies (India) Ltd (Technology)

Equity, Since 30 Sep 22 | DIXON3% ₹47 Cr 31,418

↑ 6,425 KEI Industries Ltd (Industrials)

Equity, Since 30 Sep 19 | KEI3% ₹44 Cr 108,188 Hitachi Energy India Ltd Ordinary Shares (Technology)

Equity, Since 30 Nov 24 | POWERINDIA3% ₹43 Cr 33,412

↑ 12,727 Indian Railway Catering And Tourism Corp Ltd (Industrials)

Equity, Since 30 Apr 24 | IRCTC3% ₹41 Cr 492,595 BEML Ltd (Industrials)

Equity, Since 31 May 23 | 5000483% ₹40 Cr 105,205

↓ -13,825 3. SBI PSU Fund

CAGR/Annualized return of 7.7% since its launch. Ranked 31 in Sectoral category. Return for 2024 was 23.5% , 2023 was 54% and 2022 was 29% . SBI PSU Fund

Growth Launch Date 7 Jul 10 NAV (28 Mar 25) ₹29.9015 ↓ -0.05 (-0.16 %) Net Assets (Cr) ₹4,149 on 28 Feb 25 Category Equity - Sectoral AMC SBI Funds Management Private Limited Rating ☆☆ Risk High Expense Ratio 2.3 Sharpe Ratio -0.57 Information Ratio -0.1 Alpha Ratio 3.02 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 29 Feb 20 ₹10,000 28 Feb 21 ₹11,312 28 Feb 22 ₹13,400 28 Feb 23 ₹15,401 29 Feb 24 ₹29,693 28 Feb 25 ₹27,741 Returns for SBI PSU Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 28 Mar 25 Duration Returns 1 Month 12.8% 3 Month -2.6% 6 Month -12.2% 1 Year 6% 3 Year 31.4% 5 Year 32.3% 10 Year 15 Year Since launch 7.7% Historical performance (Yearly) on absolute basis

Year Returns 2024 23.5% 2023 54% 2022 29% 2021 32.4% 2020 -10% 2019 6% 2018 -23.8% 2017 21.9% 2016 16.2% 2015 -11.1% Fund Manager information for SBI PSU Fund

Name Since Tenure Rohit Shimpi 1 Jun 24 0.75 Yr. Data below for SBI PSU Fund as on 28 Feb 25

Equity Sector Allocation

Sector Value Financial Services 35.72% Utility 24.32% Energy 17.09% Industrials 11.13% Basic Materials 6.29% Asset Allocation

Asset Class Value Cash 5.35% Equity 94.54% Debt 0.11% Top Securities Holdings / Portfolio

Name Holding Value Quantity State Bank of India (Financial Services)

Equity, Since 31 Jul 10 | SBIN15% ₹663 Cr 8,577,500 GAIL (India) Ltd (Utilities)

Equity, Since 31 May 24 | 5321559% ₹431 Cr 24,350,000

↑ 2,400,000 Power Grid Corp Of India Ltd (Utilities)

Equity, Since 31 Jul 10 | 5328989% ₹428 Cr 14,185,554

↑ 900,000 Bharat Electronics Ltd (Industrials)

Equity, Since 30 Jun 24 | BEL8% ₹374 Cr 12,775,000

↑ 800,000 Bharat Petroleum Corp Ltd (Energy)

Equity, Since 31 Aug 24 | 5005476% ₹253 Cr 9,700,000 NMDC Ltd (Basic Materials)

Equity, Since 31 Oct 23 | 5263714% ₹184 Cr 27,900,000 NTPC Ltd (Utilities)

Equity, Since 31 Jul 10 | 5325554% ₹176 Cr 5,443,244 Bank of Baroda (Financial Services)

Equity, Since 31 Aug 24 | 5321344% ₹166 Cr 7,800,000 General Insurance Corp of India (Financial Services)

Equity, Since 31 May 24 | 5407553% ₹148 Cr 3,600,000 Oil India Ltd (Energy)

Equity, Since 31 Mar 24 | OIL3% ₹139 Cr 3,300,000 4. IDFC Infrastructure Fund

CAGR/Annualized return of 11.5% since its launch. Ranked 1 in Sectoral category. Return for 2024 was 39.3% , 2023 was 50.3% and 2022 was 1.7% . IDFC Infrastructure Fund

Growth Launch Date 8 Mar 11 NAV (28 Mar 25) ₹45.942 ↓ -0.12 (-0.26 %) Net Assets (Cr) ₹1,400 on 28 Feb 25 Category Equity - Sectoral AMC IDFC Asset Management Company Limited Rating ☆☆☆☆☆ Risk High Expense Ratio 2.33 Sharpe Ratio -0.3 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-365 Days (1%),365 Days and above(NIL) Growth of 10,000 investment over the years.

Date Value 29 Feb 20 ₹10,000 28 Feb 21 ₹14,023 28 Feb 22 ₹17,580 28 Feb 23 ₹18,995 29 Feb 24 ₹32,794 28 Feb 25 ₹31,727 Returns for IDFC Infrastructure Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 28 Mar 25 Duration Returns 1 Month 12.7% 3 Month -11.2% 6 Month -18% 1 Year 6.3% 3 Year 27.2% 5 Year 38% 10 Year 15 Year Since launch 11.5% Historical performance (Yearly) on absolute basis

Year Returns 2024 39.3% 2023 50.3% 2022 1.7% 2021 64.8% 2020 6.3% 2019 -5.3% 2018 -25.9% 2017 58.7% 2016 10.7% 2015 -0.2% Fund Manager information for IDFC Infrastructure Fund

Name Since Tenure Vishal Biraia 24 Jan 24 1.1 Yr. Ritika Behera 7 Oct 23 1.4 Yr. Gaurav Satra 7 Jun 24 0.73 Yr. Data below for IDFC Infrastructure Fund as on 28 Feb 25

Equity Sector Allocation

Sector Value Industrials 56.44% Utility 12.75% Basic Materials 8.95% Communication Services 4.63% Energy 3.49% Financial Services 3.1% Consumer Cyclical 2.89% Technology 2.42% Health Care 1.83% Asset Allocation

Asset Class Value Cash 3.5% Equity 96.5% Top Securities Holdings / Portfolio

Name Holding Value Quantity Kirloskar Brothers Ltd (Industrials)

Equity, Since 31 Dec 17 | KIRLOSBROS5% ₹82 Cr 443,385 Larsen & Toubro Ltd (Industrials)

Equity, Since 29 Feb 12 | LT4% ₹61 Cr 171,447 Reliance Industries Ltd (Energy)

Equity, Since 30 Jun 24 | RELIANCE3% ₹57 Cr 452,706 UltraTech Cement Ltd (Basic Materials)

Equity, Since 31 Mar 14 | 5325383% ₹54 Cr 46,976 GPT Infraprojects Ltd (Industrials)

Equity, Since 30 Nov 17 | GPTINFRA3% ₹53 Cr 4,797,143 Adani Ports & Special Economic Zone Ltd (Industrials)

Equity, Since 31 Dec 23 | ADANIPORTS3% ₹48 Cr 434,979 PTC India Financial Services Ltd (Financial Services)

Equity, Since 31 Dec 23 | PFS3% ₹47 Cr 12,400,122 Bharti Airtel Ltd (Communication Services)

Equity, Since 30 Apr 19 | BHARTIARTL3% ₹47 Cr 289,163 KEC International Ltd (Industrials)

Equity, Since 30 Jun 24 | 5327143% ₹43 Cr 512,915

↑ 37,553 Bharat Electronics Ltd (Industrials)

Equity, Since 31 Oct 19 | BEL3% ₹42 Cr 1,431,700 5. LIC MF Infrastructure Fund

CAGR/Annualized return of 9% since its launch. Return for 2024 was 47.8% , 2023 was 44.4% and 2022 was 7.9% . LIC MF Infrastructure Fund

Growth Launch Date 29 Feb 08 NAV (28 Mar 25) ₹43.6564 ↓ -0.16 (-0.36 %) Net Assets (Cr) ₹763 on 28 Feb 25 Category Equity - Sectoral AMC LIC Mutual Fund Asset Mgmt Co Ltd Rating Risk High Expense Ratio 2.3 Sharpe Ratio 0.01 Information Ratio 0.28 Alpha Ratio 14.17 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 29 Feb 20 ₹10,000 28 Feb 21 ₹12,107 28 Feb 22 ₹15,282 28 Feb 23 ₹16,314 29 Feb 24 ₹26,343 28 Feb 25 ₹27,309 Returns for LIC MF Infrastructure Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 28 Mar 25 Duration Returns 1 Month 12.2% 3 Month -15.4% 6 Month -16.1% 1 Year 15.9% 3 Year 25.4% 5 Year 33.5% 10 Year 15 Year Since launch 9% Historical performance (Yearly) on absolute basis

Year Returns 2024 47.8% 2023 44.4% 2022 7.9% 2021 46.6% 2020 -0.1% 2019 13.3% 2018 -14.6% 2017 42.2% 2016 -2.2% 2015 -6.2% Fund Manager information for LIC MF Infrastructure Fund

Name Since Tenure Yogesh Patil 18 Sep 20 4.45 Yr. Mahesh Bendre 1 Jul 24 0.66 Yr. Data below for LIC MF Infrastructure Fund as on 28 Feb 25

Equity Sector Allocation

Sector Value Industrials 53.89% Basic Materials 10.75% Consumer Cyclical 9.27% Utility 8.03% Financial Services 6.52% Technology 3.54% Real Estate 2.96% Communication Services 1.89% Energy 0.74% Asset Allocation

Asset Class Value Cash 1.84% Equity 98.16% Top Securities Holdings / Portfolio

Name Holding Value Quantity Shakti Pumps (India) Ltd (Industrials)

Equity, Since 31 Mar 24 | SHAKTIPUMP5% ₹42 Cr 447,229

↑ 56,077 Garware Hi-Tech Films Ltd (Basic Materials)

Equity, Since 31 Aug 23 | 5006554% ₹34 Cr 94,287

↑ 7,877 Tata Power Co Ltd (Utilities)

Equity, Since 29 Feb 24 | 5004003% ₹26 Cr 724,927

↑ 170,457 REC Ltd (Financial Services)

Equity, Since 31 Jul 23 | 5329553% ₹26 Cr 571,332

↑ 45,612 Carraro India Ltd (Consumer Cyclical)

Equity, Since 31 Dec 24 | CARRARO3% ₹25 Cr 426,422

↑ 116,563 Schneider Electric Infrastructure Ltd (Industrials)

Equity, Since 31 Dec 23 | SCHNEIDER3% ₹23 Cr 331,513

↑ 3,487 GE Vernova T&D India Ltd (Industrials)

Equity, Since 31 Jan 24 | 5222752% ₹22 Cr 121,339

↑ 1,276 Afcons Infrastructure Ltd (Industrials)

Equity, Since 31 Oct 24 | AFCONS2% ₹21 Cr 435,883

↑ 78,007 Bharat Heavy Electricals Ltd (Industrials)

Equity, Since 31 May 24 | 5001032% ₹20 Cr 983,002

↑ 144,733 Bharat Bijlee Ltd (Industrials)

Equity, Since 31 Jul 22 | BBL2% ₹20 Cr 61,351

↑ 2,120

एकमुश्त निवेश के दौरान ध्यान रखने योग्य बातें

म्यूचुअल फंड में निवेश करने से पहले व्यक्तियों को बहुत सारे मापदंडों का ध्यान रखने की आवश्यकता होती है। उसमे समाविष्ट हैं:

बाजार का समय

जब एकमुश्त निवेश की बात आती है, तो व्यक्तियों को हमेशा तलाश करनी चाहिएमंडी समय विशेष रूप से इक्विटी-आधारित फंडों के संबंध में। एकमुश्त निवेश करने का एक अच्छा समय तब होता है जब बाजार कम होते हैं और इस बात की गुंजाइश होती है कि वे जल्द ही सराहना करना शुरू कर देंगे। हालांकि, अगर बाजार पहले से ही चरम पर है, तो एकमुश्त निवेश से दूर रहना बेहतर है।

विविधता

विविधीकरण भी एक महत्वपूर्ण पहलू है जिस पर एकमुश्त निवेश करने से पहले विचार किया जाना चाहिए। एकमुश्त निवेश के मामले में व्यक्तियों को अपने निवेश को विविध माध्यमों में फैलाकर विविधतापूर्ण बनाना चाहिए। इससे यह सुनिश्चित करने में मदद मिलेगी कि उनका समग्र पोर्टफोलियो अच्छा प्रदर्शन करता है, भले ही कोई एक योजना प्रदर्शन न करे।

अपने उद्देश्य के अनुसार अपना निवेश करें

कोई भी निवेश जो व्यक्ति करते हैं वह किसी विशेष उद्देश्य को प्राप्त करने के लिए होता है। इसलिए, व्यक्तियों को यह जांचना चाहिए कि योजना का दृष्टिकोण इसके अनुरूप है या नहींइन्वेस्टरका उद्देश्य। यहां, व्यक्तियों को विभिन्न मापदंडों की तलाश करनी चाहिए जैसे किसीएजीआर योजना में निवेश करने से पहले रिटर्न, पूर्ण रिटर्न, कराधान का प्रभाव और बहुत कुछ।

मोचन सही समय पर किया जाना चाहिए

व्यक्तियों को अपना करना चाहिएमोचन एकमुश्त निवेश में सही समय पर। हालांकि यह अभी तक निवेश के उद्देश्य के अनुसार हो सकता है; व्यक्तियों को उस योजना की समय पर समीक्षा करनी चाहिए जिसमें वे निवेश करने की योजना बना रहे हैं। हालाँकि, उन्हें अपने निवेश को लंबी अवधि के लिए रखने की भी आवश्यकता है ताकि वे अधिक से अधिक लाभ उठा सकें।

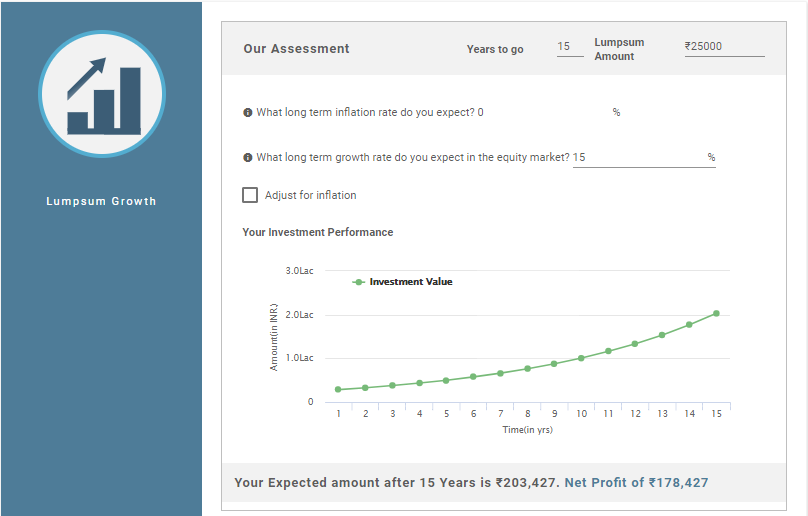

म्यूचुअल फंड एकमुश्त रिटर्न कैलकुलेटर

म्यूचुअल फंड एकमुश्त रिटर्न कैलकुलेटर व्यक्तियों को यह दिखाने में मदद करता है कि किसी व्यक्ति का एकमुश्त निवेश एक निश्चित समय सीमा में कैसे बढ़ता है। कुछ डेटा जिन्हें एकमुश्त कैलकुलेटर में इनपुट करने की आवश्यकता होती है, उनमें निवेश की अवधि, प्रारंभिक निवेश राशि, दीर्घकालिक अपेक्षित विकास दर और बहुत कुछ शामिल हैं। म्यूचुअल फंड एकमुश्त रिटर्न कैलकुलेटर का एक उदाहरण इस प्रकार है।

चित्रण

एकमुश्त निवेश: INR 25,000

निवेश अवधि: पन्द्रह साल

दीर्घकालिक विकास दर (लगभग): 15%

एकमुश्त कैलकुलेटर के अनुसार अपेक्षित रिटर्न: INR 2,03,427

निवेश पर शुद्ध लाभ: INR 1,78,427

इस प्रकार, उपरोक्त गणना से पता चलता है कि आपके निवेश पर निवेश पर शुद्ध लाभ INR 1,78,427 है जबकि आपके निवेश का कुल मूल्य INR 2,03,427 है.

म्यूचुअल फंड में एकमुश्त निवेश के फायदे और नुकसान

एसआईपी के समान, एकमुश्त निवेश के भी फायदे और नुकसान का अपना सेट है। तो आइए जानते हैं इन फायदे और नुकसान के बारे में।

लाभ

एकमुश्त निवेश के लाभ इस प्रकार हैं।

- बड़ी राशि का निवेश करें: व्यक्ति म्यूचुअल फंड में बड़ी मात्रा में निवेश कर सकते हैं और फंड को निष्क्रिय रखने के बजाय उच्च रिटर्न अर्जित कर सकते हैं।

- लंबी अवधि के लिए आदर्श: निवेश का एकमुश्त तरीका लंबी अवधि के निवेश के लिए विशेष रूप से इक्विटी फंड के मामले में अच्छा है। हालांकि, डेट फंड के मामले में, कार्यकाल छोटा या मध्यम अवधि का हो सकता है

- सुविधा: निवेश का एकमुश्त तरीका सुविधाजनक है क्योंकि भुगतान केवल एक बार किया जाता है और नियमित अंतराल पर कटौती नहीं की जाती है।

नुकसान

एकमुश्त निवेश के नुकसान हैं:

- अनियमित निवेश: एकमुश्त निवेश निवेशक की नियमित बचत सुनिश्चित नहीं करता है क्योंकि यह नियमित बचत की आदत नहीं डालता है।

- उच्च जोखिम: एकमुश्त निवेश में, समय को देखना महत्वपूर्ण है। ऐसा इसलिए है क्योंकि एकमुश्त मोड में निवेश केवल एक बार किया जाता है न कि नियमित अंतराल पर। इसलिए, यदि व्यक्ति समय पर विचार नहीं करते हैं, तो उन्हें नुकसान हो सकता है।

निष्कर्ष

इस प्रकार, उपरोक्त बिंदुओं से, यह कहा जा सकता है कि एकमुश्त मोड भी म्यूचुअल फंड में निवेश करने का एक अच्छा तरीका है। हालांकि, योजना में एकमुश्त राशि का निवेश करते समय व्यक्तियों को आश्वस्त होने की आवश्यकता है। यदि नहीं, तो वे निवेश का एसआईपी मोड चुन सकते हैं। इसके अलावा, लोगों को निवेश करने से पहले योजना के तौर-तरीकों को समझना चाहिए। यदि आवश्यक हो, तो वे परामर्श भी कर सकते हैं aवित्तीय सलाहकार. इससे उन्हें यह सुनिश्चित करने में मदद मिलेगी कि उनका पैसा सुरक्षित है और उनके उद्देश्यों को समय पर पूरा किया जाता है.

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।