Table of Contents

एसआईपी बनाम एसटीपी बनाम एसडब्ल्यूपी

कौन सा चुनना है?

सिप, एसटीपी, और एसडब्ल्यूपी सभी व्यवस्थित और रणनीतिक तरीके हैंनिवेश और निकासीम्यूचुअल फंड्स. व्यक्ति अपनी आवश्यकताओं के आधार पर प्रत्येक विकल्प का सहारा ले सकते हैं। संक्षेप में, SIP का अर्थ है एक व्यवस्थित तरीकाम्यूचुअल फंड में निवेश जबकि एसटीपी का मतलब है एक म्यूचुअल फंड स्कीम से दूसरे में व्यवस्थित रूप से पैसा ट्रांसफर करना। अंत में, SWP का अर्थ है धन की निकासी यामोचन म्युचुअल फंड इकाइयों की व्यवस्थित तरीके से। जहां पहले दो टर्म निवेश से संबंधित हैं, वहीं तीसरा टर्म निकासी पर चर्चा करता है। तो, आइए इस लेख के माध्यम से विभिन्न मापदंडों की तुलना करके एसआईपी, एसटीपी और एसडब्ल्यूपी के बीच के अंतर को समझते हैं।

एसआईपी या व्यवस्थित निवेश योजना

एसआईपी या व्यवस्थितनिवेश योजना म्यूचुअल फंड में निवेश का एक तरीका है। इस पद्धति में, व्यक्ति म्यूचुअल फंड में नियमित अंतराल पर छोटी मात्रा में निवेश करते हैं। एसआईपी को आम तौर पर के संदर्भ में संदर्भित किया जाता हैइक्विटी फ़ंड. SIP को लक्ष्य-आधारित निवेश के रूप में भी जाना जाता है। एसआईपी में, व्यक्तिगत रूप से छोटी मात्रा में नियमित अंतराल पर म्यूचुअल फंड यूनिट खरीदते हैं। व्यक्ति कम से कम INR 500 (कुछ मामलों में INR 100) के साथ SIP मोड के माध्यम से म्यूचुअल फंड में निवेश शुरू कर सकते हैं। SIP के बहुत सारे फायदे हैं जैसेकंपाउंडिंग की शक्तिरुपये की औसत लागत, और अनुशासित बचत आदत। SIP की आवृत्ति मासिक, पाक्षिक या त्रैमासिक हो सकती है।

एसटीपी या सिस्टमैटिक ट्रांसफर प्लान

एसटीपी याव्यवस्थित स्थानांतरण योजना एक ऐसी तकनीक है जिसके माध्यम से एक व्यक्ति म्यूचुअल फंड कंपनी को एक योजना से दूसरी योजना में व्यवस्थित और आवधिक तरीके से धन हस्तांतरित करने की सहमति देता है। एसटीपी में व्यक्ति अपना पैसा उसी फंड हाउस की एक स्कीम से दूसरी स्कीम में ट्रांसफर कर सकते हैं, दूसरे फंड हाउस के नहीं। एसटीपी में ट्रांसफर लिक्विड या अल्ट्रा शॉर्ट-टर्म फंड से इक्विटी फंड में किया जाता है। यह उन व्यक्तियों के लिए उपयुक्त है जिनके खाते में अतिरिक्त निष्क्रिय धन पड़ा है और वे पूरी राशि को इक्विटी फंड में निवेश करने के लिए अनिच्छुक हैं। नतीजतन, एसटीपी के माध्यम से, व्यक्ति पहले पैसे का निवेश कर सकते हैंलिक्विड फंड और फिर इसे अपनी पसंद के इक्विटी फंड में ट्रांसफर कर दें।

SWP या व्यवस्थित निकासी योजना

SWP या सिस्टमैटिक विदड्रॉल प्लान SIP के विपरीत है। एसडब्ल्यूपी में, व्यक्ति म्यूचुअल फंड योजनाओं से कम मात्रा में पैसा रिडीम करते हैं। इस स्थिति में, व्यक्ति सबसे पहले एक म्यूच्यूअल फण्ड योजना में पैसा जमा करते हैं जिसकी जोखिम-भूख आमतौर पर कम होती है जैसे कि लिक्विड फंड। फिर, व्यक्ति अपनी आवश्यकताओं के आधार पर म्यूचुअल फंड योजना से नियमित अंतराल पर धन को भुनाना शुरू करते हैं। SWP की आवृत्ति साप्ताहिक, मासिक या त्रैमासिक हो सकती है। एसडब्ल्यूपी को नियमित के स्रोत के रूप में इस्तेमाल किया जा सकता हैआय व्यक्तियों के लिए, विशेष रूप से सेवानिवृत्त लोगों के लिए।

Talk to our investment specialist

एसआईपी बनाम एसटीपी बनाम एसडब्ल्यूपी: अंतर को समझना

कई बार लोग SIP, STP और SWP में से किसी एक को चुनते समय भ्रमित हो जाते हैं। तो, आइए सभी तकनीकों के बीच के अंतरों को समझते हैं।

निवेश, स्थानांतरण और निकासी

एसआईपी में, व्यक्ति किसी विशेष म्यूचुअल फंड योजना में पैसा निवेश करते हैं। यह निवेश नियमित अंतराल और निश्चित राशि पर किया जाता है। इसके अलावा, एसआईपी आम तौर पर इक्विटी फंड में और लंबी अवधि के लिए किया जाता है। एसटीपी में सबसे पहले पैसे को ए में निवेश किया जाता हैडेट फंड आम तौर पर लिक्विड फंड और फिर इक्विटी फंड में नियमित अंतराल पर ट्रांसफर किया जाता है। यहां भी ट्रांसफर की अवधि और राशि तय होती है। अंत में, एसडब्ल्यूपी में, व्यक्ति नियमित अंतराल पर म्यूचुअल फंड योजना से पैसा निकालते हैं। यहां भी, आपको सबसे पहले म्यूचुअल फंड योजनाओं में पैसा जमा करना होगा, जिनकी जोखिम-भूख कम है। फिर, एक निश्चित राशि को नियमित अंतराल पर भुनाया जाता है।

उपयुक्तता

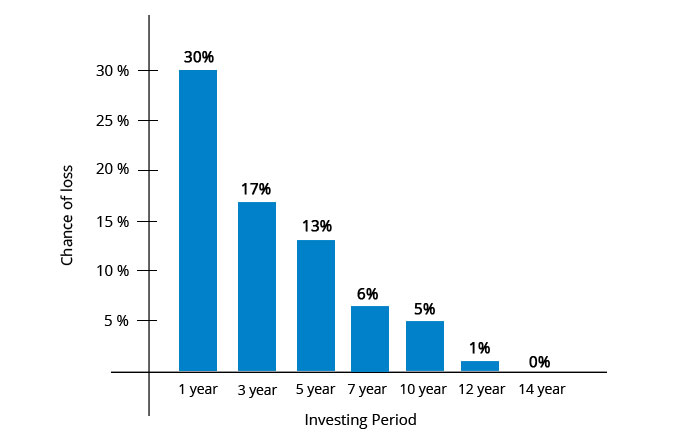

एसआईपी उन व्यक्तियों के लिए उपयुक्त है जिनकी निवेश अवधि लंबी है और म्यूचुअल फंड में एकमुश्त राशि का निवेश नहीं कर सकते हैं। इसके अलावा, एसआईपी उन व्यक्तियों द्वारा भी चुना जाता है जो म्यूचुअल फंड निवेश द्वारा किसी विशेष उद्देश्य को प्राप्त करना चाहते हैं। दूसरी ओर, एसटीपी उन व्यक्तियों के लिए उपयुक्त है, जिनके पास अतिरिक्त निष्क्रिय धन है, लेकिन वे पूरी राशि को म्यूचुअल फंड योजनाओं में निवेश करने के लिए अनिच्छुक हैं। इसलिए, एसटीपी के माध्यम से, वे इक्विटी-आधारित फंडों में नियमित अंतराल पर छोटी राशि ट्रांसफर कर सकते हैं। एसडब्ल्यूपी, इसके विपरीत, उन व्यक्तियों के लिए उपयुक्त है, जिन्होंने अतिरिक्त धन प्राप्त किया है और इससे आय के नियमित स्रोत की तलाश कर रहे हैं। इसलिए, वे पहले कम जोखिम वाली योजना में जमा कर सकते हैं और फिर नियमित अंतराल पर आवश्यक राशि निकालना शुरू कर सकते हैं।

कर प्रभाव

आम तौर पर, एसआईपी में, कोई कर लागू नहीं होता है क्योंकि इसमें निवेश किए जाने के बजाय धन की निकासी होती है। इसके अलावा, एसआईपी के मामले मेंईएलएसएस योजनाएं व्यक्तियों को कर का दावा करने में मदद करती हैंकटौती INR 1,50 तक,000 अंतर्गतधारा 80सी काआयकर अधिनियम, 1961। हालांकि, एसटीपी और एसडब्ल्यूपी के मामले में कराधान शामिल है। चूंकि एसटीपी में फंड लिक्विड फंड से इक्विटी फंड में ट्रांसफर किए जाते हैं, इसलिए इन पर टैक्स लगता है। प्रत्येक हस्तांतरण को एक मोचन के रूप में माना जाता है और यह आकर्षित करता है aराजधानी लाभ कर। इसी तरह, एसडब्ल्यूपी के मामले में, प्रत्येक निकासी पर कर लगता है। इस स्थिति में, प्रत्येक निकासी को एक मोचन के रूप में भी माना जाता है और यह लागू होता हैपूंजी लाभ. इक्विटी और डेट फंड के लिए एसटीपी और एसडब्ल्यूपी के पूंजीगत लाभ को निम्नानुसार समझाया गया है।

VALUE AT END OF TENOR:₹5,927SWP Calculator

इक्विटी फंड के मामले में, शॉर्ट टर्म कैपिटल गेन या एसटीसीजी लागू होता है, अगर खरीद की तारीख से एक साल के भीतर रिडेम्पशन किया जाता है। एसटीसीजी इक्विटी फंड का मामला है जिस पर कर लगाया जाता हैसमतल 15%। अगर एक साल के बाद फंड रिडीम किया जाता है तो लॉन्ग टर्म कैपिटल गेन (LTCG) लागू होता है, जिस पर बिना इंडेक्सेशन बेनिफिट के 10% चार्ज किया जाता है। हालाँकि, यह LTCG लागू होता है यदि लाभ INR 1 लाख से ऊपर है। डेट फंड के लिए, एसटीसीजी लागू होता है, यदि फंड खरीद की तारीख से तीन साल के भीतर भुनाया जाता है, जो कि किसी व्यक्ति के अनुसार चार्ज किया जाता है।कर की दर. हालांकि, एलटीसीजी डेट फंड इंडेक्सेशन लाभ के साथ 20% पर कर योग्य है।

लाभ

निवेश के प्रत्येक तरीके के कई फायदे हैं। एसआईपी के मामले में, कुछ प्रमुख लाभ रुपये की लागत औसत, चक्रवृद्धि की शक्ति और अनुशासित निवेश दृष्टिकोण हैं। एसटीपी के मामले में, कुछ लाभों में लगातार रिटर्न, लागत का औसत और पोर्टफोलियो का पुनर्संतुलन शामिल है। अंत में, एसडब्ल्यूपी के लाभों में नियमित आय, कर लाभ, और टालना शामिल हैमंडी उतार-चढ़ाव।

नीचे दी गई तालिका एसआईपी, एसटीपी और एसडब्ल्यूपी के बीच अंतर को सारांशित करती है।

| मापदंडों | सिप | कृपया | एसडब्ल्यूपी |

|---|---|---|---|

| निवेश, स्थानांतरण, और निकासी | इस मोड में, पैसा एक योजना में नियमित अंतराल पर छोटी मात्रा में निवेश किया जाता है | इस मोड में, नियमित अंतराल पर एक योजना से दूसरी योजना में पैसा ट्रांसफर किया जाता है | इस मोड में, म्यूचुअल फंड योजना से नियमित अंतराल पर पैसा निकाला जाता है |

| उपयुक्तता | उन निवेशकों के लिए उपयुक्त जोपैसे बचाएं उनकी मासिक आय से | उन निवेशकों के लिए उपयुक्त जो अपनी मासिक आय से पैसा बचाते हैं | उन निवेशकों के लिए उपयुक्त जो अपनी मासिक आय से पैसा बचाते हैं |

| कर प्रयोज्यता | टैक्स लागू नहीं होता है क्योंकि पैसा एक योजना में निवेश किया जाता है | कर लागू होता है क्योंकि हस्तांतरित धन को मोचन माना जाता है | कर लागू होता है क्योंकि प्रत्येक निकासी को मोचन माना जाता है |

| लाभ | कंपाउंडिंग की शक्ति, रुपया लागत औसत, अनुशासित निवेश दृष्टिकोण | लगातार रिटर्न, पोर्टफोलियो का पुनर्संतुलन, लागत का औसत | नियमित प्रवाह आय बाजार के उतार-चढ़ाव से बचाती है |

निवेश के लिए सर्वश्रेष्ठ एसआईपी

इस प्रकार, उपरोक्त मापदंडों के आधार पर, कुछ म्यूचुअल फंड योजनाएं जिनके लिए विचार किया जा सकता हैएसआईपी निवेश इस प्रकार हैं।

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 100 2.9 13.6 38.9 21.9 19.2 ICICI Prudential Banking and Financial Services Fund Growth ₹128.07

↑ 2.49 ₹8,843 100 9.5 4.1 18.3 15 23.5 11.6 Invesco India Growth Opportunities Fund Growth ₹89.58

↑ 0.87 ₹5,930 100 -1.1 -6.7 17.5 20.3 25.3 37.5 Motilal Oswal Multicap 35 Fund Growth ₹56.3349

↑ 0.62 ₹11,172 500 -3.7 -9.9 15.6 19.6 21.8 45.7 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹58.51

↑ 1.20 ₹3,011 1,000 10.9 3.3 15 15.3 24 8.7 Sundaram Rural and Consumption Fund Growth ₹93.3766

↑ 1.12 ₹1,398 100 -0.3 -7.8 14.3 17.7 21.9 20.1 DSP BlackRock Equity Opportunities Fund Growth ₹586.037

↑ 6.48 ₹12,598 500 1.1 -6.1 13.8 18.9 25.9 23.9 Mirae Asset India Equity Fund Growth ₹106.324

↑ 1.65 ₹35,533 1,000 1.9 -3.9 10.4 10.8 20.2 12.7 Tata India Tax Savings Fund Growth ₹41.5516

↑ 0.60 ₹4,053 500 -2.3 -8.5 9.2 13.6 22.7 19.5 L&T India Value Fund Growth ₹100.954

↑ 0.93 ₹11,580 500 -1 -8.6 9 19.9 29.9 25.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Dec 21

निष्कर्ष

इस प्रकार, सभी योजनाओं के बीच बहुत अंतर हैं। नतीजतन, व्यक्तियों को योजनाओं का चयन करते समय सावधान रहना चाहिए। उन्हें इसमें निवेश करने से पहले योजना के तौर-तरीकों को पूरी तरह से समझ लेना चाहिए। इसके अलावा, उन्हें यह भी जांचना चाहिए कि ऐसा निवेश मोड उनके लिए उपयुक्त है या नहीं। इससे उन्हें समय पर अपने उद्देश्यों को प्राप्त करने में मदद मिलेगी.

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।

Superb Knowledgeable page.........