Table of Contents

एसडब्ल्यूपी बनाम लाभांश

कौन सा बहतर है?

एसडब्ल्यूपी बनाम लाभांश? जब भी उन्हें दोनों के बीच चुनाव करने की आवश्यकता होती है, तो व्यक्ति हमेशा भ्रमित रहते हैं। हालाँकि दोनों विकल्प समान प्रतीत होते हैं, हालाँकि, उनके बीच बहुत अंतर हैं। एक समग्र नोट पर, यह कहा जा सकता है कि एसडब्ल्यूपी (सिस्टमैटिक विदड्रॉल प्लान) में, व्यक्ति नियमित अंतराल पर अपने म्यूचुअल फंड निवेश से एक पूर्व-निर्धारित राशि को भुना सकते हैं। लाभांश विकल्प में रहते हुए, म्यूचुअल फंड योजना एक निश्चित राशि को जमा करती हैइन्वेस्टरअर्जित लाभ में से खाता। तो, आइए एसडब्ल्यूपी और लाभांश के बीच के अंतर को समझते हैंम्यूचुअल फंड्स पैसे जमा करने की अवधि, निवेशक को वापस भुगतान की जाने वाली राशि, आदि जैसे विभिन्न मापदंडों के संबंध में।

म्यूचुअल फंड में SWP का क्या मतलब है?

म्यूचुअल फंड में सिस्टमैटिक विदड्रॉल प्लान या एसडब्ल्यूपी पैसे को भुनाने की एक व्यवस्थित तकनीक है। यह के विपरीत हैसिप. एसडब्ल्यूपी में, व्यक्ति पहले एक म्यूचुअल फंड योजना में काफी मात्रा में निवेश करते हैं, जिसमें आमतौर पर जोखिम का स्तर कम होता है (उदाहरण के लिए,लिक्विड फंड या अल्ट्राअल्पकालिक निधि) बादनिवेश, व्यक्ति नियमित अंतराल पर म्यूचुअल फंड निवेश से एक निश्चित राशि निकालना शुरू करते हैं। यह योजना उन व्यक्तियों के लिए उपयुक्त है जो एक निश्चित स्रोत की तलाश में हैंआय. ऐसे में म्यूचुअल फंड स्कीमों में निवेश किया गया पैसा भी स्कीम कैटेगरी के आधार पर रिटर्न जेनरेट करता है.मोचन आवृत्ति को व्यक्तियों द्वारा उनकी आवृत्ति के आधार पर अनुकूलित किया जा सकता है जैसे साप्ताहिक, मासिक या त्रैमासिक।

म्यूचुअल फंड में डिविडेंड प्लान कैसे काम करता है?

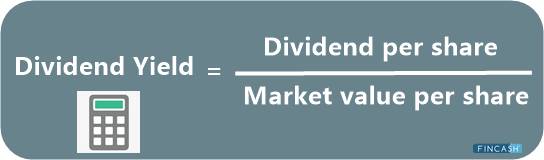

म्यूचुअल फंड लाभांश म्यूचुअल फंड योजना द्वारा अर्जित यूनिटधारकों के बीच वितरित मुनाफे के हिस्से को संदर्भित करता है। यहां, म्यूचुअल फंड योजना केवल उसी योजना के यूनिटधारकों को लाभांश वितरित कर सकती है। यह लाभांश योजना के वास्तविक लाभ में से वितरित किया जाता है। वास्तविक लाभ योजना द्वारा उत्पन्न लाभ को बेचकर संदर्भित करता हैआधारभूत पोर्टफोलियो का हिस्सा बनने वाली संपत्ति। हालाँकि, इसमें वृद्धि के कारण लाभ शामिल नहीं हैनहीं हैं. लाभांश की आवृत्ति त्रैमासिक, मासिक, दैनिक आदि हो सकती है। चूंकि लाभांश मुनाफे में से दिया जाता है, इसके परिणामस्वरूप एनएवी मूल्य में कमी आती है। यह योजना उन व्यक्तियों के लिए उपयुक्त है जो आवधिक आय की तलाश में हैं। लाभांश के मामले में, व्यक्तियों को सरकार को कोई कर देने की आवश्यकता नहीं है।

VALUE AT END OF TENOR:₹5,927SWP Calculator

एसडब्ल्यूपी बनाम लाभांश: अंतर को समझना

हालांकि एसडब्ल्यूपी और लाभांश दोनों ही व्यक्तियों के लिए नियमित आय अर्जित करते हैं, हालांकि, दोनों के बीच मतभेद मौजूद हैं। तो, आइए हम SWP और लाभांश दोनों के बीच के अंतरों को समझते हैं।

रिटर्न

चूंकि एसडब्ल्यूपी म्यूचुअल फंड से पैसे के व्यवस्थित मोचन की एक प्रक्रिया है, इसलिए, इस मामले में व्यक्तियों को पूर्व निर्धारित राशि मिलती है। हालांकि, लाभांश के मामले में, रिटर्न निश्चित नहीं है। ऐसा इसलिए है क्योंकि म्यूचुअल फंड योजना अंतर्निहित परिसंपत्तियों को बेचकर मुनाफा कमाती है जो इसके पोर्टफोलियो का एक हिस्सा हैं।

उपयुक्तता

एसडब्ल्यूपी आम तौर पर उन व्यक्तियों के लिए उपयुक्त है जो एक . की तलाश कर रहे हैंनिश्चित आय स्रोत विशेष रूप से, सेवानिवृत्त। ऐसा इसलिए है क्योंकि सेवानिवृत्त लोग इसे पेंशन के विकल्प के रूप में इस्तेमाल कर सकते हैं। साथ ही, निवेश अपेक्षित रिटर्न उत्पन्न करता है। हालांकि, लाभांश विकल्प उन व्यक्तियों के लिए उपयुक्त है जो आवधिक आय की तलाश में हैं, हालांकि राशि निश्चित हो सकती है या नहीं।

Talk to our investment specialist

पूंजी क्षरण

SWP के परिणाम में कमी होती हैराजधानी निवेश या पूंजी क्षरण के रूप में मोचन किए गए निवेश से होता है न कि निवेश पर उत्पन्न राजस्व से। हालांकि लाभांश के मामले में पूंजी में कोई कमी नहीं हुई है।

एनएवी में कमी

म्यूचुअल फंड लाभांश के मामले में, एनएवी में कमी होती है क्योंकि लाभ को एनएवी का हिस्सा बनाकर वितरित किया जाता है। हालांकि, एसडब्ल्यूपी में, एनएवी में कोई कमी नहीं होती है केवल निवेश राशि या इकाइयों की संख्या कम हो जाती है।

योजना का प्रकार

एसडब्ल्यूपी का सहारा लेने वाले व्यक्ति आमतौर पर म्युचुअल फंड योजनाओं का चयन करते हैं जिनमें कम जोखिम वाली भूख होती है जैसे कि लिक्विड फंड या अल्ट्रा शॉर्ट-टर्म फंड। ऐसा इसलिए है, क्योंकि ऐसी योजनाओं में पूंजी की स्थिति बरकरार रहती है। हालांकि, म्यूचुअल फंड लाभांश के मामले में, व्यक्ति निवेश की अवधि के आधार पर किसी भी प्रकार की योजना चुन सकते हैं औरजोखिम उठाने का माद्दा.

कराधान प्रभाव

एसडब्ल्यूपी को म्यूचुअल फंड से मोचन के रूप में माना जाता है और इसलिए, पूंजीगत लाभ के रूप में कर लगता है। में निवेश के मामले मेंडेट फंड, यदि निकासी प्रक्रिया 36 महीने के भीतर शुरू हो जाती है तो यह अल्पावधि के अंतर्गत आती हैपूंजी लाभ (STCG) जो व्यक्ति की आय स्लैब दरों के अनुसार लिया जाता है। हालांकि, अगर एसडब्ल्यूपी 36 महीने के बाद शुरू होता है तो यह लॉन्ग टर्म कैपिटल गेन (एलटीसीजी) को आकर्षित करता है जो इंडेक्सेशन लाभ के साथ 20% कर को आकर्षित करता है। इक्विटी फंड में निवेश के लिए, यदि एसडब्ल्यूपी 12 महीने के भीतर है, तो यह एसटीसीजी को आकर्षित करता है जिस पर 15% का शुल्क लगाया जाता है। मेंइक्विटी फ़ंड, LTCG को वित्त वर्ष तक छूट दी गई थी। 2017-18। हालांकि, एफ.वाई. 2018-19, इक्विटी फंड 1 लाख रुपये से ऊपर के एलटीसीजी को आकर्षित करते हैं, बिना इंडेक्सेशन लाभ के 10% (प्लस सेस) का कर लगता है।

लेकिन, म्यूचुअल फंड डिविडेंड में ऐसा नहीं है। म्युचुअल फंड लाभांश निवेशक के अंत में कर के लिए प्रभार्य नहीं हैं। लेकिन इसके बजाय, डेट फंड के मामले में, फंड हाउस 25% का डिविडेंड डिस्ट्रीब्यूशन टैक्स (प्लस सरचार्ज और सेस) का भुगतान करता है। इसके अलावा, इक्विटी फंड के मामले में, फंड हाउसों को 10% का लाभांश वितरण कर (साथ ही अधिभार और उपकर) देना होगा।

आवृत्ति

एसडब्ल्यूपी के मामले में आवृत्ति को त्रैमासिक, मासिक या साप्ताहिक जैसे व्यक्तियों द्वारा अनुकूलित किया जा सकता है। हालांकि, लाभांश के मामले में, आवृत्ति आमतौर पर पूर्व-निर्धारित होती है जो दैनिक लाभांश, मासिक लाभांश, साप्ताहिक लाभांश आदि हो सकती है।

विकल्प बंद करना

यदि आवश्यक हो तो व्यक्ति एसडब्ल्यूपी को रोक सकते हैं और म्यूचुअल फंड योजना से पूरा पैसा निकाल सकते हैं। हालांकि, व्यक्तियों के लिए लाभांश विकल्प को रोकना मुश्किल है। ऐसा इसलिए है, क्योंकि यह एक प्रकार की योजना है जिसमें निवेश किया जाता है और लाभांश को रोकने के लिए व्यक्तियों को योजना से अपनी पूरी हिस्सेदारी को भुनाना होगा।

अनुशासित निकासी की आदत

SWP व्यक्तियों के बीच एक अनुशासित निकासी की आदत बनाता है क्योंकि योजना से केवल एक निश्चित राशि ही निकाली जाती है। हालाँकि, लाभांश एक अनुशासित निकासी की आदत नहीं डालते हैं क्योंकि लाभांश राशि योजना के प्रदर्शन के आधार पर बदलती रहती है।

एसडब्ल्यूपी बनाम डिविडेंड के बीच उपरोक्त अंतर को नीचे दी गई तालिका में संक्षेपित किया गया है।

| मापदंडों | एसडब्ल्यूपी | लाभांश |

|---|---|---|

| रिटर्न | निश्चित मोचन | योजना के प्रदर्शन पर लाभांश भिन्न होता है |

| उपयुक्तता | नियमित अंतराल पर निश्चित नियमित आय चाहने वाले सेवानिवृत्त व्यक्तियों के लिए आम तौर पर उपयुक्त | आवधिक आय चाहने वाले व्यक्तियों के लिए उपयुक्त |

| पूंजी क्षरण | हां | नहीं |

| एनएवी में कमी | नहीं | हां |

| योजना का प्रकार | आम तौर पर, कम जोखिम वाली म्युचुअल फंड योजनाओं में निवेश करना चुनें (उदाहरण लिक्विड फंड) | निवेश अवधि और व्यक्तियों की जोखिम-भूख के आधार पर किसी भी प्रकार की म्यूचुअल फंड योजनाएँ चुन सकते हैं |

| निवेशकों पर कर प्रभाव | निवेशक के अंत में पूंजीगत लाभ कर आकर्षित करता है | निवेशक की ओर से कर नहीं लगता है |

| आवृत्ति | त्रैमासिक, मासिक, साप्ताहिक, और इसी तरह | दैनिक, साप्ताहिक, मासिक, और इसी तरह |

| रोक | व्यक्ति एसडब्ल्यूपी को रोक सकते हैं | व्यक्ति योजना से उत्पन्न होने वाले लाभांश को रोक नहीं सकते हैं |

| अनुशासित निकासी की आदत | एक अनुशासित वापसी की आदत बनाता है | यह लाभांश के मामले में लागू नहीं है |

बेस्ट एसडब्ल्यूपी म्यूचुअल फंड 2022

एसडब्ल्यूपी के लिए, व्यक्ति आमतौर पर उन योजनाओं में निवेश करना चुनते हैं जिनकी जोखिम-क्षमता कम होती है जैसे कि लिक्विड फंड। तो, कुछबेस्ट लिक्विड फंड्स जिन्हें एसडब्ल्यूपी विकल्प के लिए चुना जा सकता है, उन्हें नीचे सूचीबद्ध किया गया है।

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Indiabulls Liquid Fund Growth ₹2,496.91

↑ 0.32 ₹130 0.7 1.9 3.7 7.3 7.4 7.07% 2M 1D 2M 2D PGIM India Insta Cash Fund Growth ₹336.133

↑ 0.05 ₹366 0.7 1.9 3.7 7.3 7.3 6.93% 2M 15D 2M 19D Principal Cash Management Fund Growth ₹2,277.75

↑ 0.32 ₹5,477 0.7 1.8 3.6 7.2 7.3 7.06% 2M 1D 2M 2D JM Liquid Fund Growth ₹70.4479

↑ 0.01 ₹2,806 0.7 1.8 3.6 7.2 7.2 7.13% 1M 10D 1M 13D Axis Liquid Fund Growth ₹2,874.59

↑ 0.43 ₹32,609 0.7 1.9 3.7 7.3 7.4 7.08% 2M 4D 2M 4D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 25 Apr 25

म्यूचुअल फंड में ऑनलाइन निवेश कैसे करें?

Fincash.com पर आजीवन मुफ्त निवेश खाता खोलें।

अपना पंजीकरण और केवाईसी प्रक्रिया पूरी करें

Upload Documents (PAN, Aadhaar, etc.). और, आप निवेश करने के लिए तैयार हैं!

निष्कर्ष

इस प्रकार, यह निष्कर्ष निकाला जा सकता है कि एसडब्ल्यूपी और लाभांश के बीच बहुत अंतर मौजूद हैं। हालांकि, व्यक्तियों को सही विकल्प चुनना चाहिए जो उनकी आवश्यकताओं के अनुरूप हो और उद्देश्यों के अनुरूप हों। इससे वे समय पर अपने उद्देश्यों को प्राप्त कर सकेंगे।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।