Table of Contents

ವರ್ಷಾಶನ

ವರ್ಷಾಶನ ಎಂದರೇನು?

ವರ್ಷಾಶನ ಯೋಜನೆಯು ಒಂದು ರೀತಿಯ ಪಿಂಚಣಿ ಅಥವಾನಿವೃತ್ತಿ ಸ್ಥಿರವಾದ ಹಣವನ್ನು ಭದ್ರಪಡಿಸಿಕೊಳ್ಳಲು ರಚನಾತ್ಮಕ ಯೋಜನೆಆದಾಯ ನಿಮ್ಮ ನಿವೃತ್ತಿ ಅವಧಿಯಲ್ಲಿ ಹರಿವು. ಮುಂಗಡವಾಗಿ ಪಾವತಿಸಿದ ಒಟ್ಟು ಮೊತ್ತಕ್ಕೆ ಪ್ರತಿಯಾಗಿ ಆದಾಯವನ್ನು ನಿಯಮಿತ ಮಧ್ಯಂತರದಲ್ಲಿ ಪಾವತಿಸುವ ಯೋಜನೆಯಾಗಿದೆ. ನೀವು ಯೋಜನೆಗೆ ಹಣವನ್ನು ಹಾಕುತ್ತೀರಿ - ಅದು ತಕ್ಷಣದ ವರ್ಷಾಶನ ಅಥವಾ ವೇರಿಯಬಲ್ ವರ್ಷಾಶನ - ಮತ್ತು ಪರಿಣಾಮವಾಗಿ, ದಿವಿಮೆ ನಿಯಮಿತ ಮಧ್ಯಂತರದಲ್ಲಿ ನಿಮಗೆ ನಿಗದಿತ ಮೊತ್ತವನ್ನು ಪಾವತಿಸಲು ಕಂಪನಿಯು ಒಪ್ಪಿಕೊಳ್ಳುತ್ತದೆ.

ನಿಯಮಿತ ಪಾವತಿಗಳು ಇಲ್ಲದಿರುವಾಗ ನಿಮ್ಮ ಜೀವನದ ನಂತರದ ಹಂತಗಳಲ್ಲಿ ಅಂತಹ ಹಣವು ಸಹಾಯಕವಾಗಿರುತ್ತದೆ. ಈ ಪಿಂಚಣಿ ಯೋಜನೆಗಳು ನಿಮ್ಮ ವೃತ್ತಿಜೀವನದ ಮುಸ್ಸಂಜೆಯಲ್ಲಿ ನೀವು ಸ್ವಾವಲಂಬಿಯಾಗಿದ್ದೀರಿ ಮತ್ತು ಯಾರನ್ನೂ ಅವಲಂಬಿಸುವುದಿಲ್ಲ ಎಂದು ಖಚಿತಪಡಿಸುತ್ತದೆ.

ವರ್ಷಾಶನ ಸೂತ್ರ

ವರ್ಷಾಶನಗಳ ಆವರ್ತಕ ಪಾವತಿಯನ್ನು ಲೆಕ್ಕಾಚಾರ ಮಾಡಲು ಸೂತ್ರವನ್ನು ಬಳಸಲಾಗುತ್ತದೆ.

ಇಲ್ಲಿ,

- ಪಿ ಎಂದರೆ ಪಾವತಿ,

- PV -ಪ್ರಸ್ತುತ ಮೌಲ್ಯ - ಆರಂಭಿಕ ಪಾವತಿಯನ್ನು ಸೂಚಿಸುತ್ತದೆ

- ಆರ್ - ಅವಧಿಗೆ ದರ

- n - ಅವಧಿಗಳ ಸಂಖ್ಯೆ

ಬಡ್ಡಿ ದರವು ಸ್ಥಿರವಾಗಿರುತ್ತದೆ ಮತ್ತು ಪಾವತಿಗಳು ಒಂದೇ ಆಗಿರುತ್ತವೆ ಎಂದು ಸೂತ್ರವು ಊಹಿಸುತ್ತದೆ.

ವರ್ಷಾಶನಗಳ ವಿಧಗಳು

ವರ್ಷಾಶನಗಳಲ್ಲಿ ಎರಡು ಮೂಲಭೂತ ವಿಧಗಳಿವೆ

1. ಮುಂದೂಡಲ್ಪಟ್ಟ ವರ್ಷಾಶನ

ಇದರರ್ಥ ನೀವು ಅಂತಿಮ ಖರೀದಿಯನ್ನು ಮಾಡಿದ 10 ಅಥವಾ 15 ವರ್ಷಗಳ ನಂತರ ಕೆಲವು ನಿರ್ದಿಷ್ಟ ಅವಧಿ ಮುಗಿದ ನಂತರವೇ ಯೋಜನೆಯು ಪ್ರಾರಂಭವಾಗುತ್ತದೆಪ್ರೀಮಿಯಂ ವರ್ಷಾಶನ ವಿಮೆಯ ಪಾವತಿ.

2. ತಕ್ಷಣದ ವರ್ಷಾಶನ

ಈ ಪ್ರಕಾರದಲ್ಲಿ, ವರ್ಷಾಶನ ಯೋಜನೆಯಲ್ಲಿ ಹಣದ ಭಾಗವನ್ನು ಹೂಡಿಕೆ ಮಾಡಲಾಗುತ್ತದೆ ಮತ್ತು ಅದು ತಕ್ಷಣವೇ ನಿಯಮಿತ ಮಧ್ಯಂತರದಲ್ಲಿ ಆದಾಯವನ್ನು ಪಾವತಿಸಲು ಪ್ರಾರಂಭಿಸುತ್ತದೆ.

Talk to our investment specialist

3. ವೇರಿಯಬಲ್ ವರ್ಷಾಶನ

ಮೇಲೆ ತಿಳಿಸಿದ ಪ್ರಕಾರದ ಹೊರತಾಗಿ, ವೇರಿಯಬಲ್ ವರ್ಷಾಶನ ಎಂದು ಕರೆಯಲ್ಪಡುವ ಮತ್ತೊಂದು ಪ್ರಕಾರವಿದೆ. ಇದರಲ್ಲಿ, ನಿಮ್ಮ ಆಯ್ಕೆಯ ವಿವಿಧ ಹೂಡಿಕೆ ಆಯ್ಕೆಗಳಲ್ಲಿ ನೀವು ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡುತ್ತೀರಿ. ಈ ಹೂಡಿಕೆ ವಾಹನಗಳು ನಿಮ್ಮ ನಿವೃತ್ತಿಯಲ್ಲಿ ನಿಯಮಿತ ಆದಾಯವನ್ನು ಪಾವತಿಸುತ್ತವೆ. ನೀವು ಆಯ್ಕೆ ಮಾಡಿದ ಹೂಡಿಕೆಯ ಕಾರ್ಯಕ್ಷಮತೆಯಿಂದ ಆದಾಯದ ಮಟ್ಟವನ್ನು ನಿರ್ಧರಿಸಲಾಗುತ್ತದೆ. ಹೀಗಾಗಿ, ಹೂಡಿಕೆ ಚಾನಲ್ನ ಕಾರ್ಯಕ್ಷಮತೆಯನ್ನು ಅವಲಂಬಿಸಿ ಆದಾಯವು ಬದಲಾಗಬಹುದು.

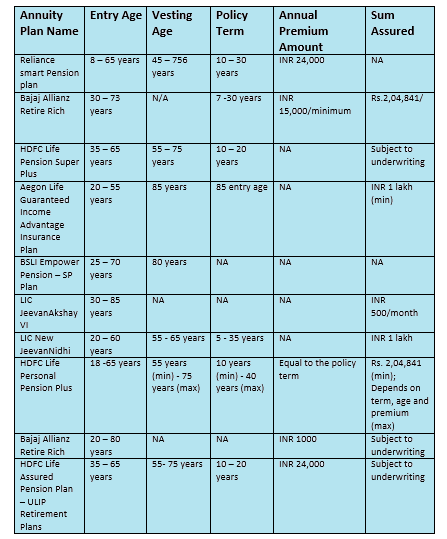

ವರ್ಷಾಶನ ಯೋಜನೆ

ವಿಭಿನ್ನವಿಮಾ ಕಂಪೆನಿಗಳು ನಿವೃತ್ತಿ ಉತ್ಪನ್ನಗಳು ಅಥವಾ ಪಿಂಚಣಿ ಉತ್ಪನ್ನಗಳನ್ನು ನೀಡುತ್ತವೆ. ದೇಶದಲ್ಲಿನ ಕೆಲವು ಜನಪ್ರಿಯ ನಿವೃತ್ತಿ ಯೋಜನೆಗಳ ಪಟ್ಟಿಯನ್ನು ನಾವು ಹೊಂದಿದ್ದೇವೆ:

ನಿಮಗಾಗಿ ಸರಿಯಾದ ಪಿಂಚಣಿ ಯೋಜನೆಯನ್ನು ಹೇಗೆ ಆರಿಸುವುದು?

ಹಲವಾರು ಪಿಂಚಣಿ/ನಿವೃತ್ತಿ ಯೋಜನೆಗಳು ಲಭ್ಯವಿದೆಮಾರುಕಟ್ಟೆ, ನಿಮಗಾಗಿ ಸರಿಯಾದ ಉತ್ಪನ್ನವನ್ನು ಆಯ್ಕೆ ಮಾಡಲು ಕಷ್ಟವಾಗಬಹುದು. ಆದಾಗ್ಯೂ, ಮೊದಲುಹೂಡಿಕೆ ನಿವೃತ್ತಿ ಯೋಜನೆಯಲ್ಲಿ, ನೀವು ಈ ಕೆಳಗಿನ ಅಂಶಗಳನ್ನು ಪರಿಗಣಿಸಬೇಕು:

ವೆಸ್ಟಿಂಗ್ ವಯಸ್ಸು

ನಿಮ್ಮ ಅವಶ್ಯಕತೆಗಳಿಗೆ ಹೊಂದಿಕೆಯಾಗುವ ವೆಸ್ಟಿಂಗ್ ವಯಸ್ಸಿನೊಂದಿಗೆ ನಿವೃತ್ತಿ ಯೋಜನೆಯನ್ನು ಆಯ್ಕೆಮಾಡಿ. 40 ವರ್ಷಗಳ ವಯೋಮಿತಿಯೊಂದಿಗೆ ಕೆಲವು ಯೋಜನೆಗಳಿವೆ. ಆ ನಿಯಮಿತ ಆದಾಯವನ್ನು ಯಾವಾಗ ಪ್ರಾರಂಭಿಸಲು ನೀವು ಬಯಸುತ್ತೀರಿ ಎಂಬುದನ್ನು ನೀವು ಆರಿಸಬೇಕಾಗುತ್ತದೆ.

ಹೆಚ್ಚಿನ ವಿಮಾ ಮೊತ್ತ

ಅನ್ವಯಿಸಿದರೆ ಬೋನಸ್ಗಳು ಮತ್ತು ಇತರ ಪ್ರಯೋಜನಗಳೊಂದಿಗೆ ವೆಸ್ಟಿಂಗ್ನಲ್ಲಿ ಹೆಚ್ಚಿನ ವಿಮಾ ಮೊತ್ತವನ್ನು ನೀಡುವ ಪಿಂಚಣಿ ಯೋಜನೆಯನ್ನು ಆಯ್ಕೆಮಾಡಿ.

ದ್ರವ್ಯತೆ

ಲಾಕ್-ಇನ್ ಅವಧಿಯ ಮೊದಲು ಹಣವನ್ನು ಹಿಂತೆಗೆದುಕೊಳ್ಳುವ ವಿಷಯದಲ್ಲಿ ಕೆಲವು ರೀತಿಯ ನಮ್ಯತೆ ಇದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಿ. ನಿಮಗೆ ಆ ಸ್ವಾತಂತ್ರ್ಯವನ್ನು ನೀಡುವ ಕೆಲವು ಯೋಜನೆಗಳು ಲಭ್ಯವಿವೆ.

ತೆರಿಗೆ ಪ್ರಯೋಜನಗಳು

ವರ್ಷಾಶನ ವಿಮೆ ಪಾವತಿಗಳು ನಿಮಗೆ ಒಂದು ಹಂತದವರೆಗೆ ತೆರಿಗೆ ಉಳಿಸಲು ಸಹಾಯ ಮಾಡುತ್ತದೆ. ಆ ಪಿಂಚಣಿ ಉತ್ಪನ್ನದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದರಿಂದ ನೀವು ಪಡೆಯಬಹುದಾದ ತೆರಿಗೆ ಪ್ರಯೋಜನದ ಕುರಿತು ಇನ್ನಷ್ಟು ತಿಳಿದುಕೊಳ್ಳಿ.

ಹೆಚ್ಚುವರಿ ಪ್ರಯೋಜನಗಳು

ಈ ಯೋಜನೆಗಳು ಸಾಮಾನ್ಯವಾಗಿ ಲೈಫ್ ಕವರ್, ತೆರಿಗೆ ಪ್ರಯೋಜನಗಳು, ಇತ್ಯಾದಿಗಳಂತಹ ಹೆಚ್ಚುವರಿ ಪ್ರಯೋಜನಗಳನ್ನು ನೀಡುತ್ತವೆ. ನೀವು ಹೂಡಿಕೆ ಮಾಡಲು ಆಯ್ಕೆ ಮಾಡುವ ಮೊದಲು ಅಂತಹ ಪ್ರಯೋಜನಗಳ ಕುರಿತು ಇನ್ನಷ್ಟು ಅನ್ವೇಷಿಸಿ.

ವರ್ಷಾಶನ ಪ್ರಯೋಜನಗಳು

ನಮ್ಮ ದೇಶದಲ್ಲಿ ನಿವೃತ್ತಿಯ ಸಮೀಪಿಸುತ್ತಿರುವ ಅನೇಕ ಜನರಿದ್ದಾರೆ. ವಿಮಾದಾರರ ಕೊರತೆ ಇಲ್ಲನೀಡುತ್ತಿದೆ ಒಂದು ಅಗಲಶ್ರೇಣಿ ಪಿಂಚಣಿ ಯೋಜನೆಗಳು. ನಿವೃತ್ತಿಯ ನಂತರ ನಿಮಗೆ ಸಹಾಯ ಮಾಡುವ ಸರಿಯಾದ ಪಿಂಚಣಿ ಯೋಜನೆಯನ್ನು ಆಯ್ಕೆ ಮಾಡುವ ಮೂಲಕ ಮತ್ತು ಹೂಡಿಕೆ ಮಾಡುವ ಮೂಲಕ ನಿಮ್ಮ ನಿವೃತ್ತಿಯನ್ನು ನೀವು ಮೊದಲೇ ಯೋಜಿಸಬಹುದು. ಸರಿಯಾದ ಪಿಂಚಣಿ ಯೋಜನೆಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮೂಲಕ ನೀವು ಆನಂದಿಸುವ ಕೆಲವು ಪ್ರಯೋಜನಗಳನ್ನು ನಾವು ಪಟ್ಟಿ ಮಾಡಿದ್ದೇವೆ:

1. ನಿವೃತ್ತಿಯ ನಂತರ ನಿಯಮಿತ ಆದಾಯ

ಈ ಯೋಜನೆಗಳ ದೊಡ್ಡ ಪ್ರಯೋಜನವೆಂದರೆ ನಿವೃತ್ತಿಯ ನಂತರ ನಿಮ್ಮ ಆದಾಯವು ನಿಲ್ಲುವುದಿಲ್ಲ. ನಿಯಮಿತ ಮಧ್ಯಂತರದಲ್ಲಿ ನೀವು ಹೂಡಿಕೆ ಮಾಡಿದ ಹಣದ ಭಾಗಗಳನ್ನು ನೀವು ಸ್ವೀಕರಿಸುತ್ತೀರಿ.

2. ನಿಮಗೆ ಅಗತ್ಯವಿರುವಾಗ ಹಣ

ಕೆಲವು ಪಿಂಚಣಿ ಯೋಜನೆಗಳು ನಿಮಗೆ ಒಂದು ದೊಡ್ಡ ಮೊತ್ತವನ್ನು ನೀಡುತ್ತವೆ, ಅದು ನಿವೃತ್ತಿಯ ನಂತರದ ಕೆಲವು ಪ್ರಮುಖ ಜೀವನ ವೆಚ್ಚಗಳನ್ನು ಒಳಗೊಂಡಿರುತ್ತದೆ.

3. ತೆರಿಗೆ ಪ್ರಯೋಜನಗಳು

ಅಂತಹ ಯೋಜನೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮೂಲಕ, ನೀವು ಪ್ರೀಮಿಯಂ ಮತ್ತು ರಿಟರ್ನ್ಸ್ ಎರಡರಲ್ಲೂ ತೆರಿಗೆ ಪ್ರಯೋಜನವನ್ನು ಪಡೆಯುತ್ತೀರಿ.

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.