Table of Contents

- ವಿಮೆ ಎಂದರೇನು?

- ನಮಗೆ ವಿಮೆ ಏಕೆ ಬೇಕು?

- ವಿಮೆಯ ವಿಧಗಳು

- ವಿಮೆ ಹೇಗೆ ಕೆಲಸ ಮಾಡುತ್ತದೆ?

- ತೀರ್ಮಾನ

- FAQ ಗಳು

- 1. ರಿಸ್ಕ್ ಪೂಲ್ ಎಂದರೆ ಏನು?

- 2. ನಾನು ವಿಮೆಯನ್ನು ಏಕೆ ಖರೀದಿಸಬೇಕು?

- 3. ನಾನು ವಿಮೆಯನ್ನು ಖರೀದಿಸಿದರೆ ಯಾರು ಪ್ರಯೋಜನ ಪಡೆಯುತ್ತಾರೆ?

- 4. ವಿಮೆಯನ್ನು ಖರೀದಿಸುವಾಗ ನಾನು ಏನನ್ನು ನೋಡಬೇಕು?

- 5. 'ಅಂಡರ್ ರೈಟಿಂಗ್' ಎಂದರೇನು?

- 6. ನಾನು ಖರೀದಿಸುವ ನೀತಿಗಳ ಆಧಾರದ ಮೇಲೆ ನಿಯಮಗಳು ಮತ್ತು ಷರತ್ತುಗಳು ಭಿನ್ನವಾಗಿವೆಯೇ?

- 7. ನಾನು ಒಂದಕ್ಕಿಂತ ಹೆಚ್ಚು ವಿಮಾ ಪಾಲಿಸಿಗಳನ್ನು ಖರೀದಿಸಬಹುದೇ?

- 8. ಯಾವುದೇ ವಿಮೆ ಕಡ್ಡಾಯವಾಗಿದೆಯೇ?

- 9. ಆರೋಗ್ಯ ವಿಮೆಯ ಪ್ರಾಮುಖ್ಯತೆ ಏನು?

- 10. ವಿಮಾ ಪ್ರೀಮಿಯಂ ಎಂದರೇನು?

- 11. ಪ್ರೀಮಿಯಂ ಅನ್ನು ಹೇಗೆ ಲೆಕ್ಕ ಹಾಕಲಾಗುತ್ತದೆ?

- 12. ನಾನು ವಿಮೆಯನ್ನು ಕ್ಲೈಮ್ ಮಾಡದಿದ್ದರೆ ನಾನು ಪ್ರೀಮಿಯಂ ಅನ್ನು ಮರಳಿ ಪಡೆಯಬಹುದೇ?

ವಿಮೆ

ನಾವೆಲ್ಲರೂ ವಿಮೆಯ ಬಗ್ಗೆ ಸಾಕಷ್ಟು ಕೇಳಿದ್ದೇವೆ. ಸಾಮಾನ್ಯ ಗ್ರಹಿಕೆಯಂತೆ, ವಿಮೆಯು ನಿಮ್ಮನ್ನು ಅಥವಾ ನೀವು ವಿಮೆ ಮಾಡಿದ ವಸ್ತುಗಳಿಗೆ ಭಾರೀ ಆರ್ಥಿಕ ನಷ್ಟವನ್ನು ಉಂಟುಮಾಡುತ್ತದೆ. ಆದರೆ ಹಾನಿಯನ್ನು ತೆಗೆದುಕೊಳ್ಳುವ ಸಾಮರ್ಥ್ಯವಿದೆ ಎಂದು ನೀವು ಭಾವಿಸುವ ಯಾವುದೋ ಒಂದು ಕವರ್ಗಿಂತ ಹೆಚ್ಚಿನದಾಗಿದೆ. ನಾವು ಇದನ್ನು ವಿವರವಾದ ರೀತಿಯಲ್ಲಿ ಪರಿಶೀಲಿಸುತ್ತೇವೆ.

ವಿಮೆ ಎಂದರೇನು?

ತಾಂತ್ರಿಕ ಪರಿಭಾಷೆಯಲ್ಲಿ, ಇದು ಅಪಾಯ ನಿರ್ವಹಣೆಯ ಒಂದು ರೂಪವಾಗಿದೆ, ಇದರಲ್ಲಿ ವಿಮೆ ಮಾಡಲಾದ ಘಟಕವು ಒಂದು ಸಣ್ಣ ವಿತ್ತೀಯ ಪರಿಹಾರಕ್ಕೆ ಬದಲಾಗಿ ಮತ್ತೊಂದು ಘಟಕಕ್ಕೆ ಸಂಭವನೀಯ ನಷ್ಟದ ವೆಚ್ಚವನ್ನು ವರ್ಗಾಯಿಸುತ್ತದೆ. ಈ ಪರಿಹಾರವನ್ನು ಕರೆಯಲಾಗುತ್ತದೆಪ್ರೀಮಿಯಂ. ಸರಳವಾಗಿ ಹೇಳುವುದಾದರೆ, ಭವಿಷ್ಯದ ನಷ್ಟದಿಂದ ನಿಮ್ಮನ್ನು ರಕ್ಷಿಸಿಕೊಳ್ಳಲು ಒಂದು ಘಟಕಕ್ಕೆ ಒಂದು ಮೊತ್ತವನ್ನು ಪಾವತಿಸಿದಂತೆ. ಹೀಗಾಗಿ, ಕೆಲವು ದುರದೃಷ್ಟದ ಸಂದರ್ಭದಲ್ಲಿ, ವಿಮಾದಾರರು ಪರಿಸ್ಥಿತಿಯಿಂದ ಹೊರಬರಲು ನಿಮಗೆ ಸಹಾಯ ಮಾಡುತ್ತಾರೆ.

ನಮಗೆ ವಿಮೆ ಏಕೆ ಬೇಕು?

ಪ್ರತಿಯೊಬ್ಬರ ಮನಸ್ಸಿನಲ್ಲೂ ಈ ಪ್ರಶ್ನೆ ಇರುತ್ತದೆ. ನನಗೆ ನಿಜವಾಗಿಯೂ ರಕ್ಷಣೆ ಬೇಕೇ? ಜೀವನವು ಆಶ್ಚರ್ಯಗಳಿಂದ ತುಂಬಿದೆ; ಕೆಲವು ಒಳ್ಳೆಯವರು, ಕೆಲವು ಕೆಟ್ಟವರು. ನಿಮಗೆ ಬರಬಹುದಾದ ಕೆಟ್ಟದ್ದಕ್ಕಾಗಿ ನೀವು ಸಿದ್ಧರಾಗಿರಬೇಕು. ಭದ್ರತೆ ಮತ್ತು ಶಾಂತತೆಯ ಪ್ರಜ್ಞೆಯನ್ನು ಹೊಂದಲು ಇದು ನಿಮಗೆ ಸಹಾಯ ಮಾಡುತ್ತದೆ. ಗಂಭೀರ ಕಾಯಿಲೆ, ನೈಸರ್ಗಿಕ ವಿಕೋಪ, ಪ್ರೀತಿಪಾತ್ರರ ಅನಿರೀಕ್ಷಿತ ಸಾವು ಇತ್ಯಾದಿ ನಿಮಗೆ ಸಹಾಯದ ಅಗತ್ಯವಿರುವ ಹಲವು ಕಾರಣಗಳಿರಬಹುದು. ಅಂತಹ ಸಂದರ್ಭಗಳಲ್ಲಿ ಸಮರ್ಪಕವಾಗಿ ವಿಮೆ ಮಾಡಿಸಿಕೊಂಡಿರುವುದು ನಿಮ್ಮ ಆರ್ಥಿಕ ಸ್ಥಿತಿಗೆ ಗಮನಾರ್ಹವಾದ ಸಹಾಯ ಹಸ್ತವನ್ನು ಒದಗಿಸುತ್ತದೆ. ಹೀಗಾಗಿ, ಒಬ್ಬರು ತಮ್ಮ ಅಗತ್ಯಗಳಿಗೆ ಅನುಗುಣವಾಗಿ ಸರಿಯಾದ ರೀತಿಯ ರಕ್ಷಣೆಯನ್ನು ಆರಿಸಿಕೊಳ್ಳಬೇಕು.

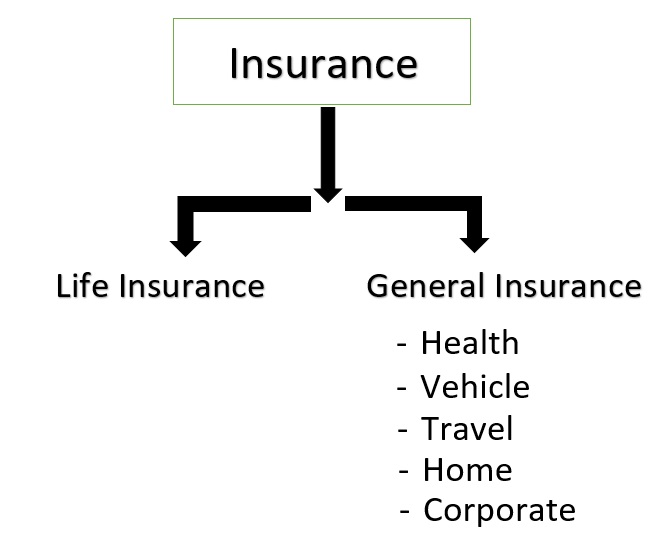

ವಿಮೆಯ ವಿಧಗಳು

1. ಜೀವ ವಿಮೆ

ಜೀವ ರಕ್ಷಣೆಯು ವಿಮೆಯ ಸಾಂಪ್ರದಾಯಿಕ ರೂಪಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ, ಹಠಾತ್ ವಿಪತ್ತು ಅಥವಾ ವಿಪತ್ತಿನಿಂದ ನಿಮ್ಮನ್ನು ಮತ್ತು ನಿಮ್ಮ ಪ್ರೀತಿಪಾತ್ರರನ್ನು ರಕ್ಷಿಸಲು ವಿನ್ಯಾಸಗೊಳಿಸಲಾಗಿದೆ. ಇದನ್ನು ಆರಂಭದಲ್ಲಿ ರಕ್ಷಿಸಲು ವಿನ್ಯಾಸಗೊಳಿಸಲಾಗಿತ್ತುಆದಾಯ ಕುಟುಂಬಗಳ. ಆದರೆ ಅಂದಿನಿಂದ, ಇದು ಕೇವಲ ಒಂದು ರಕ್ಷಣೆಯ ಕ್ರಮದಿಂದ ಸಂಪತ್ತಿನ ಸಂರಕ್ಷಣೆಗಾಗಿ ಅಥವಾ ಆಯ್ಕೆಯಾಗಿ ವಿಕಸನಗೊಂಡಿದೆತೆರಿಗೆ ಯೋಜನೆ. ವ್ಯಕ್ತಿಯ ಮೇಲೆ ಅವಲಂಬಿತರ ಸಂಖ್ಯೆ, ಪ್ರಸ್ತುತ ಉಳಿತಾಯ, ಮುಂತಾದ ವಿವಿಧ ಅಂಶಗಳ ಮೇಲೆ ಜೀವ ರಕ್ಷಣೆಯ ಅಗತ್ಯವನ್ನು ಲೆಕ್ಕಹಾಕಲಾಗುತ್ತದೆ.ಹಣಕಾಸಿನ ಗುರಿಗಳು ಇತ್ಯಾದಿ

2. ಸಾಮಾನ್ಯ ವಿಮೆ

ಜೀವನದ ಹೊರತಾಗಿ ಯಾವುದೇ ರೀತಿಯ ಕವರೇಜ್ ಈ ವರ್ಗದ ಅಡಿಯಲ್ಲಿ ಬರುತ್ತದೆ. ನಿಮ್ಮ ಅಗತ್ಯಗಳಿಗೆ ಅನುಗುಣವಾಗಿ ನಿಮ್ಮ ಜೀವನದ ಪ್ರತಿಯೊಂದು ಅಂಶವನ್ನು ಒಳಗೊಂಡಿರುವ ಹಲವಾರು ವಿಧದ ವಿಮೆಗಳಿವೆ:

a. ಆರೋಗ್ಯ ವಿಮೆ

ಇದು ನಿಮ್ಮ ಜೀವಿತಾವಧಿಯಲ್ಲಿ ಉಂಟಾಗಬಹುದಾದ ನಿಮ್ಮ ವೈದ್ಯಕೀಯ ಮತ್ತು ಶಸ್ತ್ರಚಿಕಿತ್ಸಾ ವೆಚ್ಚಗಳನ್ನು ಒಳಗೊಳ್ಳುತ್ತದೆ. ಸಾಮಾನ್ಯವಾಗಿ,ಆರೋಗ್ಯ ವಿಮೆ ಪಟ್ಟಿ ಮಾಡಲಾದ ಆಸ್ಪತ್ರೆಗಳಲ್ಲಿ ನಗದು ರಹಿತ ಸೌಲಭ್ಯಗಳನ್ನು ಒದಗಿಸುತ್ತದೆ.

Talk to our investment specialist

ಬಿ. ಮೋಟಾರ್ ವಿಮೆ

ವಿವಿಧ ಸನ್ನಿವೇಶಗಳ ವಿರುದ್ಧ ವಾಹನಕ್ಕೆ (ದ್ವಿಚಕ್ರ ವಾಹನ ಅಥವಾ ನಾಲ್ಕು ಚಕ್ರದ ವಾಹನ) ಸಂಬಂಧಿಸಿದ ಹಾನಿಗಳು ಮತ್ತು ಹೊಣೆಗಾರಿಕೆಗಳನ್ನು ಇದು ಒಳಗೊಳ್ಳುತ್ತದೆ. ಇದು ವಾಹನದ ಹಾನಿಯ ವಿರುದ್ಧ ರಕ್ಷಣೆ ನೀಡುತ್ತದೆ ಮತ್ತು ವಾಹನದ ಮಾಲೀಕರ ವಿರುದ್ಧ ಕಾನೂನಿನಿಂದ ಹೇಳಲಾದ ಯಾವುದೇ ಮೂರನೇ ವ್ಯಕ್ತಿಯ ಹೊಣೆಗಾರಿಕೆಗೆ ರಕ್ಷಣೆ ನೀಡುತ್ತದೆ.

ಸಿ. ಪ್ರವಾಸ ವಿಮೆ

ನಿಮ್ಮ ಪ್ರಯಾಣದ ಸಮಯದಲ್ಲಿ ಸಂಭವಿಸಿದ ತುರ್ತು ಅಥವಾ ನಷ್ಟದಿಂದ ಇದು ನಿಮ್ಮನ್ನು ಆವರಿಸುತ್ತದೆ. ಇದು ನಿಮಗೆ ಕಾಣದ ವೈದ್ಯಕೀಯ ತುರ್ತು ಪರಿಸ್ಥಿತಿಗಳು, ಕಳ್ಳತನ ಅಥವಾ ಸಾಮಾನು ಸರಂಜಾಮುಗಳ ನಷ್ಟ ಇತ್ಯಾದಿಗಳ ವಿರುದ್ಧ ರಕ್ಷಣೆ ನೀಡುತ್ತದೆ.

ಡಿ. ಗೃಹ ವಿಮೆ

ಇದು ಪಾಲಿಸಿಯ ವ್ಯಾಪ್ತಿಯನ್ನು ಅವಲಂಬಿಸಿ ಮನೆ ಮತ್ತು/ಅಥವಾ ಒಳಗಿನ ವಿಷಯಗಳನ್ನು ಒಳಗೊಳ್ಳುತ್ತದೆ. ಇದು ನೈಸರ್ಗಿಕ ಮತ್ತು ಮಾನವ ನಿರ್ಮಿತ ವಿಪತ್ತುಗಳಿಂದ ಮನೆಯನ್ನು ರಕ್ಷಿಸುತ್ತದೆ.

ಇ. ಸಾಗರ ವಿಮೆ

ಇದು ಸಾಗಣೆಯ ಸಮಯದಲ್ಲಿ ಸಂಭವನೀಯ ನಷ್ಟ ಅಥವಾ ಹಾನಿಯಿಂದ ಸರಕುಗಳು, ಸರಕುಗಳು ಇತ್ಯಾದಿಗಳನ್ನು ಒಳಗೊಳ್ಳುತ್ತದೆ.

ಎಫ್. ವಾಣಿಜ್ಯ ವಿಮೆ

ಇದು ನಿರ್ಮಾಣ, ವಾಹನ, ಆಹಾರ, ಶಕ್ತಿ, ತಂತ್ರಜ್ಞಾನ ಇತ್ಯಾದಿ ಉದ್ಯಮದ ಎಲ್ಲಾ ಕ್ಷೇತ್ರಗಳಿಗೆ ಪರಿಹಾರಗಳನ್ನು ನೀಡುತ್ತದೆ.

ಅಪಾಯದ ರಕ್ಷಣೆಯ ಅಗತ್ಯಗಳು ವ್ಯಕ್ತಿಯಿಂದ ವ್ಯಕ್ತಿಗೆ ಭಿನ್ನವಾಗಿರಬಹುದು ಆದರೆ ವಿಮಾ ಪಾಲಿಸಿಯ ಮೂಲಭೂತ ಕೆಲಸವು ಹೆಚ್ಚು ಕಡಿಮೆ ಒಂದೇ ಆಗಿರುತ್ತದೆ.

ವಿಮೆ ಹೇಗೆ ಕೆಲಸ ಮಾಡುತ್ತದೆ?

ವಿಮೆಯ ಪರಿಕಲ್ಪನೆಯ ಹಿಂದಿನ ಮೂಲಭೂತ ತತ್ವವೆಂದರೆ 'ರಿಸ್ಕ್ ಪೂಲಿಂಗ್'. ಹೆಚ್ಚಿನ ಸಂಖ್ಯೆಯ ಜನರು ನಿರ್ದಿಷ್ಟ ನಷ್ಟ ಅಥವಾ ಹಾನಿಯ ವಿರುದ್ಧ ವಿಮೆಯನ್ನು ಪಡೆಯಲು ಸಿದ್ಧರಾಗಿದ್ದಾರೆ ಮತ್ತು ಅದಕ್ಕಾಗಿ ಅವರು ಬಯಸಿದ ಪ್ರೀಮಿಯಂ ಅನ್ನು ಪಾವತಿಸಲು ಸಿದ್ಧರಾಗಿದ್ದಾರೆ. ಈ ಜನರ ಗುಂಪನ್ನು ವಿಮಾ-ಪೂಲ್ ಎಂದು ಕರೆಯಬಹುದು. ಈಗ, ಆಸಕ್ತರ ಸಂಖ್ಯೆ ತುಂಬಾ ದೊಡ್ಡದಾಗಿದೆ ಎಂದು ಕಂಪನಿಗೆ ತಿಳಿದಿದೆ ಮತ್ತು ಅವರೆಲ್ಲರಿಗೂ ಒಂದೇ ಸಮಯದಲ್ಲಿ ವಿಮಾ ರಕ್ಷಣೆಯ ಅಗತ್ಯವಿರುವ ಸಂಭವನೀಯತೆ ಬಹುತೇಕ ಅಸಾಧ್ಯವಾಗಿದೆ. ಹೀಗಾಗಿ, ಕಂಪನಿಗಳು ನಿಯಮಿತ ಮಧ್ಯಂತರಗಳಲ್ಲಿ ಹಣವನ್ನು ಸಂಗ್ರಹಿಸಲು ಅನುಮತಿಸುತ್ತದೆ ಮತ್ತು ಅಂತಹ ಸ್ಥಿತಿಯು ಬಂದಾಗ ಮತ್ತು ಕ್ಲೈಮ್ ಅನ್ನು ಇತ್ಯರ್ಥಪಡಿಸುತ್ತದೆ. ಇದರ ಅತ್ಯಂತ ಸಾಮಾನ್ಯ ಉದಾಹರಣೆಯೆಂದರೆಆಟೋ ವಿಮೆ. ನಾವೆಲ್ಲರೂ ವಾಹನ ವಿಮೆಯನ್ನು ಹೊಂದಿದ್ದೇವೆ, ಆದರೆ ನಮ್ಮಲ್ಲಿ ಎಷ್ಟು ಜನರು ಅದನ್ನು ಕ್ಲೈಮ್ ಮಾಡಿದ್ದಾರೆ? ಹೀಗಾಗಿ, ನೀವು ಹಾನಿಯ ಸಂಭವನೀಯತೆಗೆ ಪಾವತಿಸಿ ಮತ್ತು ವಿಮೆ ಮಾಡಿಸಿಕೊಳ್ಳಿ ಮತ್ತು ನೀಡಿದ ಘಟನೆ ಸಂಭವಿಸಿದಲ್ಲಿ ನಿಮಗೆ ಪಾವತಿಸಲಾಗುವುದು.

ಆದ್ದರಿಂದ ನೀವು ವಿಮಾ ಪಾಲಿಸಿಯನ್ನು ಖರೀದಿಸಿದಾಗ, ನೀವು ಪಾಲಿಸಿಯ ಪ್ರೀಮಿಯಂ ಆಗಿ ಕಂಪನಿಗೆ ನಿಯಮಿತ ಮೊತ್ತವನ್ನು ಪಾವತಿಸುತ್ತೀರಿ. ನೀವು ಕ್ಲೈಮ್ ಮಾಡಲು ನಿರ್ಧರಿಸಿದರೆ ಮತ್ತು ವಿಮಾದಾರರು ಪಾಲಿಸಿಯಿಂದ ಆವರಿಸಲ್ಪಟ್ಟ ಹಾನಿಯನ್ನು ಪಾವತಿಸುತ್ತಾರೆ. ಈವೆಂಟ್ನ ಸಂಭವನೀಯತೆಯನ್ನು ಲೆಕ್ಕಾಚಾರ ಮಾಡಲು ಕಂಪನಿಗಳು ಅಪಾಯದ ಡೇಟಾವನ್ನು ಬಳಸುತ್ತವೆ - ನೀವು ವಿಮೆಯನ್ನು ಬಯಸುತ್ತಿರುವಿರಿ - ನಡೆಯುತ್ತಿದೆ. ಹೆಚ್ಚಿನ ಸಂಭವನೀಯತೆ, ಪಾಲಿಸಿಯ ಪ್ರೀಮಿಯಂ ಹೆಚ್ಚು. ಈ ಪ್ರಕ್ರಿಯೆಯನ್ನು ಅಂಡರ್ರೈಟಿಂಗ್ ಎಂದು ಕರೆಯಲಾಗುತ್ತದೆ ಅಂದರೆ ವಿಮೆ ಮಾಡಬೇಕಾದ ಅಪಾಯವನ್ನು ಮೌಲ್ಯಮಾಪನ ಮಾಡುವ ಪ್ರಕ್ರಿಯೆ. ಪಕ್ಷಗಳ ನಡುವಿನ ವಿಮಾ ಒಪ್ಪಂದದ ಪ್ರಕಾರ ವಿಮೆ ಮಾಡಲಾದ ಘಟಕದ ನಿಜವಾದ ಮೌಲ್ಯವನ್ನು ಮಾತ್ರ ಕಂಪನಿಯು ನೋಡುತ್ತದೆ. ಉದಾ., ನೀವು ನಿಮ್ಮ ಪೂರ್ವಜರ ಮನೆಗೆ 50 ಲಕ್ಷಗಳಿಗೆ ವಿಮೆ ಮಾಡಿದ್ದೀರಿ, ಕಂಪನಿಯು ಮನೆಯ ನಿಜವಾದ ಮೌಲ್ಯವನ್ನು ಮಾತ್ರ ಪರಿಗಣಿಸುತ್ತದೆ ಮತ್ತು ಮನೆಯು ನಿಮಗಾಗಿ ಹೊಂದಬಹುದಾದ ಯಾವುದೇ ಭಾವನಾತ್ಮಕ ಮೌಲ್ಯವನ್ನು ಮನರಂಜನೆ ಮಾಡುವುದಿಲ್ಲ, ಏಕೆಂದರೆ ಭಾವನೆಗಳಿಗೆ ಬೆಲೆ ಕಟ್ಟುವುದು ಅಸಾಧ್ಯ. .

ವಿಭಿನ್ನ ನೀತಿಗಳಿಗೆ ವಿಭಿನ್ನ ನಿಯಮಗಳು ಮತ್ತು ಷರತ್ತುಗಳಿವೆ, ಆದರೆ ಮೂರು ಮುಖ್ಯ ಸಾಮಾನ್ಯ ತತ್ವಗಳು ಎಲ್ಲಾ ಪ್ರಕಾರಗಳಿಗೆ ಒಂದೇ ಆಗಿರುತ್ತವೆ:

- ಆಸ್ತಿ ಅಥವಾ ಐಟಂಗೆ ಕವರ್ ಒದಗಿಸಲಾಗಿದೆ ಅದರ ನಿಜವಾದ ಮೌಲ್ಯಕ್ಕೆ ಮತ್ತು ಯಾವುದೇ ಭಾವನೆ ಮೌಲ್ಯವನ್ನು ಪರಿಗಣಿಸುವುದಿಲ್ಲ.

- ಕ್ಲೈಮ್ನ ಸಾಧ್ಯತೆಯು ಪಾಲಿಸಿದಾರರಾದ್ಯಂತ ಹರಡಬೇಕು ಆದ್ದರಿಂದ ವಿಮಾದಾರರು ಪಾಲಿಸಿಯ ಪ್ರೀಮಿಯಂ ಅನ್ನು ಹೊಂದಿಸಲು ಅಪಾಯದ ಅವಕಾಶವನ್ನು ಲೆಕ್ಕಾಚಾರ ಮಾಡಲು ಸಾಧ್ಯವಾಗುತ್ತದೆ.

- ನಷ್ಟವು ಉದ್ದೇಶಪೂರ್ವಕವಾಗಿರಬಾರದು.

ನಾವು ಮೇಲಿನ ಮೊದಲ ಎರಡು ಅಂಶಗಳನ್ನು ಒಳಗೊಂಡಿದೆ. ಮೂರನೇ ಭಾಗವು ಅರ್ಥಮಾಡಿಕೊಳ್ಳಲು ಸ್ವಲ್ಪ ಹೆಚ್ಚು ಮುಖ್ಯವಾಗಿದೆ.

ವಿಮಾ ಪಾಲಿಸಿಯು ವಿಮಾದಾರ ಮತ್ತು ವಿಮಾದಾರರ ನಡುವಿನ ವಿಶೇಷ ರೀತಿಯ ಒಪ್ಪಂದವಾಗಿದೆ. ಇದು 'ಅತ್ಯಂತ ಉತ್ತಮ ನಂಬಿಕೆ'ಯ ಒಪ್ಪಂದವಾಗಿದೆ. ಇದರರ್ಥ ವಿಮಾದಾರರು ಮತ್ತು ವಿಮೆದಾರರ ನಡುವೆ ಮಾತನಾಡದ ಆದರೆ ಬಹಳ ಮುಖ್ಯವಾದ ತಿಳುವಳಿಕೆಯು ಸಾಮಾನ್ಯ ಒಪ್ಪಂದಗಳಲ್ಲಿ ಅಸ್ತಿತ್ವದಲ್ಲಿಲ್ಲ. ಈ ತಿಳುವಳಿಕೆಯು ಸಂಪೂರ್ಣ ಬಹಿರಂಗಪಡಿಸುವಿಕೆಯ ಕರ್ತವ್ಯವನ್ನು ಒಳಗೊಂಡಿರುತ್ತದೆ ಮತ್ತು ಯಾವುದೇ ತಪ್ಪು ಅಥವಾ ಉದ್ದೇಶಪೂರ್ವಕ ಹಕ್ಕುಗಳನ್ನು ಮಾಡಬಾರದು. ಅಗತ್ಯವಿರುವ ಎಲ್ಲಾ ಮಾಹಿತಿಯನ್ನು ನೀವು ಅವರಿಗೆ ತಿಳಿಸಲು ವಿಫಲವಾದರೆ ನಿಮ್ಮ ಕ್ಲೈಮ್ ಅನ್ನು ಇತ್ಯರ್ಥಗೊಳಿಸಲು ಕಂಪನಿಯು ನಿರಾಕರಿಸುವ ಕಾರಣಗಳಲ್ಲಿ 'ಒಳ್ಳೆಯ ನಂಬಿಕೆ'ಯ ಈ ಕರ್ತವ್ಯವೂ ಒಂದು. ಮತ್ತು ಇದು ದ್ವಿಮುಖ ರಸ್ತೆ. ಕಂಪನಿಯು ಕ್ಲೈಂಟ್ನ ಕಡೆಗೆ 'ಉತ್ತಮ ನಂಬಿಕೆ' ಕಟ್ಟುಪಾಡುಗಳನ್ನು ಹೊಂದಿದೆ ಮತ್ತು ಅದರ ಮೇಲೆ ಕಾರ್ಯನಿರ್ವಹಿಸಲು ವಿಫಲವಾದರೆ ವಿಮಾದಾರರನ್ನು ಬಹಳಷ್ಟು ತೊಂದರೆಗೆ ಒಡ್ಡಬಹುದು.

ತೀರ್ಮಾನ

ಪ್ರತಿ ಧ್ವನಿಹಣಕಾಸು ಯೋಜನೆ ಅಪಾಯದ ರಕ್ಷಣೆಯಿಂದ ಬೆಂಬಲಿತವಾಗಿದೆ. ನಿಮಗಾಗಿ ಸೂಕ್ತವಾದ ಕವರ್ ಅನ್ನು ನಿಮ್ಮ ಅಗತ್ಯತೆಗಳು ಮತ್ತು ಪ್ರಸ್ತುತ ಹಣಕಾಸಿನ ಪರಿಸ್ಥಿತಿಯಿಂದ ನಿರ್ಧರಿಸಲಾಗುತ್ತದೆ. ನಿಮ್ಮ ಪಾಲಿಸಿಯಲ್ಲಿ ಒಳಗೊಂಡಿರುವ ವೆಚ್ಚಗಳನ್ನು ನೀವು ಪರಿಶೀಲಿಸಬೇಕು ಮತ್ತು ಮರುಪರಿಶೀಲಿಸಬೇಕು ಮತ್ತು ನಿಮ್ಮ ಪ್ರಸ್ತುತ ಆರ್ಥಿಕ ಆರೋಗ್ಯದ ಮೇಲೆ ಅದರ ಪ್ರಭಾವವನ್ನು ಮೌಲ್ಯಮಾಪನ ಮಾಡಬೇಕು. ಬಹಳಷ್ಟು ಇಫ್ಗಳು ಮತ್ತು ಬಟ್ಗಳು ಒಳಗೊಂಡಿವೆ ಆದರೆ ಕೆಲಸ ಮಾಡುವ ಮೂಲಭೂತ ಮೂಲಭೂತ ಅಂಶಗಳು ಎಲ್ಲಾ ವಿಧದ ವಿಮೆಗಳಲ್ಲಿ ಸ್ಥಿರವಾಗಿರುತ್ತವೆ. ನೀವು ಯಾವ ರೀತಿಯ ಅಪಾಯದ ರಕ್ಷಣೆಯನ್ನು ಖರೀದಿಸುತ್ತಿರುವಿರಿ, ನೀವು ಏಕೆ ಖರೀದಿಸುತ್ತಿರುವಿರಿ ಮತ್ತು ಒಪ್ಪಂದದಲ್ಲಿ ಏನೆಲ್ಲಾ ಒಳಗೊಂಡಿದೆ ಎಂಬುದರ ಕುರಿತು ನೀವು ಸ್ಪಷ್ಟವಾಗಿರಬೇಕು. ವಿಮೆಯ ಸಂಪೂರ್ಣ ಪ್ರಕ್ರಿಯೆಯು ಸ್ಫಟಿಕ ಸ್ಪಷ್ಟವಾಗಿದೆ ಮತ್ತು ಕಡಿಮೆ ತೊಂದರೆದಾಯಕವಾಗುವಂತೆ ಎರಡೂ ಪಕ್ಷಗಳು 'ಅತ್ಯಂತ ಉತ್ತಮ ನಂಬಿಕೆ'ಯಿಂದ ಕಾರ್ಯನಿರ್ವಹಿಸಲು ಸಹ ಮುಖ್ಯವಾಗಿದೆ. ಮತ್ತು ಪ್ರತಿಯೊಂದು ಹಣಕಾಸಿನ ಉತ್ಪನ್ನದಂತೆಯೇ, ನೀವು ಚೆನ್ನಾಗಿ ತಿಳಿದಿರಬೇಕು ಮತ್ತು ನೀವು ಖರೀದಿಸುತ್ತಿರುವ ಉತ್ಪನ್ನದ ಬಗ್ಗೆ ಮಾಹಿತಿ ಹೊಂದಿರಬೇಕು ಮತ್ತು ನಿಮ್ಮಿಂದ ಉತ್ತಮ ಸಲಹೆಯನ್ನು ಪಡೆಯಬೇಕುಆರ್ಥಿಕ ಸಲಹೆಗಾರ.

FAQ ಗಳು

1. ರಿಸ್ಕ್ ಪೂಲ್ ಎಂದರೆ ಏನು?

ಉ: ರಿಸ್ಕ್ ಪೂಲಿಂಗ್ ಎಂದರೆ ಉತ್ತಮ ವಿಮಾ ದರಗಳು ಮತ್ತು ಕವರೇಜ್ ಯೋಜನೆಗಳಿಗಾಗಿ ಹಣದೊಂದಿಗೆ ವೈಯಕ್ತಿಕ ಪೂಲ್ಗಳ ಸಣ್ಣ ಗುಂಪುಗಳು. ವೈಯಕ್ತಿಕವಾಗಿ ವಿಮಾ ಕಂಪನಿಯನ್ನು ಸಂಪರ್ಕಿಸುವ ಬದಲು, ನೀವು ಅದನ್ನು ಕಂಪನಿಯಾಗಿ ಸಂಪರ್ಕಿಸುತ್ತಿರುವುದರಿಂದ ಖರೀದಿ ಸಾಮರ್ಥ್ಯವು ಸುಧಾರಿಸುತ್ತದೆ. ಇದನ್ನು ಉದ್ಯೋಗಿಗಳ ಪರವಾಗಿ ಕಂಪನಿಗಳು ಅಥವಾ ಸಹಕಾರಿ ಸಂಘಗಳು ಮಾಡಬಹುದು.

ವಿಮಾ ಕಂಪೆನಿಗಳು ಅಪಾಯದ ಪೂಲಿಂಗ್ ಅನ್ನು ಸಹ ಕೈಗೊಳ್ಳಿ. ವಿಮಾ ರಕ್ಷಣೆಯೊಂದಿಗೆ ಒಬ್ಬರನ್ನೊಬ್ಬರು ರಕ್ಷಿಸಿಕೊಳ್ಳಲು ಅವರು ಒಟ್ಟಿಗೆ ಸೇರುತ್ತಾರೆ

2. ನಾನು ವಿಮೆಯನ್ನು ಏಕೆ ಖರೀದಿಸಬೇಕು?

ಉ: ಪಾಲಿಸಿಯ ಸಹಾಯದಿಂದ, ನೀವು ಸಂಭಾವ್ಯ ನಷ್ಟವನ್ನು ವಿಮಾ ಕಂಪನಿಗೆ ಪರಿಣಾಮಕಾರಿಯಾಗಿ ವರ್ಗಾಯಿಸಬಹುದು. 'ವಿಮಾ ಪ್ರೀಮಿಯಂ' ಎಂದು ಕರೆಯಲ್ಪಡುವ ಶುಲ್ಕದ ವಿನಿಮಯಕ್ಕಾಗಿ ನೀವು ಹಾಗೆ ಮಾಡಬಹುದು. ವಿಮೆಯ ಪ್ರಯೋಜನವೆಂದರೆ ಅದು ಅಭೂತಪೂರ್ವ ವೆಚ್ಚದ ಸಂದರ್ಭದಲ್ಲಿ ನಿಮ್ಮ ಉಳಿತಾಯವನ್ನು ರಕ್ಷಿಸುತ್ತದೆ.

3. ನಾನು ವಿಮೆಯನ್ನು ಖರೀದಿಸಿದರೆ ಯಾರು ಪ್ರಯೋಜನ ಪಡೆಯುತ್ತಾರೆ?

ಉ: ನೀವು ವಿಮಾ ಪಾಲಿಸಿಯನ್ನು ಖರೀದಿಸಿದಾಗ ವಿಮಾದಾರ ಮತ್ತು ವಿಮೆದಾರರಿಬ್ಬರೂ ಪ್ರಯೋಜನ ಪಡೆಯುತ್ತಾರೆ. ವಿಮೆದಾರರಾಗಿ, ನೀವು ಸಂಭಾವ್ಯ ನಷ್ಟದಿಂದ ರಕ್ಷಿಸಲ್ಪಡುತ್ತೀರಿ ಎಂಬ ಜ್ಞಾನದಲ್ಲಿ ನೀವು ಸುರಕ್ಷಿತವಾಗಿರುತ್ತೀರಿ. ಅಂತೆಯೇ, ವಿಮಾ ಕಂಪನಿಯು ಉತ್ತಮ ವ್ಯವಹಾರ ಮಾದರಿಗಳು ಮತ್ತು ಸ್ವತ್ತುಗಳನ್ನು ರಚಿಸಲು ನೀವು ಪಾವತಿಸುವ ಹಣವನ್ನು ಪ್ರೀಮಿಯಂ ಆಗಿ ಬಳಸುತ್ತದೆ.

4. ವಿಮೆಯನ್ನು ಖರೀದಿಸುವಾಗ ನಾನು ಏನನ್ನು ನೋಡಬೇಕು?

ಉ: ನೀವು ವಿಮಾ ಪಾಲಿಸಿಯನ್ನು ಖರೀದಿಸಿದಾಗ, ನೀವು ಪ್ರೀಮಿಯಂ ಮತ್ತು ಕವರೇಜ್ ಅನ್ನು ಪರಿಶೀಲಿಸಬೇಕು. ಇವುಗಳು ನಿಮ್ಮ ಅವಶ್ಯಕತೆಗಳಿಗೆ ಅನುಗುಣವಾಗಿರಬೇಕು.

5. 'ಅಂಡರ್ ರೈಟಿಂಗ್' ಎಂದರೇನು?

ಉ: ಅಂಡರ್ರೈಟಿಂಗ್ ಎನ್ನುವುದು ವಿಮಾ ಕಂಪನಿಗಳು ಒದಗಿಸುವ ಸೇವೆಯಾಗಿದ್ದು, ಅಲ್ಲಿ ಸಂಸ್ಥೆಗಳು ವಿಮೆ ಮಾಡಿದ ವ್ಯಕ್ತಿಗಳಿಗೆ ಖಾತರಿದಾರರಾಗಿ ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತವೆ. ಆದಾಗ್ಯೂ, ವಿಮಾ ಕಂಪನಿಗಳು ಅಂಡರ್ರೈಟಿಂಗ್ ಸೇವೆಗಳನ್ನು ಬಯಸುವ ವ್ಯಕ್ತಿಗಳಿಗೆ ಷೇರುಗಳು ಅಥವಾ ಏಳಿಗೆಯನ್ನು ಭದ್ರತಾ ಠೇವಣಿಗಳಾಗಿ ಒದಗಿಸಲು ಕೇಳಬಹುದು.

6. ನಾನು ಖರೀದಿಸುವ ನೀತಿಗಳ ಆಧಾರದ ಮೇಲೆ ನಿಯಮಗಳು ಮತ್ತು ಷರತ್ತುಗಳು ಭಿನ್ನವಾಗಿವೆಯೇ?

ಉ: ಹೌದು, ನೀವು ಖರೀದಿಸುವ ವಿಮಾ ಪಾಲಿಸಿಯ ಪ್ರಕಾರವನ್ನು ಅವಲಂಬಿಸಿ ಪಾಲಿಸಿಯ ನಿಯಮಗಳು ಮತ್ತು ಷರತ್ತುಗಳು ಭಿನ್ನವಾಗಿರುತ್ತವೆ. ಎರಡು ಮುಖ್ಯ ವಿಧದ ವಿಮೆಗಳುಜೀವ ವಿಮೆ ಮತ್ತುಗೃಹ ವಿಮೆ. ಅಡಿಯಲ್ಲಿಸಾಮಾನ್ಯ ವಿಮೆ ಆರೋಗ್ಯ, ಪ್ರಯಾಣ, ಮನೆ, ಕಾರ್ಪೊರೇಟ್ ಮತ್ತು ವಾಹನ ವಿಮೆ ಬರುತ್ತದೆ. ನೀವು ಖರೀದಿಸುವ ಪಾಲಿಸಿಯನ್ನು ಅವಲಂಬಿಸಿ, ನಿಮ್ಮ ನಿಯಮಗಳು, ಷರತ್ತುಗಳು ಮತ್ತು ಪಾವತಿಸಬೇಕಾದ ಪ್ರೀಮಿಯಂಗಳು ಭಿನ್ನವಾಗಿರುತ್ತವೆ.

7. ನಾನು ಒಂದಕ್ಕಿಂತ ಹೆಚ್ಚು ವಿಮಾ ಪಾಲಿಸಿಗಳನ್ನು ಖರೀದಿಸಬಹುದೇ?

ಉ: ಹೌದು, ಒಬ್ಬ ವ್ಯಕ್ತಿಯು ವಿವಿಧ ರೀತಿಯ ಪಾಲಿಸಿಗಳನ್ನು ಖರೀದಿಸಬಹುದು. ಒಬ್ಬ ವ್ಯಕ್ತಿಯು ಖರೀದಿಸಬಹುದಾದ ಜೀವ ವಿಮಾ ಪಾಲಿಸಿಗಳ ಸಂಖ್ಯೆಗೆ ಯಾವುದೇ ಮಿತಿಗಳಿಲ್ಲ. ಆದಾಗ್ಯೂ, ವಾಹನಕ್ಕಾಗಿ, ನೀವು ಕೇವಲ ಒಂದು ವಾಹನ ವಿಮಾ ಪಾಲಿಸಿಯನ್ನು ಖರೀದಿಸಬೇಕಾಗುತ್ತದೆ.

8. ಯಾವುದೇ ವಿಮೆ ಕಡ್ಡಾಯವಾಗಿದೆಯೇ?

ಉ: ಹೌದು, ವಾಹನಗಳ ಮಾಲೀಕರಿಗೆ, ವಾಹನ ವಿಮಾ ಪಾಲಿಸಿಯನ್ನು ಖರೀದಿಸುವುದು ಕಡ್ಡಾಯವಾಗಿದೆ. ಇಲ್ಲದಿದ್ದರೆ, ನೀವು ಕಾನೂನು ತೊಡಕುಗಳಿಗೆ ಸಿಲುಕುತ್ತೀರಿ.

9. ಆರೋಗ್ಯ ವಿಮೆಯ ಪ್ರಾಮುಖ್ಯತೆ ಏನು?

ಉ: ಎಆರೋಗ್ಯ ವಿಮಾ ಪಾಲಿಸಿ ಅಥವಾ ವೈದ್ಯಕೀಯ ವಿಮೆಯು ನಿಮ್ಮನ್ನು ಅಭೂತಪೂರ್ವ ವೈದ್ಯಕೀಯ ಅಥವಾ ಆಸ್ಪತ್ರೆಗೆ ಸೇರಿಸುವ ವೆಚ್ಚಗಳಿಂದ ರಕ್ಷಿಸುತ್ತದೆ. ನೀವು ವೈದ್ಯಕೀಯ ವಿಮೆಯನ್ನು ಖರೀದಿಸಿದರೆ, ನೀವು ಇದ್ದಕ್ಕಿದ್ದಂತೆ ಆಸ್ಪತ್ರೆಗೆ ಸೇರಿಸಬೇಕಾದರೆ ನಿಮ್ಮ ಉಳಿತಾಯವನ್ನು ರಕ್ಷಿಸಲಾಗುತ್ತದೆ. ವೈದ್ಯರ ಶುಲ್ಕಗಳು, ಆಸ್ಪತ್ರೆಯ ಶುಲ್ಕಗಳು, ಆಂಬ್ಯುಲೆನ್ಸ್ ಶುಲ್ಕಗಳು, OT ಶುಲ್ಕಗಳು ಮತ್ತು ಔಷಧಿಗಳಂತಹ ಎಲ್ಲಾ ವೆಚ್ಚಗಳನ್ನು ವಿಮಾ ಪಾಲಿಸಿಯ ಅಡಿಯಲ್ಲಿ ಒಳಗೊಂಡಿರುತ್ತದೆ. ಹೀಗಾಗಿ, ನಿಮ್ಮ ಉಳಿತಾಯವನ್ನು ರಕ್ಷಿಸಲಾಗುತ್ತದೆ.

10. ವಿಮಾ ಪ್ರೀಮಿಯಂ ಎಂದರೇನು?

ಉ: ವಿಮಾ ಪ್ರೀಮಿಯಂ ಎನ್ನುವುದು ವಿಮಾದಾರರು ಪಾಲಿಸಿಯನ್ನು ಖರೀದಿಸಲು ವಿಮಾ ಕಂಪನಿಗೆ ನಿಯತಕಾಲಿಕವಾಗಿ ಪಾವತಿಸಬೇಕಾದ ಮೊತ್ತವಾಗಿದೆ. ನೀವು ವಿಮಾ ಪಾಲಿಸಿಯನ್ನು ಖರೀದಿಸಿದಾಗ, ಅಪಾಯವನ್ನು ಕಂಪನಿಗೆ ವರ್ಗಾಯಿಸಲಾಗುತ್ತದೆ. ಆದ್ದರಿಂದ, ಕಂಪನಿಯು ಶುಲ್ಕವನ್ನು ವಿಧಿಸುತ್ತದೆ, ಇದನ್ನು ವಿಮಾ ಪ್ರೀಮಿಯಂ ಎಂದು ಕರೆಯಲಾಗುತ್ತದೆ.

11. ಪ್ರೀಮಿಯಂ ಅನ್ನು ಹೇಗೆ ಲೆಕ್ಕ ಹಾಕಲಾಗುತ್ತದೆ?

ಉ: ವಿಮಾ ಕಂಪನಿಗಳು ತಮ್ಮ ಗ್ರಾಹಕರಿಗೆ ವಿಧಿಸುವ ವಿಮಾ ಕಂತುಗಳ ಮೌಲ್ಯವನ್ನು ಮೌಲ್ಯಮಾಪನ ಮಾಡಲು ಗಣಿತದ ಲೆಕ್ಕಾಚಾರಗಳು ಮತ್ತು ಅಂಕಿಅಂಶಗಳನ್ನು ಬಳಸುತ್ತವೆ. ವಿಭಿನ್ನ ವಿಮಾ ಪಾಲಿಸಿಗಳಿಗೆ ಪ್ರೀಮಿಯಂಗಳನ್ನು ಲೆಕ್ಕಾಚಾರ ಮಾಡಲು ವಿಭಿನ್ನ ನಿಯತಾಂಕಗಳನ್ನು ಬಳಸಲಾಗುತ್ತದೆ. ಉದಾಹರಣೆಗೆ, ವೈದ್ಯಕೀಯ ವಿಮಾ ಪಾಲಿಸಿಯ ಪ್ರೀಮಿಯಂ ಅನ್ನು ಲೆಕ್ಕಾಚಾರ ಮಾಡುವಾಗ, ವಯಸ್ಸು, ಆರೋಗ್ಯ, ವೈದ್ಯಕೀಯ ಇತಿಹಾಸ ಮತ್ತು ಇತರ ರೀತಿಯ ಅಂಶಗಳನ್ನು ಪರಿಗಣಿಸಲಾಗುತ್ತದೆ. ಅಂತೆಯೇ, ಇತರ ವಿಮಾ ಪಾಲಿಸಿಗಳಿಗೆ, ಜೀವನ ಇತಿಹಾಸ ಮತ್ತು ಕ್ರೆಡಿಟ್ ಸ್ಕೋರ್ಗಳನ್ನು ಪರಿಗಣನೆಗೆ ತೆಗೆದುಕೊಳ್ಳಲಾಗುತ್ತದೆ.

12. ನಾನು ವಿಮೆಯನ್ನು ಕ್ಲೈಮ್ ಮಾಡದಿದ್ದರೆ ನಾನು ಪ್ರೀಮಿಯಂ ಅನ್ನು ಮರಳಿ ಪಡೆಯಬಹುದೇ?

ಉ: ನಿಯಮಿತವಾಗಿ ಪ್ರೀಮಿಯಂಗಳನ್ನು ಪಾವತಿಸಿದ ನಂತರ ನಿಮ್ಮ ಜೀವ ವಿಮಾ ಪಾಲಿಸಿಯನ್ನು ನೀವು ರದ್ದುಗೊಳಿಸಿದರೆ, ನೀವು ಕನಿಷ್ಟ ಭಾಗಶಃ ಪ್ರೀಮಿಯಂಗಳ ಮರುಪಾವತಿಯನ್ನು ಪಡೆಯಬಹುದು. ಆದಾಗ್ಯೂ, ಇದು ವಿಮಾ ಪಾಲಿಸಿಯ ನಿಯಮಗಳು ಮತ್ತು ಷರತ್ತುಗಳನ್ನು ಅವಲಂಬಿಸಿರುತ್ತದೆ. ಆದರೆ ಪಾಲಿಸಿಯ ಅವಧಿ ಮುಗಿದ ಮೇಲೆ ನೀವು ಪ್ರೀಮಿಯಂ ಅನ್ನು ಕ್ಲೈಮ್ ಮಾಡಲು ಸಾಧ್ಯವಿಲ್ಲ.

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಖಾತರಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.

You Might Also Like

Use full and important Awareness about health insurance

Very Nice Content