+91-22-48913909

+91-22-48913909

Table of Contents

ಮಾಸಿಕ ಆದಾಯ ಯೋಜನೆ (MIP) ಎಂದರೇನು?

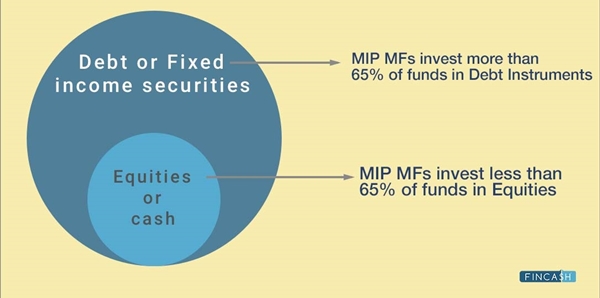

ಮಾಸಿಕಆದಾಯ ಪ್ಲಾನ್ ಅಥವಾ ಎಂಐಪಿ ಎನ್ನುವುದು ಸಾಲ ಆಧಾರಿತ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಆಗಿದ್ದು ಅದು ಡಿವಿಡೆಂಡ್ ರೂಪದಲ್ಲಿ ಆದಾಯವನ್ನು ನೀಡುತ್ತದೆ. ಮಾಸಿಕ ಆದಾಯ ಯೋಜನೆಯು ಇಕ್ವಿಟಿ ಮತ್ತು ಸಾಲ ಸಾಧನಗಳ ಸಂಯೋಜನೆಯಾಗಿದೆ. ಇದು ಸಾಲ ಆಧಾರಿತ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಆಗಿದ್ದು, ಹೂಡಿಕೆಯ ಪ್ರಮುಖ ಭಾಗವನ್ನು (65% ಕ್ಕಿಂತ ಹೆಚ್ಚು) ಬಡ್ಡಿ ಇಳುವರಿಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲಾಗುತ್ತದೆಸಾಲ ನಿಧಿ ಡಿಬೆಂಚರ್ಗಳು, ಠೇವಣಿಗಳ ಪ್ರಮಾಣಪತ್ರ, ಕಾರ್ಪೊರೇಟ್ಬಾಂಡ್ಗಳು,ವಾಣಿಜ್ಯ ಪತ್ರ, ಸರ್ಕಾರಿ ಭದ್ರತೆಗಳು ಇತ್ಯಾದಿ. ಮಾಸಿಕ ಆದಾಯ ಯೋಜನೆಯ ಉಳಿದ ಭಾಗವನ್ನು ಷೇರುಗಳು ಅಥವಾ ಷೇರುಗಳಂತಹ ಈಕ್ವಿಟಿ ಮಾರುಕಟ್ಟೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲಾಗುತ್ತದೆ. ಆದ್ದರಿಂದ, MIP ಮೂಲಕ ವರ್ಧಿತ ನಿಯಮಿತ ಆದಾಯವನ್ನು ಒದಗಿಸುತ್ತದೆಈಕ್ವಿಟಿಗಳು, ತ್ರೈಮಾಸಿಕ, ಅರ್ಧ-ವಾರ್ಷಿಕ ಅಥವಾ ವಾರ್ಷಿಕವಾಗಿ ಆದ್ಯತೆಯ ಅವಧಿಯಲ್ಲಿ ಸ್ವೀಕರಿಸಲು ಆಯ್ಕೆ ಮಾಡಬಹುದು. ಸಾಲದ ಭಾಗವು ಬೃಹತ್ ಪ್ರಮಾಣದಲ್ಲಿರುತ್ತದೆ, ಮಾಸಿಕ ಆದಾಯ ಯೋಜನೆಯು ಇತರರಿಗಿಂತ ತುಲನಾತ್ಮಕವಾಗಿ ಸ್ಥಿರವಾಗಿದೆ, ಸುರಕ್ಷಿತವಾಗಿದೆ ಮತ್ತು ಸ್ಥಿರವಾಗಿದೆಹೈಬ್ರಿಡ್ ಫಂಡ್. SBI ಮಾಸಿಕ ಆದಾಯ ಯೋಜನೆ ಮತ್ತುಎಲ್ಐಸಿ ಮಾಸಿಕ ಆದಾಯ ಯೋಜನೆ ಹೂಡಿಕೆದಾರರಲ್ಲಿ ಜನಪ್ರಿಯವಾಗಿರುವ ಕೆಲವು ಅತ್ಯುತ್ತಮ ಮಾಸಿಕ ಆದಾಯ ಯೋಜನೆಗಳಾಗಿವೆ.

Talk to our investment specialist

ಮಾಸಿಕ ಆದಾಯ ಯೋಜನೆಯ ವೈಶಿಷ್ಟ್ಯಗಳು (MIP)

MIP ಯ ಕೆಲವು ಪ್ರಮುಖ ಲಕ್ಷಣಗಳು:

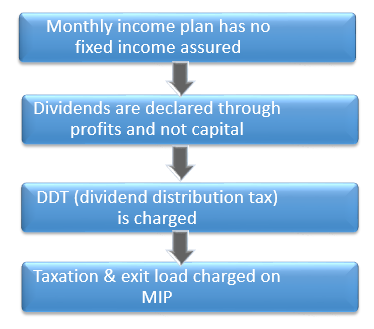

ಮಾಸಿಕ ಆದಾಯ ಯೋಜನೆಗೆ ಯಾವುದೇ ನಿಶ್ಚಿತ ಆದಾಯದ ಭರವಸೆ ಇಲ್ಲ

ಎಂಐಪಿ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಸ್ಥಿರ ಮಾಸಿಕ ಆದಾಯವನ್ನು ನೀಡುತ್ತದೆ ಎಂಬುದು ಸಾಮಾನ್ಯ ನಂಬಿಕೆಯಾದರೂ, ಅಂತಹ ಯಾವುದೇ ಗ್ಯಾರಂಟಿ ಇಲ್ಲಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು. ಈಕ್ವಿಟಿಗಳಲ್ಲಿನ ಹೂಡಿಕೆಯಿಂದಾಗಿ, ಆದಾಯವು ಫಂಡ್ ಕಾರ್ಯಕ್ಷಮತೆ ಮತ್ತು ದಿಮಾರುಕಟ್ಟೆ ಸ್ಥಿತಿ.

ಲಾಭಾಂಶವನ್ನು ಸಂಪೂರ್ಣ ಲಾಭ ಎಂದು ಘೋಷಿಸಲಾಗುತ್ತದೆ ಮತ್ತು ಬಂಡವಾಳವಲ್ಲ

ಕಾನೂನುಗಳ ಪ್ರಕಾರ, ಮಾಸಿಕ ಆದಾಯ ಯೋಜನೆಗೆ ಲಾಭಾಂಶವನ್ನು ಹೆಚ್ಚುವರಿ ಆದಾಯದಿಂದ ಮಾತ್ರ ಪಾವತಿಸಬಹುದು ಮತ್ತುಬಂಡವಾಳ ಬಂಡವಾಳ. ಏನೇ ಆಗಿರಬಹುದುಅವು ಅಲ್ಲ ಆ ಸಮಯದಲ್ಲಿ ನಿಮ್ಮ ನಿಧಿಯ (ನಿವ್ವಳ ಆಸ್ತಿ ಮೌಲ್ಯ), ಲಾಭಾಂಶವನ್ನು ಮಾತ್ರ ಕ್ಲೈಮ್ ಮಾಡಬಹುದುಗಳಿಸಿದ ಆದಾಯ.

ಮಾಸಿಕ ಆದಾಯ ಯೋಜನೆಯಲ್ಲಿ ಕೇವಲ DDT (ಲಾಭಾಂಶ ವಿತರಣಾ ತೆರಿಗೆ) ವಿಧಿಸಲಾಗುತ್ತದೆ

ನೀವು ಡಿವಿಡೆಂಡ್ ಆಯ್ಕೆಯೊಂದಿಗೆ ಎಂಐಪಿಯನ್ನು ಆರಿಸಿಕೊಂಡರೆ, ನೀವು ನಿಯತಕಾಲಿಕವಾಗಿ ಡಿವಿಡೆಂಡ್ ರೂಪದಲ್ಲಿ ಗಳಿಸುವ ಆದಾಯಕ್ಕೆ ಡಿವಿಡೆಂಡ್ ಡಿಸ್ಟ್ರಿಬ್ಯೂಷನ್ ಟ್ಯಾಕ್ಸ್ (ಡಿಡಿಟಿ) ವಿಧಿಸಲಾಗುತ್ತದೆ. ಆದ್ದರಿಂದ, ಈ ರೀತಿಯ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನಲ್ಲಿ ರಿಟರ್ನ್ಸ್ ಸಂಪೂರ್ಣವಾಗಿ ತೆರಿಗೆ ಮುಕ್ತವಾಗಿಲ್ಲ.

MIP ನಲ್ಲಿ ತೆರಿಗೆ ಮತ್ತು ನಿರ್ಗಮನ ಲೋಡ್

ಕೆಲವು ಮಾಸಿಕ ಆದಾಯ ಯೋಜನೆಗಳ ಲಾಕ್-ಇನ್ ಅವಧಿಯು 3 ವರ್ಷಗಳವರೆಗೆ ಹೆಚ್ಚಾಗಿರುತ್ತದೆ, ಆದ್ದರಿಂದ ಯೋಜನೆಯು ಮುಕ್ತಾಯದ ಅವಧಿಯ ಮೊದಲು ಮಾರಾಟವಾದರೆ ನಿರ್ದಿಷ್ಟ ನಿರ್ಗಮನ ಲೋಡ್ ಅನ್ವಯಿಸುತ್ತದೆ. ಅಲ್ಲದೆ, MIP ಗಳು ತಮ್ಮ ಹೆಚ್ಚಿನ ಆಸ್ತಿಗಳನ್ನು ಸಾಲ ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತವೆ ಆದ್ದರಿಂದ ಅವುಗಳ ಮೇಲಿನ ತೆರಿಗೆಯು ಸಾಲವಾಗಿರುತ್ತದೆ.

ಮಾಸಿಕ ಆದಾಯ ಯೋಜನೆಯ ವಿಧಗಳು

ವಿಶಿಷ್ಟವಾಗಿ, ಮಾಸಿಕ ಆದಾಯ ಯೋಜನೆಗಳು ಎರಡು ವಿಧಗಳಾಗಿವೆ. ಆದ್ದರಿಂದ, ನೀವು ಯಾವುದೇ ಯೋಜನೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಆಯ್ಕೆ ಮಾಡುವ ಮೊದಲು, ಕೆಳಗೆ ತಿಳಿಸಲಾದ ಅದರ ವಿವಿಧ ಪ್ರಕಾರಗಳನ್ನು ನೋಡಿ.

ಡಿವಿಡೆಂಡ್ ಆಯ್ಕೆಯೊಂದಿಗೆ MIP

ಈ ಆಯ್ಕೆಯೊಂದಿಗೆ, ಡಿವಿಡೆಂಡ್ ರೂಪದಲ್ಲಿ ನಿಯಮಿತ ಮಧ್ಯಂತರಗಳಲ್ಲಿ ಆದಾಯವನ್ನು ಗಳಿಸಬಹುದು. ಸ್ವೀಕರಿಸಿದ ಲಾಭಾಂಶಗಳು ಕೈಯಲ್ಲಿ ತೆರಿಗೆ ಮುಕ್ತವಾಗಿದ್ದರೂಹೂಡಿಕೆದಾರ, ಆದರೆ ನೀವು ಪಾವತಿಯನ್ನು ಪಡೆಯುವ ಮೊದಲು ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಕಂಪನಿಯು ನಿರ್ದಿಷ್ಟ ಮೊತ್ತದ ಡಿವಿಡೆಂಡ್ ವಿತರಣಾ ತೆರಿಗೆಯನ್ನು (ಡಿಡಿಟಿ) ಕಡಿತಗೊಳಿಸುತ್ತದೆ. ಆದ್ದರಿಂದ ಒಟ್ಟಾರೆ ಆದಾಯವು ತುಲನಾತ್ಮಕವಾಗಿ ಕಡಿಮೆಯಾಗಿದೆ. ಅಲ್ಲದೆ, ಈಕ್ವಿಟಿ ಮಾರುಕಟ್ಟೆಗಳಲ್ಲಿನ ನಿಧಿಯ ಕಾರ್ಯಕ್ಷಮತೆಯನ್ನು ಅವಲಂಬಿಸಿರುವುದರಿಂದ ಲಾಭಾಂಶಗಳ ಪ್ರಮಾಣವನ್ನು ನಿಗದಿಪಡಿಸಲಾಗಿಲ್ಲ.

ಬೆಳವಣಿಗೆಯ ಆಯ್ಕೆಯೊಂದಿಗೆ MIP

ಮಾಸಿಕ ಆದಾಯ ಯೋಜನೆಯ ಬೆಳವಣಿಗೆಯ ಆಯ್ಕೆಯೊಂದಿಗೆ ನಿಯಮಿತ ಮಧ್ಯಂತರದಲ್ಲಿ ಯಾವುದೇ ಹಣವನ್ನು ಪಾವತಿಸಲಾಗುವುದಿಲ್ಲ. ಬಂಡವಾಳದ ಮೇಲೆ ಗಳಿಸಿದ ಲಾಭವು ಅಸ್ತಿತ್ವದಲ್ಲಿರುವ ಬಂಡವಾಳಕ್ಕೆ ಸಂಗ್ರಹವಾಗುತ್ತದೆ. ಆದ್ದರಿಂದ, MIP ಯ ಈ ಆಯ್ಕೆಯ ನಿವ್ವಳ ಆಸ್ತಿ ಮೌಲ್ಯ ಅಥವಾ NAV ಲಾಭಾಂಶ ಆಯ್ಕೆಗಿಂತ ಹೆಚ್ಚು. ಘಟಕಗಳನ್ನು ಮಾರಾಟ ಮಾಡುವಾಗ ಮಾತ್ರ ಬಂಡವಾಳದ ಜೊತೆಗೆ ಆದಾಯವನ್ನು ಪಡೆಯಬಹುದು. ಆದರೆ, ಮಾಸಿಕ ಆದಾಯ ಯೋಜನೆಯ ಬೆಳವಣಿಗೆಯ ಆಯ್ಕೆಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು SWP ಅಥವಾ ವ್ಯವಸ್ಥಿತ ಹಿಂತೆಗೆದುಕೊಳ್ಳುವ ಯೋಜನೆಯನ್ನು ಆರಿಸುವ ಮೂಲಕ, ಒಬ್ಬರು ಗಳಿಸಬಹುದುಸ್ಥಿರ ಆದಾಯ ಹಾಗೂ.

ಅತ್ಯುತ್ತಮ ಮಾಸಿಕ ಆದಾಯ ಯೋಜನೆಗಳು 2022

Fund NAV Net Assets (Cr) Min Investment Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) Since launch (%) 2023 (%) ICICI Prudential MIP 25 Growth ₹73.9204

↑ 0.03 ₹3,127 5,000 100 2.8 3.1 9.9 9.9 10.9 10 11.4 DSP BlackRock Regular Savings Fund Growth ₹58.0448

↑ 0.05 ₹164 1,000 500 4.1 4.2 11.7 9.7 10.5 8.8 11 Aditya Birla Sun Life Regular Savings Fund Growth ₹65.4872

↑ 0.10 ₹1,377 1,000 500 3.6 3.2 10.9 8.6 12.3 9.4 10.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 22 Apr 25 ಮಾಸಿಕ ಆದಾಯ ಮೇಲಿನ AUM/Net ಸ್ವತ್ತುಗಳನ್ನು ಹೊಂದಿರುವ ನಿಧಿಗಳು100 ಕೋಟಿ. ವಿಂಗಡಿಸಲಾಗಿದೆಕಳೆದ 3 ವರ್ಷದ ರಿಟರ್ನ್.

ತೀರ್ಮಾನ

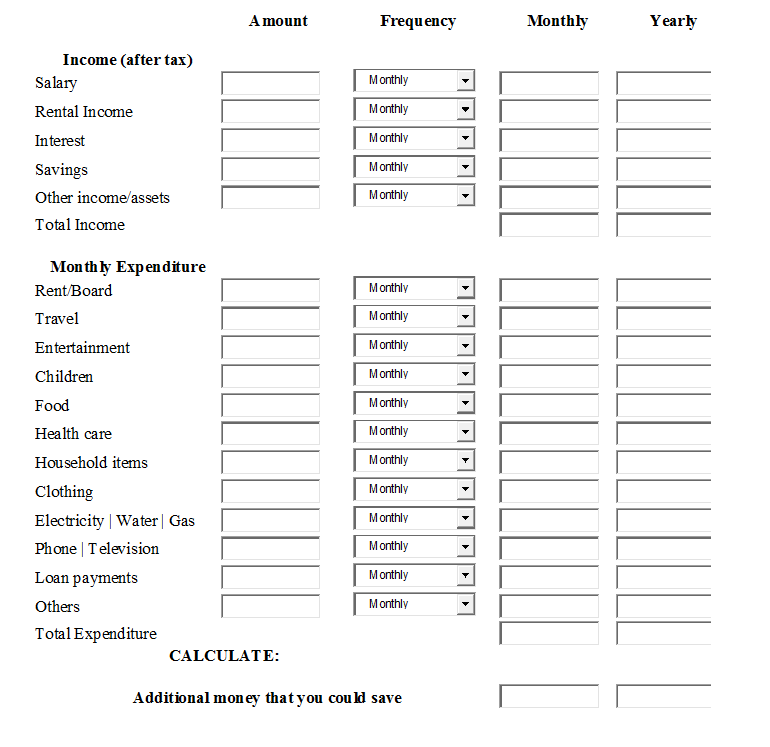

ಹಣಕಾಸಿನ ಯೋಜನೆ ನಿಮ್ಮ ಉಳಿತಾಯವನ್ನು ನಿರ್ವಹಿಸುವ ಕೀಲಿಯಾಗಿದೆ. ನಿಮ್ಮ ಅಲ್ಪಾವಧಿಗೆ ಒಟ್ಟು ಮೊತ್ತದ ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡಲು ನೀವು ಬಯಸುತ್ತೀರಾಹಣಕಾಸಿನ ಗುರಿಗಳು a ಗಿಂತ ಉತ್ತಮ ಆದಾಯವನ್ನು ಪಡೆಯಲುಸ್ಥಿರ ಠೇವಣಿ? ಆದರೆ ಬಾಷ್ಪಶೀಲ ಷೇರು ಮಾರುಕಟ್ಟೆಯ ಭಯವೇ? ಹಾಗಿದ್ದಲ್ಲಿ, ಮಾಸಿಕ ಆದಾಯ ಯೋಜನೆ (MIP) ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ನಿಮಗೆ ಹೆಚ್ಚು ಸೂಕ್ತವಾಗಿವೆ. ಮಾಸಿಕ ಆದಾಯದ ಯೋಜನೆಗಳು ನಿಯಮಿತ ಆದಾಯವನ್ನು ನೀಡುವುದಲ್ಲದೆ ಉತ್ತಮ ಆದಾಯವನ್ನು ಖಚಿತಪಡಿಸುತ್ತದೆ. ಆದ್ದರಿಂದ, ನೀವು ಯಾವುದಕ್ಕಾಗಿ ಕಾಯುತ್ತಿದ್ದೀರಿ, ಈಗ MIP ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿ!

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.

Very Insightful