Table of Contents

NAV ಅಥವಾ ನಿವ್ವಳ ಆಸ್ತಿ ಮೌಲ್ಯ

ಹೊಸಬರುಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು "ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ NAV ಎಂದರೇನು?", "ನೀವು NAV ಅನ್ನು ಹೇಗೆ ಲೆಕ್ಕ ಹಾಕುತ್ತೀರಿ?", "ನಾನು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ NAV ಇತಿಹಾಸವನ್ನು ಎಲ್ಲಿ ಮಾಡಬಹುದು?" ಅಥವಾ "ನಿವ್ವಳ ಆಸ್ತಿ ಮೌಲ್ಯ ಸೂತ್ರ ಎಂದರೇನು?".

ಸಾಮಾನ್ಯ ವ್ಯಕ್ತಿಗೆ ನಿವ್ವಳ ಆಸ್ತಿ ಮೌಲ್ಯವು ಷೇರುಗಳಲ್ಲಿನ ಷೇರಿನ ಬೆಲೆಗೆ ಹೋಲುತ್ತದೆ ಎಂದು ತಿಳಿಯಬಹುದುಮಾರುಕಟ್ಟೆ, ಆದರೆ ಇಲ್ಲಿ ಇದನ್ನು ಷೇರಿಗೆ ಅಲ್ಲ ಆದರೆ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಾಗಿ ಲೆಕ್ಕಹಾಕಲಾಗಿದೆ. ಅಲ್ಲದೆ, NAV ಲೆಕ್ಕಾಚಾರದ ಆವರ್ತನವು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ನಿಯಂತ್ರಕದಿಂದ ನಿಯಂತ್ರಿಸಲ್ಪಡುತ್ತದೆ,SEBI, ಮತ್ತು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಕಂಪನಿಗಳು ಇದನ್ನು ಪ್ರಕಟಿಸಲು ಸೆಟ್ ಆವರ್ತನವಿದೆ.

ನಿವ್ವಳ ಆಸ್ತಿ ಮೌಲ್ಯ (NAV) ಎಂದರೇನು?

ನಿವ್ವಳ ಆಸ್ತಿ ಮೌಲ್ಯದ (NAV) ವ್ಯಾಖ್ಯಾನವು ನಿಧಿಯ ಪ್ರತಿ ನಿಧಿಯ ಪ್ರತಿ ಯೂನಿಟ್ನ ಸ್ವತ್ತುಗಳ ಮೈನಸ್ ಹೊಣೆಗಾರಿಕೆಯಾಗಿದೆ. ಮೂಲಭೂತವಾಗಿ ಈ ವ್ಯಾಖ್ಯಾನವು ನಿಧಿಯ ಬೆಲೆಯನ್ನು ಲೆಕ್ಕಾಚಾರ ಮಾಡಲು ಪ್ರಯತ್ನಿಸುತ್ತದೆ (ಇದು ತಾಂತ್ರಿಕವಾಗಿ ಕಾಣಿಸಬಹುದು). ತಮ್ಮ ಲಾಭ ಅಥವಾ ನಷ್ಟವನ್ನು ಮೇಲ್ವಿಚಾರಣೆ ಮಾಡಲು ಷೇರಿನ ಬೆಲೆಯನ್ನು ಮೇಲ್ವಿಚಾರಣೆ ಮಾಡುವ ಹೂಡಿಕೆದಾರರಂತೆ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಲ್ಲಿನ ಹೂಡಿಕೆದಾರರು ತಮ್ಮ ಲಾಭ ಅಥವಾ ನಷ್ಟವನ್ನು ಅದರ ಮೌಲ್ಯವನ್ನು ನೋಡುವ ಮೂಲಕ (ಲಾಭಾಂಶಗಳಿಗೆ ಸರಿಹೊಂದಿಸುವುದು ಇತ್ಯಾದಿಗಳಿಗೆ ಸರಿಹೊಂದಿಸುವ ಮೂಲಕ) ಅದೇ ರೀತಿ ಮಾಡಬಹುದು.

NAV ಅನ್ನು ಹೇಗೆ ಲೆಕ್ಕ ಹಾಕಲಾಗುತ್ತದೆ?

ಅದರ ಪೋರ್ಟ್ಫೋಲಿಯೊದಲ್ಲಿನ ಸೆಕ್ಯೂರಿಟಿಗಳ ಮುಕ್ತಾಯದ ಮಾರುಕಟ್ಟೆ ಬೆಲೆಗಳನ್ನು ಗಣನೆಗೆ ತೆಗೆದುಕೊಂಡ ನಂತರ, ಪ್ರತಿ ಮಾರುಕಟ್ಟೆಯ ದಿನದ ಕೊನೆಯಲ್ಲಿ NAV ಅನ್ನು ಲೆಕ್ಕಹಾಕಲಾಗುತ್ತದೆ. ಹೂಡಿಕೆಗಾಗಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಅನ್ನು ಆಯ್ಕೆಮಾಡುವಾಗ, NAV ನಲ್ಲಿನ ದೈನಂದಿನ ಬದಲಾವಣೆಗಳು ಅಪ್ರಸ್ತುತವಾಗುತ್ತದೆ ಎಂಬುದನ್ನು ನೆನಪಿಡಿ. ಅನ್ನು ನೋಡುವುದು ಉತ್ತಮವಾರ್ಷಿಕ /ಸಿಎಜಿಆರ್ ನಿಧಿಯ ಕಾರ್ಯಕ್ಷಮತೆಯನ್ನು ಅಂದಾಜು ಮಾಡಲು ವಿವಿಧ ಸಮಯದ ಚೌಕಟ್ಟಿನಲ್ಲಿ ನಿಧಿಯ ಹಿಂತಿರುಗಿಸುವಿಕೆ.

ಇತ್ತೀಚಿನ MF NAV

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನ ಇತ್ತೀಚಿನ ನಿವ್ವಳ ಆಸ್ತಿ ಮೌಲ್ಯವನ್ನು ವಿವಿಧ ಮೂಲಗಳಿಂದ ಪಡೆಯಬಹುದು. ನಿಯಂತ್ರಣದ ಪ್ರಕಾರ, ವಹಿವಾಟಿನ ದಿನದ ಅಂತ್ಯದ ನಂತರ ಪ್ರತಿ ನಿಧಿಯು ತನ್ನ NAV ಅನ್ನು ಪ್ರತಿದಿನ ಪ್ರಕಟಿಸುವ ಅಗತ್ಯವಿದೆ.

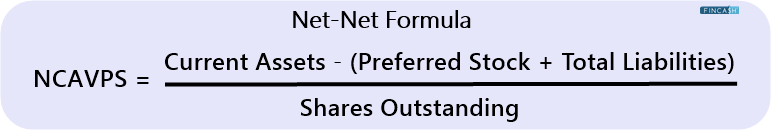

ನಿವ್ವಳ ಆಸ್ತಿ ಮೌಲ್ಯ ಸೂತ್ರ

ನಿವ್ವಳ ಆಸ್ತಿ ಮೌಲ್ಯ ಸೂತ್ರದ ತಾಂತ್ರಿಕ ಸ್ವರೂಪವನ್ನು ಗಣಿತಶಾಸ್ತ್ರದಲ್ಲಿ ಹೇಗೆ ಕಾಣುತ್ತದೆ ಎಂದು ತಿಳಿಯಲು ಬಯಸುವವರಿಗೆ ಉಲ್ಲೇಖಕ್ಕಾಗಿ ಕೆಳಗೆ ಪ್ರಸ್ತುತಪಡಿಸಲಾಗಿದೆ.

ಮೂಲಭೂತವಾಗಿ ಇದು ಸ್ವತ್ತುಗಳನ್ನು ಒಟ್ಟುಗೂಡಿಸುತ್ತದೆ (ಅಂದರೆ ಹೂಡಿಕೆಗಳ ಮಾರುಕಟ್ಟೆ ಮೌಲ್ಯ+ ಯಾವುದೇ ಇತರ ಸ್ವತ್ತುಗಳು (ಮಾರ್ಟೈಜ್ ಮಾಡದ ವೆಚ್ಚಗಳು ಸೇರಿದಂತೆ) ಮತ್ತು ಹೊಣೆಗಾರಿಕೆಗಳನ್ನು ಕಳೆಯುತ್ತದೆ (ಘಟಕವನ್ನು ಹೊರತುಪಡಿಸಿಬಂಡವಾಳ ಮತ್ತು ಮೀಸಲು). ಇದೆಲ್ಲವೂ ತುಂಬಾ ತಾಂತ್ರಿಕವಾಗಿ ತೋರುತ್ತದೆಯಾದರೂ, ಹೂಡಿಕೆದಾರರು ಚಿಂತಿಸಬೇಕಾಗಿಲ್ಲ, ಏಕೆಂದರೆ ನಿವ್ವಳ ಆಸ್ತಿ ಮೌಲ್ಯದ ಸೂತ್ರವು ನಿಯಂತ್ರಕ, SEBI ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಿಗಾಗಿ ನಿಗದಿಪಡಿಸಿದ ನಿಯಮಗಳು ಮತ್ತು ಮಾರ್ಗಸೂಚಿಗಳಿಗೆ ಒಳಪಟ್ಟಿರುತ್ತದೆ. ಸ್ಪಷ್ಟವೂ ಇವೆಲೆಕ್ಕಪತ್ರ ಅದೇ ಲೆಕ್ಕಾಚಾರ ಮಾಡಲು ಮಾರ್ಗಸೂಚಿಗಳು. ಅಲ್ಲದೆ, ಲೆಕ್ಕಾಚಾರಗಳು ವಾರ್ಷಿಕವಾಗಿ ನಿಯಂತ್ರಕ (SEBI) ಮೂಲಕ ಆಡಿಟ್ಗೆ ಒಳಪಟ್ಟಿರಬಹುದು.

NAV ಫಾರ್ಮುಲಾವನ್ನು ಬಳಸಿಕೊಂಡು MF NAV ಅನ್ನು ಲೆಕ್ಕಾಚಾರ ಮಾಡಿ

NAV ಗಾಗಿ ಸೂತ್ರವು:

NAV = (ಸ್ಕೀಮ್ನ ಹೂಡಿಕೆಯ ಮಾರುಕಟ್ಟೆ ಮೌಲ್ಯ + ಇತರೆ ಆಸ್ತಿಗಳು + ಅಮಾನ್ಯಗೊಳಿಸದ ಸಂಚಿಕೆ ವೆಚ್ಚಗಳು - ಹೊಣೆಗಾರಿಕೆಗಳು) / ದಿನದ ಕೊನೆಯಲ್ಲಿ ಬಾಕಿ ಇರುವ ಯೂನಿಟ್ಗಳ ಸಂಖ್ಯೆ

ನಿನ್ನೆಯ ವಹಿವಾಟಿನ ಮುಕ್ತಾಯದಲ್ಲಿ ನಿರ್ದಿಷ್ಟ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ INR 1,00,00 ಅನ್ನು ಹೊಂದಿದೆ ಎಂದು ಭಾವಿಸೋಣ.000 ಮೌಲ್ಯದ ಭದ್ರತೆಗಳು, INR 50,00,000 ನಗದು ಮತ್ತು INR 10,00,000 ಹೊಣೆಗಾರಿಕೆಗಳು. ನಿಧಿಯು 10,00,000 ಷೇರುಗಳನ್ನು ಬಾಕಿ ಹೊಂದಿದ್ದರೆ, ನಿನ್ನೆಯ NAV ಹೀಗಿರುತ್ತದೆ:

NAV = (INR 1,00,00,000 + INR 50,00,000 - INR 10,00,000) / 1,00,000 = INR 140

ಫಂಡ್ನ ಸೆಕ್ಯೂರಿಟಿಗಳು, ಹೊಣೆಗಾರಿಕೆಗಳು, ಹೊಂದಿರುವ ನಗದು ಮತ್ತು ಬಾಕಿ ಉಳಿದಿರುವ ಷೇರುಗಳ ಸಂಖ್ಯೆ ಏರಿಳಿತದಂತೆ ಫಂಡ್ನ ಎನ್ಎವಿ ಪ್ರತಿದಿನ ಬದಲಾಗುತ್ತದೆ ಎಂಬುದನ್ನು ಗಮನಿಸಿ.

ಆವರ್ತನ

ನಿವ್ವಳ ಆಸ್ತಿ ಮೌಲ್ಯದ ಲೆಕ್ಕಾಚಾರವನ್ನು ಪ್ರತಿ ನಿಧಿಗೆ ದಿನದ ಕೊನೆಯಲ್ಲಿ ಪ್ರತಿದಿನ ಮಾಡಲಾಗುತ್ತದೆ. ಅಲ್ಲದೆ, ಈ ಸಂಖ್ಯೆಯನ್ನು 4 ದಶಮಾಂಶ ಸ್ಥಾನಗಳವರೆಗೆ ಲೆಕ್ಕಹಾಕಲಾಗುತ್ತದೆ ಮತ್ತು ಸೆಕ್ಯುರಿಟೀಸ್ ಮತ್ತು ಎಕ್ಸ್ಚೇಂಜ್ ಬೋರ್ಡ್ ಆಫ್ ಇಂಡಿಯಾ (SEBI) ಸೂಚಿಸಿದ ನಿಯಮಗಳ ಪ್ರಕಾರ ಪೂರ್ಣಗೊಳ್ಳುತ್ತದೆ.

Talk to our investment specialist

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ NAV ಇತಿಹಾಸ

ಎನ್ಎವಿಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಇತಿಹಾಸ ವಿವಿಧ ಸ್ಥಳಗಳಿಂದ ಪಡೆಯಬಹುದು.AMFI ಭಾರತವು ನಿಧಿಗಳ NAV ಇತಿಹಾಸವನ್ನು ಹೊಂದಿದೆ, ಹೆಚ್ಚುವರಿಯಾಗಿ, ಹೂಡಿಕೆದಾರರು ವೆಬ್ಸೈಟ್ಗಳಿಗೆ ಹೋಗಬಹುದುಆಸ್ತಿ ನಿರ್ವಹಣೆ ಕಂಪನಿಗಳು ( AMC ಗಳು) ಅವುಗಳನ್ನು ಸಹ ಪಡೆಯಲು.

NAV ಏಕೆ ಮುಖ್ಯ?

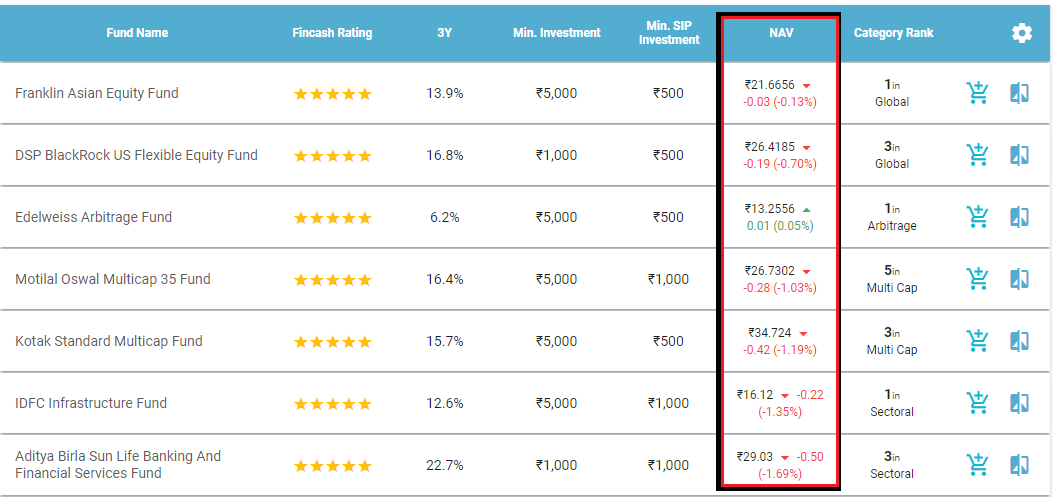

27ನೇ ಸೆಪ್ಟೆಂಬರ್'18 ರಂತೆ NAV

27ನೇ ಸೆಪ್ಟೆಂಬರ್'18 ರಂತೆ NAV

ಉತ್ತಮವಾಗಿ ಅರ್ಥಮಾಡಿಕೊಳ್ಳಲು, ಮೇಲಿನ ನಿಧಿಗಳನ್ನು ನೋಡೋಣ. ಈ ನಿಧಿಗಳ NAV 27ನೇ ಸೆಪ್ಟೆಂಬರ್'18 ರಂತೆ. ಮೇಲಿನ ಪ್ರತಿಯೊಂದು ನಿಧಿಯು ವಿಭಿನ್ನ ನಿವ್ವಳ ಆಸ್ತಿ ಮೌಲ್ಯವನ್ನು ಹೊಂದಿದೆ. ಫ್ರಾಂಕ್ಲಿನ್ ಏಷ್ಯನ್ನರ NAVಈಕ್ವಿಟಿ ಫಂಡ್ INR 21.66 ಆಗಿದ್ದರೆ, IDFC ಮೂಲಸೌಕರ್ಯ ನಿಧಿಯ NAV INR 16.12 ಆಗಿತ್ತು. ಆದರೆ, ಎರಡೂ ನಿಧಿಗಳ ಆದಾಯವನ್ನು ಹೋಲಿಸಬಹುದಾಗಿದೆ.

NAV ನಿಮ್ಮ ಫಂಡ್ ಆಯ್ಕೆಗೆ ಪ್ಯಾರಾಮೀಟರ್ ಆಗಿರಬಾರದು, ಅದು ಹೇಗೆ ಎಂಬುದನ್ನು ಆದರ್ಶವಾಗಿ ತೋರಿಸುತ್ತದೆಆಧಾರವಾಗಿರುವ ಸ್ವತ್ತುಗಳು ನಿರ್ವಹಿಸಿವೆ.

AMFI NAV

ಅಸೋಸಿಯೇಷನ್ ಆಫ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಸ್ ಇನ್ ಇಂಡಿಯಾ (AMFI) ತನ್ನ ವೆಬ್ಸೈಟ್ನಲ್ಲಿ ಪ್ರತಿಯೊಂದು ಯೋಜನೆಯ ನಿವ್ವಳ ಆಸ್ತಿ ಮೌಲ್ಯವನ್ನು ಪ್ರಕಟಿಸುತ್ತದೆ. ನಿವ್ವಳ ಆಸ್ತಿ ಮೌಲ್ಯದ ಈ ಡೇಟಾ ಪಾಯಿಂಟ್ಗಳನ್ನು ಅಪ್ಲೋಡ್ ಮಾಡಲಾಗಿದೆ ಮತ್ತು ಇಲ್ಲಿ ಲಭ್ಯವಿದೆಉಭಯಚರ ಪ್ರತಿದಿನ ಸಂಜೆ, ಹೂಡಿಕೆದಾರರು ಫಂಡ್ನ ಪ್ರಸ್ತುತ NAV ಅನ್ನು ತಿಳಿದುಕೊಳ್ಳಲು ಬಯಸಿದರೆ, ಅವರು ಮಾಡಬೇಕಾಗಿರುವುದು AMFI ಇಂಡಿಯಾಗೆ ಹೋಗುವುದು.

NAV ಮೇಲೆ ಲಾಭಾಂಶದ ಪ್ರಭಾವ

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಲಾಭಾಂಶವನ್ನು ಪಾವತಿಸಿದಾಗ ಅದು ತನ್ನ ಕೆಲವು ಹಿಡುವಳಿಗಳನ್ನು ಮಾರಾಟ ಮಾಡುತ್ತದೆ. ನಿವ್ವಳ ಆಸ್ತಿ ಮೌಲ್ಯವು ಮೌಲ್ಯವನ್ನು ಪ್ರತಿಬಿಂಬಿಸುವುದರಿಂದಬಾಂಡ್ಗಳು ಅಥವಾ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಹೊಂದಿರುವ ಷೇರುಗಳು, ನಿಧಿಯಿಂದ ಪಾವತಿಸಿದ ಲಾಭಾಂಶದಿಂದ ಅದರ ಮೌಲ್ಯವು ಕಡಿಮೆಯಾಗುತ್ತದೆ. ಉದಾಹರಣೆಗೆ, ನಿಧಿಯ NAV INR 40 ಆಗಿದ್ದರೆ ಮತ್ತು ಅದು INR 1 ರ ಲಾಭಾಂಶವನ್ನು ಪಾವತಿಸಿದರೆ ನಿವ್ವಳ ಆಸ್ತಿ ಮೌಲ್ಯವು INR 39 ಕ್ಕೆ ಇಳಿಯುತ್ತದೆ.

ನೇರ ನಿಧಿ ವಿರುದ್ಧ ನಿಯಮಿತ ನಿಧಿಯ NAV

ಇತ್ತೀಚಿನ ದಿನಗಳಲ್ಲಿ ಬಹಳಷ್ಟು ಹೂಡಿಕೆದಾರರು ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ನಿಯಮಿತ ಅಥವಾ ನೇರ ಆಯ್ಕೆಯನ್ನು ಆರಿಸಿಕೊಳ್ಳಬೇಕೇ ಎಂಬ ಗೊಂದಲದಲ್ಲಿದ್ದಾರೆ. ನೇರ ನಿಧಿಗಳು ಯಾವುದೇ ಕಮಿಷನ್ಗಳನ್ನು ಆಕರ್ಷಿಸುವುದಿಲ್ಲವಾದ್ದರಿಂದ, ಸಾಮಾನ್ಯ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಿಗಿಂತ ಅವುಗಳ ಆದಾಯವು 1 ಪ್ರತಿಶತದಿಂದ 1.5 ಪ್ರತಿಶತದಷ್ಟು ಹೆಚ್ಚಾಗಿರುತ್ತದೆ, ಆದ್ದರಿಂದ ಅವರ ನಿವ್ವಳ ಆಸ್ತಿ ಮೌಲ್ಯವು ಸಹ ಹೆಚ್ಚಾಗಿರುತ್ತದೆ.

ಆದರೆ ಈಗಾಗಲೇ ಯಾರು ಹೂಡಿಕೆದಾರರುಹೂಡಿಕೆ ನಿಯಮಿತ ಯೋಜನೆಯಲ್ಲಿ ಮತ್ತು ನೇರ ಯೋಜನೆಗೆ ಬದಲಾಯಿಸಲು ಬಯಸುತ್ತಾರೆ ಏಕೆಂದರೆ ನೇರ ಯೋಜನೆಯಲ್ಲಿ ಹೆಚ್ಚಿನ ನಿವ್ವಳ ಆಸ್ತಿ ಮೌಲ್ಯದಿಂದಾಗಿ ಅವರು ಕಡಿಮೆ ಘಟಕಗಳನ್ನು ಪಡೆಯಬಹುದು ಎಂದು ತಮ್ಮ ನಿಧಿಗಳ ಮೌಲ್ಯದ ಮೇಲೆ ಪರಿಣಾಮ ಬೀರುತ್ತದೆ ಎಂದು ಭಾವಿಸುತ್ತಾರೆ.

ಆದರೆ, ಇದು ಹಾಗಲ್ಲ. ವಾಸ್ತವವಾಗಿ, ಮೌಲ್ಯವು ಒಂದೇ ಆಗಿರುತ್ತದೆ. ಶಿಫ್ಟ್ ಮಾಡಿದ ನಂತರವೂ ಆದಾಯವು ಸಾಮಾನ್ಯ ನಿಧಿಗಿಂತ ಹೆಚ್ಚಾಗಿರುತ್ತದೆ.

ಒಂದು ಉದಾಹರಣೆಯನ್ನು ತೆಗೆದುಕೊಳ್ಳೋಣ -

'A' ನಿಧಿಯಲ್ಲಿ ನೀವು ಪ್ರಸ್ತುತ ಹೂಡಿಕೆ ಮಾಡಿದ ಮೌಲ್ಯ INR 20,000, ಇದು ನಿಯಮಿತ ನಿಧಿಯಾಗಿದೆ ಮತ್ತು A ನ NAVINR 20. ಇದರರ್ಥ ನೀವು 1000 ಘಟಕಗಳನ್ನು ಹೊಂದಿರುವಿರಿ. A (D) ಎಂಬುದು A ಯ ನೇರ ಯೋಜನೆ ರೂಪಾಂತರವಾಗಿದೆ ಮತ್ತು ಇದು NAV ಅನ್ನು ಹೊಂದಿದೆINR 21. ಈಗ ನೀವು A (D) ಗೆ ಬದಲಾಯಿಸಿದಾಗ, ನೀವು 979 ಯೂನಿಟ್ಗಳನ್ನು ಪಡೆಯುತ್ತೀರಿ, ಆದರೆ ನಿಮ್ಮ ಹೂಡಿಕೆ ಮೌಲ್ಯವು INR 20,000 ಉಳಿಯುತ್ತದೆ. ಮುಂದಿನ ವರ್ಷ A ಯ NAV ಹೆಚ್ಚಾಗಿದೆ ಎಂದು ಭಾವಿಸೋಣ22, ನಂತರ A (D) ನ ಅಂದಾಜು NAV ಆಗಿರುತ್ತದೆ23.31 (1.5% ಆಯೋಗವನ್ನು ಪರಿಗಣಿಸಿ).

ಆದ್ದರಿಂದ, ನೀವು A ಯೊಂದಿಗೆ ಮುಂದುವರಿದರೆ, ನಿಮ್ಮ ಹೂಡಿಕೆಯ ಮೌಲ್ಯವು = 979 X 22 = ಆಗಿರುತ್ತದೆINR 21, 538

ಮತ್ತು, A(D) = 23.4 X 979 = ನ ಹೂಡಿಕೆಯ ಮೌಲ್ಯINR 22,906

NAV ಮೀರಿ ಏನು?

ಆರಂಭದಲ್ಲಿ, ಮ್ಯೂಚುವಲ್ ಫಂಡ್ NAV ಮೌಲ್ಯವನ್ನು ಮೇಲ್ವಿಚಾರಣೆ ಮಾಡುವುದು ಸಾಕು ಎಂದು ತೋರುತ್ತದೆ, ಆದರೆ ಅದು ಹಾಗಲ್ಲ. ಹೂಡಿಕೆಗಳ ಮಾನಿಟರಿಂಗ್ ಬಹಳ ತಾಂತ್ರಿಕ ಕಾರ್ಯವಾಗಿದೆ, ಆದರೆ ಕೆಲವು ಮೂಲಭೂತ ನಿಯಮಗಳೊಂದಿಗೆ ಹೂಡಿಕೆದಾರರು ಅದರಲ್ಲಿ ಕೆಲವನ್ನು ಸ್ವತಃ ಮಾಡಬಹುದು. ಅವರು ಹೂಡಿಕೆ ಪೋರ್ಟ್ಫೋಲಿಯೊವನ್ನು ನೋಡಬೇಕುಸಾಲ ನಿಧಿ, ಮತ್ತು ಪೋರ್ಟ್ಫೋಲಿಯೊದಲ್ಲಿ ಉಪಕರಣಗಳ ಕ್ರೆಡಿಟ್ ಗುಣಮಟ್ಟವನ್ನು ನೋಡಿ. ಫಂಡ್ ಮ್ಯಾನೇಜರ್ನಲ್ಲಿ ಯಾವುದೇ ಬದಲಾವಣೆಗಳಿವೆಯೇ ಅಥವಾ ಯಾವುದೇ ಪ್ರತಿಕೂಲ ಸುದ್ದಿಗಳಿವೆಯೇ ಎಂಬುದನ್ನು ಸಹ ಒಬ್ಬರು ನೋಡಬೇಕು. ಇದಲ್ಲದೆ, ಹೂಡಿಕೆಗಳು ಆರಂಭದಲ್ಲಿ ನಿಗದಿಪಡಿಸಿದ ಉದ್ದೇಶಗಳಿಗೆ ಅನುಗುಣವಾಗಿರಬೇಕು. ಪೋರ್ಟ್ಫೋಲಿಯೊದ ನಿಯಮಿತ ಸಮತೋಲನ ಮತ್ತು ಅನುಸರಿಸುವುದುಆಸ್ತಿ ಹಂಚಿಕೆ ಪ್ರಮುಖವಾಗಿದೆ!

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಖಾತರಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.

You Might Also Like