Table of Contents

- ಸಾಲ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ವಿಧಗಳು

- 1. ರಾತ್ರಿಯ ನಿಧಿ

- 2. ದ್ರವ ನಿಧಿಗಳು

- 3. ಅಲ್ಟ್ರಾ ಶಾರ್ಟ್ ಅವಧಿ ನಿಧಿಗಳು

- 4. ಕಡಿಮೆ ಅವಧಿಯ ನಿಧಿ

- 5. ಹಣ ಮಾರುಕಟ್ಟೆ ನಿಧಿ

- 6. ಅಲ್ಪಾವಧಿಯ ನಿಧಿಗಳು

- 7. ಮಧ್ಯಮ ಅವಧಿಯ ನಿಧಿ

- 8. ಮಧ್ಯಮದಿಂದ ದೀರ್ಘಾವಧಿಯ ನಿಧಿ

- 9. ದೀರ್ಘಾವಧಿಯ ನಿಧಿ

- 10. ಡೈನಾಮಿಕ್ ಬಾಂಡ್ ಫಂಡ್ಗಳು

- 11. ಕಾರ್ಪೊರೇಟ್ ಬಾಂಡ್ ಫಂಡ್

- 12. ಕ್ರೆಡಿಟ್ ರಿಸ್ಕ್ ಫಂಡ್

- 13. ಬ್ಯಾಂಕಿಂಗ್ ಮತ್ತು ಪಿಎಸ್ಯು ಫಂಡ್

- 14. ಹುಡುಕಲು ಅನ್ವಯಿಸುತ್ತದೆ

- 15. 10 ವರ್ಷಗಳ ಸ್ಥಿರ ಅವಧಿಯೊಂದಿಗೆ ಗಿಲ್ಟ್ ಫಂಡ್

- 16. ಫ್ಲೋಟರ್ ಫಂಡ್

- ಸಾಲ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ನೀವು ಯಾಕೆ ಹೂಡಿಕೆ ಮಾಡಬೇಕು?

- ಸಾಲ ನಿಧಿಗಳು ಅಥವಾ ಬಾಂಡ್ ನಿಧಿಗಳಲ್ಲಿ ಹೇಗೆ ಹೂಡಿಕೆ ಮಾಡುವುದು ಎಂಬುದರ ಕುರಿತು ಸಲಹೆಗಳು?

- ಸಾಲ ನಿಧಿ ತೆರಿಗೆ

- ಸಾಲ ನಿಧಿ Vs FD

- ಸಾಲ ನಿಧಿಗಳು Vs ಈಕ್ವಿಟಿ ನಿಧಿಗಳು

- ಸಾಲ ನಿಧಿಗಳಲ್ಲಿ ಎಸ್ಐಪಿ ಹೂಡಿಕೆ ಮಾಡಿ

- ಭಾರತದಲ್ಲಿ ಅತ್ಯುತ್ತಮ ಸಾಲ ನಿಧಿಗಳು 2020

- ತೀರ್ಮಾನ

ಸಾಲ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

ಸಾಲ ನಿಧಿ ಸ್ಥಿರ ಆದಾಯ ಸಾಧನದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ. ಇದು ಒಂದು ರೀತಿಯ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಆಗಿದ್ದು, ಮುಖ್ಯವಾಗಿ ಸಾಲ ಅಥವಾ ಸ್ಥಿರ ಆದಾಯದ ಭದ್ರತೆಗಳಾದ ಸರ್ಕಾರಿ ಭದ್ರತೆಗಳು, ಖಜಾನೆ ಮಸೂದೆಗಳು, ಕಾರ್ಪೊರೇಟ್ಬಾಂಡ್ಗಳು, ಇತ್ಯಾದಿ. ಸಾಲ ನಿಧಿಗಳನ್ನು ತುಲನಾತ್ಮಕವಾಗಿ ಕಡಿಮೆ ಅಪಾಯಗಳೊಂದಿಗೆ ಸ್ಥಿರವಾದ ಆದಾಯವನ್ನು ಹುಡುಕುವವರು ಆದ್ಯತೆ ನೀಡುತ್ತಾರೆ, ಏಕೆಂದರೆ ಅವುಗಳು ಈಕ್ವಿಟಿಗಳಿಗಿಂತ ತುಲನಾತ್ಮಕವಾಗಿ ಕಡಿಮೆ ಬಾಷ್ಪಶೀಲವಾಗಿರುತ್ತದೆ. ಆಯ್ಕೆ ಮಾಡಲುಅತ್ಯುತ್ತಮ ಸಾಲ ನಿಧಿಗಳು, ಹೂಡಿಕೆದಾರರು ಪೋರ್ಟ್ಫೋಲಿಯೊದ ಸರಾಸರಿ ಮುಕ್ತಾಯ, ಉಪಕರಣಗಳ ಕ್ರೆಡಿಟ್ ಗುಣಮಟ್ಟ, ಬಡ್ಡಿದರದ ಸನ್ನಿವೇಶ ಮತ್ತು ಸಂಬಂಧಿತ ಸಾಲ ನಿಧಿಗಳ ವೆಚ್ಚ ಅನುಪಾತದಂತಹ ಕೆಲವು ಅಂಶಗಳನ್ನು ಮೌಲ್ಯಮಾಪನ ಮಾಡಬೇಕು. ಅಲ್ಲದೆ, ನೀವು ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು, ಲಾಭಾಂಶ ಮತ್ತು ಬೆಳವಣಿಗೆಯ ಆಯ್ಕೆಗಳ ಮೇಲೆ ತೆರಿಗೆ ವಿಭಿನ್ನವಾಗಿರುವುದರಿಂದ ಸಾಲ ನಿಧಿಯ ತೆರಿಗೆಯನ್ನು ಅರ್ಥಮಾಡಿಕೊಳ್ಳುವುದು ನಿಮಗೆ ಸೂಕ್ತವಾಗಿದೆ, ಇದು ಅಂತಿಮ ಸಾಲ ನಿಧಿಯ ಆದಾಯದ ಮೇಲೆ ಪರಿಣಾಮ ಬೀರುತ್ತದೆ.

ಸಾಲ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ವಿಧಗಳು

ವಿವಿಧ ರೀತಿಯ ಸಾಲಗಳಿವೆಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಠೇವಣಿಗಳು, ಬಾಂಡ್ಗಳು ಮುಂತಾದ ವಿವಿಧ ಸ್ಥಿರ ಆದಾಯದ ಭದ್ರತೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ.ನೀವೇ) 6 ಅಕ್ಟೋಬರ್ 2017 ರಂದು ಸಾಲ ನಿಧಿಯಲ್ಲಿ 16 ಹೊಸ ಮತ್ತು ವಿಶಾಲ ವರ್ಗಗಳನ್ನು ಪರಿಚಯಿಸಿದೆ. ವಿಭಿನ್ನ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಪ್ರಾರಂಭಿಸಿದ ಇದೇ ರೀತಿಯ ಯೋಜನೆಗಳಲ್ಲಿ ಏಕರೂಪತೆಯನ್ನು ತರುವುದು. ಉತ್ಪನ್ನಗಳನ್ನು ಹೋಲಿಕೆ ಮಾಡಲು ಮತ್ತು ಮೊದಲು ಲಭ್ಯವಿರುವ ವಿಭಿನ್ನ ಆಯ್ಕೆಗಳನ್ನು ಮೌಲ್ಯಮಾಪನ ಮಾಡಲು ಹೂಡಿಕೆದಾರರು ಸುಲಭವಾಗಿ ಕಂಡುಕೊಳ್ಳಬಹುದು ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಸೆಬಿ ಬಯಸಿದೆಹೂಡಿಕೆ ಅವರ ಅಗತ್ಯಗಳಿಗೆ ಅನುಗುಣವಾಗಿ ಯೋಜನೆಯಲ್ಲಿ,ಹಣಕಾಸಿನ ಗುರಿಗಳು ಮತ್ತು ಅಪಾಯದ ಸಾಮರ್ಥ್ಯ.

1. ರಾತ್ರಿಯ ನಿಧಿ

ಇವು ಸಾಲ ಯೋಜನೆಯಾಗಿದ್ದು ಅದು ಒಂದು ದಿನದಲ್ಲಿ ಪ್ರಬುದ್ಧವಾಗಿರುವ ಬಾಂಡ್ಗಳನ್ನು ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ. ಬೇರೆ ರೀತಿಯಲ್ಲಿ ಹೇಳುವುದಾದರೆ, ಒಂದು ದಿನದ ಮುಕ್ತಾಯದೊಂದಿಗೆ ರಾತ್ರಿಯ ಭದ್ರತೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲಾಗುತ್ತದೆ. ಅಪಾಯಗಳು ಮತ್ತು ಆದಾಯದ ಬಗ್ಗೆ ಚಿಂತಿಸದೆ ಹಣವನ್ನು ನಿಲುಗಡೆ ಮಾಡಲು ಬಯಸುವ ಹೂಡಿಕೆದಾರರಿಗೆ ಇದು ಸುರಕ್ಷಿತ ಆಯ್ಕೆಯಾಗಿದೆ.

2. ದ್ರವ ನಿಧಿಗಳು

ದ್ರವ ನಿಧಿಗಳು ಖಜಾನೆ ಬಿಲ್ಗಳು, ವಾಣಿಜ್ಯ ಪತ್ರಿಕೆಗಳು, ಟರ್ಮ್ ಠೇವಣಿ ಮುಂತಾದ ಅಲ್ಪಾವಧಿಯ ಹಣದ ಮಾರುಕಟ್ಟೆ ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿ. ಅವರು ಕಡಿಮೆ ಪ್ರಬುದ್ಧ ಅವಧಿಯನ್ನು ಹೊಂದಿರುವ ಸೆಕ್ಯುರಿಟಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತಾರೆ, ಸಾಮಾನ್ಯವಾಗಿ 91 ದಿನಗಳಿಗಿಂತ ಕಡಿಮೆ. ದ್ರವ ನಿಧಿಗಳು ಸುಲಭವಾಗಿ ಒದಗಿಸುತ್ತವೆದ್ರವ್ಯತೆ ಮತ್ತು ಇತರ ರೀತಿಯ ಸಾಲ ಸಾಧನಗಳಿಗಿಂತ ಕಡಿಮೆ ಬಾಷ್ಪಶೀಲವಾಗಿರುತ್ತದೆ. ಅಲ್ಲದೆ, ಲಿಕ್ವಿಡ್ ಫಂಡ್ನ ಹೂಡಿಕೆಯ ಆದಾಯವು ಎಉಳಿತಾಯ ಖಾತೆ.

3. ಅಲ್ಟ್ರಾ ಶಾರ್ಟ್ ಅವಧಿ ನಿಧಿಗಳು

ಅಲ್ಟ್ರಾ ಅಲ್ಪಾವಧಿಯ ನಿಧಿಗಳು ಮೂರು ರಿಂದ ಆರು ತಿಂಗಳ ನಡುವೆ ಮಕಾಲೆ ಅವಧಿಯನ್ನು ಹೊಂದಿರುವ ಸ್ಥಿರ ಆದಾಯ ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತವೆ. ಅಲ್ಟ್ರಾ ಅಲ್ಪಾವಧಿಯ ನಿಧಿಗಳು ಹೂಡಿಕೆದಾರರಿಗೆ ಬಡ್ಡಿದರದ ಅಪಾಯಗಳನ್ನು ತಪ್ಪಿಸಲು ಸಹಾಯ ಮಾಡುತ್ತದೆ ಮತ್ತು ದ್ರವ ಸಾಲ ನಿಧಿಗಳಿಗೆ ಹೋಲಿಸಿದರೆ ಉತ್ತಮ ಆದಾಯವನ್ನು ನೀಡುತ್ತದೆ. ಮಕಾಲೆ ಅವಧಿಯು ಹೂಡಿಕೆಯನ್ನು ಮರುಪಡೆಯಲು ಎಷ್ಟು ಸಮಯ ತೆಗೆದುಕೊಳ್ಳುತ್ತದೆ ಎಂಬುದನ್ನು ಅಳೆಯುತ್ತದೆ

4. ಕಡಿಮೆ ಅವಧಿಯ ನಿಧಿ

ಈ ಯೋಜನೆಯು ಆರು ಮತ್ತು 12 ತಿಂಗಳ ನಡುವಿನ ಮಕಾಲೆ ಅವಧಿಯೊಂದಿಗೆ ಸಾಲ ಮತ್ತು ಹಣದ ಮಾರುಕಟ್ಟೆ ಭದ್ರತೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ.

5. ಹಣ ಮಾರುಕಟ್ಟೆ ನಿಧಿ

ದಿಹಣ ಮಾರುಕಟ್ಟೆ ನಿಧಿ ವಾಣಿಜ್ಯ / ಖಜಾನೆ ಮಸೂದೆಗಳು, ವಾಣಿಜ್ಯ ಪತ್ರಿಕೆಗಳು,ಠೇವಣಿ ಪ್ರಮಾಣಪತ್ರ ಮತ್ತು ರಿಸರ್ವ್ ಬ್ಯಾಂಕ್ ಆಫ್ ಇಂಡಿಯಾ (ಆರ್ಬಿಐ) ನಿರ್ದಿಷ್ಟಪಡಿಸಿದ ಇತರ ಉಪಕರಣಗಳು. ಅಲ್ಪಾವಧಿಯಲ್ಲಿ ಉತ್ತಮ ಆದಾಯವನ್ನು ಗಳಿಸಲು ಬಯಸುವ ಅಪಾಯ-ವಿರೋಧಿ ಹೂಡಿಕೆದಾರರಿಗೆ ಈ ಹೂಡಿಕೆಗಳು ಉತ್ತಮ ಆಯ್ಕೆಯಾಗಿದೆ. ಈ ಸಾಲ ಯೋಜನೆಯು ಒಂದು ವರ್ಷದವರೆಗೆ ಮುಕ್ತಾಯವನ್ನು ಹೊಂದಿರುವ ಹಣದ ಮಾರುಕಟ್ಟೆ ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ.

6. ಅಲ್ಪಾವಧಿಯ ನಿಧಿಗಳು

ಅಲ್ಪಾವಧಿಯ ನಿಧಿಗಳು ಮುಖ್ಯವಾಗಿ ಕಮರ್ಷಿಯಲ್ ಪೇಪರ್ಸ್, ಸರ್ಟಿಫಿಕೇಟ್ ಆಫ್ ಡಿಪಾಸಿಟ್ಸ್, ಮನಿ ಮಾರ್ಕೆಟ್ ಇನ್ಸ್ಟ್ರುಮೆಂಟ್ಸ್ ಇತ್ಯಾದಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತವೆ, ಒಂದರಿಂದ ಮೂರು ವರ್ಷಗಳ ಮಕಾಲೆ ಅವಧಿಯೊಂದಿಗೆ. ಅವರು ಅಲ್ಟ್ರಾ-ಅಲ್ಪಾವಧಿಯ ಮತ್ತು ದ್ರವ ನಿಧಿಗಳಿಗಿಂತ ಹೆಚ್ಚಿನ ಮಟ್ಟದ ಲಾಭವನ್ನು ನೀಡಬಹುದು ಆದರೆ ಹೆಚ್ಚಿನ ಅಪಾಯಗಳಿಗೆ ಒಡ್ಡಿಕೊಳ್ಳುತ್ತಾರೆ.

7. ಮಧ್ಯಮ ಅವಧಿಯ ನಿಧಿ

ಈ ಯೋಜನೆಯು ಮೂರು ಮತ್ತು ನಾಲ್ಕು ವರ್ಷಗಳ ಮಕಾಲೆ ಅವಧಿಯೊಂದಿಗೆ ಸಾಲ ಮತ್ತು ಹಣದ ಮಾರುಕಟ್ಟೆ ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ. ಈ ನಿಧಿಗಳು ಸರಾಸರಿ ಮುಕ್ತಾಯ ಅವಧಿಯನ್ನು ಹೊಂದಿದ್ದು ಅದು ದ್ರವ, ಅಲ್ಟ್ರಾ-ಶಾರ್ಟ್ ಮತ್ತು ಅಲ್ಪಾವಧಿಯ ಸಾಲ ನಿಧಿಗಳಿಗಿಂತ ಉದ್ದವಾಗಿದೆ.

8. ಮಧ್ಯಮದಿಂದ ದೀರ್ಘಾವಧಿಯ ನಿಧಿ

ಈ ಯೋಜನೆಯು ಸಾಲ ಮತ್ತು ಹಣದ ಮಾರುಕಟ್ಟೆ ಸಾಧನಗಳಲ್ಲಿ ನಾಲ್ಕರಿಂದ ಏಳು ವರ್ಷಗಳ ಮಕಾಲೆ ಅವಧಿಯೊಂದಿಗೆ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ.

9. ದೀರ್ಘಾವಧಿಯ ನಿಧಿ

ಈ ಯೋಜನೆಯು ಏಳು ವರ್ಷಗಳಿಗಿಂತ ಹೆಚ್ಚಿನ ಮಕಾಲೆ ಅವಧಿಯೊಂದಿಗೆ ಸಾಲ ಮತ್ತು ಹಣದ ಮಾರುಕಟ್ಟೆ ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ.

10. ಡೈನಾಮಿಕ್ ಬಾಂಡ್ ಫಂಡ್ಗಳು

ಡೈನಾಮಿಕ್ ಬಾಂಡ್ ಫಂಡ್ಗಳು ವಿವಿಧ ಮುಕ್ತಾಯ ಅವಧಿಗಳನ್ನು ಒಳಗೊಂಡಿರುವ ಸ್ಥಿರ ಆದಾಯ ಭದ್ರತೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿ. ಇಲ್ಲಿ, ಬಡ್ಡಿ ದರ ಸನ್ನಿವೇಶ ಮತ್ತು ಭವಿಷ್ಯದ ಬಡ್ಡಿದರದ ಚಲನೆಗಳ ಬಗ್ಗೆ ಅವರ ಗ್ರಹಿಕೆಯ ಆಧಾರದ ಮೇಲೆ ಅವರು ಯಾವ ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡಬೇಕೆಂದು ಫಂಡ್ ಮ್ಯಾನೇಜರ್ ನಿರ್ಧರಿಸುತ್ತಾರೆ. ಈ ನಿರ್ಧಾರವನ್ನು ಆಧರಿಸಿ, ಅವರು ಸಾಲ ಸಾಧನಗಳ ವಿವಿಧ ಮುಕ್ತಾಯ ಅವಧಿಗಳಲ್ಲಿ ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡುತ್ತಾರೆ. ಈ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಯೋಜನೆ ಬಡ್ಡಿದರದ ಸನ್ನಿವೇಶದ ಬಗ್ಗೆ ಗೊಂದಲಕ್ಕೊಳಗಾದ ವ್ಯಕ್ತಿಗಳಿಗೆ ಸೂಕ್ತವಾಗಿದೆ. ಅಂತಹ ವ್ಯಕ್ತಿಗಳು ಡೈನಾಮಿಕ್ ಬಾಂಡ್ ಫಂಡ್ಗಳ ಮೂಲಕ ಹಣವನ್ನು ಸಂಪಾದಿಸಲು ಫಂಡ್ ವ್ಯವಸ್ಥಾಪಕರ ದೃಷ್ಟಿಕೋನವನ್ನು ಅವಲಂಬಿಸಬಹುದು.

11. ಕಾರ್ಪೊರೇಟ್ ಬಾಂಡ್ ಫಂಡ್

ಕಾರ್ಪೊರೇಟ್ ಬಾಂಡ್ ಫಂಡ್ಗಳು ಮೂಲಭೂತವಾಗಿ ಪ್ರಮುಖ ಕಂಪನಿಗಳು ನೀಡುವ ಸಾಲದ ಪ್ರಮಾಣಪತ್ರವಾಗಿದೆ. ವ್ಯವಹಾರಗಳಿಗೆ ಹಣವನ್ನು ಸಂಗ್ರಹಿಸುವ ಮಾರ್ಗವಾಗಿ ಇವುಗಳನ್ನು ನೀಡಲಾಗುತ್ತದೆ. ಈ ಸಾಲ ಯೋಜನೆ ಮುಖ್ಯವಾಗಿ ಅತಿ ಹೆಚ್ಚು ದರದ ಕಾರ್ಪೊರೇಟ್ ಬಾಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ. ಈ ನಿಧಿಯು ತನ್ನ ಒಟ್ಟು ಆಸ್ತಿಯ ಕನಿಷ್ಠ 80 ಪ್ರತಿಶತವನ್ನು ಅತ್ಯಧಿಕ ದರದ ಕಾರ್ಪೊರೇಟ್ ಬಾಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬಹುದು. ಕಾರ್ಪೊರೇಟ್ ಬಾಂಡ್ ಫಂಡ್ಗಳು ಉತ್ತಮ ಲಾಭ ಮತ್ತು ಕಡಿಮೆ-ಅಪಾಯದ ರೀತಿಯ ಹೂಡಿಕೆಗೆ ಬಂದಾಗ ಉತ್ತಮ ಆಯ್ಕೆಯಾಗಿದೆ. ಹೂಡಿಕೆದಾರರು ನಿಯಮಿತ ಆದಾಯವನ್ನು ಗಳಿಸಬಹುದು ಅದು ಸಾಮಾನ್ಯವಾಗಿ ನಿಮ್ಮ ಸ್ಥಿರ ಠೇವಣಿಗಳ (ಎಫ್ಡಿ) ಬಡ್ಡಿಗಿಂತ ಹೆಚ್ಚಾಗಿದೆ.

12. ಕ್ರೆಡಿಟ್ ರಿಸ್ಕ್ ಫಂಡ್

ಈ ಯೋಜನೆಯು ಹೆಚ್ಚಿನ ದರದ ಕಾರ್ಪೊರೇಟ್ ಬಾಂಡ್ಗಳ ಕೆಳಗೆ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ. ಕ್ರೆಡಿಟ್ ರಿಸ್ಕ್ ಫಂಡ್ ತನ್ನ ಆಸ್ತಿಯ ಕನಿಷ್ಠ 65 ಪ್ರತಿಶತವನ್ನು ಅತ್ಯಧಿಕ ದರ್ಜೆಯ ಸಾಧನಗಳಿಗಿಂತ ಕಡಿಮೆ ಹೂಡಿಕೆ ಮಾಡಬೇಕು.

13. ಬ್ಯಾಂಕಿಂಗ್ ಮತ್ತು ಪಿಎಸ್ಯು ಫಂಡ್

ಈ ಯೋಜನೆಯು ಪ್ರಧಾನವಾಗಿ ಬ್ಯಾಂಕುಗಳು, ಸಾರ್ವಜನಿಕ ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳು, ಸಾರ್ವಜನಿಕ ವಲಯದ ಉದ್ಯಮಗಳು ನೀಡುವ ಸೆಕ್ಯೂರಿಟಿಗಳನ್ನು ಒಳಗೊಂಡಿರುವ ಸಾಲ ಮತ್ತು ಹಣದ ಮಾರುಕಟ್ಟೆ ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ. ದ್ರವ್ಯತೆ, ಸುರಕ್ಷತೆ ಮತ್ತು ಇಳುವರಿಯ ಅತ್ಯುತ್ತಮ ಸಮತೋಲನವನ್ನು ಕಾಪಾಡಿಕೊಳ್ಳಲು ಈ ಆಯ್ಕೆಯನ್ನು ಪರಿಗಣಿಸಲಾಗುತ್ತದೆ.

14. ಹುಡುಕಲು ಅನ್ವಯಿಸುತ್ತದೆ

ಈ ಯೋಜನೆ ಆರ್ಬಿಐ ನೀಡುವ ಸರ್ಕಾರಿ ಭದ್ರತೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ. ಸರ್ಕಾರಿ ಬೆಂಬಲಿತ ಭದ್ರತೆಗಳಲ್ಲಿ ಜಿ-ಸೆಕೆಂಡುಗಳು, ಖಜಾನೆ ಮಸೂದೆಗಳು ಸೇರಿವೆ. ಪತ್ರಿಕೆಗಳು ಸರ್ಕಾರದಿಂದ ಬೆಂಬಲಿತವಾಗಿರುವುದರಿಂದ ಈ ಯೋಜನೆಗಳು ತುಲನಾತ್ಮಕವಾಗಿ ಸುರಕ್ಷಿತವಾಗಿವೆ. ಅವರ ಮುಕ್ತಾಯದ ಪ್ರೊಫೈಲ್ ಅನ್ನು ಅವಲಂಬಿಸಿ, ದೀರ್ಘಕಾಲೀನಗಿಲ್ಟ್ ನಿಧಿಗಳು ಬಡ್ಡಿದರದ ಅಪಾಯಗಳನ್ನು ಒಯ್ಯಿರಿ. ಉದಾಹರಣೆಗೆ, ಯೋಜನೆಯ ಹೆಚ್ಚಿನ ಮುಕ್ತಾಯವು ಬಡ್ಡಿದರದ ಅಪಾಯವಾಗಿರುತ್ತದೆ. ಗಿಲ್ಟ್ ಫಂಡ್ಗಳು ತನ್ನ ಒಟ್ಟು ಆಸ್ತಿಯ ಕನಿಷ್ಠ 80 ಪ್ರತಿಶತವನ್ನು ಸರ್ಕಾರಿ ಭದ್ರತೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತವೆ.

15. 10 ವರ್ಷಗಳ ಸ್ಥಿರ ಅವಧಿಯೊಂದಿಗೆ ಗಿಲ್ಟ್ ಫಂಡ್

ಈ ಯೋಜನೆಯು 10 ವರ್ಷಗಳ ಮುಕ್ತಾಯದೊಂದಿಗೆ ಸರ್ಕಾರಿ ಭದ್ರತೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ. 15. 10 ವರ್ಷಗಳ ಸ್ಥಿರ ಅವಧಿಯನ್ನು ಹೊಂದಿರುವ ಗಿಲ್ಟ್ ಫಂಡ್ ಕನಿಷ್ಠ 80 ಪ್ರತಿಶತವನ್ನು ಸರ್ಕಾರಿ ಭದ್ರತೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ.

16. ಫ್ಲೋಟರ್ ಫಂಡ್

ಈ ಸಾಲ ಯೋಜನೆಯು ಮುಖ್ಯವಾಗಿ ತೇಲುವ ದರ ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ, ಅಲ್ಲಿ ಸಾಲ ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ಬದಲಾಗುತ್ತಿರುವ ಬಡ್ಡಿದರದ ಸನ್ನಿವೇಶಕ್ಕೆ ಅನುಗುಣವಾಗಿ ಬಡ್ಡಿ ಪಾವತಿಸುತ್ತದೆ. ಫ್ಲೋಟರ್ ಫಂಡ್ ತನ್ನ ಒಟ್ಟು ಆಸ್ತಿಯ ಕನಿಷ್ಠ 65 ಪ್ರತಿಶತವನ್ನು ತೇಲುವ ದರ ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ.

Talk to our investment specialist

ಸಾಲ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ನೀವು ಯಾಕೆ ಹೂಡಿಕೆ ಮಾಡಬೇಕು?

ಕೆಲವುಹೂಡಿಕೆಯ ಲಾಭಗಳು ಸಾಲ ನಿಧಿಗಳಲ್ಲಿ:

- ಸಾಲ ನಿಧಿಗಳಲ್ಲಿ, ನೀವು ಯಾವುದೇ ಸಮಯದಲ್ಲಿ ಹೂಡಿಕೆಯಿಂದ ಅಗತ್ಯವಾದ ಹಣವನ್ನು ಹಿಂಪಡೆಯಬಹುದು ಮತ್ತು ಉಳಿದ ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡಲು ಬಿಡಬಹುದು.

- ನಿಯಮಿತ ಆದಾಯವನ್ನು ಗಳಿಸಲು ಸಾಲ ನಿಧಿಗಳನ್ನು ಆದರ್ಶ ಹೂಡಿಕೆ ಎಂದು ಪರಿಗಣಿಸಲಾಗುತ್ತದೆ. ಉದಾಹರಣೆಗೆ, ಲಾಭಾಂಶ ಪಾವತಿಯನ್ನು ಆರಿಸುವುದು ನಿಯಮಿತ ಆದಾಯಕ್ಕೆ ಒಂದು ಆಯ್ಕೆಯಾಗಿದೆ.

- ನೀವು ಅಲ್ಪಾವಧಿಯ ಹಣಕಾಸು ಗುರಿಗಳನ್ನು ಸಾಧಿಸಲು ಯೋಜಿಸುತ್ತಿದ್ದರೆ, ಸಾಲ ನಿಧಿಗಳು ಉತ್ತಮ ಆಯ್ಕೆಯಾಗಿರಬಹುದು. ಈ ಯೋಜನೆಗಾಗಿ ಶಿಫಾರಸು ಮಾಡಲಾದ ಸಾಲ ನಿಧಿ ಸಾಧನಗಳು ಅಲ್ಪಾವಧಿಯ, ಅಲ್ಟ್ರಾ-ಅಲ್ಪಾವಧಿಯ ಸಾಲ ನಿಧಿಗಳು ಅಥವಾ ದ್ರವ ನಿಧಿಗಳು. ಅಲ್ಪಾವಧಿಯ ಹೂಡಿಕೆಯಲ್ಲಿ, ಸಾಲ ನಿಧಿಗಳಿಂದ ಉತ್ತಮವಾಗಿ ನೀಡಲಾಗುವ ಸುರಕ್ಷತೆ ಮತ್ತು ದ್ರವ್ಯತೆಯನ್ನು ನೀವು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಬೇಕು.

- ಸಾಲ ನಿಧಿಗಳು ಹೆಚ್ಚಾಗಿ ಸರ್ಕಾರಿ ಸೆಕ್ಯುರಿಟೀಸ್, ಕಾರ್ಪೊರೇಟ್ ಸಾಲ ಮತ್ತು ಖಜಾನೆ ಮಸೂದೆಗಳಂತಹ ಇತರ ಸೆಕ್ಯೂರಿಟಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದರಿಂದ, ಅವು ಷೇರು ಮಾರುಕಟ್ಟೆ ಚಂಚಲತೆಯಿಂದ ಪ್ರಭಾವಿತವಾಗುವುದಿಲ್ಲ.

- ಸಾಲ ನಿಧಿಗಳಲ್ಲಿ, ವ್ಯವಸ್ಥಿತ ಹಿಂತೆಗೆದುಕೊಳ್ಳುವ ಯೋಜನೆಯನ್ನು ಪ್ರಾರಂಭಿಸುವ ಮೂಲಕ ನೀವು ಪ್ರತಿ ತಿಂಗಳು ಸ್ಥಿರ ಆದಾಯವನ್ನು ಗಳಿಸಬಹುದು (ಎಸ್ಡಬ್ಲ್ಯೂಪಿ ಒಂದು ಮೀಸಲುಎಸ್ಐಪಿ/PTS) ಮಾಸಿಕ ಆಧಾರದ ಮೇಲೆ ನಿಗದಿತ ಮೊತ್ತವನ್ನು ಹಿಂಪಡೆಯಲು. ಅಲ್ಲದೆ, ಅಗತ್ಯವಿದ್ದಾಗ ನೀವು SWP ಯ ಪ್ರಮಾಣವನ್ನು ಬದಲಾಯಿಸಬಹುದು.

ಸಾಲ ನಿಧಿಗಳು ಅಥವಾ ಬಾಂಡ್ ನಿಧಿಗಳಲ್ಲಿ ಹೇಗೆ ಹೂಡಿಕೆ ಮಾಡುವುದು ಎಂಬುದರ ಕುರಿತು ಸಲಹೆಗಳು?

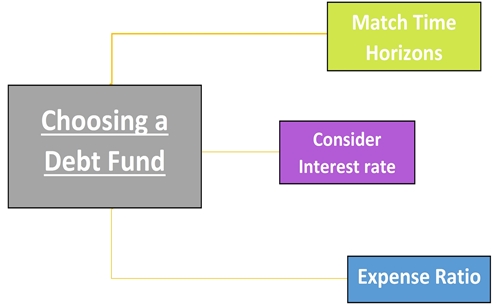

ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು, ನಿಮ್ಮ ಹೂಡಿಕೆ ಕಲ್ಪನೆ ಮತ್ತು ಉದ್ದೇಶವನ್ನು ಪೂರೈಸುತ್ತದೆಯೋ ಇಲ್ಲವೋ, ಆಯಾ ಹೂಡಿಕೆ ಉಪಕರಣದ ಬಗ್ಗೆ ಸಂಪೂರ್ಣವಾದ ಕಲ್ಪನೆಯನ್ನು ಪಡೆಯುವುದು ಬಹಳ ಮುಖ್ಯ. ಆದ್ದರಿಂದ, ಸಾಲ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳ ವಿಷಯಕ್ಕೆ ಬಂದಾಗ, ಹೂಡಿಕೆದಾರರು ಈ ಕೆಳಗಿನಂತೆ ಕೆಲವು ಅಂಶಗಳನ್ನು ಅಂಗೀಕರಿಸಬೇಕು-

ಪಂದ್ಯದ ಸಮಯ ಹರೈಸನ್ಸ್

ಸಾಲ ನಿಧಿಗಳು ಆಯಾ ಮುಕ್ತಾಯ ಅವಧಿಯೊಂದಿಗೆ ಹೂಡಿಕೆಯ ವಿವಿಧ ಆಯ್ಕೆಗಳನ್ನು ನೀಡುತ್ತವೆ. ಹೂಡಿಕೆದಾರರು ತಮ್ಮ ಮುಕ್ತಾಯ ಅವಧಿಯನ್ನು ಆಧರಿಸಿ ಹೂಡಿಕೆಯನ್ನು ನಿರ್ಧರಿಸುವ ಅವಶ್ಯಕತೆಯಿದೆ, ಆದರೆ ಅವರು ಇತರ ಸಾಲ ನಿಧಿ ಸಾಧನಗಳೊಂದಿಗೆ ಹೋಲಿಸಬಹುದು ಮತ್ತು ಅವರ ಯೋಜನೆಗೆ ಸೂಕ್ತವಾದದನ್ನು ಆಯ್ಕೆ ಮಾಡಬಹುದು. ಉದಾಹರಣೆಗೆ, ನೀವು ಒಂದು ವರ್ಷದ ಸಮಯದ ಚೌಕಟ್ಟನ್ನು ನೋಡುತ್ತಿದ್ದರೆಹೂಡಿಕೆ ಯೋಜನೆ ನಂತರ, ಅಲ್ಪಾವಧಿಯ ಸಾಲ ನಿಧಿಯು ಸೂಕ್ತವಾಗಿ ಸರಿಹೊಂದುತ್ತದೆ.

ಬಡ್ಡಿದರವನ್ನು ಪರಿಗಣಿಸಿ

ಸಾಲದ ನಿಧಿಗಳಲ್ಲಿ ಬಡ್ಡಿದರ ಮತ್ತು ಅದರ ಏರಿಳಿತಗಳನ್ನು ಒಳಗೊಂಡಿರುವ ಮಾರುಕಟ್ಟೆ ವಾತಾವರಣದ ತಿಳುವಳಿಕೆ ಬಹಳ ಮುಖ್ಯ. ಬಡ್ಡಿದರ ಏರಿದಾಗ ಬಾಂಡ್ ಬೆಲೆ ಕುಸಿಯುತ್ತದೆ ಮತ್ತು ಪ್ರತಿಯಾಗಿ. ಸಾಲ ನಿಧಿಗಳು ಬಡ್ಡಿದರದ ಏರಿಳಿತಗಳಿಗೆ ಒಡ್ಡಿಕೊಳ್ಳುವುದರಿಂದ ಅದು ಫಂಡ್ ಪೋರ್ಟ್ಫೋಲಿಯೊದಲ್ಲಿನ ಆಧಾರವಾಗಿರುವ ಬಾಂಡ್ಗಳ ಬೆಲೆಯನ್ನು ತೊಂದರೆಗೊಳಿಸುತ್ತದೆ. ಉದಾಹರಣೆಗೆ, ಬಡ್ಡಿದರಗಳು ಹೆಚ್ಚುತ್ತಿರುವ ಸಮಯದಲ್ಲಿ ದೀರ್ಘಕಾಲೀನ ಸಾಲ ನಿಧಿಗಳು ಹೆಚ್ಚಿನ ಅಪಾಯವನ್ನು ಹೊಂದಿರುತ್ತವೆ. ಈ ಸಮಯದಲ್ಲಿ ಅಲ್ಪಾವಧಿಯ ಹೂಡಿಕೆ ಯೋಜನೆಯನ್ನು ಮಾಡುವುದರಿಂದ ನಿಮ್ಮ ಬಡ್ಡಿದರದ ಅಪಾಯಗಳು ಕಡಿಮೆಯಾಗುತ್ತವೆ.

ವೆಚ್ಚ ಅನುಪಾತ

ಸಾಲ ನಿಧಿಗಳಲ್ಲಿ ಪರಿಗಣಿಸಬೇಕಾದ ಪ್ರಮುಖ ಅಂಶವೆಂದರೆ ಅದರ ವೆಚ್ಚ ಅನುಪಾತ. ಹೆಚ್ಚಿನ ಖರ್ಚು ಅನುಪಾತವು ನಿಧಿಗಳ ಕಾರ್ಯಕ್ಷಮತೆಯ ಮೇಲೆ ದೊಡ್ಡ ಪರಿಣಾಮವನ್ನು ಉಂಟುಮಾಡುತ್ತದೆ. ಉದಾಹರಣೆಗೆ, ದ್ರವ ನಿಧಿಗಳು 50 ಬಿಪಿಎಸ್ ವರೆಗಿನ ಕಡಿಮೆ ಖರ್ಚಿನ ಅನುಪಾತಗಳನ್ನು ಹೊಂದಿವೆ (ಬಿಪಿಎಸ್ ಬಡ್ಡಿದರಗಳನ್ನು ಅಳೆಯುವ ಒಂದು ಘಟಕವಾಗಿದ್ದು, ಇದರಲ್ಲಿ ಒಂದು ಬಿಪಿಎಸ್ 1% ನ 1/100 ಕ್ಕೆ ಸಮನಾಗಿರುತ್ತದೆ) ಆದರೆ, ಇತರ ಸಾಲ ನಿಧಿಗಳು 150 ಬಿಪಿಎಸ್ ವರೆಗೆ ಶುಲ್ಕ ವಿಧಿಸಬಹುದು. ಆದ್ದರಿಂದ ಒಂದು ಸಾಲ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ನಡುವೆ ಆಯ್ಕೆ ಮಾಡಲು, ನಿರ್ವಹಣಾ ಶುಲ್ಕ ಅಥವಾ ಫಂಡ್ ಚಾಲನೆಯಲ್ಲಿರುವ ವೆಚ್ಚವನ್ನು ಪರಿಗಣಿಸುವುದು ಮುಖ್ಯ.

ಸಾಲ ನಿಧಿ ತೆರಿಗೆ

ಸಾಲ ನಿಧಿಗಳ ಮೇಲಿನ ತೆರಿಗೆ ಸೂಚನೆಯನ್ನು ಈ ಕೆಳಗಿನ ರೀತಿಯಲ್ಲಿ ಲೆಕ್ಕಹಾಕಲಾಗುತ್ತದೆ-

ಅಲ್ಪಾವಧಿಯ ಬಂಡವಾಳ ಗಳಿಕೆ

ಸಾಲ ಹೂಡಿಕೆಯ ಹಿಡುವಳಿ ಅವಧಿ 36 ತಿಂಗಳುಗಳಿಗಿಂತ ಕಡಿಮೆಯಿದ್ದರೆ, ಅದನ್ನು ಅಲ್ಪಾವಧಿಯ ಹೂಡಿಕೆ ಎಂದು ವರ್ಗೀಕರಿಸಲಾಗುತ್ತದೆ ಮತ್ತು ವ್ಯಕ್ತಿಯ ತೆರಿಗೆ ಸ್ಲ್ಯಾಬ್ ಪ್ರಕಾರ ಇವುಗಳಿಗೆ ತೆರಿಗೆ ವಿಧಿಸಲಾಗುತ್ತದೆ.

ದೀರ್ಘಕಾಲೀನ ಬಂಡವಾಳ ಗಳಿಕೆ

ಸಾಲ ಹೂಡಿಕೆಯ ಹಿಡುವಳಿ ಅವಧಿ 36 ತಿಂಗಳುಗಳಿಗಿಂತ ಹೆಚ್ಚಿದ್ದರೆ, ಅದನ್ನು ದೀರ್ಘಾವಧಿಯ ಹೂಡಿಕೆ ಎಂದು ವರ್ಗೀಕರಿಸಲಾಗುತ್ತದೆ ಮತ್ತು ಸೂಚ್ಯಂಕ ಲಾಭದೊಂದಿಗೆ 20% ತೆರಿಗೆ ವಿಧಿಸಲಾಗುತ್ತದೆ.

| ಬಂಡವಾಳದಲ್ಲಿ ಲಾಭ | ಹೂಡಿಕೆ ಹೋಲ್ಡಿಂಗ್ ಗಳಿಕೆ | ತೆರಿಗೆ |

|---|---|---|

| ಅಲ್ಪಾವಧಿಯ ಬಂಡವಾಳ ಗಳಿಕೆ | 36 ತಿಂಗಳಿಗಿಂತ ಕಡಿಮೆ | ವ್ಯಕ್ತಿಯ ತೆರಿಗೆ ಚಪ್ಪಡಿಯ ಪ್ರಕಾರ |

| ದೀರ್ಘಕಾಲೀನ ಬಂಡವಾಳ ಗಳಿಕೆ | 36 ತಿಂಗಳುಗಳಿಗಿಂತ ಹೆಚ್ಚು | ಸೂಚ್ಯಂಕ ಪ್ರಯೋಜನಗಳೊಂದಿಗೆ 20% |

ಸಾಲ ನಿಧಿ Vs FD

ಸಾಮಾನ್ಯವಾಗಿ, ಯಾವುದೇ ಮಾರುಕಟ್ಟೆ ಸಂಬಂಧಿತ ಹೂಡಿಕೆಗಳಿಗಿಂತ ಸ್ಥಿರ ಠೇವಣಿಗಳನ್ನು (ಎಫ್ಡಿ) ಆದ್ಯತೆ ನೀಡಲಾಗುತ್ತದೆ. ಇದು ಮುಖ್ಯವಾಗಿ ಆಶ್ವಾಸಿತ ಆದಾಯ ಮತ್ತು ಅವರು ಒದಗಿಸುವ ಹೂಡಿಕೆಯ ಸುರಕ್ಷತೆಯ ಕಾರಣವಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಸಾಲ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ಕಡಿಮೆ ಅಪಾಯಗಳೊಂದಿಗೆ ಉತ್ತಮ ಆದಾಯವನ್ನು ನೀಡುತ್ತವೆ (ಉದಾಹರಣೆಗೆ, ಅಲ್ಪಾವಧಿಯ ಮತ್ತು ಅಲ್ಟ್ರಾ ಅಲ್ಪಾವಧಿಯ ನಿಧಿಗಳು). ಉತ್ತಮ ರೀತಿಯಲ್ಲಿ ಅರ್ಥಮಾಡಿಕೊಳ್ಳಲು, ಈ ಎರಡು ಮಾರ್ಗಗಳ ನಡುವಿನ ಕೆಲವು ಪ್ರಮುಖ ವ್ಯತ್ಯಾಸವನ್ನು ನಾವು ನೋಡುತ್ತೇವೆ- ಸಾಲ ನಿಧಿಗಳು ಮತ್ತು ಸ್ಥಿರ ಠೇವಣಿಗಳು.

ಎ. ತೆರಿಗೆ

ಸ್ಥಿರ ಠೇವಣಿಯಲ್ಲಿನ ಸಂಪೂರ್ಣ ಆದಾಯವು ಒಬ್ಬ ವ್ಯಕ್ತಿಗೆ ಅನ್ವಯವಾಗುವ ಚಪ್ಪಡಿ ದರದಲ್ಲಿ ತೆರಿಗೆಯಾಗಿರುತ್ತದೆ. ಆದರೆ ಸಾಲ ನಿಧಿಗಳಲ್ಲಿ, ನೀವು 36 ತಿಂಗಳುಗಳಿಗಿಂತ ಹೆಚ್ಚು ಕಾಲ ಹೂಡಿಕೆಯನ್ನು ಹೊಂದಿದ್ದರೆ, ವೆಚ್ಚದ ಸೂಚ್ಯಂಕ ಲಾಭದೊಂದಿಗೆ ನಿಮಗೆ 20 ಪ್ರತಿಶತದಷ್ಟು ತೆರಿಗೆ ವಿಧಿಸಲಾಗುತ್ತದೆ.

ಬೌ. ಹಿಂತಿರುಗಿಸುತ್ತದೆ

ನಿಮ್ಮ ಠೇವಣಿಯಲ್ಲಿ ನೀವು ಗಳಿಸುವ ನಿಗದಿತ ಬಡ್ಡಿದರವನ್ನು ಎಫ್ಡಿಗಳು ಹೊಂದಿವೆ, ಆದರೆ ಸಾಲ ನಿಧಿಗಳು ಅಂತಹ ಯಾವುದೇ ಖಚಿತ ಆದಾಯದೊಂದಿಗೆ ಬರುವುದಿಲ್ಲ.

ಸಿ. ಮೂಲದಲ್ಲಿ ತೆರಿಗೆ ಕಡಿತ (ಟಿಡಿಎಸ್)

ಸಾಲ ನಿಧಿಯಲ್ಲಿನ ಆದಾಯದ ಮೇಲೆ ಹೂಡಿಕೆದಾರರ ಕೈಯಲ್ಲಿ ಯಾವುದೇ ಟಿಡಿಎಸ್ ಅನ್ನು ಕಡಿತಗೊಳಿಸಲಾಗುವುದಿಲ್ಲ, ಆದರೆ ಎಫ್ಡಿಗಳಲ್ಲಿ, ನಿಮ್ಮ ಆಸಕ್ತಿಯು 10,000 ರೂ.ಗಳನ್ನು ಮೀರಿದರೆ ಅದನ್ನು ಬ್ಯಾಂಕ್ ಟಿಡಿಎಸ್ಗೆ ಒಳಪಡಿಸುತ್ತದೆ.

ಡಿ. ದ್ರವ್ಯತೆ

ಎಫ್ಡಿಗಳನ್ನು 1 ಅಥವಾ 2 ದಿನಗಳ ನೋಟಿಸ್ನಲ್ಲಿ ಪುನಃ ಪಡೆದುಕೊಳ್ಳಬಹುದು, ಆದರೆ ಸಾಮಾನ್ಯವಾಗಿ ಮುಕ್ತಾಯ ದಿನಾಂಕದ ಮೊದಲು ರಿಡೀಮ್ ಮಾಡಿದರೆ ಅದು ದಂಡವನ್ನು ಹೊಂದಿರುತ್ತದೆ. ಸಾಲ ನಿಧಿಗಳು ನಿರ್ಗಮನ ಲೋಡ್ ಶುಲ್ಕಗಳನ್ನು ಸಹ ಹೊಂದಿವೆ, ಇವುಗಳನ್ನು ಹೆಚ್ಚಾಗಿ ವಿಮೋಚನೆಗಾಗಿ ವಿಧಿಸಲಾಗುತ್ತದೆ, ಸಾಮಾನ್ಯವಾಗಿ ಮೂರು ವರ್ಷಗಳವರೆಗೆ. ಆದಾಗ್ಯೂ, ಲಿಕ್ವಿಡ್ ಫಂಡ್ಗಳಿಗೆ ನಿರ್ಗಮನ ಲೋಡ್ ಇಲ್ಲ ಮತ್ತು ಅಲ್ಟ್ರಾ-ಅಲ್ಪಾವಧಿಯ ನಿಧಿಗಳು, ಅವರು ನಿರ್ಗಮನ ಲೋಡ್ ಹೊಂದಿದ್ದರೆ, ಅದು ಬಹಳ ಕಡಿಮೆ ಅವಧಿಗೆ.

ಸಾಲ ನಿಧಿಗಳು Vs ಈಕ್ವಿಟಿ ನಿಧಿಗಳು

ನಿಧಿಗಳು- ಸಾಲ ಮತ್ತು ಇಕ್ವಿಟಿ ಎರಡೂ ಸಂಭಾವ್ಯ ಆದಾಯವನ್ನು ನೀಡಲು ಪ್ರಯತ್ನಿಸುತ್ತಿದ್ದರೆ, ಅವುಗಳ ನಡುವಿನ ವ್ಯತ್ಯಾಸಗಳನ್ನು ಅರ್ಥಮಾಡಿಕೊಳ್ಳುವುದು ಹೂಡಿಕೆದಾರರಿಗೆ ಅವುಗಳ ಆಧಾರದ ಮೇಲೆ ಉತ್ತಮ ಹೂಡಿಕೆ ಯೋಜನೆಯನ್ನು ನಿರ್ಧರಿಸಲು ಸಹಾಯ ಮಾಡುತ್ತದೆಆಸ್ತಿ ಹಂಚಿಕೆ ಮತ್ತುಅಪಾಯದ ಪ್ರೊಫೈಲ್.

ಎ. ತೆರಿಗೆ ಬಾಧ್ಯತೆಗಳು

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಲ್ಲಿ, ತೆರಿಗೆಯನ್ನು ನಿಧಿಗೆ ವಿಭಿನ್ನವಾಗಿ ನಿಧಿ ಮತ್ತು ನಿಧಿಯನ್ನು ಹೊಂದಿರುವ ಅವಧಿಯನ್ನು ನಡೆಸಲಾಗುತ್ತದೆ. ಪರಿಭಾಷೆಯಲ್ಲಿಇಕ್ವಿಟಿ ಫಂಡ್ಗಳು ಮತ್ತು ಸಾಲ ನಿಧಿಗಳು, ತೆರಿಗೆ ದರವು ಅವುಗಳ ಹಿಡುವಳಿ ಅವಧಿಗೆ ಅನುಗುಣವಾಗಿ ಭಿನ್ನವಾಗಿರುತ್ತದೆ. ಈ ಪ್ರತಿಯೊಂದು ನಿಧಿಗೆ ತೆರಿಗೆಯನ್ನು ಕೆಳಗೆ ಉಲ್ಲೇಖಿಸಲಾಗಿದೆ-

| ನಿಧಿ ಪ್ರಕಾರ | ಹೋಲ್ಡಿಂಗ್ ಅವಧಿ | ತೆರಿಗೆ ದರ |

|---|---|---|

| ಇಕ್ವಿಟಿ ಫಂಡ್ಗಳು | ಅಲ್ಪಾವಧಿ (1 ವರ್ಷಕ್ಕಿಂತ ಕಡಿಮೆ) | 15% (ಯಾವುದೇ ಸೂಚ್ಯಂಕವಿಲ್ಲದೆ) |

| - | ದೀರ್ಘಾವಧಿಯ (1 ವರ್ಷಕ್ಕಿಂತ ಹೆಚ್ಚು) | 10% |

| ಸಾಲ ನಿಧಿಗಳು | ಅಲ್ಪಾವಧಿ (3 ವರ್ಷಗಳಿಗಿಂತ ಕಡಿಮೆ ಅಥವಾ ಸಮ) | ವೈಯಕ್ತಿಕಆದಾಯ ತೆರಿಗೆ ದರ |

| - | ದೀರ್ಘಾವಧಿಯ (3 ವರ್ಷಗಳಿಗಿಂತ ಹೆಚ್ಚು) | 20% (ಸೂಚ್ಯಂಕದ ನಂತರ) |

* ಎಫ್ವೈ 2018 ಕ್ಕೆ

ಬೌ. ಅಪಾಯಗಳು

ಈಕ್ವಿಟಿ ಫಂಡ್ಗಳು ಷೇರುಗಳು ಮತ್ತು ಷೇರುಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದರಿಂದ, ಸಾಲ ನಿಧಿಗಳಿಗೆ ಹೋಲಿಸಿದರೆ ಅವು ಹೆಚ್ಚಿನ ಅಪಾಯಗಳನ್ನು ಹೊಂದಿರುತ್ತವೆ. ಸ್ಥಿರ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಸ್ಥಿರ ಆದಾಯ ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದರಿಂದ ಕಡಿಮೆ ಅಪಾಯದ ಗುಣಲಕ್ಷಣವನ್ನು ಹೊಂದಿರುತ್ತವೆ.ಆದರೆ, ಸಾಲ ನಿಧಿಗಳು ಬಡ್ಡಿದರದ ಚಲನೆಗಳಿಗೆ ಒಳಪಟ್ಟಿರುತ್ತವೆ. ಬಡ್ಡಿದರಗಳ ದೊಡ್ಡ ಚಲನೆ ಇದ್ದರೆ, ಸಾಲ ನಿಧಿಗಳು (ಮುಖ್ಯವಾಗಿ ದೀರ್ಘಾವಧಿಯ ಸಾಲ ನಿಧಿಗಳು) ಸಹ ದೊಡ್ಡ ನಷ್ಟವನ್ನು ತೋರಿಸಬಹುದು. ಹೂಡಿಕೆದಾರರು ತಮ್ಮ ಹೂಡಿಕೆಯ ಅವಧಿ ಮತ್ತು ಸಾಲ ನಿಧಿಗಳಿಗೆ ಪ್ರವೇಶಿಸುವ ಮೊದಲು ನಷ್ಟವನ್ನು ಸಹಿಸಿಕೊಳ್ಳುವ ಸಾಮರ್ಥ್ಯ ಸೇರಿದಂತೆ ತಮ್ಮ ಅಪಾಯದ ವಿವರವನ್ನು ಸ್ಪಷ್ಟವಾಗಿ ಪರಿಗಣಿಸಬೇಕಾಗಿದೆ.

ಸಿ. ಹಿಂತಿರುಗಿಸುತ್ತದೆ

ಈಕ್ವಿಟಿ ಫಂಡ್ಗಳು ಷೇರುಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದರಿಂದ ಸಾಲ ನಿಧಿಗಳಿಗೆ ಹೋಲಿಸಿದರೆ ಉತ್ತಮ ಆದಾಯಕ್ಕಾಗಿ ಹೆಚ್ಚಿನ ಸಂಭವನೀಯತೆ ಇರುತ್ತದೆ. ಆದರೆ ಅದೇ ಸಮಯದಲ್ಲಿ, ಈಕ್ವಿಟಿ ಫಂಡ್ನಲ್ಲಿನ ಅಪಾಯವು ಸಾಲ ನಿಧಿಗಳಿಗಿಂತ ಹೆಚ್ಚಾಗಿದೆ.

ಸಾಲ ನಿಧಿಗಳಲ್ಲಿ ಎಸ್ಐಪಿ ಹೂಡಿಕೆ ಮಾಡಿ

ಹೆಚ್ಚಿನ ಹೂಡಿಕೆದಾರರು ಎಸ್ಐಪಿ (ವ್ಯವಸ್ಥಿತ ಹೂಡಿಕೆ ಯೋಜನೆ) ಅನ್ನು ಈಕ್ವಿಟಿ ಫಂಡ್ಗಳೊಂದಿಗೆ ಸಂಯೋಜಿಸುತ್ತಾರೆ. ಆದಾಗ್ಯೂ, ಹೂಡಿಕೆದಾರರು ಎಸ್ಐಪಿ ಮೂಲಕ ಸಾಲ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬಹುದು- ಹೂಡಿಕೆ ಮಾಡಲು ಹೆಚ್ಚು ಶಿಸ್ತುಬದ್ಧ ಮಾರ್ಗ. ಸಾಲ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಎಸ್ಐಪಿ ಮಾರ್ಗವನ್ನು ತೆಗೆದುಕೊಳ್ಳುವುದು ಹೂಡಿಕೆದಾರರಿಗೆ ಮಾರುಕಟ್ಟೆ ಚಂಚಲತೆಯನ್ನು ನಿರ್ವಹಿಸಲು ಅನುವು ಮಾಡಿಕೊಡುತ್ತದೆ. ಇದಲ್ಲದೆ, ಹಣವನ್ನು ಸ್ಥಿರವಾಗಿ ವೈವಿಧ್ಯಗೊಳಿಸಲು ಹೂಡಿಕೆದಾರರಿಗೆ ಎಸ್ಐಪಿ ಸಹಾಯ ಮಾಡುತ್ತದೆ, ಇದು ನಿಯಮಿತ ಉಳಿತಾಯ ಅಭ್ಯಾಸವನ್ನು ಸಹಾ ಮಾಡುತ್ತದೆ.

ಆದರೆ, ಸಾಲ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿನ ಎಸ್ಐಪಿ ಹೂಡಿಕೆಗಳು ಆದಾಯದ ನಿಧಿಗಳು ಅಥವಾ ಗಿಲ್ಟ್ ಫಂಡ್ಗಳಂತಹ ದೀರ್ಘಾವಧಿಯ ನಿಧಿಗಳಿಗೆ ಸಲಹೆ ನೀಡಲಾಗುತ್ತದೆ, ಇದು ದ್ರವ ಮತ್ತು ಅಲ್ಟ್ರಾ ಅಲ್ಪಾವಧಿಯ ನಿಧಿಗಳಂತಹ ಅಲ್ಪಾವಧಿಯ ನಿಧಿಗಳಿಗಿಂತ ಹೆಚ್ಚು ಚಂಚಲವಾಗಿರುತ್ತದೆ.

- ಸಾಲ ನಿಧಿಯಲ್ಲಿನ ಎಸ್ಐಪಿ ದೀರ್ಘಾವಧಿಯ ಹೂಡಿಕೆ ಯೋಜನೆಗೆ ಸಲಹೆ ನೀಡಲಾಗುತ್ತದೆ.

- ಸಾಲ ನಿಧಿಯಲ್ಲಿನ ಎಸ್ಐಪಿ ಆರ್ಡಿಗೆ ಉತ್ತಮ ಪರ್ಯಾಯವಾಗಿದೆ ಮತ್ತುಎಫ್ಡಿ.

- ಆಧಾರವಾಗಿರುವ ಹೂಡಿಕೆಯಲ್ಲಿ ಅಪಾಯವಿರುವುದರಿಂದ ಮಧ್ಯಮದಿಂದ ಹೆಚ್ಚಿನ ಅಪಾಯವನ್ನು ತೆಗೆದುಕೊಳ್ಳುವ ಹೂಡಿಕೆದಾರರಿಗೆ ಸಾಲ ನಿಧಿಯಲ್ಲಿನ ಎಸ್ಐಪಿ ಸೂಚಿಸಲಾಗುತ್ತದೆ.

ಭಾರತದಲ್ಲಿ ಅತ್ಯುತ್ತಮ ಸಾಲ ನಿಧಿಗಳು 2020

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity UTI Dynamic Bond Fund Growth ₹30.9395

↑ 0.01 ₹447 3.6 5.2 10.6 9.9 8.6 6.94% 5Y 5M 23D 8Y 14D ICICI Prudential Long Term Plan Growth ₹36.7861

↑ 0.01 ₹14,363 3.6 5.5 10.5 8.1 8.2 7.64% 4Y 11M 16D 10Y 2M 23D Aditya Birla Sun Life Corporate Bond Fund Growth ₹112.22

↑ 0.02 ₹24,570 3.4 5.1 10.2 7.7 8.5 7.31% 3Y 5M 16D 4Y 9M 14D HDFC Corporate Bond Fund Growth ₹32.3282

↓ 0.00 ₹32,527 3.3 5 9.9 7.5 8.6 7.31% 3Y 9M 5Y 10M 2D HDFC Banking and PSU Debt Fund Growth ₹22.8348

↓ 0.00 ₹5,996 3.3 4.9 9.4 7.1 7.9 7.25% 3Y 10M 10D 5Y 6M 4D Axis Credit Risk Fund Growth ₹21.1477

↑ 0.01 ₹360 2.9 4.6 9.1 7.1 8 8.41% 2Y 1M 28D 3Y 1M 2D UTI Banking & PSU Debt Fund Growth ₹21.6745

↓ 0.00 ₹785 2.9 4.5 8.8 9.2 7.6 7.14% 2Y 29D 2Y 4M 24D PGIM India Credit Risk Fund Growth ₹15.5876

↑ 0.00 ₹39 0.6 4.4 8.4 3 5.01% 6M 14D 7M 2D Aditya Birla Sun Life Money Manager Fund Growth ₹365.811

↑ 0.12 ₹25,581 2.4 4.1 8 7.2 7.8 7.35% 9M 9M 4D Aditya Birla Sun Life Savings Fund Growth ₹541.511

↑ 0.21 ₹13,294 2.3 4.1 8 7.1 7.9 7.75% 6M 25D 7M 28D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 24 Apr 25

ತೀರ್ಮಾನ

ನಿಮ್ಮ ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡಲು ಮತ್ತು ಕಡಿಮೆ-ಅಪಾಯದ ಆದಾಯವನ್ನು ನಿಯಮಿತವಾಗಿ ಗಳಿಸಲು ಸಾಲ ನಿಧಿಗಳು ಒಂದು ಉತ್ತಮ ಮಾರ್ಗವಾಗಿದೆ. ಆದರೆ, ಸಾಲ ನಿಧಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ಒಬ್ಬರು ತಮ್ಮ ಅಪಾಯದ ಹಸಿವನ್ನು ಎಚ್ಚರಿಕೆಯಿಂದ ಪರಿಗಣಿಸಬೇಕು ಮತ್ತು ನಂತರ ಹೂಡಿಕೆ ಮಾಡಲು ಸಂಬಂಧಿಸಿದ ಸಾಲ ನಿಧಿಯನ್ನು ನೋಡಬೇಕು. ಹೆಚ್ಚುವರಿಯಾಗಿ, ಒಬ್ಬರು ಹೂಡಿಕೆ ನಿಧಿಯ ವರ್ಗ, ಅದರ ಮುಕ್ತಾಯದ ಅವಧಿ ಮತ್ತು ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ಕ್ರೆಡಿಟ್ ಪ್ರೊಫೈಲ್ ಅನ್ನು ನೋಡಬೇಕು. ಉತ್ತಮ ನಿರ್ಧಾರವು ಉತ್ತಮ ಹೂಡಿಕೆಗೆ ಕಾರಣವಾಗಬಹುದು

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ಸರಿಯಾದ ಬಗ್ಗೆ ಯಾವುದೇ ಭರವಸೆಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.