Table of Contents

- ವೈಯಕ್ತಿಕ ಹಣಕಾಸು#1: ನೀವು ಗಳಿಸುವುದಕ್ಕಿಂತ ಕಡಿಮೆ ಖರ್ಚು ಮಾಡಿ

- ವೈಯಕ್ತಿಕ ಹಣಕಾಸು#2: ಕೆಟ್ಟ ಗ್ರಾಹಕ; ನಿಮ್ಮ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ಗಳು ಮತ್ತು ಸಾಲಗಳನ್ನು ನಿರ್ವಹಿಸಿ

- ವೈಯಕ್ತಿಕ ಹಣಕಾಸು#3: ತೆರಿಗೆ ಉಳಿಸುವ ಮಾರ್ಗಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿ

- ವೈಯಕ್ತಿಕ ಹಣಕಾಸು#4: ಕ್ಷಮಿಸುವುದಕ್ಕಿಂತ ಸುರಕ್ಷಿತವಾಗಿರುವುದು ಉತ್ತಮ, ವಿಮೆಯನ್ನು ಖರೀದಿಸಿ!

- ವೈಯಕ್ತಿಕ ಹಣಕಾಸು # 5: ನೀವು ಅರ್ಥಮಾಡಿಕೊಂಡ ಅಥವಾ ಅರ್ಥಮಾಡಿಕೊಳ್ಳಬಹುದಾದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿ

- ವೈಯಕ್ತಿಕ ಹಣಕಾಸು#6: ಹಿಂಡನ್ನು ಅನುಸರಿಸಬೇಡಿ, ಅವರು ಯಾವಾಗಲೂ ತಪ್ಪಾಗಿರುತ್ತಾರೆ

- ವೈಯಕ್ತಿಕ ಹಣಕಾಸು#7: ದೀರ್ಘಕಾಲ ಹೂಡಿಕೆ ಮಾಡಿರಿ

- ವೈಯಕ್ತಿಕ ಹಣಕಾಸು#8: ನಿಮ್ಮ ಎಲ್ಲಾ ಮೊಟ್ಟೆಗಳನ್ನು ಒಂದೇ ಬುಟ್ಟಿಯಲ್ಲಿ ಇಡಬೇಡಿ, ವೈವಿಧ್ಯಗೊಳಿಸಿ!

- ವೈಯಕ್ತಿಕ ಹಣಕಾಸು#9: ಖರೀದಿ ಮತ್ತು ಹಿಡಿದಿಟ್ಟುಕೊಳ್ಳುವುದು ಸಾಮಾನ್ಯ ಗಾದೆ, ಆದರೆ ಮರು-ಸಮತೋಲನ, ಇದು ಮುಖ್ಯವಾಗಿದೆ!

- ವೈಯಕ್ತಿಕ ಹಣಕಾಸು#10: ಭವಿಷ್ಯಕ್ಕಾಗಿ ಯೋಜನೆ ಮಾಡಿ, ಉಯಿಲು ಮಾಡಿ

ವೈಯಕ್ತಿಕ ಹಣಕಾಸು: ತಿಳಿಯಬೇಕಾದ ಟಾಪ್ 10 ವಿಷಯಗಳು

ವೈಯಕ್ತಿಕ ಹಣಕಾಸು ನಿರ್ವಹಣೆ ಬಹಳ ಮುಖ್ಯ, ಅನೇಕ ಜನರು ವೈಯಕ್ತಿಕ ಹಣಕಾಸು ಮೂಲಭೂತ ನಿರ್ವಹಣೆಯನ್ನು ನಿರ್ಲಕ್ಷಿಸುತ್ತಾರೆ ಅಥವಾ ಅಗತ್ಯವಾದ ವೈಯಕ್ತಿಕ ಹಣಕಾಸು ಯೋಜನೆಯನ್ನು ಸಹ ಮಾಡುತ್ತಾರೆ. ಇದು ಬಹುಶಃ ಭವಿಷ್ಯದಲ್ಲಿ ಹಾನಿಕಾರಕ ಫಲಿತಾಂಶಗಳಿಗೆ ಕಾರಣವಾಗಬಹುದು. ಆದ್ದರಿಂದ ಚಿಕ್ಕ ವಯಸ್ಸಿನಲ್ಲೇ ವೈಯಕ್ತಿಕ ಹಣಕಾಸು ನಿರ್ವಹಣೆ ಮಾಡುವುದು ಬಹಳ ಮುಖ್ಯ. ಇಲ್ಲಿ ನಾವು ಪ್ರತಿ ವ್ಯಕ್ತಿಗೆ ಬಹಳ ಮುಖ್ಯವಾದ ವೈಯಕ್ತಿಕ ಹಣಕಾಸಿನ ಹತ್ತು ಪ್ರಮುಖ ಅಂಶಗಳನ್ನು ಪ್ರಯತ್ನಿಸುತ್ತೇವೆ ಮತ್ತು ನೀಡುತ್ತೇವೆ.

ವೈಯಕ್ತಿಕ ಹಣಕಾಸು#1: ನೀವು ಗಳಿಸುವುದಕ್ಕಿಂತ ಕಡಿಮೆ ಖರ್ಚು ಮಾಡಿ

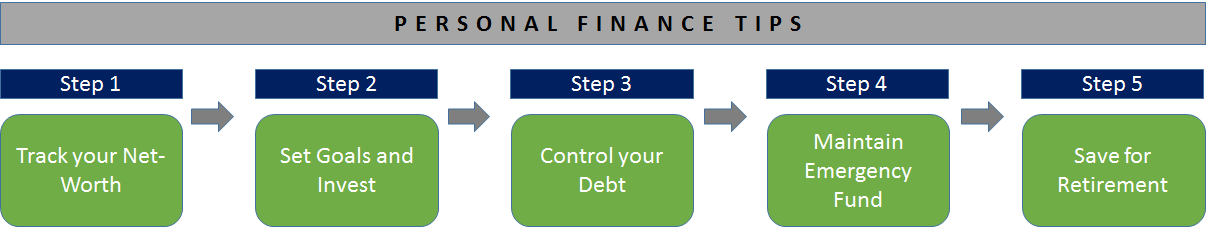

ಒಬ್ಬ ಬುದ್ಧಿವಂತ ವ್ಯಕ್ತಿ, "ನಿಮಗೆ ಅಗತ್ಯವಿಲ್ಲದ ವಸ್ತುಗಳನ್ನು ನೀವು ಖರೀದಿಸಿದರೆ, ನಿಮಗೆ ಅಗತ್ಯವಿರುವ ವಸ್ತುಗಳನ್ನು ಶೀಘ್ರದಲ್ಲೇ ಮಾರಾಟ ಮಾಡಬೇಕಾಗುತ್ತದೆ" (~ ವಾರೆನ್ ಬಫೆಟ್). ಆದ್ದರಿಂದ ಜೀವನಮಟ್ಟವನ್ನು ಕಾಪಾಡಿಕೊಳ್ಳಲು ಖರ್ಚು ಮುಖ್ಯವಾಗಿದ್ದರೂ, ಒಬ್ಬರು ಮಿತಿಮೀರಿ ಹೋಗಬಾರದು. ಒಂದು ಅಗತ್ಯವಿದೆಹಣ ಉಳಿಸಿ ಪ್ರತಿ ಹಂತದಲ್ಲಿ. ಇಲ್ಲಿ ಆಲಸ್ಯವು ಹಾನಿಕಾರಕ ಫಲಿತಾಂಶಗಳಿಗೆ ಕಾರಣವಾಗಬಹುದು. ಪರ್ಸನಲ್ ಫೈನಾನ್ಸ್ ಬೇಸಿಕ್ಸ್ ಇದು ಕಾರ್ಡಿನಲ್ ನಿಯಮ ಎಂದು ಹೇಳುತ್ತದೆ, ವೈಯಕ್ತಿಕ ಹಣಕಾಸು ನಿರ್ವಹಣೆಯ ಹಂತ 1 ಉಳಿತಾಯದಿಂದ ಪ್ರಾರಂಭವಾಗುತ್ತದೆ.

ವೈಯಕ್ತಿಕ ಹಣಕಾಸು#2: ಕೆಟ್ಟ ಗ್ರಾಹಕ; ನಿಮ್ಮ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ಗಳು ಮತ್ತು ಸಾಲಗಳನ್ನು ನಿರ್ವಹಿಸಿ

ಇದು ವೈಯಕ್ತಿಕ ಹಣಕಾಸು ಮೂಲಭೂತ ಅಂಶಗಳನ್ನು ಸರಿಯಾಗಿ ಪಡೆಯುವ ಮತ್ತೊಂದು ಅಂಶವಾಗಿದೆ.ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ಗಳು ನೀವು ಅವುಗಳನ್ನು ಚೆನ್ನಾಗಿ ಮತ್ತು ನಿಮ್ಮ ಅನುಕೂಲಕ್ಕೆ ಬಳಸಿದರೆ ಉತ್ತಮ. ನಿಮ್ಮ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ಗಳ ಬಿಲ್ಗಳನ್ನು ನೀವು ಸಮಯಕ್ಕೆ ಪಾವತಿಸಿದರೆ, ಎಂದಿಗೂ ವಿಳಂಬ ಮಾಡದಿದ್ದರೆ ಮತ್ತು ನಿಮಗೆ ನೀಡಲಾದ ಕ್ರೆಡಿಟ್ ಅನ್ನು ಬಳಸಿದರೆ ನೀವು ಕಂಪನಿಗೆ ತುಂಬಾ ಕೆಟ್ಟ ಗ್ರಾಹಕರಾಗುತ್ತೀರಿ. ಮತ್ತು ಹೌದು, ನೀವು ಕ್ಯಾಶ್-ಬ್ಯಾಕ್ ಮತ್ತು ರಿವಾರ್ಡ್ ಪಾಯಿಂಟ್ಗಳನ್ನು ಸಹ ಗಳಿಸಬಹುದು.

ನಿಮ್ಮ ಲೋನ್ಗಳನ್ನು ನಿರ್ವಹಿಸುವುದು ಸಹ ಬಹಳ ಮುಖ್ಯ, ನೀವು ಪ್ರಾಯಶಃ ಮೌಲ್ಯೀಕರಿಸುವ ಸ್ವತ್ತುಗಳಿಗಾಗಿ (ಉದಾ. ಆಸ್ತಿ) ಅಥವಾ ಸವಕಳಿ ಸ್ವತ್ತುಗಳಿಗಾಗಿ (ಉದಾ. ವಾಹನ) ಸಾಲವನ್ನು ತೆಗೆದುಕೊಂಡಿದ್ದೀರಾ ಎಂದು ಒಬ್ಬರು ತಿಳಿದುಕೊಳ್ಳಬೇಕು. ಸವಕಳಿ ಸ್ವತ್ತುಗಳನ್ನು ಸೀಮಿತಗೊಳಿಸಬೇಕು ಮತ್ತು ಸ್ವತ್ತುಗಳನ್ನು ಮೌಲ್ಯಮಾಪನ ಮಾಡಲು ತೆಗೆದುಕೊಳ್ಳುವ ಹೊಣೆಗಾರಿಕೆಯ ಪ್ರಮಾಣವು ಅನಗತ್ಯ ಒತ್ತಡವನ್ನು ಉಂಟುಮಾಡುವುದಿಲ್ಲ.

ವೈಯಕ್ತಿಕ ಹಣಕಾಸು#3: ತೆರಿಗೆ ಉಳಿಸುವ ಮಾರ್ಗಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿ

U.S. ನಲ್ಲಿ 401(k) ಗೆ ಸೇರಿಸುವುದು ತುಂಬಾ ಒಳ್ಳೆಯದು. ಭಾರತದಲ್ಲಿ, ಸಾರ್ವಜನಿಕ ಭವಿಷ್ಯ ನಿಧಿ (PPF) ಈ ಕಾರಣದಿಂದಾಗಿ ಅತ್ಯುತ್ತಮ ಮಾರ್ಗದಲ್ಲಿದೆ:

- ಹೂಡಿಕೆ ಮಾಡಿದ ಮೊತ್ತಕ್ಕೆ ತೆರಿಗೆ ವಿನಾಯಿತಿ ಇದೆ

- ರಿಟರ್ನ್ಸ್ ಸ್ಥಿರವಾಗಿದೆ ಮತ್ತು ತೆರಿಗೆ ಮುಕ್ತವಾಗಿದೆ

- ಈನಿವೃತ್ತಿ ಯೋಜನೆ ಭವಿಷ್ಯಕ್ಕಾಗಿ ಕಿಟ್ಟಿಯನ್ನು ಸೃಷ್ಟಿಸುತ್ತದೆ

ELSS, ಪ್ರಸಿದ್ಧ ತೆರಿಗೆ ಉಳಿತಾಯ ಯೋಜನೆಗಳಲ್ಲಿ ಒಂದಾಗಿದೆಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಹೂಡಿಕೆದಾರರ ನಡುವೆ. ಸಾಮಾನ್ಯವಾಗಿ, ELSS ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ತೆಗೆದುಕೊಳ್ಳಲು ಸಿದ್ಧರಿರುವ ಎಲ್ಲಾ ರೀತಿಯ ಹೂಡಿಕೆದಾರರಿಗೆ ಸೂಕ್ತವಾಗಿದೆಮಾರುಕಟ್ಟೆ-ಸಂಯೋಜಿತ ಅಪಾಯಗಳುತೆರಿಗೆ ಯೋಜನೆ ಮತ್ತು ಹಣ ಉಳಿತಾಯ. ಯಾರಾದರೂ ತಮ್ಮ ಜೀವನದ ಯಾವುದೇ ಸಮಯದಲ್ಲಿ ELSS ನಿಧಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬಹುದು. 5-7 ವರ್ಷಗಳವರೆಗೆ ಹೂಡಿಕೆ ಮಾಡಿದಾಗ ಉತ್ತಮ ELSS ಆದಾಯವನ್ನು ಸಾಧಿಸಬಹುದು, ಆದ್ದರಿಂದ 3 ವರ್ಷಗಳ ನಂತರ ನಿಮ್ಮ ಲಾಕ್-ಇನ್ ಕೊನೆಗೊಂಡ ನಂತರ ಹಣವನ್ನು ಹಿಂತೆಗೆದುಕೊಳ್ಳದಂತೆ ಸೂಚಿಸಲಾಗಿದೆ. ಉತ್ತಮ ಆದಾಯವನ್ನು ಗಳಿಸಲು ಅದನ್ನು ದೀರ್ಘಾವಧಿಯವರೆಗೆ ಹಿಡಿದಿಟ್ಟುಕೊಳ್ಳಲು ಪ್ರಯತ್ನಿಸಿ. ಆದಾಗ್ಯೂ, ನಿಮ್ಮ ವೃತ್ತಿಜೀವನದ ಆರಂಭಿಕ ಹಂತದಲ್ಲಿ ತೆರಿಗೆ ಉಳಿಸುವ ELSS ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಸೂಚಿಸಲಾಗುತ್ತದೆ ಇದರಿಂದ ನಿಮ್ಮ ಹಣವು ಕಾಲಾನಂತರದಲ್ಲಿ ಬೆಳೆಯುತ್ತದೆ ಮತ್ತು ನೀವು ಉತ್ತಮ ಆದಾಯವನ್ನು ಗಳಿಸುತ್ತೀರಿ.

ಕೆಲವು ಉತ್ತಮ ಪ್ರದರ್ಶನ ನೀಡುವ ELSS ನಿಧಿಗಳು:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Tata India Tax Savings Fund Growth ₹41.5908

↓ -0.65 ₹4,335 2.2 -4.2 9.4 15.1 23.4 19.5 IDFC Tax Advantage (ELSS) Fund Growth ₹144.708

↓ -1.57 ₹6,597 4 -3.1 4.8 14 28.8 13.1 DSP BlackRock Tax Saver Fund Growth ₹134.107

↓ -1.93 ₹16,218 6.3 -0.9 16.7 19.3 27.7 23.9 L&T Tax Advantage Fund Growth ₹124.228

↓ -2.59 ₹3,871 2.2 -3.7 11.8 17.6 24.4 33 Aditya Birla Sun Life Tax Relief '96 Growth ₹55.97

↓ -0.78 ₹14,462 4.7 -3.6 8.4 12.2 16.5 16.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 25 Apr 25

ವೈಯಕ್ತಿಕ ಹಣಕಾಸು#4: ಕ್ಷಮಿಸುವುದಕ್ಕಿಂತ ಸುರಕ್ಷಿತವಾಗಿರುವುದು ಉತ್ತಮ, ವಿಮೆಯನ್ನು ಖರೀದಿಸಿ!

ರಕ್ಷಣೆಯು ಸರಿಯಾದ ವೈಯಕ್ತಿಕ ಹಣಕಾಸು ಯೋಜನೆಯನ್ನು ಖಾತ್ರಿಪಡಿಸುತ್ತದೆ. ಖರೀದಿವಿಮೆ ಬಹಳ ಮುಖ್ಯ, ಆರಂಭಿಕ ಹಂತದಲ್ಲಿ ಲೈಫ್ ಕವರ್ ಅನ್ನು ರೂಪದಲ್ಲಿ ಖರೀದಿಸಿಅವಧಿ ವಿಮೆ. ನೀವು ಮೊದಲು ಖರೀದಿಸಿದರೆ, ಅದು ಅಗ್ಗವಾಗಿದೆ. ಸಾಕಷ್ಟು ವಿಮೆಯ ಮೂಲಕ ನೀವು (ಮತ್ತು ಕುಟುಂಬ) ವೈದ್ಯಕೀಯ ಆರೈಕೆಗೆ ಒಳಪಡುತ್ತೀರಿ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಿ. ವೈದ್ಯಕೀಯ ವೆಚ್ಚಗಳು ವರ್ಷದಿಂದ ವರ್ಷಕ್ಕೆ ಹೆಚ್ಚುತ್ತಿವೆ ಮತ್ತು ಉತ್ತಮ ವೈದ್ಯಕೀಯ ಆರೈಕೆಯು ತುಂಬಾ ದುಬಾರಿಯಾಗಿದೆ. ಇಲ್ಲಿ ಕವರ್ ಮಾಡದಿರುವುದು ಅಥವಾ ಕಡಿಮೆ ಮುಚ್ಚಿರುವುದು ನಿಮ್ಮ ಉಳಿತಾಯದಲ್ಲಿ ನಿಜವಾದ ರಂಧ್ರಕ್ಕೆ ಕಾರಣವಾಗಬಹುದು.

ವೈಯಕ್ತಿಕ ಹಣಕಾಸು # 5: ನೀವು ಅರ್ಥಮಾಡಿಕೊಂಡ ಅಥವಾ ಅರ್ಥಮಾಡಿಕೊಳ್ಳಬಹುದಾದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿ

ನಿಮಗೆ ಅರ್ಥವಾಗದ ಉತ್ಪನ್ನಗಳನ್ನು ಖರೀದಿಸಬೇಡಿ. ನೀವು ರಚನಾತ್ಮಕ ಉತ್ಪನ್ನ ಅಥವಾ ಉತ್ಪನ್ನವನ್ನು ಅರ್ಥಮಾಡಿಕೊಳ್ಳಲು ಸಾಧ್ಯವಾಗದಿದ್ದರೆ ನೀವು ಹಾಗೆ ಮಾಡಬಾರದುಹೂಡಿಕೆ ಅಥವಾ ಅವುಗಳಲ್ಲಿ ವ್ಯಾಪಾರ. ನೀವು ಅರ್ಥಮಾಡಿಕೊಳ್ಳಬಹುದಾದ ಸರಳ ಉತ್ಪನ್ನಗಳು ಮತ್ತು ತಂತ್ರಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿ. ಅದು ಸ್ಟಾಕ್ಗಳು ಅಥವಾ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಆಗಿರಲಿ, ನೀವು ಏನನ್ನು ಪಡೆಯುತ್ತಿರುವಿರಿ ಎಂಬುದನ್ನು ಅರ್ಥಮಾಡಿಕೊಳ್ಳಿ. ಸ್ಟಾಕ್ಗಳನ್ನು ಆಯ್ಕೆಮಾಡುವಾಗ, ನೀವು ಸ್ಟಾಕ್ ಅನ್ನು ಯಾವುದಕ್ಕಾಗಿ ಖರೀದಿಸುತ್ತಿರುವಿರಿ ಎಂಬುದನ್ನು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಿ ಮತ್ತು ಅದರ ಬಗ್ಗೆ ಮನವರಿಕೆ ಮಾಡಿಕೊಳ್ಳಿ. ಸ್ಟಾಕ್ನ ಉತ್ಪನ್ನವು ಯಾವ ಭವಿಷ್ಯವನ್ನು ಹೊಂದಿದೆ, ನಿರ್ವಹಣೆಯ ಗುಣಮಟ್ಟ ಏನು ಇತ್ಯಾದಿ? ನೀವು ಷೇರುಗಳನ್ನು ವಿಶ್ಲೇಷಿಸಲು ಸಾಧ್ಯವಾಗದಿದ್ದರೆ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಿಗೆ ಅಂಟಿಕೊಳ್ಳಿ. ವೃತ್ತಿಪರ ಮ್ಯಾನೇಜರ್ಗಳು ಉತ್ತಮ ಅರ್ಹತೆ ಹೊಂದಿರುವ ಫಂಡ್ ಮ್ಯಾನೇಜರ್ಗಳು ಎಂದು ಕರೆಯುತ್ತಾರೆ ಮತ್ತು ಹಣವನ್ನು ನಿರ್ವಹಿಸುವುದು ಅವರ ದೈನಂದಿನ ಕೆಲಸವಾಗಿದ್ದು ಹಣವನ್ನು ಉತ್ತಮ ರೀತಿಯಲ್ಲಿ ನಿರ್ವಹಿಸುತ್ತದೆ. ಎಚ್ಚರಿಕೆಯಿಂದ ಪರಿಗಣಿಸಿದ ನಂತರ ನಿಮ್ಮ ಉತ್ಪನ್ನಗಳನ್ನು ಆಯ್ಕೆಮಾಡಿ. ನಿಮ್ಮ ಪೋರ್ಟ್ಫೋಲಿಯೊದಲ್ಲಿ ಸರಿಯಾದ ಉತ್ಪನ್ನಗಳನ್ನು ಪಡೆಯುವುದು ಉತ್ತಮ ಆದಾಯಕ್ಕೆ ಕಾರಣವಾಗುತ್ತದೆ.

ವೈಯಕ್ತಿಕ ಹಣಕಾಸು#6: ಹಿಂಡನ್ನು ಅನುಸರಿಸಬೇಡಿ, ಅವರು ಯಾವಾಗಲೂ ತಪ್ಪಾಗಿರುತ್ತಾರೆ

2000 ರಿಂದ 2016 ರವರೆಗಿನ BSE ಸೆನ್ಸೆಕ್ಸ್ನ (ಇಂಡಿಯಾ ಇಕ್ವಿಟಿ ಬೆಂಚ್ಮಾರ್ಕ್) ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಫ್ಲೋಗಳ ವಿರುದ್ಧ (ಮಾರುಕಟ್ಟೆಯ ಒಳಗೆ ಅಥವಾ ಹೊರಗೆ ಬರುವ ಹೂಡಿಕೆದಾರರಿಗೆ ಪ್ರಾಕ್ಸಿ) ಕೆಳಗಿನ ಡೇಟಾವನ್ನು ನೋಡೋಣ. ಮಾರುಕಟ್ಟೆಯು ಕೆಳಭಾಗವನ್ನು ರೂಪಿಸುತ್ತಿರುವಂತೆ ತೋರುತ್ತಿರುವಾಗ ಹಿಂಡು ಯಾವಾಗಲೂ ನಿರ್ಗಮಿಸುತ್ತದೆ ಮತ್ತು ಮಾರುಕಟ್ಟೆಯು ಅಗ್ರಸ್ಥಾನವನ್ನು ರೂಪಿಸಿದಾಗ ಹೆಚ್ಚು ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ! ಆದ್ದರಿಂದ ಎಲ್ಲರೂ ಕೊಳ್ಳುತ್ತಿರುವಂತೆ ತೋರಿದಾಗ ಖರೀದಿಸಬೇಡಿ ಮತ್ತು ಎಲ್ಲರೂ ಮಾರಾಟ ಮಾಡುತ್ತಿರುವಂತೆ ತೋರಿದಾಗ ಮಾರಾಟ ಮಾಡಬೇಡಿ! ಇದು ಎಂದಿಗೂ ಒಳ್ಳೆಯ ವಿಚಾರವಲ್ಲ.

Talk to our investment specialist

ವೈಯಕ್ತಿಕ ಹಣಕಾಸು#7: ದೀರ್ಘಕಾಲ ಹೂಡಿಕೆ ಮಾಡಿರಿ

ಉತ್ತಮ ಕಂಪನಿಗಳು ಅಥವಾ ಷೇರುಗಳಲ್ಲಿ ನಿಜವಾಗಿಯೂ ದೀರ್ಘಕಾಲ ಹೂಡಿಕೆ ಮಾಡುವುದು ಅರ್ಥಪೂರ್ಣವಾಗಿದೆ. ಕಂಪನಿಯ ನಿರ್ವಹಣೆಯು ಉತ್ತಮ ಗುಣಮಟ್ಟದ್ದಾಗಿದ್ದರೆ, ಅವರು ನಿಮಗಾಗಿ ಉತ್ತಮ ಹಣವನ್ನು ಗಳಿಸಬಹುದು. ಇನ್ಫೋಸಿಸ್ ಷೇರುಗಳ ಕೆಳಗಿನ ಉದಾಹರಣೆಯನ್ನು ತೆಗೆದುಕೊಳ್ಳಿ (ಭಾರತದಲ್ಲಿ ಸಾಫ್ಟ್ವೇರ್/ಐಟಿ ಕಂಪನಿ). 1993 ರಲ್ಲಿ, ಅದರ IPO ನಲ್ಲಿ 100 ಷೇರುಗಳನ್ನು ಕೇವಲ 9500 ರೂಪಾಯಿಗಳಿಗೆ ಖರೀದಿಸಲಾಯಿತು. 24 ವರ್ಷಗಳ ನಂತರ ಈ ಹಣವು ಸುಮಾರು USD 1 mn ~ INR 5 ಕೋಟಿಗಳಿಗಿಂತ ಹೆಚ್ಚು (INR 5,00,00,000), ಇದು ಒಂದುಸಿಎಜಿಆರ್ ವರ್ಷಕ್ಕೆ 50% ಕ್ಕಿಂತ ಹೆಚ್ಚು!

ವೈಯಕ್ತಿಕ ಹಣಕಾಸು#8: ನಿಮ್ಮ ಎಲ್ಲಾ ಮೊಟ್ಟೆಗಳನ್ನು ಒಂದೇ ಬುಟ್ಟಿಯಲ್ಲಿ ಇಡಬೇಡಿ, ವೈವಿಧ್ಯಗೊಳಿಸಿ!

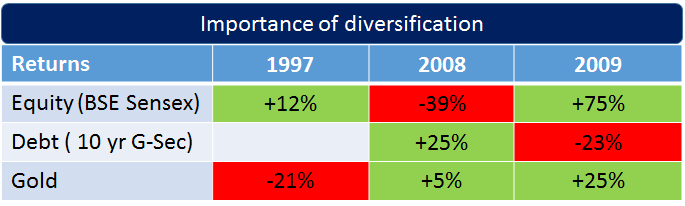

ಒಬ್ಬರು ತಮ್ಮ ಎಲ್ಲಾ ಮೊಟ್ಟೆಗಳನ್ನು ಒಂದೇ ಬುಟ್ಟಿಯಲ್ಲಿ ಹಾಕಬಾರದು, ಮುಖ್ಯವಾದುದೆಂದರೆ ಆಸ್ತಿ ವರ್ಗಗಳಾದ್ಯಂತ ಮತ್ತು ಷೇರುಗಳು/ಆಧಾರವಾಗಿರುವ ಹೂಡಿಕೆಗಳು. ವಿಭಿನ್ನ ಆಸ್ತಿ ವರ್ಗಗಳು ವಿಭಿನ್ನ ಅವಧಿಗಳಲ್ಲಿ ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತವೆ ಮತ್ತು ಆದ್ದರಿಂದ ಸ್ಟಾಕ್ಗಳು, ನಿಧಿಗಳು ಇತ್ಯಾದಿಗಳ ಪೋರ್ಟ್ಫೋಲಿಯೊವನ್ನು ಮಾಡುವುದು ಮುಖ್ಯವಾಗಿದೆ. ಇದು 1997, 2008 ಮತ್ತು 2009 ರ ಕ್ಯಾಲೆಂಡರ್ ವರ್ಷಗಳ 3 ವಿಭಿನ್ನ ಸ್ವತ್ತು ವರ್ಗಗಳ ಆದಾಯದ ಮೂಲಕ ಕೆಳಗೆ ಪ್ರದರ್ಶಿಸಲಾಗುತ್ತದೆ. ವಿಭಿನ್ನ ಆಸ್ತಿ ತರಗತಿಗಳು ಪ್ರತಿ ವರ್ಷ. ಸ್ಟಾಕ್ಗಳೊಂದಿಗೆ, ಕಥೆಯನ್ನು ಆಡಲು ಒಬ್ಬ ಆಟಗಾರನನ್ನು ಆಯ್ಕೆಮಾಡುವುದು ಮುಖ್ಯವಾಗಿದೆ, ಆದರೆ ಹೆಚ್ಚಿನ ಸ್ಟಾಕ್ಗಳನ್ನು ಆಯ್ಕೆಮಾಡಿ ಅಥವಾ ಆಡಲು ಹಲವು ಕಥೆಗಳನ್ನು ಹೊಂದಿರಿ. ಮತ್ತೊಮ್ಮೆ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳೊಂದಿಗೆ, ಒಬ್ಬರು ಒಂದೇ ಮ್ಯಾನೇಜರ್ ಅಥವಾ ಏಕ ನಿಧಿಯನ್ನು ಹಿಡಿದಿಟ್ಟುಕೊಳ್ಳುವ ಅಗತ್ಯವಿಲ್ಲ, ನೀವೇ ಹರಡಿಕೊಳ್ಳುವುದು ಉತ್ತಮ.

ವೈಯಕ್ತಿಕ ಹಣಕಾಸು#9: ಖರೀದಿ ಮತ್ತು ಹಿಡಿದಿಟ್ಟುಕೊಳ್ಳುವುದು ಸಾಮಾನ್ಯ ಗಾದೆ, ಆದರೆ ಮರು-ಸಮತೋಲನ, ಇದು ಮುಖ್ಯವಾಗಿದೆ!

ಪೋರ್ಟ್ಫೋಲಿಯೊವನ್ನು ರಚಿಸುವಾಗ, ಅದು ಮುಖ್ಯವಾಗಿದೆಖರೀದಿಸಿ ಮತ್ತು ಹಿಡಿದುಕೊಳ್ಳಿ, ಆದಾಗ್ಯೂ, ಸ್ಟಾಕ್ಗಳು, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಅಥವಾ ಯಾವುದೇ ಹೂಡಿಕೆಯಾಗಿರಲಿ ಕಾರ್ಯನಿರ್ವಹಣೆ ಮಾಡದವರನ್ನು ಹೊರಹಾಕುವುದು ಸಹ ಮುಖ್ಯವಾಗಿದೆ. ಯಾರೂ ಅವರ ಎಲ್ಲಾ ನಿರ್ಧಾರಗಳನ್ನು ಸರಿಯಾಗಿ ತೆಗೆದುಕೊಳ್ಳುವುದಿಲ್ಲ. ವಾರೆನ್ ಬಫೆಟ್ ಕೂಡ ಹೂಡಿಕೆಯ ತಪ್ಪುಗಳನ್ನು ಮಾಡಿದ್ದಾರೆ, ಉದಾಹರಣೆಗೆ ಸಲೋಮನ್ ಬ್ರದರ್ಸ್, ಟೆಸ್ಕೋ, ಯುಎಸ್ ಏರ್ವೇಸ್, ಡೆಕ್ಸ್ಟರ್ ಶೂಸ್ ಕಂಪನಿ ಅಲ್ಲಿ ಅವರು ನಷ್ಟವನ್ನು ಹೊಂದಿದ್ದಾರೆ ಅಥವಾ ಕೇವಲ ನಗದೀಕರಿಸಿದ್ದಾರೆ. ತಪ್ಪುಗಳಿಗಿಂತ ಹೆಚ್ಚಿನ ಹಕ್ಕುಗಳನ್ನು ಪಡೆಯುವುದು ಮುಖ್ಯವಾದುದು! ತಪ್ಪನ್ನು ಅರಿತುಕೊಳ್ಳುವುದು, ಅದನ್ನು ಒಪ್ಪಿಕೊಳ್ಳುವುದು ಮತ್ತು ಉತ್ತಮ ಹೂಡಿಕೆಯತ್ತ ಸಾಗುವುದು, ನಷ್ಟವನ್ನು ಕಡಿತಗೊಳಿಸುವುದಾದರೂ ಸಹ ಇದು ನಿರ್ಣಾಯಕವಾಗಿದೆ. ನಷ್ಟವು ನಿಮ್ಮ ಧನಾತ್ಮಕ ಆದಾಯವನ್ನು ತಿನ್ನುತ್ತದೆ ಎಂಬುದನ್ನು ನೆನಪಿಡಿ.

ವೈಯಕ್ತಿಕ ಹಣಕಾಸು#10: ಭವಿಷ್ಯಕ್ಕಾಗಿ ಯೋಜನೆ ಮಾಡಿ, ಉಯಿಲು ಮಾಡಿ

ವಿಲ್ ಮಾಡುವುದು ಬಹಳ ಮುಖ್ಯವಾದ ಕೆಲಸ. ಮೂಲಭೂತ ಇಚ್ಛೆಯನ್ನು ಮಾಡುವುದು ತುಂಬಾ ಸುಲಭದ ಕೆಲಸ ಮತ್ತು ಸಮಯ ತೆಗೆದುಕೊಳ್ಳುವುದಿಲ್ಲ. ಇಂದು ಇಂಟರ್ನೆಟ್ ಆಗಮನದೊಂದಿಗೆ "ಇ-ವಿಲ್" ಎಂದು ಕರೆಯಲ್ಪಡುವದನ್ನು ರಚಿಸಲು ತುಂಬಾ ತಡೆರಹಿತವಾಗಿದೆ. ಇದನ್ನು ಬಹಳ ಕಡಿಮೆ ಅವಧಿಯಲ್ಲಿ ರಚಿಸಬಹುದು ಮತ್ತು ಸ್ವತ್ತುಗಳ ಉತ್ತರಾಧಿಕಾರವು ಸುಗಮವಾಗಿರುವುದನ್ನು ಖಾತ್ರಿಪಡಿಸುವಲ್ಲಿ ಬಹಳ ದೂರ ಹೋಗಬಹುದು. ಹೆಚ್ಚಿನ ಸಂಪತ್ತನ್ನು ಹೊಂದಿರುವವರು ಮತ್ತು ಸುಧಾರಿತ ಸೇವೆಗಳನ್ನು ಬಯಸುವವರು ಎಸ್ಟೇಟ್ ಯೋಜನೆಯನ್ನು ಮಾಡಬಹುದು ಮತ್ತು ಅಗತ್ಯ ಕ್ರಮಗಳನ್ನು ತೆಗೆದುಕೊಳ್ಳಬಹುದು.

ಮೇಲಿನ ಎಲ್ಲಾ ಕೆಲವು ಪ್ರಮುಖ ಹಂತಗಳು ಮತ್ತು ವೈಯಕ್ತಿಕ ಹಣಕಾಸು ನಿರ್ವಹಿಸುವಾಗ ನೋಡಬೇಕಾದ ಅಂಶಗಳು. ಕೆಲವು ಮೂಲಭೂತ ಅಂಶಗಳಾಗಿದ್ದರೆ, ಕೆಲವು ಯೋಜನೆ, ಕಾರ್ಯಗತಗೊಳಿಸುವಿಕೆ ಮತ್ತು ಭವಿಷ್ಯಕ್ಕೆ ಸಂಬಂಧಿಸಿವೆ. ಮೇಲಿನ ಎಲ್ಲಾ ಅಥವಾ ಹೆಚ್ಚಿನದನ್ನು ಕಾಳಜಿ ವಹಿಸುವುದು ಉತ್ತಮ ಫಲಿತಾಂಶವನ್ನು ನೀಡುತ್ತದೆಹಣಕಾಸಿನ ಯೋಜನೆ ಮತ್ತು ಹೆಚ್ಚು ಸುರಕ್ಷಿತ ಭವಿಷ್ಯ!

All efforts have been made to ensure the information provided here is accurate. However, no guarantees are made regarding correctness of data. Please verify with scheme information document before making any investment.

You Might Also Like