ಭಾರತದಲ್ಲಿ ನಿವೃತ್ತಿಯ ನಂತರದ ಆಯ್ಕೆಗಳು

ಪೋಸ್ಟ್ಗಾಗಿ ಹುಡುಕುತ್ತಿದ್ದೇವೆನಿವೃತ್ತಿ ಹೂಡಿಕೆ ಆಯ್ಕೆಗಳು? ಒಳ್ಳೆಯದು, ನಿವೃತ್ತಿ ವೇತನದಾರರಿಗೆ ಅವರ ನಿವೃತ್ತಿ ಕಾರ್ಪಸ್ ಅನ್ನು ಉತ್ತಮವಾಗಿ ಬಳಸಿಕೊಳ್ಳಲು ಇದು ಅತ್ಯಗತ್ಯವಾಗಿರುತ್ತದೆ. ಹೀಗಾಗಿ, ಹೂಡಿಕೆಯ ವಿಷಯಕ್ಕೆ ಬಂದಾಗ, ನಿಮ್ಮದನ್ನು ಉಳಿಸಿಕೊಳ್ಳಲು ನಿಮಗೆ ಸಹಾಯ ಮಾಡುವ ಮಾರ್ಗಗಳನ್ನು ಪರಿಗಣಿಸಲು ಸಲಹೆ ನೀಡಲಾಗುತ್ತದೆತೆರಿಗೆ ಜವಾಬ್ದಾರಿ ಕೊಲ್ಲಿಯಲ್ಲಿ ಮತ್ತು ನಿಯಮಿತ ಮೂಲವನ್ನು ನಿಮಗೆ ಒದಗಿಸುತ್ತದೆಆದಾಯ. ನಿವೃತ್ತಿಯ ನಂತರ ಹೂಡಿಕೆ ಮಾಡುವ ವಿಧಾನಗಳನ್ನು ಯೋಜಿಸುವಾಗ, ಬಲವಾದ ಮತ್ತು ಸಮತೋಲಿತ ಪೋರ್ಟ್ಫೋಲಿಯೊವನ್ನು ರಚಿಸಲು ನಿಮಗೆ ಸಹಾಯ ಮಾಡುವ ಹೂಡಿಕೆಯ ಆಯ್ಕೆಗಳೊಂದಿಗೆ ಕೆಳಗಿನ-ಸೂಚಿಸಲಾದ ನಿಯತಾಂಕಗಳನ್ನು ಪರಿಗಣಿಸಿ.

ನಿವೃತ್ತಿಯ ನಂತರದ ಯೋಜನೆ: ನೆನಪಿನಲ್ಲಿಟ್ಟುಕೊಳ್ಳಬೇಕಾದ ವಿಷಯಗಳು

ನಿವೃತ್ತಿಯ ನಂತರದ ಕಾರ್ಪಸ್ ಅನ್ನು ಯೋಜಿಸುವಾಗ ನೆನಪಿನಲ್ಲಿಟ್ಟುಕೊಳ್ಳಬೇಕಾದ ಕೆಲವು ನಿಯತಾಂಕಗಳು ಇಲ್ಲಿವೆ.

ಮೂಲ ಜೀವನ ವೆಚ್ಚಗಳು

ಪ್ರಸ್ತುತ ವೆಚ್ಚಗಳನ್ನು ನಿರ್ಣಯಿಸುವ ಮೂಲಕ ನಿಮ್ಮ ಭವಿಷ್ಯದ ವೆಚ್ಚಗಳನ್ನು ನಿರ್ಧರಿಸಬಹುದು. ನಿಖರವಾದ ಅಂಕಿಅಂಶವನ್ನು ಪಡೆಯಲು, ನಿವೃತ್ತಿಯ ನಂತರ ಉಂಟಾಗುವ ಇತರ ವೆಚ್ಚಗಳ ಜೊತೆಗೆ ಉಪಯುಕ್ತತೆ ಪಾವತಿಗಳು, ಆಹಾರ, ವಸತಿ ಮತ್ತು ಪ್ರಯಾಣ ವೆಚ್ಚಗಳಂತಹ ನಿಯಮಿತ ವೆಚ್ಚಗಳನ್ನು ಪರಿಗಣಿಸಿ.

ಆಸ್ತಿ ಆಧಾರಿತ ಹೂಡಿಕೆ

ಪೋಸ್ಟ್ ಮಾಡಿನಿವೃತ್ತಿ ಯೋಜನೆ ನಿಮ್ಮೊಂದಿಗೆ ನೇರವಾಗಿ ಲಿಂಕ್ ಮಾಡಲಾಗಿದೆಹಣಕಾಸಿನ ಗುರಿಗಳು. ಇತರ ಗುರಿಗಳಿಗೆ ಅನುಗುಣವಾಗಿ ನಿವೃತ್ತಿಗಾಗಿ ನೀವು ಎಷ್ಟು ಹಣವನ್ನು ಸಂಗ್ರಹಿಸಬಹುದು ಎಂಬುದನ್ನು ನಿರ್ಧರಿಸಲು ಉತ್ತಮವಾಗಿ ಯೋಜಿತ ಹಣಕಾಸಿನ ಗುರಿಯು ನಿಮಗೆ ಸಹಾಯ ಮಾಡುತ್ತದೆ. ಒಬ್ಬರು 15-20% ಅನ್ನು ಸಾಲ ಮತ್ತು ಇಕ್ವಿಟಿ ಉಪಕರಣಗಳಲ್ಲಿ ವಿಶಾಲವಾಗಿ ಹೂಡಿಕೆ ಮಾಡಬಹುದು. ಆದರೆ, ಏಹೂಡಿಕೆದಾರ ಈ ಉತ್ಪನ್ನಗಳಲ್ಲಿ ಅವರು ಏನನ್ನು ತೊಡಗಿಸಿಕೊಂಡಿದ್ದಾರೆ ಎಂಬುದನ್ನು ಅರ್ಥಮಾಡಿಕೊಳ್ಳದೆ ಹೂಡಿಕೆ ಮಾಡಬಾರದು.

ದ್ರವ್ಯತೆ

ವೈದ್ಯಕೀಯ ವೆಚ್ಚಗಳು ಇತ್ಯಾದಿಗಳಿಗೆ ದ್ರವರೂಪದ ಹಣದ ಅವಶ್ಯಕತೆಯು ಯಾವುದೇ ಸಮಯದಲ್ಲಿ ಬರಬಹುದು. ಹೀಗಾಗಿ, ಹೂಡಿಕೆದಾರರು ಹೆಚ್ಚಿನ ಕೊಡುಗೆ ನೀಡುವ ಅವೆನ್ಯೂದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ಸೂಕ್ತದ್ರವ್ಯತೆ. ಲಾಕ್-ಇನ್ ಅವಧಿಗಳೊಂದಿಗೆ ಹೂಡಿಕೆಗಳನ್ನು ತಪ್ಪಿಸಿ ಮತ್ತು ನಿಮ್ಮ ಹಣವನ್ನು ತ್ವರಿತವಾಗಿ ರಿಡೀಮ್ ಮಾಡಬಹುದಾದ ಅವೆನ್ಯೂದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿ.

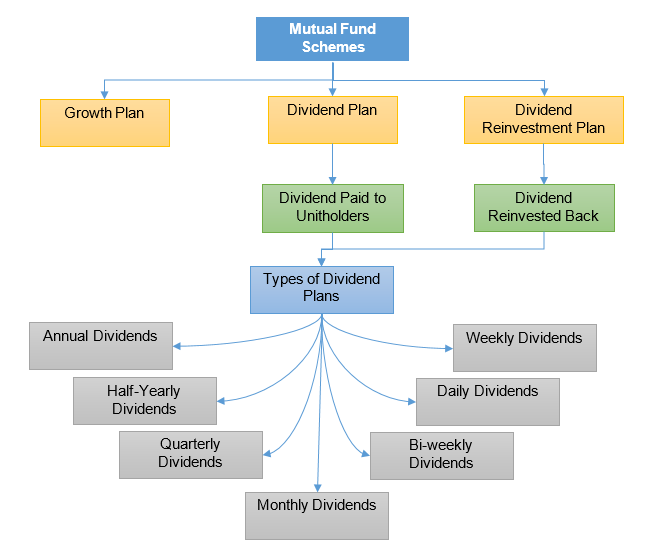

ನಿವೃತ್ತಿಯ ನಂತರದ ಆಯ್ಕೆಗಳು

1. ಬ್ಯಾಂಕ್ ಸ್ಥಿರ ಠೇವಣಿ

ಎಬ್ಯಾಂಕ್ FD (ನಿಶ್ಚಿತ ಠೇವಣಿ) ನಿವೃತ್ತಿ ಹೊಂದಿರುವ ಜನಪ್ರಿಯ ಆಯ್ಕೆಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ. ಕಾರ್ಯಾಚರಣೆಯ ಸುಲಭತೆಯ ಜೊತೆಗೆ ಸುರಕ್ಷತೆ ಮತ್ತು ಸ್ಥಿರ ಆದಾಯವು ಅದನ್ನು ವಿಶ್ವಾಸಾರ್ಹ ಮಾರ್ಗವನ್ನಾಗಿ ಮಾಡುತ್ತದೆ. ಉತ್ತಮ ಆದಾಯಕ್ಕಾಗಿ, ಹೂಡಿಕೆದಾರರು ವಿವಿಧ ಬ್ಯಾಂಕ್ಗಳು/ಸಂಸ್ಥೆಗಳೊಂದಿಗೆ FD ದರಗಳನ್ನು ಹೋಲಿಸುವುದು ಸೂಕ್ತ. ಪ್ರಸ್ತುತ,FD ಬಡ್ಡಿ ದರಗಳು ಸುಮಾರು 6-7% p.a. 1-10 ವರ್ಷಗಳವರೆಗಿನ ಅವಧಿಗೆ. ಹಿರಿಯ ನಾಗರಿಕರು ಬ್ಯಾಂಕ್ ಅನ್ನು ಅವಲಂಬಿಸಿ ಹೆಚ್ಚುವರಿ 0.25-0.5% p.a.

ಪ್ರಯೋಜನಗಳ ಭಾಗವಾಗಿ, FD ಗಳು ಠೇವಣಿಯ ಅವಧಿಯನ್ನು ಆಯ್ಕೆ ಮಾಡಲು ನಮ್ಯತೆಯನ್ನು ನೀಡುತ್ತದೆ. ಹೂಡಿಕೆದಾರರು ತಮ್ಮ ಆದಾಯದ ಆವರ್ತನವನ್ನು ಸಹ ನಿರ್ಧರಿಸಬಹುದು. ರಿಟರ್ನ್ಸ್ ಅನ್ನು ಮಾಸಿಕ, ತ್ರೈಮಾಸಿಕ ಅಥವಾ ವಾರ್ಷಿಕವಾಗಿ ಪಡೆಯಬಹುದು. FD ಬಡ್ಡಿಯು INR 10 ಕ್ಕಿಂತ ಹೆಚ್ಚು ಪಡೆದಿರುವುದರಿಂದ,000 ಸಂಪೂರ್ಣವಾಗಿ ತೆರಿಗೆ ವಿಧಿಸಲಾಗುತ್ತದೆ, ತೆರಿಗೆ ಉಳಿಸಲು ಬಯಸುವವರು ಹೂಡಿಕೆ ಮಾಡಬಹುದುತೆರಿಗೆ ಉಳಿತಾಯ FD 5 ವರ್ಷಗಳವರೆಗೆ. ಇಲ್ಲಿ ಮಾಡಿದ ಹೂಡಿಕೆಯು ಅರ್ಹವಾಗಿದೆವಿಭಾಗ 80 ಸಿ ತೆರಿಗೆ ಪ್ರಯೋಜನಗಳು. ಆದಾಗ್ಯೂ, ಅಂತಹ ಠೇವಣಿಯು ಐದು ವರ್ಷಗಳ ಲಾಕ್-ಇನ್ ಅನ್ನು ಹೊಂದಿರುತ್ತದೆ ಮತ್ತು ಈ ಸಂದರ್ಭದಲ್ಲಿ- ಆರಂಭಿಕ ಹಿಂತೆಗೆದುಕೊಳ್ಳುವಿಕೆಯನ್ನು ಅನುಮತಿಸಲಾಗಿದೆ.

Talk to our investment specialist

2. ಹಿರಿಯ ನಾಗರಿಕ ಉಳಿತಾಯ ಯೋಜನೆಗಳು (SCSS)

ನಿವೃತ್ತಿಯ ನಂತರದ ಹೂಡಿಕೆಗಳಿಗೆ ಬಂದಾಗ, ಹಿರಿಯ ನಾಗರಿಕರ ಉಳಿತಾಯ ಯೋಜನೆ (SCSS) ಪೋರ್ಟ್ಫೋಲಿಯೊಗಳಲ್ಲಿ-ಹೊಂದಿರಬೇಕು. SCSS ವಿಶೇಷವಾಗಿ ನಿವೃತ್ತರಿಗೆ ವಿನ್ಯಾಸಗೊಳಿಸಲಾಗಿದೆ. ಈ ಯೋಜನೆಯನ್ನು ಅಅಂಚೆ ಕಛೇರಿ ಅಥವಾ 60 ವರ್ಷಕ್ಕಿಂತ ಮೇಲ್ಪಟ್ಟ ಯಾರಿಗಾದರೂ ಬ್ಯಾಂಕ್. ಈ ಯೋಜನೆಯು ಐದು ವರ್ಷಗಳ ಅವಧಿಯನ್ನು ಹೊಂದಿದೆ; ಮುಕ್ತಾಯದ ನಂತರ, ಅದನ್ನು ಮೂರು ವರ್ಷಗಳವರೆಗೆ ವಿಸ್ತರಿಸಬಹುದು.

ಈ ಯೋಜನೆಯಡಿ ಹೂಡಿಕೆಯ ಮಿತಿ INR 15 ಲಕ್ಷ ಮತ್ತು ಒಬ್ಬರು ಒಂದಕ್ಕಿಂತ ಹೆಚ್ಚು ಖಾತೆಗಳನ್ನು ತೆರೆಯಬಹುದು. ಪ್ರಸ್ತುತ (FY 2017-18), SCSS ನಲ್ಲಿನ ಬಡ್ಡಿ ದರವು ವಾರ್ಷಿಕ 8.1% ಆಗಿದೆ, ತ್ರೈಮಾಸಿಕ ಪಾವತಿಸಬೇಕು ಮತ್ತು ಸಂಪೂರ್ಣವಾಗಿ ತೆರಿಗೆ ವಿಧಿಸಲಾಗುತ್ತದೆ. ಈ ಯೋಜನೆಯ ಬಡ್ಡಿದರಗಳುಮಾರುಕಟ್ಟೆ ಲಿಂಕ್ ಮತ್ತು 100ಮೂಲ ಅಂಕಗಳು ಐದು ವರ್ಷಗಳ ಸರ್ಕಾರದ ಮೇಲೆಕರಾರುಪತ್ರ ಇಳುವರಿ. ಹೂಡಿಕೆ ಮಾಡಿದ ಹಣ ಮತ್ತು ಬಡ್ಡಿ ಪಾವತಿಗೆ ಸಾರ್ವಭೌಮ ಗ್ಯಾರಂಟಿ ಇರುತ್ತದೆ. ಇದಲ್ಲದೆ, SCSS ಸೆಕ್ಷನ್ 80C ಅಡಿಯಲ್ಲಿ ತೆರಿಗೆ ಪ್ರಯೋಜನಗಳಿಗೆ ಅರ್ಹವಾಗಿದೆ ಮತ್ತು ಯೋಜನೆಯು ಅಕಾಲಿಕ ಹಿಂಪಡೆಯುವಿಕೆಗಳನ್ನು ಸಹ ಅನುಮತಿಸುತ್ತದೆ.

3. ಪೋಸ್ಟ್ ಆಫೀಸ್ ಮಾಸಿಕ ಆದಾಯ ಯೋಜನೆ (POMIS)

ಇದು ಗೊತ್ತುಪಡಿಸಿದ ಅಂಚೆ ಕಚೇರಿಗಳು ನೀಡುವ ಐದು ವರ್ಷಗಳ ಉಳಿತಾಯ ಯೋಜನೆಯಾಗಿದೆ. ಕನಿಷ್ಠ INR 1,500 ಹೂಡಿಕೆಯೊಂದಿಗೆ ಖಾತೆಯನ್ನು ಏಕಾಂಗಿಯಾಗಿ ಅಥವಾ ಜಂಟಿಯಾಗಿ ತೆರೆಯಬಹುದು. ಒಬ್ಬರು ಹೂಡಿಕೆ ಮಾಡಬಹುದಾದ ಗರಿಷ್ಠ ಮೊತ್ತವು INR 4.5 ಲಕ್ಷದವರೆಗೆ (ಒಂದೇ ಖಾತೆಯಲ್ಲಿ), ಆದರೆ ಜಂಟಿಯಾಗಿ ಹೊಂದಿದ್ದರೆ ಅದು INR 9 ಲಕ್ಷದವರೆಗೆ ಇರುತ್ತದೆ.

ಬಡ್ಡಿ ದರವನ್ನು ಪ್ರತಿ ತ್ರೈಮಾಸಿಕಕ್ಕೆ ನಿಗದಿಪಡಿಸಲಾಗಿದೆ ಮತ್ತು ಪ್ರಸ್ತುತ ವಾರ್ಷಿಕ 7.3% ರಷ್ಟು (FY 2017-18), ಮಾಸಿಕ ಪಾವತಿಸಲಾಗುತ್ತದೆ. ಈ ಯೋಜನೆಯಲ್ಲಿನ ಹೂಡಿಕೆಯು ಯಾವುದೇ ತೆರಿಗೆ ಪ್ರಯೋಜನಕ್ಕೆ ಅರ್ಹತೆ ಹೊಂದಿಲ್ಲ ಮತ್ತು ಬಡ್ಡಿಯು ಸಂಪೂರ್ಣವಾಗಿ ತೆರಿಗೆಗೆ ಒಳಪಟ್ಟಿರುತ್ತದೆ.

4. ರಿವರ್ಸ್ ಮಾರ್ಟ್ಗೇಜ್

ಹಿಮ್ಮುಖ ಅಡಮಾನವು ನಿವೃತ್ತಿಯ ನಂತರದ ಉತ್ತಮ ಆಯ್ಕೆಯಾಗಿದೆ, ಇದು ಹಿರಿಯ ನಾಗರಿಕರಿಗೆ ನಿಯಮಿತ ಆದಾಯದ ಮೂಲಕ್ಕಾಗಿ ನೀಡಲಾಗುತ್ತದೆ. ಈ ಅವೆನ್ಯೂದಲ್ಲಿ, ಒಂದು ಕಾಲಾವಧಿಯಲ್ಲಿ ನಿಯಮಿತವಾಗಿ ಬ್ಯಾಂಕ್ನಿಂದ ಆದಾಯವನ್ನು ಪಡೆಯಲು ಒಬ್ಬರು ತಮ್ಮ ಮನೆಯನ್ನು ಬ್ಯಾಂಕಿನಲ್ಲಿ ವಾಗ್ದಾನ ಮಾಡಬಹುದು. 60 ವರ್ಷ ವಯಸ್ಸಿನ (ಮತ್ತು ಅದಕ್ಕಿಂತ ಹೆಚ್ಚಿನ) ಯಾವುದೇ ಮನೆ ಮಾಲೀಕರು ಇದಕ್ಕೆ ಅರ್ಹರಾಗಿರುತ್ತಾರೆ. ಸ್ವೀಕರಿಸಿದ ಮೊತ್ತವು ಮನೆಯ ಮೌಲ್ಯಮಾಪನ ಮತ್ತು ಆಯ್ಕೆ ಮಾಡಿದ ಅವಧಿಯನ್ನು ಅವಲಂಬಿಸಿರುತ್ತದೆ. ಈ ಯೋಜನೆಯ ಇತ್ತೀಚಿನ ತೀರ್ಪು ಮನೆ ಆಸ್ತಿಯಿಂದ ಪಡೆದ ಆದಾಯವನ್ನು ಸಂಪೂರ್ಣವಾಗಿ ತೆರಿಗೆ ಮುಕ್ತಗೊಳಿಸಿದೆ.

5. ವರ್ಷಾಶನ

ಎವರ್ಷಾಶನ ನಿವೃತ್ತಿಯ ಸಮಯದಲ್ಲಿ ಸ್ಥಿರವಾದ ಆದಾಯವನ್ನು ಗಳಿಸುವ ಗುರಿಯನ್ನು ಹೊಂದಿರುವ ಒಪ್ಪಂದವಾಗಿದೆ, ಇದರಲ್ಲಿ ಒಂದು ನಿರ್ದಿಷ್ಟ ಮೊತ್ತವನ್ನು ತಕ್ಷಣವೇ ಅಥವಾ ಕೆಲವು ಸಮಯದ ನಂತರ ಪಡೆಯಲು ಪಾಲಿಸಿದಾರರಿಂದ ಏಕರೂಪದ ಪಾವತಿಯನ್ನು ಮಾಡಲಾಗುತ್ತದೆ. ವರ್ಷಾಶನಗಳು ಯಾವುದೇ ತೆರಿಗೆ ಪ್ರಯೋಜನಗಳನ್ನು ನೀಡುವುದಿಲ್ಲ. ಇದನ್ನು ಆದಾಯಕ್ಕೆ ಸೇರಿಸಲಾಗುತ್ತದೆ ಮತ್ತು ತೆರಿಗೆಯ ಕನಿಷ್ಠ ದರದಲ್ಲಿ ತೆರಿಗೆ ವಿಧಿಸಲಾಗುತ್ತದೆ. ಈ ಯೋಜನೆಯಲ್ಲಿ ಯಾವುದೇ ಹೂಡಿಕೆದಾರರಿಗೆ ಕನಿಷ್ಠ ವಯಸ್ಸಿನ ನಮೂದು 40 ವರ್ಷಗಳು ಮತ್ತು ಗರಿಷ್ಠ 100 ವರ್ಷಗಳವರೆಗೆ.

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.