Table of Contents

- ವಿಭಾಗ 80C - ಮಿತಿ

- ಆದಾಯ ತೆರಿಗೆ ಕಾಯಿದೆಯ ಸೆಕ್ಷನ್ 80C ಅಡಿಯಲ್ಲಿ ಬರುವ ತೆರಿಗೆ ಕಡಿತಗಳು

- ಹೂಡಿಕೆಯು ಸೆಕ್ಷನ್ 80C ಅಡಿಯಲ್ಲಿ ಕಡಿತಗಳಿಗೆ ಅರ್ಹವಾಗಿದೆ

- 1. ELSS ಹೂಡಿಕೆ ಅಥವಾ ಇಕ್ವಿಟಿ ಲಿಂಕ್ಡ್ ಉಳಿತಾಯ ಯೋಜನೆ

- 2. PPF ಹೂಡಿಕೆ ಅಥವಾ ಸಾರ್ವಜನಿಕ ಭವಿಷ್ಯ ನಿಧಿ

- 3. ಇಪಿಎಫ್ ಹೂಡಿಕೆ ಅಥವಾ ಉದ್ಯೋಗಿ ಭವಿಷ್ಯ ನಿಧಿ

- 4. FD ಅಥವಾ ತೆರಿಗೆ ಉಳಿತಾಯ ಠೇವಣಿ

- 5. NPS ಹೂಡಿಕೆ ಅಥವಾ ರಾಷ್ಟ್ರೀಯ ಪಿಂಚಣಿ ವ್ಯವಸ್ಥೆ

- 6. NSC ಹೂಡಿಕೆ ಅಥವಾ ರಾಷ್ಟ್ರೀಯ ಉಳಿತಾಯ ಪ್ರಮಾಣಪತ್ರಗಳು

- 7. ಯುಲಿಪ್ ಅಥವಾ ಯುನಿಟ್ ಲಿಂಕ್ಡ್ ವಿಮಾ ಯೋಜನೆಗಳು

- 8. ಜೀವ ವಿಮೆ

- 9. ಸುಂಕನ್ಯಾ ಸಮೃದ್ಧಿ ಯೋಜನೆ

- 10. SCSS ಅಥವಾ ಹಿರಿಯ ನಾಗರಿಕರ ಉಳಿತಾಯ ಯೋಜನೆ

- ಸೆಕೆಂಡ್ ಅಡಿಯಲ್ಲಿ ಎಲ್ಲಿ ಉಳಿಸಬೇಕೆಂದು ತಿಳಿಯಿರಿ. 80 ಸಿ

- 80C ಹೊರತುಪಡಿಸಿ ತೆರಿಗೆ ಉಳಿತಾಯ ಹೂಡಿಕೆಗಳು

- ಆದಾಯ ತೆರಿಗೆ ಕ್ಯಾಲ್ಕುಲೇಟರ್

ವಿಭಾಗ 80C ಆದಾಯ ತೆರಿಗೆ ಕಾಯಿದೆ 1961

ಸೆಕ್ಷನ್ 80 ಸಿ ತೆರಿಗೆ ಉಳಿಸುವ ವಿಭಾಗಗಳಲ್ಲಿ ಒಂದಾಗಿದೆಆದಾಯ ತೆರಿಗೆ ವರೆಗೆ ತೆರಿಗೆ ವಿನಾಯಿತಿಗಳನ್ನು ಅನುಮತಿಸುವ ಕಾಯಿದೆINR 1.50,000 ಹೂಡಿಕೆಗಳ ಮೇಲೆ. ನ ಮೌಲ್ಯಮಾಪನಭಾರತದಲ್ಲಿ ಆದಾಯ ತೆರಿಗೆ 1961 ರ ಆದಾಯ ತೆರಿಗೆ ಕಾಯಿದೆಯಿಂದ ನಿರ್ವಹಿಸಲ್ಪಡುತ್ತದೆ, ಇದು 1 ನೇ ಏಪ್ರಿಲ್ 1962 ರಿಂದ ಜಾರಿಗೆ ಬಂದಿತು. ಹಲವಾರು ಇವೆತೆರಿಗೆ ಉಳಿತಾಯ ಹೂಡಿಕೆ ಅವಧಿಯ ಹೂಡಿಕೆಗಳನ್ನು ಉತ್ತೇಜಿಸಲು ಮತ್ತು ತೆರಿಗೆ ಉಳಿತಾಯಕ್ಕೆ ಆದಾಯ ತೆರಿಗೆ ಕಾಯಿದೆಯಲ್ಲಿ ಸೇರಿಸಲಾದ ಆಯ್ಕೆಗಳು. ಆದಾಯ ತೆರಿಗೆ ಕಾಯಿದೆಯ ಅಡಿಯಲ್ಲಿ ತೆರಿಗೆ ಉಳಿಸುವ ವಿಭಾಗಗಳಲ್ಲಿ 80C, 80CCC, 80CCD, 80CCE ಸೇರಿವೆ. ಈ ಯಾವುದೇ ವಿಭಾಗಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮೂಲಕ ತೆರಿಗೆಯನ್ನು ಉಳಿಸಬಹುದು, ಆದಾಗ್ಯೂ, ಸೆಕ್ಷನ್ 80C ಅತ್ಯಂತ ಪೂರೈಸುವ ಒಂದಾಗಿದೆ.

ವಿಭಾಗ 80C - ಮಿತಿ

2014 ರ ಹಣಕಾಸು ವರ್ಷದಿಂದ, ಸೆಕ್ಷನ್ 80C ಅಡಿಯಲ್ಲಿ ಗರಿಷ್ಠ ಕಡಿತವು INR 1,50,000 ವರೆಗೆ ಹೆಚ್ಚಾಗಿದೆ. ಈ ವಿಭಾಗವು ನಿಮ್ಮ ತೆರಿಗೆ ಹೊಣೆಗಾರಿಕೆಯನ್ನು ಕಡಿಮೆ ಮಾಡುತ್ತದೆ ಮತ್ತು ನೀವು 30% ರ ಹೆಚ್ಚಿನ ತೆರಿಗೆ ಬ್ರಾಕೆಟ್ ಅಡಿಯಲ್ಲಿ ಬಂದರೂ ಸಹ, ನೀವು INR 45,000 ಉಳಿಸುತ್ತೀರಿ. ನಿಮ್ಮ ಉಳಿತಾಯವನ್ನು ಬೇರೆ ಬೇರೆ ಹೂಡಿಕೆಗಳಲ್ಲಿ ವೈವಿಧ್ಯಗೊಳಿಸಲು ಸಲಹೆ ನೀಡಲಾಗುತ್ತದೆತೆರಿಗೆ ರಿಯಾಯಿತಿ 80C ಅಡಿಯಲ್ಲಿ ಸೆಕ್ಷನ್ 80C ಅಡಿಯಲ್ಲಿ ಕಡಿತಗಳಿಗೆ ಅರ್ಹತೆ ಪಡೆಯುವ ಹಲವಾರು ಹೂಡಿಕೆ ಆಯ್ಕೆಗಳು ಲಭ್ಯವಿವೆ. ಕೆಲವು ಪ್ರಮುಖ ಹೂಡಿಕೆಗಳ ಬಗ್ಗೆ ತಿಳಿಯಲು, ಕೆಳಗೆ ಓದಿ!

ಆದಾಯ ತೆರಿಗೆ ಕಾಯಿದೆಯ ಸೆಕ್ಷನ್ 80C ಅಡಿಯಲ್ಲಿ ಬರುವ ತೆರಿಗೆ ಕಡಿತಗಳು

- ಪ್ರೀಮಿಯಂ ಫಾರ್ಜೀವ ವಿಮೆ

- PPF ಗೆ ಕೊಡುಗೆ

- PF ಗೆ ಕೊಡುಗೆ

- ಸರ್ಕಾರ ಅಥವಾ ಸ್ವಯಂ ಪಾವತಿಸಬೇಕಾದ ಮುಂದೂಡಲ್ಪಟ್ಟ ವರ್ಷಾಶನಗಳು

- ಸೂಪರ್ಅನ್ಯುಯೇಶನ್ ನಿಧಿಗೆ ಕೊಡುಗೆಗಳು

- ULIP ಗಳಲ್ಲಿ ಹೂಡಿಕೆಗಳು

- ಪಿಂಚಣಿ ನಿಧಿಗಳಿಗೆ ಕೊಡುಗೆ

- ಬೋಧನಾ ಶುಲ್ಕ ಗರಿಷ್ಠ 2 ಮಕ್ಕಳು

- ವರ್ಷಾಶನ ನ ಯೋಜನೆಗಳುವಿಮಾ ಕಂಪೆನಿಗಳು ಸೇರಿದಂತೆಎಲ್.ಐ.ಸಿ

- ಮನೆ ಸಾಲ ಮರುಪಾವತಿ

- ಹೂಡಿಕೆಗಳುಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

- ಕನಿಷ್ಠ 5 ವರ್ಷಗಳ ಅವಧಿಗೆ ಸ್ಥಿರ ಠೇವಣಿ

- ಹಿರಿಯ ನಾಗರಿಕರ ಉಳಿತಾಯ ಯೋಜನೆಗೆ ಕೊಡುಗೆ

Talk to our investment specialist

ಹೂಡಿಕೆಯು ಸೆಕ್ಷನ್ 80C ಅಡಿಯಲ್ಲಿ ಕಡಿತಗಳಿಗೆ ಅರ್ಹವಾಗಿದೆ

1. ELSS ಹೂಡಿಕೆ ಅಥವಾ ಇಕ್ವಿಟಿ ಲಿಂಕ್ಡ್ ಉಳಿತಾಯ ಯೋಜನೆ

- ELSS ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಉತ್ತಮವಾದ ತೆರಿಗೆ ಉಳಿತಾಯ ಹೂಡಿಕೆಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ ಏಕೆಂದರೆ ಅವುಗಳು ಉತ್ತಮ ಆದಾಯವನ್ನು ನೀಡುತ್ತವೆ ಮತ್ತು ಎಲ್ಲಕ್ಕಿಂತ ಕಡಿಮೆ ಲಾಕ್-ಇನ್ ಅವಧಿಯನ್ನು (3 ವರ್ಷಗಳು) ಹೊಂದಿವೆತೆರಿಗೆ ಉಳಿತಾಯ ಯೋಜನೆ.

- ELSS ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ತಮ್ಮ ಸ್ವತ್ತುಗಳ ಕನಿಷ್ಠ 65% ಅನ್ನು ಮಾರುಕಟ್ಟೆ-ಸಂಯೋಜಿತ ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತವೆಈಕ್ವಿಟಿಗಳು ಮತ್ತು ಷೇರು ಮಾರುಕಟ್ಟೆ.

- ವಿಭಾಗ 80C ಅಡಿಯಲ್ಲಿ, INR 1,50,00 ವರೆಗಿನ ELSS ಹೂಡಿಕೆಗಳು ತೆರಿಗೆ ವಿರಾಮಕ್ಕೆ ಅರ್ಹವಾಗಿವೆ.

- ಸ್ಟಾಕ್ ಮಾರುಕಟ್ಟೆಗಳಿಗೆ ಪ್ರಮುಖವಾಗಿ ಲಿಂಕ್ ಮಾಡಿರುವುದರಿಂದ, ELSS ನಿಧಿಗಳು ಖಾತರಿಯ ಆದಾಯವನ್ನು ನೀಡುವುದಿಲ್ಲ, ಆದರೆ ಉತ್ತಮ-ಕಾರ್ಯನಿರ್ವಹಣೆಯು ಉತ್ತಮ ಆದಾಯವನ್ನು ನೀಡುತ್ತದೆಸಂಯೋಜನೆಯ ಶಕ್ತಿ.

- ಬಜೆಟ್ 2018 ರ ಪ್ರಕಾರ, ELSS ದೀರ್ಘಾವಧಿಯ ಬಂಡವಾಳ ಲಾಭಗಳನ್ನು (LTCG) ಆಕರ್ಷಿಸುತ್ತದೆ. ದೀರ್ಘಾವಧಿಯಲ್ಲಿ ಹೂಡಿಕೆದಾರರಿಗೆ 10% (ಯಾವುದೇ ಸೂಚ್ಯಂಕವಿಲ್ಲದೆ) ತೆರಿಗೆ ವಿಧಿಸಲಾಗುತ್ತದೆಬಂಡವಾಳ ಲಾಭ ತೆರಿಗೆ. INR 1 ಲಕ್ಷದವರೆಗಿನ ಲಾಭಗಳುತೆರಿಗೆ ಮುಕ್ತ. ನಲ್ಲಿ ತೆರಿಗೆ10% INR 1 ಲಕ್ಷಕ್ಕಿಂತ ಹೆಚ್ಚಿನ ಲಾಭಗಳಿಗೆ ಅನ್ವಯಿಸುತ್ತದೆ.

ಎಂಬ ಪಟ್ಟಿಯಿಂದ ಒಬ್ಬರು ಆಯ್ಕೆ ಮಾಡಬಹುದುಅತ್ಯುತ್ತಮ ಇತರ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ತೆರಿಗೆ ಉಳಿತಾಯ ಹೂಡಿಕೆಗಾಗಿ.

2. PPF ಹೂಡಿಕೆ ಅಥವಾ ಸಾರ್ವಜನಿಕ ಭವಿಷ್ಯ ನಿಧಿ

- ವ್ಯಕ್ತಿಗಳು ಸಂಗಾತಿಯ, ಸ್ವಯಂ ಅಥವಾ ಮಕ್ಕಳ ಹೆಸರಿನ ಮೂಲಕ PPF ಖಾತೆಗಳಿಗೆ ನೀಡಿದ ಕೊಡುಗೆಗಳಿಗೆ ತೆರಿಗೆ ವಿನಾಯಿತಿಗಳನ್ನು ಪಡೆಯಬಹುದು.

- 2017-2018 ರ ಹಣಕಾಸು ವರ್ಷಕ್ಕೆ, ಸೆಕ್ಷನ್ 80C ಅಡಿಯಲ್ಲಿ ಅನುಮತಿಸಲಾದ ಗರಿಷ್ಠ ಕಡಿತವು INR 1,50,000 ವರೆಗೆ ಇರುತ್ತದೆ.

- PPF ಖಾತೆಯ ಬಡ್ಡಿ ದರವನ್ನು ಖಾತರಿಪಡಿಸಲಾಗಿದೆ, ಆದ್ದರಿಂದ PPF ಹೂಡಿಕೆಗಳು ಸ್ಥಿರ ಆದಾಯವನ್ನು ನೀಡುತ್ತವೆ.

- ಪ್ರಸ್ತುತ, 2017-2018 ರ ಹಣಕಾಸು ವರ್ಷದ PPF ಬಡ್ಡಿ ದರವು 8% p.a. ಆಗಿದೆ, ಇದನ್ನು ವಾರ್ಷಿಕವಾಗಿ ಸಂಯೋಜಿಸಲಾಗುತ್ತದೆ.

3. ಇಪಿಎಫ್ ಹೂಡಿಕೆ ಅಥವಾ ಉದ್ಯೋಗಿ ಭವಿಷ್ಯ ನಿಧಿ

- ಆದಾಯ ತೆರಿಗೆ ಕಾಯಿದೆಯ ಸೆಕ್ಷನ್ 80C ಅಡಿಯಲ್ಲಿ, ಉದ್ಯೋಗದಾತರ ಕೊಡುಗೆಇಪಿಎಫ್ ಖಾತೆಯು INR 1,50,000 ವರೆಗಿನ ತೆರಿಗೆ ಕಡಿತಗಳಿಗೆ ಹೊಣೆಯಾಗಿದೆ.

- ಇಪಿಎಫ್ ಖಾತೆಗೆ ನೀಡುವ ಕೊಡುಗೆಯು ಸಂಬಳದ 12% ಆಗಿದೆ.

- 2017-18 ರ ಹಣಕಾಸು ವರ್ಷಕ್ಕೆ, EPF ಮೇಲಿನ ಬಡ್ಡಿ ದರವನ್ನು ವಾರ್ಷಿಕ 8.55% ಎಂದು ನಿಗದಿಪಡಿಸಲಾಗಿದೆ.

4. FD ಅಥವಾ ತೆರಿಗೆ ಉಳಿತಾಯ ಠೇವಣಿ

- ಸ್ಥಿರ ಠೇವಣಿಗಳ ಹೂಡಿಕೆಯ ಅವಧಿಯು 5 ವರ್ಷಗಳು ಮತ್ತು ಅದನ್ನು ಅಕಾಲಿಕವಾಗಿ ಹಿಂಪಡೆಯಲಾಗುವುದಿಲ್ಲ.

- ತೆರಿಗೆ ಉಳಿತಾಯ ಸ್ಥಿರ ಠೇವಣಿ ಸೆಕ್ಷನ್ 80C ಅಡಿಯಲ್ಲಿ INR 1,50,000 ವರೆಗಿನ ಹೂಡಿಕೆಗಳ ಮೇಲೆ ತೆರಿಗೆ ವಿನಾಯಿತಿಗಳನ್ನು ಒದಗಿಸಿ.

- ಸ್ಥಿರ ಠೇವಣಿಗಳ ಬಡ್ಡಿ ದರವು ಸಾಮಾನ್ಯವಾಗಿ 7-9% p.a ನಡುವೆ ಇರುತ್ತದೆ. ಚಾಲ್ತಿಯಲ್ಲಿರುವ ಬಡ್ಡಿದರಗಳನ್ನು ಅವಲಂಬಿಸಿ.

- ಸ್ಥಿರ ಠೇವಣಿಗಳು ಖಾತರಿಯ ಬಂಡವಾಳ ರಕ್ಷಣೆ ಮತ್ತು ಆದಾಯವನ್ನು ಒದಗಿಸುತ್ತವೆ. ಆದಾಗ್ಯೂ, ದಿFD ಆದಾಯ ತೆರಿಗೆಗೆ ಒಳಪಡುತ್ತದೆ.

5. NPS ಹೂಡಿಕೆ ಅಥವಾ ರಾಷ್ಟ್ರೀಯ ಪಿಂಚಣಿ ವ್ಯವಸ್ಥೆ

- ಭಾರತ ಸರ್ಕಾರದ ಒಂದು ಉಪಕ್ರಮ, NPS ಕೆಲಸ ಮಾಡುವ ವೃತ್ತಿಪರರಿಗೆ ಅಥವಾ ಅಸಂಘಟಿತ ವಲಯದಲ್ಲಿ ಕೆಲಸ ಮಾಡುವವರಿಗೆ ಪಿಂಚಣಿ ಯೋಜನೆಯಾಗಿದೆ.

- ಮೇಲಿನ ಹೂಡಿಕೆಗಳಂತೆಯೇ, ಎನ್ಪಿಎಸ್ನಲ್ಲಿ INR 1,50,000 ವರೆಗೆ ಹೂಡಿಕೆ ಮಾಡುವುದು ಆದಾಯ ತೆರಿಗೆ ಕಾಯಿದೆಯ ಸೆಕ್ಷನ್ 80C ಅಡಿಯಲ್ಲಿ ತೆರಿಗೆ ವಿನಾಯಿತಿಗಳಿಗೆ ಹೊಣೆಗಾರನಾಗಿರುತ್ತದೆ.

- ಇದರ ಜೊತೆಗೆ, ಹೆಚ್ಚುವರಿ INR 50,000 ಅಡಿಯಲ್ಲಿ ವಿನಾಯಿತಿಗಾಗಿ ಕ್ಲೈಮ್ ಮಾಡಬಹುದುವಿಭಾಗ 80CCD(1B), ಕಡೆಗೆ ಮತ್ತಷ್ಟು ಸ್ವಯಂಪ್ರೇರಿತ ಹೂಡಿಕೆಯನ್ನು ಮಾಡಿದರೆNPS ಖಾತೆ.

- ಹೂಡಿಕೆದಾರರು ತಮ್ಮ ಪ್ರಕಾರ NPS ಯೋಜನೆಯನ್ನು ಆಯ್ಕೆ ಮಾಡಬಹುದುಅಪಾಯದ ಪ್ರೊಫೈಲ್.

6. NSC ಹೂಡಿಕೆ ಅಥವಾ ರಾಷ್ಟ್ರೀಯ ಉಳಿತಾಯ ಪ್ರಮಾಣಪತ್ರಗಳು

- ಒಂದು ಸಣ್ಣ ಉಳಿತಾಯ ಸಾಧನ, NSC ಗಳು 5 ವರ್ಷಗಳ ಲಾಕ್-ಇನ್ ಅವಧಿಯನ್ನು ಹೊಂದಿರುತ್ತವೆ ಮತ್ತು ಸೆಕ್ಷನ್ 80C ಅಡಿಯಲ್ಲಿ ತೆರಿಗೆ ಪ್ರಯೋಜನಗಳಿಗೆ ಅರ್ಹವಾಗಿರುತ್ತವೆ.

- NSC ಹೂಡಿಕೆಯ ಮೇಲೆ ತೆರಿಗೆ ವಿನಾಯಿತಿಗಳನ್ನು ಪಡೆಯಲು, ಒಬ್ಬರು ಗರಿಷ್ಠ INR 1,50,000 NSC ಹೂಡಿಕೆಗಳನ್ನು ಮಾಡಬಹುದು.

- ಬಡ್ಡಿಯನ್ನು ಪ್ರತಿ ವರ್ಷ ಕೂಡಿಸಲಾಗುತ್ತದೆ ಆದರೆ ತೆರಿಗೆಗೆ ಒಳಪಡುತ್ತದೆ, ಆದರೂ ಅದನ್ನು ಮರುಹೂಡಿಕೆ ಮಾಡಬಹುದು ಅದು 80C ಕಡಿತಗಳಿಗೆ ಹೊಣೆಗಾರರನ್ನಾಗಿ ಮಾಡುತ್ತದೆ.

- 2017-18 ರ ಹಣಕಾಸು ವರ್ಷಕ್ಕೆ, NSC ಗಳ ಮೇಲಿನ ಬಡ್ಡಿ ದರವು 7.9% p.a.

7. ಯುಲಿಪ್ ಅಥವಾ ಯುನಿಟ್ ಲಿಂಕ್ಡ್ ವಿಮಾ ಯೋಜನೆಗಳು

- ಯುಲಿಪ್ ಅಥವಾಯುನಿಟ್ ಲಿಂಕ್ಡ್ ವಿಮಾ ಯೋಜನೆ ಸಂಯೋಜನೆಯಾಗಿದೆವಿಮೆ ಮತ್ತು ಇಕ್ವಿಟಿ ಹೂಡಿಕೆಗಳು.(ಆಧಾರವಾದವು ಸಾಲಕ್ಕೆ ಬದಲಾಗಬಹುದು ಅಥವಾ ಇಕ್ವಿಟಿ ಮತ್ತು ಸಾಲದ ಮಿಶ್ರಣವೂ ಸಹ)

- ಆದಾಯ ತೆರಿಗೆಯ ಸೆಕ್ಷನ್ 80C ಅಡಿಯಲ್ಲಿ ಅರ್ಹವಾದ ಗರಿಷ್ಠ ಕಡಿತವು INR 1,50,000 ವರೆಗೆ ಇರುತ್ತದೆ.

- ಮಾರುಕಟ್ಟೆ ಸಂಬಂಧಿತ ಉತ್ಪನ್ನವಾಗಿರುವುದರಿಂದ, ಯುಲಿಪ್ಗಳು ಖಾತರಿಯ ಆದಾಯವನ್ನು ನೀಡುವುದಿಲ್ಲ. ಅವರು ಉತ್ತಮ ದೀರ್ಘಾವಧಿಯ ಆದಾಯವನ್ನು ನೀಡುವ ಹೆಚ್ಚಿನ ಸಾಮರ್ಥ್ಯವನ್ನು ಹೊಂದಿದ್ದರೂ ಸಹ.

8. ಜೀವ ವಿಮೆ

- ಆದಾಯ ತೆರಿಗೆಯ ಸೆಕ್ಷನ್ 80C ಅಡಿಯಲ್ಲಿ ಅರ್ಹವಾದ ಗರಿಷ್ಠ ಕಡಿತವು INR 1,50,000 ವರೆಗೆ ಇರುತ್ತದೆ.

- ವಿಧದ ಎಡೋಮೆಂಟ್ನ ಜೀವ ವಿಮೆ, ಯುಲಿಪ್,ಅವಧಿಯ ಜೀವನ, ತೆರಿಗೆ ಉಳಿತಾಯಕ್ಕಾಗಿ ವರ್ಷಾಶನವನ್ನು ಅನುಮತಿಸಲಾಗಿದೆ.

9. ಸುಂಕನ್ಯಾ ಸಮೃದ್ಧಿ ಯೋಜನೆ

- ಹೆಣ್ಣು ಮಗುವಿಗೆ ಆಕೆಯ ಪೋಷಕರು ಅಥವಾ ಪೋಷಕರು ಮಾಡಬೇಕಾದ ಹೂಡಿಕೆಗಳಿಗಾಗಿ ಈ ಯೋಜನೆಯನ್ನು ವಿಶೇಷವಾಗಿ ರೂಪಿಸಲಾಗಿದೆ.

- ಸೆಕ್ಷನ್ 80C ಅಡಿಯಲ್ಲಿ ತೆರಿಗೆ ಉಳಿತಾಯಕ್ಕೆ ಹೊಣೆಗಾರರಾಗಿದ್ದಾರೆ,ಸುಕನ್ಯಾ ಸಮೃದ್ಧಿ ಯೋಜನೆ ಖಾತೆಯು 21 ವರ್ಷಗಳ ನಂತರ ಪಕ್ವವಾಗುತ್ತದೆ.

- 2017-2018 ರ ಹಣಕಾಸು ವರ್ಷಕ್ಕೆ, ಈ ಯೋಜನೆಯ ಬಡ್ಡಿ ದರವು 8.4% p.a. ಬಡ್ಡಿದರವನ್ನು ವಾರ್ಷಿಕವಾಗಿ ಸಂಯೋಜಿಸಲಾಗುತ್ತದೆ ಮತ್ತು ಸಂಪೂರ್ಣವಾಗಿ ತೆರಿಗೆ ವಿನಾಯಿತಿ ಇದೆ.

- ತೆರಿಗೆ ಕಡಿತಕ್ಕೆ ಅರ್ಹವಾಗಿರುವ ಸುಕನ್ಯಾ ಸಮೃದ್ಧಿ ಯೋಜನೆಯಲ್ಲಿನ ಹೂಡಿಕೆಗಳು INR 1,50,000 ಮೀರುವಂತಿಲ್ಲ.

10. SCSS ಅಥವಾ ಹಿರಿಯ ನಾಗರಿಕರ ಉಳಿತಾಯ ಯೋಜನೆ

- ಈ ಯೋಜನೆಯನ್ನು ಹಿರಿಯ ನಾಗರಿಕರಿಗೆ, 60 ವರ್ಷಕ್ಕಿಂತ ಮೇಲ್ಪಟ್ಟವರಿಗೆ ಅಥವಾ ಆಯ್ಕೆ ಮಾಡಿದವರಿಗೆ ಮಾತ್ರ ರೂಪಿಸಲಾಗಿದೆನಿವೃತ್ತಿ 55 ವರ್ಷ ವಯಸ್ಸಿನಲ್ಲಿ.

- ತೆರಿಗೆ ವಿನಾಯಿತಿಗಾಗಿ ಗರಿಷ್ಠ SCSS ಹೂಡಿಕೆಯು INR 1,50,000 ಮತ್ತು ಪ್ರಸ್ತುತ ಬಡ್ಡಿ ದರವು 8.4%p.a ಆಗಿದೆ.

ಸೆಕೆಂಡ್ ಅಡಿಯಲ್ಲಿ ಎಲ್ಲಿ ಉಳಿಸಬೇಕೆಂದು ತಿಳಿಯಿರಿ. 80 ಸಿ

ಸೆಕ್ಷನ್ 80C ಅಡಿಯಲ್ಲಿ ತೆರಿಗೆಯನ್ನು ಎಲ್ಲಿ ಉಳಿಸಬಹುದು? ಈ ಪ್ರಶ್ನೆಗೆ ಉತ್ತರವು ವ್ಯಕ್ತಿನಿಷ್ಠವಾಗಿದೆ ಮತ್ತು ವ್ಯಕ್ತಿಯಿಂದ ವ್ಯಕ್ತಿಗೆ ಬದಲಾಗುತ್ತದೆಯಾದರೂ, ವಿಭಾಗ 80C ಅಡಿಯಲ್ಲಿ ತೆರಿಗೆ ಕಡಿತಗಳಿಗೆ ಲಭ್ಯವಿರುವ ಕೆಲವು ಅತ್ಯುತ್ತಮ ಹೂಡಿಕೆ ಆಯ್ಕೆಗಳನ್ನು ಕೆಳಗೆ ನೀಡಲಾಗಿದೆ. ಅವುಗಳಲ್ಲಿ ಉತ್ತಮವಾದ ಭಾಗವೆಂದರೆ ಇವುಗಳು ಜನರು ಸಾಮಾನ್ಯವಾಗಿ ಮಾಡುವ ಹೂಡಿಕೆಗಳು, ಆದ್ದರಿಂದ ಅವುಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಯಾವುದೇ ಹೆಚ್ಚುವರಿ ಹೊರೆ ಇರುವುದಿಲ್ಲ. ಕೆಳಗೆ ತಿಳಿಸಲಾದ ಯಾವುದಾದರೂ ವಿಭಾಗ 80C ಉಳಿತಾಯವನ್ನು ಪಡೆದುಕೊಳ್ಳಿ-

ಜೀವ ವಿಮೆ ಮೇಲಿನ ಪ್ರೀಮಿಯಂ

ಅವಲಂಬಿತರನ್ನು ಹೊಂದಿರುವ ಪ್ರತಿಯೊಬ್ಬ ಗಳಿಸುವ ವ್ಯಕ್ತಿಯಿಂದ ಜೀವ ವಿಮಾ ಕವರೇಜ್ ಬಯಸುತ್ತದೆ. ನಿಮ್ಮ ಜೀವ ವಿಮೆಗೆ ಪಾವತಿಸಿದ ವಾರ್ಷಿಕ ಪ್ರೀಮಿಯಂ ಸೆಕ್ಷನ್ 80C ಅಡಿಯಲ್ಲಿ ತೆರಿಗೆ ಉಳಿತಾಯಕ್ಕೆ ಅರ್ಹವಾಗಿದೆ.

ಗೃಹ ಸಾಲ ಮರುಪಾವತಿ

ಈ ವಿಭಾಗದ ಅಡಿಯಲ್ಲಿ, ನಿಮ್ಮ ಹೋಮ್ ಲೋನಿನ ಅಸಲು ಮೊತ್ತದ ಮರುಪಾವತಿಯು ತೆರಿಗೆ ಉಳಿತಾಯಕ್ಕೆ ಅರ್ಹವಾಗಿರುತ್ತದೆ. ಅಲ್ಲದೆ, ಸ್ಟ್ಯಾಂಪ್ ಡ್ಯೂಟಿ, ನೋಂದಣಿ ಶುಲ್ಕಗಳು ಮತ್ತು ವರ್ಗಾವಣೆ ವೆಚ್ಚಗಳ ಮೇಲೆ ಕಡಿತಗಳು ಅನ್ವಯಿಸುತ್ತವೆ.

ಮಕ್ಕಳ ಬೋಧನಾ ಶುಲ್ಕ

ಇಬ್ಬರು ಮಕ್ಕಳ ಶಿಕ್ಷಣಕ್ಕಾಗಿ ಯಾವುದೇ ಶಾಲೆ, ಕಾಲೇಜು, ವಿಶ್ವವಿದ್ಯಾನಿಲಯ ಅಥವಾ ಶಿಕ್ಷಣ ಸಂಸ್ಥೆಗಳಿಗೆ ಪಾವತಿಸುವ ಬೋಧನಾ ಶುಲ್ಕವು ಸೆಕ್ಷನ್ 80C ಅಡಿಯಲ್ಲಿ ಕಡಿತಕ್ಕೆ ಅರ್ಹವಾಗಿದೆ.

80C ಹೊರತುಪಡಿಸಿ ತೆರಿಗೆ ಉಳಿತಾಯ ಹೂಡಿಕೆಗಳು

ಆದಾಯ ತೆರಿಗೆ ಕಾಯಿದೆಯ ಸೆಕ್ಷನ್ 80C ಕೆಲವು ಉಪವಿಭಾಗಗಳನ್ನು ಹೊಂದಿದೆ.

ಇವುಗಳ ಸಹಿತ-

| ತೆರಿಗೆ ಉಳಿತಾಯ ವಿಭಾಗಗಳು 1 | 80C ಕಡಿತಗಳು (INR) | ಹೂಡಿಕೆಯ ಅರ್ಹತೆ |

|---|---|---|

| ವಿಭಾಗ 80CCC | 1,50,000 | ಪಿಂಚಣಿ ಯೋಜನೆಗಳಿಗೆ ಪಾವತಿಗಳನ್ನು ಮಾಡಲಾಗಿದೆ |

| ವಿಭಾಗ 80CCD | 1,50,000 | ಕೇಂದ್ರ ಸರ್ಕಾರದ ಪ್ರಮಾಣೀಕೃತ ಪಿಂಚಣಿ ಯೋಜನೆಗಳಿಗೆ ಕೊಡುಗೆಗಳು |

| ವಿಭಾಗ 80CCF | 20,000 | ದೀರ್ಘಾವಧಿಯ ಮೂಲಸೌಕರ್ಯಕ್ಕಾಗಿ ಮಾಡಿದ ಹೂಡಿಕೆಗಳುಬಾಂಡ್ಗಳು |

| ವಿಭಾಗ 80CCG | 25,000 | ಸರ್ಕಾರದ ಅನುಮೋದಿತ ಇಕ್ವಿಟಿ ಯೋಜನೆಗಳಲ್ಲಿ ಮಾಡಿದ ಹೂಡಿಕೆಗಳು |

ವಿಭಾಗ 80CCC

ಸೆಕ್ಷನ್ 80CCC ತೆರಿಗೆ ಉಳಿಸುವ ವಿಭಾಗವಾಗಿದ್ದು, ಇದರ ಅಡಿಯಲ್ಲಿ ಒಬ್ಬ ವ್ಯಕ್ತಿಯು ಪಿಂಚಣಿ ಯೋಜನೆಗಳು ಅಥವಾ ವಿಮಾದಾರರ ಯಾವುದೇ ವರ್ಷಾಶನ ಯೋಜನೆಗಾಗಿ ಮಾಡಿದ ಪಾವತಿಗಳಿಗೆ INR 1,50,000 ವರೆಗೆ ತೆರಿಗೆ ವಿನಾಯಿತಿಗಳನ್ನು ಪಡೆಯಬಹುದು. ಸೆಕ್ಷನ್ 80CCC ಅಡಿಯಲ್ಲಿ ಕಡಿತಗಳನ್ನು ಕ್ಲೈಮ್ ಮಾಡಲು, ವರ್ಷಾಶನ ಯೋಜನೆಯು ನಿರ್ದಿಷ್ಟವಾಗಿ ವಿಭಾಗ 10(23AAB) ನಲ್ಲಿ ಉಲ್ಲೇಖಿಸಲಾದ ನಿಧಿಯಿಂದ ಪಿಂಚಣಿಯನ್ನು ಪಡೆದುಕೊಳ್ಳಲು ಇರಬೇಕು.

ಸೂಚನೆ: ಹೂಡಿಕೆದಾರರು ಮುಕ್ತಾಯದ ಮೊದಲು ಯೋಜನೆಯಿಂದ ನಿರ್ಗಮಿಸಿದರೆ, ಸರೆಂಡರ್ ಮೌಲ್ಯವು ರಶೀದಿಯ ವರ್ಷದಲ್ಲಿ ತೆರಿಗೆಗೆ ಒಳಪಡುತ್ತದೆ.

ವಿಭಾಗ 80CCD

ಸೆಕ್ಷನ್ 80CCD ಅಡಿಯಲ್ಲಿ, ಒಬ್ಬ ವ್ಯಕ್ತಿ ಮತ್ತು ಅದರ ಉದ್ಯೋಗದಾತರು ಕೇಂದ್ರ ಸರ್ಕಾರ ಪ್ರಮಾಣೀಕರಿಸಿದ ಪಿಂಚಣಿ ಯೋಜನೆಗಳಿಗೆ ಕೊಡುಗೆಗಳನ್ನು ನೀಡಿದರೆ, ಒಬ್ಬ ವೈಯಕ್ತಿಕ ತೆರಿಗೆದಾರರು INR 1,50,000 ವರೆಗೆ ತೆರಿಗೆ ವಿನಾಯಿತಿಗಳನ್ನು ಪಡೆಯಬಹುದು.

ಸೂಚನೆ: ಮೊತ್ತವು ವ್ಯಕ್ತಿಯ ಸಂಬಳದ 10% ಅನ್ನು ಮೀರದಿದ್ದರೆ ಮಾತ್ರ ಕೊಡುಗೆ ಮೊತ್ತದ ಮೇಲಿನ ತೆರಿಗೆ ಕಡಿತವು ಅರ್ಹವಾಗಿರುತ್ತದೆ. 2017-18 ರ ಹಣಕಾಸು ವರ್ಷದಿಂದ, ಸ್ವಯಂ ಉದ್ಯೋಗಿ ವ್ಯಕ್ತಿಗೆ ಗರಿಷ್ಠ ಕಡಿತ ಹೊಣೆಗಾರಿಕೆಯು ಹಿಂದಿನ 10% ಮಿತಿಯಿಂದ ಒಟ್ಟು ಸಂಬಳದ 20% ಗೆ ಹೆಚ್ಚಿದೆ ಗರಿಷ್ಠ INR 1,50,000 ಗೆ ಒಳಪಟ್ಟಿರುತ್ತದೆ.

ವಿಭಾಗ 80CCF

ವಿಭಾಗ 80CCF ಸರ್ಕಾರ ಪ್ರಮಾಣೀಕರಿಸಿದ ದೀರ್ಘಾವಧಿಯ ಮೂಲಸೌಕರ್ಯ ಬಾಂಡ್ಗಳಿಗೆ ಮಾಡಿದ ಹೂಡಿಕೆಗಳ ಮೇಲೆ ತೆರಿಗೆ ಕಡಿತವನ್ನು ಅನುಮತಿಸುತ್ತದೆ. ಸೆಕ್ಷನ್ 80CCF ಅಡಿಯಲ್ಲಿ ಒಬ್ಬ ವ್ಯಕ್ತಿ ಮತ್ತು HUF ಗಳು INR 20,000 ವರೆಗೆ ಕಡಿತಗಳನ್ನು ಪಡೆಯಬಹುದು.

ವಿಭಾಗ 80CCG

ಸರ್ಕಾರಿ ಅನುಮೋದಿತ ಇಕ್ವಿಟಿ ಯೋಜನೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ವೈಯಕ್ತಿಕ ತೆರಿಗೆದಾರರು ಸೆಕ್ಷನ್ 80CCG ಅಡಿಯಲ್ಲಿ INR 25,000 ವರೆಗೆ ಗರಿಷ್ಠ ಕಡಿತಗಳನ್ನು ಪಡೆಯಬಹುದು.

ಸೂಚನೆ: ಸೆಕ್ಷನ್ 80CCG ಅಡಿಯಲ್ಲಿ ಕ್ಲೈಮ್ ಮಾಡಲಾದ ಕಡಿತವು ಈಕ್ವಿಟಿ ಯೋಜನೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿದ ಮೊತ್ತದ 50% ಅನ್ನು ಮೀರುವಂತಿಲ್ಲ.

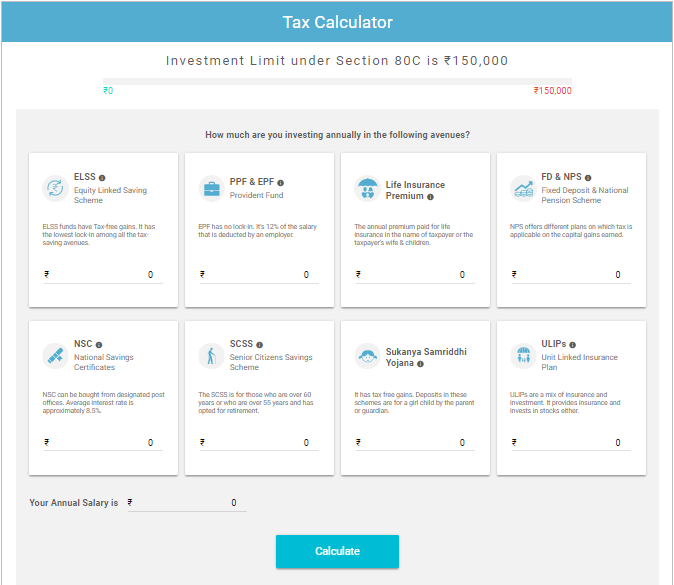

ಆದಾಯ ತೆರಿಗೆ ಕ್ಯಾಲ್ಕುಲೇಟರ್

ತೆರಿಗೆ ಉಳಿತಾಯ ಮುಖ್ಯ! ನಮ್ಮಲ್ಲಿ ಹೆಚ್ಚಿನವರು ಆದಾಯ ತೆರಿಗೆಯನ್ನು ಉಳಿಸಲು ಎಷ್ಟು ಹೂಡಿಕೆ ಮಾಡಬೇಕೆಂದು ಲೆಕ್ಕ ಹಾಕಲು ಹೆಣಗಾಡುತ್ತಾರೆ. ಸರಿ, ನಾವು ಇಲ್ಲಿ ಪರಿಹಾರವನ್ನು ಹೊಂದಿದ್ದೇವೆ:

ನಿಮ್ಮ ವಾರ್ಷಿಕ ಸಂಬಳ ಮತ್ತು ನಿಮ್ಮ ಹೂಡಿಕೆಗಳನ್ನು ಭರ್ತಿ ಮಾಡಿ ಮತ್ತು ನಿಮ್ಮ ತೆರಿಗೆ ಹೊಣೆಗಾರಿಕೆಗಳನ್ನು ಲೆಕ್ಕ ಹಾಕಿ.

ಜಗತ್ತಿನಲ್ಲಿ ಅರ್ಥಮಾಡಿಕೊಳ್ಳಲು ಕಷ್ಟಕರವಾದ ವಿಷಯವೆಂದರೆ ತೆರಿಗೆಗಳನ್ನು ಅರ್ಥಮಾಡಿಕೊಳ್ಳುವುದು. ಆದ್ದರಿಂದ, ತೆರಿಗೆ ಉಳಿಸುವ ಹೂಡಿಕೆಯ ಆಯ್ಕೆಗಳನ್ನು ವಿಶ್ಲೇಷಿಸುವುದು ಮತ್ತು ನಿಮ್ಮ ಉಳಿತಾಯ ಯೋಜನೆಗಳಿಗೆ ಸರಿಹೊಂದುವಂತಹವುಗಳನ್ನು ಆಯ್ಕೆ ಮಾಡುವುದು ಉತ್ತಮ. ಉತ್ತಮವಾಗಿ ಹೂಡಿಕೆ ಮಾಡಿ, ಉತ್ತಮ ತೆರಿಗೆ ಉಳಿಸಿ!

"ತೆರಿಗೆ ಪಾವತಿಸುವುದು ಶಿಕ್ಷೆಯಲ್ಲ, ಅದು ಜವಾಬ್ದಾರಿ"

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಖಾತರಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.