+91-22-48913909

+91-22-48913909

Table of Contents

- ಉಳಿತಾಯ ಖಾತೆ ಬಡ್ಡಿ ದರಗಳು 2022

- ಉಳಿತಾಯ ಖಾತೆಯ ಮೇಲಿನ ಬಡ್ಡಿಯನ್ನು ಲೆಕ್ಕಾಚಾರ ಮಾಡುವ ಸೂತ್ರ

- ಲಿಕ್ವಿಡ್ ಫಂಡ್ಗಳು - ಹಣ ಗಳಿಸಲು ಉತ್ತಮ ಆಯ್ಕೆ?

- FAQ ಗಳು

- 1. ಉಳಿತಾಯ ಖಾತೆ (SA) ಸ್ಥಿರ ಠೇವಣಿ (FD) ಗಿಂತ ಭಿನ್ನವಾಗಿದೆಯೇ?

- 2. ಎಲ್ಲಾ ಬ್ಯಾಂಕ್ಗಳು ಒಂದೇ ಸೂತ್ರವನ್ನು ಅನುಸರಿಸುತ್ತವೆಯೇ?

- 3. ಉಳಿತಾಯ ಖಾತೆಗಳು ಮತ್ತು ದ್ರವ ಖಾತೆಗಳು ಒಂದೇ ಆಗಿವೆಯೇ?

- 4. ನಾನು ಉಳಿತಾಯ ಖಾತೆಯಿಂದ ಹಣವನ್ನು ಹಿಂಪಡೆಯಬಹುದೇ?

- 5. SA ನಲ್ಲಿ ಯಾವುದೇ ತೆರಿಗೆ ಪ್ರಯೋಜನಗಳಿವೆಯೇ?

- 6. ನಾನು ಇರಿಸಬಹುದಾದ ಯಾವುದೇ ಮೇಲಿನ ಮಿತಿ ಇದೆಯೇ?

- 7. ಉಳಿತಾಯ ಖಾತೆ ತೆರೆಯಲು ಅಗತ್ಯವಿರುವ ಕನಿಷ್ಠ ಮೊತ್ತ ಎಷ್ಟು?

- 8. ನಾನು SA ಅನ್ನು ಮುಚ್ಚಿದರೆ ನಾನು ಹೊರಲು ಯಾವುದೇ ನಿರ್ಗಮನ ಹೊರೆ ಇದೆಯೇ?

- 9. ಕೆಲವೊಮ್ಮೆ ಎಸ್ಎಗಿಂತ ಎಫ್ಡಿಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ಏಕೆ ಲಾಭದಾಯಕವಾಗಿದೆ?

- 10. ಹಣದುಬ್ಬರವು ಉಳಿತಾಯ ಖಾತೆಗಳ ಮೇಲೆ ಪರಿಣಾಮ ಬೀರುತ್ತದೆಯೇ?

- 11. ನಾನು ಬಹು ಉಳಿತಾಯ ಖಾತೆಗಳನ್ನು ಹೊಂದಬಹುದೇ?

- 12. ಉಳಿತಾಯ ಖಾತೆಯನ್ನು ತೆರೆಯಲು ನನಗೆ ಅಗತ್ಯವಿರುವ ದಾಖಲೆಗಳು ಯಾವುವು?

- 13. ಉಳಿತಾಯ ಖಾತೆಯನ್ನು ತೆರೆಯಲು ನನಗೆ KYC ಅಗತ್ಯವಿದೆಯೇ?

ಉಳಿತಾಯ ಖಾತೆಯಿಂದ ಹೆಚ್ಚಿನದನ್ನು ಪಡೆಯುವುದು ಹೇಗೆ?

ಎಉಳಿತಾಯ ಖಾತೆ ಒಂದು ವಿಧವಾಗಿದೆಬ್ಯಾಂಕ್ ಹಣವನ್ನು ಠೇವಣಿ ಮಾಡಲು ಬಳಸುವ ಖಾತೆ. ಸಮಯದ ಅವಧಿಯಲ್ಲಿ ಖಾತೆಯಲ್ಲಿ ಬಡ್ಡಿಯನ್ನು ಗಳಿಸಲಾಗುತ್ತದೆ. ಇದು ಉಳಿತಾಯಕ್ಕಾಗಿ ಹಣವನ್ನು ಠೇವಣಿ ಮಾಡುವ ಖಾತೆಯಾಗಿದೆ ಮತ್ತು ಹೀಗಾಗಿ ಹೆಸರು ಉಳಿತಾಯ ಖಾತೆಯಾಗಿದೆ. ಇದು ನಿಮ್ಮ ಹೆಚ್ಚುವರಿ ಹಣವನ್ನು ಸಂಗ್ರಹಿಸಲು ಮತ್ತು ಅದರ ಮೇಲೆ ಬಡ್ಡಿಯನ್ನು ಗಳಿಸಲು ನಿಮಗೆ ಅನುಮತಿಸುವ ಸರಳ ರೀತಿಯ ಬ್ಯಾಂಕ್ ಖಾತೆಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ. ಈ ದಿನಗಳಲ್ಲಿ ಒಬ್ಬರು ಬ್ಯಾಂಕ್ನಲ್ಲಿ ಆನ್ಲೈನ್ ಉಳಿತಾಯ ಖಾತೆಯನ್ನು ತೆರೆಯಬಹುದು,ಉಳಿಸಲು ಪ್ರಾರಂಭಿಸಿ ಮತ್ತು ಬಡ್ಡಿಯನ್ನು ಗಳಿಸುವುದು.

ಗ್ರಾಹಕರು ಸಾಮಾನ್ಯವಾಗಿ ಹೆಚ್ಚಿನ ಬಡ್ಡಿ ಉಳಿತಾಯ ಖಾತೆಗಳನ್ನು ಬಯಸುತ್ತಾರೆ. ವಿವಿಧ ಬ್ಯಾಂಕ್ಗಳು ವಿಭಿನ್ನ ಉಳಿತಾಯ ಖಾತೆ ಬಡ್ಡಿದರಗಳನ್ನು ಒದಗಿಸುತ್ತವೆ. ನಿಮ್ಮ ಉಳಿತಾಯ ಖಾತೆಯೊಂದಿಗೆ, ನೀವು ಯಾವಾಗ ಬೇಕಾದರೂ ಹಣವನ್ನು ವರ್ಗಾಯಿಸಬಹುದು ಮತ್ತು ಹಣವನ್ನು ಹಿಂಪಡೆಯಬಹುದು.

ಉಳಿತಾಯ ಖಾತೆ ಬಡ್ಡಿ ದರಗಳು 2022

ಮೇಲೆ ಹೇಳಿದಂತೆ, ಉಳಿತಾಯ ಖಾತೆಯ ಬಡ್ಡಿದರಗಳು ವಿವಿಧ ಬ್ಯಾಂಕುಗಳಿಗೆ ವಿಭಿನ್ನವಾಗಿವೆ. ಸಾಮಾನ್ಯಶ್ರೇಣಿ ಉಳಿತಾಯ ಖಾತೆಯ ಬಡ್ಡಿದರಗಳು ಬದಲಾಗುತ್ತವೆ2.07% - 7% ವಾರ್ಷಿಕ

| ಬ್ಯಾಂಕ್ | ಬಡ್ಡಿ ದರ |

|---|---|

| ಆಂಧ್ರ ಬ್ಯಾಂಕ್ | 3.00% |

| ಆಕ್ಸಿಸ್ ಬ್ಯಾಂಕ್ | 3.00% - 4.00% |

| ಬ್ಯಾಂಕ್ ಆಫ್ ಬರೋಡಾ | 2.75% |

| ಬ್ಯಾಂಕ್ ಆಫ್ ಇಂಡಿಯಾ | 2.90% |

| ಬಂಧನ್ ಬ್ಯಾಂಕ್ | 3.00% - 7.15% |

| ಬ್ಯಾಂಕ್ ಆಫ್ ಮಹಾರಾಷ್ಟ್ರ | 2.75% |

| ಕೆನರಾ ಬ್ಯಾಂಕ್ | 2.90% - 3.20% |

| ಸೆಂಟ್ರಲ್ ಬ್ಯಾಂಕ್ ಆಫ್ ಇಂಡಿಯಾ | 2.75% - 3.00% |

| ಸಿಟಿ ಬ್ಯಾಂಕ್ | 2.75% |

| ಕಾರ್ಪೊರೇಷನ್ ಬ್ಯಾಂಕ್ | 3.00% |

| ದೇನಾ ಬ್ಯಾಂಕ್ | 2.75% |

| ಧನಲಕ್ಷ್ಮಿ ಬ್ಯಾಂಕ್ | 3.00% - 4.00% |

| ಡಿಬಿಎಸ್ ಬ್ಯಾಂಕ್ (ಡಿಜಿಬ್ಯಾಂಕ್) | 3.50% - 5.00% |

| ಫೆಡರಲ್ ಬ್ಯಾಂಕ್ | 2.50% - 3.80% |

| HDFC ಬ್ಯಾಂಕ್ | 3.00% - 3.50% |

| HSBC ಬ್ಯಾಂಕ್ | 2.50% |

| ಐಸಿಐಸಿಐ ಬ್ಯಾಂಕ್ | 3.00% - 3.50% |

| IDBI ಬ್ಯಾಂಕ್ | 3.00% - 3.50% |

| IDFC ಬ್ಯಾಂಕ್ | 3.50% - 7.00% |

| ಇಂಡಿಯನ್ ಬ್ಯಾಂಕ್ | 3.00% - 3.15% |

| ಇಂಡಿಯನ್ ಓವರ್ಸೀಸ್ ಬ್ಯಾಂಕ್ | 3.05% |

| ಇಂಡಸ್ಇಂಡ್ ಬ್ಯಾಂಕ್ | 4.00% - 6.00% |

| ಕರ್ನಾಟಕ ಬ್ಯಾಂಕ್ | 2.75% - 4.50% |

| ಬ್ಯಾಂಕ್ ಬಾಕ್ಸ್ | 3.50% - 4.00% |

| ಪಂಜಾಬ್ರಾಷ್ಟ್ರೀಯ ಬ್ಯಾಂಕ್ (PNB) | 3.00% |

| RBL ಬ್ಯಾಂಕ್ | 4.75% - 6.75% |

| ಸೌತ್ ಇಂಡಿಯನ್ ಬ್ಯಾಂಕ್ | 2.35% - 4.50% |

| ಸ್ಟೇಟ್ ಬ್ಯಾಂಕ್ ಆಫ್ ಇಂಡಿಯಾ (SBI) | 2.75% |

| UCO ಬ್ಯಾಂಕ್ | 2.50% |

| ಯೆಸ್ ಬ್ಯಾಂಕ್ | 4.00% - 6.00% |

ಇತ್ತೀಚಿನ RBI ಆದೇಶದ ಪ್ರಕಾರ, ನಿಮ್ಮ ಉಳಿತಾಯ ಖಾತೆಯ ಮೇಲಿನ ಬಡ್ಡಿಯನ್ನು ಪ್ರತಿದಿನ ಲೆಕ್ಕ ಹಾಕಲಾಗುತ್ತದೆಆಧಾರ. ಲೆಕ್ಕಾಚಾರವು ನಿಮ್ಮ ಮುಕ್ತಾಯದ ಮೊತ್ತವನ್ನು ಆಧರಿಸಿದೆ. ಗಳಿಸಿದ ಬಡ್ಡಿಯನ್ನು ಖಾತೆಯ ಪ್ರಕಾರ ಮತ್ತು ಬ್ಯಾಂಕಿನ ನೀತಿಯನ್ನು ಅವಲಂಬಿಸಿ ಅರ್ಧ-ವಾರ್ಷಿಕ ಅಥವಾ ತ್ರೈಮಾಸಿಕಕ್ಕೆ ಜಮಾ ಮಾಡಲಾಗುತ್ತದೆ.

ಉಳಿತಾಯ ಖಾತೆಯ ಮೇಲಿನ ಬಡ್ಡಿಯನ್ನು ಲೆಕ್ಕಾಚಾರ ಮಾಡುವ ಸೂತ್ರ

ಮಾಸಿಕ ಬಡ್ಡಿ = ದೈನಂದಿನ ಬಾಕಿ x (ದಿನಗಳ ಸಂಖ್ಯೆ) x ಬಡ್ಡಿ ದರ/ ವರ್ಷದಲ್ಲಿ ದಿನಗಳು

ಉದಾಹರಣೆಗೆ, ನಾವು ದೈನಂದಿನ ಮುಕ್ತಾಯದ ಬ್ಯಾಲೆನ್ಸ್ ಒಂದು ತಿಂಗಳಿಗೆ ಪ್ರತಿದಿನ 1 ಲಕ್ಷ ಮತ್ತು ಉಳಿತಾಯ ಖಾತೆಯ ಮೇಲಿನ ಬಡ್ಡಿ ದರವು 4% p.a. ಎಂದು ಭಾವಿಸಿದರೆ, ನಂತರ ಸೂತ್ರದ ಪ್ರಕಾರ

ತಿಂಗಳ ಬಡ್ಡಿ = 1 ಲಕ್ಷ x (30) x (4/100)/365 = INR 329

ಆದ್ದರಿಂದ ಬಹಳಷ್ಟು ಐಡಲ್ ಕ್ಯಾಶ್ ಮತ್ತು ಕಡಿಮೆ ಉಳಿತಾಯ ಖಾತೆ ಬಡ್ಡಿದರಗಳೊಂದಿಗೆ, ನಿಮ್ಮ ಬ್ಯಾಂಕ್ ಖಾತೆಯಿಂದ ನೀವು ಹೆಚ್ಚಿನದನ್ನು ಹೇಗೆ ಪಡೆಯಬಹುದು? ಸ್ವಾಭಾವಿಕವಾಗಿ, ನಿಮ್ಮ ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡುವುದು ಉತ್ತರವಾಗಿದೆ. ಆದರೆ ನೀವು ಹೆಚ್ಚಿನ ಅಪಾಯಗಳನ್ನು ತೆಗೆದುಕೊಳ್ಳಲು ಬಯಸದಿದ್ದರೆ ಮತ್ತು ಸುರಕ್ಷಿತವಾಗಿ ಆಡಲು ಆದ್ಯತೆ ನೀಡಿದರೆ, ನಿಮ್ಮ ಉಳಿತಾಯ ಖಾತೆಯಿಂದ ನೀವು ಹೇಗೆ ಹೆಚ್ಚಿನದನ್ನು ಪಡೆಯಬಹುದು ಎಂಬುದನ್ನು ನೋಡೋಣ.

Talk to our investment specialist

ಲಿಕ್ವಿಡ್ ಫಂಡ್ಗಳು - ಹಣ ಗಳಿಸಲು ಉತ್ತಮ ಆಯ್ಕೆ?

ನಮ್ಮಲ್ಲಿ ಹೆಚ್ಚಿನವರು ಕಡಿಮೆ ಉಳಿತಾಯ ಖಾತೆಯ ಬಡ್ಡಿದರಗಳೊಂದಿಗೆ ಬ್ಯಾಂಕಿನಲ್ಲಿ ನಮ್ಮ ಬಿಡಿ ಹಣದ ಗಮನಾರ್ಹ ಭಾಗವನ್ನು ಇಡುತ್ತಾರೆ ಮತ್ತು ಹೀಗಾಗಿ ಐಡಲ್ ಕ್ಯಾಶ್ನಿಂದ ಕಡಿಮೆ ಗಳಿಸುತ್ತಾರೆ. ಮತ್ತೊಂದೆಡೆ,ದ್ರವ ನಿಧಿಗಳು ಉಳಿತಾಯ ಖಾತೆಯ ಬಡ್ಡಿದರಗಳಿಗಿಂತ ಉತ್ತಮವಾದ ಬಡ್ಡಿದರಗಳನ್ನು ಬಹುತೇಕ ಒಂದೇ ರೀತಿಯ ಅಪಾಯದ ಮಟ್ಟದೊಂದಿಗೆ ಮತ್ತು ಹಣವನ್ನು ಗಳಿಸಲು ಉತ್ತಮ ಆಯ್ಕೆಯನ್ನು ನೀಡುತ್ತದೆ.

ಲಿಕ್ವಿಡ್ ಫಂಡ್ ಎಂದರೇನು?

ದ್ರವ ನಿಧಿಗಳು ಅಥವಾ ದ್ರವಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಇದು ಪ್ರಾಥಮಿಕವಾಗಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನ ಒಂದು ವಿಧವಾಗಿದೆಹಣದ ಮಾರುಕಟ್ಟೆ ವಾದ್ಯಗಳು. ಇದು ಒಳಗೊಂಡಿರುತ್ತದೆಹೂಡಿಕೆ ಖಜಾನೆ ಬಿಲ್ಗಳು, ಟರ್ಮ್ ಡೆಪಾಸಿಟ್ಗಳು, ಠೇವಣಿಗಳ ಪ್ರಮಾಣಪತ್ರಗಳು ಇತ್ಯಾದಿ ಹಣಕಾಸು ಸಾಧನಗಳಲ್ಲಿ. ಈ ಉಪಕರಣಗಳು ಕಡಿಮೆ ಮೆಚ್ಯೂರಿಟಿ ಅವಧಿಯನ್ನು ಹೊಂದಿರುತ್ತವೆ (91 ದಿನಗಳಿಗಿಂತ ಕಡಿಮೆ) ಇವುಗಳಲ್ಲಿ ಅಪಾಯದ ಮಟ್ಟವನ್ನು ಖಚಿತಪಡಿಸುತ್ತದೆಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ವಿಧಗಳು ಕನಿಷ್ಠವಾಗಿದೆ.

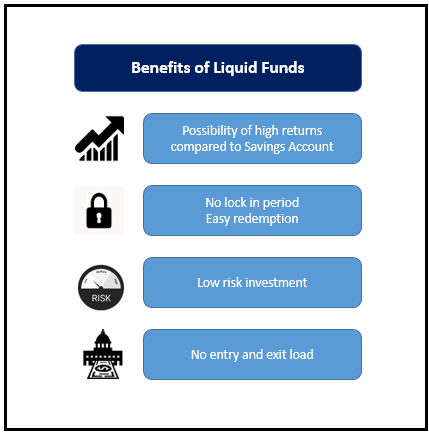

ಲಿಕ್ವಿಡ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಪ್ರಯೋಜನಗಳು

ಈ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಲಾಕ್-ಇನ್ ಅವಧಿಯನ್ನು ಹೊಂದಿಲ್ಲ ಮತ್ತು ಹಿಂಪಡೆಯುವಿಕೆಗಳನ್ನು ಸಾಮಾನ್ಯವಾಗಿ ಕೆಲಸದ ದಿನದಂದು 24 ಗಂಟೆಗಳ ಒಳಗೆ ಪ್ರಕ್ರಿಯೆಗೊಳಿಸಲಾಗುತ್ತದೆ (ಅಥವಾ ಕೆಲವು ಸಂದರ್ಭಗಳಲ್ಲಿ ಕಡಿಮೆ). ಈ ನಿಧಿಗಳಿಗೆ ಯಾವುದೇ ಪ್ರವೇಶ ಲೋಡ್ ಅಥವಾ ನಿರ್ಗಮನ ಲೋಡ್ ಅನ್ನು ಲಗತ್ತಿಸಲಾಗಿಲ್ಲ ಮತ್ತು ನಿಧಿಯಲ್ಲಿನ ಉಪಕರಣಗಳ ಪ್ರಕಾರದ ಕಾರಣದಿಂದಾಗಿ ಬಡ್ಡಿದರದ ಅಪಾಯವು ಅತ್ಯಲ್ಪವಾಗಿದೆ.

ಲಿಕ್ವಿಡ್ ಫಂಡ್ ರಿಟರ್ನ್ಸ್

ಲಿಕ್ವಿಡ್ ಫಂಡ್ಗಳು ಹೆಚ್ಚಿನ ಸಮಯದಲ್ಲಿ ಅಲ್ಪಾವಧಿಯ ಹೂಡಿಕೆಗೆ ಉತ್ತಮ ಆದಾಯವನ್ನು ನೀಡುತ್ತವೆಹಣದುಬ್ಬರ ಮಾರುಕಟ್ಟೆ ಪರಿಸರ. ಅಂತಹ ಅವಧಿಗಳಲ್ಲಿ, ಬಡ್ಡಿದರಗಳು ಅಧಿಕವಾಗಿರುತ್ತವೆ ಮತ್ತು ಇದು ಪ್ರತಿಯಾಗಿ, ದ್ರವ ನಿಧಿಗಳಿಗೆ ಉತ್ತಮ ಆದಾಯವನ್ನು ಖಾತ್ರಿಗೊಳಿಸುತ್ತದೆ. ಲಿಕ್ವಿಡ್ ಫಂಡ್ಗಳು ದೈನಂದಿನ/ಸಾಪ್ತಾಹಿಕ/ಮಾಸಿಕ ಲಾಭಾಂಶ (ಪಾವತಿ ಅಥವಾ ಮರುಹೂಡಿಕೆ) ಮತ್ತು ಬೆಳವಣಿಗೆಯ ಆಯ್ಕೆಯಂತಹ ವಿವಿಧ ಆಯ್ಕೆಗಳ ರೂಪದಲ್ಲಿ ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ಲಭ್ಯವಿದೆ.

ಲಿಕ್ವಿಡ್ ಫಂಡ್ಗಳು, ಸರಾಸರಿ ಆಫರ್ ಬಡ್ಡಿ ದರವು ವರ್ಷಕ್ಕೆ 7% ರಿಂದ 8% ವರೆಗೆ ಇರುತ್ತದೆ. ಇದು ಉಳಿತಾಯ ಖಾತೆಯ ಬಡ್ಡಿದರಕ್ಕಿಂತ ಗಣನೀಯವಾಗಿ ಹೆಚ್ಚಾಗಿದೆ. ಸ್ಥಿರತೆಯನ್ನು ಬಯಸುವ ಹೂಡಿಕೆದಾರರಿಗೆನಗದು ಹರಿವುಗಳು, ಅವರು ಡಿವಿಡೆಂಡ್ಗಳನ್ನು ಆರಿಸಿಕೊಳ್ಳಬಹುದು, ಅದನ್ನು ಅವರ ಆಯ್ಕೆಯ ಪ್ರಕಾರ ಅವರ ಖಾತೆಗೆ ಜಮಾ ಮಾಡಲಾಗುತ್ತದೆ. ಸ್ಥಿರವಾದ ಆದಾಯವನ್ನು ನೀಡಿದ ಕೆಲವು ಉತ್ತಮ ಕಾರ್ಯಕ್ಷಮತೆಯ ದ್ರವ ನಿಧಿಗಳು ಈ ಕೆಳಗಿನಂತಿವೆ:

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Indiabulls Liquid Fund Growth ₹2,496.59

↑ 0.39 ₹130 0.7 1.9 3.7 7.3 7.4 7.07% 2M 1D 2M 2D PGIM India Insta Cash Fund Growth ₹336.083

↑ 0.06 ₹366 0.7 1.9 3.7 7.3 7.3 6.93% 2M 15D 2M 19D Principal Cash Management Fund Growth ₹2,277.44

↑ 0.35 ₹5,477 0.7 1.8 3.6 7.2 7.3 7.06% 2M 1D 2M 2D JM Liquid Fund Growth ₹70.4373

↑ 0.01 ₹2,806 0.7 1.8 3.6 7.2 7.2 7.13% 1M 10D 1M 13D Axis Liquid Fund Growth ₹2,874.17

↑ 0.48 ₹32,609 0.7 1.9 3.7 7.3 7.4 7.08% 2M 4D 2M 4D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 24 Apr 25

ತೆರಿಗೆ

ದ್ರವ ನಿಧಿಗಳು ಉಳಿತಾಯ ಖಾತೆಗಿಂತ ಗಮನಾರ್ಹ ತೆರಿಗೆ ಪ್ರಯೋಜನವನ್ನು ನೀಡುತ್ತವೆ. ದ್ರವ ನಿಧಿಗಳ ತೆರಿಗೆಬಂಡವಾಳ ಲಾಭಗಳು 3 ವರ್ಷಗಳಿಗಿಂತ ಕಡಿಮೆ ಅವಧಿಗೆ 30% ಮತ್ತು ಪ್ರಸ್ತುತ ತೆರಿಗೆ ಕಾನೂನುಗಳ ಪ್ರಕಾರ 3 ವರ್ಷಗಳಿಗಿಂತ ಹೆಚ್ಚು ಅಥವಾ ಸಮನಾದ ಸೂಚ್ಯಂಕದೊಂದಿಗೆ 20%. ಈ ಕಡಿಮೆ ತೆರಿಗೆ ಸಂಭವದಿಂದಾಗಿ, ದ್ರವ ನಿಧಿಗಳ ಮೇಲಿನ ನಿವ್ವಳ ಇಳುವರಿಯು ಉಳಿತಾಯ ಖಾತೆಗಿಂತ ಹೆಚ್ಚಿನ ಸಂದರ್ಭಗಳಲ್ಲಿ ಹೆಚ್ಚಾಗಿರುತ್ತದೆ. ಅಲ್ಪಾವಧಿಗೆ, ದ್ರವ ನಿಧಿಗಳ ಮೇಲಿನ ಲಾಭಾಂಶದ ಮೇಲೆ 25% ತೆರಿಗೆಯನ್ನು ಪಡೆಯಬಹುದು. ಹೆಚ್ಚಿನ ಸಂದರ್ಭಗಳಲ್ಲಿ ದ್ರವ ನಿಧಿಗಳ ಮೇಲಿನ ಇಳುವರಿಯು ಉಳಿತಾಯ ಖಾತೆಗಿಂತ ಹೆಚ್ಚಾಗಿರುತ್ತದೆ ಎಂಬ ತೀರ್ಮಾನಕ್ಕೆ ಇದು ನಮ್ಮನ್ನು ಕರೆದೊಯ್ಯುತ್ತದೆ. ಇದಲ್ಲದೆ, ಇದು ಉತ್ಪನ್ನಗಳಲ್ಲಿ ಒಳಗೊಂಡಿರುವ ಅಪಾಯವನ್ನು ತೆಗೆದುಕೊಳ್ಳುವ ಗ್ರಾಹಕರ ಸಾಮರ್ಥ್ಯದ ಮೇಲೆ ಅವಲಂಬಿತವಾಗಿರುತ್ತದೆ.

ಸ್ವಾಭಾವಿಕವಾಗಿ, ನಿಮ್ಮ ಉಳಿತಾಯ ಖಾತೆಯಿಂದ ಹೆಚ್ಚಿನದನ್ನು ಪಡೆಯಲು, ನೀವು ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡಬೇಕಾಗುತ್ತದೆ. ಲಿಕ್ವಿಡ್ ಫಂಡ್ಗಳಿಗೆ ಹೋಲಿಸಿದರೆ ಉಳಿತಾಯ ಖಾತೆ ಬಡ್ಡಿದರಗಳು ಕಡಿಮೆ ಆದಾಯವನ್ನು ನೀಡುತ್ತವೆ. ಹೀಗಾಗಿ, ಲಿಕ್ವಿಡ್ ಫಂಡ್ಗಳು ಒಂದೇ ರೀತಿಯ ಅಪಾಯದೊಂದಿಗೆ ಐಡಲ್ ಕ್ಯಾಶ್ನಿಂದ ಹೆಚ್ಚಿನದನ್ನು ಮಾಡಲು ಗಣನೀಯವಾಗಿ ಉತ್ತಮ ಆಯ್ಕೆಯನ್ನು ನೀಡುತ್ತವೆ, ಆದರೆ ಆದಾಯವನ್ನು ದ್ವಿಗುಣಗೊಳಿಸುತ್ತವೆ. ನಿಮ್ಮ ಸಾಮಾನ್ಯ ಉಳಿತಾಯ ಬ್ಯಾಂಕ್ ಖಾತೆಯಿಂದ ಗಮನಾರ್ಹವಾಗಿ ಹೆಚ್ಚಿನದನ್ನು ಪಡೆಯುವ ಹೊಸ ಮತ್ತು ಉತ್ತಮವಾದದ್ದನ್ನು ನೀವು ಪ್ರಯತ್ನಿಸುವ ಸಮಯ ಇದು.

FAQ ಗಳು

1. ಉಳಿತಾಯ ಖಾತೆ (SA) ಸ್ಥಿರ ಠೇವಣಿ (FD) ಗಿಂತ ಭಿನ್ನವಾಗಿದೆಯೇ?

ಉ: ಹೌದು, ಇದು ವಿಭಿನ್ನವಾಗಿದೆ. ನಿಶ್ಚಿತ ಠೇವಣಿಗಳೊಂದಿಗೆ, ನೀವು ಹೂಡಿಕೆ ಮಾಡಿದ ಹಣವನ್ನು ನಿರ್ದಿಷ್ಟ ಅವಧಿಗೆ ಲಾಕ್ ಮಾಡಲಾಗಿದೆ ಮತ್ತು ನೀವು ಮುಕ್ತಾಯದ ಮೊದಲು ಅದನ್ನು ಹಿಂಪಡೆಯಲು ಸಾಧ್ಯವಿಲ್ಲ. ಉಳಿತಾಯ ಖಾತೆಯೊಂದಿಗೆ, ನಿಮ್ಮ ಇಚ್ಛೆಯಂತೆ ಠೇವಣಿ ಮಾಡಲು ಮತ್ತು ಹಿಂಪಡೆಯಲು ನಿಮಗೆ ಸ್ವಾತಂತ್ರ್ಯವಿದೆ. ಇದಲ್ಲದೆ, ಉಳಿತಾಯ ಖಾತೆಗಳಿಗೆ ಹೋಲಿಸಿದರೆ ಸ್ಥಿರ ಠೇವಣಿಗಳಿಗೆ ಠೇವಣಿ ಮಾಡಿದ ಹಣದ ಮೇಲೆ ಬ್ಯಾಂಕ್ಗಳ ಬಡ್ಡಿ ಹೆಚ್ಚು.

2. ಎಲ್ಲಾ ಬ್ಯಾಂಕ್ಗಳು ಒಂದೇ ಸೂತ್ರವನ್ನು ಅನುಸರಿಸುತ್ತವೆಯೇ?

ಉ: ಉಳಿತಾಯ ಖಾತೆಗೆ ಬಡ್ಡಿ ದರವನ್ನು ಲೆಕ್ಕಾಚಾರ ಮಾಡುವಾಗ ಹೆಚ್ಚಿನ ಬ್ಯಾಂಕುಗಳು ಅದೇ ಸೂತ್ರವನ್ನು ಅನುಸರಿಸುತ್ತವೆ. ದೈನಂದಿನ ಸಮತೋಲನವು ಹಣವನ್ನು ಠೇವಣಿ ಮಾಡಿದ ದಿನಗಳ ಸಂಖ್ಯೆಯಿಂದ ಗುಣಿಸಲ್ಪಡುತ್ತದೆ, ನಿರಂತರವಾಗಿ ನಡೆಯುತ್ತಿರುವ ಬಡ್ಡಿದರದಿಂದ ಗುಣಿಸಲಾಗುತ್ತದೆ. ಸಂಪೂರ್ಣ ವಿಷಯವನ್ನು ನಂತರ 365 ರಿಂದ ಭಾಗಿಸಲಾಗಿದೆ. ಇದು ನಿಮ್ಮ ಉಳಿತಾಯ ಖಾತೆಯಲ್ಲಿ ನೀವು ಹೊಂದಿರುವ ಹಣದ ಮೇಲೆ ನೀವು ಗಳಿಸುವ ಬಡ್ಡಿಯನ್ನು ನೀಡುತ್ತದೆ.

3. ಉಳಿತಾಯ ಖಾತೆಗಳು ಮತ್ತು ದ್ರವ ಖಾತೆಗಳು ಒಂದೇ ಆಗಿವೆಯೇ?

ಉ: ನಿಮ್ಮ ಉಳಿತಾಯ ಖಾತೆಯಲ್ಲಿರುವ ಹಣವು ದ್ರವ ನಿಧಿಗಳು, ಉಳಿತಾಯ ಖಾತೆ ಮತ್ತುಹಣ ಅಥವಾ ಹಣವಾಗಿ ಪರಿವರ್ತಿಸಬಲ್ಲ ಆಸ್ತಿ ಒಂದೇ ಅಲ್ಲ. ಲಿಕ್ವಿಡ್ ಖಾತೆಗಳು ಸಾಮಾನ್ಯವಾಗಿ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ಅಥವಾ ಅಲ್ಪಾವಧಿಗೆ ಮಾಡಿದ ಹೂಡಿಕೆಗಳ ರೂಪದಲ್ಲಿರುತ್ತವೆ, ಇವುಗಳು ಉಳಿತಾಯ ಖಾತೆಗಿಂತ ಹೆಚ್ಚಿನ ಆದಾಯವನ್ನು ತರುತ್ತವೆ ಎಂಬ ನಿರೀಕ್ಷೆಯೊಂದಿಗೆ.

4. ನಾನು ಉಳಿತಾಯ ಖಾತೆಯಿಂದ ಹಣವನ್ನು ಹಿಂಪಡೆಯಬಹುದೇ?

ಉ: ಹೌದು, ನೀವು ಉಳಿತಾಯ ಖಾತೆಯಿಂದ ಯಾವಾಗ ಬೇಕಾದರೂ ಹಣವನ್ನು ಹಿಂಪಡೆಯಬಹುದು. ಆದಾಗ್ಯೂ, ಹೆಚ್ಚಿನ ಬ್ಯಾಂಕ್ಗಳಿಗೆ, ನಿಮ್ಮ ಉಳಿತಾಯ ಖಾತೆಯಲ್ಲಿ ನೀವು ಇರಿಸಬೇಕಾದ ಕನಿಷ್ಠ ಮೊತ್ತದ ಹಣವಿದ್ದು, ನೀವು ಖಾತೆಯನ್ನು ಮುಚ್ಚಿದಾಗ ಅದನ್ನು ಹಿಂಪಡೆಯಬಹುದು.

5. SA ನಲ್ಲಿ ಯಾವುದೇ ತೆರಿಗೆ ಪ್ರಯೋಜನಗಳಿವೆಯೇ?

ಉ: ಹೌದು, ನೀವು ತೆರಿಗೆಯನ್ನು ಕ್ಲೈಮ್ ಮಾಡಬಹುದುಕಡಿತಗೊಳಿಸುವಿಕೆ ಅಡಿಯಲ್ಲಿವಿಭಾಗ 80 ಸಿ ನಿಮ್ಮ ಉಳಿತಾಯ ಖಾತೆಯಿಂದ ಗಳಿಸಿದ ಬಡ್ಡಿಯ ಮೇಲೆ.

6. ನಾನು ಇರಿಸಬಹುದಾದ ಯಾವುದೇ ಮೇಲಿನ ಮಿತಿ ಇದೆಯೇ?

ಉ: ಇಲ್ಲ, ನಿಮ್ಮ ಉಳಿತಾಯ ಖಾತೆಯಲ್ಲಿ ನೀವು ಇರಿಸಬಹುದಾದ ಹಣದ ಮೊತ್ತಕ್ಕೆ ಯಾವುದೇ ಹೆಚ್ಚಿನ ಮಿತಿಯಿಲ್ಲ.

7. ಉಳಿತಾಯ ಖಾತೆ ತೆರೆಯಲು ಅಗತ್ಯವಿರುವ ಕನಿಷ್ಠ ಮೊತ್ತ ಎಷ್ಟು?

ಉ: ಕನಿಷ್ಠ ಮೊತ್ತವು ಬ್ಯಾಂಕಿನಿಂದ ಬ್ಯಾಂಕ್ಗೆ ಭಿನ್ನವಾಗಿರುತ್ತದೆ. ಕೆಲವು ಬ್ಯಾಂಕ್ಗಳು ಕ್ಲೈಂಟ್ಗಳಿಗೆ ಶೂನ್ಯ ಬ್ಯಾಲೆನ್ಸ್ನೊಂದಿಗೆ ಖಾತೆಗಳನ್ನು ತೆರೆಯಲು ಅವಕಾಶ ನೀಡುತ್ತವೆ, ಆದರೆ ಕೆಲವು ಗ್ರಾಹಕರು ಕನಿಷ್ಟ ಮೊತ್ತದ ರೂ. 2500. ಖಾತೆಯನ್ನು ತೆರೆಯಲು ಕನಿಷ್ಠ ಬ್ಯಾಲೆನ್ಸ್ ಅನ್ನು ತಿಳಿಯಲು ನಿಮ್ಮ ಬ್ಯಾಂಕ್ ಅನ್ನು ನೀವು ಸಂಪರ್ಕಿಸಬೇಕು.

8. ನಾನು SA ಅನ್ನು ಮುಚ್ಚಿದರೆ ನಾನು ಹೊರಲು ಯಾವುದೇ ನಿರ್ಗಮನ ಹೊರೆ ಇದೆಯೇ?

ಉ: ಸಾಮಾನ್ಯವಾಗಿ, ನೀವು ಉಳಿತಾಯ ಖಾತೆಯನ್ನು ಮುಚ್ಚುವ ಸಂದರ್ಭದಲ್ಲಿ ಯಾವುದೇ ನಿರ್ಗಮನ ಲೋಡ್ ಇರುವುದಿಲ್ಲ. ಆದರೆ ನೀವು ಯಾವುದೇ ಜಫ್ತಿಯನ್ನು ಪಾವತಿಸಬೇಕೇ ಎಂದು ಅರ್ಥಮಾಡಿಕೊಳ್ಳಲು ಅದನ್ನು ಮುಚ್ಚುವ ಮೊದಲು ನಿಮ್ಮ ಬ್ಯಾಂಕ್ನಲ್ಲಿ ನೀವು ತೆರೆದಿರುವ ಉಳಿತಾಯ ಖಾತೆಯ ನಿಖರವಾದ ಸ್ವರೂಪವನ್ನು ನೀವು ಕೇಳಬೇಕು.

9. ಕೆಲವೊಮ್ಮೆ ಎಸ್ಎಗಿಂತ ಎಫ್ಡಿಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ಏಕೆ ಲಾಭದಾಯಕವಾಗಿದೆ?

ಉ: ಉಳಿತಾಯ ಖಾತೆಗೆ ಹೋಲಿಸಿದರೆ ಸ್ಥಿರ ಠೇವಣಿಗಳಿಗೆ ಹೆಚ್ಚಿನ ಬಡ್ಡಿ ದರವಿದೆ. ಆದ್ದರಿಂದ, ಉಳಿತಾಯ ಖಾತೆಯಲ್ಲಿ ಹಣವನ್ನು ಇಡುವ ಬದಲು, ಈ ಹಣವನ್ನು ಸ್ಥಿರ ಠೇವಣಿಗಳಲ್ಲಿ ಇರಿಸಲು ಸಲಹೆ ನೀಡಲಾಗುತ್ತದೆ ಏಕೆಂದರೆ ನೀವು ಬಡ್ಡಿ ಆದಾಯವನ್ನು ಗಳಿಸಬಹುದು. ಇದು ನಿಷ್ಕ್ರಿಯತೆಯ ಒಂದು ರೂಪವಾಗಿದೆಆದಾಯ ಅದು ಹೂಡಿಕೆಯೂ ಆಗಿರಬಹುದು.

10. ಹಣದುಬ್ಬರವು ಉಳಿತಾಯ ಖಾತೆಗಳ ಮೇಲೆ ಪರಿಣಾಮ ಬೀರುತ್ತದೆಯೇ?

ಉ: ಹಣದುಬ್ಬರವು ನಿಮ್ಮ ಒಟ್ಟಾರೆ ಉಳಿತಾಯದ ಮೇಲೆ ಪರಿಣಾಮ ಬೀರುತ್ತದೆ ಮತ್ತು ಆದ್ದರಿಂದ, ಇದು ನಿಮ್ಮ ಉಳಿತಾಯ ಖಾತೆಗಳ ಮೇಲೂ ಪರಿಣಾಮ ಬೀರುತ್ತದೆ. ಹಣದುಬ್ಬರದಿಂದಾಗಿ ನಿಮ್ಮ SA ಮೇಲಿನ ಬಡ್ಡಿ ದರವು ಕಡಿಮೆಯಾಗಬಹುದು. ಹೀಗಾಗಿ, ಹಣದುಬ್ಬರವು ನಿಮ್ಮ ಉಳಿತಾಯ ಖಾತೆಯ ಮೇಲೆ ಪ್ರತಿಕೂಲ ಪರಿಣಾಮ ಬೀರಬಹುದು.

11. ನಾನು ಬಹು ಉಳಿತಾಯ ಖಾತೆಗಳನ್ನು ಹೊಂದಬಹುದೇ?

ಉ: ಹೌದು, ನೀವು ಬಹು ಉಳಿತಾಯ ಖಾತೆಗಳನ್ನು ತೆರೆಯಬಹುದು. ನೀವು ಒಂದೇ ಬ್ಯಾಂಕ್ಗಳಲ್ಲಿ ಅಥವಾ ವಿವಿಧ ಬ್ಯಾಂಕ್ಗಳಲ್ಲಿ ಖಾತೆಗಳನ್ನು ತೆರೆಯಬಹುದು.

12. ಉಳಿತಾಯ ಖಾತೆಯನ್ನು ತೆರೆಯಲು ನನಗೆ ಅಗತ್ಯವಿರುವ ದಾಖಲೆಗಳು ಯಾವುವು?

ಉ: ಉಳಿತಾಯ ಖಾತೆಯನ್ನು ತೆರೆಯಲು ನಿಮಗೆ ಅಗತ್ಯವಿರುವ ಕೆಲವು ದಾಖಲೆಗಳು ಈ ಕೆಳಗಿನಂತಿವೆ:

- ಆಧಾರ್ ಕಾರ್ಡ್

- ಮತದಾರರ ಚೀಟಿ

- ವಿಳಾಸ ಪುರಾವೆ (ವಿದ್ಯುತ್ ಬಿಲ್, ದೂರವಾಣಿ ಬಿಲ್, ಇತ್ಯಾದಿ)

- ಪಾಸ್ಪೋರ್ಟ್

- ಪಡಿತರ ಚೀಟಿ

13. ಉಳಿತಾಯ ಖಾತೆಯನ್ನು ತೆರೆಯಲು ನನಗೆ KYC ಅಗತ್ಯವಿದೆಯೇ?

ಉ: KYC ಎಂದರೆ ನಿಮ್ಮ ಗ್ರಾಹಕರನ್ನು ತಿಳಿದುಕೊಳ್ಳಿ, ಇದು ಉಳಿತಾಯ ಖಾತೆಯನ್ನು ತೆರೆಯಲು ಗ್ರಾಹಕರು ಬ್ಯಾಂಕ್ಗೆ ಒದಗಿಸಬೇಕಾದ ಅಗತ್ಯ ದಾಖಲೆಯಾಗಿದೆ. ಪ್ರಸ್ತುತ, ಉಳಿತಾಯ ಖಾತೆಯನ್ನು ತೆರೆಯಲು ಅಗತ್ಯ KYC ದಾಖಲೆಗಳನ್ನು ಹೊಂದಿರುವುದು ಕಡ್ಡಾಯವಾಗಿದೆ.

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.