Table of Contents

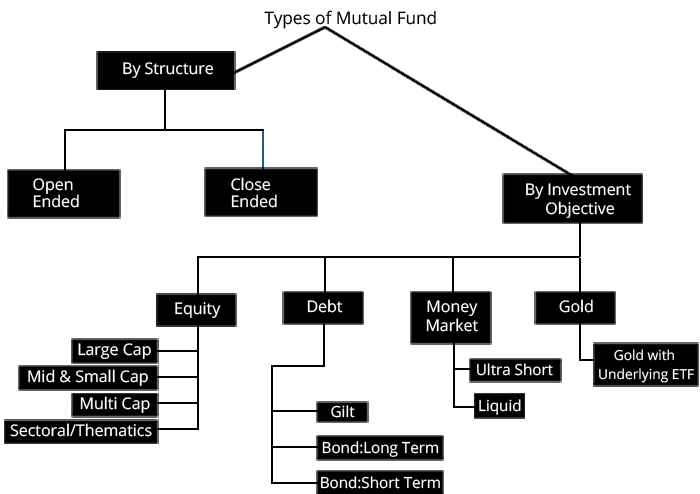

ಭಾರತದಲ್ಲಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ವಿಧಗಳು

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಉದ್ಯಮವು 1963 ರಿಂದ ಭಾರತದಲ್ಲಿದೆ. ಇಂದು, ಭಾರತದಲ್ಲಿ 10,000 ಕ್ಕೂ ಹೆಚ್ಚು ಯೋಜನೆಗಳು ಅಸ್ತಿತ್ವದಲ್ಲಿವೆ ಮತ್ತು ಉದ್ಯಮದ ಬೆಳವಣಿಗೆಯು ಬೃಹತ್ ಪ್ರಮಾಣದಲ್ಲಿದೆ. ಭಾರತೀಯ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಉದ್ಯಮದ AUM ನಿಂದ ಬೆಳೆದಿದೆಏಪ್ರಿಲ್ 30, 2011 ರಂತೆ ₹7.85 ಟ್ರಿಲಿಯನ್ ಮತ್ತು ಏಪ್ರಿಲ್ 30, 2021 ರಂತೆ ₹32.38 ಟ್ರಿಲಿಯನ್ ಅಂದರೆ 10 ವರ್ಷಗಳ ಅವಧಿಯಲ್ಲಿ 4 ಪಟ್ಟು ಹೆಚ್ಚಳವಾಗಿದೆ. ಸೇರಿಸಲು, ಏಪ್ರಿಲ್ 30, 2021 ರಂತೆ MF ಭಾಷೆಯ ಪ್ರಕಾರ ಒಟ್ಟು ಫೋಲಿಯೊಗಳ ಸಂಖ್ಯೆ9.86 ಕೋಟಿ (98.6 ಮಿಲಿಯನ್).

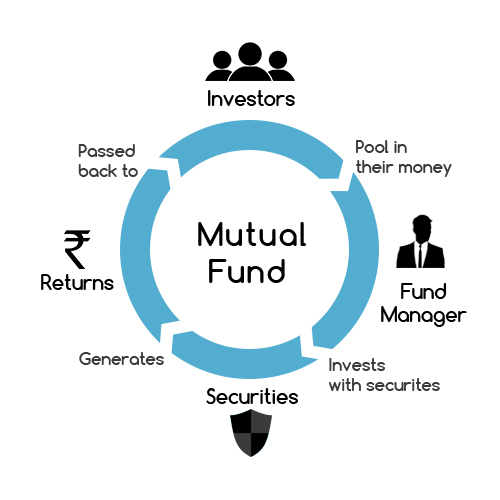

ಇಂತಹ ಕಣ್ಣಿನ ಪ್ರಲೋಭನಕಾರಿ ಬೆಳವಣಿಗೆಯನ್ನು ನೋಡುವಾಗ, ಅನೇಕ ಜನರು ಹೂಡಿಕೆ ಮಾಡಲು ಆಕರ್ಷಿತರಾಗುತ್ತಾರೆ, ಇದು ಭವಿಷ್ಯವನ್ನು ಭದ್ರಪಡಿಸಿಕೊಳ್ಳಲು ಉತ್ತಮ ಹೆಜ್ಜೆಯಾಗಿದೆ. ನೀವು ಪ್ರಾರಂಭಿಸುವ ಮೊದಲು, ನಿಮ್ಮ ಸಂಶೋಧನೆಯನ್ನು ಚೆನ್ನಾಗಿ ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಿ. ವಿಧಗಳಂತಹ MF ಗಳ ಮೂಲಭೂತ ಅಂಶಗಳನ್ನು ತಿಳಿದುಕೊಳ್ಳುವುದು ಮುಖ್ಯವಾಗಿದೆಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು, ರಿಸ್ಕ್ & ರಿಟರ್ನ್, ಡೈವರ್ಸಿಫಿಕೇಶನ್, ಇತ್ಯಾದಿ. MF ಗಳು ಈಕ್ವಿಟಿಗಳಿಗಾಗಿ ಸ್ಟಾಕ್ ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮೂಲಕ ಹಣವನ್ನು ನಿಯೋಜಿಸುತ್ತವೆ, ಅವರು ಸಾಲ ಸಾಧನಗಳಿಗೆ ಒಡ್ಡಿಕೊಳ್ಳುತ್ತಾರೆ. ಅಂತೆಯೇ, ಅವರು ಕೂಡಚಿನ್ನದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿ, ಹೈಬ್ರಿಡ್, FOF ಗಳು, ಇತ್ಯಾದಿ.

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಎರಡು ವಿಶಾಲವಾದ ವರ್ಗಗಳು - ಓಪನ್-ಎಂಡೆಡ್ ಮತ್ತು ಕ್ಲೋಸ್-ಎಂಡ್ - ಮೆಚ್ಯೂರಿಟಿ ಅವಧಿಯ ಮೂಲಕ ಮೂಲಭೂತ ವರ್ಗೀಕರಣವಾಗಿದೆ.

ಮುಕ್ತ-ಮುಕ್ತ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

ಭಾರತದಲ್ಲಿನ ಬಹುಪಾಲು ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ಮುಕ್ತ ಸ್ವಭಾವವನ್ನು ಹೊಂದಿವೆ. ಈ ನಿಧಿಗಳು ಯಾವುದೇ ಸಮಯದಲ್ಲಿ ಹೂಡಿಕೆದಾರರಿಂದ ಚಂದಾದಾರಿಕೆಗೆ (ಅಥವಾ ಸರಳವಾಗಿ ಖರೀದಿಗೆ) ತೆರೆದಿರುತ್ತವೆ. ನಿಧಿಗೆ ಪ್ರವೇಶಿಸಲು ಬಯಸುವ ಹೂಡಿಕೆದಾರರಿಗೆ ಅವರು ಹೊಸ ಘಟಕಗಳನ್ನು ನೀಡುತ್ತಾರೆ. ಆರಂಭಿಕ ಕೊಡುಗೆ ಅವಧಿಯ ನಂತರ (NFO), ಈ ನಿಧಿಗಳ ಘಟಕಗಳನ್ನು ಖರೀದಿಸಬಹುದು. ಅಪರೂಪದ ಸನ್ನಿವೇಶದಲ್ಲಿ, ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂಪನಿ (AMC) ತಾಜಾ ಹಣವನ್ನು ನಿಯೋಜಿಸಲು ಸಾಕಷ್ಟು ಮತ್ತು ಉತ್ತಮ ಅವಕಾಶಗಳಿಲ್ಲ ಎಂದು AMC ಭಾವಿಸಿದರೆ ಹೂಡಿಕೆದಾರರಿಂದ ಹೆಚ್ಚಿನ ಖರೀದಿಯನ್ನು ನಿಲ್ಲಿಸಬಹುದು. ಆದಾಗ್ಯೂ, ವಿಮೋಚನೆಗಾಗಿ, AMC ಯು ಘಟಕಗಳನ್ನು ಮರಳಿ ಖರೀದಿಸಬೇಕಾಗುತ್ತದೆ.

Talk to our investment specialist

ಮುಚ್ಚಿದ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

ಇವು ಆರಂಭಿಕ ಕೊಡುಗೆ ಅವಧಿಯ (NFO) ನಂತರ ಹೂಡಿಕೆದಾರರಿಂದ ಹೆಚ್ಚಿನ ಚಂದಾದಾರಿಕೆಗಾಗಿ (ಅಥವಾ ಖರೀದಿ) ಮುಚ್ಚಲ್ಪಟ್ಟ ನಿಧಿಗಳಾಗಿವೆ. ಓಪನ್-ಎಂಡೆಡ್ ಫಂಡ್ಗಳಂತೆ, ಹೂಡಿಕೆದಾರರು NFO ಅವಧಿಯ ನಂತರ ಈ ರೀತಿಯ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ತಾಜಾ ಘಟಕಗಳನ್ನು ಖರೀದಿಸಲು ಸಾಧ್ಯವಿಲ್ಲ. ಆದ್ದರಿಂದ, ಎನ್ಎಫ್ಒ ಅವಧಿಯಲ್ಲಿ ಮಾತ್ರ ಕ್ಲೋಸ್ಡ್-ಎಂಡೆಡ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ಸಾಧ್ಯ. ಅಲ್ಲದೆ, ಹೂಡಿಕೆದಾರರು ಮುಚ್ಚಿದ-ಮುಕ್ತ ನಿಧಿಯಲ್ಲಿ ವಿಮೋಚನೆಯ ಮೂಲಕ ನಿರ್ಗಮಿಸಲು ಸಾಧ್ಯವಿಲ್ಲ ಎಂಬುದು ಗಮನಿಸಬೇಕಾದ ಅಂಶವಾಗಿದೆ. ಅವಧಿಯು ಪಕ್ವವಾದ ನಂತರ ವಿಮೋಚನೆಯು ನಡೆಯುತ್ತದೆ.

ಹೆಚ್ಚುವರಿಯಾಗಿ, ನಿರ್ಗಮಿಸಲು ಅವಕಾಶವನ್ನು ಒದಗಿಸಲು,ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಮನೆಗಳು ಸ್ಟಾಕ್ ಎಕ್ಸ್ಚೇಂಜ್ನಲ್ಲಿ ಮುಚ್ಚಿದ ನಿಧಿಗಳನ್ನು ಪಟ್ಟಿ ಮಾಡಿ. ಆದ್ದರಿಂದ, ಹೂಡಿಕೆದಾರರು ಮುಕ್ತಾಯದ ಅವಧಿಯ ಮೊದಲು ಅವುಗಳನ್ನು ನಿರ್ಗಮಿಸಲು ಎಕ್ಸ್ಚೇಂಜ್ನಲ್ಲಿ ಮುಚ್ಚಿದ-ಮುಕ್ತ ನಿಧಿಗಳನ್ನು ವ್ಯಾಪಾರ ಮಾಡಬೇಕಾಗುತ್ತದೆ.

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ವಿವಿಧ ಪ್ರಕಾರಗಳು

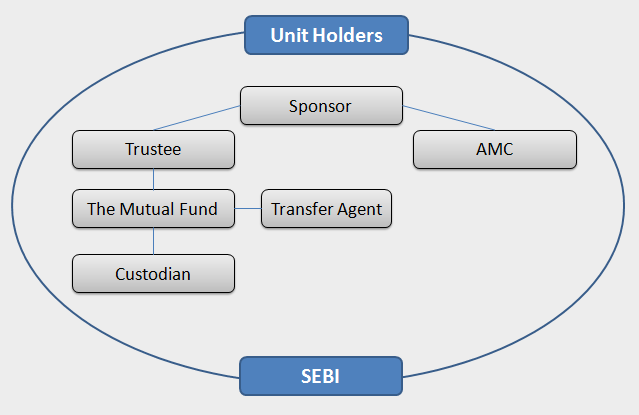

ಸೆಕ್ಯುರಿಟೀಸ್ ಮತ್ತು ಎಕ್ಸ್ಚೇಂಜ್ ಬೋರ್ಡ್ ಆಫ್ ಇಂಡಿಯಾದಿಂದ ಮಾರ್ಗದರ್ಶನSEBI) ರೂಢಿಗಳು, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಐದು ಮುಖ್ಯ ವಿಶಾಲ ವಿಭಾಗಗಳು ಮತ್ತು 36 ಉಪ-ವರ್ಗಗಳಿವೆ.

1. ಇಕ್ವಿಟಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

ಇಕ್ವಿಟಿ ಫಂಡ್ಗಳು ಈಕ್ವಿಟಿ ಸ್ಟಾಕ್ ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮೂಲಕ ಹೂಡಿಕೆದಾರರಿಗೆ ಹಣವನ್ನು ಮಾಡಿ. ದೀರ್ಘಾವಧಿಯ ಆದಾಯವನ್ನು ಹುಡುಕುತ್ತಿರುವ ಹೂಡಿಕೆದಾರರಿಗೆ ಈ ಆಯ್ಕೆಯು ಸೂಕ್ತವಾಗಿದೆ. ಈಕ್ವಿಟಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಕೆಲವು ವಿಧಗಳು-

- ದೊಡ್ಡ ಕ್ಯಾಪ್ ನಿಧಿಗಳು

- ಮಿಡ್ ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು

- ಸಣ್ಣ ಕ್ಯಾಪ್ ನಿಧಿಗಳು

- ವಲಯ/ವಿಷಯಾಧಾರಿತ ನಿಧಿಗಳು

- ELSS

- ಡಿವಿಡೆಂಡ್ ಇಳುವರಿ ನಿಧಿಗಳು

- ಕೇಂದ್ರೀಕೃತ ನಿಧಿ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Nippon India Small Cap Fund Growth ₹158.379

↑ 0.48 ₹55,491 -2.4 -9.2 5.6 21.7 39 26.1 ICICI Prudential Infrastructure Fund Growth ₹182.77

↑ 0.55 ₹7,214 2.6 -3.8 7.1 28.1 38.9 27.4 Motilal Oswal Midcap 30 Fund Growth ₹94.5278

↑ 1.44 ₹26,028 -4.3 -10.9 14.9 27 36.9 57.1 IDFC Infrastructure Fund Growth ₹48.045

↑ 0.19 ₹1,563 0.9 -6.6 5.3 25.9 36.1 39.3 L&T Emerging Businesses Fund Growth ₹75.9538

↑ 0.35 ₹13,334 -5.3 -12.2 3.3 18.4 35.7 28.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

ದೊಡ್ಡ-ಕ್ಯಾಪ್ ನಿಧಿಗಳು ದೊಡ್ಡ ಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳೀಕರಣವನ್ನು ಹೊಂದಿರುವ ಕಂಪನಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತವೆ (ಆದ್ದರಿಂದ ಹೆಸರು ದೊಡ್ಡದು-), ಸಾಮಾನ್ಯವಾಗಿ, ಇವುಗಳು ಬಹಳ ದೊಡ್ಡ ಕಂಪನಿಗಳಾಗಿವೆ ಮತ್ತು ಸ್ಥಾಪಿತವಾದ ಆಟಗಾರರು, ಉದಾ. ಯೂನಿಲಿವರ್, ರಿಲಯನ್ಸ್, ITC ಇತ್ಯಾದಿ. ಮಿಡ್-ಕ್ಯಾಪ್ ಮತ್ತು ಸ್ಮಾಲ್-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಹೂಡಿಕೆ ಸಣ್ಣ ಕಂಪನಿಗಳಲ್ಲಿ, ಈ ಕಂಪನಿಗಳು ಚಿಕ್ಕದಾಗಿರುವುದರಿಂದ ಅಸಾಧಾರಣ ಬೆಳವಣಿಗೆಯನ್ನು ತೋರಿಸಬಹುದು ಮತ್ತು ಉತ್ತಮ ಆದಾಯವನ್ನು ನೀಡಬಹುದು. ಆದಾಗ್ಯೂ, ಅವು ಚಿಕ್ಕದಾಗಿರುವುದರಿಂದ ಅವು ನಷ್ಟವನ್ನು ನೀಡಬಹುದು ಮತ್ತು ಅಪಾಯಕಾರಿ.

ವಿಷಯಾಧಾರಿತ ನಿಧಿಗಳು ಮೂಲಸೌಕರ್ಯ, ಶಕ್ತಿ, ಮಾಧ್ಯಮ ಮತ್ತು ಮನರಂಜನೆ ಇತ್ಯಾದಿಗಳಂತಹ ನಿರ್ದಿಷ್ಟ ವಲಯದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತವೆ. ಎಲ್ಲಾ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ವಿಷಯಾಧಾರಿತ ಹಣವನ್ನು ಒದಗಿಸುವುದಿಲ್ಲ, ಉದಾಹರಣೆಗೆ.ರಿಲಯನ್ಸ್ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಅದರ ಪವರ್ ಸೆಕ್ಟರ್ ಫಂಡ್, ಮಾಧ್ಯಮ ಮತ್ತು ಮನರಂಜನಾ ನಿಧಿ ಇತ್ಯಾದಿಗಳ ಮೂಲಕ ವಿಷಯಾಧಾರಿತ ನಿಧಿಗಳಿಗೆ ಮಾನ್ಯತೆ ನೀಡುತ್ತದೆ.ICICI ಪ್ರುಡೆನ್ಶಿಯಲ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ತನ್ನ ICICI ಪ್ರುಡೆನ್ಶಿಯಲ್ ಬ್ಯಾಂಕಿಂಗ್ ಮತ್ತು ಹಣಕಾಸು ಸೇವೆಗಳ ನಿಧಿಯ ಮೂಲಕ ಬ್ಯಾಂಕಿಂಗ್ ಮತ್ತು ಹಣಕಾಸು ಸೇವೆಗಳ ವಲಯಕ್ಕೆ ಮಾನ್ಯತೆ ನೀಡುತ್ತದೆ, ICICI ಪ್ರುಡೆನ್ಶಿಯಲ್ ಟೆಕ್ನಾಲಜಿ ಫಂಡ್ ಮೂಲಕ ತಂತ್ರಜ್ಞಾನ.

2. ಸಾಲ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

ಸಾಲ ನಿಧಿ ಎಂದೂ ಕರೆಯಲ್ಪಡುವ ಸ್ಥಿರ ಆದಾಯದ ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿಬಾಂಡ್ಗಳು & ಗಿಲ್ಟ್ಸ್. ಬಾಂಡ್ಗಳ ನಿಧಿಗಳನ್ನು ಅವುಗಳ ಮುಕ್ತಾಯ ಅವಧಿಯಿಂದ ವರ್ಗೀಕರಿಸಲಾಗಿದೆ (ಆದ್ದರಿಂದ ಹೆಸರು, ದೀರ್ಘಾವಧಿ ಅಥವಾ ಅಲ್ಪಾವಧಿ). ಅವಧಿಗೆ ಅನುಗುಣವಾಗಿ, ಅಪಾಯವೂ ಬದಲಾಗುತ್ತದೆ. ಸಾಲ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ವಿಶಾಲ ವರ್ಗಗಳು, ಉದಾಹರಣೆಗೆ:

- ರಾತ್ರಿಯ ನಿಧಿಗಳು

- ದ್ರವ ನಿಧಿಗಳು

- ಅಲ್ಟ್ರಾಅಲ್ಪಾವಧಿ ನಿಧಿಗಳು

- ಹಣ ಮಾರುಕಟ್ಟೆ ನಿಧಿಗಳು

- ಡೈನಾಮಿಕ್ ಬಂಧಗಳು

- ಕಾರ್ಪೊರೇಟ್ ಬಾಂಡ್ಗಳು

- ಗಿಲ್ಟ್ ನಿಧಿಗಳು

- ಕ್ರೆಡಿಟ್ ಅಪಾಯ ನಿಧಿಗಳು

- ಫ್ಲೋಟರ್ ನಿಧಿ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) DSP BlackRock Credit Risk Fund Growth ₹48.7473

↑ 0.01 ₹207 15.7 17.7 22.4 14 10.7 7.8 Aditya Birla Sun Life Credit Risk Fund Growth ₹21.9652

↑ 0.01 ₹970 6.4 8.2 17.1 10.7 9.4 11.9 Aditya Birla Sun Life Medium Term Plan Growth ₹39.349

↑ 0.01 ₹2,206 5.3 7.1 14.5 14.3 12.4 10.5 Franklin India Ultra Short Bond Fund - Super Institutional Plan Growth ₹34.9131

↑ 0.04 ₹297 1.3 5.9 13.7 8.8 8.7 Axis Gilt Fund Growth ₹25.8808

↑ 0.03 ₹868 4.8 6.3 13 8.4 6.5 10 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

3. ಹೈಬ್ರಿಡ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

ಹೈಬ್ರಿಡ್ ಫಂಡ್ಗಳು ಒಂದು ರೀತಿಯ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಆಗಿದ್ದು ಅದು ಈಕ್ವಿಟಿ ಮತ್ತು ಸಾಲದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ. ಅವರು ಆಗಿರಬಹುದುಸಮತೋಲಿತ ನಿಧಿ ಅಥವಾಮಾಸಿಕ ಆದಾಯ ಯೋಜನೆ (ಎಂಐಪಿಗಳು). ಈಕ್ವಿಟಿಗಳಲ್ಲಿ ಹೂಡಿಕೆಯ ಭಾಗ ಹೆಚ್ಚಾಗಿರುತ್ತದೆ. ಹೈಬ್ರಿಡ್ ಫಂಡ್ಗಳ ಕೆಲವು ವಿಧಗಳು:

- ಮಧ್ಯಸ್ಥಿಕೆ ನಿಧಿಗಳು

- ಕ್ರಿಯಾತ್ಮಕಆಸ್ತಿ ಹಂಚಿಕೆ

- ಸಂಪ್ರದಾಯವಾದಿ ಹೈಬ್ರಿಡ್ ನಿಧಿಗಳು

- ಸಮತೋಲಿತ ಹೈಬ್ರಿಡ್ ನಿಧಿಗಳು

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) JM Equity Hybrid Fund Growth ₹117.677

↑ 0.42 ₹768 1.2 -6.3 6.3 20.9 27.8 27 HDFC Balanced Advantage Fund Growth ₹503.855

↑ 2.07 ₹90,375 3.3 0.4 9.8 19.6 25.8 16.7 ICICI Prudential Equity and Debt Fund Growth ₹381.88

↑ 2.55 ₹40,962 6.5 1.9 12 18.6 27.3 17.2 UTI Multi Asset Fund Growth ₹72.4021

↑ 0.35 ₹5,285 3.1 0.1 10.4 18.5 18.1 20.7 ICICI Prudential Multi-Asset Fund Growth ₹734.593

↑ 0.66 ₹55,360 5.3 3.3 13.2 18.3 26.1 16.1 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

4. ಪರಿಹಾರ ಆಧಾರಿತ ಯೋಜನೆಗಳು

ಮುಖ್ಯವಾಗಿ ಒಳಗೊಂಡಿರುವ ದೀರ್ಘಕಾಲೀನ ಸಂಪತ್ತನ್ನು ಸೃಷ್ಟಿಸಲು ಬಯಸುವ ಹೂಡಿಕೆದಾರರಿಗೆ ಪರಿಹಾರ ಆಧಾರಿತ ಯೋಜನೆಗಳು ಸಹಾಯಕವಾಗಿವೆನಿವೃತ್ತಿ ಯೋಜನೆ ಮತ್ತು ಮಗುವಿನ ಭವಿಷ್ಯದ ಶಿಕ್ಷಣಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ. ಮುಂಚಿನ, ಈ ಯೋಜನೆಗಳು ಇಕ್ವಿಟಿ ಅಥವಾ ಸಮತೋಲಿತ ಯೋಜನೆಗಳ ಒಂದು ಭಾಗವಾಗಿತ್ತು, ಆದರೆ SEBI ಯ ಹೊಸ ಚಲಾವಣೆಯಲ್ಲಿರುವಂತೆ, ಈ ಹಣವನ್ನು ಪ್ರತ್ಯೇಕವಾಗಿ ಪರಿಹಾರ ಆಧಾರಿತ ಯೋಜನೆಗಳ ಅಡಿಯಲ್ಲಿ ವರ್ಗೀಕರಿಸಲಾಗಿದೆ. ಅಲ್ಲದೆ ಈ ಯೋಜನೆಗಳು ಮೂರು ವರ್ಷಗಳವರೆಗೆ ಲಾಕ್-ಇನ್ ಅನ್ನು ಹೊಂದಿದ್ದವು, ಆದರೆ ಈಗ ಈ ನಿಧಿಗಳು ಐದು ವರ್ಷಗಳ ಕಡ್ಡಾಯ ಲಾಕ್-ಇನ್ ಅನ್ನು ಹೊಂದಿವೆ.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) HDFC Retirement Savings Fund - Equity Plan Growth ₹48.98

↑ 0.20 ₹5,983 3.4 -2 9.9 18.8 29 18 ICICI Prudential Child Care Plan (Gift) Growth ₹308.91

↑ 1.69 ₹1,273 3.5 -0.3 7.7 17.6 20.9 16.9 HDFC Retirement Savings Fund - Hybrid - Equity Plan Growth ₹37.418

↑ 0.12 ₹1,567 2.7 -1.4 8.5 15.1 20.8 14 Tata Retirement Savings Fund - Progressive Growth ₹62.4219

↑ 0.35 ₹1,914 -0.3 -4.4 10 14.8 19.3 21.7 Tata Retirement Savings Fund-Moderate Growth ₹61.8383

↑ 0.24 ₹2,008 0.7 -2.4 11 14.1 17.9 19.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

5. ಚಿನ್ನದ ನಿಧಿಗಳು

ಗೋಲ್ಡ್ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ಹೂಡಿಕೆ ಮಾಡುತ್ತವೆಚಿನ್ನದ ಇಟಿಎಫ್ಗಳು (ವಿನಿಮಯ-ವಹಿವಾಟು ನಿಧಿಗಳು). ಚಿನ್ನದಲ್ಲಿ ಮಾನ್ಯತೆ ಪಡೆಯಲು ಬಯಸುವ ಹೂಡಿಕೆದಾರರಿಗೆ ಸೂಕ್ತವಾಗಿದೆ. ಭೌತಿಕ ಚಿನ್ನಕ್ಕಿಂತ ಭಿನ್ನವಾಗಿ, ಅವುಗಳನ್ನು ಖರೀದಿಸಲು ಮತ್ತು ಪಡೆದುಕೊಳ್ಳಲು ಸುಲಭವಾಗಿದೆ (ಖರೀದಿ ಮತ್ತು ಮಾರಾಟ). ಅಲ್ಲದೆ, ಅವರು ಖರೀದಿ ಮತ್ತು ಮಾರಾಟಕ್ಕಾಗಿ ಹೂಡಿಕೆದಾರರಿಗೆ ಬೆಲೆಯ ಪಾರದರ್ಶಕತೆಯನ್ನು ನೀಡುತ್ತಾರೆ.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) IDBI Gold Fund Growth ₹25.4265

↓ -0.91 ₹104 20.4 21.9 32.5 21.4 13.9 18.7 Aditya Birla Sun Life Gold Fund Growth ₹28.2432

↓ -0.79 ₹555 19.2 21.5 33.7 20.8 13.3 18.7 SBI Gold Fund Growth ₹28.3686

↓ -0.81 ₹3,582 19.2 21.4 32.6 20.8 13.1 19.6 ICICI Prudential Regular Gold Savings Fund Growth ₹30.0344

↓ -0.85 ₹1,909 19.2 21.3 32.9 20.7 12.7 19.5 Invesco India Gold Fund Growth ₹27.4057

↓ -0.80 ₹142 18.7 20.8 32.1 20.7 13.8 18.8 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

ಇತರೆ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಯೋಜನೆಗಳು

ಸೂಚ್ಯಂಕ ನಿಧಿ/ವಿನಿಮಯ ಟ್ರೇಡೆಡ್ ಫಂಡ್ (ETF) ಮತ್ತುನಿಧಿಯ ನಿಧಿ (FoF ಗಳು) ಇತರ ಯೋಜನೆಗಳ ಅಡಿಯಲ್ಲಿ ವರ್ಗೀಕರಿಸಲಾಗಿದೆ.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) ICICI Prudential Nifty Next 50 Index Fund Growth ₹57.8817

↑ 0.39 ₹6,760 3.9 -7.1 4.8 15.3 22.9 27.2 IDBI Nifty Junior Index Fund Growth ₹48.8597

↑ 0.33 ₹91 3.9 -6.9 4.8 15.1 22.5 26.9 Kotak Asset Allocator Fund - FOF Growth ₹223.207

↑ 1.22 ₹1,652 2.8 0.9 11.5 18.1 22.8 19 ICICI Prudential Advisor Series - Debt Management Fund Growth ₹44.6113

↑ 0.04 ₹111 3.4 5.2 9.9 7.9 7.1 8.1 IDFC Asset Allocation Fund of Funds - Moderate Plan Growth ₹39.2835

↑ 0.12 ₹19 2.9 0.8 9.4 10.8 13 13.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

ಆನ್ಲೈನ್ನಲ್ಲಿ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ಹೇಗೆ?

Fincash.com ನಲ್ಲಿ ಜೀವಮಾನಕ್ಕಾಗಿ ಉಚಿತ ಹೂಡಿಕೆ ಖಾತೆಯನ್ನು ತೆರೆಯಿರಿ.

ನಿಮ್ಮ ನೋಂದಣಿ ಮತ್ತು KYC ಪ್ರಕ್ರಿಯೆಯನ್ನು ಪೂರ್ಣಗೊಳಿಸಿ

ದಾಖಲೆಗಳನ್ನು ಅಪ್ಲೋಡ್ ಮಾಡಿ (PAN, ಆಧಾರ್, ಇತ್ಯಾದಿ).ಮತ್ತು, ನೀವು ಹೂಡಿಕೆ ಮಾಡಲು ಸಿದ್ಧರಿದ್ದೀರಿ!

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.

What is the future of mutual funds now after Covid 19, approximately how long it will take for the Sensex and Nifty to recover in January-February 2020 ?