Table of Contents

- ಆದಾಯ ತೆರಿಗೆಯ ಸೆಕ್ಷನ್ 154 ಎಂದರೇನು?

- ವಿಭಾಗ 154 ರ ವೈಶಿಷ್ಟ್ಯಗಳು

- ವಿಭಾಗ 154: ಸರಿಪಡಿಸಬಹುದಾದ ದೋಷಗಳು

- ಆದಾಯ ತೆರಿಗೆ ಕಾಯಿದೆಯ 154 ಅಡಿಯಲ್ಲಿ ತಿದ್ದುಪಡಿಗಾಗಿ ಅರ್ಜಿ ಸಲ್ಲಿಸಲಾಗುತ್ತಿದೆ

- ನೀವು ಸೆಕ್ಷನ್ 154 ಸೂಚನೆಯನ್ನು ಸ್ವೀಕರಿಸಿದರೆ ತೆಗೆದುಕೊಳ್ಳಬೇಕಾದ ಕ್ರಮಗಳು

- ತೀರ್ಮಾನ

- FAQ ಗಳು

- 1. ಸೆಕ್ಷನ್ 154 ರ ಪ್ರಾಮುಖ್ಯತೆ ಏನು?

- 2. ಸೆಕ್ಷನ್ 154 ರ ವ್ಯಾಪ್ತಿಯಲ್ಲಿ ಬರುವ ತಿದ್ದುಪಡಿಗಳು ಯಾವುವು?

- 3. ಸೆಕ್ಷನ್ 154 ರ ಅಡಿಯಲ್ಲಿ ತಿದ್ದುಪಡಿಗಾಗಿ ಯಾರು ಅರ್ಜಿ ಸಲ್ಲಿಸಬಹುದು?

- 4. ತೆರಿಗೆ ಪ್ರಾಧಿಕಾರವು ಸೆಕ್ಷನ್ 154 ರ ಅಡಿಯಲ್ಲಿ ನೋಟಿಸ್ ಕಳುಹಿಸಬಹುದೇ?

- 5. ನಾನು ಆನ್ಲೈನ್ನಲ್ಲಿ ತಿದ್ದುಪಡಿಗಾಗಿ ಫೈಲ್ ಮಾಡಬಹುದೇ?

- 6. ತಿದ್ದುಪಡಿಗಾಗಿ ಫೈಲ್ ಮಾಡಲು ನಾನು ಅನುಸರಿಸಬೇಕಾದ ಹಂತಗಳು ಯಾವುವು?

- 7. ವಿನಂತಿಯನ್ನು ಎಲ್ಲಿ ಪ್ರಕ್ರಿಯೆಗೊಳಿಸಲಾಗಿದೆ?

- 8. ಹೆಚ್ಚುವರಿ ಪಾವತಿಯ ಮೇಲೆ ತೆರಿಗೆ ಪ್ರಾಧಿಕಾರವು ಮರುಪಾವತಿಯನ್ನು ಕೋರಬಹುದೇ?

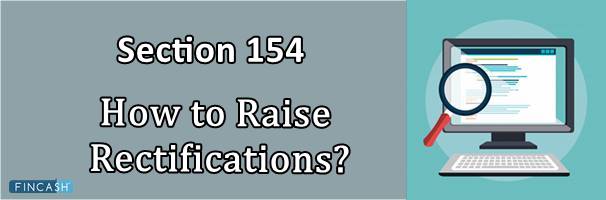

ಸೆಕ್ಷನ್ 154 ರ ಅಡಿಯಲ್ಲಿ ತಿದ್ದುಪಡಿಗಳನ್ನು ಹೇಗೆ ಹೆಚ್ಚಿಸುವುದು?

ಯಾರೂ ಸಂಪೂರ್ಣ ಪರಿಪೂರ್ಣತೆಯಿಂದ ಕೆಲಸ ಮಾಡುತ್ತಿರುವಂತೆ ತೋರುತ್ತಿಲ್ಲ. ನೀವು ರೋಬೋಟ್ ಆಗದಿದ್ದರೆ, ನಿಮ್ಮ ಕೆಲಸದಲ್ಲಿ ನೀವು ತಪ್ಪುಗಳನ್ನು ಮತ್ತು ವ್ಯತ್ಯಾಸಗಳನ್ನು ಖಂಡಿತವಾಗಿ ಅನುಭವಿಸುವಿರಿ. ಮತ್ತು, ಫೈಲಿಂಗ್ಗೆ ಬಂದಾಗತೆರಿಗೆಗಳು, ಕೇವಲ ತೆರಿಗೆದಾರರಲ್ಲ, ಆದರೆಆದಾಯ ತೆರಿಗೆ ಇಲಾಖೆಯು ಕೆಲವೊಮ್ಮೆ ಗಂಭೀರ ತಪ್ಪುಗಳನ್ನು ಮಾಡಬಹುದು.

ಅವರು ಹೇಳುವಂತೆ, "ತಪ್ಪು ಮಾಡುವುದು ಮಾನವ ಮತ್ತು ದೋಷವನ್ನು ಮುಂದುವರಿಸುವುದು ಪೈಶಾಚಿಕವಾಗಿದೆ." ಹೀಗಾಗಿ, ದಿಆದಾಯ ತೆರಿಗೆ ಇಲಾಖೆ (ಐಟಿಡಿ) ಮೌಲ್ಯಮಾಪನದ ಸಮಯದಲ್ಲಿ ಸಂಭವಿಸುವ ತಪ್ಪುಗಳನ್ನು ಸರಿಪಡಿಸಲು ನಿಬಂಧನೆಯೊಂದಿಗೆ ಬಂದಿದೆ. ಈ ಎಲ್ಲಾ ತಿದ್ದುಪಡಿಗಳನ್ನು ಆದಾಯ ತೆರಿಗೆ ಕಾಯಿದೆಯ ಸೆಕ್ಷನ್ 154 ರ ಅಡಿಯಲ್ಲಿ ಮಾಡಲಾಗಿದೆ.

ಆದಾಯ ತೆರಿಗೆಯ ಸೆಕ್ಷನ್ 154 ಎಂದರೇನು?

ಮೂಲಭೂತವಾಗಿ, ITA ಯ ಈ ವಿಭಾಗವು ಆದಾಯ ತೆರಿಗೆ ಇಲಾಖೆಯಿಂದ ವ್ಯಕ್ತಿಯ ದಾಖಲೆಗಳಲ್ಲಿ ಸಂಭವಿಸಬಹುದಾದ ಯಾವುದೇ ದೋಷ ಅಥವಾ ತಪ್ಪನ್ನು ಸರಿಪಡಿಸುವುದರೊಂದಿಗೆ ವ್ಯವಹರಿಸುತ್ತದೆ. ಇದಲ್ಲದೆ, ವಿಭಾಗವನ್ನು ಸಹ ಉದ್ದೇಶಿಸಲಾಗಿದೆಹ್ಯಾಂಡಲ್ ಮೌಲ್ಯಮಾಪನ ಅಧಿಕಾರಿ ಹೊರಡಿಸಿದ ಆದೇಶಗಳಲ್ಲಿನ ದೋಷಗಳ ತಿದ್ದುಪಡಿಗಳು.

ಅಡಿಯಲ್ಲಿವಿಭಾಗ 154 ಆದಾಯ ತೆರಿಗೆ, ಸೆಕ್ಷನ್ 143 (1), 200A (1) ಮತ್ತು 206CB (1) ಅಡಿಯಲ್ಲಿ ಹೊರಡಿಸಲಾದ ಆದೇಶಗಳಿಗೆ ತಿದ್ದುಪಡಿಗಳನ್ನು ಮಾಡಬಹುದು. ಪ್ರಕರಣವನ್ನು ನಿರ್ಣಯಿಸುವ ಮೊದಲು ಈ ಸೂಚನೆಗಳನ್ನು ಸಾಮಾನ್ಯವಾಗಿ ನೀಡಲಾಗುತ್ತದೆ ಮತ್ತು TDS ಮತ್ತು TCS ನಲ್ಲಿ ದೋಷಗಳನ್ನು ತಿದ್ದುಪಡಿ ಮಾಡಲಾಗುತ್ತದೆಹೇಳಿಕೆಗಳ.

ವಿಭಾಗ 154 ರ ವೈಶಿಷ್ಟ್ಯಗಳು

ಈ ವಿಭಾಗದ ಕೆಲವು ಪ್ರಾಥಮಿಕ ಅಂಶಗಳು:

ತೆರಿಗೆ ಪ್ರಾಧಿಕಾರವು ಆದೇಶವನ್ನು ಕಳುಹಿಸಲು ಹೊಣೆಗಾರನಾಗಿರುತ್ತಾನೆಆಧಾರ ಆದಾಯ ತೆರಿಗೆ ಇಲಾಖೆ ಅಥವಾ ಅವರ ಸ್ವಂತ ಇಚ್ಛೆಯಿಂದ ಸೂಚಿಸಲಾದ ಅನುಚಿತತೆ. ಆದೇಶವು ಹೆಚ್ಚುವರಿ ವಿವರಗಳಿಗಾಗಿ ವಿನಂತಿಯಾಗಿರಬಹುದು, ತೆರಿಗೆ ಕ್ರೆಡಿಟ್ನಲ್ಲಿ ಹೊಂದಿಕೆಯಾಗದಿರುವುದು, ಲಿಂಗದಲ್ಲಿನ ತಪ್ಪು, ಮರುಪಾವತಿ ಅಸಾಮರಸ್ಯ, ವ್ಯತ್ಯಾಸಮುಂಗಡ ತೆರಿಗೆ, ಇನ್ನೂ ಸ್ವಲ್ಪ.

ಯಾವುದೇ ಕ್ರಮವನ್ನು ತೆಗೆದುಕೊಳ್ಳುವ ಮೊದಲು, ತೆರಿಗೆದಾರರಿಗೆ ಸೂಚಿಸಲಾಗುವುದು, ವಿಶೇಷವಾಗಿ ಕ್ರಮವು ಮರುಪಾವತಿಯನ್ನು ಕಡಿಮೆ ಮಾಡುವುದು/ಹೆಚ್ಚಿಸುವುದು, ಮೌಲ್ಯಮಾಪಕರು ಅಥವಾ ಕಡಿತಗಾರರ ಹೊಣೆಗಾರಿಕೆಯನ್ನು ಹೆಚ್ಚಿಸುವುದು, ಮೌಲ್ಯಮಾಪನವನ್ನು ಹೆಚ್ಚಿಸುವುದು ಅಥವಾ ಹೆಚ್ಚಿನವುಗಳ ಬಗ್ಗೆ. ಇದರರ್ಥ ಮೂಲಭೂತವಾಗಿ ಈ ವಿಭಾಗದ ಅಡಿಯಲ್ಲಿ ಮಾಡಲಾದ ಯಾವುದೇ ರೀತಿಯ ತಿದ್ದುಪಡಿಯು ತೆರಿಗೆ ಮೊತ್ತವನ್ನು ಹೆಚ್ಚಿಸಿದರೆ ಅಥವಾ ಮೌಲ್ಯಮಾಪಕರಿಗೆ ಕಡಿಮೆ ವಿನಾಯಿತಿಗೆ ಕಾರಣವಾದರೆ, ಯಾವುದೇ ರೀತಿಯ ಕ್ರಮವನ್ನು ತೆಗೆದುಕೊಳ್ಳುವ ಮೊದಲು ಲಿಖಿತ ಸೂಚನೆಯನ್ನು ಕಳುಹಿಸುವ ಜವಾಬ್ದಾರಿಯನ್ನು ಐಟಿ ಇಲಾಖೆಯು ಹೊಂದಿರುತ್ತದೆ.

ಸೆಕ್ಷನ್ 144 ರ ಅಡಿಯಲ್ಲಿ ತೆಗೆದುಕೊಂಡ ಕ್ರಮವು ತೆರಿಗೆಗಳನ್ನು ಕಡಿಮೆ ಮಾಡಲು ಅಥವಾ ಹೆಚ್ಚಿದ ವಿನಾಯಿತಿಗೆ ಕಾರಣವಾಗಿದ್ದರೆ, ಮೌಲ್ಯಮಾಪಕರಿಗೆ ಮರುಪಾವತಿಯನ್ನು ಒದಗಿಸುವ ಜವಾಬ್ದಾರಿಯನ್ನು ಐಟಿ ಇಲಾಖೆಯು ಹೊಂದಿರುತ್ತದೆ.

ಒಂದು ವೇಳೆ ಮರುಪಾವತಿಯನ್ನು ಈಗಾಗಲೇ ಮಾಡಲಾಗಿದೆ ಮತ್ತು ಮರುಪಾವತಿ ಮೊತ್ತವು ನಂತರ ಕಡಿಮೆಯಾದರೆ, ಹೆಚ್ಚುವರಿ ಮೊತ್ತವನ್ನು ಐಟಿ ಇಲಾಖೆಗೆ ಮರುಪಾವತಿಸಲು ಮೌಲ್ಯಮಾಪಕರು ಜವಾಬ್ದಾರರಾಗಿರುತ್ತಾರೆ.

ನಿರ್ದಿಷ್ಟ ಆರ್ಥಿಕ ವರ್ಷದಲ್ಲಿ ಮಾಡಿದ ತಿದ್ದುಪಡಿಯ ನಂತರ 4 ವರ್ಷಗಳವರೆಗೆ ಮಾತ್ರ ನೋಟಿಸ್ ನೀಡಬಹುದು.

ತೆರಿಗೆದಾರರು ಸೆಕ್ಷನ್ 154 ರ ಅಡಿಯಲ್ಲಿ ತಿದ್ದುಪಡಿಗಾಗಿ ಅರ್ಜಿಯನ್ನು ಸಲ್ಲಿಸಿದರೆ, ಐಟಿ ಇಲಾಖೆಯು 6 ತಿಂಗಳೊಳಗೆ ಪ್ರತಿಕ್ರಿಯಿಸಬೇಕು.ರಶೀದಿ ವಿನಂತಿಯ.

Talk to our investment specialist

ವಿಭಾಗ 154: ಸರಿಪಡಿಸಬಹುದಾದ ದೋಷಗಳು

- ವಾಸ್ತವಿಕ ದೋಷ

- ಕಾನೂನು ನಿಬಂಧನೆಗಳ ಅನುಯಾಯಿಗಳ ವೈಫಲ್ಯದಿಂದಾಗಿ ದೋಷ ಸಂಭವಿಸಿದೆ

- ಅಂಕಗಣಿತದ ತಪ್ಪುಗಳು

- ಸಣ್ಣ ದೋಷಗಳು

ಆದಾಯ ತೆರಿಗೆ ಕಾಯಿದೆಯ 154 ಅಡಿಯಲ್ಲಿ ತಿದ್ದುಪಡಿಗಾಗಿ ಅರ್ಜಿ ಸಲ್ಲಿಸಲಾಗುತ್ತಿದೆ

ಆದಾಯ ತೆರಿಗೆಯ ಸೆಕ್ಷನ್ 154 ಗಾಗಿ ಆನ್ಲೈನ್ ತಿದ್ದುಪಡಿ ವಿನಂತಿಯನ್ನು ಸಲ್ಲಿಸುವ ಪ್ರಕ್ರಿಯೆಯು ತುಂಬಾ ಸರಳವಾದ ಕಾರ್ಯವಾಗಿದೆ. ಆದಾಗ್ಯೂ, ನೀವು ಅದರೊಂದಿಗೆ ಹೋಗಲು ಆಯ್ಕೆ ಮಾಡುವ ಮೊದಲು, ನೀವು ಫೈಲ್ ಮಾಡಲು ಬಯಸುವ ಆದೇಶವನ್ನು ಎಚ್ಚರಿಕೆಯಿಂದ ಪರಿಶೀಲಿಸಬೇಕು. ಲೆಕ್ಕಾಚಾರಗಳು ಸೂಕ್ತವಾಗಿವೆ ಮತ್ತು ಎಲ್ಲಾ ಕಡಿತಗಳು ಮತ್ತು ಪರೀಕ್ಷೆಗಳನ್ನು ಪರಿಗಣನೆಗೆ ತೆಗೆದುಕೊಳ್ಳಲಾಗಿದೆ ಎಂದು ನೀವು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಬೇಕು.

ನಿಮ್ಮ ಲೆಕ್ಕಾಚಾರಗಳು ತಪ್ಪಾಗಿರಬಹುದು ಮತ್ತು ಬೆಂಗಳೂರಿನ ಕೇಂದ್ರೀಕೃತ ಸಂಸ್ಕರಣಾ ಕೇಂದ್ರವು ಮಾಡಿದ ತಿದ್ದುಪಡಿಗಳು ಸರಿಯಾಗಿರಬಹುದು. ಇದನ್ನು ಪರಿಶೀಲಿಸಲು, ನೀವು ನಿಮ್ಮದನ್ನು ಹೋಲಿಸಬಹುದುಆದಾಯ ತೆರಿಗೆ ರಿಟರ್ನ್ ನಮೂನೆ 26AS ಜೊತೆಗೆ. ನಿಮಗೆ ಖಚಿತವಿಲ್ಲದಿದ್ದರೆ, ನೀವು ವೃತ್ತಿಪರರಿಂದ ಸಹಾಯ ಪಡೆಯಬಹುದುತೆರಿಗೆ ಸಲಹೆಗಾರ.

ವಿವರಗಳನ್ನು ಕೂಲಂಕಷವಾಗಿ ಪರಿಶೀಲಿಸಿದ ನಂತರವೂ ನೀವು ತಪ್ಪುಗಳನ್ನು ಕಂಡುಕೊಂಡರೆ, ನಂತರ ನೀವು ತಿದ್ದುಪಡಿಗಾಗಿ ಅರ್ಜಿ ಸಲ್ಲಿಸಬಹುದು. ಈ ತಪ್ಪುಗಳು ಹೂಡಿಕೆ ಘೋಷಣೆ ಅಥವಾ ಆದಾಯದಲ್ಲಿ ಯಾವುದೇ ರೀತಿಯ ಲೋಪಗಳು ಅಥವಾ ಸೇರ್ಪಡೆಗಳಾಗಿರಬಾರದು ಎಂಬುದನ್ನು ನೆನಪಿನಲ್ಲಿಡಿ.

ಆದಾಯ ತೆರಿಗೆ ಕಾಯಿದೆಯ ಪ್ರಕಾರ, ನೀವು ಸರಿಪಡಿಸುವ ವಿನಂತಿಯನ್ನು ಅನ್ವಯಿಸಲು ಹೊರಟಿರುವ ತಪ್ಪಿಗೆ ಯಾವುದೇ ತನಿಖೆ ಅಥವಾ ಚರ್ಚೆಯ ಅಗತ್ಯವಿರುವುದಿಲ್ಲ.

ನೀವು ಸೆಕ್ಷನ್ 154 ಸೂಚನೆಯನ್ನು ಸ್ವೀಕರಿಸಿದರೆ ತೆಗೆದುಕೊಳ್ಳಬೇಕಾದ ಕ್ರಮಗಳು

ಇತ್ತೀಚೆಗೆ, ಆದಾಯ ತೆರಿಗೆ ಇಲಾಖೆಯು ಬಹುಪಾಲು ತೆರಿಗೆದಾರರಿಗೆ ಸ್ವಯಂ-ರಚಿತ ತಿದ್ದುಪಡಿ ಆದೇಶಗಳನ್ನು ನೀಡುತ್ತಿದೆ. ಆದಾಗ್ಯೂ, ಈ ಆದೇಶಗಳನ್ನು ಸ್ವೀಕರಿಸಿದ ನಂತರ, ಜನರು ದಿಗ್ಭ್ರಮೆಗೊಂಡಿದ್ದಾರೆ ಮತ್ತು ಮುಂದೆ ಏನು ಮಾಡಬೇಕೆಂಬುದರ ಬಗ್ಗೆ ಸುಳಿವಿಲ್ಲ.

ನೀವು ಅಂತಹ ಸೂಚನೆಯನ್ನು ಸ್ವೀಕರಿಸಿದರೆ, ಚಿಂತಿಸಬೇಡಿ. ಕೆಳಗೆ ತಿಳಿಸಲಾದ ಹಂತಗಳನ್ನು ಸರಳವಾಗಿ ಅನುಸರಿಸಿ ಮತ್ತು ಸಮಸ್ಯೆಯನ್ನು ಸಲೀಸಾಗಿ ವಿಂಗಡಿಸಲಾಗುತ್ತದೆ:

ಇಮೇಲ್ ಮೂಲಕ ಅಥವಾ ನಿಮ್ಮ ಪೋಸ್ಟ್ನಲ್ಲಿ ಸೂಚನೆಗೆ ಸಂಬಂಧಿಸಿದ ಮಾಹಿತಿಯನ್ನು ನೀವು ಸ್ವೀಕರಿಸಿದ್ದೀರಾ ಎಂಬುದನ್ನು ಕ್ರಾಸ್ಚೆಕ್ ಮಾಡಿ.

ನೀವು ಯಾವುದೇ ಅಧಿಸೂಚನೆಯನ್ನು ಸ್ವೀಕರಿಸದಿದ್ದರೆ, ನೀವು ಮಾಹಿತಿಯನ್ನು ಮರುಕಳುಹಿಸಲು ವಿನಂತಿಯನ್ನು ಸಲ್ಲಿಸಬಹುದು. ಅದಕ್ಕಾಗಿ:

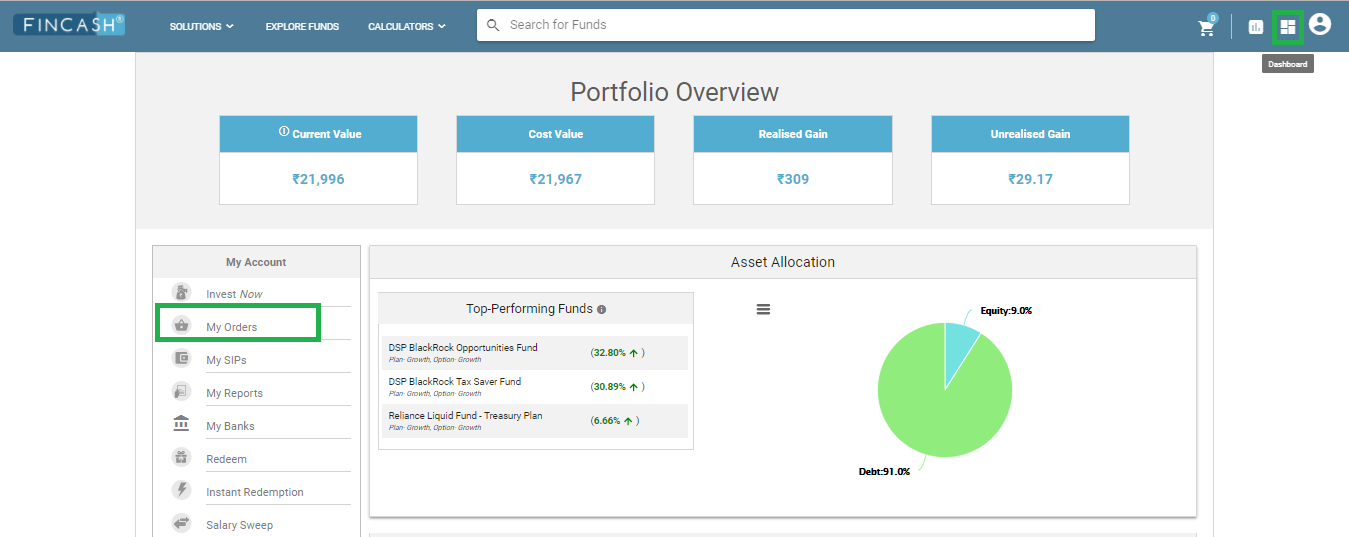

- ಐಟಿ ಇಲಾಖೆಯ ಈ ಅಧಿಕೃತ ಪೋರ್ಟಲ್ಗೆ ಭೇಟಿ ನೀಡಿ

- ಖಾತೆಯನ್ನು ರಚಿಸಲು ಲಾಗ್ ಇನ್ ಮಾಡಿ ಅಥವಾ ಸೈನ್ ಅಪ್ ಮಾಡಿ

- ಡ್ಯಾಶ್ಬೋರ್ಡ್ನಲ್ಲಿ, ವಿಭಾಗಕ್ಕೆ ಭೇಟಿ ನೀಡಿ ನನ್ನ ಖಾತೆ > ಮಾಹಿತಿಗಾಗಿ ವಿನಂತಿ u/s 143(1)/154

- ಮಾಹಿತಿಯನ್ನು ಪೂರ್ಣಗೊಳಿಸಿ ಮತ್ತು ಸಲ್ಲಿಸು ಕ್ಲಿಕ್ ಮಾಡಿ

ನೀವು ಈಗಾಗಲೇ ಸೂಚನೆಯನ್ನು ಸ್ವೀಕರಿಸಿದ್ದರೆ, ನೀವು ಎತ್ತಿರುವ ಕ್ಲೈಮ್ಗಳು ಮತ್ತು ITD ಪರಿಗಣಿಸಿರುವ ನಡುವಿನ ವ್ಯತ್ಯಾಸದ ಹಿಂದಿನ ಕಾರಣಗಳಿಗಾಗಿ ಪರಿಶೀಲಿಸಿ

ITD ಪೋರ್ಟಲ್ಗೆ ಭೇಟಿ ನೀಡಿ ಮತ್ತು ನಿಮ್ಮ ಫಾರ್ಮ್ 26 ಅನ್ನು ಪರಿಶೀಲಿಸಿ

ಒಮ್ಮೆ ಮಾಡಿದ ನಂತರ, ITD ಮಾಡಿದ ತಿದ್ದುಪಡಿಗಳನ್ನು ಸ್ವೀಕರಿಸಿ ಅಥವಾ ನಿಮ್ಮ ವಾಸ್ತವಿಕ ಡೇಟಾದೊಂದಿಗೆ ನೀವು ಪ್ರತಿಕ್ರಿಯಿಸಬಹುದು. ನೀವು ತಿದ್ದುಪಡಿಗಳನ್ನು ಸ್ವೀಕರಿಸದಿದ್ದರೆ, ಅದರ ಹಿಂದಿನ ಕಾರಣವನ್ನು ನೀವು ನಮೂದಿಸಬೇಕು

ನಂತರ, ನೋಟೀಸ್ಗೆ ಸಹಿ ಮಾಡಿ ಮತ್ತು ಸೂಚನೆಯ ಮೇಲ್ಭಾಗದಲ್ಲಿ ನಮೂದಿಸಲಾದ ವಿಳಾಸಕ್ಕೆ ಕಳುಹಿಸಿ

ತೀರ್ಮಾನ

ಯಾವುದೇ ಸಣ್ಣ ವ್ಯತ್ಯಾಸಗಳಿದ್ದಲ್ಲಿ, ಆದಾಯ ತೆರಿಗೆ ಇಲಾಖೆ ಅದನ್ನು ಸ್ವತಃ ಸರಿಪಡಿಸಬಹುದು. ಆದಾಗ್ಯೂ, ನಂತರ ಏನಾದರೂ ಅಸಹಜವಾಗಿ ಸಂಭವಿಸುವುದನ್ನು ನೀವು ಗಮನಿಸಿದರೆ, ಇಲಾಖೆಯ ಅಧಿಕೃತ ಪೋರ್ಟಲ್ಗೆ ಭೇಟಿ ನೀಡುವ ಮೂಲಕ ನೀವು ಯಾವಾಗಲೂ ದೂರನ್ನು ಎತ್ತಬಹುದು. ನೀವು ಯಾವುದೇ ಹಂತವನ್ನು ತೆಗೆದುಕೊಂಡರೂ, ನಿಮ್ಮ ಅಂತ್ಯದಿಂದ ನಿಖರತೆಯ ಬಗ್ಗೆ 100% ಖಚಿತವಾಗಿರುವುದು ಬಹಳ ಅವಶ್ಯಕ ಎಂಬುದನ್ನು ನೆನಪಿನಲ್ಲಿಡಿ.

FAQ ಗಳು

1. ಸೆಕ್ಷನ್ 154 ರ ಪ್ರಾಮುಖ್ಯತೆ ಏನು?

ಉ: 1961 ರ ಆದಾಯ ತೆರಿಗೆ ಕಾಯಿದೆಯ ಸೆಕ್ಷನ್ 154 ನಿಮ್ಮ ಐಟಿ ರಿಟರ್ನ್ಗಳನ್ನು ಸಲ್ಲಿಸುವಾಗ ನೀವು ಮಾಡಬಹುದಾದ ದೋಷಗಳನ್ನು ಸರಿಪಡಿಸಲು ನಿಮಗೆ ಅನುಮತಿಸುತ್ತದೆ. ಆದಾಗ್ಯೂ, ನೀವು ಸರಿಪಡಿಸಬಹುದಾದ ದೋಷಗಳು ವಾಸ್ತವಿಕ ದೋಷ, ಕಾನೂನು ನಿಬಂಧನೆಗಳನ್ನು ಅನುಸರಿಸಲು ವಿಫಲವಾದ ಕಾರಣ ದೋಷ, ಅಂಕಗಣಿತದ ದೋಷ ಅಥವಾ ಕ್ಲೆರಿಕಲ್ ದೋಷಗಳಂತಹ ಇತರ ಸಣ್ಣ ದೋಷಗಳಂತಹ ವರ್ಗಗಳ ಅಡಿಯಲ್ಲಿ ಬರಬೇಕು. ಈ ವಿಭಾಗದ ಅಡಿಯಲ್ಲಿ ಬೇರೆ ಯಾವುದೇ ರೀತಿಯ ತಪ್ಪುಗಳನ್ನು ಸರಿಪಡಿಸಲಾಗುವುದಿಲ್ಲ. ತೆರಿಗೆದಾರನು ತನ್ನ ಐಟಿ ರಿಟರ್ನ್ಗಳನ್ನು ಸಲ್ಲಿಸುವಾಗ ಅಜಾಗರೂಕತೆಯಿಂದ ಮಾಡಬಹುದಾದ ಸರಳ ತಪ್ಪುಗಳನ್ನು ಸರಿಪಡಿಸಲು ಮತ್ತು ತಪ್ಪುಗಳ ಶಾಶ್ವತತೆಯನ್ನು ತಡೆಯಲು ಈ ಕಾಯ್ದೆಯನ್ನು ಪರಿಚಯಿಸಲಾಗಿದೆ.

2. ಸೆಕ್ಷನ್ 154 ರ ವ್ಯಾಪ್ತಿಯಲ್ಲಿ ಬರುವ ತಿದ್ದುಪಡಿಗಳು ಯಾವುವು?

ಉ: ಆದಾಯ ತೆರಿಗೆ ಕಾಯಿದೆಯ 143(1), 200A(1), ಮತ್ತು 206CB(1) ಅಡಿಯಲ್ಲಿ ನೀಡಲಾದ ಎಲ್ಲಾ ಸೂಚನೆಗಳು ಮತ್ತು ತಿದ್ದುಪಡಿಗಳು ವಿಭಾಗ 154 ರ ವ್ಯಾಪ್ತಿಯಲ್ಲಿ ಬರುತ್ತವೆ. ಇವು ಸಾಮಾನ್ಯವಾಗಿ TDS ಮತ್ತು TCS ಹೇಳಿಕೆಗಳಿಗೆ ಸಂಬಂಧಿಸಿದ ತಿದ್ದುಪಡಿಗಳು ಮತ್ತು ಸೂಚನೆಗಳ ಸಮಸ್ಯೆಗಳಾಗಿವೆ.

3. ಸೆಕ್ಷನ್ 154 ರ ಅಡಿಯಲ್ಲಿ ತಿದ್ದುಪಡಿಗಾಗಿ ಯಾರು ಅರ್ಜಿ ಸಲ್ಲಿಸಬಹುದು?

ಉ: ನಿಯಮದ ಪ್ರಕಾರ, ತಮ್ಮ ಐಟಿ ರಿಟರ್ನ್ಸ್ಗಾಗಿ ಸಲ್ಲಿಸಿದ ವ್ಯಕ್ತಿಗಳು ತಮ್ಮ ತೆರಿಗೆ ಸಲ್ಲಿಕೆಯಲ್ಲಿನ ದೋಷವನ್ನು ಸರಿಪಡಿಸಬಹುದು. ಆದಾಗ್ಯೂ, ನೀವು ತಿದ್ದುಪಡಿ ಫಾರ್ಮ್ನ ಜಟಿಲತೆಗಳನ್ನು ನಿರ್ವಹಿಸಲು ಸಾಧ್ಯವಿಲ್ಲ ಎಂದು ನೀವು ಭಾವಿಸಿದರೆ, ನಿಮ್ಮ ಪರವಾಗಿ ಅದನ್ನು ಮಾಡಲು ನಿಮ್ಮ ತೆರಿಗೆ ಸಲಹೆಗಾರರನ್ನು ನೀವು ಕೇಳಬಹುದು.

4. ತೆರಿಗೆ ಪ್ರಾಧಿಕಾರವು ಸೆಕ್ಷನ್ 154 ರ ಅಡಿಯಲ್ಲಿ ನೋಟಿಸ್ ಕಳುಹಿಸಬಹುದೇ?

ಉ: ಐಟಿ ರಿಟರ್ನ್ಸ್ನಲ್ಲಿ ಇಲಾಖೆಯಿಂದ ಯಾವುದೇ ಹೊಂದಾಣಿಕೆ ಅಥವಾ ಅಸಂಗತತೆ ಕಂಡುಬಂದಲ್ಲಿ ಅವರು ನೋಟಿಸ್ ಕಳುಹಿಸಬಹುದು. ಉದಾಹರಣೆಗೆ, ಲಿಂಗ ಅಸಾಮರಸ್ಯ, ತೆರಿಗೆ ಕ್ರೆಡಿಟ್ ದೋಷ, ಮರುಪಾವತಿ ತಪ್ಪು ಲೆಕ್ಕಾಚಾರ ಅಥವಾ ಮುಂಗಡ ತೆರಿಗೆ ಪಾವತಿಯಲ್ಲಿನ ವ್ಯತ್ಯಾಸಗಳಂತಹ ದ್ವಿಗುಣಗಳನ್ನು ತೆರಿಗೆ ಪ್ರಾಧಿಕಾರವು ಫ್ಲ್ಯಾಗ್ ಆಫ್ ಮಾಡಬಹುದು ಮತ್ತು ತೆರಿಗೆದಾರರಿಗೆ ನೋಟಿಸ್ ಕಳುಹಿಸಬಹುದು.

5. ನಾನು ಆನ್ಲೈನ್ನಲ್ಲಿ ತಿದ್ದುಪಡಿಗಾಗಿ ಫೈಲ್ ಮಾಡಬಹುದೇ?

ಉ: ಹೌದು, ನೀವು ಆನ್ಲೈನ್ನಲ್ಲಿ ಸರಿಪಡಿಸಲು ಫೈಲ್ ಮಾಡಬಹುದು. ಆದಾಗ್ಯೂ, ನಿರ್ದಿಷ್ಟ ಹಣಕಾಸು ವರ್ಷಕ್ಕೆ ನಿಮ್ಮ ಐಟಿ ರಿಟರ್ನ್ಸ್ ಸಲ್ಲಿಸಿದ ನಂತರವೇ ನೀವು ತಿದ್ದುಪಡಿಗಾಗಿ ಫೈಲ್ ಮಾಡಬಹುದು.

6. ತಿದ್ದುಪಡಿಗಾಗಿ ಫೈಲ್ ಮಾಡಲು ನಾನು ಅನುಸರಿಸಬೇಕಾದ ಹಂತಗಳು ಯಾವುವು?

ಉ: ನೀವು ತಿದ್ದುಪಡಿಗಾಗಿ ಫೈಲ್ ಮಾಡಿದಾಗ, ನೀವು ಭಾರತದ ಆದಾಯ ತೆರಿಗೆ ಇಲಾಖೆಯ ಅಧಿಕೃತ ವೆಬ್ಸೈಟ್ಗೆ ಲಾಗ್-ಇನ್ ಮಾಡಬೇಕಾಗುತ್ತದೆ. ಅದರ ನಂತರ, ನೀವು ಇ-ಫೈಲ್ಗೆ ಹೋಗಬೇಕಾಗುತ್ತದೆ, ಕೆಳಗೆ ಸ್ಕ್ರಾಲ್ ಮಾಡಿ ಮತ್ತು ಅದರ ಮೇಲೆ ಕ್ಲಿಕ್ ಮಾಡಿ'ತಿದ್ದುಪಡಿ.' ನೀವು 'ರೆಕ್ಟಿಫಿಕೇಶನ್' ಅನ್ನು ಕ್ಲಿಕ್ ಮಾಡಿದಾಗ, ನಿಮ್ಮ ಖಾತೆಗೆ ಲಾಗ್ ಇನ್ ಮಾಡಲು ನಿಮ್ಮನ್ನು ಕೇಳಲಾಗುತ್ತದೆ, ನಿಮ್ಮ ಪ್ಯಾನ್, ರಿಟರ್ನ್ ಟು ಬಿ ರೆಕ್ಟಿಫೈಡ್, ಕೊನೆಯ ಸಂವಹನವನ್ನು ಒದಗಿಸುವ ಮೂಲಕ ನೀವು ಇದನ್ನು ಮಾಡಬಹುದುಉಲ್ಲೇಖ ಸಂಖ್ಯೆ ಮತ್ತು ಮೌಲ್ಯಮಾಪನ ವರ್ಷ.

ನೀವು ಈ ವಿವರಗಳನ್ನು ಒದಗಿಸಿದಾಗ ಮತ್ತುಮೌಲ್ಯೀಕರಿಸಲು ಕ್ಲಿಕ್ ಮಾಡಿ, ನೀವು ಡ್ರಾಪ್-ಡೌನ್ ಮೆನುವನ್ನು ಪಡೆಯುತ್ತೀರಿ ಇದರಿಂದ ನೀವು ಆಯ್ಕೆ ಮಾಡಬೇಕಾಗುತ್ತದೆಸರಿಪಡಿಸುವಿಕೆ ವಿನಂತಿಯ ಪ್ರಕಾರ ಮತ್ತು ಸರಿಪಡಿಸಲು ಕಾರಣವನ್ನು ಆಯ್ಕೆಮಾಡಿ. ಒಮ್ಮೆ ನೀವು ಅಗತ್ಯ ವಿವರಗಳನ್ನು ಒದಗಿಸಿದ ನಂತರ, ಕ್ಲಿಕ್ ಮಾಡಿ'ಸರಿ,' ಮತ್ತು ನಿಮ್ಮ ವಿನಂತಿಯನ್ನು ಕಳುಹಿಸಲಾಗುವುದು.

7. ವಿನಂತಿಯನ್ನು ಎಲ್ಲಿ ಪ್ರಕ್ರಿಯೆಗೊಳಿಸಲಾಗಿದೆ?

ಉ: ಪರಿಶೀಲನೆಗಾಗಿ ವಿನಂತಿಯನ್ನು ಸಿಪಿಸಿ ಬೆಂಗಳೂರಿನಲ್ಲಿ ಪ್ರಕ್ರಿಯೆಗೊಳಿಸಲಾಗುತ್ತದೆ. ತಿದ್ದುಪಡಿ ವಿನಂತಿಯನ್ನು ಪ್ರಕ್ರಿಯೆಗೊಳಿಸಿದ ನಂತರ, ಸೆಕ್ಷನ್ 154 ರ ಅಡಿಯಲ್ಲಿ ಆದೇಶವನ್ನು ನೀಡಲಾಗುತ್ತದೆ.

8. ಹೆಚ್ಚುವರಿ ಪಾವತಿಯ ಮೇಲೆ ತೆರಿಗೆ ಪ್ರಾಧಿಕಾರವು ಮರುಪಾವತಿಯನ್ನು ಕೋರಬಹುದೇ?

ಉ: ಹೌದು, ಮರುಮೌಲ್ಯಮಾಪನದ ಮೇಲೆ, ಇಲಾಖೆಯು ಮರುಪಾವತಿ ಮಾಡಿದೆ ಎಂದು ಪ್ರಾಧಿಕಾರವು ಗುರುತಿಸುತ್ತದೆ, ಆದರೆ ಮೊತ್ತವನ್ನು ಕಡಿಮೆ ಮಾಡಲಾಗಿದೆ. ಆ ಸಂದರ್ಭದಲ್ಲಿ, ತೆರಿಗೆ ಪ್ರಾಧಿಕಾರವು ಮರುಪಾವತಿಗಾಗಿ ಮೌಲ್ಯಮಾಪಕರನ್ನು ಕೇಳಬಹುದು.

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.