Table of Contents

ഡിഫോൾട്ട് റിസ്ക്

എന്താണ് ഡിഫോൾട്ട് റിസ്ക്?

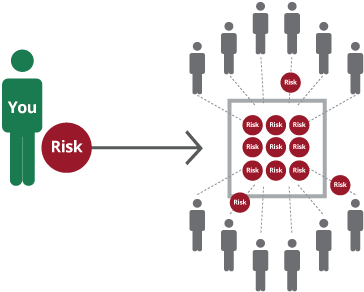

സ്ഥിരസ്ഥിതി ആർക്കെങ്കിലും പണം കടം കൊടുക്കുമ്പോൾ കടം കൊടുക്കുന്നയാൾ എടുക്കുന്ന അപകടസാധ്യതയായി കണക്കാക്കുന്നു. കടം വാങ്ങുന്നയാൾക്ക് ഒരു കടത്തിന് ആവശ്യമായ പേയ്മെന്റ് തിരികെ നൽകാൻ കഴിയുമോ എന്ന്ബാധ്യത അവ്യക്തമായി തുടരുന്നു. സാധാരണയായി, നിക്ഷേപകരും കടം കൊടുക്കുന്നവരും മിക്കവാറും എല്ലാ തരത്തിലുള്ള ക്രെഡിറ്റ് എക്സ്റ്റൻഷനിലും ഡിഫോൾട്ട് റിസ്കിന് വിധേയരാകുന്നു.

ഡിഫോൾട്ട് അപകടസാധ്യത കൂടുതലാണെങ്കിൽ, അത് ആവശ്യമുള്ള ഉയർന്ന വരുമാനത്തിലേക്ക് നയിക്കും. ഉയർന്ന പലിശ നിരക്ക്.

ഡിഫോൾട്ട് റിസ്ക് വിശദീകരിക്കുന്നു

ഒരു കടം കൊടുക്കുന്നയാൾ കടം വാങ്ങുന്നയാൾക്ക് ക്രെഡിറ്റ് നൽകുമ്പോൾ, വായ്പ തുക തിരികെ നൽകാതിരിക്കാനുള്ള അവസരമുണ്ട്. ഈ പ്രോബബിലിറ്റി പരിശോധിക്കുന്ന മൂല്യനിർണ്ണയം ഡിഫോൾട്ട് റിസ്ക് എന്നറിയപ്പെടുന്നു. ഇത് വ്യക്തികൾക്ക് മാത്രമല്ല, വിതരണം ചെയ്യുന്ന കമ്പനികൾക്കും ബാധകമാണ്ബോണ്ടുകൾ സാമ്പത്തിക നിയന്ത്രണങ്ങൾ കാരണം അത്തരം ബോണ്ടുകൾക്ക് പലിശ അടയ്ക്കാൻ കഴിയുന്നില്ല.

കടം കൊടുക്കുന്നയാൾ പണം നൽകുമ്പോഴെല്ലാം, കടം വാങ്ങുന്നയാളുടെ ഡിഫോൾട്ട് റിസ്ക് വിലയിരുത്തുന്നത് റിസ്ക് മാനേജ്മെന്റ് തന്ത്രത്തിന്റെ ഒരു പ്രധാന ഭാഗമാണ്. കൂടാതെ, ഈ അപകടസാധ്യത അളക്കുന്നതിൽ ഒരു കമ്പനിയുടെ സാമ്പത്തിക ആരോഗ്യം നിർണ്ണയിക്കുന്നതും പ്രധാനമാണ്.

കമ്പനിയിലെ വിപുലമായ സാമ്പത്തിക മാറ്റങ്ങളോ സാമ്പത്തിക മാറ്റങ്ങളോ അനുസരിച്ച്, ഡിഫോൾട്ട് റിസ്കും മാറാം. സാമ്പത്തികമാണ് ഇതിന് പിന്നിലെ കാരണംമാന്ദ്യം ബാധിക്കാംവരുമാനം നിരവധി കമ്പനികളുടെ വരുമാനവും; അങ്ങനെ, കടത്തിന്റെ പലിശ അടയ്ക്കുന്നതിനോ കടം തന്നെ തിരിച്ചടക്കുന്നതിനോ ഉള്ള അവരുടെ കഴിവിനെ ബാധിക്കുന്നു.

കൂടാതെ, കുറഞ്ഞ വിലനിർണ്ണയ ശേഷി നേരിടുന്ന ഒരു കമ്പനിക്ക്, വർദ്ധിച്ച മത്സരവും മറ്റ് അത്തരം സാമ്പത്തിക ഘടകങ്ങളും തിരിച്ചടയ്ക്കാനുള്ള അതിന്റെ കഴിവിനെ ബാധിച്ചേക്കാം. ഡിഫോൾട്ട് അപകടസാധ്യത ലഘൂകരിക്കുന്നതിന്, കമ്പനികൾ മതിയായ ഉൽപ്പാദനം നടത്തേണ്ടതുണ്ട്പണമൊഴുക്ക് വലയുംവരുമാനം.

ഡിഫോൾട്ട് റിസ്ക് എങ്ങനെയാണ് കണക്കാക്കുന്നത്?

സാധാരണയായി, കടം കൊടുക്കുന്നവർ സാമ്പത്തികം വിലയിരുത്തുന്നുപ്രസ്താവനകൾ ഒരു കമ്പനിയുടെ കടം തിരിച്ചടയ്ക്കാനുള്ള സാധ്യത മനസ്സിലാക്കാൻ വിവിധ സാമ്പത്തിക അനുപാതങ്ങൾ ഉപയോഗിക്കുന്നു. ആരംഭിക്കുന്നതിന്, അവർ സ്വതന്ത്ര പണമൊഴുക്കിൽ ശ്രദ്ധാലുക്കളാണ്, അത് കമ്പനി വീണ്ടും നിക്ഷേപിച്ചതിന് ശേഷം ജനറേറ്റുചെയ്യുന്നു, അത് കുറയ്ക്കുന്നതിലൂടെ കണക്കാക്കാം.മൂലധനം പ്രവർത്തന പണമൊഴുക്കിൽ നിന്നുള്ള ചെലവുകൾ.

Talk to our investment specialist

ഈ കണക്ക് ഏതാണ്ട് പൂജ്യമോ നെഗറ്റീവോ ആണെങ്കിൽ, പ്രതിനിധീകരിക്കുന്ന പേയ്മെന്റുകൾ നൽകുന്നതിന് ആവശ്യമായ പണം ഉണ്ടാക്കുന്നതിൽ കമ്പനി പ്രശ്നങ്ങൾ നേരിടുന്നുണ്ടെന്ന് ഇത് പ്രതിനിധീകരിക്കുന്നു; അങ്ങനെ, ഉയർന്ന ഡിഫോൾട്ട് റിസ്ക് സൂചിപ്പിക്കുന്നു. അളന്ന അടുത്ത വശം പലിശ കവറേജ് അനുപാതമാണ്, ഇതിന് മുമ്പുള്ള വരുമാനം ഹരിച്ച് എളുപ്പത്തിൽ കണക്കാക്കാംനികുതികൾ ഒരു കമ്പനിയുടെ സ്ഥിരമായ കടപ്പലിശ പേയ്മെന്റുകൾ വഴിയുള്ള പലിശയും.

അനുപാതം ഉയർന്ന വശത്താണെങ്കിൽ, കമ്പനി അതിന്റെ പലിശ പേയ്മെന്റുകൾ മറയ്ക്കാൻ ആവശ്യമായ വരുമാനം ഉണ്ടാക്കുന്നുവെന്നും സ്ഥിരസ്ഥിതി അപകടസാധ്യത കുറവാണെന്നും ഇത് സൂചിപ്പിക്കുന്നു.

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.